Marktgröße für Third Party Logistics (3PL) in Kanada

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

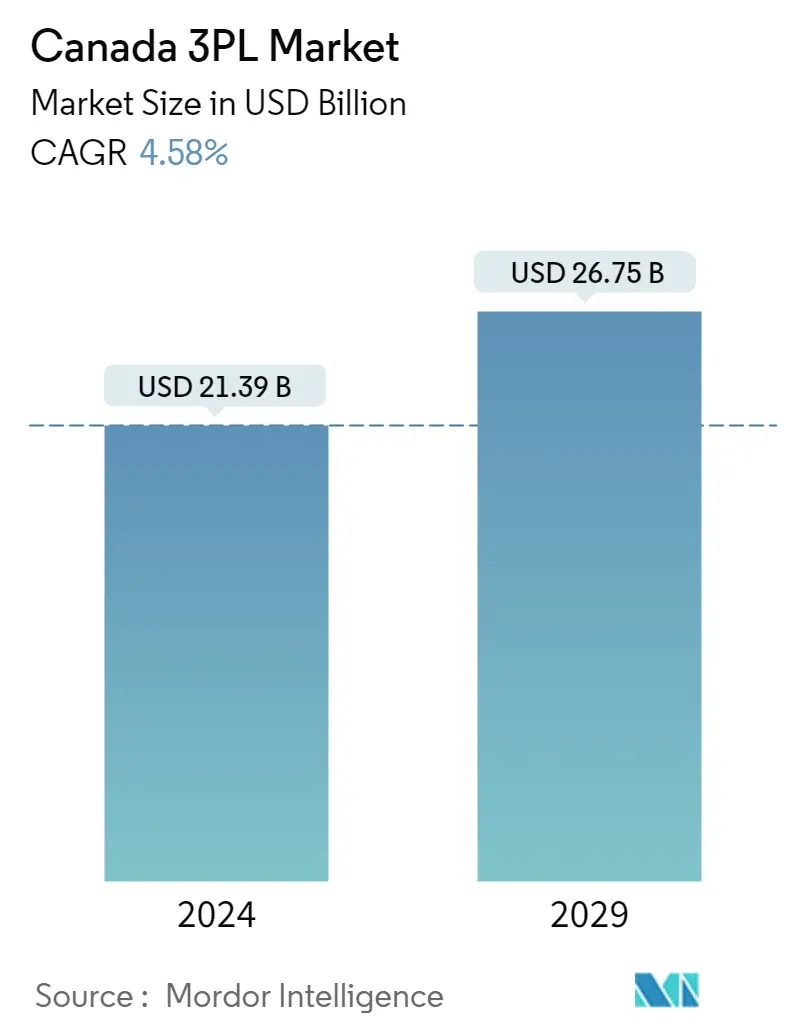

| Marktgröße (2024) | USD 21.39 Milliarden |

| Marktgröße (2029) | USD 26.75 Milliarden |

| CAGR(2024 - 2029) | 4.58 % |

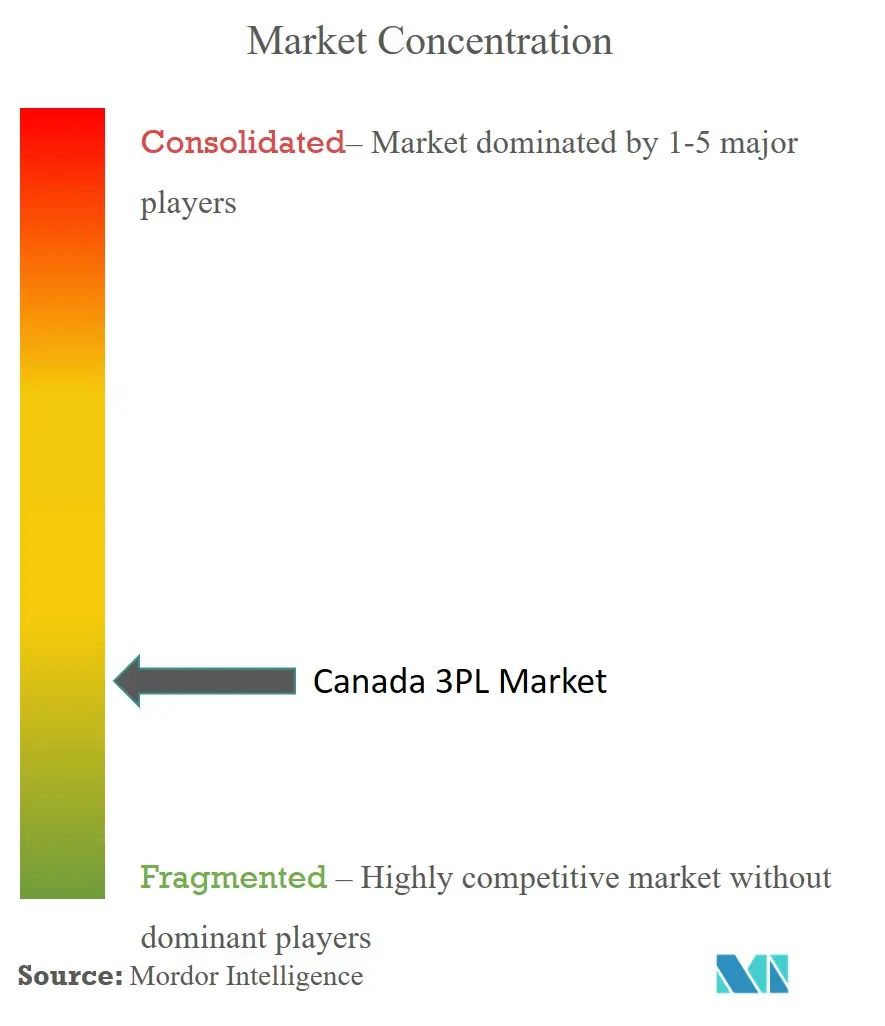

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Third Party Logistics (3PL) in Kanada

Die Größe des kanadischen 3PL-Marktes wird im Jahr 2024 auf 21,39 Milliarden US-Dollar geschätzt und soll bis 2029 26,75 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,58 % im Prognosezeitraum (2024–2029) entspricht.

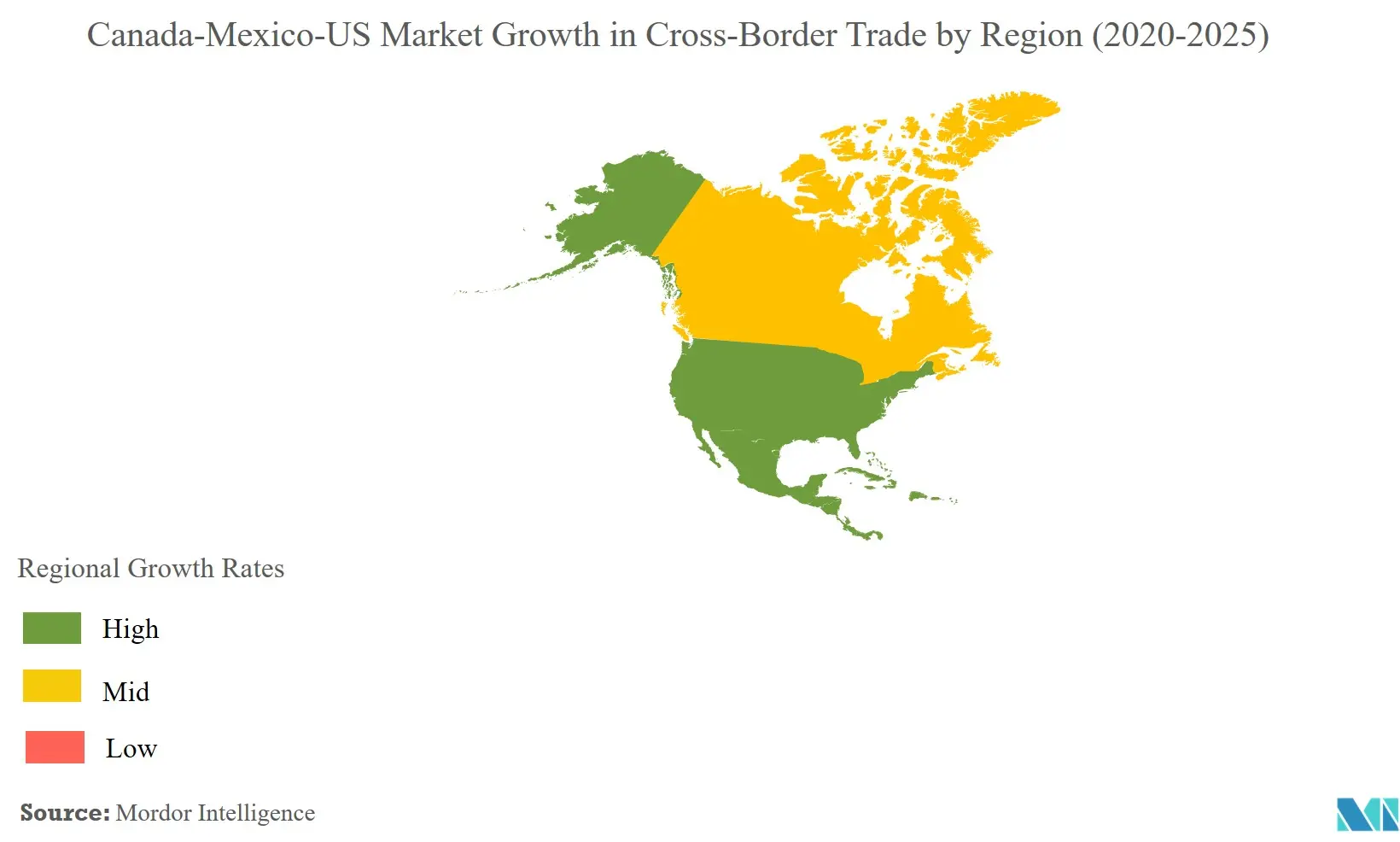

Neben der Verbraucherabhängigkeit und den Entwicklungen auf dem E-Commerce-Markt wird ein Wachstum des Marktes aufgrund der Zunahme des grenzüberschreitenden Handels zwischen den USA und Kanada nach dem USMCA-Abkommen erwartet.

Markttrends für Third Party Logistics (3PL) in Kanada

Auswirkungen von USMCA auf die Automobilindustrie

Das US-Mexiko-Kanada-Abkommen (USMCA) bringt mehrere Aktualisierungen in der Automobilindustrie mit sich. Laut Branchenexperten gehen die Bestimmungen dieses Abkommens weiter als alle anderen Freihandelsabkommen, die die Verwendung nur eines Datensatzes für den Warenversand in allen drei Ländern ermöglichen. Die Vereinbarung konzentriert sich auf die Steigerung der Effizienz im grenzüberschreitenden Güterverkehr, die Beseitigung aller Beschränkungen für die mexikanischen Zollagenten und die Schaffung eines optimierten Prozesses.

Für die Automobilindustrie beispielsweise umfasst das Abkommen die Nebenabreden der USA an Kanada und Mexiko, in denen Ausnahmen von möglichen künftigen Zöllen der USA auf bestimmte Kraftfahrzeuge und Autoteile vereinbart werden, was eine große Erleichterung für die Automobilindustrie darstellt.

USMCA verpflichtet die Automobilindustrie außerdem, 70 % des im Fahrzeugbau verwendeten Stahls und Aluminiums von nordamerikanischen Zulieferern zu beziehen. Abgesehen von den Löhnen machen es das Gewicht, die Größe, die Zerbrechlichkeit und die Gefahren, die mit dem Transport bestimmter Kernteile einhergehen, aus logistischer und finanzieller Sicht optimal, die Produktion in der Nähe eines Endmontagewerks für Fahrzeuge anzusiedeln.

Lager- und Vertriebstrends

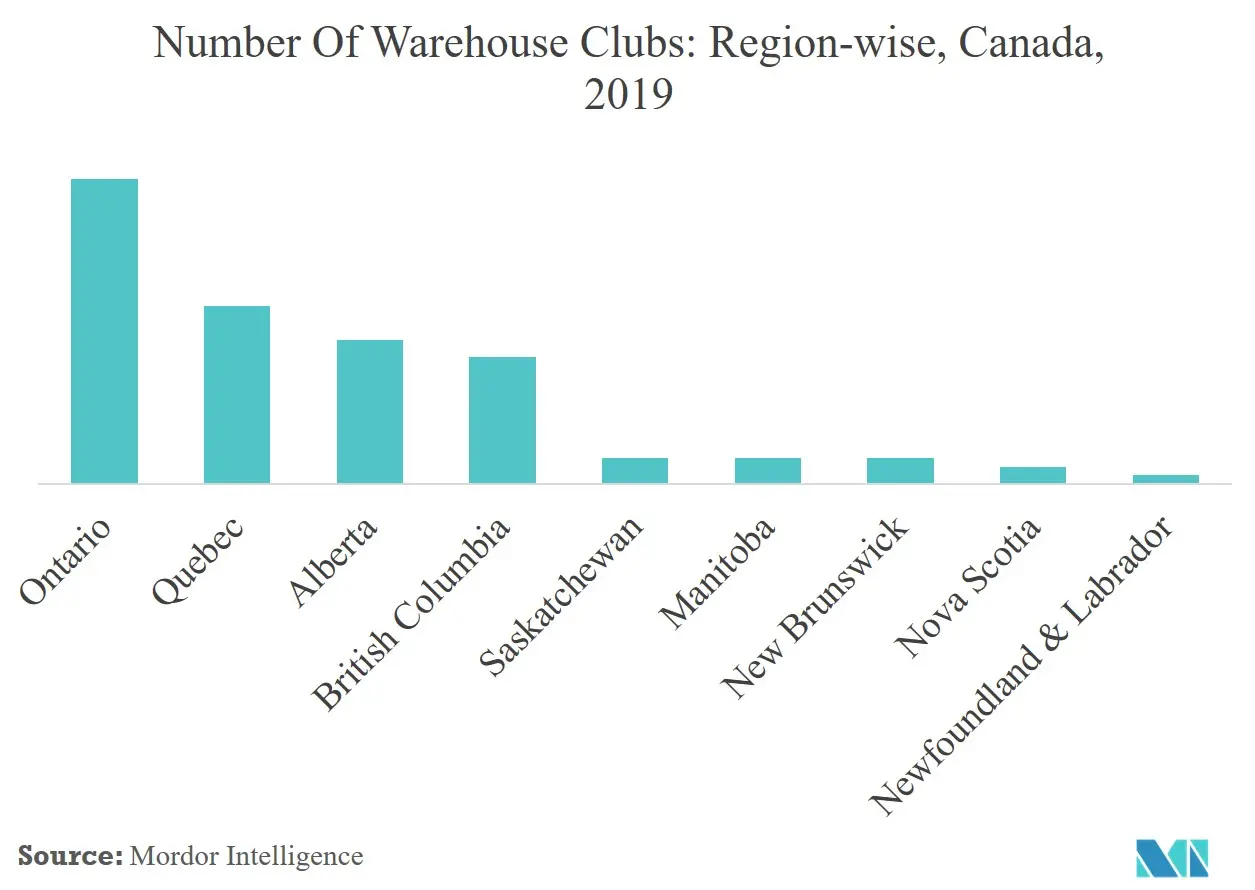

Die enorme kanadische Transportindustrie führt zu einer erheblichen Nachfrage nach Lagerhäusern im Land. Da E-Commerce und Last-Mile-Logistik boomen, wollen die Dienstleister nah an ihren Kunden sein, um effiziente Lieferungen zu gewährleisten. Ontario ist Kanadas Automobil- und Produktionszentrum und erlebt die größten Entwicklungen im Lagerbereich, um die Logistikaktivitäten zu erleichtern. Zu den jüngsten Entwicklungen gehört, dass Porsche Canada im Oktober 2019 in Zusammenarbeit mit DB Schenker sein nationales Teilevertriebszentrum in Ontario eröffnete, das eine Lieferung über Nacht im ganzen Land ermöglicht und so die Lieferzeit erheblich verkürzt. Im Dezember 2019 kündigten Walmart Canada und SCI Logistics das größte dedizierte und speziell errichtete Vertriebszentrum von SCI in Ontario an, das 450.000 Quadratfuß Lagerfläche hinzufügt, um Walmart Canadas Online-Bestellungen zu erleichtern.

Die Oxford Properties Group – ein weltweit führender Investor, Entwickler und Verwalter von Gewerbeimmobilien, kündigte Pläne zur Entwicklung von Kanadas erstem mehrstöckigen Industrieobjekt mit einer Fläche von 707.000 Quadratfuß auf zwei Ebenen im Oxford Riverbend Business Park in Burnaby an.

Überblick über die kanadische Third Party Logistics (3PL)-Branche

Der Markt ist relativ fragmentiert und verfügt über eine große Anzahl lokaler und internationaler Akteure, darunter CEVA Logistics, DSV, Mactrans Logistics, TSI Group Inc., Polaris Logistics, Metro Supply Chains und Purolator als Hauptakteure. Während das Land enorme regulatorische Veränderungen durchmacht, kommt es auf dem 3PL-Markt zu Fusionen und Übernahmen, wodurch seine kanadische und grenzüberschreitende Expertise erweitert wird. Beispielsweise gab die Polaris Transportation Group im März 2020 die Übernahme von PRI Logistics bekannt, einem 3PL-Maklerunternehmen in Ontario, das ein umfassendes Spektrum an Transportdienstleistungen anbietet und damit seine Position als wichtiger Akteur in einer Branche stärkt. Viele Unternehmen wie Amazon und Giant Tiger konzentrieren sich auf die Reduzierung des Treibhausgasausstoßes durch die Umsetzung verschiedener innovativer Ideen und umweltfreundlicher Energiequellen.

Marktführer für Third Party Logistics (3PL) in Kanada

-

DSV

-

CEVA Logistics

-

Mactrans Logistics

-

TSI Group Inc.

-

Polaris Worldwide Logistics

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Kanada Third Party Logistics (3PL)-Marktbericht – Inhaltsverzeichnis

-

1. EINFÜHRUNG

-

1.1 Studienergebnisse

-

1.2 Studienannahmen

-

1.3 Umfang der Studie

-

-

2. FORSCHUNGSMETHODIK

-

2.1 Analysemethodik

-

2.2 Forschungsphasen

-

-

3. ZUSAMMENFASSUNG

-

4. MARKTDYNAMIK UND EINBLICKE

-

4.1 Marktübersicht

-

4.2 Marktdynamik

-

4.2.1 Treiber

-

4.2.2 Einschränkungen

-

4.2.3 Gelegenheiten

-

-

4.3 Wertschöpfungsketten-/Lieferkettenanalyse

-

4.4 Branchenrichtlinien und -vorschriften

-

4.5 Allgemeine Trends im Lagermarkt

-

4.6 Nachfrage aus anderen Segmenten wie KEP, Last-Mile-Lieferung, Kühlkettenlogistik usw.

-

4.7 Einblicke in das E-Commerce-Geschäft

-

4.8 Technologische Entwicklungen in der Logistikbranche

-

4.9 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

-

-

5. MARKTSEGMENTIERUNG

-

5.1 Nach Dienstleistungen

-

5.1.1 Inländisches Transportmanagement

-

5.1.2 Internationales Transportmanagement

-

5.1.3 Mehrwertige Lagerung und Distribution

-

-

5.2 Vom Endbenutzer

-

5.2.1 Automobil

-

5.2.2 Verbraucher und Einzelhandel

-

5.2.3 Energie

-

5.2.4 Gesundheitspflege

-

5.2.5 Industrie & Luft- und Raumfahrt

-

5.2.6 Technologie

-

5.2.7 Andere Endbenutzer

-

-

-

6. WETTBEWERBSFÄHIGE LANDSCHAFT

-

6.1 Überblick über die Marktkonzentration

-

6.2 Firmenprofile

-

6.2.1 Mactrans Logistics

-

6.2.2 CEVA Logistics

-

6.2.3 TSI Group

-

6.2.4 DSV

-

6.2.5 Polaris Worldwide Logistics

-

6.2.6 Kuehne + Nagel

-

6.2.7 DHL Supply Chain

-

6.2.8 DB Schenker

-

6.2.9 Ryder Supply Chain Solutions*

-

-

-

7. INVESTITIONSANALYSE

-

7.1 Aktuelle Fusionen und Übernahmen

-

-

8. ZUKUNFT DES KANADA-DRITTPARTEI-LOGISTIKMARKTES

-

9. HAFTUNGSAUSSCHLUSS

Branchensegmentierung für Third Party Logistics (3PL) in Kanada

Eine umfassende Hintergrundanalyse des kanadischen 3PL-Marktes, die aktuelle Markttrends, Beschränkungen, technologische Aktualisierungen und detaillierte Informationen zur Marktkonzentration in den verschiedenen Segmenten und der Wettbewerbslandschaft der Branche abdeckt.

| Nach Dienstleistungen | ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Third Party Logistics (3PL) in Kanada

Wie groß ist der kanadische 3PL-Markt?

Die Größe des kanadischen 3PL-Marktes wird im Jahr 2024 voraussichtlich 21,39 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 4,58 % auf 26,75 Milliarden US-Dollar wachsen.

Wie groß ist der kanadische 3PL-Markt derzeit?

Im Jahr 2024 wird die Größe des kanadischen 3PL-Marktes voraussichtlich 21,39 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem kanadischen 3PL-Markt?

DSV, CEVA Logistics, Mactrans Logistics, TSI Group Inc., Polaris Worldwide Logistics sind die größten Unternehmen, die auf dem kanadischen 3PL-Markt tätig sind.

Welche Jahre deckt dieser kanadische 3PL-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des kanadischen 3PL-Marktes auf 20,45 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des kanadischen 3PL-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des kanadischen 3PL-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Kanada Third Party Logistics (3PL)-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Third Party Logistics (3PL) in Kanada im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Canada Third Party Logistics (3PL) umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.