Marktanalyse für Calciumoxid

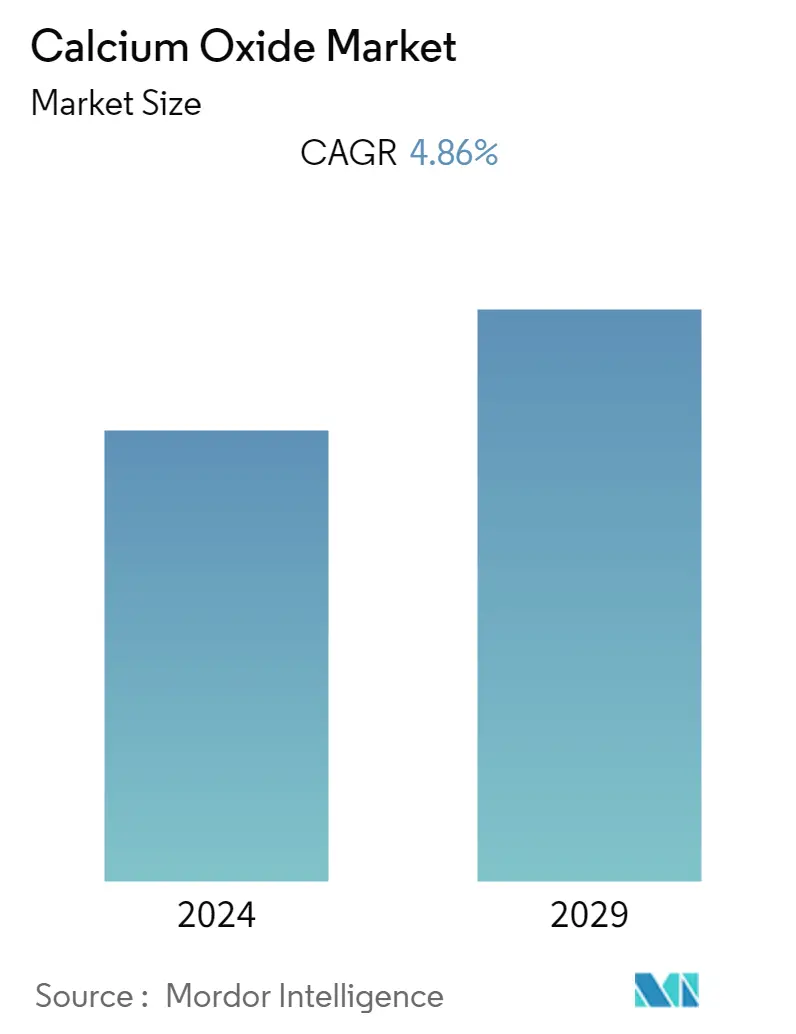

Es wird erwartet, dass die Größe des Calciumoxid-Marktes von 51,89 Millionen Tonnen im Jahr 2023 auf 65,78 Millionen Tonnen im Jahr 2028 wachsen wird, was einem CAGR von 4,86 % im Prognosezeitraum (2023–2028) entspricht.

Der untersuchte Markt wurde durch den Ausbruch von COVID-19 im Jahr 2020 negativ beeinflusst. In den Jahren 2021 und 2022 zeigte der Markt jedoch Anzeichen einer Erholung.

- Die Nachfrage aus der Stahlindustrie steigert die Nachfrage nach Kalk auf dem Markt. Die zunehmende Verwendung von Kalk in Elektrolichtbogenöfen, AOD-Konvertern und Raffinationspfannen treibt die Nachfrage nach Calciumoxid in der Stahlherstellung voran. Bei der Stahlherstellung wird es als Reinigungsmittel zur Beseitigung von Verunreinigungen sowie zur Entfernung von Schwefel und Phosphor eingesetzt.

- Calciumoxid hat eine gefährliche Wirkung auf die Gesundheit. Es reagiert heftig mit Wasser und führt beim Einatmen oder bei Kontakt mit Haut und Augen zu starken Reizungen. Darüber hinaus kann die Exposition gegenüber Branntkalk in extremen Fällen Bauchschmerzen, Erbrechen und Übelkeit verursachen. Wenn es mit Wasser reagiert, kann es genug Wärme freisetzen, um brennbare Materialien zu entzünden. Daher muss ihre Produktion sorgfältig überwacht werden und verschiedene Umweltvorschriften einhalten, die als hemmender Faktor auf dem Markt wirken können.

- Es wird erwartet, dass die wachsende Nachfrage der Biokraftstoffindustrie eine Chance für den Markt für Kalziumoxid bietet. Es wird erwartet, dass sich dies auf die zunehmende Verwendung von Calciumoxid als festen heterogenen Katalysator für die Herstellung von Biodiesel aus Palmöl auswirken wird.

Markttrends für Calciumoxid

Steigende Nachfrage aus der metallurgischen Industrie

- Die Fähigkeit von Calciumoxid, mit Silikaten und anderen Materialien unter Bildung von Lösungen zu reagieren, macht es für zahlreiche Prozesse anwendbar. Hersteller in der Stahl- und Metallindustrie sind die Hauptverbraucher von Calciumoxid, da sie es zum Schmelzen und Reinigen anderer Metalle verwenden.

- Bei der Stahlherstellung wird Calciumoxid als Klinkerhilfsmittel eingesetzt, um Verunreinigungen in Metallteilen zu beseitigen. Für Elektrolichtbogenöfen, AOD-Konverter und Raffinierpfannen ist die Zugabe von Calciumoxid erforderlich. Es umfasst weitere Einsatzmöglichkeiten in der metallurgischen Industrie als Korrosionsschutz und als Neutralisator von Säuren. Darüber hinaus wird Calciumoxid auch zur Herstellung von Kupfer, Blei, Zink, Silber, Nickel, Gold, Uran usw. verwendet, um Verunreinigungen durch Flotation verschiedener Metallsalze abzutrennen.

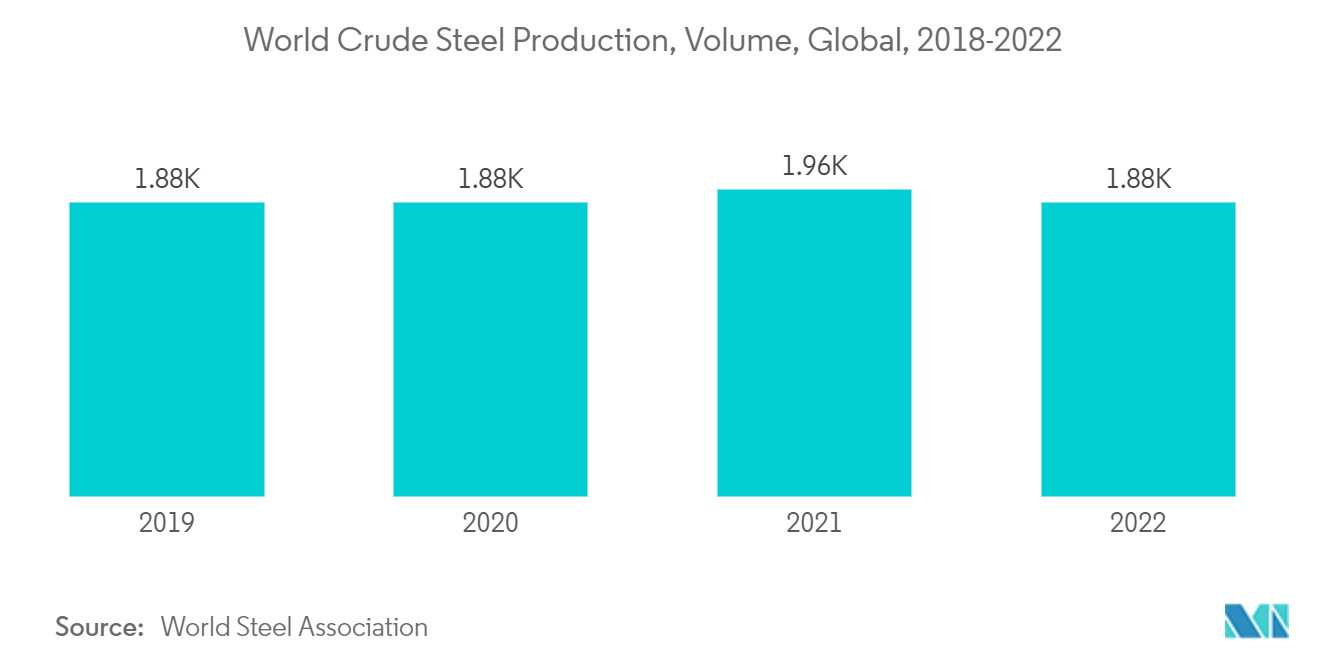

- Die Eisen- und Stahlindustrie ist einer der Treiber des modernen industriellen Wachstums, und die Stahlproduktion ist im letzten Jahrzehnt stetig gewachsen. Nach Angaben der World Steel Association belief sich die weltweite Rohstahlproduktion im Dezember 2022 auf 140,7 Millionen Tonnen (Mt). Im Jahr 2023 wird jedoch mit einer weiteren positiven Wachstumsrate gerechnet, was den aktuell untersuchten Markt antreiben wird.

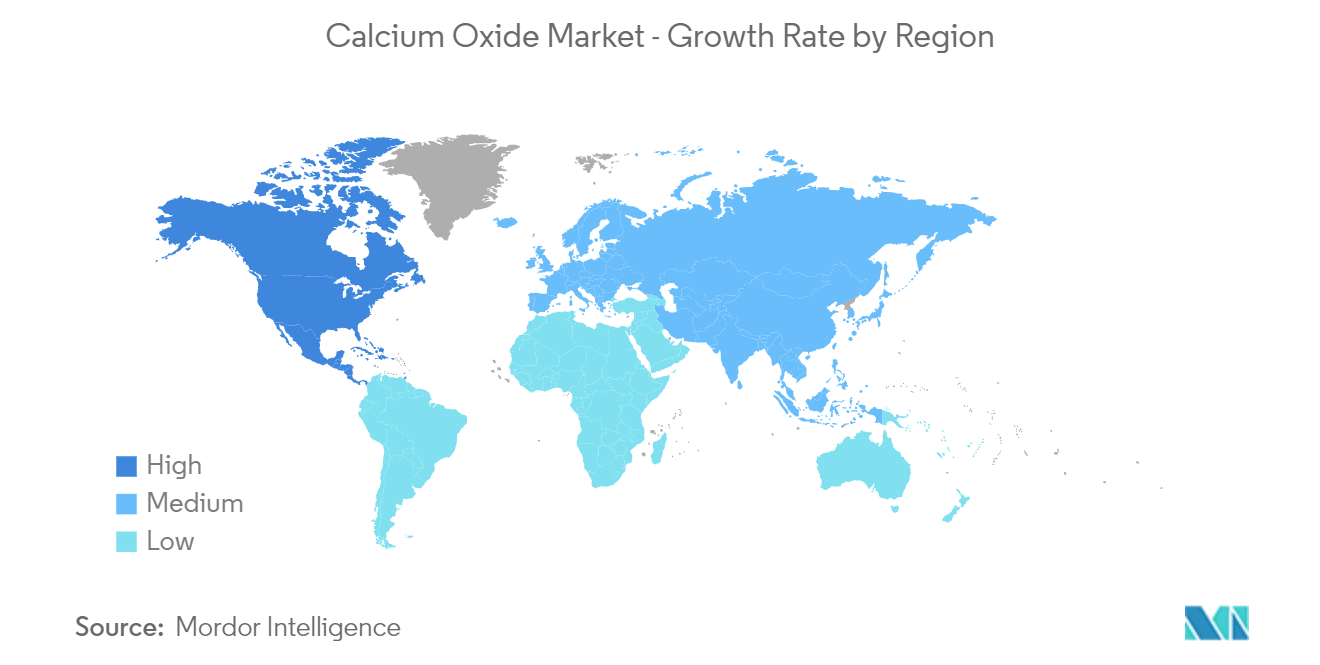

- Der asiatisch-pazifische Raum ist einer der Hauptverbraucher von Kalziumoxid, dominiert von China. Nordamerika, das von den Vereinigten Staaten dominiert wird, verfügt ebenfalls über eine bedeutende Marktposition. In den Vereinigten Staaten gilt die metallurgische Industrie als führende Anwendung für den Calciumoxidmarkt, wo es als Flussmittel in Eisen- und Stahlöfen verwendet wird. Etwa 35 % des in den Vereinigten Staaten produzierten Calciumoxids werden für metallurgische Anwendungen verwendet.

- Es wird erwartet, dass alle oben genannten Faktoren den Weltmarkt im Prognosezeitraum antreiben werden.

Die Region Nordamerika wird den Markt dominieren

- Es wird erwartet, dass Nordamerika im Prognosezeitraum den globalen Calciumoxidmarkt dominieren wird.

- Die Vereinigten Staaten sind mit mehr als 100 Produktionsstätten im Land der viertgrößte Rohstahlproduzent der Welt.

- Calciumoxid ist ein vielseitiger Werkstoff im Gebäudebau. Es kann beim Mauerwerksbau als Mörtelkomponente eingesetzt werden. Auch Außen- (Stuck) und Innenputzsysteme können Kalziumoxid enthalten. Als Zusatzstoff im Asphalt verbessert Calciumoxid die Kohäsion des Asphalts, verringert die Ablösung und verzögert den Alterungsprozess.

- Die Vereinigten Staaten verfügen über einen riesigen Bausektor mit über 7,6 Millionen Beschäftigten. Nach Angaben des US Census Bureau belief sich der Bauwert im Jahr 2022 auf 1.792,9 Milliarden US-Dollar, was einer Steigerung von 10,2 % (0,8 %) gegenüber den 1.626,4 Milliarden US-Dollar im Jahr 2021 entspricht.

- Darüber hinaus belief sich der jährliche Wert des Neubaus in den Vereinigten Staaten laut weiteren Statistiken des US Census Bureau im Jahr 2022 auf 1.657,59 Milliarden US-Dollar, verglichen mit 1.499,82 Milliarden US-Dollar im Jahr 2021. Darüber hinaus belief sich der jährliche Wohnungsbau in den Vereinigten Staaten auf 1.499,82 Milliarden US-Dollar im Jahr 2022 auf 849.164 Millionen US-Dollar geschätzt, verglichen mit 740.645 Millionen US-Dollar im Jahr 2021. Der jährliche Wert des im Land durchgeführten Nichtwohnbaus wurde im Jahr 2022 auf 808.427 Millionen US-Dollar geschätzt, verglichen mit 759.177 Millionen US-Dollar im Jahr 2021, wodurch der Wert sank Verbrauch des untersuchten Marktes kurzfristig.

- Auch der Gewerbebau wird voraussichtlich zunehmen, da die Verbraucherausgaben steigen und staatliche Investitionen in Tourismus, Bürogebäude und Einzelhandelsflächen getätigt werden.

- Der Bausektor ist das Rückgrat der mexikanischen Wirtschaft. In den letzten fünf Jahrzehnten hat sich Mexiko schneller urbanisiert als die meisten OECD-Länder (Organisation für wirtschaftliche Zusammenarbeit und Entwicklung). Die zunehmende Urbanisierung und das Niveau der öffentlichen Einnahmen befeuern die Baunachfrage des Landes.

- Der Großteil der für den Wohnungsbausektor in Mexiko bereitgestellten Mittel (rund 68 %) liegt bei den staatlichen Stellen. Die Regierungsbehörden wie CONAVI (Nationale Wohnungsbaukommission), INFONAVIT, FOVISSSTE und CFE unterstützen das Wachstum des Wohnungsbausektors im Land.

- Es wird erwartet, dass alle oben genannten Faktoren die Nachfrage nach Polyolefinkatalysatoren wie Calciumoxid im Prognosezeitraum steigern werden.

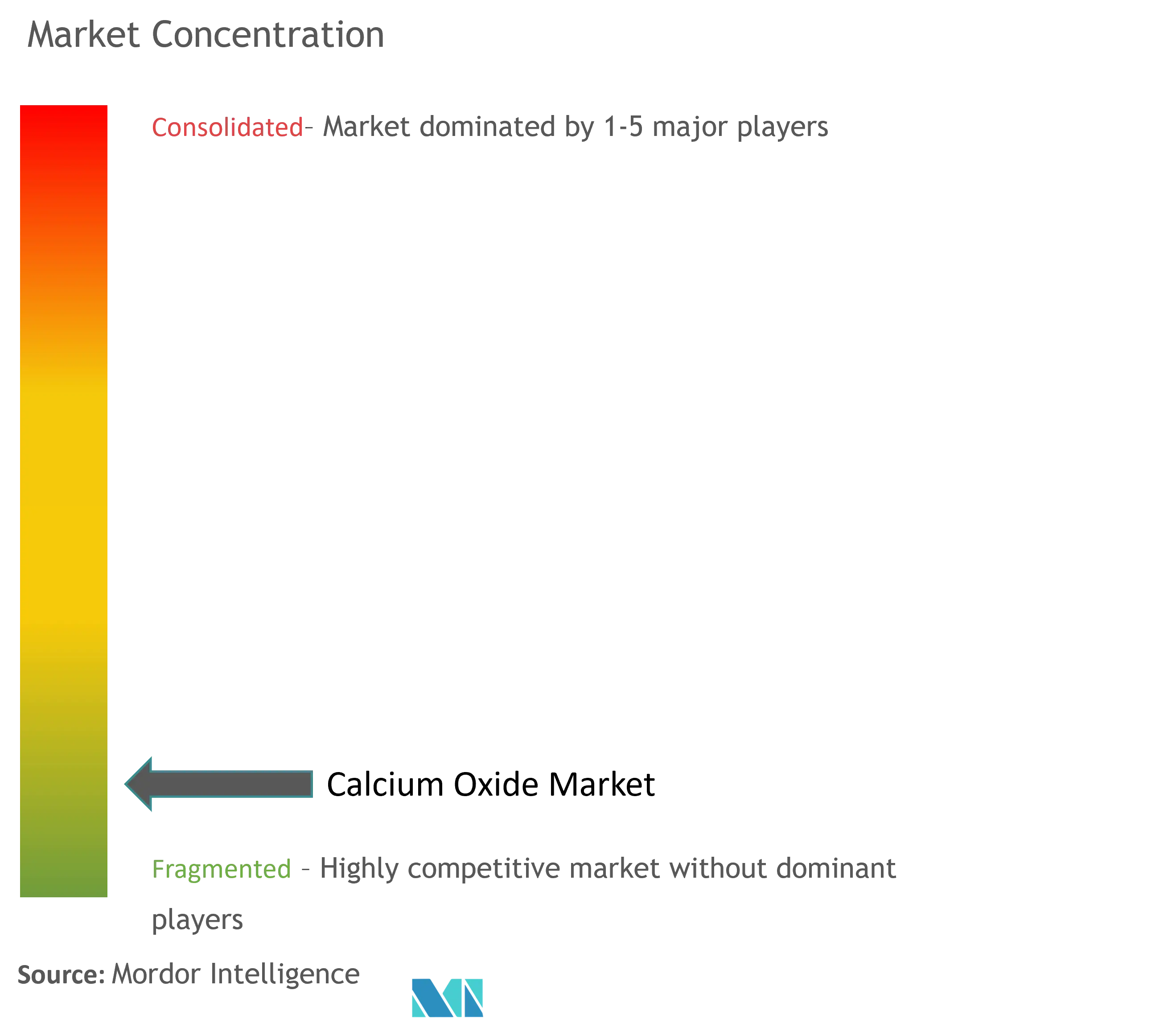

Überblick über die Calciumoxid-Branche

Der Calciumoxid-Markt ist größtenteils fragmentiert. Zu den wichtigsten Akteuren auf dem Kalziumoxidmarkt gehören Carmeuse, Graymont, Lhoist, Mississippi Lime und Minerals Technologies.

Marktführer für Calciumoxid

-

Graymont Limited

-

Carmeuse

-

Lhoist

-

Minerals Technologies Inc.

-

Mississippi Lime

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Calciumoxid

- März 2023: Mississippi Lime hat die Zertifizierung abgeschlossen, um sicherzustellen, dass alle seine Lebensmittelbetriebe den Standards von FSSC 22000 entsprechen, einem von der Global Food Safety Initiative (GFSI) anerkannten Lebensmittelsicherheitsmanagementsystem. Dieser Schritt wird die Produktnachfrage des Unternehmens nach Calciumoxiden und -hydroxiden in Lebensmittelqualität steigern.

- Juni 2022: Graymont kündigt eine Investition in den australischen Markt zur Herstellung von Kalziumoxid für mehr als 50 Mio. AUD (~33,53 Mio. USD) an. Dieser Schritt wird die Position des Unternehmens auf dem australischen Kontinent stärken.

Segmentierung der Calciumoxid-Industrie

Calciumoxid, auch Branntkalk genannt, besteht hauptsächlich aus Calcium- und Magnesiumoxiden. Branntkalk ist in verschiedenen Größen erhältlich – von Stück- und Kieselkalk bis hin zu körnigem und pulverisiertem Kalk. Der Calciumoxidmarkt ist nach Endverbraucherindustrie und Geografie segmentiert. Nach Endverbraucherindustrie ist der Markt in die Metallurgie-, Bau-, Düngemittel- und Chemieindustrie, Zellstoff- und Papierindustrie, Feuerfestindustrie und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Calciumoxid-Markt in 15 Ländern in den wichtigsten Regionen. Der Bericht bietet Marktgrößen und Prognosen für den Calciumoxid-Markt in Volumen (Tonnen) für alle oben genannten Segmente.

| Metallurgisch |

| Konstruktion |

| Düngemittel und Chemikalien |

| Zellstoff und Papier |

| Feuerfest |

| Andere Endverbraucherindustrien (Gummi, Lebensmittel und Getränke usw.) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Mexiko | |

| Kanada | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Endverbraucherindustrie | Metallurgisch | |

| Konstruktion | ||

| Düngemittel und Chemikalien | ||

| Zellstoff und Papier | ||

| Feuerfest | ||

| Andere Endverbraucherindustrien (Gummi, Lebensmittel und Getränke usw.) | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Mexiko | ||

| Kanada | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Calciumoxid-Marktforschung

Wie groß ist der Calciumoxid-Markt derzeit?

Der Calciumoxidmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 4,86 % verzeichnen.

Wer sind die Hauptakteure auf dem Calciumoxid-Markt?

Graymont Limited, Carmeuse, Lhoist, Minerals Technologies Inc., Mississippi Lime sind die wichtigsten Unternehmen, die auf dem Calciumoxidmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Calciumoxid-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Calciumoxid-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Calciumoxid-Markt.

Welche Jahre deckt dieser Calciumoxid-Markt ab?

Der Bericht deckt die historische Marktgröße des Calciumoxid-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Calciumoxid-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Calciumoxid-Branche

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Calciumoxid im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Calciumoxid-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.