Butadien-Marktanalyse

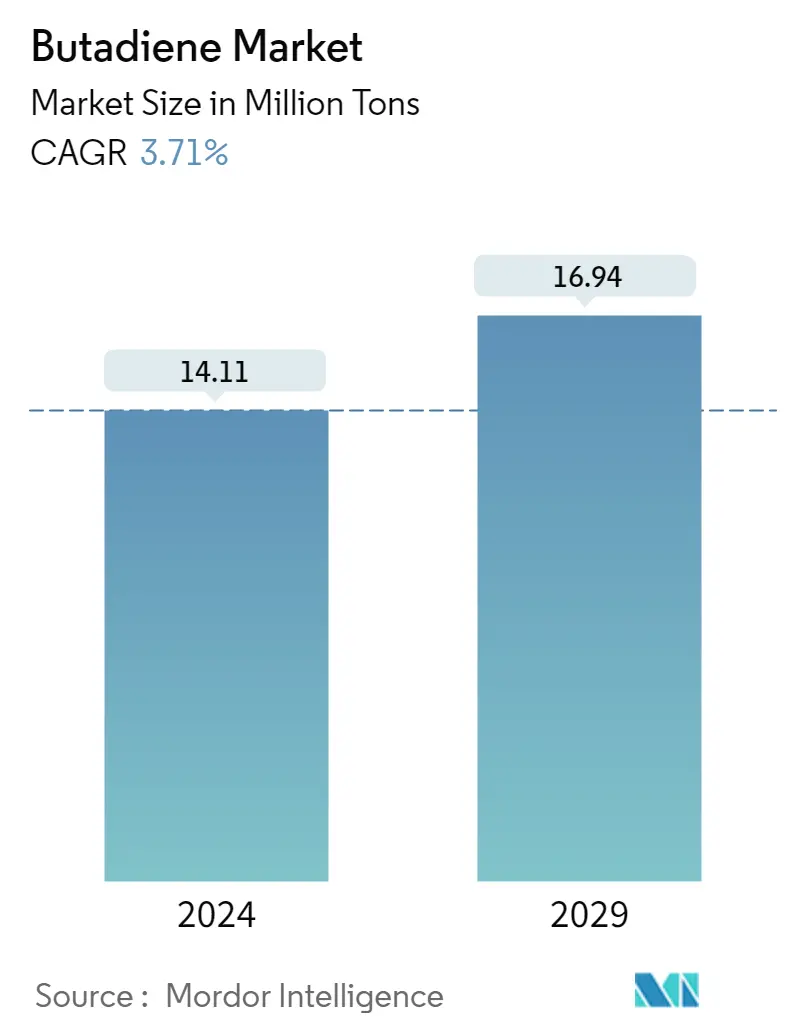

Die Größe des Butadien-Marktes wird im Jahr 2024 auf 14,11 Millionen Tonnen geschätzt und soll bis 2029 16,94 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 3,71 % im Prognosezeitraum (2024-2029) entspricht.

Der COVID-19-Ausbruch, landesweite Lockdowns auf der ganzen Welt, Unterbrechungen der Produktionsaktivitäten und Lieferketten sowie Produktionsstopps wirkten sich im Jahr 2020 auf den Markt aus. Im Jahr 2021 erlebte der Markt jedoch einen Aufschwung. Die Nachfrage nach Automobilfertigungseinheiten, Kunststoffen und Polymeren stieg im Vergleich zu 2020 gestiegen. Dies wirkte sich positiv auf die Nachfrage nach Styrol-Butadien- und Polybutadien-Kautschuk aus, die in Reifen, Baurissfüllern, Betonzusatzstoffen usw. verwendet werden. Der Einsatz von Schutzhandschuhen aus Nitrilkautschuk hat in der aktuellen Situation zugenommen und ist somit anregend die Nachfrage auf dem Butadienmarkt.

- Es wird erwartet, dass der sich entwickelnde nachgelagerte Markt im asiatisch-pazifischen Raum das Wachstum des Marktes vorantreiben wird.

- Allerdings dürften die gefährlichen Auswirkungen von Butadien bei Exposition und die Schließung mehrerer Reifenproduktionsanlagen das Marktwachstum behindern.

- Die Innovation von Biobutadien zur Herstellung von Produkten wie synthetischem Kautschuk, thermoplastischen Elastomeren, Nylon usw. dürfte in den kommenden Jahren Chancen für den Markt schaffen.

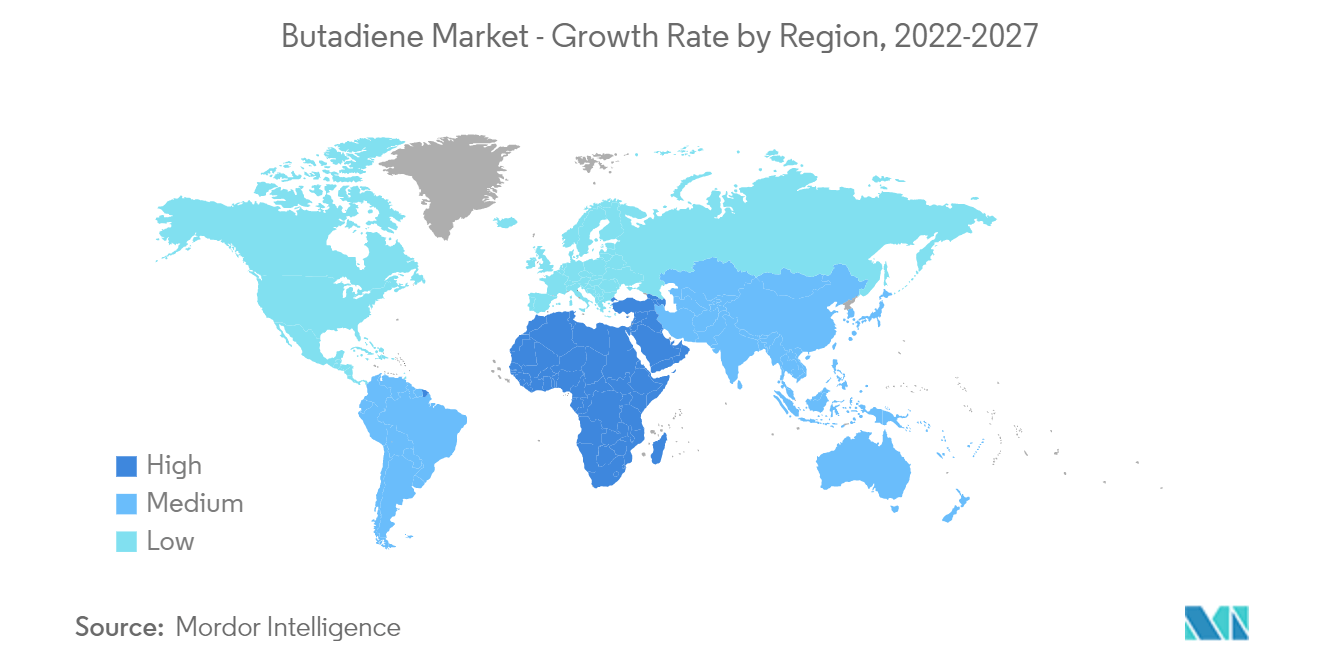

- Der asiatisch-pazifische Raum hat den höchsten Marktanteil und dürfte im Prognosezeitraum den Markt dominieren.

Butadien-Markttrends

Reifen und Gummi dominieren den Markt

- Butadien wird hauptsächlich zur Herstellung synthetischer Kautschuke und Elastomere verwendet, darunter Polybutadienkautschuk (PBR), Styrol-Butadienkautschuk (SBR), Nitrilkautschuk (NR) und Polychloropren (Neopren). Diese wiederum werden zur Herstellung anderer Güter und Materialien verwendet.

- PBR und SBR werden zur Herstellung von Reifen verwendet. Neopren und Nitrilkautschuk werden unter anderem zur Herstellung von Handschuhen, Dichtungen, Schläuchen, Neoprenanzügen, Schäumen und Wasser verwendet. Styrol-Butadien-Latex (SB) wird zur Herstellung von Teppich- und Papierbeschichtungen verwendet.

- Polybutadienkautschuk (BR, PBR) ist ein synthetisches Allzweckelastomer, das aufgrund seiner geringen Kosten und seines großen Volumens (NR) gelegentlich als Ersatz für Naturkautschuk verwendet wird.

- In einem unpolaren Lösungsmittel wird es durch anionische Polymerisation oder Koordinationspolymerisation von 1,3-Butadien erzeugt. Da es sowohl eine strenge Kontrolle des Molekulargewichts (MW) als auch eine hohe Stereoregularität ermöglicht, ist dies häufig die Methode der Wahl.

- Die US Tire Manufacturers Association (USTMA) geht davon aus, dass die Reifenlieferungen in den USA im Jahr 2022 insgesamt 342,1 Millionen Einheiten betragen werden, verglichen mit 335,2 Millionen Einheiten im Jahr 2021 und 332,7 Millionen Einheiten im Jahr 2019. Die Reifenproduktion in den USA hat einen jährlichen wirtschaftlichen Fußabdruck von 170,6 Milliarden US-Dollar.

- Nach Angaben des Europäischen Reifen- und Gummiherstellerverbandes gibt es in Europa mehr als 6000 Unternehmen, die Gummiwaren herstellen. 98 % davon sind KMU, die in einer hochintegrierten Wertschöpfungskette agieren, um auf die ganz spezifischen Bedürfnisse ihrer Kunden einzugehen.

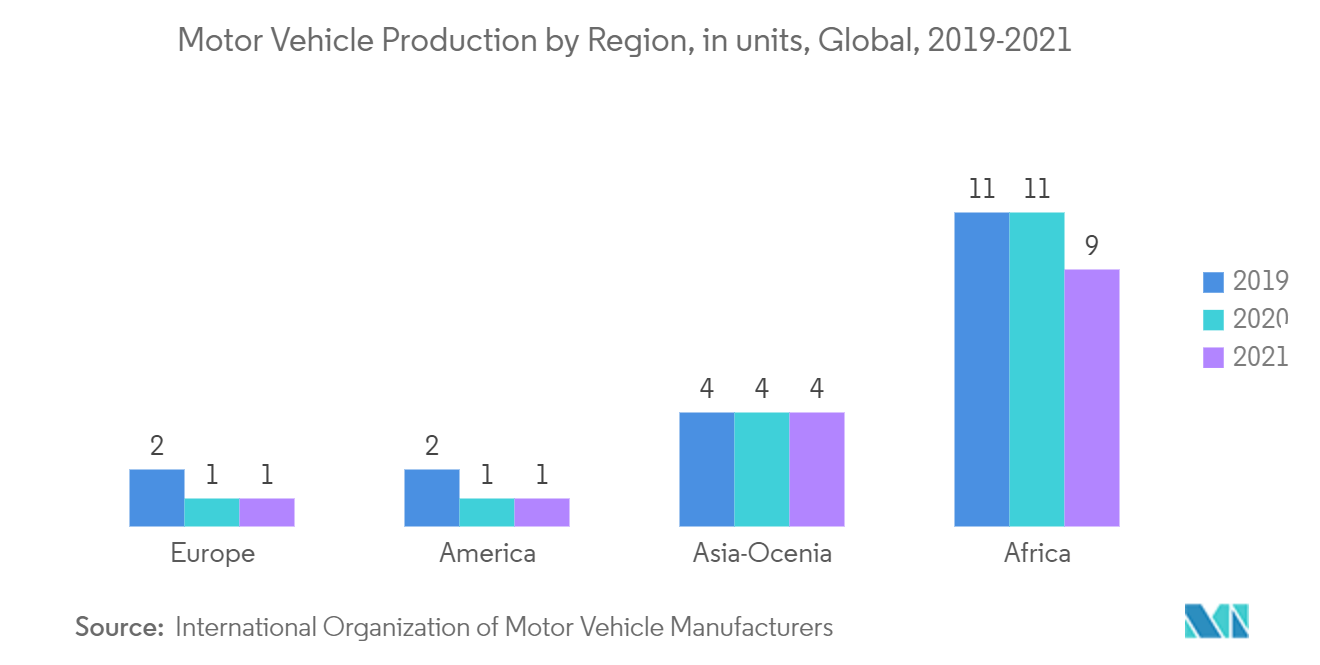

- Mit der weltweiten Steigerung der Automobilproduktion stieg in verschiedenen Ländern die Nachfrage nach Reifen und Kautschuken deutlich an, wodurch auch die Nachfrage nach Butadien zunahm.

- Laut OICA betrug die Gesamtzahl der im Jahr 2021 produzierten Fahrzeuge 80.145.988 und verzeichnete eine Wachstumsrate von 3 % im Vergleich zu 2020. Europa produzierte insgesamt 16.330.509 Einheiten Kraftfahrzeuge, Amerika produzierte 16.151.639 Einheiten und Afrika hat eine Produktionszahl von 931.056 Einheiten im Jahr 2021.

Steigende Nachfrage im asiatisch-pazifischen Raum

- Der asiatisch-pazifische Raum dominierte den Butadien-Markt. Der Downstream-Markt im asiatisch-pazifischen Raum erlebte in den letzten Jahren einen enormen Aufschwung, wodurch die Nachfrage nach Butadien rapide gestiegen ist.

- China ist einer der größten Chemiestandorte der Welt mit einer breiten Palette an Industriezweigen. Es wird erwartet, dass der chinesische Butadien-Markt aufgrund der Präsenz einer großen Anzahl einheimischer Akteure ein deutliches Wachstum verzeichnen wird.

- Nach Angaben der Weltbank belief sich Chinas Nettoexport von Butadienkautschuk (BR) und synthetischem Kautschuk im Jahr 2021 auf 377.211,44 USD und eine Menge von 187.926.000 kg.

- In Indien gibt es 41 Reifenhersteller und rund 6.000 Nicht-Reifenhersteller, die Dichtungen, Förderbänder sowie extrudierte und geformte Gummiprofile für den Einsatz in der Automobil-, Eisenbahn-, Verteidigungs-, Luft- und Raumfahrtindustrie sowie für andere Anwendungen herstellen.

- Nach Angaben der Weltbank belief sich Indiens Nettoexport von Butadienkautschuk (BR) und synthetischem Kautschuk im Jahr 2021 auf 232.943,90 USD und eine Menge von 123.199.000 kg.

- Butadien wird zur Herstellung von Zwischenprodukten wie Styrol-Butadien (SBR) und anderen verwendet, die weiter zur Herstellung von Automobilprodukten wie Reifen und Förderbändern verwendet werden. Die Region Asien-Pazifik hält mit 46.732.785 Einheiten im Jahr 2021 den höchsten Produktionsanteil am globalen Automobilmarkt.

- Nach Angaben der OICA betrug die gesamte Industrieproduktion in Indien im Jahr 2021 etwa 4.399.112 Fahrzeuge, darunter Personenkraftwagen, Nutzfahrzeuge, Dreiräder, Zweiräder und Vierräder. Die Reformen der Regierung wie Aatma Nirbhar Bharat und Make in India dürften der Automobilindustrie in naher Zukunft einen Aufschwung verleihen.

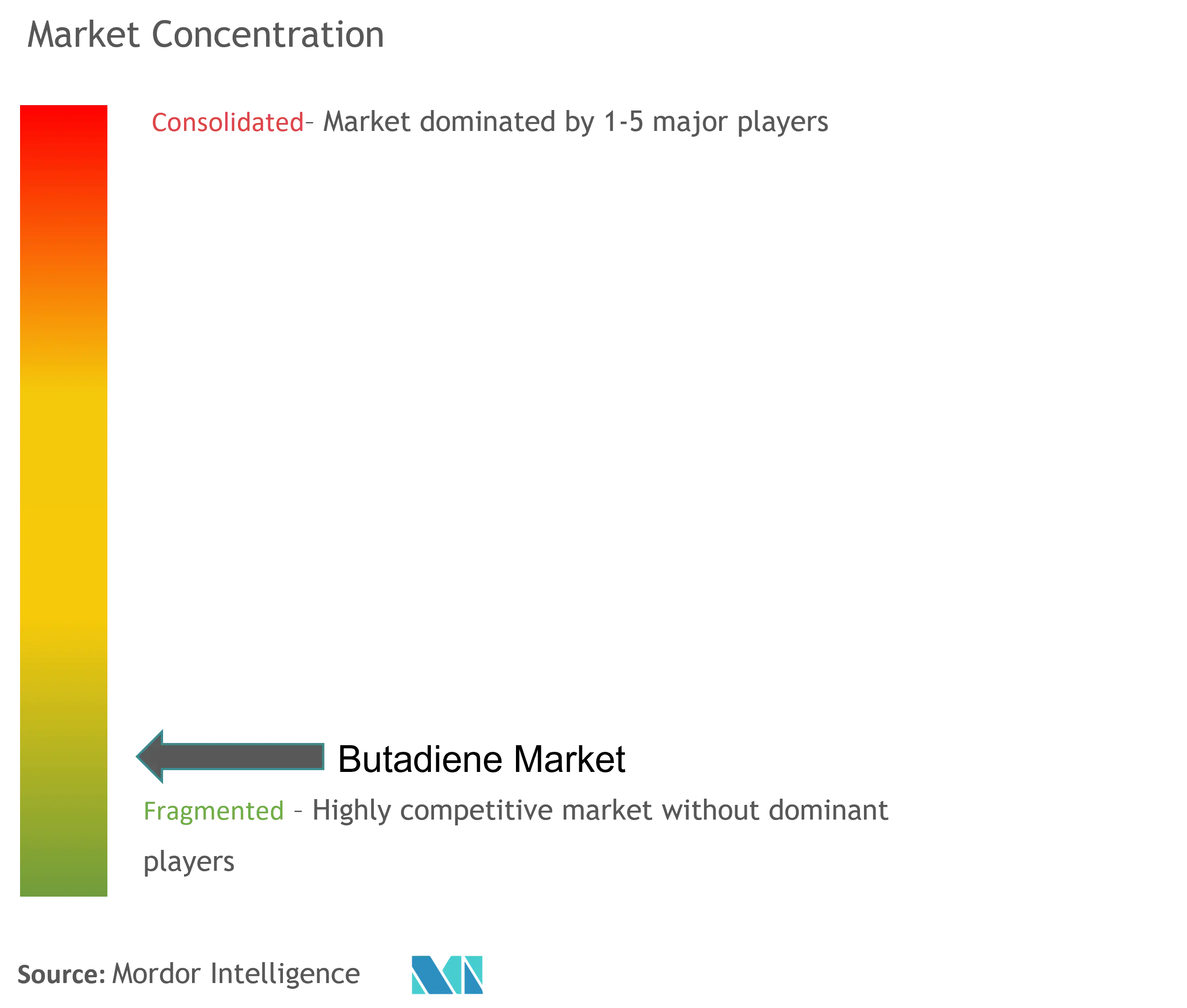

Überblick über die Butadien-Branche

Der Butadienmarkt ist von Natur aus fragmentiert. Zu diesen Unternehmen (nicht in einer bestimmten Reihenfolge) gehören China Petroleum Chemical Corporation (Sinopec), China National Petroleum Corporation, TPC Group, Shell plc und Exxon Mobil Corporation.

Marktführer für Butadien

China Petroleum & Chemical Corporation

China National Petroleum Corporation

TPC Group

Shell plc

Exxon Mobil Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Butadien-Marktnachrichten

- Im Juli 2022 gaben Sinopec und die INEOS Group Vereinbarungen zur Zusammenarbeit bei drei Joint Ventures bekannt, die darauf abzielen, die Produktion von Petrochemikalien auszuweiten, um der steigenden Nachfrage auf dem chinesischen Markt gerecht zu werden. INEOS erwarb 50 % der Sinopec-Tochter SECCO Petrochemical Co. Ltd. (die Butadien produziert). INEOS und Sinopec werden ein neues 50:50-Joint Venture gründen, das sich darauf konzentrieren soll, Chinas Produktionskapazität für Acrylnitril-Butadien-Styrol (ABS) durch den Bau von zwei neuen ABS-Anlagen mit einer Kapazität von 300.000 Tonnen pro Jahr (tpy) zu erhöhen.

- Im Juni 2022 hat BASF seine Serie von Licity-Anodenbindern für die Herstellung von Lithium-Ionen-Batterien erweitert. Der Styrol-Butadien-Kautschuk (SBR)-Binder Licity 2698 XF der zweiten Generation ermöglicht die Verwendung von Siliziumgehalten von über 20 %. Das Produkt bietet außerdem eine höhere Kapazität, eine erhöhte Anzahl von Lade-/Entladezyklen und verkürzte Ladezeiten.

Segmentierung der Butadien-Industrie

Butadien ist ein farbloses, nicht korrosives Gas, das zur Herstellung von Harzen und Kunststoffen verwendet wird, darunter Butadienkautschuk, Styrolkautschuk, Adipodinitril, Polychloropren, Nitrilkautschuk und andere. Es wird hauptsächlich durch extraktive Destillation von Nebenprodukten aus Steamcrackern bei der Herstellung von Ethylen und Propylen hergestellt. Der Butadien-Markt ist nach Anwendung, Endverbraucherindustrie und Geografie segmentiert. Je nach Anwendung ist der Markt in Polybutadien (PBR), Chloropren, Styrol-Butadien (SBR), Nitrilkautschuk (Acrylnitril-Butadien-NBR), Acrylnitril-Butadien-Styrol (ABS), Adipodinitril, Sulfolan, Ethylidennorbornen, Styrol-Butadien-Latex usw. unterteilt andere Anwendungen. Nach Endverbraucherindustrie ist der Markt in Kunststoff- und Polymerindustrie, Reifen und Gummi, Chemieindustrie und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Butadien-Markt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonne) erstellt.

| Polybutadien (PBR) |

| Chloropren |

| Styrol-Butadien (SBR) |

| Nitrilkautschuk (Acrylnitril-Butadien-NBR) |

| Acrylnitril-Butadien-Styrol (ABS) |

| Adipodinitril |

| Sulfolan |

| Die Ethylide Die Norbornene |

| Styrol-Butadien-Latex |

| Andere Anwendungen |

| Kunststoff und Polymer |

| Reifen und Gummi |

| Chemisch |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Frankreich | |

| Großbritannien | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Anwendung | Polybutadien (PBR) | |

| Chloropren | ||

| Styrol-Butadien (SBR) | ||

| Nitrilkautschuk (Acrylnitril-Butadien-NBR) | ||

| Acrylnitril-Butadien-Styrol (ABS) | ||

| Adipodinitril | ||

| Sulfolan | ||

| Die Ethylide Die Norbornene | ||

| Styrol-Butadien-Latex | ||

| Andere Anwendungen | ||

| Endverbraucherindustrie | Kunststoff und Polymer | |

| Reifen und Gummi | ||

| Chemisch | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Frankreich | ||

| Großbritannien | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Butadien-Marktforschung

Wie groß ist der Butadien-Markt?

Die Größe des Butadien-Marktes wird im Jahr 2024 voraussichtlich 14,11 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,71 % auf 16,94 Millionen Tonnen wachsen.

Wie groß ist der Butadien-Markt derzeit?

Im Jahr 2024 wird die Größe des Butadien-Marktes voraussichtlich 14,11 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Butadien-Markt?

China Petroleum & Chemical Corporation, China National Petroleum Corporation, TPC Group, Shell plc, Exxon Mobil Corporation sind die wichtigsten Unternehmen, die auf dem Butadien-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Butadien-Markt?

Es wird geschätzt, dass der Nahe Osten und Afrika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen werden.

Welche Region hat den größten Anteil am Butadien-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Butadien-Markt.

Welche Jahre deckt dieser Butadien-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Butadien-Marktes auf 13,61 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Butadien-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Butadien-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Butadien-Industriebericht

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Butadien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Butadien-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.