Marktanalyse für Bronchoskope

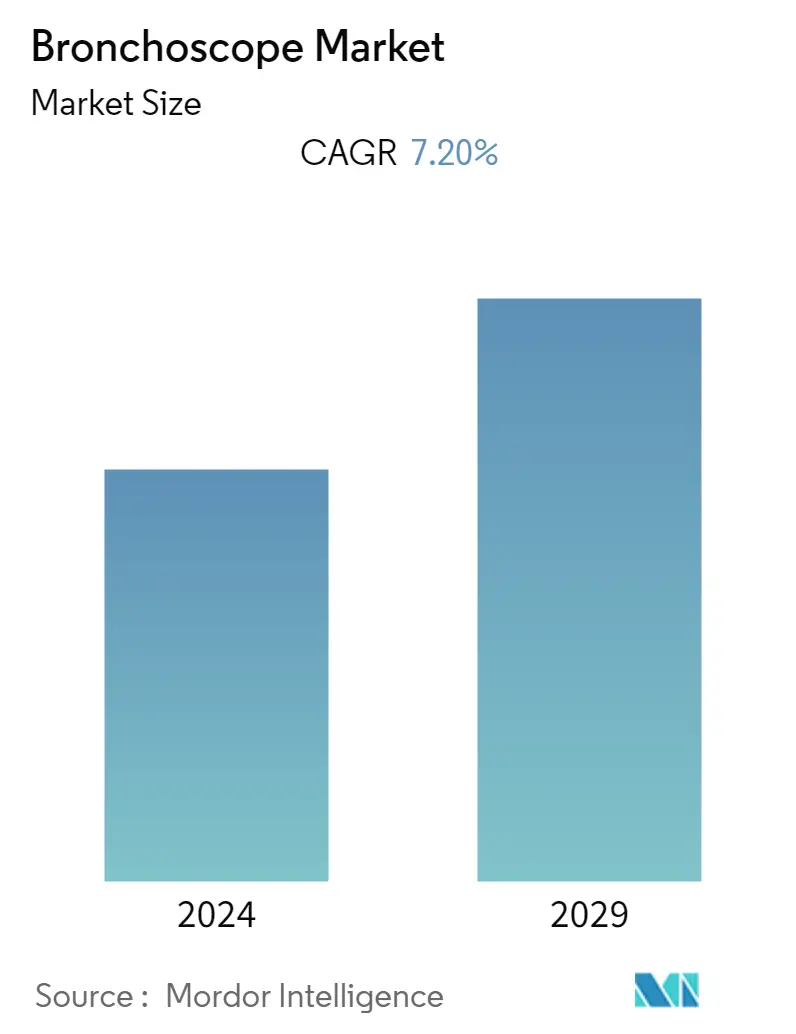

Es wird erwartet, dass der Bronchoskopmarkt im Prognosezeitraum eine jährliche Wachstumsrate von 7,2 % verzeichnen wird.

Der Einsatz eines Bronchoskops zur Untersuchung von COVID-19 und damit verbundenen Krankheiten hat sich positiv auf das Marktwachstum ausgewirkt. Eine durch COVID-19 verursachte Lungenentzündung führte wahrscheinlich zu Hypoxämie und Atemversagen, sodass für die Untersuchung ein Bronchoskop erforderlich war. Beispielsweise ermöglicht die Bronchoskopie laut einem von der European Respiratory Society im April 2021 veröffentlichten Artikel bei kritisch kranken Patienten mit COVID-19 die Entfernung von Schleimpfropfen und intrabronchialen Blutgerinnseln sowie die Auflösung von Atelektasen und verbessert so die mechanische Beatmung. Darüber hinaus sah sich die Bronchoskopiebranche laut dem Jahresbericht 2021/22 von Ambu A/S aufgrund hoher Marktbestände und größerem Wettbewerb, insbesondere auf dem amerikanischen Markt, aufgrund der hohen Vergleichszahlen ab 2020/21 mit Herausforderungen konfrontiert. Trotz der im Vergleich zur Zeit vor COVID-19 geringeren Leistung in diesem Jahr stieg der weltweite Umsatz im Bronchoskopie-Geschäft um 70 %, was auf die Umstellung von wiederverwendbarer Endoskopie auf Einweggeräte hindeutet. Daher hat die COVID-19-Pandemie seit der Pandemie tiefgreifende Auswirkungen auf den Bronchoskopmarkt.

Es wird erwartet, dass die wachsende Belastung durch Atemwegserkrankungen und Lungenkrebs, Krankenhausinvestitionen in Bronchoskopieeinrichtungen und technologische Fortschritte den Bronchoskopmarkt antreiben werden. Laut der American Cancer Society 2022 ist Lungenkrebs (sowohl kleinzelliger als auch nichtkleinzelliger) die zweithäufigste Krebserkrankung bei Männern und Frauen in den Vereinigten Staaten. Darüber hinaus leiden laut dem Bericht des Forum of International Respiratory Societies aus dem Jahr 2022 schätzungsweise etwa 200 Millionen Menschen an COPD und 262 Millionen sind von Asthma betroffen. Angesichts der hohen Prävalenz von Atemwegserkrankungen und der Zunahme von Krebsfällen wird erwartet, dass die Nachfrage nach Bronchoskopen zur Diagnose dieser Krankheit steigt und letztendlich den Markt antreibt.

Darüber hinaus bringen Marktteilnehmer häufig neue Produkte auf den Markt und verfolgen in ihren jeweiligen Segmenten verschiedene Wachstumsstrategien, die wahrscheinlich das Marktwachstum vorantreiben. Beispielsweise kündigte Olympus im April 2021 die Erweiterung seines Atemwegsportfolios mit der Einführung unserer ersten Linie von Einweg-Bronchoskopen, den H-SteriScopes, an. Veran Medical Technologies, Inc., eine hundertprozentige Tochtergesellschaft von Olympus, und Hunan Vathin Medical Instrument Co., Ltd. arbeiteten bei der Einführung der H-SteriScope-Reihe zusammen. Darüber hinaus erhielt PENTAX Medical Europe im Mai 2021 die CE-Kennzeichnung für sein neues Einweg-Bronchoskop – das PENTAX Medical ONE Pulmo. Dieses innovative Produkt bietet eine qualitativ hochwertige Pflege, ohne die Lungenversorgung zu beeinträchtigen. Das PENTAX Medical ONE Pulmo ist ein Einweg-Bronchoskop mit hervorragender Saugleistung und HD-Bildqualität.

Somit beeinflussen die oben genannten Faktoren das Marktwachstum des Bronchoskopmarktes. Allerdings werden die hohen Gemeinkosten von Bronchoskopieverfahren das Marktwachstum im Prognosezeitraum behindern.

Markttrends für Bronchoskope

Für das Segment der Einweg-Bronchoskope wird im Prognosezeitraum ein starkes Wachstum erwartet

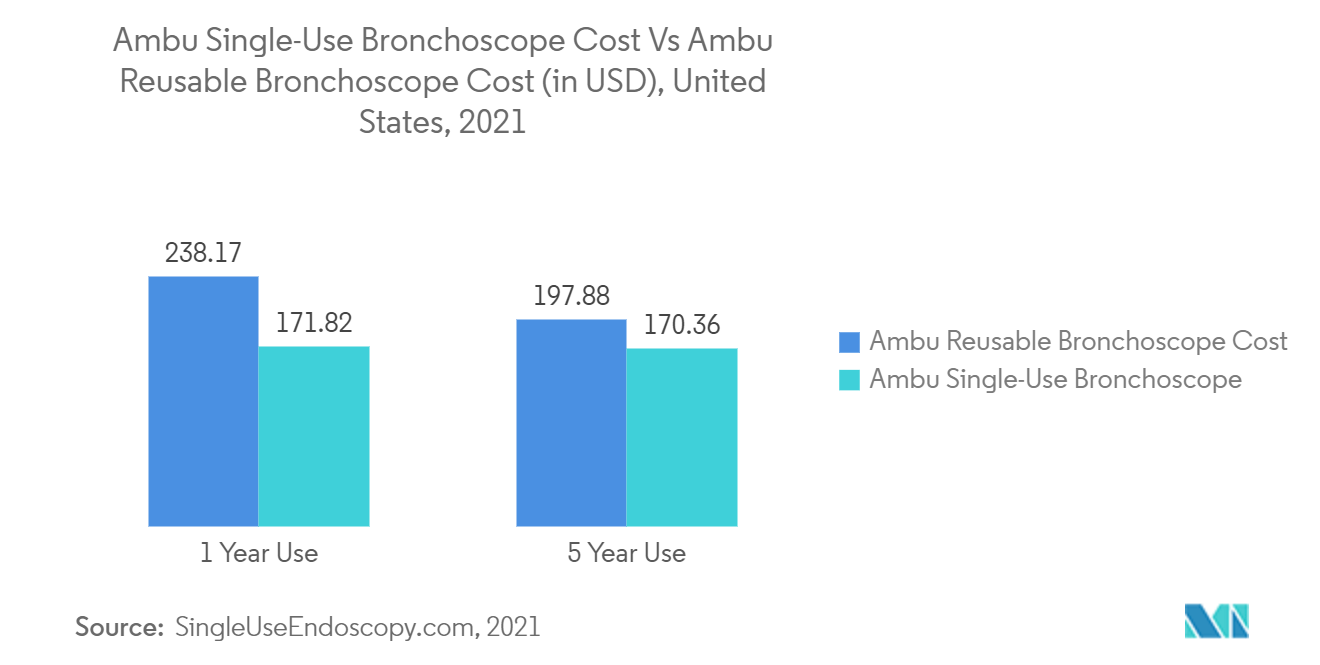

Anästhesisten verwenden das flexible Einweg-Bronchoskop auf der Intensivstation oder in perioperativen Umgebungen, wo sie im Vergleich zu wiederverwendbaren, flexiblen Bronchoskopen eine akzeptable Leistung erbringen, verbunden mit dem deutlichen Vorteil eines geringeren Infektionsrisikos aufgrund ihrer Sterilität. Flexible Einwegbronchoskope verhindern Kreuzkontaminationen durch wiederverwendbare Bronchoskope und sind in mehreren klinischen Umgebungen kostengünstig. Diese sind hilfreich bei der Erkennung von Krankheiten wie Tumoren, COPD, Lungenkrebs und vielem mehr. Laut der im Januar 2022 von der National Library of Medicine veröffentlichten Studie bietet beispielsweise die Verwendung eines Einwegbronchoskops auf Bronchoskopie- und Intensivstationen unter bestimmten Umständen einen Vorteil gegenüber einem wiederverwendbaren Bronchoskop aufgrund seiner Tragbarkeit und sofortigen Verfügbarkeit und theoretisch geringeres Risiko klinisch relevanter Infektionen. Darüber hinaus ist laut einem im Januar 2022 von der National Library of Medicine veröffentlichten Artikel ein flexibles Einweg-Bronchoskop im Vergleich zu wiederverwendbaren flexiblen Bronchoskopen kostengünstig, wenn man ausschließlich Kreuzkontaminationen und mögliche Folgeinfektionen mit Bronchoskopen in einer typischen Intensivstation betrachtet Bronchoskop. Daher wird erwartet, dass die oben genannten Vorteile eines Einwegbronchoskops gegenüber einem wiederverwendbaren Bronchoskop das Segmentwachstum ankurbeln werden.

Darüber hinaus wird erwartet, dass die technologischen Produktfortschritte bedeutender Marktteilnehmer das Segmentwachstum ankurbeln werden. Beispielsweise erhielt die Boston Scientific Corporation im August 2021 die 510(k)-Zulassung der US-amerikanischen FDA für das Einweg-Bronchoskop EXALT Modell B, das für den Einsatz bei Eingriffen am Krankenbett auf der Intensivstation (ICU) und im Operationssaal konzipiert ist. Es wird erwartet, dass dieser Fortschritt das Wachstum des Marktes im Prognosezeitraum vorantreiben wird. Daher wird erwartet, dass alle oben genannten Faktoren das Segmentwachstum im Prognosezeitraum ankurbeln werden.

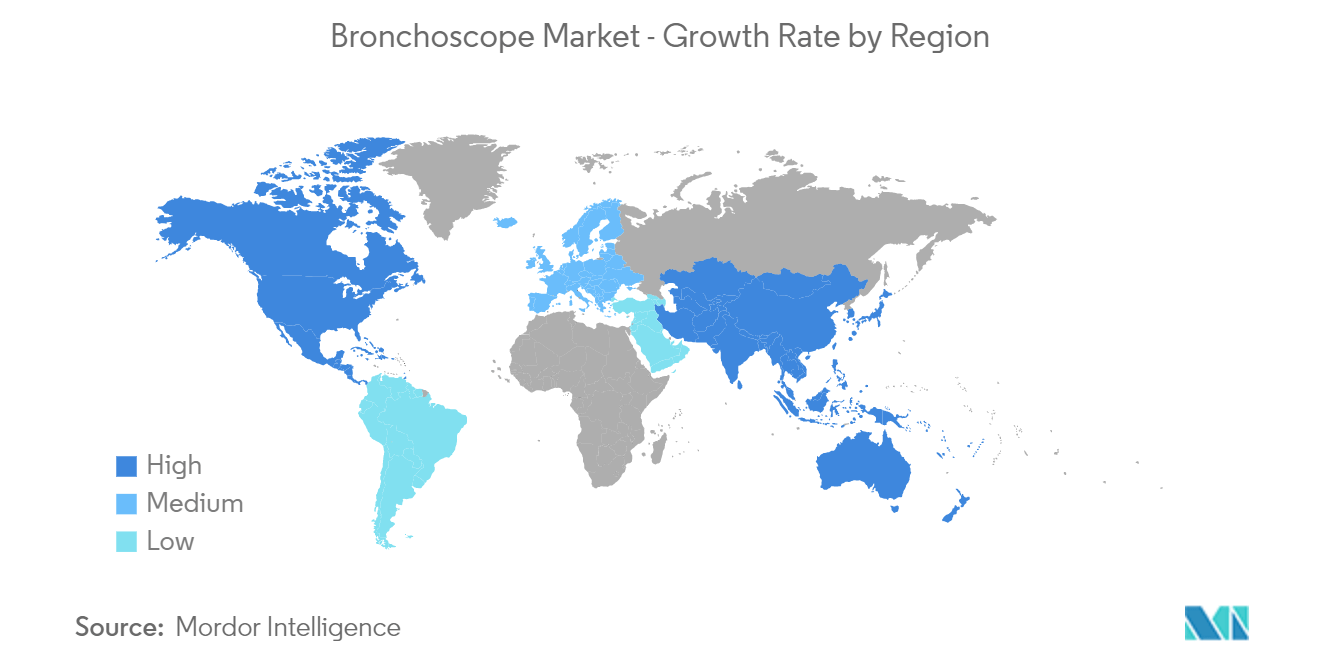

Es wird erwartet, dass Nordamerika im Prognosezeitraum den Bronchoskopmarkt dominieren wird

Es wird erwartet, dass Nordamerika aufgrund der zunehmenden Anzahl von Bronchoskopieverfahren und der höheren Prävalenzraten von Atemwegserkrankungen wie COPD, Lungenentzündung und Lungenkrebs einen erheblichen Marktanteil am Bronchoskopmarkt halten wird. Laut dem NCBI-Bericht vom Juni 2021 werden beispielsweise in den Vereinigten Staaten jedes Jahr rund 500.000 Bronchoskopien durchgeführt. Darüber hinaus wird laut ACS die geschätzte Zahl der in den Vereinigten Staaten im Jahr 2022 diagnostizierten Lungenkrebsfälle auf etwa 236.740 neue Fälle belaufen. Ebenso werden nach Angaben der Canadian Cancer Society im Jahr 2022 in Kanada etwa 30.000 neue Lungenkrebsfälle registriert. Dies zeigt die Belastung durch Lungenkrebs in der Region, was zu einem Wachstum des Marktes führt, da eine hohe Nachfrage nach Bronchoskopen besteht in Nordamerika. Daher wird erwartet, dass es das Wachstum des Bronchoskop-Marktes ankurbeln wird.

Auch die Einführung neuer Produkte wird das Gesamtwachstum des Segments im Prognosezeitraum begünstigen. Beispielsweise brachte Verathon im Juli 2021 das GlideScope BFlex Einweg-Bronchoskop auf den Markt, das die Zugänglichkeit eines Einweg-Bronchoskops bietet und gleichzeitig die Bilder und Kontrolle liefert, die typischerweise mit einem wiederverwendbaren Bronchoskop verbunden sind. Es wird erwartet, dass ein solcher regionaler Fortschritt das Marktwachstum ankurbeln wird. Aufgrund der oben genannten Faktoren wird daher erwartet, dass sich der untersuchte Markt in der nordamerikanischen Region im Prognosezeitraum entwickeln wird.

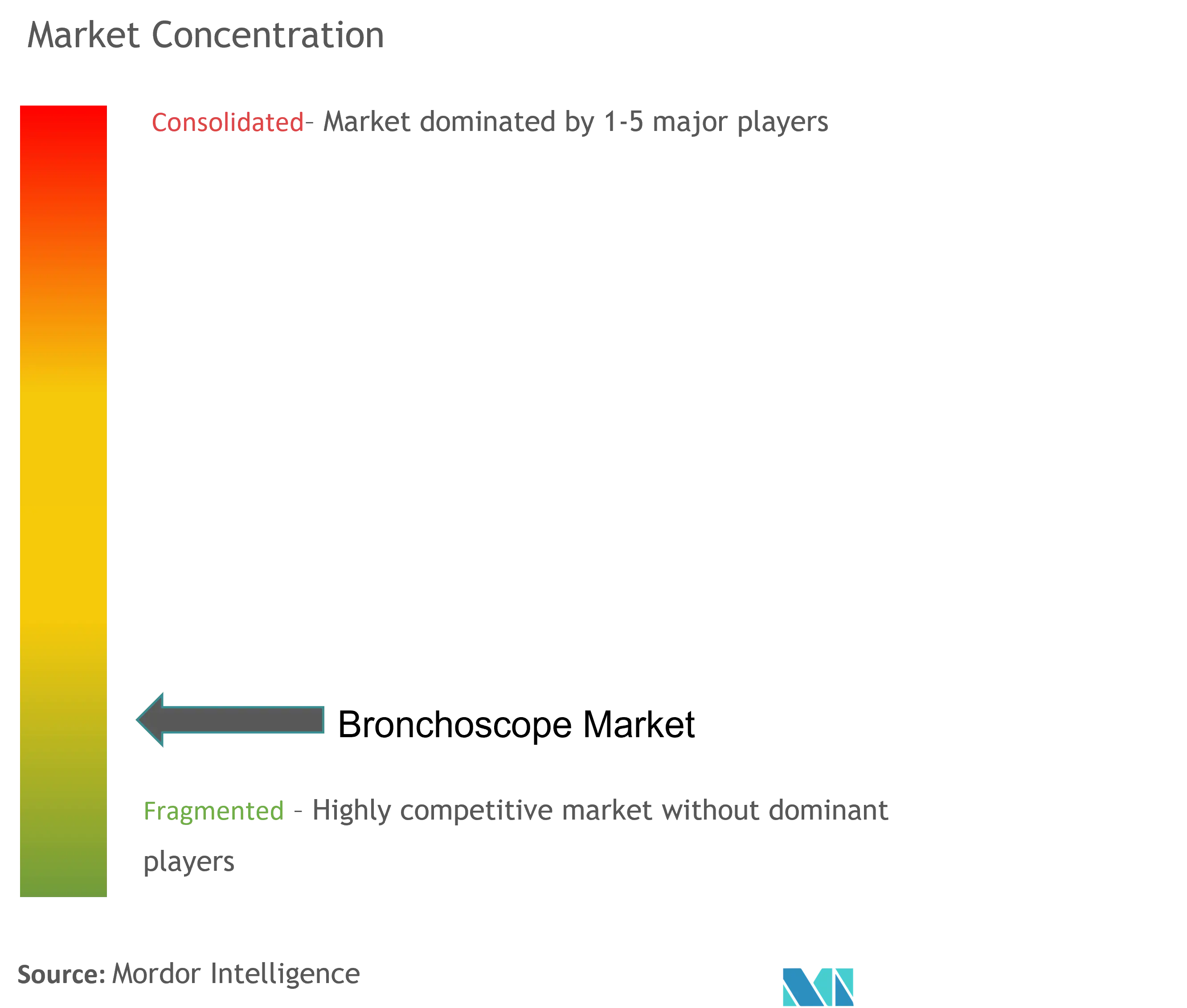

Überblick über die Bronchoskop-Branche

Der Markt für Bronchoskope ist aufgrund der Präsenz mehrerer Unternehmen, die sowohl global als auch regional tätig sind, fragmentiert. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die Marktanteile halten und bekannt sind, darunter Teleflex Inc., Karl Storz GmbH, Olympus Corporation, Lymol Medical, Fujifilm Holdings Corporation, Broncus Medical Inc, Novatech SA, Unter anderem Boston Scientific Corporation, Pentax Medical und Ambu A/S.

Marktführer bei Bronchoskopen

-

Teleflex Inc.

-

Olympus Corporation

-

Ambu A/S

-

Karl Storz GmbH

-

Fujifilm Holdings Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Bronchoskope

- Im Juli 2022 gab Ambu Inc. bekannt, dass Ambu aScopeTM 5 Broncho, eine Familie steriler Einwegbronchoskope, die 510(k)-Zulassung der US-amerikanischen Food and Drug Administration (FDA) erhalten hat.

- Im Mai 2022 erhielt Olympus einen Gruppeneinkaufsvertrag in der Kategorie Einweg-Visualisierungsgeräte für sein Einweg-Bronchoskop-Portfolio mit Premier, Inc. Das Einweg-Bronchoskop-Portfolio von Olympus umfasste die fünf Premium-Einweg-Bronchoskope H-SteriScope die in Ergänzung zum führenden Portfolio an wiederverwendbaren Bronchoskopen von Olympus verwendet werden.

Segmentierung der Bronchoskop-Branche

Je nach Umfang wird ein Bronchoskop zur Untersuchung der Luftröhre, der Luftröhre und der Lunge verwendet und besteht im Wesentlichen aus einem hohlen Metallrohr oder einem dünneren Rohr mit angeschlossener Glasfaser- oder Videokamera zur Bildübertragung. Der Bronchoskopmarkt ist nach Produkttyp (starr, flexibel und Zubehör), Verwendung (Einwegbronchoskop und wiederverwendbares Bronchoskop) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika) segmentiert. Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Produkttyp | Starr | ||

| Flexibel | |||

| Zubehör | |||

| Nach Nutzung | Einweg-Bronchoskop | ||

| Wiederverwendbares Bronchoskop | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Häufig gestellte Fragen zur Bronchoskop-Marktforschung

Wie groß ist der Markt für Bronchoskope derzeit?

Der Bronchoskopmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,20 % verzeichnen.

Wer sind die Hauptakteure auf dem Bronchoskop-Markt?

Teleflex Inc., Olympus Corporation, Ambu A/S, Karl Storz GmbH, Fujifilm Holdings Corporation sind die wichtigsten Unternehmen, die auf dem Bronchoskopmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Bronchoskop-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Bronchoskop-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Bronchoskopmarkt.

Welche Jahre deckt dieser Bronchoskopmarkt ab?

Der Bericht deckt die historische Marktgröße des Bronchoskopmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Bronchoskopmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Bronchoskop-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Bronchoskopen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Bronchoskop-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.