Größe des brasilianischen Schokoladenmarktes

| Studienzeitraum | 2019 - 2029 | |

| Basisjahr für die Schätzung | 2023 | |

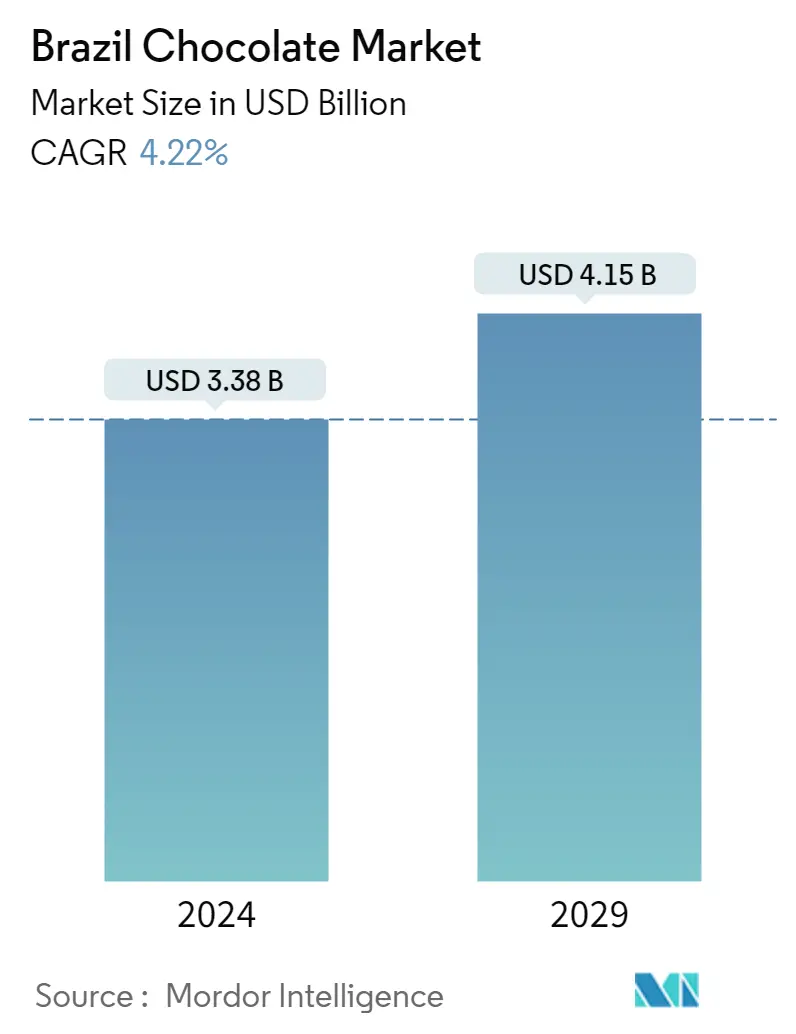

| Prognosedatenzeitraum | 2024 - 2029 | |

| Marktgröße (2024) | 4.37 Milliarden US-Dollar | |

| Marktgröße (2029) | 5.45 Milliarden US-Dollar | |

| CAGR (2024 - 2029) | 4.22 % | |

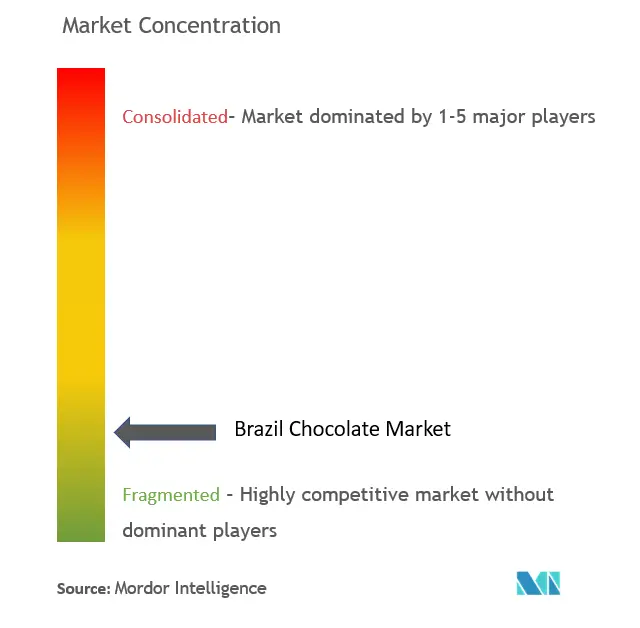

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des brasilianischen Schokoladenmarktes

Die Größe des brasilianischen Schokoladenmarkts wird im Jahr 2024 auf 3,38 Milliarden US-Dollar geschätzt und soll bis 2029 4,15 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 4,22 % im Prognosezeitraum (2024–2029) entspricht.

Der Schokoladenmarkt wurde durch geringe Verkaufsmengen aufgrund der COVID-19-Pandemie beeinträchtigt, einschließlich angebotsseitiger Probleme im Zusammenhang mit Qualität und Zertifizierung. So führen Unterbrechungen in der Lieferkette von Rohstoffen und anschließende Lockdowns dazu, dass immer mehr Fachgeschäfte für längere Zeit geschlossen bleiben und der Mengenkonsum von Premium-Schokoladen zurückgeht. Schokoladenhersteller bieten beispiellose Preissenkungen an, um die schwache Nachfrage während der Ostersaison in Keys einzudämmen. So bietet die Lindt Spruengli AG online Preisnachlässe von 30 % auf ihr gesamtes Ostersortiment an. Ferrero, eine weitere High-End-Schokoladenkette, hat in diesem Jahr seine Praxis aufgegeben, Rabatte zu vermeiden. Einzelhändler in ganz Südamerika bieten außerdem Sonderangebote von bis zu 50 % an. Dies wiederum wirkte sich auf ihre Gewinnmarge aus.

Brasilianische Verbraucher zeigen sich zunehmend besorgt über die gesundheitlichen Auswirkungen eines hohen Zuckerkonsums. Daher beflügelt der zunehmende Gesundheits- und Wellnesstrend weiterhin den Verkauf von Schokoladenwaren mit reduziertem Zuckergehalt im Allgemeinen und dunklen Premium-Schokoladentafeln. Der untersuchte Markt wird daher ausschließlich von Gesundheits- und Premiumisierungstrends bestimmt.

Die Mittelschicht des Landes ist in den letzten Jahren deutlich gewachsen und hat damit die Nachfrage der Verbraucher nach Premiumprodukten befeuert. Daher dringen globale Unternehmen wie Mondelēz International Inc., Nestle SA und Principado de Asturias SA (Carozzi) mit verschiedenen Produkttypen und erweiterten Produktionskanälen in das Land vor.

Super-Premium-Schokoladen und limitierte Varianten gewinnen an Bedeutung

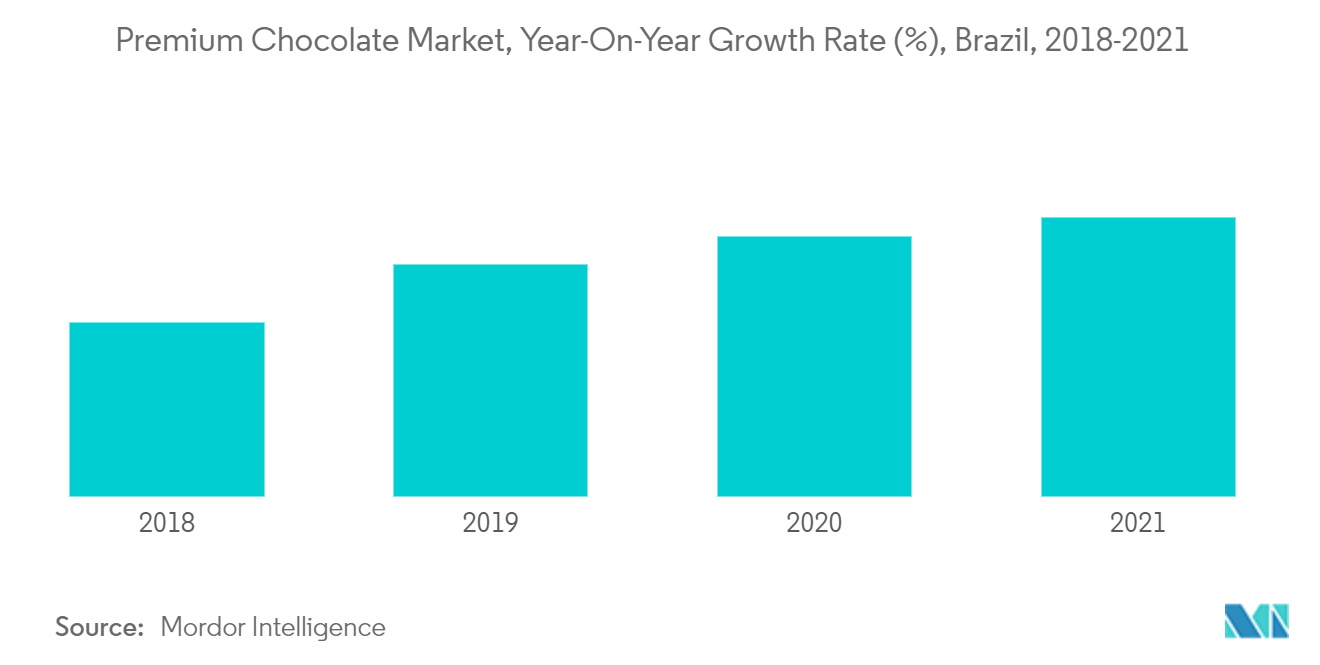

Verbraucher in Brasilien werden immer anspruchsvoller und suchen zunehmend nach Premium-Schokoladenprodukten, die sich von den im Einzelhandel üblichen Marken unterscheiden. Dies führte zu einem sprunghaften Anstieg der Nachfrage nach hochwertigen Premium-Schokoladenprodukten. Beispielsweise hat die Präsenz von Lindt und Ferrero vor etwas mehr als einem Jahrzehnt den Bekanntheitsgrad von Premium-Schokoladen in Brasilien erheblich gesteigert. Laut ABICAB (Brasilianischer Verband der Schokoladenindustrie) kaufen 88 % der Verbraucher hochwertige Schokolade für den Eigenverbrauch. Mit einem jährlichen Verzehr von 2,2 kg Schokolade pro Person ist Schokolade das am häufigsten konsumierte Lebensmittel in Brasilien. Den Süßwarennachrichten zufolge soll der brasilianische Markt für Premium-Schokolade bis 2020 aufgrund der ständig steigenden Nachfrage der brasilianischen Bevölkerung nach Schokolade voraussichtlich um 26 % wachsen.

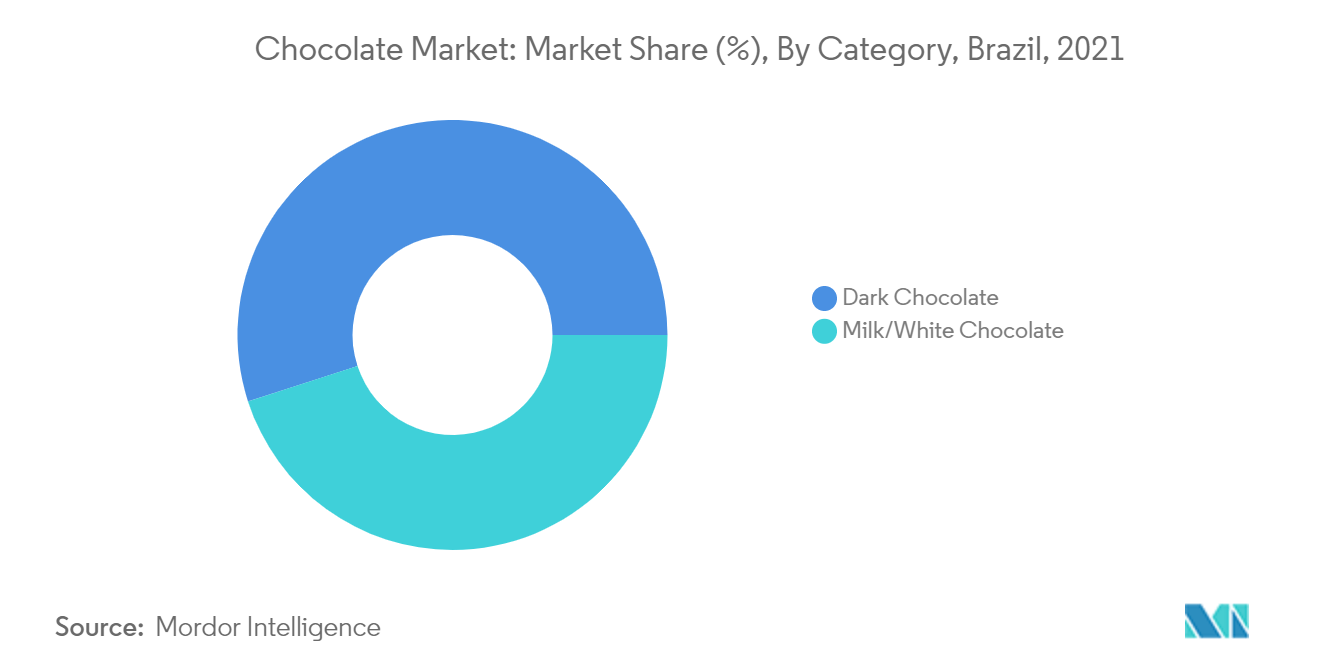

Dunkle Schokolade hat einen herausragenden Anteil

Nach Angaben des brasilianischen Verbandes der Schokoladenindustrie konsumieren über 75 % der brasilianischen Bevölkerung Schokolade, und 35 % der brasilianischen Bevölkerung bevorzugen wahrscheinlich Schokolade gegenüber allen anderen Speisen und Getränken. Ein weiterer Faktor, der den Konsum dunkler Schokolade voraussichtlich weiter steigern wird, ist die zunehmende Wahrnehmung von Premium-Schokolade durch die brasilianischen Verbraucher. Daher könnten Unternehmen die Strategie verfolgen, in Zukunft mehr Premium-Zartbitterschokolade auf den Markt zu bringen, da sich dieser Konsum wahrscheinlich auf Geschenkanlässe konzentriert.

Überblick über die brasilianische Schokoladenindustrie

Der untersuchte Markt ist hart umkämpft und weist eine starke Präsenz regionaler kleiner und mittlerer Akteure sowie wichtiger globaler Akteure auf. Ein fortschrittliches Vertriebsnetz verschafft den Herstellern einen Vorsprung bei der Erweiterung ihrer Produktpalette im ganzen Land. Darüber hinaus ist es für die Akteure aufgrund der sich schnell ändernden Verbraucheranforderungen und -präferenzen von entscheidender Bedeutung, kontinuierlich Innovationen zu entwickeln, zu agieren und auf dem Markt zu wachsen. Zu den Hauptakteuren zählen unter anderem Nestle SA, Hershey Co., Mondalez International und Yildiz Holding. Produktinnovation und -erweiterung gehören zu den beliebtesten Strategien der Akteure auf dem globalen Schokoladenmarkt. Auch die großen Marktteilnehmer nutzen Marketingkampagnen als Schlüsselstrategie, um ihre Position im untersuchten Markt zu stärken.

Brasiliens Schokoladenmarktführer

Mars Incorporated

Ferrero Group

Mondalez International

Nestle SA

Grupo Arcor

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum brasilianischen Schokoladenmarkt

- Im Jahr 2021 ging Hersheys Produktionsstätte in São Roque, Brasilien, eine Partnerschaft mit ENERGY STAR ein und schloss sich der ENERGY STAR Challenge for Industry an, wobei sie sich verpflichtete, die Energieintensität in ihren Anlagen innerhalb von fünf Jahren um 10 Prozent zu reduzieren.

- Im April 2019 brachte Nestle in Brasilien ein Osterei aus zuckerfreier Milchschokolade in einer zu 100 % recycelbaren Verpackung auf den Markt. Es handelt sich um ein zuckerfreies Osterei als Reaktion auf die Nachfrage der Verbraucher und um Produkte anzubieten, die für Gesundheit, Ernährung und Wohlbefinden sorgen.

- Im Jahr 2019 gab Nestlé Brasilien seine Partnerschaft mit Landor Fitch bekannt, die das Wunderland-Erlebnis online ermöglicht und es Kunden ermöglicht, eine Pause zu machen und ein KitKat zu haben, wo immer sie sind. Durch den Einsatz der WebGL-Technologie wurde KitKatchocolatory.com.br zum ersten digitalen Flaggschiff des brasilianischen E-Commerce und lieferte KitKat Brasilien das ultimative Omnichannel-Pause-Erlebnis.

Brasilien-Schokoladenmarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

- 1.1 Studienannahmen und Marktdefinition

- 1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

- 4.1 Marktführer

- 4.2 Marktbeschränkungen

- 4.3 Porters Fünf-Kräfte-Analyse

- 4.3.1 Bedrohung durch neue Marktteilnehmer

- 4.3.2 Verhandlungsmacht von Käufern/Verbrauchern

- 4.3.3 Verhandlungsmacht der Lieferanten

- 4.3.4 Bedrohung durch Ersatzprodukte

- 4.3.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG

- 5.1 Nach Produkttyp

- 5.1.1 Softlines/Selflines

- 5.1.2 Boxsortimente

- 5.1.3 Countlines

- 5.1.4 Geformte Pralinen

- 5.1.5 Andere Produkttypen

- 5.2 Nach Kategorie

- 5.2.1 Milch-/weiße Schokolade

- 5.2.2 Dunkle Schokolade

- 5.3 Nach Vertriebskanal

- 5.3.1 Supermärkte/Hypermärkte

- 5.3.2 Convenience-Stores

- 5.3.3 Fachgeschäfte

- 5.3.4 Online-Einzelhandelsgeschäfte

- 5.3.5 Andere Vertriebskanäle

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Marktanteilsanalyse

- 6.2 Die aktivsten Unternehmen

- 6.3 Von Schlüsselakteuren übernommene Strategien

- 6.4 Firmenprofile

- 6.4.1 Mars Incorporated

- 6.4.2 Ferrero Group

- 6.4.3 Mondalez International

- 6.4.4 Hershey Co.

- 6.4.5 Nestle SA

- 6.4.6 Florestal Alimentos SA

- 6.4.7 Lindt & Sprungli AG

- 6.4.8 Grupo Arcor

- 6.4.9 Barry Callebaut

- 6.4.10 Dori Alimentos SA Inc.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. AUSWIRKUNGEN VON COVID-19 AUF DEN MARKT

Segmentierung der brasilianischen Schokoladenindustrie

Schokolade ist ein bekannter, am häufigsten konsumierter und hochprofitabler Bestandteil der Süßwarenindustrie. Je nach Kakaomenge werden weltweit unterschiedliche Schokoladensorten hergestellt. Der brasilianische Schokoladenmarkt ist nach Produkttyp, Kategorie und Vertriebskanal segmentiert. Nach Produkttyp wurde der Markt in Soft Lines/Selflines, Boxsortiments, Countlines, geformte Pralinen und andere Produkttypen segmentiert. Nach Kategorien wurde der Markt in Milch-/weiße Schokolade und dunkle Schokolade unterteilt. Der untersuchte Markt wurde nach Vertriebskanälen in Supermärkte/Hypermärkte, Convenience-Stores, Fachhändler, Online-Einzelhandelskanäle und andere Vertriebskanäle unterteilt. Der Bericht bietet Marktgrößen und Prognosen für den brasilianischen Schokoladenmarkt im Wert (in Mio. USD) für alle oben genannten Segmente.

| Softlines/Selflines |

| Boxsortimente |

| Countlines |

| Geformte Pralinen |

| Andere Produkttypen |

| Milch-/weiße Schokolade |

| Dunkle Schokolade |

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Fachgeschäfte |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Nach Produkttyp | Softlines/Selflines |

| Boxsortimente | |

| Countlines | |

| Geformte Pralinen | |

| Andere Produkttypen | |

| Nach Kategorie | Milch-/weiße Schokolade |

| Dunkle Schokolade | |

| Nach Vertriebskanal | Supermärkte/Hypermärkte |

| Convenience-Stores | |

| Fachgeschäfte | |

| Online-Einzelhandelsgeschäfte | |

| Andere Vertriebskanäle |

Marktdefinition

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.