Brasilien 3PL-Marktanalyse

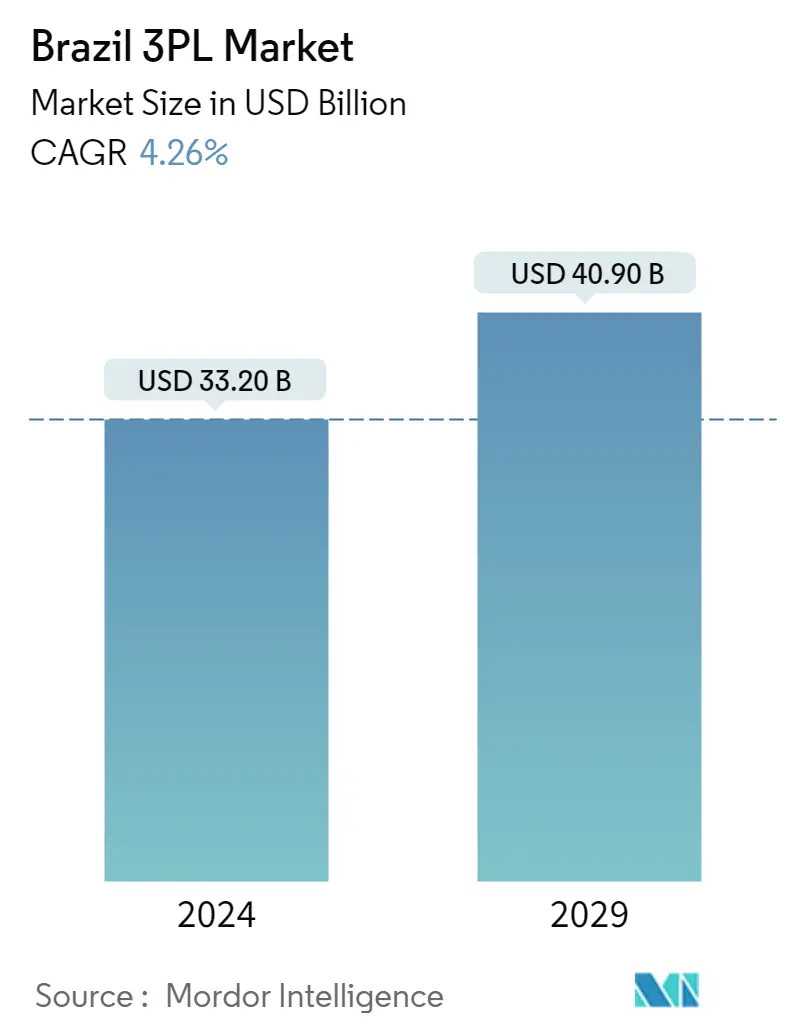

Die Größe des brasilianischen 3PL-Marktes wird im Jahr 2024 auf 33,20 Milliarden US-Dollar geschätzt und soll bis 2029 40,90 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,26 % im Prognosezeitraum (2024–2029) entspricht.

Die Pandemie wirkte sich anfangs auf den Logistiksektor aus, doch später, nachdem die Beschränkungen im E-Commerce-Bereich gelockert wurden, verstärkten sich die Auswirkungen auf das Drittlogistiknetzwerk im Land weiter.

Brasilien hat den größten Logistikmarkt in Lateinamerika und verfügt über komplexe Zollverfahren für Produkte, die in beide Richtungen exportiert und importiert werden, was die Auslagerung der Zollabfertigung an den 3PL-Anbieter vorantreibt. Als eines der größten Länder (in Bezug auf Geographie und Bevölkerung) ist Brasilien ein wichtiger Markt für Unternehmen im Bereich Konsumgüter (CPG).

Um der wachsenden Nachfrage nach Outsourcing-Logistik gerecht zu werden, investiert das Land außerdem stark in den Ausbau seiner Logistik- und Sozialinfrastruktur, da die Logistikmatrix des Landes stark von Autobahnen abhängt. Darüber hinaus konzentriert sich der Logistiksektor des Landes auch auf Dekarbonisierungsziele, indem er Energieeffizienzinitiativen in seiner Lieferkette einführt, um die Kohlenstoffemissionen zu reduzieren und die vom Land festgelegten Netto-Null-Emissionsziele zu erreichen.

Brasilien 3PL-Markttrends

Zunehmender Güterverkehr treibt das Marktwachstum voran

Im Jahr 2023 gibt es in Brasilien mehr als 4,2 Millionen Lkw-Fahrer und fast 2 Millionen Kilometer Straßen. Darüber hinaus verfügt das Land über eines der größten Straßenlogistiknetzwerke der Welt und der Lkw-Fluss verzeichnet ein deutliches Wachstum. Außerdem ist nach Angaben des Brasilianischen Verbands der Autobahnkonzessionäre (ABCR) der Lkw-Verkehr im Land in den letzten zwei Jahrzehnten um mehr als 60 % gestiegen, und die meisten Waren im Land werden über Autobahnen gehandelt.

Darüber hinaus verfügt Brasilien über ein Netz von mehr als 1,7 Millionen km Bundesstraßen, das viertgrößte System der Welt nach den Vereinigten Staaten, China und Indien, und für den Transport von 90 % ist Brasilien auf seine Autobahnen und Nebenstraßen angewiesen Tonnenmeilenfracht im Inland, wobei weniger als ein Zehntel auf die Schiene entfällt. Daher spielt der LKW-Transport eine entscheidende Rolle für das Wachstum des 3PL-Marktes im Land.

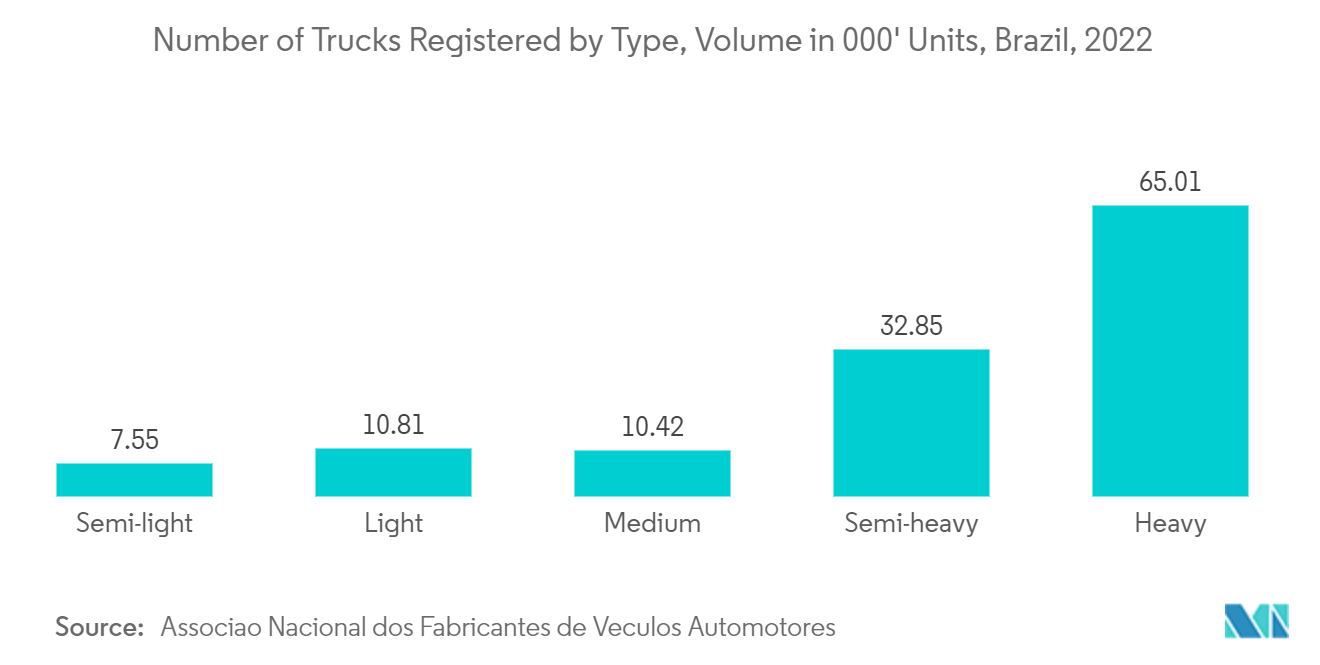

Unterdessen setzt der brasilianische Lkw-Sektor auf Energieeffizienz, um CO2-Emissionen zu reduzieren und die Luftqualität zu verbessern, indem er Initiativen wie den Austausch älterer Lkw, die Verbesserung des Kraftstoffverbrauchs und Investitionen in Schienen und Straßen ergreift. Darüber hinaus machten schwere Lkw im Jahr 2022 mit mehr als 65.000 Einheiten mehr als die Hälfte aller in Brasilien zugelassenen Neu-Lkw aus, gefolgt von halbleichten Lkw, mittelschweren Lkw usw. Somit treibt die zunehmende Lkw-Fracht das Drittel noch weiter voran. Partylogistikmarkt im Land.

E-Commerce-Wachstum befeuert den Logistiksektor

Brasilien ist das größte und bevölkerungsreichste Land Lateinamerikas und erlebt kontinuierlich ein schnelles Wachstum der E-Commerce-Expansion im Land, mit einer jährlichen Wachstumsrate von mehr als 16 % im Jahr 2021. Darüber hinaus, so Branchenexperten, Es wird erwartet, dass der brasilianische E-Commerce-Markt bis 2025 um mehr als 90 % wachsen wird. Darüber hinaus nutzen die Brasilianer Sonderaktionen und Angebote von E-Commerce-Plattformen und schaffen so neue Möglichkeiten für Online-Shops, neue Initiativen zu erkunden, um die Aufmerksamkeit der Kunden zu erregen.

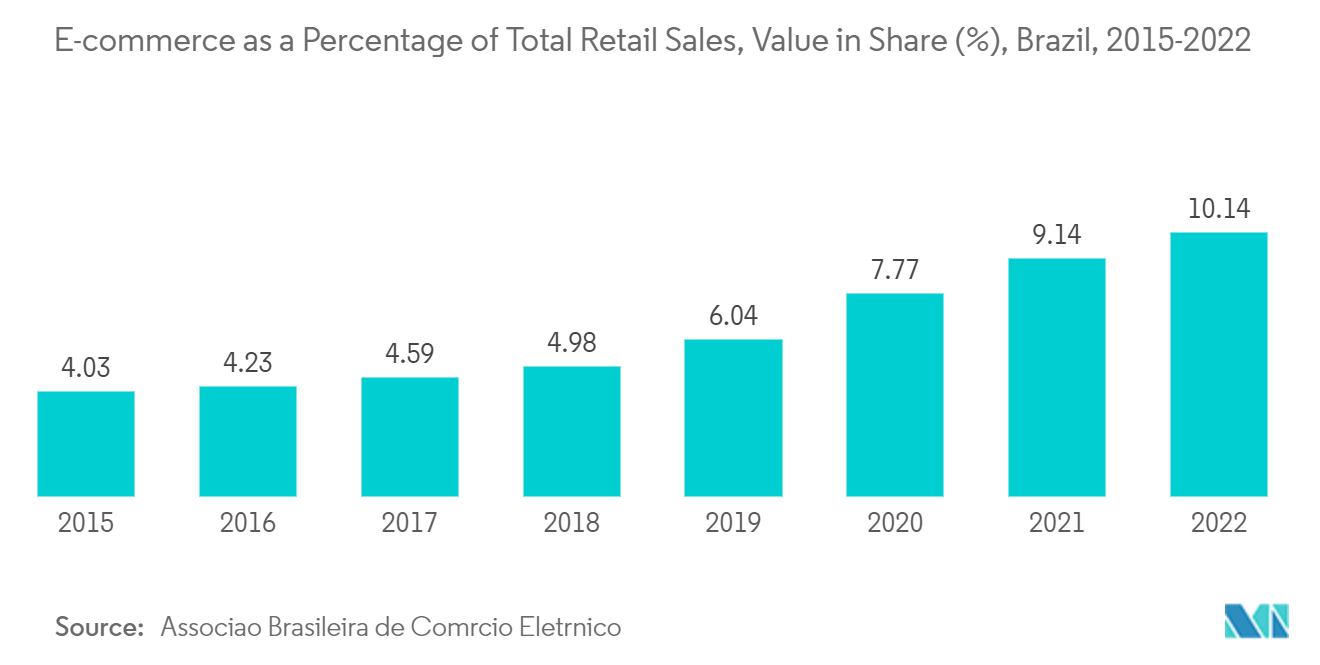

Darüber hinaus hat die Pandemie zu einem starken Wachstum bei Online-Käufen geführt. Die brasilianische Regierung gewährte über digitale Geldbörsen Erleichterungen bei der Pandemie, was zu weiteren steigenden E-Commerce-Verkäufen im Land führte. Darüber hinaus bevorzugte die beträchtliche Bevölkerung Brasiliens im Jahr 2022 Online-Einzelhandelskanäle, obwohl die stationären Geschäfte nach der Pandemie im Land noch funktionierten. Beispielsweise erreichte die Zahl der Online-Käufer im Jahr 2022 fast 108 Millionen. im Vergleich zu 2021 (mit 87 Millionen Online-Käufern) um mehr als 24 % gestiegen.

Mittlerweile machten Online-Verkäufe mehr als 10 % aller Einzelhandelsumsätze in Brasilien aus; Das ist doppelt so viel wie der Anteil von fast fünf Prozent, der drei Jahre zuvor im Jahr 2018 beobachtet wurde. Die Pandemie hat den E-Commerce-Sektor weiter beschleunigt und erfordert ein riesiges Netzwerk von Logistikdienstleistern, um die wachsende Verbrauchernachfrage über Online-Kanäle zu befriedigen.

Überblick über die 3PL-Branche in Brasilien

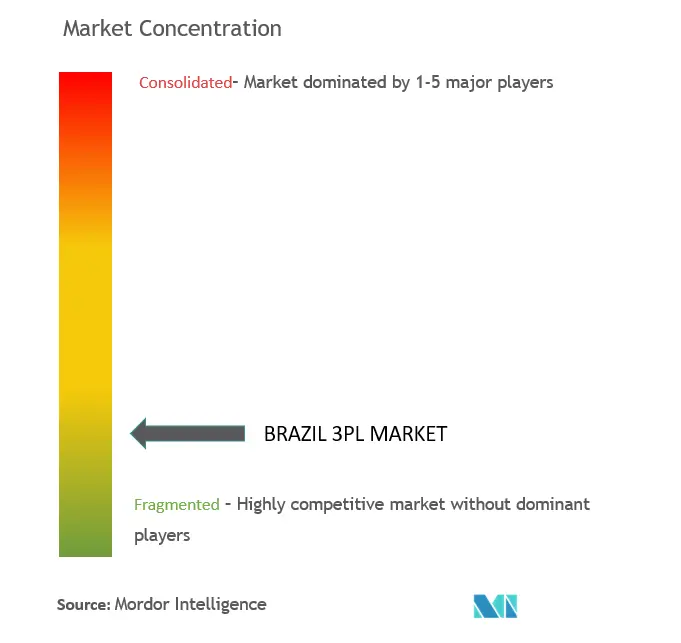

Der 3PL-Markt ist durch eine große Anzahl von Akteuren fragmentiert, darunter CH Robinson, Penske Logistics, DB Schenker, DHL Supply Chain und Solistica. In Brasilien konkurrieren kleine und lokale Anbieter mit internationalen Anbietern auf Kostenbasis, da es für sie schwierig ist, in Bezug auf Qualität und Angebotsvielfalt mitzuhalten. Die Marktteilnehmer konzentrieren sich auf Investitionen und die Entwicklung von Technologien, um ihre betriebliche Effizienz zu steigern.

Brasiliens 3PL-Marktführer

C.H. Robinson Worldwide Inc.

Penske

DB Schenker

DHL International GmbH

CEVA Logistics AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Brasilien 3PL-Marktnachrichten

Juli 2023 DHL Express (ein globales Logistikunternehmen) kündigt die Erweiterung und Modernisierung seines Vertriebszentrums in Goiás an und erweitert gleichzeitig den Betrieb und die Präsenz in Extrema Minas Gerais, hauptsächlich für Sektoren wie Pharmazeutik und Einzelhandel mit Mode.

August 2023 BBM Logistica SA, ein brasilianisches Straßenlogistiktransportunternehmen, hat die Verlängerung seines Vertrags mit CMPC Celulose Riograndense um weitere fünf Jahre bis 2028 angekündigt. Gemäß der Vereinbarung wird BBM 10,21 Millionen US-Dollar in neue Ausrüstung und Logistikinfrastruktur investieren um seine Aktivitäten beim Transport von Holz von Abbaufeldern zu Zellstoff- und Papierfabriken zu verstärken.

Segmentierung der 3PL-Branche in Brasilien

Drittlogistikunternehmen bieten verschiedene Dienstleistungen entlang der gesamten Logistiklieferkette an. Dazu gehören Transport, Lagerung, Kommissionierung und Verpackung, Bestandsprognose, Auftragsabwicklung, Verpackung und Spedition. Darüber hinaus behandelt dieser Bericht Markteinblicke wie Marktdynamik, Treiber, Beschränkungen, Chancen, technologische Innovation, ihre Auswirkungen, Porters Fünf-Kräfte-Analyse und die Auswirkungen von COVID-19 auf den Markt. Darüber hinaus bietet der Bericht auch Unternehmensprofile, um die Wettbewerbslandschaft des Marktes zu verstehen.

Der brasilianische 3PL-Markt ist nach Dienstleistungen (inländisches Transportmanagement, internationales Transportmanagement sowie Mehrwertlagerung und -verteilung) und Endverbrauchern (Automobile, Chemie, Verbraucher und Einzelhändler, Energie, Technik und Fertigung, Biowissenschaften und Gesundheitswesen und andere Endverbraucher) segmentiert -Benutzer).

Der Bericht bietet Marktgröße und Prognosen für den brasilianischen Markt in Wert (USD) für alle oben genannten Segmente.

| Inländisches Transportmanagement |

| Internationales Transportmanagement |

| Mehrwertige Lagerung und Distribution |

| Automobil |

| Chemikalien |

| Verbraucher und Einzelhandel |

| Energie |

| Ingenieurwesen und Fertigung |

| Biowissenschaften und Gesundheitswesen |

| Andere Endbenutzer |

| Nach Dienstleistungen | Inländisches Transportmanagement |

| Internationales Transportmanagement | |

| Mehrwertige Lagerung und Distribution | |

| Vom Endbenutzer | Automobil |

| Chemikalien | |

| Verbraucher und Einzelhandel | |

| Energie | |

| Ingenieurwesen und Fertigung | |

| Biowissenschaften und Gesundheitswesen | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur brasilianischen 3PL-Marktforschung

Wie groß ist der brasilianische 3PL-Markt?

Die Größe des brasilianischen 3PL-Marktes wird im Jahr 2024 voraussichtlich 33,20 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 4,26 % auf 40,90 Milliarden US-Dollar wachsen.

Wie groß ist der brasilianische 3PL-Markt derzeit?

Im Jahr 2024 wird die Größe des brasilianischen 3PL-Marktes voraussichtlich 33,20 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem brasilianischen 3PL-Markt?

C.H. Robinson Worldwide Inc., Penske, DB Schenker, DHL International GmbH, CEVA Logistics AG sind die wichtigsten Unternehmen, die auf dem brasilianischen 3PL-Markt tätig sind.

Welche Jahre deckt dieser brasilianische 3PL-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des brasilianischen 3PL-Marktes auf 31,84 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des brasilianischen 3PL-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des brasilianischen 3PL-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Drittanbieterlogistik in Brasilien.

Statistiken für den brasilianischen 3PL-Marktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die brasilianische 3PL-Analyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.