MRO-Marktanalyse für Boote und Schiffe

Die Größe des MRO-Marktes für Boote und Schiffe wird im Jahr 2024 auf 136,53 Milliarden US-Dollar geschätzt und soll bis 2029 165,47 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,92 % im Prognosezeitraum (2024–2029) entspricht.

Der Boots- und Schiffs-MRO-Markt wurde durch die COVID-19-Pandemie negativ beeinflusst. Handelsaktivitäten zwischen führenden Ländern wurden vorübergehend eingestellt, da die Regierungen nationale Sperren verhängten und internationale Grenzen schlossen. Allerdings wird erwartet, dass sich der Seehandel in den nächsten Monaten wieder beleben wird, da die Regierungen Lockerungen zur Verbesserung der wirtschaftlichen Bedingungen zulassen.

Faktoren wie die wachsende Boots- und Schiffsflotte, steigende Verkäufe neuer Boote und Schiffe und das steigende Durchschnittsalter eines Schiffes treiben die Nachfrage nach Wartungs-, Reparatur- und Überholungsdienstleistungen in der Schifffahrtsindustrie an. Aufgrund der Zunahme von Handel und Verkehr zwischen verschiedenen Nationen hat der Einsatz von Handelsschiffen zugenommen und sie werden häufiger eingesetzt. Aufgrund dieses Faktors steigt der Bedarf an planmäßiger Wartung und Störungsinstandhaltung, was das Wachstum des MRO-Marktes vorantreibt.

Andere Faktoren wie der steigende Energieverbrauch, die Nachfrage nach umweltfreundlichen Schiffen und Schifffahrtsdienstleistungen sowie das Aufkommen der Robotik im Schiffbau treiben das Wachstum des Marktes voran.

MRO-Markttrends für Boote und Schiffe

Die weltweit wachsende Seeflotte treibt das Marktwachstum voran

Der Seeverkehr ist das Rückgrat des Welthandels und der Weltwirtschaft, da die Weltbevölkerung weiter wächst, insbesondere in Entwicklungsländern, in denen ein kostengünstiger und effizienter Seeverkehr eine wesentliche Rolle für Wachstum und nachhaltige Entwicklung spielt.

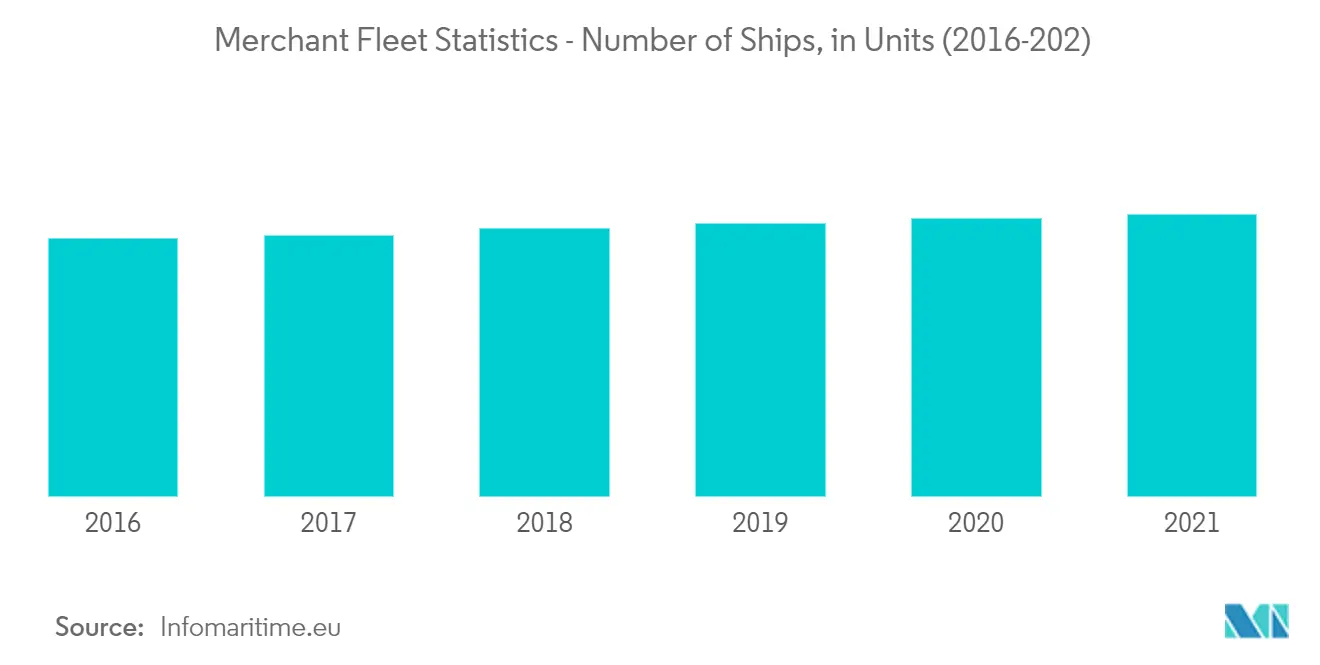

Die maritime Industrie ist in den letzten Jahren rasant gewachsen, da die nationale Flotte um Schiffe erweitert wurde und sowohl private als auch staatliche Akteure weltweit Investitionen tätigten.

Die Weltflotte verfügte im Januar 2021 über eine Tragfähigkeit von 2,1 Milliarden dwt, 63 Millionen dwt mehr als im Vorjahr. Mit Ausnahme der Stückgutfrachter ist die Tonnage in den letzten Jahren deutlich gestiegen. Massenguttransporte verzeichneten ein rasantes Wachstum. Zwischen 2011 und 2021 stieg ihr Anteil an der Gesamttransportkapazität von 39 % auf 43 %, während der Anteil von Öltankern von 31 % auf 29 % sank und der Anteil von Stückgut von 6 % auf 4 % stieg. Darüber hinaus waren von den rund 56.000 international verkehrenden Handelsschiffen rund 17.000 Schiffe Stückgutschiffe, was etwa 30 % der weltweiten Handelsflotte ausmachte.

Das Durchschnittsalter der Flotte und die Schiffsgröße sind im Laufe der Jahre gestiegen, um die Kosten durch Skaleneffekte zu optimieren. Diese langfristigen Schiffe benötigen regelmäßige und kontinuierliche Wartungskontrollen, was voraussichtlich dazu führen wird, dass der Boots- und Schiffs-MRO-Markt im Prognosezeitraum ein Wachstum verzeichnen wird.

Auf die fünf größten Schiffseigentümerwirtschaften entfielen im Januar 2021 52 % der weltweiten Flottentonnage. Griechenland hatte den größten Marktanteil (18 %), gefolgt von China (12 %), Japan (11 %) und Singapur (7 %). , und Sonderverwaltungszone Hongkong (7 %). Asiatische Firmen besaßen die Hälfte der weltweiten Tonnage. Eigentümer aus Europa machten 40 % der Gesamtzahl aus, während diejenigen aus Nordamerika 6 % ausmachten. Unternehmen aus Afrika, Lateinamerika und der Karibik machten etwas mehr als 1 % des Marktes aus, während Ozeanien knapp 1 % ausmachte.

Gemessen an der Tragfähigkeit sind Massengutfrachter mit einem Durchschnittsalter von 9,28 Jahren die jüngsten Schiffe, gefolgt von Containerschiffen (9,91 Jahre) und Öltankern (10,38 Jahre). Im Durchschnitt sind Stückgutschiffe der älteste Schiffstyp (19,46 Jahre).

Abgesehen von diesen Faktoren gehen Regierungsorganisationen weltweit Joint Ventures mit anderen privaten Akteuren ein, um ihre Flottenkapazität zu erhöhen.

Im September 2021 erhielten Larsen und Toubro (LT) einen prestigeträchtigen Auftrag der britischen Royal Navy für die Entwicklung von Entwürfen für Flottenunterstützungsschiffe. LT erhielt den Auftrag zum Bau von drei neuen Fleet Solid Support (FSS)-Schiffen für die britische Royal Fleet Auxiliary, den Logistikzweig der britischen Royal Navy.

Im Juli 2021 erteilte Cosco Shipping Holdings einen Auftrag über 1,5 Milliarden US-Dollar für 10 neue Containerschiffe und erweiterte damit die Bestellkapazität des Reeders auf fast 15 % seiner in Betrieb befindlichen Flotte. Die Muttergesellschaft von Cosco Shipping und OOCL gab einen Auftrag im Wert von 876 Millionen US-Dollar für sechs 14.092-TEU-Schiffe bekannt, die zwischen Dezember 2023 und September 2024 ausgeliefert werden sollen, sowie einen Auftrag im Wert von 620 Millionen US-Dollar für vier Schiffe mit 16.180 TEU, die von einer hundertprozentigen Tochtergesellschaft gebaut werden von Cosco und geliefert zwischen Juni und Dezember 2025.

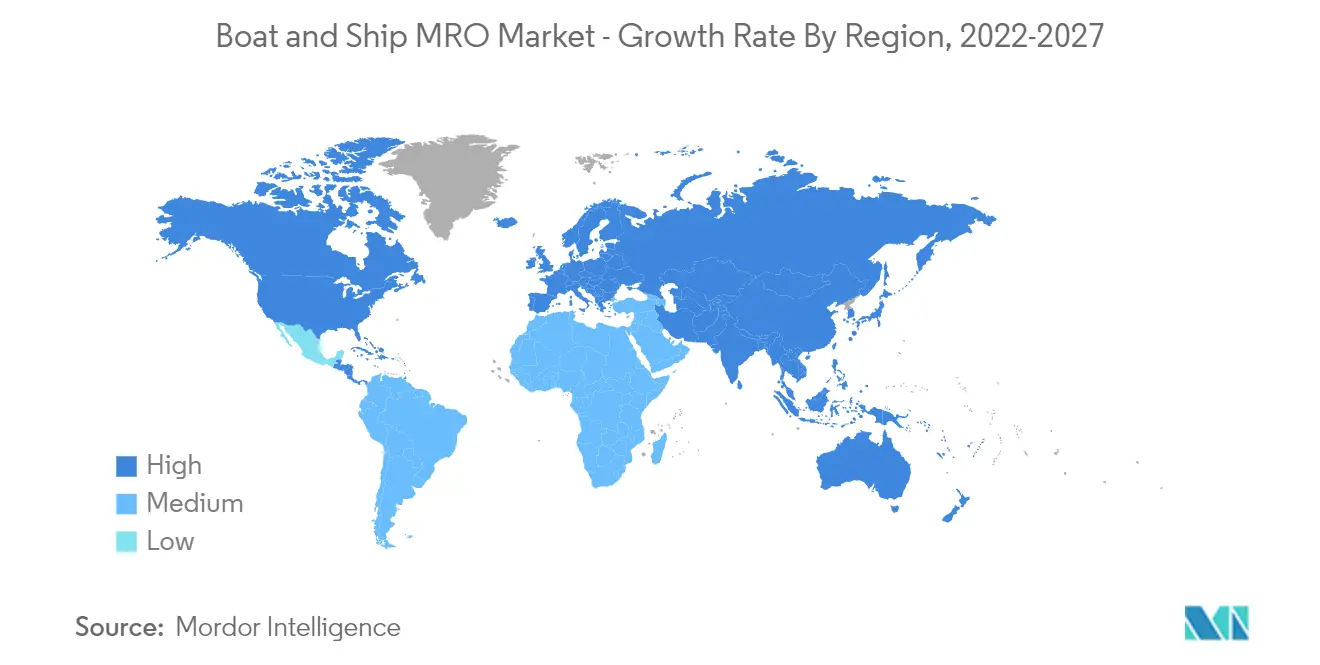

Asien-Pazifik weist im Prognosezeitraum die höchste Wachstumsrate auf

Im asiatisch-pazifischen Raum sind starke Entwicklungsländer wie Indien und China beheimatet, die nun mehr investieren, um ihre internationalen Exporte anzukurbeln. Auch die Fischereiindustrie boomte in der Region aufgrund der großflächigen Einführung leistungsstarker Motorboote. Auch die Länder im asiatisch-pazifischen Raum investieren massiv in die Modernisierung ihrer bestehenden Marineflotten, um Piraterie und Seegrenzverletzungen entgegenzuwirken.

Ein großer Teil der in dieser Region vorhandenen Flotte besteht aus alten Schiffen, die rechtzeitig repariert und gewartet werden müssen. In den letzten Jahren kam es bei der indischen Marine immer wieder zu vorzeitigen Pannen ihrer Schiffe.

Bei den Militärausgaben lag China im Jahr 2020 weltweit auf Platz 2. Allerdings reduzierte das Land seine Verteidigungsausgaben im Jahr 2020 um rund -1,7 % seines BIP. Im Jahr 2021 erhöhte die Regierung ihren Verteidigungshaushalt um 6,8 % gegenüber dem Vorjahr. Der Verteidigungshaushalt überschritt erstmals die 200-Milliarden-Dollar-Marke. Zur Volksbefreiungsarmee des Landes gehören rund 500 verschiedene Schiffstypen und eine Flotte von 230 Hilfsschiffen. Die Handelsflotte des Landes umfasst 6.459 Einheiten verschiedener Seeschiffe. Die Schiffswartungs- und Reparaturindustrie ist eine der führenden Branchen in der Region. Die Werften des Landes wickeln den großen Verkehr von Containerschiffen und anderen Schiffen aus verschiedenen Teilen der Welt ab.

Die indische Regierung ergreift die notwendigen Schritte, um den Markt für Schiffs-MRO anzukurbeln, indem sie die notwendigen Änderungen an der Steuerbemessungsgrundlage für die Branche vornimmt. Zum Beispiel,.

Im Juni 2021 gab das Verteidigungsministerium bekannt, dass es die Anschaffung von 24 neuen U-Booten plant, darunter sechs Atom-U-Boote, um seine Unterwasserkampffähigkeiten zu stärken.

Im Mai 2021 gab die Regierung bekannt, dass sie plant, die GST für Wartungs-, Reparatur- und Überholungsdienstleistungen (MRO) im Schifffahrtssektor von derzeit 18 % auf 5 % zu senken, um die Steuersätze an konkurrierende Nationen wie Singapur anzupassen. die Vereinigten Arabischen Emirate (VAE) und Sri Lanka in diesem Sektor.

Die Präsenz einer großen Anzahl von IT- und Technologieunternehmen in der Region treibt das Wachstum von Technologien wie Virtual Reality, Augmented Reality, Mixed Reality und Extended Reality voran. Es wird erwartet, dass diese Technologien den Boots- und Schiffs-MRO-Markt in der Region erheblich vorantreiben werden.

Angesichts der erhöhten Ausgaben der indischen Regierung im Verteidigungssektor für die Beschaffung modernster Schiffsschiffe und Reformen zur Ankurbelung der Schiffs-MRO-Branche wird erwartet, dass die Nachfrage im Prognosezeitraum steigen wird.

Überblick über die MRO-Branche für Boote und Schiffe

Der Boots- und Schiffs-MRO-Markt ist leicht fragmentiert, wobei große Akteure wie Larsen and Toubro Shipbuilding Limited, Huntington Ingalls Industries und Abu Dhabi Ship Building Company den Markt dominieren.

Auf dem Markt kommt es zu Kooperationen zwischen Schifffahrts- und Softwareunternehmen, die zu Kostensenkungen und einer schnellen operativen Durchführung von Wartungs-, Reparatur- und Überholungsprozessen führen.

Im April 2021 kündigte BAE Systems an, dass das Unternehmen im Rahmen eines 900-Millionen-Pfund-Vertrags das Schiffsassistenzmanagement, die Reparatur und die Wartung der gesamten Portsmouth-Flottille übernehmen und die Royal Navy unterstützen werde. Außerdem war die Gründung eines Joint Ventures mit KBR geplant, um im Rahmen eines Vertrags über 365 Mio. GBP technologie- und datengesteuertes Facility-Management und Hafendienstleistungen an der Basis bereitzustellen.

Im März 2021 unterzeichnete Mitsubishi Heavy Industries eine Vereinbarung mit Mitsubishi ES Holdings zur Übernahme des staatlichen Schiffsgeschäfts und der Marinedienstleistungen mit Mitsubishi ES Holdings.

Mehrere Startups wie Maindeck, Nautix Technologies und Closelink arbeiten an der Integration von Technologien wie Data Science und Cloud Computing, wobei Wartungsprozesse die Betriebszeit verkürzen.

Marktführer im Bereich MRO für Boote und Schiffe

-

Huntington Ingalls Industries

-

L&T Shipbuilding Limited

-

Zamakona Yards (Reparaciones Navales Canarias SA)

-

Bender CCP

-

HPI LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum MRO-Markt für Boote und Schiffe

- Im August 2021 gab der Geschäftsbereich Technical Solutions von Huntington Ingalls Industries bekannt, dass er einen Fünfjahresvertrag mit einem Gesamtwert von 273 Millionen US-Dollar zur Unterstützung des Carrier Engineering Maintenance Assist Team und des Surface Engineering Maintenance Assist Team der US Navy für die Westküstenoberfläche erhalten hat.

- Im Juni 2021 gab Larsen Toubro Ltd (LT) bekannt, dass es einen weiteren wichtigen Auftrag für den Bau von zwei Schiffen im Wert von über 94,95 Millionen US-Dollar von BigLift Shipping BV aus den Niederlanden, einem Teil der Spliethoff-Gruppe, erhalten hat. Die Schiffe werden auf der bestehenden Werft gebaut, die Teil des hochmodernen Maschinenkomplexes des Unternehmens in Hazira, Surat, ist.

- Im April 2021 kündigte BAE Systems an, dass das Unternehmen im Rahmen eines 900-Millionen-GBP-Vertrags Schiffsassistenzmanagement, -reparatur und -wartung für die gesamte Portsmouth-Flottille übernehmen und die Royal Navy unterstützen werde. Außerdem war die Gründung eines Joint Ventures mit KBR geplant, um im Rahmen eines Vertrags über 365 Mio. GBP technologie- und datengesteuertes Facility-Management und Hafendienstleistungen an der Basis bereitzustellen.

Segmentierung der MRO-Branche für Boote und Schiffe

Der MRO-Markt für Boote und Schiffe ist nach Schiffstyp, Schiffsanwendung, MRO-Typ und Geografie segmentiert.

Nach Schiffstyp ist der Markt in Boote, Yachten, Schiffe und andere Schiffstypen unterteilt.

Je nach Schiffsanwendung wird der Markt in Privat-, Gewerbe- und Verteidigungsschiffe unterteilt.

Nach MRO-Typ ist der Markt in Triebwerks-MRO, Komponenten-MRO, Trockendock-MRO, Modifikationen und andere MRO-Typen unterteilt.

Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Südamerika sowie den Nahen Osten und Afrika unterteilt.

| Schiffstyp | Boot | ||

| Yacht | |||

| Schiffe | |||

| Andere Schiffstypen | |||

| Schiffsanwendung | Privat | ||

| Kommerziell | |||

| Verteidigung | |||

| MRO-Typ | Motorinstandhaltung | ||

| Komponenten-MRO | |||

| Trockendock-MRO | |||

| Änderungen | |||

| Andere MRO-Typen | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Rest von Nordamerika | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Russland | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | Indien | ||

| China | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | ||

| Saudi-Arabien | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur MRO-Marktforschung für Boote und Schiffe

Wie groß ist der Boots- und Schiffs-MRO-Markt?

Die Größe des MRO-Marktes für Boote und Schiffe wird im Jahr 2024 voraussichtlich 136,53 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 3,92 % auf 165,47 Milliarden US-Dollar wachsen.

Wie groß ist der Boots- und Schiffs-MRO-Markt derzeit?

Im Jahr 2024 wird die Größe des Boots- und Schiffs-MRO-Marktes voraussichtlich 136,53 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Boots- und Schiffs-MRO-Markt?

Huntington Ingalls Industries, L&T Shipbuilding Limited, Zamakona Yards (Reparaciones Navales Canarias SA), Bender CCP, HPI LLC sind die wichtigsten Unternehmen, die im Boots- und Schiffs-MRO-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Boots- und Schiffs-MRO-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Boots- und Schiffs-MRO-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Boots- und Schiffs-MRO-Markt.

Welche Jahre deckt dieser Boots- und Schiffs-MRO-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Boots- und Schiffs-MRO-Marktes auf 131,38 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Boots- und Schiffs-MRO-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Boots- und Schiffs-MRO-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automotive Services Reports

Popular Automotive Reports

Other Popular Industry Reports

Branchenbericht zur Boots- und Schiffs-MRO

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Boots- und Schiffs-MRO im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die MRO-Analyse für Boote und Schiffe umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.