Marktanalyse für Biogasanlagen

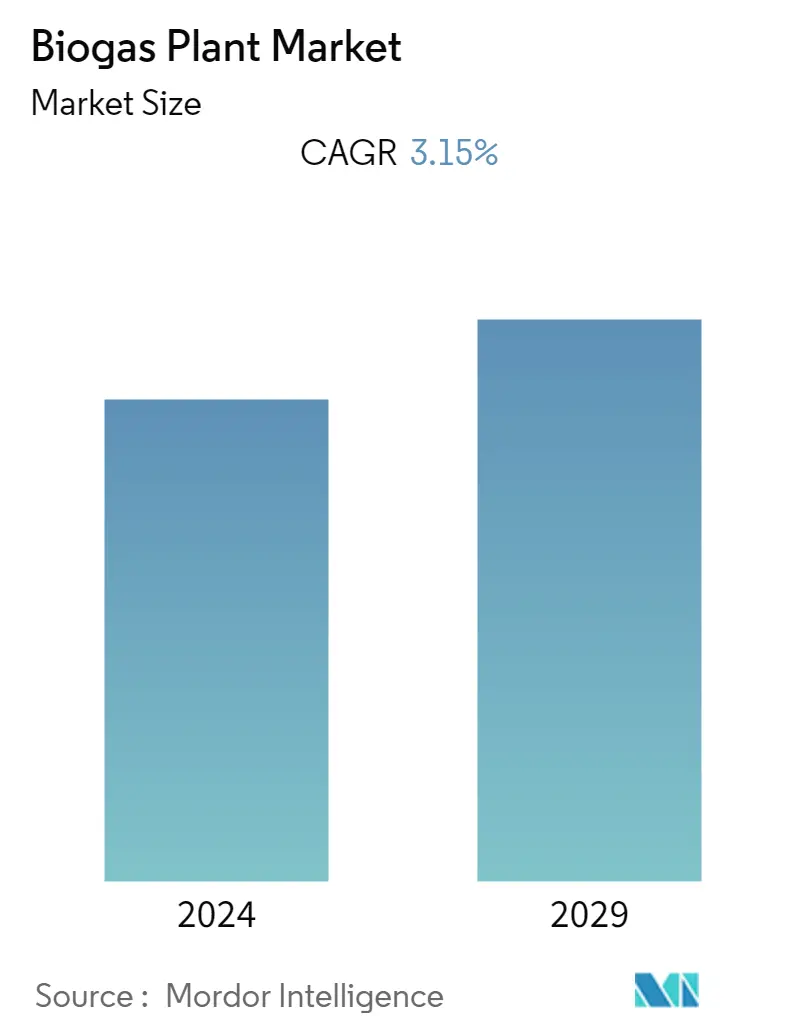

Die installierte Kapazität der Biogasanlage wird im Prognosezeitraum 2022–2027 voraussichtlich eine jährliche Wachstumsrate von 3,15 % verzeichnen und bis 2027 einen Wert von 21,5 GW erreichen, verglichen mit 17,46 GW im Jahr 2020. Der COVID-19-Ausbruch hatte nur geringe Auswirkungen auf das Biogas Pflanzenmarkt, ohne größere Projektverzögerungen. Projekte wie das Gandari-Biogasanlagenprojekt in Nepal hatten während der COVID-19-Pandemie keine größeren negativen Auswirkungen. Angesichts der zunehmenden Umweltverschmutzung legen viele Länder weltweit Wert auf die Reduzierung der CO2-Emissionen. Der Einsatz erneuerbarer Energiequellen wie Biogas kann dazu beitragen, den zunehmenden CO2-Fußabdruck zu verringern und dadurch die durchschnittliche Rate des weltweiten Temperaturanstiegs zu verringern. Der Markt für Biogasanlagen wird in erster Linie durch die unterstützende Regierungspolitik und den steigenden Anteil von Biogas- und Biomethanmischungen angetrieben. Allerdings kann der Markt für Biogasanlagen durch den zunehmenden Einsatz alternativer erneuerbarer Energiequellen und hohe Primärinvestitions- und Installationskosten behindert werden.

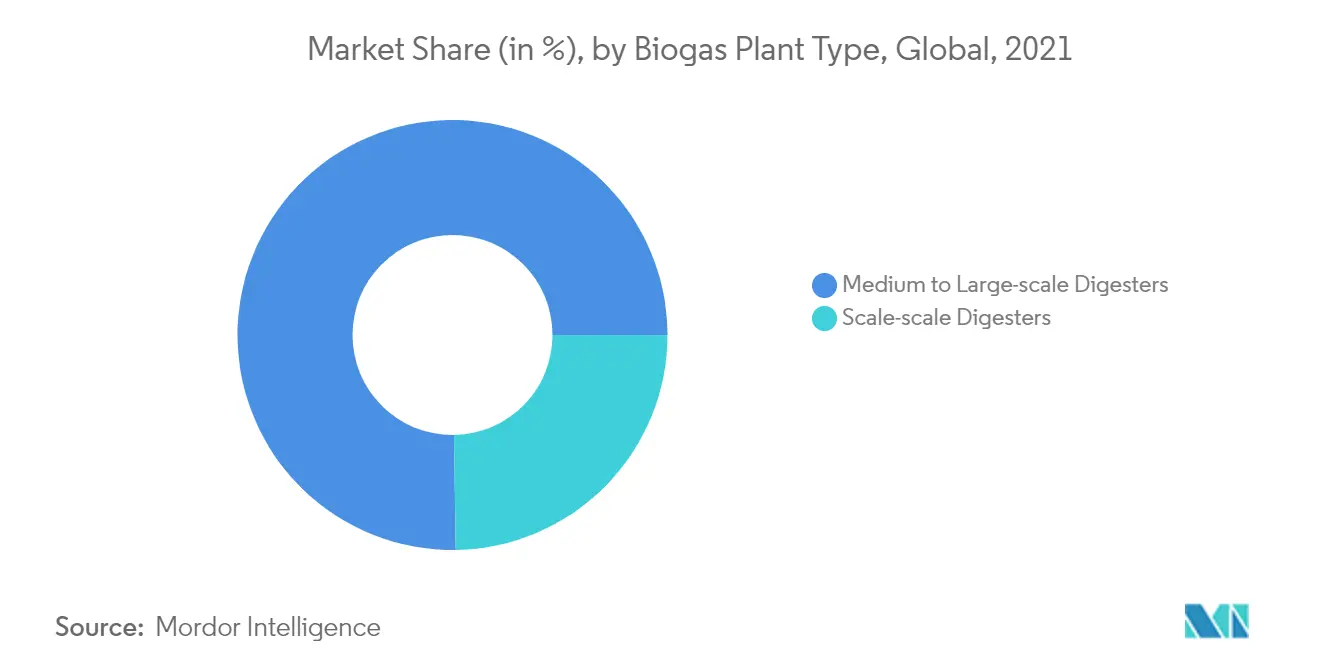

- Es wird erwartet, dass kleine Fermenter im Prognosezeitraum ein deutliches Wachstum verzeichnen werden, was vor allem auf den geringen Kapitalbedarf und die geringe Nachfrage in wachsenden Volkswirtschaften zurückzuführen ist.

- Technologische Fortschritte und Innovationen in der Biogasbranche dürften auch eine Chance für den Markt darstellen. Dendro Liquid Energy (DLE), Home Biogas und BioBang sind einige Technologien, die neue Akteure angezogen und den Markt weiter vorangetrieben haben.

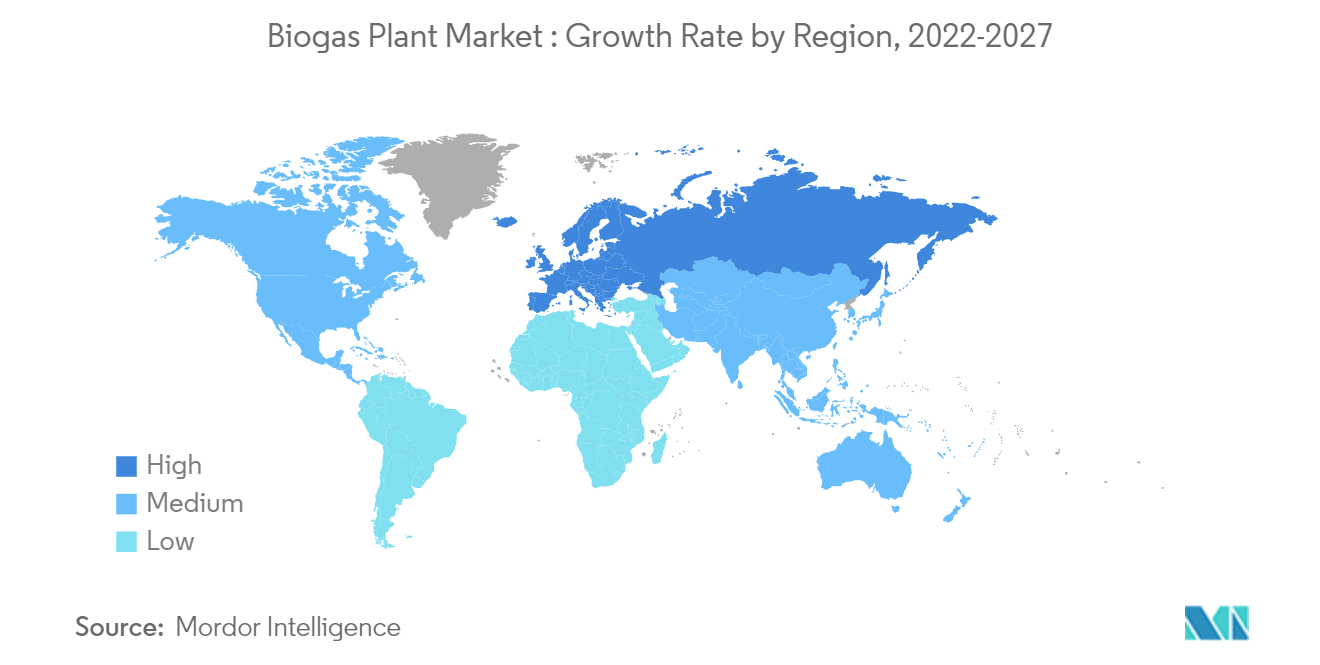

- Im Jahr 2021 war Europa aufgrund einer großen Anzahl von Biogasanlagen, von denen sich die meisten in Deutschland und Italien befanden, der größte Biogasproduzent.

Markttrends für Biogasanlagen

Bei Kleinvergärungsanlagen wird ein deutliches Wachstum erwartet

- Bei den kleinen Fermentern handelt es sich um Fermenter mit einer Leistung von weniger als 250 kW, und aufgrund der geringeren Investitions- und Infrastrukturanforderungen wächst ihr Anteil am Weltmarkt. Kleingasanlagen spielen in ländlichen Gebieten von Entwicklungsländern eine wesentliche Rolle. Aufgrund der Unzugänglichkeit moderner Technologie werden Fermenter am häufigsten in Öfen zum Kochen und Heizen eingesetzt.

- Kleine Fermenter liefern umweltfreundlichere Energie und verringern die Abhängigkeit von Kohlenwasserstoff-Brennstoffen wie Erdgas oder Flüssiggas. Kleine Fermenter bieten auch wirtschaftlich rückständigen Bevölkerungsgruppen Ernährungssicherheit.

- Obwohl der Anteil der Kleinvergärungsanlagen im Jahr 2020 bei etwa 24 % lag, wird erwartet, dass dieser Anteil im Prognosezeitraum schrittweise ansteigt. Kleine Fermenter sind in asiatischen Ländern wie Indien, Thailand und China meist weit verbreitet. Allmählich stieg auch der Anteil in den europäischen Ländern und den Vereinigten Staaten. Nach Angaben der US-Umweltschutzbehörde waren im September 2021 mehr als 317 anaerobe Fermenterprojekte auf Viehfarmen in den Vereinigten Staaten in Betrieb.

- Aufgrund staatlicher Initiativen wird erwartet, dass die Nutzung von Biogas für Haushaltszwecke im Prognosezeitraum zunehmen wird. Beispielsweise hat die indische Regierung eine Politik namens National Biogas and Manure Management Program (NBMMP) ins Leben gerufen, die Subventionen für die Errichtung von Biogasanlagen für den häuslichen Gebrauch, hauptsächlich für ländliche und halbstädtische Haushalte, bereitstellt.

- Insgesamt wird erwartet, dass ein geringer Kapitalinvestitionsbedarf, eine steigende Nachfrage in wachsenden Volkswirtschaften und unterstützende Regierungsinitiativen das Wachstum des Segments der Kleinvergärungsanlagen im Prognosezeitraum vorantreiben werden.

Es wird erwartet, dass Europa den Markt dominiert

- Europa dominiert den Markt für Biogasanlagen mit dem höchsten Volumen an Biogasproduktion. Im Jahr 2020 war die Region mit rund 18.943 Biogasanlagen der größte Biogasproduzent.

- Nach Angaben der European Biogas Association (EBA) wird die Biogasproduktion in Europa bis 2050 voraussichtlich 98 Milliarden Kubikmeter (Milliarden Kubikmeter) Biomethan erreichen, was einem Anstieg von 4.800 % gegenüber dem derzeitigen Produktionsniveau entspricht.

- Der Plan zur Steigerung der Biogasproduktion soll Investitionen in den Bau von Biogasproduktionsanlagen anziehen, was in naher Zukunft das Wachstum von Biogasanlagen fördern dürfte.

- Deutschland war in der Region Vorreiter bei der Entwicklung von Biogasanlagen. Seit einigen Jahren wird eine neue Biogas-Infrastruktur aufgebaut, die den wachsenden Biogasmarkt zusätzlich unterstützen kann. So wurde im Juni 2020 in Zusammenarbeit von Industriepartnern der Biomethanbranche und der Deutschen Energie-Agentur eine neue Biogasleitung errichtet, die die Rohbiogasversorgung von bis zu 48 Biogasanlagen bundesweit bündeln kann.

- Darüber hinaus unterzeichneten Nordsol und DBG Bio Energy BV im Juni 2021 eine Vereinbarung zur Zusammenarbeit bei der Entwicklung einer neuen Bio-LNG-Anlage in den Niederlanden. DBG Bio Energy BV nutzt ein patentiertes Verfahren, um zellulosehaltige Industrieabfallströme in Biogas umzuwandeln. Die iLNG-Technologie von Nordsol kann dieses Biogas energieeffizient zu Bio-LNG verarbeiten. Diese Technologie kann auch durch die Abscheidung und Verflüssigung von BioCO2 aus dem Biogas einen zusätzlichen umweltfreundlichen Mehrwert bieten und so fossiles CO2 ersetzen.

- Aufgrund der oben genannten Punkte, der erhöhten Investitionstätigkeit und der Ausrichtung auf die grüne Politik der Region wird daher erwartet, dass Europa im Prognosezeitraum ein deutliches Wachstum des Marktes für Biogasanlagen verzeichnen wird.

Überblick über die Biogasanlagen-Branche

Der Markt für Biogasanlagen ist fragmentiert. Zu den Hauptakteuren auf dem Biogasanlagenmarkt gehören Engie SA, Air Liquide SA, Ameresco Inc., Gasum Oy und EnviTec Biogas AG.

Marktführer im Bereich Biogasanlagen

-

Engie SA

-

Ameresco Inc.

-

Gasum Oy

-

Air Liquide SA

-

EnviTec Biogas AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Biogasanlagen

- Im August 2021 gab Greenlane Renewables Inc. bekannt, dass seine hundertprozentige Tochtergesellschaft, Greenlane Biogas North America Ltd, Verträge über insgesamt 10,2 Millionen US-Dollar für Projekte im Bereich erneuerbares Erdgas (RNG) in den Vereinigten Staaten unterzeichnet hat.

Segmentierung der Biogasanlagen-Branche

Der Marktbericht für Biogasanlagen umfasst:.

| Stromerzeugung |

| Biotreibstoff |

| Hitzeerzeugung |

| Kleinfermenter |

| Mittlere bis große Faulbehälter |

| Nordamerika |

| Asien-Pazifik |

| Europa |

| Südamerika |

| Naher Osten und Afrika |

| Anwendung | Stromerzeugung |

| Biotreibstoff | |

| Hitzeerzeugung | |

| Biogasanlagentyp | Kleinfermenter |

| Mittlere bis große Faulbehälter | |

| Erdkunde | Nordamerika |

| Asien-Pazifik | |

| Europa | |

| Südamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung für Biogasanlagen

Wie groß ist der Markt für Biogasanlagen derzeit?

Der Markt für Biogasanlagen wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 3,15 % verzeichnen.

Wer sind die Hauptakteure auf dem Biogasanlagen-Markt?

Engie SA, Ameresco Inc., Gasum Oy, Air Liquide SA, EnviTec Biogas AG sind die wichtigsten Unternehmen, die auf dem Markt für Biogasanlagen tätig sind.

Welches ist die am schnellsten wachsende Region im Biogasanlagen-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Biogasanlagen?

Im Jahr 2024 hat Europa den größten Marktanteil am Markt für Biogasanlagen.

Welche Jahre deckt dieser Markt für Biogasanlagen ab?

Der Bericht deckt die historische Marktgröße des Biogasanlagenmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Biogasanlagenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Biogasanlagen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Biogasanlagen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Biogasanlagen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.