Marktanalyse für Biokraftstoffe

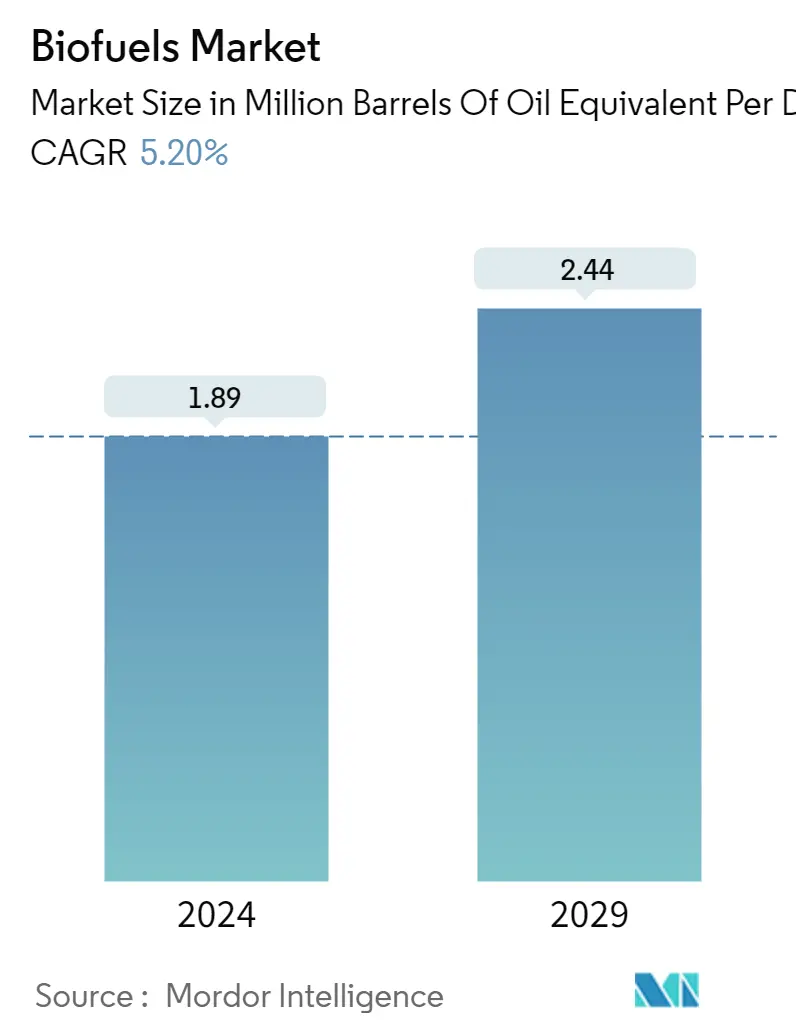

Die Größe des Biokraftstoffmarktes wird im Jahr 2024 auf 1,89 Millionen Barrel Öläquivalent pro Tag geschätzt und soll bis 2029 2,44 Millionen Barrel Öläquivalent pro Tag erreichen, was einem jährlichen Wachstum von 5,20 % im Prognosezeitraum (2024-2029) entspricht.

- Mittelfristig wird erwartet, dass die steigende Nachfrage nach sicherer, nachhaltiger und sauberer Energie in Verbindung mit staatlichen Vorschriften zur zunehmenden Beimischung von Autokraftstoffen die Nachfrage nach Biokraftstoffen weltweit ankurbeln wird.

- Andererseits dürften die hohen Produktionskosten von Biokraftstoffen trotz aller damit verbundenen Vorteile das Wachstum des Marktes bremsen.

- Dennoch hat die Produktion von Biokraftstoffen mit den jüngsten technologischen Fortschritten zugenommen, was eine Chance für die Expansion des Marktes darstellen wird.

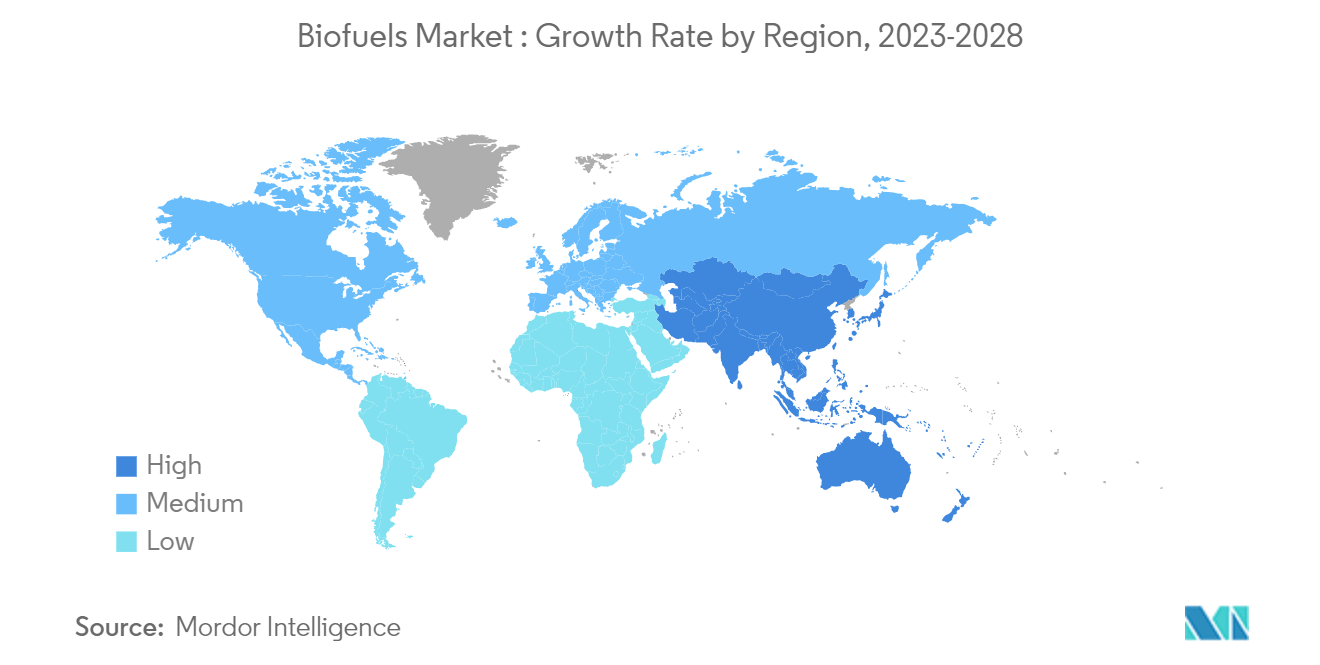

- Nordamerika dominiert den Markt und dürfte im Prognosezeitraum die höchste CAGR verzeichnen. Das Wachstum ist auf den raschen Ausbau der Produktionsanlagen in Verbindung mit der steigenden Nachfrage nach Biokraftstoffen in der Region zurückzuführen.

Markttrends für Biokraftstoffe

Ethanol dürfte ein deutliches Wachstum verzeichnen

- Weltweit ist der Transportsektor aufgrund der Verbrennung fossiler Brennstoffe in seinen Verbrennungsmotoren der größte Emittent von Treibhausgasen. Um den Ausstoß von Treibhausgasen zu begrenzen, haben Länder weltweit Normen zur Förderung der Nutzung erneuerbarer Energiequellen verabschiedet. Biokraftstoffe wie Ethanol erweisen sich als sauberere Energiequelle für den Transportsektor, was in Zukunft zu einem entwickelten Biokraftstoffmarkt führen könnte.

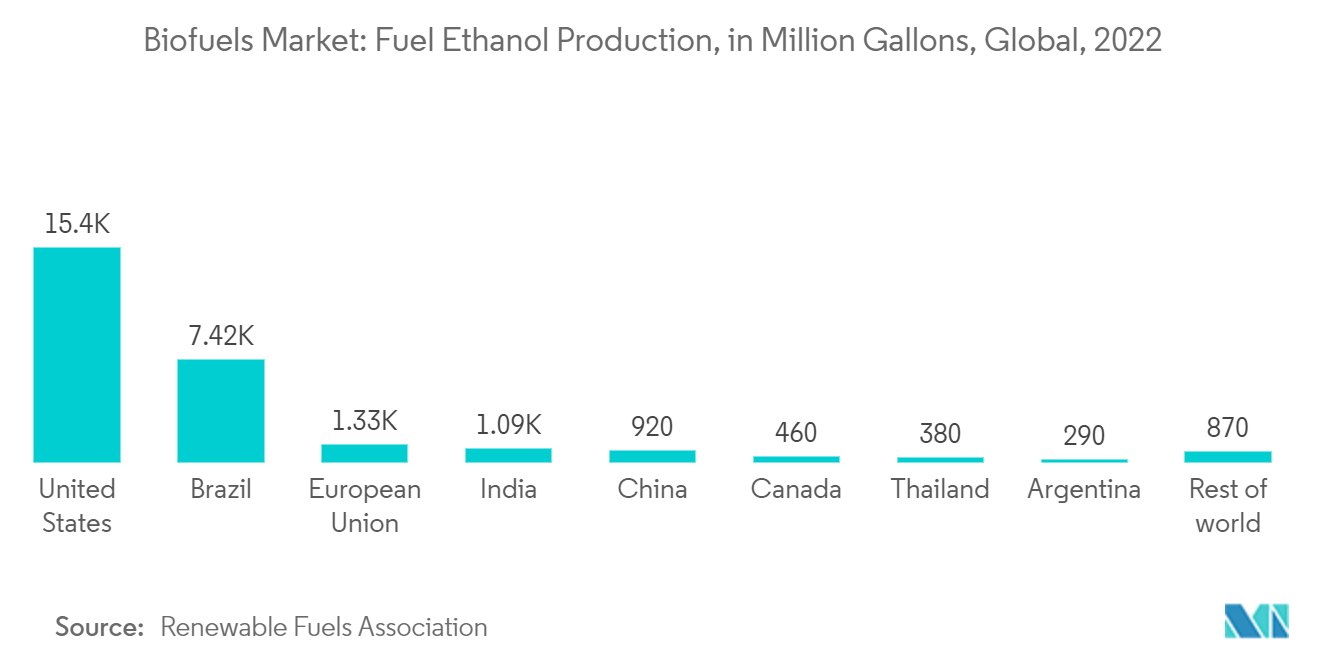

- Nach Angaben der Renewable Fuels Association (RFA) produzierten die Vereinigten Staaten im Jahr 2022 15,4 Milliarden Gallonen Kraftstoff-Ethanol und sind damit der weltweit führende Biokraftstoffproduzent.

- Primäre Beimischungsvorschriften, die die weltweite Nachfrage nach Biokraftstoffen antreiben, werden in Nordamerika, Indien, Brasilien, Europa, Indonesien, Malaysia usw. festgelegt. Beispielsweise gibt es in Indien den Auftrag, bis 2025 mit der Beimischung von 20 % Ethanol zu beginnen. In Indonesien Es wird erwartet, dass ab 2023 eine Kommission für die Beimischung von Biodiesel zu 35 % eingeführt wird, wohingegen in Brasilien die derzeitige Verordnung für die Beimischung von Ethanol bei 27 % liegt. Solche Maßnahmen verdeutlichen den Anstieg des Einsatzes von Biokraftstoffen in allen Ländern.

- Darüber hinaus kündigte das brasilianische Wirtschaftsministerium im März 2022 die Aufhebung der Einfuhrzölle auf Ethanol und andere Produkte an, um den Inflationsdruck zu mildern. Es wird erwartet, dass dies die Ethanolbeimischung im Benzin ankurbeln und den Markt ankurbeln wird.

- Im Jahr 2022 kündigte SGP BioEnergy in Zusammenarbeit mit der Regierung des Landes die Entwicklung des weltweit größten Vertriebs- und Produktionszentrums für Biokraftstoffe in Panama an, das schätzungsweise 180.000 Barrel Biokraftstoff pro Tag produzieren wird. In ähnlicher Weise vergab das US-Energieministerium im Jahr 2023 118 Millionen US-Dollar für 17 Projekte zur Ausweitung von Ethanol und anderen Biokraftstoffen, um Amerikas Transport- und Produktionsbedarf zu decken. Solche Trends dürften den Biokraftstoffmarkt ankurbeln.

- Aufgrund der oben genannten Punkte wird daher erwartet, dass das Ethanolsegment im Prognosezeitraum ein deutliches Wachstum auf dem Biokraftstoffmarkt verzeichnen wird.

Es wird erwartet, dass Nordamerika den Markt dominieren wird

- Die nordamerikanische Region beherbergt einen der größten Luftfahrtmärkte, vor allem für fossile Brennstoffe, und eine gut ausgebaute Transportinfrastruktur. Die nordamerikanische Region war Vorreiter bei der Reduzierung der Emissionen zur Begrenzung des Treibhauseffekts.

- Nach Angaben der US Energy Information Administration betrug das Gesamtproduktionsvolumen der Biodieselproduktion in den Vereinigten Staaten bis 2022 1,6 Milliarden Gallonen

- Im Januar 2022 kündigte die US-Umweltschutzbehörde eine neue Initiative zur Straffung der Überprüfung von Biokraftstoffen und Chemikalien an, die fossile Brennstoffe mit höherem Treibhausgasausstoß erheblich ersetzen können und dem Biokraftstoffmarkt einen erheblichen Schub verleihen. In ähnlicher Weise kündigte das US-Energieministerium eine Steuergutschrift für die Infrastruktur alternativer Kraftstoffe in Höhe von 30 % für die Betankungsausrüstung für Erdgas, Propan, verflüssigten Wasserstoff, Strom, E85 oder Dieselkraftstoffmischungen mit einem Mindestanteil von 20 % Biodiesel an, die ab Dezember installiert werden 2022. Solche Anreizmaßnahmen würden wahrscheinlich den Biokraftstoffmarkt fördern.

- In Kanada strebte die Regierung ebenfalls eine Erhöhung der CO2-Steuern um 10 bis 50 CAD pro Tonne Emissionen ab April 2022 an und drängte damit auf eine breitere Einführung von Biokraftstoffen, die weniger Treibhausgase ausstoßen.

- Aufgrund der oben genannten Punkte dürfte die nordamerikanische Region aufgrund der Regierungspolitik und der Produktionskapazität den Biokraftstoffmarkt dominieren.

Überblick über die Biokraftstoffbranche

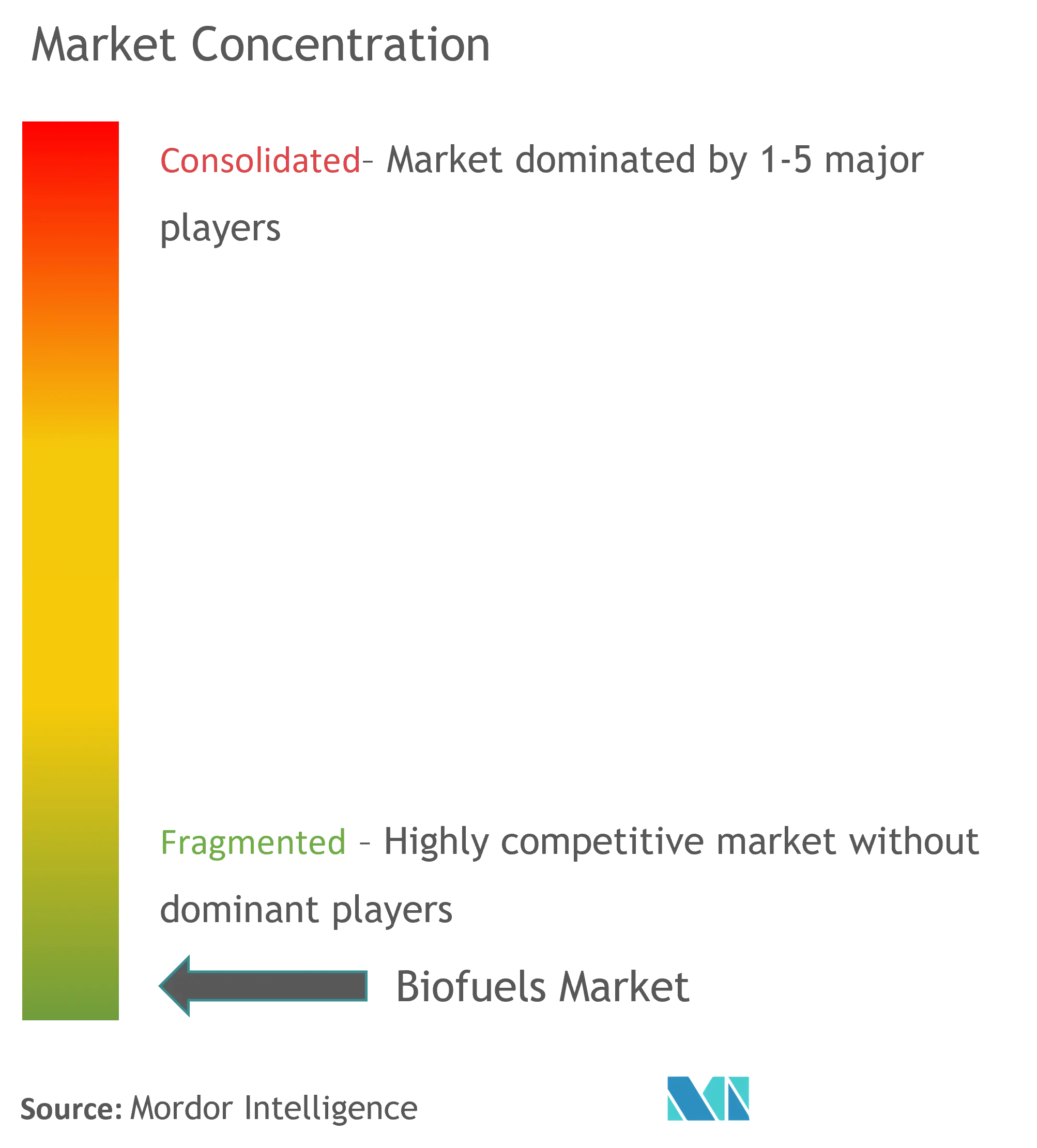

Der Biokraftstoffmarkt ist fragmentiert. Zu den Hauptakteuren zählen (in keiner bestimmten Reihenfolge) unter anderem Archer Daniels Midland Company, Abengoa Bioenergy SA, Renewable Energy Group Inc., Cargill Incorporated und POET LLC.

Marktführer im Bereich Biokraftstoffe

-

Abengoa Bioenergy S.A.

-

POET, LLC

-

Archer Daniels Midland Company

-

Cargill Incorporated

-

Renewable Energy Group, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Biokraftstoffe

- April 2023 Cepsa vergibt einen Auftrag für die technische, Beschaffungs- und Baumanagementunterstützung der Biokraftstoffanlage der zweiten Generation (2G) in Südeuropa an die Técnicas Reunidas. Diese neue Anlage wird landwirtschaftliche Abfälle und Altspeiseöle als Rohstoffe verwenden. Es wird über zwei Vorbehandlungseinheiten und eine flexible Produktionskapazität von rund 500.000 Tonnen erneuerbarem Diesel und nachhaltigem Flugkraftstoff (SAF) für den Einsatz im Luft-, See- und Landverkehr verfügen.

- Januar 2023 Die Zagros Petrochemical Company und die chinesische Dalian Petrochemical Company haben einen Vertrag zur Errichtung einer Anlage zur Umwandlung von Methanol in synthetisches Ethanol im Iran geschlossen, die die erste Ethanolanlage für den Iran wäre. Die Anlage soll eine Produktionskapazität von 300.000 Tonnen haben und innerhalb von drei Jahren in Betrieb gehen.

Segmentierung der Biokraftstoffindustrie

Unter Biokraftstoffen versteht man üblicherweise flüssige Kraftstoffe und Mischelemente, die aus Biomassematerialien, sogenannten Rohstoffen, hergestellt werden. Die meisten Biokraftstoffe werden als Kraftstoffe für den Transport verwendet, können aber auch zum Heizen und zur Stromerzeugung verwendet werden. Aufgrund seiner erneuerbaren Eigenschaften gilt Biokraftstoff als erneuerbare Energiequelle. Es ist erschwinglich und eine Alternative zu Erdöl oder anderen fossilen Brennstoffen. Es kann als Energiequelle für Fahrzeuge und industrielle Anwendungen genutzt werden.

Der Biokraftstoffmarkt ist nach Typ, Rohstoff und Geografie segmentiert. Nach Typ ist der Markt in Biodiesel, Ethanol und andere Typen unterteilt. Nach Rohstoffen ist der Markt in Palmöl, Jatropha, Zuckerpflanzen, Grobkorn und andere Rohstoffe unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für die wichtigsten Regionen. Die Marktgröße und Prognosen für jedes Segment wurden auf Basis des Volumens erstellt.

| Treibstoffart | Ethanol | ||

| Biodiesel | |||

| Andere Kraftstoffarten | |||

| Rohstoff | Palmöl | ||

| Jatropha | |||

| Zuckerernte | |||

| Grobkorn | |||

| Andere Rohstoffe | |||

| Erdkunde | Nordamerika | vereinigte Staaten von Amerika | |

| Kanada | |||

| Rest von Nordamerika | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Dänemark | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Indonesien | |||

| Rest des asiatisch-pazifischen Raums | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Chile | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | ||

| Saudi-Arabien | |||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für Biokraftstoffe

Wie groß ist der Biokraftstoffmarkt?

Die Größe des Biokraftstoffmarktes wird im Jahr 2024 voraussichtlich 1,89 Millionen Barrel Öläquivalent pro Tag erreichen und mit einer jährlichen Wachstumsrate von 5,20 % wachsen, um bis 2029 2,44 Millionen Barrel Öläquivalent pro Tag zu erreichen.

Wie groß ist der Markt für Biokraftstoffe derzeit?

Im Jahr 2024 wird die Größe des Biokraftstoffmarktes voraussichtlich 1,89 Millionen Barrel Öläquivalent pro Tag erreichen.

Wer sind die Hauptakteure auf dem Biokraftstoffmarkt?

Abengoa Bioenergy S.A., POET, LLC, Archer Daniels Midland Company, Cargill Incorporated, Renewable Energy Group, Inc. sind die wichtigsten Unternehmen, die auf dem Biokraftstoffmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Biokraftstoffmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Biokraftstoffmarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Biokraftstoffmarkt.

Unsere Bestseller-Berichte

Popular Power Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Branchenbericht Biokraftstoffe

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Biokraftstoffen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Biokraftstoffanalyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.