Marktanalyse für Lab-on-a-Chip und Microarrays

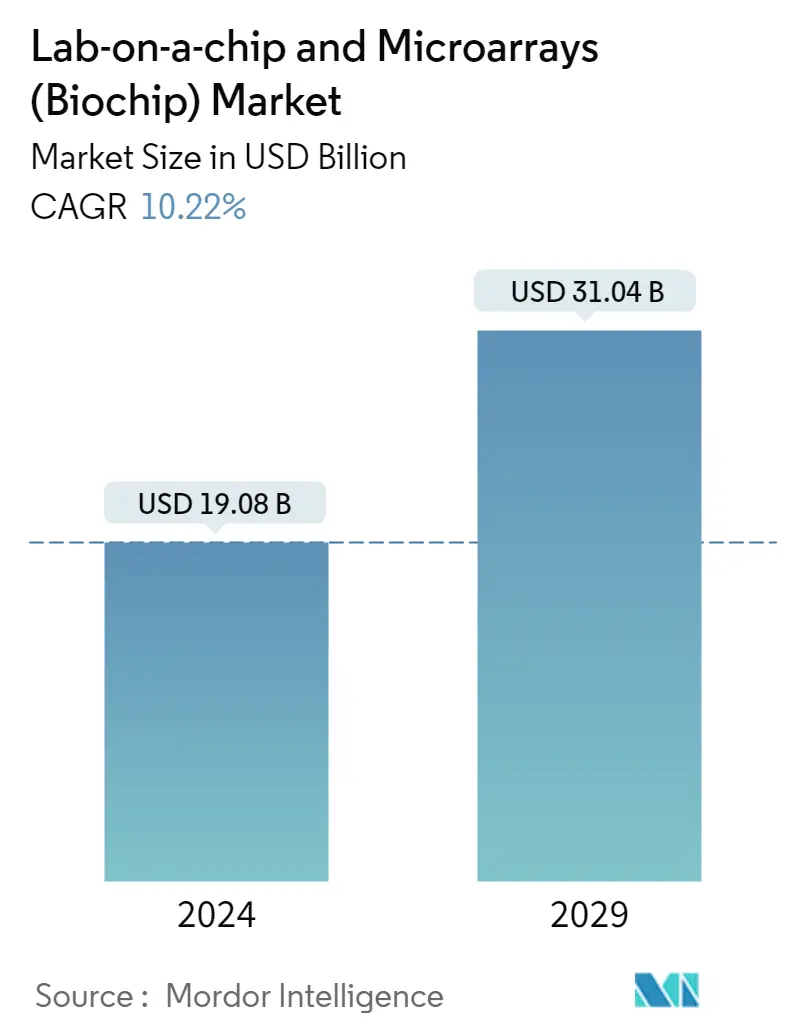

Die Größe des Lab-on-a-Chip- und Microarrays-Marktes wird im Jahr 2024 auf 19,08 Milliarden US-Dollar geschätzt und soll bis 2029 31,04 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,22 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hatte erhebliche Auswirkungen auf den Markt für Lab-on-a-Chip und Microarrays (Biochips). In einem im Januar 2021 in der Zeitschrift Nature Communication veröffentlichten Artikel wurde beispielsweise berichtet, dass dieser Mikroarray als diagnostisches Instrument, als epidemiologisches Instrument zur genaueren Schätzung der Krankheitslast von COVID-19 und als Forschungsinstrument zur Korrelation von Antikörpern verwendet werden könnte Antworten mit klinischen Ergebnissen. Daher hat die COVID-19-Pandemie die Nachfrage nach Lab-on-a-Chip-Diagnosetools erhöht. Im aktuellen Szenario wird jedoch erwartet, dass die Nachfrage auf dem untersuchten Markt im Prognosezeitraum aufgrund des Vorliegens anderer chronischer und infektiöser Krankheiten steigen wird.

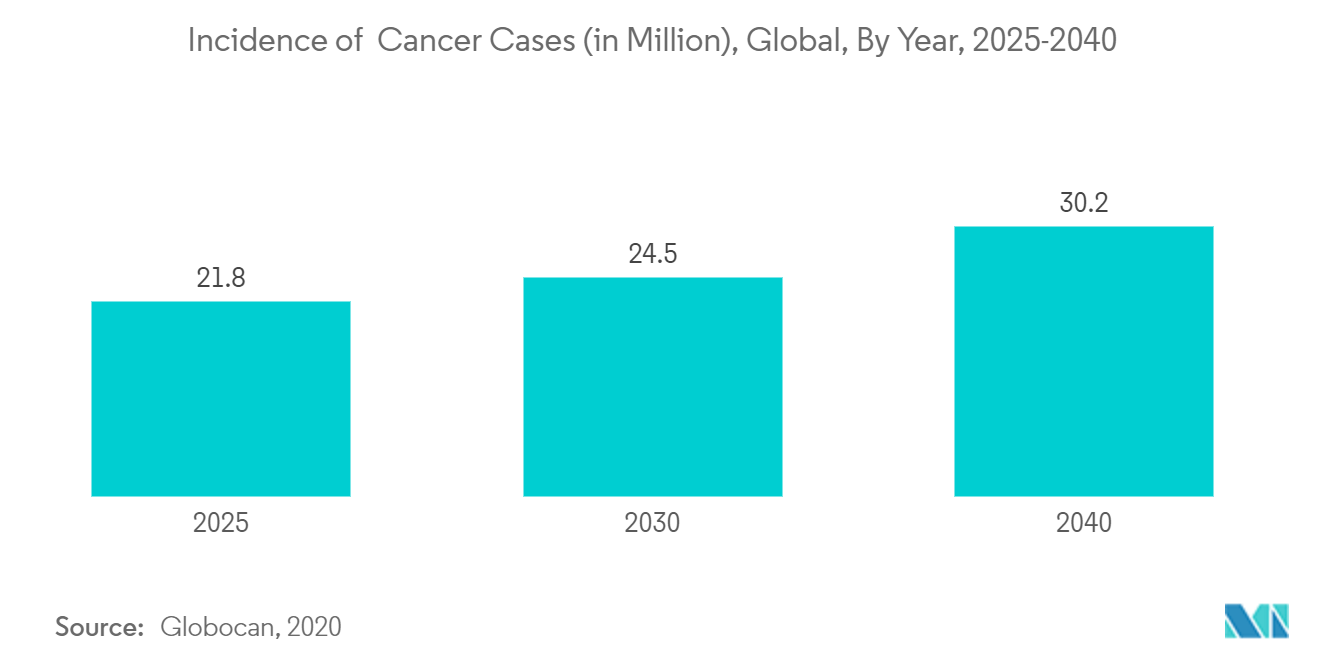

Die Faktoren, die das Wachstum des untersuchten Marktes vorantreiben, sind die steigende Nachfrage nach Point-of-Care-Tests, die zunehmende Inzidenz chronischer Krankheiten und die zunehmende Anwendung von Proteomik und Genomik in der Krebsforschung. Die meisten Marktteilnehmer konzentrieren sich auf die Entwicklung neuer und technologisch fortschrittlicher Diagnosetests. Chronische Krankheiten sind weltweit die häufigste Todes- und Invaliditätsursache. In einem im März 2022 in der Zeitschrift Plos One veröffentlichten Artikel wurde beispielsweise berichtet, dass 21 % der älteren Menschen in Indien mindestens eine chronische Krankheit hatten. Chronische Krankheiten sind die Hauptursache für Behinderung und Sterblichkeit bei der älteren Bevölkerung in Indien.

In einem weiteren Artikel der European Public Health Conference vom Januar 2022 wurde ebenfalls berichtet, dass bis 2030 in Europa mehr als 3 Millionen Menschen von Krebs betroffen sein werden. Weltweit gelten chronische Krankheiten (CDs) als die Hauptursachen für Behinderung und Morbidität. Da diese Krankheiten chronisch sind, ist eine genaue und zeitnahe klinische Entscheidungsfindung erforderlich. In dieser Richtung ist die Forschung zur Entwicklung neuer, auf einem Chip basierender POC-Systeme für die Diagnose chronischer Krankheiten ein aufstrebendes Gebiet. Daher wird erwartet, dass eine hohe Inzidenz chronischer Krankheiten das Wachstum des untersuchten Marktes vorantreiben wird.

Biochips werden zunehmend im Bereich der biomedizinischen und biotechnologischen Forschung eingesetzt. Mit der Weiterentwicklung der Technologien hat die Verwendung von Biochips in der Proteomik zugenommen. Die Vorteile von Proteinbiochips liegen im geringen Probenverbrauch aufgrund ihrer Tendenz zur Miniaturisierung. Diese Eigenschaften von Microarrays sind wichtig für die proteomweite Analyse. Die Proteomik wird in großem Umfang für die Entdeckung von Biomarkern und Arzneimitteln eingesetzt. Beispielsweise berichtete PathogenDx Inc. im April 2021, dass die USFDA eine Notfallgenehmigung (Emergency Use Authorization, EUA) für ihren patentierten COVID-19-Multiplex-Virusdiagnosetest DetectX-Rv erteilt hatte. DetectX-Rv ist ein RT-PCR- und DNA-Microarray-Hybridisierungstest zum qualitativen Nachweis von Nukleinsäuren aus SARS-CoV-2-Abstrichen. Somit tragen solche Zulassungen für neue Produkte auch zum Wachstum des untersuchten Marktes bei.

Aufgrund der steigenden Nachfrage nach Point-of-Care-Tests, der zunehmenden Inzidenz chronischer Krankheiten und der zunehmenden Anwendung von Proteomik und Genomik in der Krebsforschung wird für den untersuchten Markt im Prognosezeitraum ein deutliches Wachstum erwartet. Allerdings können die Designbeschränkungen der Lab-on-Chip-Technologie und die Verfügbarkeit alternativer Technologien das Wachstum des untersuchten Marktes verlangsamen.

Markttrends für Lab-on-a-Chip und Microarrays

Das Lab-on-a-Chip-Segment wird im Prognosezeitraum voraussichtlich ein deutliches Wachstum verzeichnen

Für das Lab-on-a-Chip (LOC)-Segment wird aufgrund der zunehmenden Zahl chronischer Krankheiten und des zunehmenden technologischen Fortschritts ein positives Marktwachstum erwartet. Auch die Einführung personalisierter Medizin und die einfache Zugänglichkeit der Lab-on-Chip-Technologie nehmen zu, was die Nachfrage danach weltweit steigern wird. Außerdem gibt es verschiedene Anwendungen von LOC, die schnell wachsen. Im Handel sind Lab-on-a-Chip-Geräte erhältlich, die mit Elektroden zur Partikel- oder Zelldetektion, Partikelverpackung, Sortierung, Elektrophorese, PCR usw. ausgestattet sind.

Mit der steigenden Zahl von COVID-19-Fällen gibt es immer mehr Forschungsstudien zur Behandlung und Vorbeugung dieser Krankheit. Dies hat die Nachfrage nach Labs-on-a-Chip erhöht. Beispielsweise haben sich Forscher der University of Alberta im Januar 2021 zusammengeschlossen, um ein tragbares LOC-Gerät zum schnellen Nachweis von COVID-19-Antikörpern zu entwickeln. Außerdem steht möglicherweise eine kostengünstige Bildgebungsplattform zur Verfügung, die die von Irvine-Wissenschaftlern der University of California entwickelte Lab-on-a-Chip-Technologie für die schnelle Coronavirus-Diagnose und Antikörpertests nutzt.

Darüber hinaus kam es auf dem Markt häufig zu Entwicklungen bei plattformbasierten Lab-on-a-Chip (LOC)-Immunoassays. Zu diesen fortschrittlichen LOC-Plattformen gehören mikrofluidische Chips, Papier, Lateral Flow, Elektrochemie und neue Biosensorkonzepte. Der rasante Anstieg der Nachfrage nach Point-of-Care-Diagnosen ist der wichtigste Treiber, der das Segment im Prognosezeitraum voraussichtlich ankurbeln wird. Beispielsweise brachte Onera Health im Februar 2022 das Onera Biomedical-Lab-on-Chip auf den Markt, ein Biosignal-Sensor-Subsystem mit extrem geringem Stromverbrauch für tragbare Geräte. Dieser biomedizinische Kompaktchip ist für die Verarbeitung mehrerer Biosignale konzipiert, was eine enorme Chance für Gesundheitsgeräte darstellt. Daher treiben solche Entwicklungen das Wachstum dieses Segments voran.

Aufgrund der zunehmenden Zahl chronischer Krankheiten, des zunehmenden technologischen Fortschritts, der zunehmenden Einführung personalisierter Medizin und der einfachen Zugänglichkeit der Lab-on-Chip-Technologie wird für das Segment im Prognosezeitraum ein deutliches Wachstum erwartet.

Nordamerika wird im Prognosezeitraum voraussichtlich ein deutliches Wachstum verzeichnen

Aufgrund der Präsenz wichtiger Marktteilnehmer in der Region und der Entwicklung der Gesundheitsinfrastruktur wird für Nordamerika im Prognosezeitraum ein deutliches Wachstum erwartet. Darüber hinaus kam es in der Region zu umfangreichen Kooperationen mit Gesundheitsgiganten, die umfassend in Forschung und Entwicklung im Bereich der Microarray-Technologie investieren. Beispielsweise brachte Illumina Inc. im September 2022 die NovaSeq X-Serie auf den Markt, neue Sequenzer im Produktionsmaßstab, die eine schnellere, leistungsfähigere und nachhaltigere Sequenzierung ermöglichen. Mit dieser revolutionären neuen Technologie, NovaSeq Somit treiben solche Entwicklungen in der Region das Wachstum des untersuchten Marktes voran.

Auch im Bereich der Point-of-Care-Diagnostik (POC) wird die Mikrofluidik-Technologie in großem Umfang für verschiedene Anwendungen eingesetzt, beispielsweise für die Molekulardiagnostik, Infektionskrankheiten und chronische Krankheiten in ressourcenbeschränkten Umgebungen. In einem im Januar 2021 in der Zeitschrift Frontiers of Bioengineering and Biotechnology veröffentlichten Artikel wurde beispielsweise berichtet, dass Lateral Flow Assays (LFAs) in POC-Tests weit verbreitet sind und durch die Identifizierung spezifischer Biomarker zur Diagnose und Prognose von Krankheiten wie Krebs eingesetzt werden können. LFAs werden häufig zum Nachweis einer Reihe von Krankheitserregern und Proteinen mittels Antikörper- und Nukleinsäureamplifikation eingesetzt. Daher zielen die neuesten Fortschritte in der Mikrofluidikforschung darauf ab, integrierte Geräte herzustellen, die in sich geschlossen, automatisiert, einfach zu bedienen und schnell sind.

Darüber hinaus trägt auch die hohe Inzidenz chronischer Krankheiten in der Region zum Wachstum dieses Segments bei. Laut der im November 2021 veröffentlichten kanadischen Krebsstatistik wurde beispielsweise berichtet, dass im Jahr 2021 bei schätzungsweise 229.200 Kanadiern Krebs diagnostiziert wurde. In ähnlicher Weise wurde nach Angaben der International Diabetes Federation (IDF) im Jahr 2021 in Mexiko schätzungsweise 14 Millionen Erwachsene an Krebs erkrankt mit Diabetes leben. Somit trägt eine so hohe Zahl an Menschen mit chronischen Krankheiten in der Region auch zum Wachstum des untersuchten Marktes in der Region bei.

In den letzten Jahren hat das Interesse an Hochdurchsatz-Screening-Technologien (HTS) in der akademischen Forschung in den Vereinigten Staaten drastisch zugenommen. Beispielsweise ging Ginkgo Bioworks im Oktober 2022 eine Zusammenarbeit mit Merck ein, um bis zu vier Enzyme für den Einsatz als Biokatalysatoren bei der Herstellung aktiver pharmazeutischer Inhaltsstoffe (API) von Merck zu entwickeln. Durch diese Zusammenarbeit soll Ginkgo seine umfangreiche Erfahrung in der Zelltechnik und dem Enzymdesign sowie seine Fähigkeiten in den Bereichen automatisiertes Hochdurchsatz-Screening, Entwicklung/Optimierung von Herstellungsprozessen, Bioinformatik und Analytik nutzen, um optimale Stämme für die Expression gezielter Biokatalysatoren bereitzustellen.

Aufgrund der Präsenz wichtiger Marktteilnehmer in der Region, der Zunahme chronischer Krankheiten und der Entwicklung der Gesundheitsinfrastruktur wird erwartet, dass die Region im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

Überblick über die Lab-on-a-Chip- und Microarrays-Branche

Der Markt für Lab-on-a-Chip und Microarrays (Biochip) ist mäßig wettbewerbsintensiv, da einige wenige Unternehmen weltweit und regional tätig sind. Zu den größten Marktteilnehmern zählen Abbott Laboratories, Agilent Technologies Inc., Bio-Rad Laboratories Inc., Danaher Corporation (Cepheid), Fluidigm Corporation, Thermo Fisher Scientific Inc., PerkinElmer Inc., Micronit BV, Illumina Inc. und Phalanx Biotech Group Inc., BioMerieux SA, Qiagen NV und Merck Kommanditgesellschaft auf Aktien.

Marktführer im Bereich Lab-on-a-Chip und Microarrays

-

Abbott Laboratories

-

Bio-Rad Laboratories Inc

-

Agilent Technologies Inc.

-

Thermo Fisher Scientific

-

BioMerieux SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

_Market.webp)

Marktnachrichten zu Lab-on-a-Chip und Microarrays

- Okt. 2022 MicrobioSeq (CD Genomics) startete die Phage Whole-Genome Sequencing, um bei der Entdeckung von Biomarkern und der Entwicklung nicht-antibiotischer Behandlungsmethoden zu helfen. CD Genomics nutzt Sequenzierungs- und Long-Read-Sequenzierungstechnologien der nächsten Generation (hauptsächlich Illumina HiSeq-, Nanopore- und PacBio SMRT-Sequenzierung), um Virus-/Phagen-Sequenzierungsdienste bereitzustellen und eingehende Studien zur strukturellen Genomik und vergleichenden Genomik zu unterstützen.

- Okt. 2022 Thermo Fisher Scientific Inc. hat seine Applied Biosystems Chromosome Analysis Suite (ChAS)-Software durch eine Zusammenarbeit mit Genoox, einem von der Community betriebenen Genomdatenunternehmen, aktualisiert. ChAS-Benutzer können auf die cloudbasierte KI-Plattform von Genoox zugreifen. Durch die Automatisierung der Interpretation und Berichterstellung bietet ChAS mit Franklin einen intuitiven und flexiblen Arbeitsablauf für den sofortigen Zugriff auf konsistente, reproduzierbare zytogenetische Analyseergebnisse.

Segmentierung der Lab-on-a-Chip- und Microarrays-Branche

Gemäß dem Umfang des Berichts handelt es sich bei einem Biochip um eine Sammlung miniaturisierter Teststellen (Mikroarrays), die auf einem festen Substrat angeordnet sind und die gleichzeitige Durchführung vieler Tests ermöglichen, um einen höheren Durchsatz und eine höhere Geschwindigkeit zu erreichen. Typischerweise ist die Oberfläche eines Biochips nicht größer als ein Fingernagel. Wie ein Computerchip, der Millionen mathematischer Operationen in einer Sekunde ausführen kann, kann ein Biochip in wenigen Sekunden Tausende biologischer Reaktionen durchführen, beispielsweise die Entschlüsselung von Genen.

Der Lab-on-a-Chip- und Microarrays-Markt ist segmentiert nach Typ (Lab-on-a-Chip und Microarray), Produkten (Instrumente, Reagenzien und Verbrauchsmaterialien sowie Software und Dienstleistungen), Anwendung (klinische Diagnostik, Arzneimittelentwicklung, Genomik). und Proteomik und andere Anwendungen), Endbenutzer (Biotechnologie- und Pharmaunternehmen, Krankenhäuser und Diagnosezentren sowie akademische und Forschungsinstitute) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Labor auf einem Chip |

| Mikroarray |

| Instrumente |

| Reagenzien und Verbrauchsmaterialien |

| Software und Dienstleistungen |

| Klinische Diagnostik |

| Arzneimittelentdeckung |

| Genomik und Proteomik |

| Andere Anwendungen |

| Biotechnologie- und Pharmaunternehmen |

| Krankenhäuser und Diagnosezentren |

| Akademische und Forschungsinstitute |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Typ | Labor auf einem Chip | |

| Mikroarray | ||

| Nach Produkten | Instrumente | |

| Reagenzien und Verbrauchsmaterialien | ||

| Software und Dienstleistungen | ||

| Auf Antrag | Klinische Diagnostik | |

| Arzneimittelentdeckung | ||

| Genomik und Proteomik | ||

| Andere Anwendungen | ||

| Vom Endbenutzer | Biotechnologie- und Pharmaunternehmen | |

| Krankenhäuser und Diagnosezentren | ||

| Akademische und Forschungsinstitute | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Lab-on-a-Chip- und Microarrays-Marktforschung

Wie groß ist der Markt für Lab-on-a-Chip und Microarrays (Biochip)?

Die Marktgröße für Lab-on-a-Chip und Microarrays (Biochip) wird im Jahr 2024 voraussichtlich 19,08 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 10,22 % auf 31,04 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Lab-on-a-Chip und Microarrays (Biochip)?

Im Jahr 2024 wird die Marktgröße für Lab-on-a-Chip und Microarrays (Biochip) voraussichtlich 19,08 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Lab-on-a-Chip- und Microarrays (Biochip)-Markt?

Abbott Laboratories, Bio-Rad Laboratories Inc, Agilent Technologies Inc., Thermo Fisher Scientific, BioMerieux SA sind die wichtigsten Unternehmen, die auf dem Markt für Lab-on-a-Chip und Microarrays (Biochip) tätig sind.

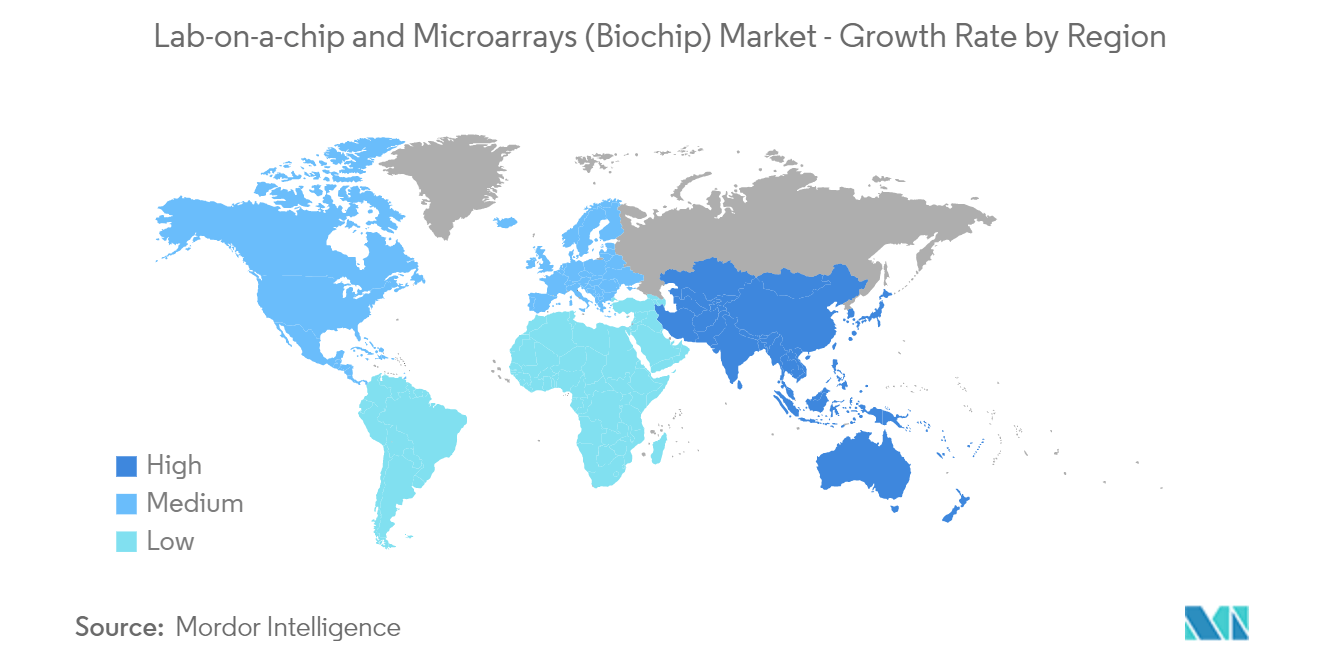

Welches ist die am schnellsten wachsende Region im Lab-on-a-Chip- und Microarrays (Biochip)-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Lab-on-a-Chip- und Microarrays (Biochip)-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Lab-on-a-Chip- und Microarrays (Biochip)-Markt.

Welche Jahre deckt dieser Lab-on-a-Chip- und Microarrays (Biochip)-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Lab-on-a-Chip und Microarrays (Biochip) auf 17,31 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Lab-on-a-Chip- und Microarrays (Biochip)-Marktes für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Lab-on-a-Chip- und Microarrays (Biochip)-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu Lab-on-a-Chip und Microarrays

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Lab-on-a-Chip und Microarrays im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Lab-on-a-Chip- und Microarrays-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.