Marktanalyse für Bioethanol

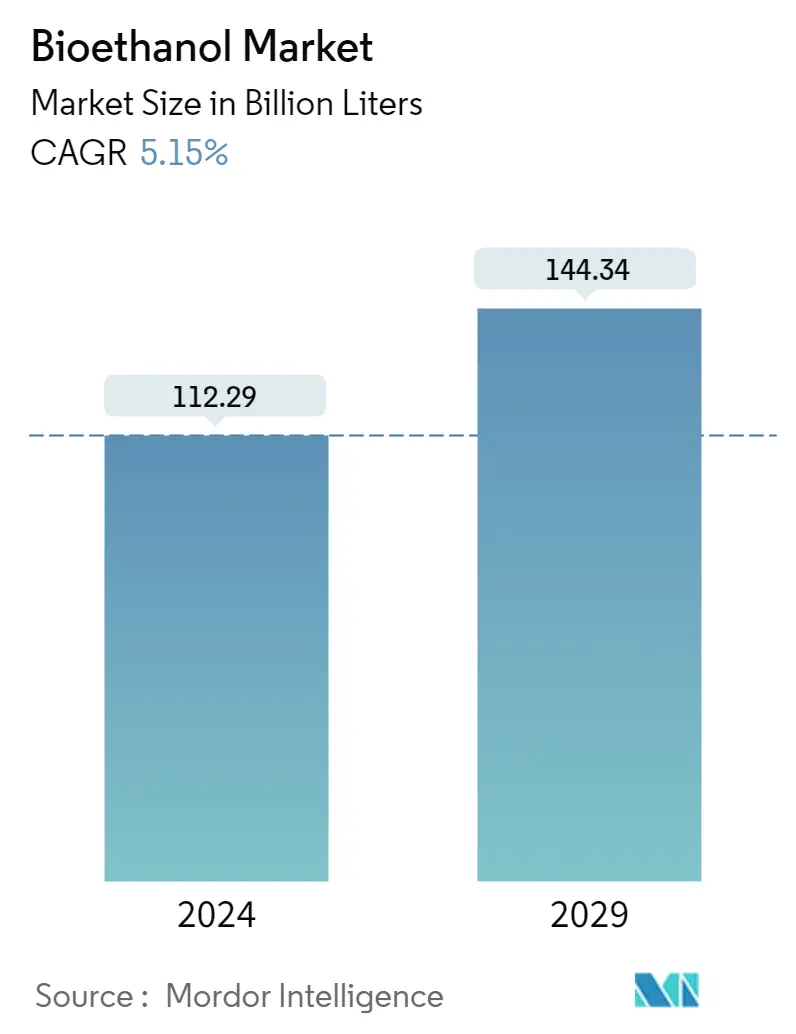

Die Größe des Bioethanolmarkts wird im Jahr 2024 auf 112,29 Milliarden Liter geschätzt und soll bis 2029 144,34 Milliarden Liter erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,15 % im Prognosezeitraum (2024–2029) entspricht.

Der Bioethanolmarkt wurde durch COVID-19 aufgrund von Störungen in der Lieferkette beeinträchtigt. Allerdings erholte sich der Markt im Jahr 2021. Die wichtigsten Faktoren, die den Markt ankurbelten, waren die zunehmenden Regierungsinitiativen und die zunehmenden Beschränkungen bei der Vermarktung von Benzin mit einem höheren Ethanolanteil in den Vereinigten Staaten.

Kurzfristig sind zunehmende positive Initiativen, Mischvorschriften von Regulierungsbehörden und zunehmende Umweltbedenken hinsichtlich der Verwendung fossiler Brennstoffe und des Bedarfs an Biokraftstoffen die Faktoren, die das Wachstum des Marktes antreiben.

Der Ausstieg aus kraftstoffbasierten Fahrzeugen aufgrund der steigenden Nachfrage nach Elektroautos und die Verlagerung des Fokus auf Biobutanol sind die Faktoren, die das Wachstum des Marktes behindern.

Die Entwicklung der Bioethanolproduktion der zweiten Generation und der zunehmende Verbrauch von Biokraftstoffen wie Bioethanol in der Luftfahrtindustrie dürften in der Zukunft Chancen für den Markt schaffen.

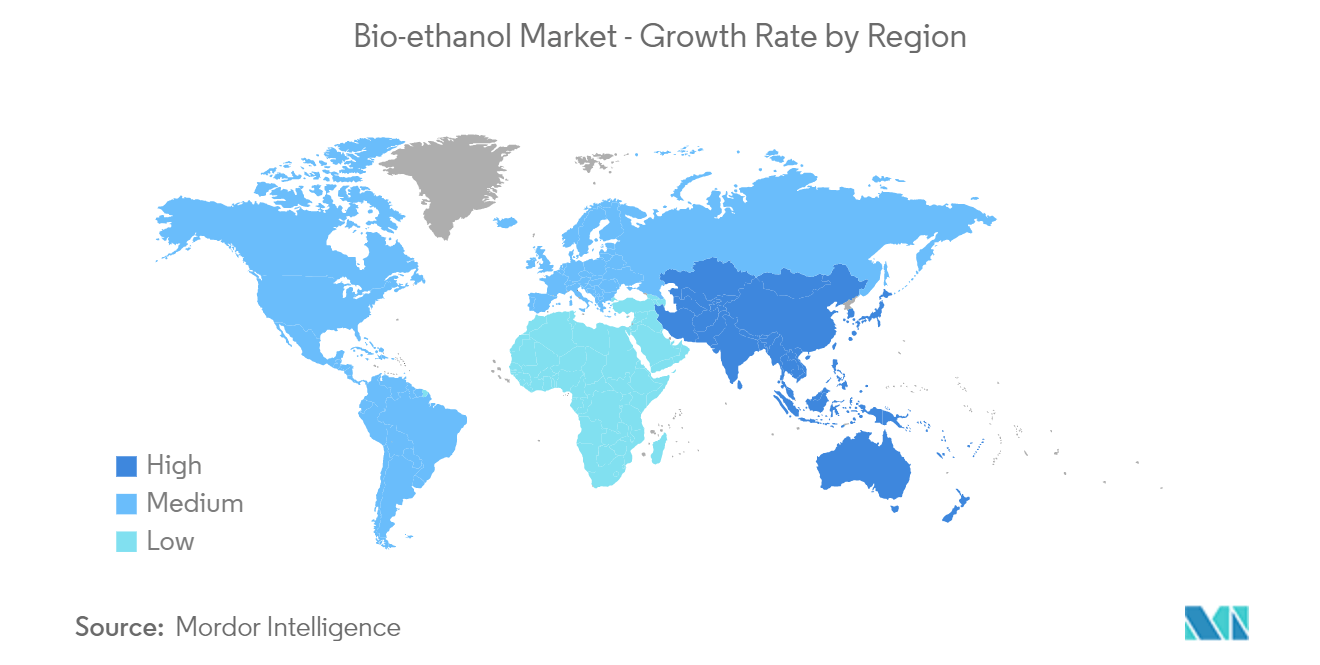

Nordamerika dominierte den Weltmarkt, wobei die USA den größten Verbrauch verzeichneten.

Bioethanol-Markttrends

Zunehmender Einsatz im Automobil- und Transportsektor

Die umfangreichsten Anwendungen von Bioethanol sind Kraftstoffe und Kraftstoffzusätze in der Automobil- und Transportindustrie. Es wird neben herkömmlichem Benzin als Treibstoff für Benzinmotoren in Straßenfahrzeugen eingesetzt. Es kann auch ETBE (Ethyl-Tertiär-Butylether) produzieren, einen Oktanverstärker, der in vielen Benzinarten verwendet wird.

Durch die Beimischung von Bioethanol zu konventionellen Kraftstoffen wird dessen Erneuerbarkeit verbessert. E10-Energie wird so genannt, weil es 10 % Ethanol enthält. Bioethanol ist ein kohlenstoffarmer Kraftstoff, der zur Dekarbonisierung der Transportindustrie beitragen kann.

In den Vereinigten Staaten wurden Benzinvermarktern in den letzten drei Jahrzehnten steuerliche Anreize für die Verwendung von Bioethanol als Oktanverstärker und Gasverlängerer gewährt. Dies hat zu einem verstärkten Einsatz von Bioethanol in diesem Sektor geführt.

Biokraftstoffproduzenten in den Vereinigten Staaten erhielten Auftrieb durch die jüngste Gesetzgebung, die die Finanzierung und wichtige Steuergutschriften für die Herstellung kohlenstoffarmer Kraftstoffe vorsieht. Für Verbesserungen der Biokraftstoff-Infrastruktur durch die Installation von Lagertanks und zugehöriger Ausrüstung für Ethanol-Biodiesel-Mischungen wurden Mittel in Höhe von 500 Millionen US-Dollar bereitgestellt.

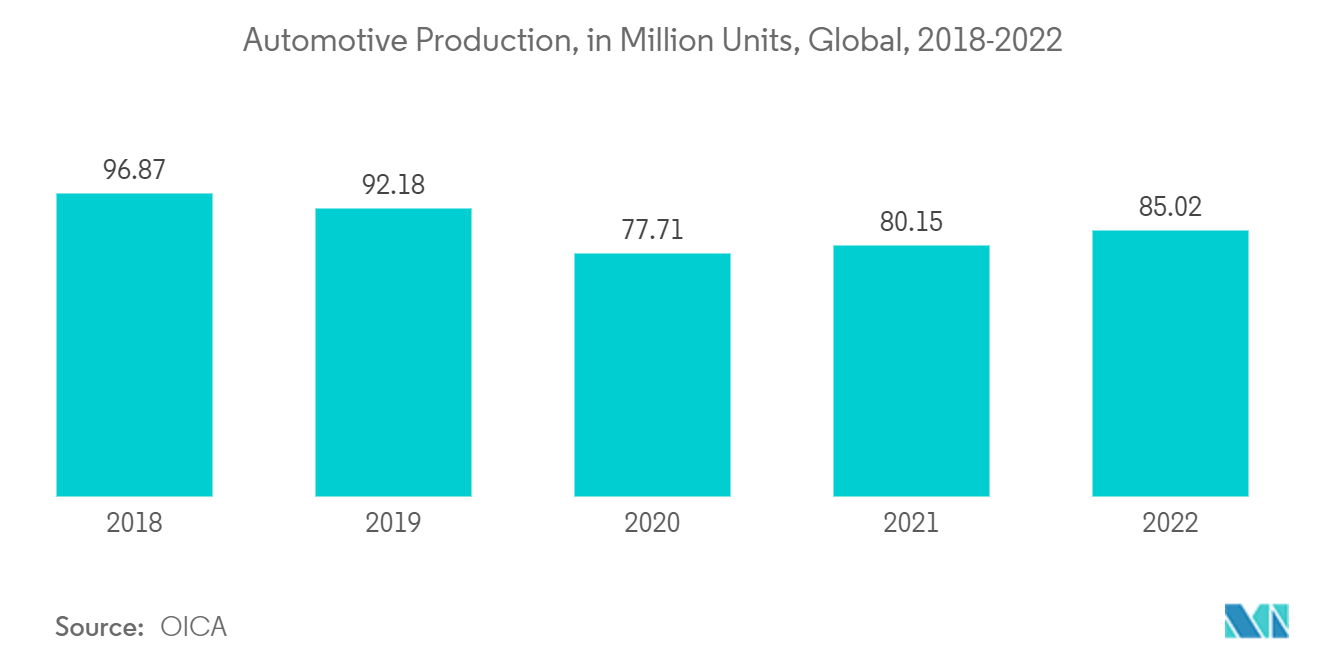

Laut OICA-Daten stieg die Gesamtproduktion von Automobilen im Jahr 2022 im Vergleich zu 2021 um 6 %. Die weltweite Automobilproduktion lag im Jahr 2022 bei rund 85,02 Millionen Einheiten.

Die Regionen Asien-Ozeanien und Amerika verzeichneten im Jahr 2022 eine Automobilproduktion von 50,02 Millionen bzw. 17,75 Millionen Einheiten, was einem Anstieg von fast 7 % bzw. 10 % im Vergleich zu 2020 entspricht. Europa verzeichnete jedoch im Jahr 2022 eine Produktion von 16,21 Millionen Einheiten. ein Rückgang von 1 % gegenüber der im Jahr 2021 erreichten Produktion.

Darüber hinaus kündigte das Energieministerium der Vereinigten Staaten im Jahr 2021 an, 64,7 Millionen US-Dollar an Mitteln für Forschungs- und Entwicklungsprojekte bereitzustellen, die sich der Herstellung kostengünstiger Biokraftstoffe als Ersatz für fossile Brennstoffe für Schwerlasttransporte wie Flugzeuge widmen, um Amerikas Engagement für den Nettoertrag zu stärken -Null-Emissionen bis 2050.

Da verschiedene Volkswirtschaften ihre Pläne bekannt geben, den Bioethanolverbrauch in Kraftstoffen zu erhöhen, wird die Nachfrage nach Bioethanol im Prognosezeitraum wahrscheinlich stark ansteigen.

Die Region Nordamerika wird den Markt dominieren

Die nordamerikanische Region dominiert den Marktanteil von Bioethanol. Die Vereinigten Staaten sind der weltweit größte Produzent von Bioethanol, gefolgt von Brasilien, China, Indien und Kanada. Es ist auch der größte Verbraucher von Bioethanol.

In den letzten Jahren stieg die Bioethanolproduktion aufgrund höherer RFS-Ziele (Renewable Fuel Standard) und eines Anstiegs des inländischen Motorbenzinverbrauchs, der mittlerweile fast vollständig mit 10 Volumenprozent Ethanol gemischt ist.

Im Jahr 2021 betrug die Gesamtproduktion von Automobilen in Nordamerika rund 13.427.869 Einheiten im Vergleich zu 13.374.404 Einheiten im Jahr 2020.

Rund 93 % der 263 Millionen zugelassenen Autos des Landes können mit E15 betrieben werden. Darüber hinaus können rund 22 Millionen Flex-Fuel-Fahrzeuge (FFVs) in den Vereinigten Staaten mit Ethanolmischungen bis E85 betrieben werden.

Der Canadian Clean Fuel Standard verlangt von Lieferanten flüssiger Brennstoffe (Benzin, Diesel und Heimheizöl), die Kohlenstoffintensität der von ihnen produzierten und zur Verwendung in Kanada verkauften Kraftstoffe im Laufe der Zeit schrittweise zu reduzieren, was zu einer Verringerung der Kohlenstoffintensität flüssiger Kraftstoffe führt in Kanada bis 2030 etwa 13 % (unter dem Niveau von 2016) betragen.

Zu den Initiativen gehört die jüngste Investition der kanadischen Regierung in Höhe von 1,5 Milliarden US-Dollar in einen Fonds für kohlenstoffarme und emissionsfreie Kraftstoffe, der die Unterstützung für die lokale Produktion und Einführung kohlenstoffarmer Kraftstoffe wie Wasserstoff und Biokraftstoffe verbessern könnte.

Aufgrund aller oben genannten Faktoren wird erwartet, dass die Nachfrage im untersuchten Markt im nordamerikanischen Raum steigen wird.

Überblick über die Bioethanol-Branche

Der Bioethanolmarkt ist mäßig fragmentiert. Zu den wichtigsten Marktteilnehmern zählen unter anderem POET LLC, Valero, ADM, Green Plains Inc. und Alto Ingredients Inc. (nicht in einer bestimmten Reihenfolge).

Marktführer im Bereich Bioethanol

-

POET, LLC.

-

Valero

-

ADM

-

Green Plains Inc.

-

Alto Ingredients Inc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Bioethanol-Markt

- Januar 2023 United Airlines, Tallgrass und Green Plains Inc. geben ein Joint Venture mit Blue Blade Energy bekannt, um eine neuartige SAF-Technologie (Sustainable Aviation Fuel) zu entwickeln und zu vermarkten, die Ethanol als Rohstoff verwendet.

- September 2022 Die CropEnergies AG hat sich am niederländischen Start-up für biobasierte Chemikalien Syclus BV, Maastricht, beteiligt. Ziel des Unternehmens ist der Bau einer Anlage im industriellen Maßstab zur Herstellung von erneuerbarem Ethylen aus erneuerbarem Ethanol.

- Mai 2022 Blue Biofuels Inc. gab bekannt, dass die fünfte Generation der Cellulose-zu-Zucker-Maschine (CTS) im Zeitplan liegt und dass mit Tests und der weiteren Entwicklung hin zu größeren Mengen begonnen wurde. Darüber hinaus hat Blue Biofuels die Roadmap festgelegt und KR Komarek Inc. mit dem Bau der Nachfolger der CTS-Maschine der fünften Generation durch Kommerzialisierung beauftragt.

Segmentierung der Bioethanolindustrie

Bioethanol ist eine klare, farblose Flüssigkeit, die biologisch abbaubar ist und als umweltfreundlicher Kraftstoff gilt. Es wird durch Fermentation zucker- und stärkehaltiger Pflanzenerträge wie Mais, Zuckerrohr und lignozellulosehaltiger Biomasse hergestellt. Bioethanol wird in der Automobilindustrie hauptsächlich als Oktanzahlverbesserer zur Reduzierung von Motorklopfen eingesetzt.

Der Bioethanolmarkt ist segmentiert nach Rohstoffart (Zuckerrohr, Mais, Weizen und andere Rohstoffarten), Anwendung (Automobil und Transport, Lebensmittel und Getränke, Pharmazeutik, Kosmetik und Körperpflege und andere Anwendungen) und Geografie (Asien-Pazifik, Nordamerika, Europa, Südamerika und Naher Osten und Afrika). Der Bericht bietet die Marktgröße und Prognosen in Volumen (Millionen Liter) für alle oben genannten Segmente.

| Rohstofftyp | Zuckerrohr | ||

| Mais | |||

| Weizen | |||

| Andere Rohstofftypen | |||

| Anwendung | Automobil und Transport | ||

| Nahrungsmittel und Getränke | |||

| Pharmazeutisch | |||

| Kosmetik und Körperpflege | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Bioethanol-Marktforschung

Wie groß ist der Bioethanolmarkt?

Es wird erwartet, dass die Größe des Bioethanolmarkts im Jahr 2024 112,29 Milliarden Liter erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 5,15 % bis 2029 auf 144,34 Milliarden Liter wachsen wird.

Wie groß ist der Bioethanol-Markt derzeit?

Im Jahr 2024 wird die Größe des Bioethanolmarktes voraussichtlich 112,29 Milliarden Liter erreichen.

Wer sind die Hauptakteure auf dem Bioethanol-Markt?

POET, LLC., Valero, ADM, Green Plains Inc., Alto Ingredients Inc sind die wichtigsten Unternehmen, die auf dem Bioethanolmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Bioethanol-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Bioethanol-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Bioethanolmarkt.

Welche Jahre deckt dieser Bioethanol-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Bioethanolmarktes auf 106,79 Milliarden Liter geschätzt. Der Bericht deckt die historische Marktgröße des Bioethanolmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Bioethanolmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Bericht der Bioethanol-Branche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Bioethanol im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Bioethanol-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.