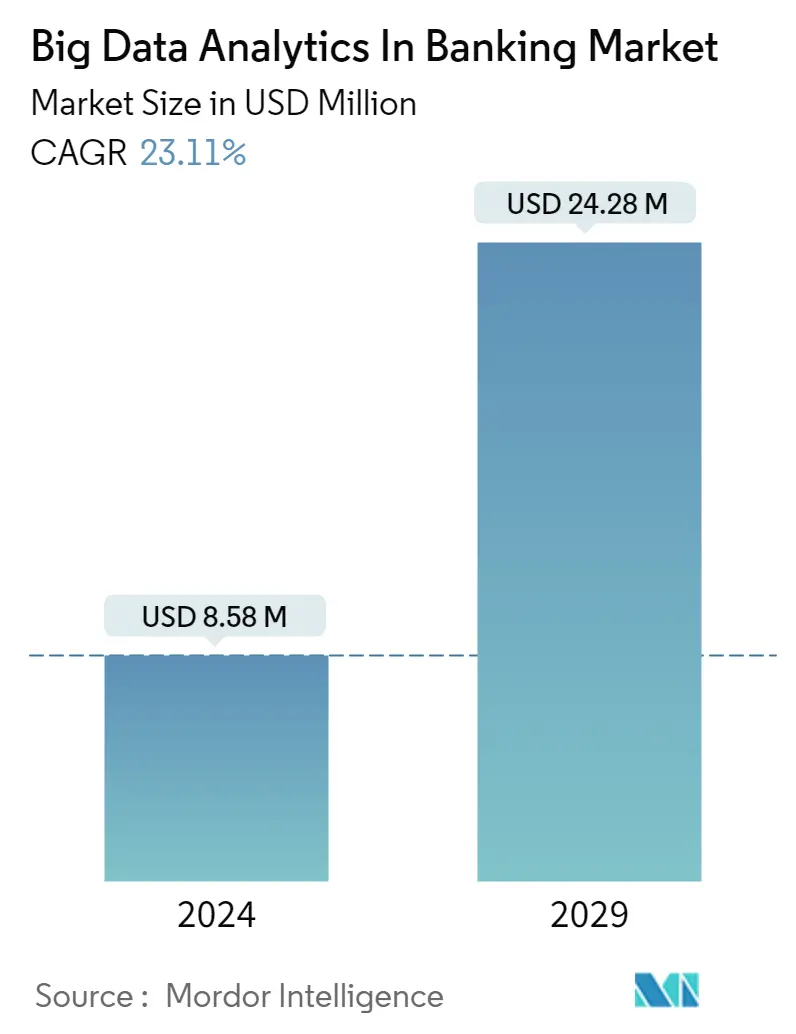

Big-Data-Analyse in der Bankenmarktgröße

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 8.58 Millionen |

| Marktgröße (2029) | USD 24.28 Millionen |

| CAGR(2024 - 2029) | 23.11 % |

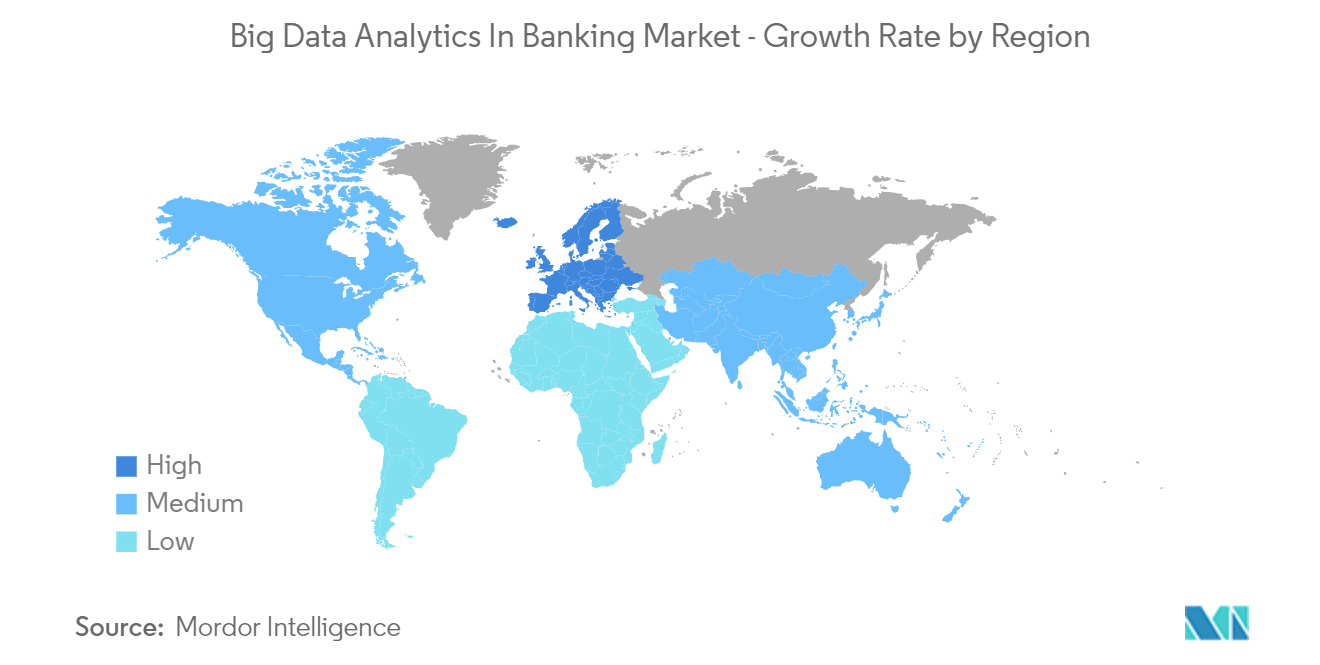

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Big Data Analytics in der Bankenmarktanalyse

Die Größe des Big-Data-Analytics-In-Banking-Marktes wird im Jahr 2024 auf 8,58 Millionen US-Dollar geschätzt und soll bis 2029 24,28 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 23,11 % im Prognosezeitraum (2024–2029) entspricht.

Basierend auf den Inputs aus zahlreichen Erkenntnissen wie Investitionsmustern, Einkaufstrends, Investitionsmotivation und persönlichem oder finanziellem Hintergrund können Big-Data-Analysen Banken dabei helfen, das Kundenverhalten zu verstehen.

- Der erhebliche Anstieg der generierten Datenmengen und staatliche Anforderungen sind die Hauptgründe für die Einführung von Big-Data-Analysen im Bankensektor. Mit der Entwicklung der Technologie nutzen Verbraucher immer mehr Geräte zum Starten von Transaktionen (z. B. Smartphones), was sich auf das Transaktionsvolumen auswirkt. Angesichts der aktuellen Datenwachstumsrate sind eine bessere Datenerfassung, -organisation, -integration und -analyse erforderlich.

- Staatliche Vorschriften und umfangreiche Datenerfassung wirken sich auf die Bankenbranche aus. Mit der Weiterentwicklung der Technologie nutzen immer mehr Verbraucher mehr Geräte zum Starten von Transaktionen (z. B. Smartphones), was das Transaktionsvolumen erhöht. Dies motiviert die Big-Data-Analyse, die Datenanalysten einen einzigen Ort bietet, an dem sie alle Datenpunkte sehen und schnell lokalisieren können. Dank dieses konsolidierten Bildes können Teammitglieder Erkenntnisse austauschen, die die Bankenbranche verbessern könnten.

- Eine Big Data Analytics-Lösung bietet die Verarbeitungs-, Persistenz- und Analysefunktionen, die erforderlich sind, um neue Geschäftserkenntnisse zu gewinnen, und ermöglicht es einem Unternehmen gleichzeitig, alle seine Daten in einer flexiblen, erschwinglichen Umgebung zu speichern. Ein Analysetool für Big Data sammelt und verfolgt strukturierte und unstrukturierte Daten sowie Techniken zum Ordnen enormer Mengen völlig unterschiedlicher Daten aus verschiedenen Quellen.

- Die meisten Altsysteme sind der steigenden Belastung nicht gewachsen. Die Stabilität des gesamten Systems kann gefährdet sein, wenn die erforderlichen Datenmengen mithilfe einer veralteten Infrastruktur gesammelt, gespeichert und analysiert werden. Um das Problem anzugehen, müssen Unternehmen entweder ihre Verarbeitungskapazität verbessern oder ihre Systeme völlig neu gestalten.

- Aufgrund der zunehmenden Nutzung und Akzeptanz im Bankensektor zur Analyse und Erforschung von Verbraucherdaten und zur Umsetzung effizienter Strategien hat die COVID-19-Pandemie erhebliche Auswirkungen auf die Datenanalyse im Bankensektor. Aufgrund der rasanten technologischen Entwicklung hat die Datenanalyse im Bankwesen ein enormes Wachstum erlebt.

Big Data Analytics in Bankenmarkttrends

Risikomanagement und interne Kontrollen in der gesamten Bank, um das Wachstum mitzuerleben

- Durch den Einsatz modernster Technologien können Banken das Kreditrisiko reduzieren und anhand verschiedener Risikokriterien bessere Entscheidungen treffen. Dank der Big-Data- und Analyseplattform können Banken das Kreditrisiko kontrollieren und Zahlungsausfälle abwenden.

- Ein eklatanter Indikator ist darüber hinaus die Nutzung von Big-Data-Analysen durch die Retailbanken für das Kreditrisikomanagement. Es hat sich gezeigt, dass die Anwendung von Kreditrisikoindikatoren, die auf Verhaltensmustern im Zahlungsverkehr basieren, eine viel frühere Erkennung von Kreditereignissen ermöglicht als herkömmliche Indikatoren, die auf überzogenen Konten und verspäteten Zahlungen basieren.

- Die Betrugserkennung in Echtzeit mithilfe von Daten und Analysetools trägt dazu bei, das Kredit- und Liquiditätsrisiko zu reduzieren, indem sie eine genaue Überwachung der Schuldner ermöglicht und Kreditausfälle vorhersehen kann.

- Mithilfe von Big Data lassen sich Hochrisikokonten identifizieren, wie die Bank of America zeigt. Für 9,5 Millionen Hypotheken ist die Corporate Investment Group für die Berechnung der Ausfallwahrscheinlichkeit verantwortlich, die der Bank of America dabei half, Verluste aus Kreditausfällen vorherzusagen. Durch die Verkürzung der Zeit zur Berechnung der Kreditausfälle von 96 auf 4 Stunden konnte die Bank ihre Effizienz steigern.

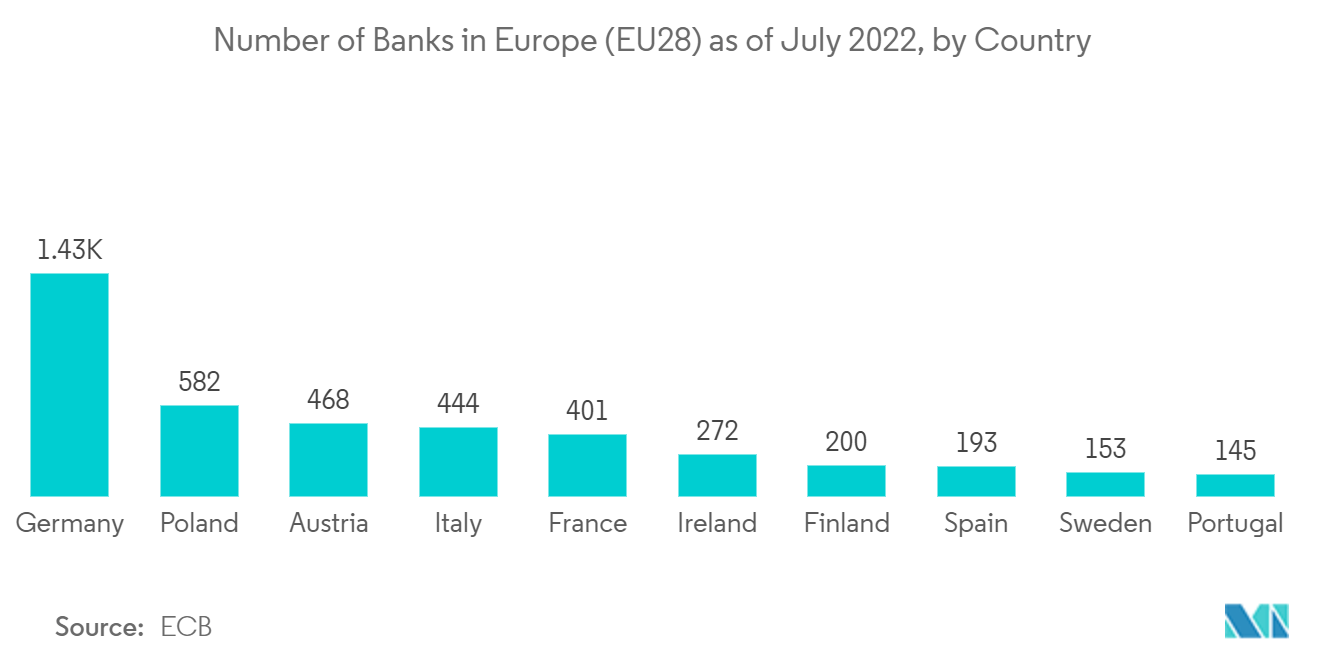

Für Europa wird ein deutliches Wachstum erwartet

- Die bekannteste Regel, die regelt, wie Finanzinstitute die privaten Daten ihrer Kunden austauschen und schützen, ist nach wie vor die Datenschutz-Grundverordnung der Europäischen Union.

- Darüber hinaus wurde der Datenaustausch durch offene Anwendungsprogrammierschnittstellen (APIs) durch die Zahlungsdiensterichtlinie (PSD2) der Europäischen Union ermöglicht. Aufgrund einer Umgebung, in der Daten frei ausgetauscht werden können, hat die Fähigkeit, Daten zu sammeln, zu verarbeiten und zu analysieren, an Bedeutung gewonnen.

- Darüber hinaus wird erwartet, dass sowohl die Zahl der Kunden als auch die regulatorischen Änderungen in Kürze steigen werden. Die Nachfrage nach Kundenanalyse- und Intelligence-Technologien dürfte folglich steigen.

- Die in Großbritannien ansässige Lloyds Banking Group nutzte Datenanalysen, um den Bedürfnissen verschiedener Kundenkategorien gerecht zu werden und gleichzeitig das Wachstum in Zielsegmenten zu optimieren.

- Europäische Privatkundenbanken nutzen Big-Data-Analyselösungen aufgrund des Open Banking-Trends, der Probleme angeht, mit denen traditionelle Finanzinstitute seit Jahrzehnten konfrontiert sind.

Überblick über Big Data Analytics im Bankensektor

Der Markt für Big-Data-Analysen im Bankwesen ist aufgrund der Existenz zahlreicher globaler Unternehmen, die eine Reihe von Big-Data-Analyselösungen für Banken für verschiedene Anwendungen wie Betrugserkennung und -management, Kundenanalysen, Social-Media-Analysen usw. anbieten, recht fragmentiert. Oracle Corporation , IBM Corporation und SAP SE gehören zu den wichtigsten Marktteilnehmern.

- Februar 2023 – Alteryx kündigte neue Self-Service- und Enterprise-Funktionen für sein cloudbasiertes Analysetool Alteryx Inc. an, um Kunden dabei zu unterstützen, schnellere und fundiertere Entscheidungen zu treffen. Durch den nun enthaltenen vollständigen Zugriff auf die Designer Cloud wurde die Plattform verbessert, um Mitarbeitern aller Qualifikationsstufen eine zugängliche, benutzerfreundliche Drag-and-Drop-Oberfläche zu bieten, ohne Kompromisse bei der Datenverwaltung oder den Sicherheitsstandards einzugehen.

- August 2022 – Aspire Systems führt den ganzheitlichen Ansatz ein, um die Implementierung zu beschleunigen. Diese Innovation basiert auf KI und beschleunigt die Implementierung. Mit dieser neuen autonomen Anwendungsimplementierungsmethodik ist Aspire Systems darauf ausgerichtet, Unternehmen dabei zu helfen, den maximalen Nutzen aus ihrer Oracle Cloud ERP-Anwendungsimplementierung zu ziehen.

Big-Data-Analysen im Bankwesen sind Marktführer

-

IBM Corporation

-

SAP SE

-

Oracle Corporation

-

Aspire Systems Inc.

-

Alteryx Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Big Data Analytics in Bankenmarktnachrichten

- März 2023 – Alteryx hat erklärt, dass es die Auszeichnung Google Cloud Ready – AlloyDB erfolgreich erhalten hat. Kunden können mithilfe der wachsenden Konnektorbibliothek von Alteryx auf Daten aus verschiedenen Datenbanken zugreifen und so mehr Daten als je zuvor nutzen. Cloud Ready – AlloyDB ist ein neuer Spitzname für die Produkte der Technologiepartner von Google Cloud, die mit AlloyDB interagieren. Durch diese Anerkennung hat Alteryx eng mit Google Cloud zusammengearbeitet, um die Unterstützung für AlloyDB in seine Lösungen zu integrieren und seine aktuellen Funktionen für die besten Ergebnisse zu optimieren.

- Januar 2023 – Aspire Systems hat seinen Aufstieg in die AWS Advanced Consulting Partner-Stufe bekannt gegeben, wo Aspire durch die Partnerschaft seine Cloud-Lösungen mit AWS-Ressourcen stärken kann, um Regierungs- und Raumfahrtbehörden, Führungskräfte im Bildungswesen und gemeinnützige Organisationen zu unterstützen. Mithilfe der Ressourcen der begehrten APN Immersion Days bietet Aspire seinen Kunden exklusive, hochmoderne AWS-Lösungen.

Big Data Analytics im Bankenmarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.2.1 Bedrohung durch neue Marktteilnehmer

4.2.2 Verhandlungsmacht von Käufern/Verbrauchern

4.2.3 Verhandlungsmacht der Lieferanten

4.2.4 Bedrohung durch Ersatzprodukte

4.2.5 Wettberbsintensität

4.3 Analyse der Branchenwertschöpfungskette

4.4 Auswirkungen von COVID-19 auf den Markt

5. MARKTDYNAMIK

5.1 Marktführer

5.1.1 Durchsetzung staatlicher Initiativen

5.1.2 Risikomanagement und interne Kontrollen in der gesamten Bank, um das Wachstum mitzuerleben

5.1.3 Steigendes Datenvolumen der Banken

5.2 Marktherausforderungen

5.2.1 Mangel an Datenschutz und Sicherheit

6. RELEVANTE FALLSTUDIEN UND ANWENDUNGSFÄLLE

7. MARKTSEGMENTIERUNG

7.1 Nach Lösungstyp

7.1.1 Datenermittlung und -visualisierung (DDV)

7.1.2 Erweiterte Analytik (AA)

7.2 Nach Geographie

7.2.1 Nordamerika

7.2.2 Europa

7.2.3 Asien-Pazifik

7.2.4 Lateinamerika

7.2.5 Naher Osten und Afrika

8. WETTBEWERBSFÄHIGE LANDSCHAFT

8.1 Firmenprofile

8.1.1 IBM Corporation

8.1.2 SAP SE

8.1.3 Oracle Corporation

8.1.4 Aspire Systems Inc.

8.1.5 Adobe Systems Incorporated

8.1.6 Alteryx Inc.

8.1.7 Microstrategy Inc.

8.1.8 Mayato GmbH

8.1.9 Mastercard Inc.

8.1.10 ThetaRay Ltd

9. INVESTITIONSANALYSE

10. ZUKUNFT DES MARKTES

Big Data Analytics in der Segmentierung der Bankenbranche

Big-Data-Analysen können Banken dabei helfen, das Kundenverhalten auf der Grundlage verschiedener Erkenntnisse zu verstehen, darunter Investitionsmuster, Einkaufstrends, Investitionsmotivation sowie persönlicher oder finanzieller Hintergrund. Mit der Verbesserung der Big-Data-Analyse können Banken Markttrends analysieren und Entscheidungen im Zusammenhang mit der Senkung oder Erhöhung der Zinssätze für Privatpersonen in verschiedenen Regionen treffen. Mit Hilfe von Big-Data-Analysen nutzen Finanzdienstleister diese aktiv, um Daten zu speichern, geschäftliche Erkenntnisse abzuleiten und die Skalierbarkeit zu verbessern, da die Anzahl elektronischer Aufzeichnungen wächst.

Die Big-Data-Analyse im Bankenmarkt ist nach Lösungstyp (Data Discovery and Visualization (DDV) und Advanced Analytics (AA)) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten und Afrika) segmentiert. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben.

| Nach Lösungstyp | ||

| ||

|

| Nach Geographie | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Big-Data-Analyse in der Bankenmarktforschung

Wie groß ist der Markt für Big-Data-Analysen im Bankwesen?

Es wird erwartet, dass die Marktgröße für Big Data Analytics im Bankwesen im Jahr 2024 8,58 Millionen US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 23,11 % bis 2029 auf 24,28 Millionen US-Dollar wachsen wird.

Wie groß ist der Markt für Big-Data-Analysen im Bankwesen derzeit?

Im Jahr 2024 wird der Markt für Big Data Analytics im Bankwesen voraussichtlich ein Volumen von 8,58 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Big Data Analytics im Banking-Markt?

IBM Corporation, SAP SE, Oracle Corporation, Aspire Systems Inc., Alteryx Inc. sind die größten Unternehmen, die im Bereich Big Data Analytics im Bankenmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Big Data Analytics im Banking-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Big Data Analytics im Bankenmarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Big Data Analytics im Bankenmarkt.

Welche Jahre deckt dieser Big-Data-Analytics-in-Banking-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Big-Data-Analytics-In-Banking-Marktes auf 6,97 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße von Big Data Analytics im Bankwesen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Big Data Analytics im Banking-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht zur Big-Data-Analyse im Bankensektor

Bankanalytik, insbesondere Banking Big Data, gewinnt aufgrund der steigenden Datenproduktion und regulatorischer Anforderungen zunehmend an Bedeutung. Diese Technologie ermöglicht es Banken, Kundenmuster und -tendenzen zu verstehen, was zu einer aufschlussreicheren Entscheidungsfindung führt. Die Einführung von Datenanalysen im Bankwesen wird durch die Notwendigkeit einer verbesserten Datenerfassung, -organisation, -integration und -prüfung vorangetrieben. Für viele herkömmliche Systeme ist es jedoch schwierig, die steigende Datenlast zu bewältigen, was entweder eine Verbesserung der Verarbeitungskapazität oder eine vollständige Systemerneuerung erfordert. Bankdatenanalyselösungen bieten die erforderlichen Verarbeitungs-, Persistenz- und Analysefunktionen, um neue Geschäftserkenntnisse zu gewinnen. Mit diesen Tools können sowohl strukturierte als auch unstrukturierte Daten aus verschiedenen Quellen überwacht und angeordnet werden. Der Markt ist nach Art der Lösungen und Geografie unterteilt. Die Lösungen umfassen Datenerkennung und -visualisierung sowie erweiterte Analysen. Big Data im Bankwesen wird auch für das Risikomanagement und interne Kontrollen in allen Banken genutzt und trägt dazu bei, das Kreditrisiko zu minimieren und Betrug in Echtzeit zu erkennen. Für ein umfassenderes Verständnis dieser Trends steht ein kostenloser PDF-Download des Berichts zur Verfügung.