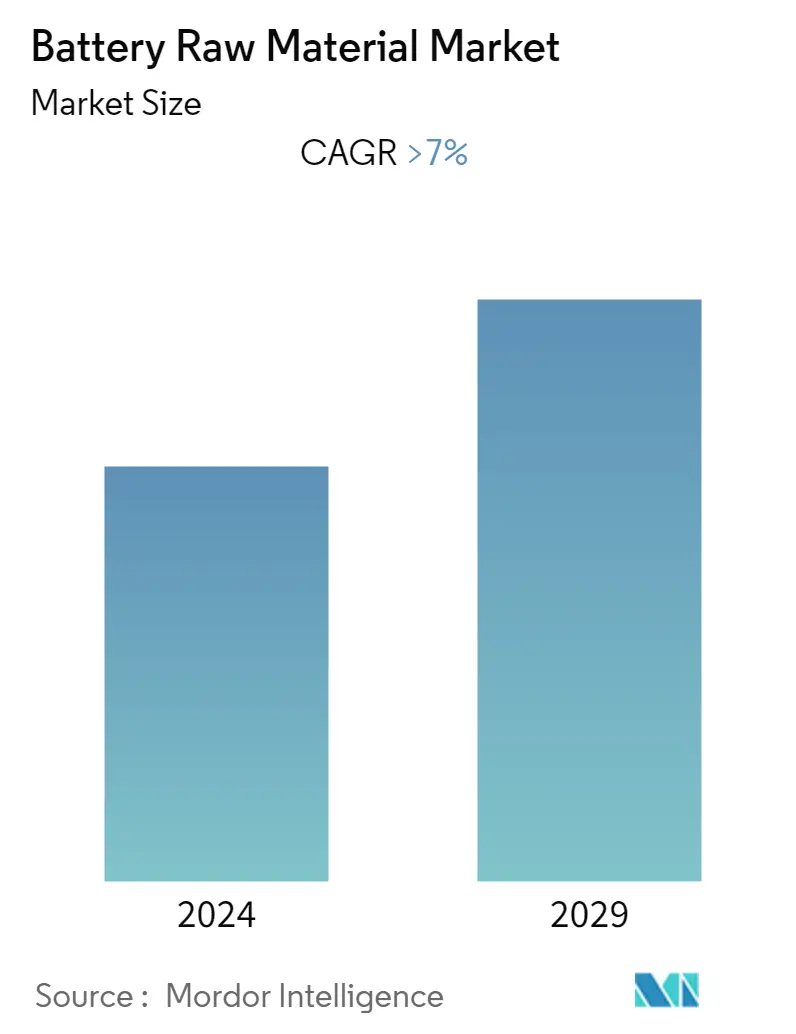

Marktgröße für Batterierohstoffe

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | > 7.00 % |

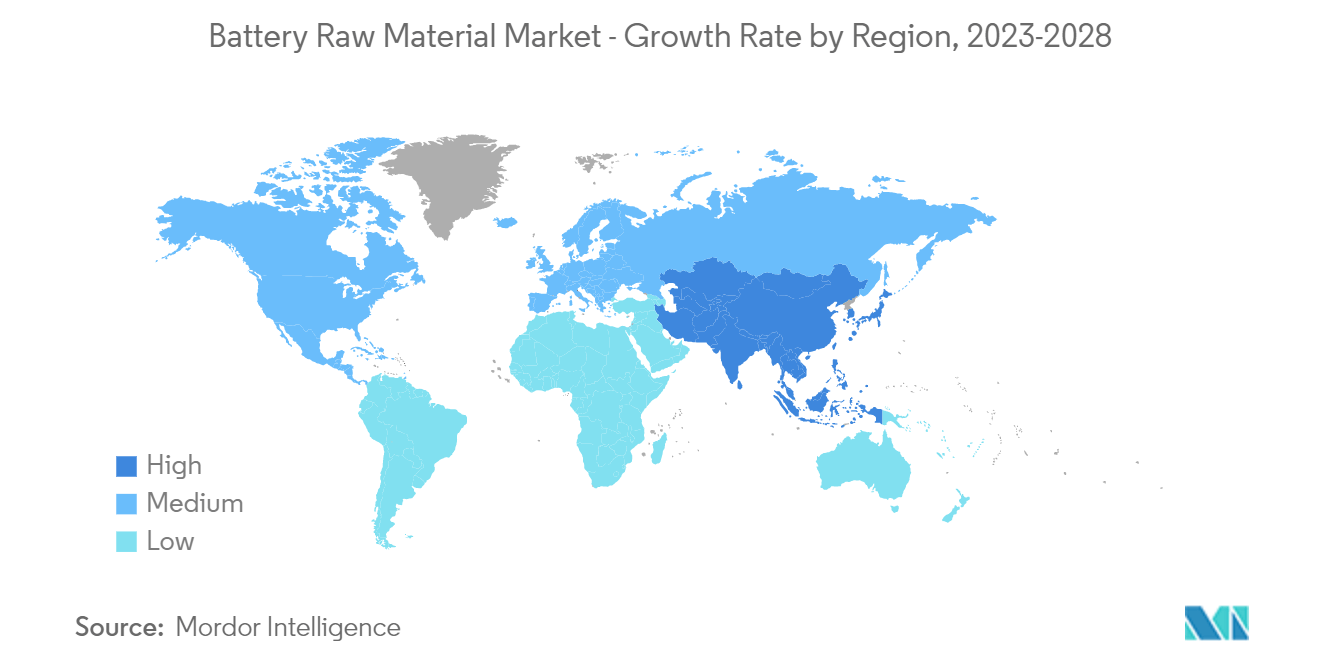

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

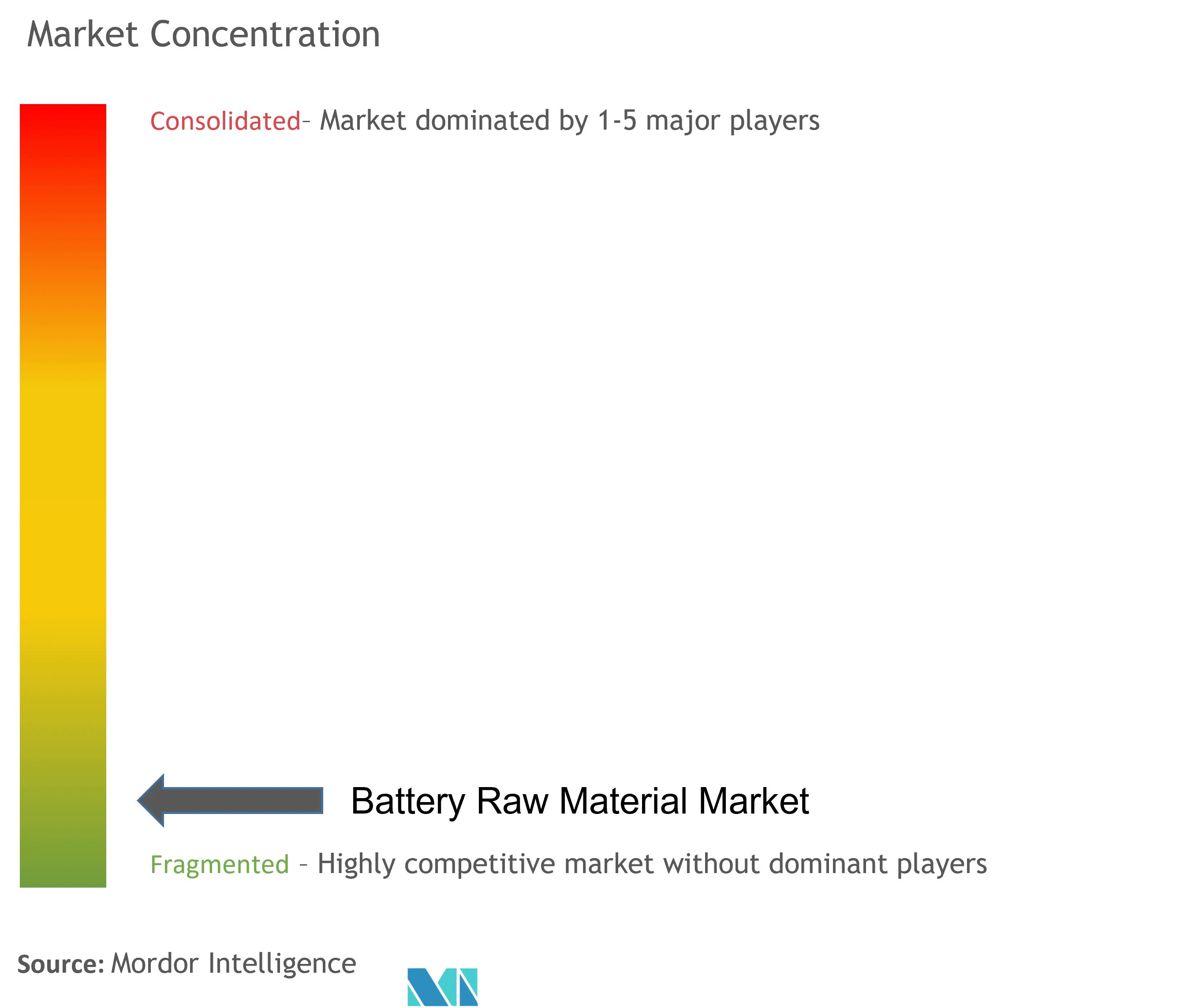

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Batterierohstoffe

Es wird erwartet, dass der Batterierohstoffmarkt im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 7 % verzeichnen wird.

COVID-19 hat die Batteriematerialien und die Produktionsversorgungsnetze gestört, die Prognose blieb jedoch positiv. Der Markt erholte sich von der Pandemie und wuchs deutlich.

- Kurzfristig hat die wachsende Produktanwendung im Automobil- und Unterhaltungselektroniksegment das Marktwachstum vorangetrieben.

- Allerdings dürften die strengen Sicherheitsvorschriften für Batterien bei Lagerung und Transport die Expansion des untersuchten Marktes behindern.

- Dennoch dürfte die zunehmende Forschung und Entwicklung in der Vanadium-Flow-Technologie, die die Energiespeicherung in Haushalten nutzt, in den nächsten fünf Jahren Chancen für den Batterierohstoffmarkt eröffnen.

- Der asiatisch-pazifische Raum dominiert den Weltmarkt mit dem steigenden Verbrauch von Automobil- und Unterhaltungselektronikbatterien aus Ländern wie China und Indien.

Markttrends für Batterierohstoffe

Automobilsegment soll den Markt dominieren

Das Automobilsegment ist aufgrund des hohen Verbrauchs an Batteriebatterien das dominierende Segment.

Automobilhersteller verzeichnen einen Anstieg des Batterieverbrauchs aufgrund der geringen Selbsterhitzungsrate von Batterien, die sie in Elektrofahrzeugen äußerst nützlich macht, was die Nachfrage nach Batterierohstoffen erhöht.

Initiativen im Rahmen des Clean Energy Ministerial (CEM), wie die Initiative für Elektrofahrzeuge und die Verlagerung der Präferenz von Kraftstoffenergie hin zu Batterieenergie aufgrund von CO2-Emissionsvorschriften, werden wahrscheinlich in Kürze den Verbrauch von Batterierohstoffen ankurbeln.

Asien-Pazifik-Länder wie China, Japan, Südkorea und Indien verzeichnen ein starkes Wachstum bei der Nutzung von Batterierohstoffen in der Unterhaltungselektronik- und Automobilindustrie, was den Markt im Prognosezeitraum voraussichtlich antreiben wird.

Die meisten Elektroautos wurden auf dem chinesischen Festland verkauft, wobei die USA nur einen kleinen Teil des Marktes ausmachten. China ist der weltweit größte und am schnellsten wachsende Markt für Elektrofahrzeuge. Im ersten Halbjahr 2022 wurden 2,4 Millionen Elektrofahrzeuge an Kunden auf dem chinesischen Festland ausgeliefert, was 26 % aller Automobilverkäufe im Land ausmacht.

Chinas lebhafte Elektrofahrzeugindustrie wird sich im Jahr 2023 höchstwahrscheinlich verlangsamen. Dennoch wird China weiterhin der größte weltweite Markt sein, was ihm erhebliche Vorteile im Wettbewerb um die Kontrolle der globalen Lieferkette für Elektrofahrzeuge verschafft.

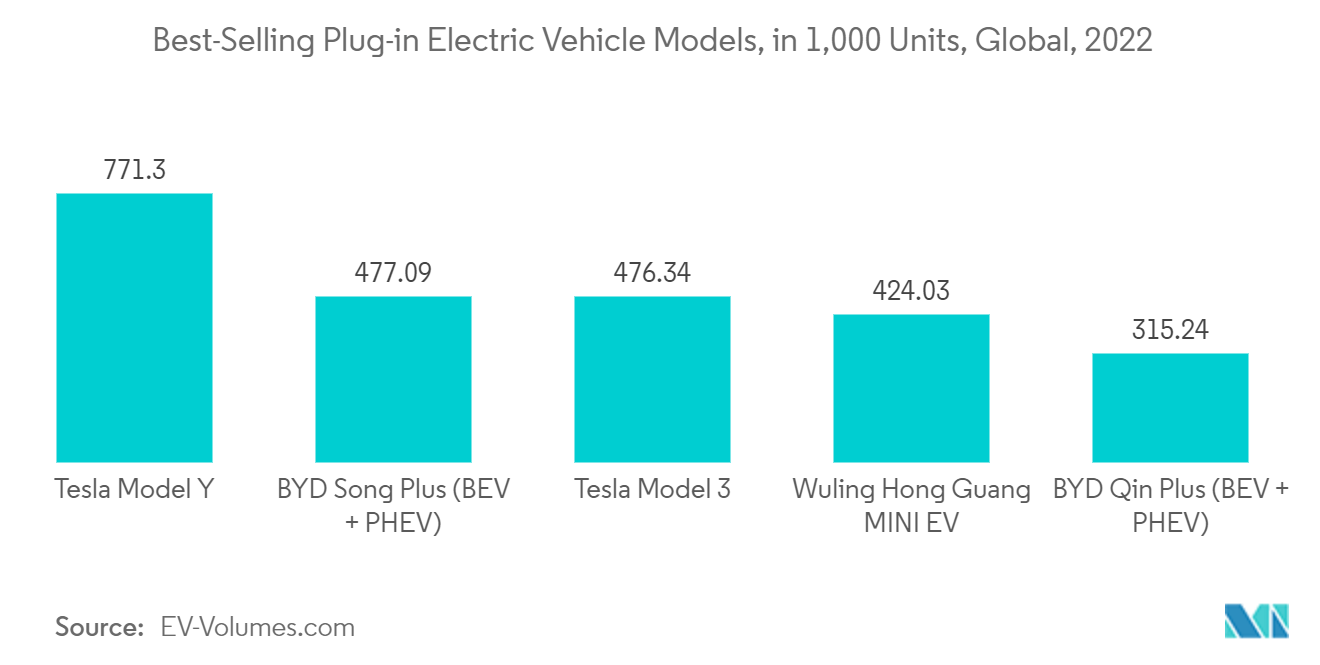

Laut EV-Volumes.com war das Tesla Model Y im Jahr 2022 mit weltweit über 771.300 verkauften Einheiten das beliebteste Plug-in-Elektroauto der Welt. Teslas Model 3- und Model Y-Auslieferungen erreichten in diesem Jahr 1,2 Millionen, was einem Anstieg von 36,77 Prozent gegenüber dem Vorjahr für die meistverkauften Modelle von Tesla entspricht.

Die zunehmende Einführung von Elektrofahrzeugen steht im Einklang mit der Politik für saubere Energie. Um die Lücke zwischen Angebot und Nachfrage zu schließen, plant die chinesische Regierung, die Beschränkungen für Autohersteller beim Import von Autos in das Land zu lockern.

Es wird erwartet, dass alle oben genannten Faktoren den Batterierohstoffmarkt im Prognosezeitraum antreiben werden.

Asien-Pazifik-Region wird den Markt dominieren

Der asiatisch-pazifische Raum dürfte der größte und am schnellsten wachsende Markt für Batterierohstoffe sein. China, Japan und Südkorea verbrauchen zusammen den größten Teil des Batterierohmaterials, da sie weltweit die größten Batteriehersteller sind.

Es wird erwartet, dass Faktoren wie der wachsende Energiebedarf, die hohe Nachfrage nach Batterieenergiesystemen und die steigenden Batterieverbraucher in Ländern wie China, Indien, Südkorea usw. das Marktwachstum vorantreiben.

Es wird erwartet, dass Faktoren wie niedrige Produktionskosten, reichliche Rohstoffverfügbarkeit und einzigartige Technologie den Markt für Batterierohstoffe antreiben werden.

Der zunehmende Einsatz von leichten und wiederaufladbaren Batterien in Unterhaltungselektronikprodukten wie Laptops, Smartphones und anderen tragbaren elektronischen Geräten wird wahrscheinlich das Wachstum des Marktes für Batterierohstoffe vorantreiben.

Die hohe Nachfrage nach Batterien aus Industriesektoren, die durch den Einsatz in Telekommunikation, Eisenbahn, Energie und anderen industriellen Anwendungen angetrieben werden, treibt den Batterierohstoffmarkt im asiatisch-pazifischen Raum an.

Ventilgeregelte Batterien, die mit Schwefelsäure vermischte gelbasierte Elektrolyte verwenden, finden aufgrund ihres geringeren Wartungsaufwands Anwendung in Sicherheits- und Notbeleuchtungssystemen. Es wird erwartet, dass es den Markt vorantreiben wird.

Angesichts des florierenden Marktes für Elektrofahrzeuge dürfte die optimistische Nachfrage nach Batterierohstoffen auch im Jahr 2022 anhalten. China ist der weltweit größte Exporteur von Lithiumhydroxid, und seine Exporte werden in den kommenden Jahren weiter steigen, da immer mehr internationale Batteriehersteller langfristige Verträge abschließen Verträge mit wichtigen Lithiumraffinerien im Land.

Nach Angaben der EVCIPA (Electric Vehicle Charging Infrastructure Promotion Alliance) wird es in China im Jahr 2022 über 1,8 Millionen öffentliche Ladestationen für Elektroautos geben, was einem Anstieg von 56,7 Prozent gegenüber dem Vorjahr entspricht. Die Zahl der öffentlichen Ladestationen für Elektroautos in China ist im letzten Jahrzehnt dramatisch gestiegen.

Laut Auto Punditz waren Zweiräder mit über 231.000 verkauften Einheiten Indiens beliebteste Form von Elektrofahrzeugen, die im Geschäftsjahr 2022 verkauft wurden. Dies war ein deutlicher Anstieg gegenüber dem Vorjahreswert. In diesem Jahr gab es ein enormes Wachstum in den reinen Elektrofahrzeugsegmenten.

Daher wird erwartet, dass alle diese Markttrends die Nachfrage nach dem Batterierohstoffmarkt in der Region im Prognosezeitraum ankurbeln werden.

Überblick über die Batterie-Rohstoffindustrie

Der Markt für Batterierohstoffe ist fragmentiert, da einige wenige große Akteure und eine große Anzahl kleinerer Akteure tätig sind. Zu den großen Unternehmen zählen unter anderem Umicore, Asahi Kasei Corporation, Johnson Matthey, Sumitomo Chemical Co., Ltd. und Mitsubishi Chemical Corporation.

Marktführer für Batterierohstoffe

-

Umicore

-

Asahi Kasei Corporation

-

Johnson Matthey

-

Sumitomo Chemical Co., Ltd.

-

Mitsubishi Chemical Corporation

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Batterierohstoffe

- September 2022 Volkswagen startet ein Joint Venture für Batteriekomponenten im Wert von 2,9 Milliarden US-Dollar mit dem belgischen Materialunternehmen Umicore und ist damit der jüngste europäische Automobilhersteller, der im Zuge der Entwicklung von Elektrofahrzeugen die Batterieversorgung näher an seinen Heimatort verlagert.

- Juni 2022 Umicore und Idemitsu Kosan Co., Ltd haben vereinbart, bei der Entwicklung von Hochleistungs-Katholytmaterialien für Festkörperbatterien zusammenzuarbeiten und dabei ihre jeweilige Expertise in Kathodenaktivmaterialien und Festelektrolyten zu kombinieren, mit dem Ziel, den technologischen Durchbruch zu erzielen notwendig, um die Reichweite zu erhöhen und damit die E-Mobilität voranzutreiben.

Marktbericht für Batterierohstoffe – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Wachsende Nachfrage aus der Unterhaltungselektronik

4.1.2 Steigende Anwendung in der Automobilindustrie

4.2 Einschränkungen

4.2.1 Strenge Sicherheitsvorschriften für Batterien bei Lagerung und Transport

4.2.2 Andere Einschränkungen

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße im Wert)

5.1 Akku-Typ

5.1.1 Bleisäure

5.1.2 Lithium-Ionen

5.1.3 Andere Batterietypen

5.2 Material

5.2.1 Kathode

5.2.2 Anode

5.2.3 Elektrolyt

5.2.4 Separator

5.3 Anwendung

5.3.1 Unterhaltungselektronik

5.3.2 Automobil

5.3.3 Industriell

5.3.4 Telekommunikation

5.3.5 Andere Anwendungen

5.4 Erdkunde

5.4.1 Asien-Pazifik

5.4.1.1 China

5.4.1.2 Indien

5.4.1.3 Japan

5.4.1.4 Südkorea

5.4.1.5 Rest des asiatisch-pazifischen Raums

5.4.2 Nordamerika

5.4.2.1 Vereinigte Staaten

5.4.2.2 Kanada

5.4.2.3 Mexiko

5.4.3 Europa

5.4.3.1 Deutschland

5.4.3.2 Großbritannien

5.4.3.3 Frankreich

5.4.3.4 Italien

5.4.3.5 Rest von Europa

5.4.4 Rest der Welt

5.4.4.1 Südamerika

5.4.4.2 Naher Osten und Afrika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteilsanalyse (%) **/Marktranking-Analyse

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 Asahi Kasei Corporation

6.4.2 BASF SE

6.4.3 Celgard, LLC

6.4.4 ENTEK

6.4.5 ITOCHU Corporation.

6.4.6 Johnson Matthey

6.4.7 Mitsubishi Chemical Corporation.

6.4.8 NICHIA CORPORATION

6.4.9 Sumitomo Chemical Co., Ltd.

6.4.10 Targray Technology International

6.4.11 Umicore

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Forschung und Entwicklung in der Vanadium-Flow-Technologie in Batterien

7.2 Andere Möglichkeiten

Segmentierung der Batterierohstoffindustrie

Batterierohstoffe sind diejenigen, aus denen Batterien hergestellt werden, wie Kobalt, Graphit und Lithium. 60 % der Batterie bestehen aus Materialien wie Zink (Anode), Mangan (Kathode) und Kalium.

Der Markt für Batterierohstoffe ist nach Batterietyp, Material, Anwendung und Geografie segmentiert. Nach Batterietyp ist der Markt in Blei-Säure-, Lithium-Ionen- und andere Batterietypen unterteilt. Nach Material ist der Markt in Kathode, Anode, Elektrolyt und Separator unterteilt. Je nach Anwendung ist der Markt in Unterhaltungselektronik, Automobil, Industrie, Telekommunikation und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Batterierohstoffmarkt in 11 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Akku-Typ | ||

| ||

| ||

|

| Material | ||

| ||

| ||

| ||

|

| Anwendung | ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Marktforschung für Batterierohstoffe

Wie groß ist der Markt für Batterierohstoffe derzeit?

Der Batterierohstoffmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 7 % verzeichnen.

Wer sind die Hauptakteure auf dem Batterierohstoffmarkt?

Umicore, Asahi Kasei Corporation, Johnson Matthey, Sumitomo Chemical Co., Ltd., Mitsubishi Chemical Corporation sind die wichtigsten Unternehmen, die auf dem Batterierohstoffmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Batterierohstoffmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Batterierohstoffe?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Batterierohstoffmarkt.

Welche Jahre deckt dieser Batterierohstoffmarkt ab?

Der Bericht deckt die historische Marktgröße des Batterierohstoffmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Batterierohstoffmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht zur Batterie-Rohstoffindustrie

Statistiken zum Marktanteil, zur Größe und zur Umsatzwachstumsrate von Batterierohstoffen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Batterierohstoffen umfasst eine Marktprognose für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.