Azotobacter-Marktgröße

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | USD 399.9 Million |

|

|

Marktgröße (2029) | USD 636.6 Million |

|

|

Größter Anteil nach Kulturtyp | Reihenkulturen |

|

|

CAGR (2024 - 2029) | 9.68 % |

|

|

Größter Anteil nach Region | Asien-Pazifik |

|

|

Marktkonzentration | Hoch |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Azotobacter-Marktanalyse

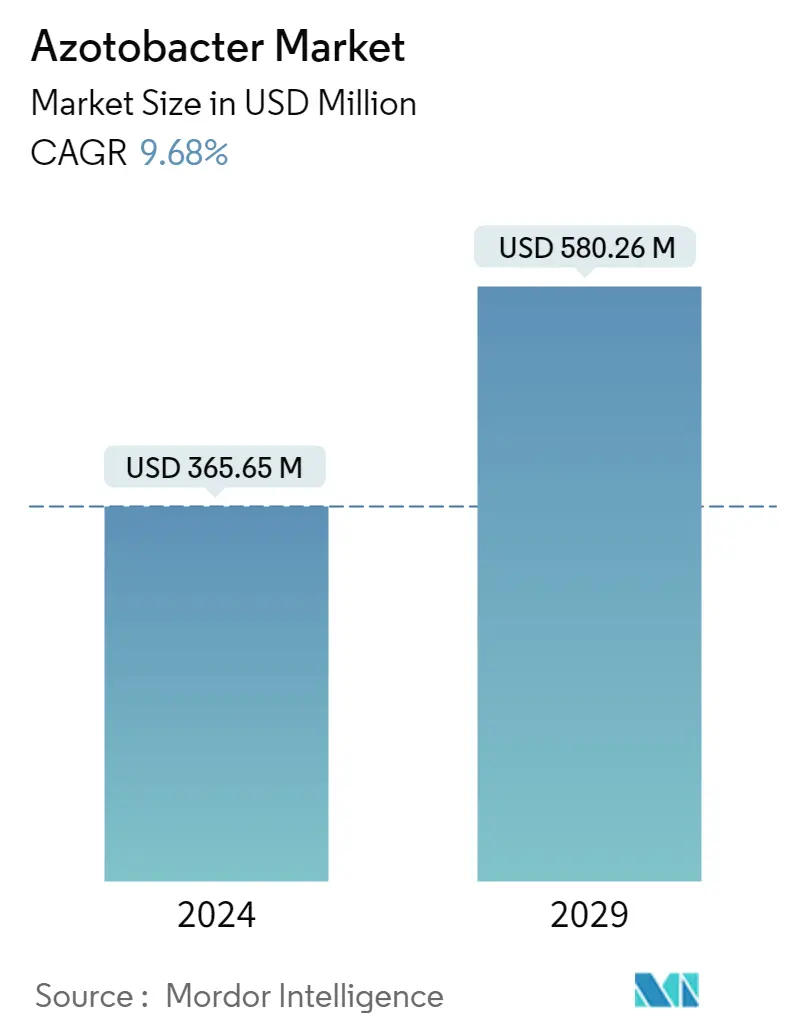

Die Größe des Azotobacter-Marktes wird im Jahr 2024 auf 365,65 Millionen US-Dollar geschätzt und soll bis 2029 580,26 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,68 % im Prognosezeitraum (2024–2029) entspricht.

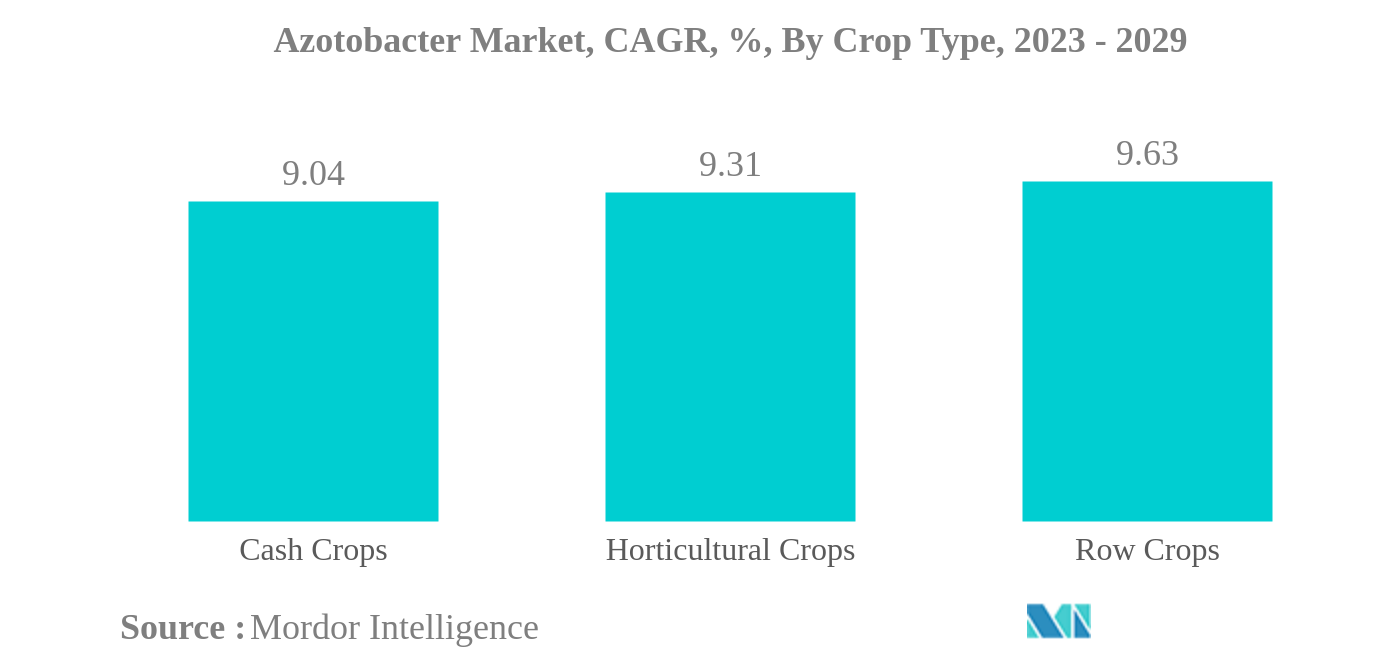

- Reihenkulturen sind die größte Kulturart. Gerste, Mais, Weizen, Raps, Roggen, Sojabohnen und Reis sind die weltweit am häufigsten angebauten Reihenkulturen. Reihenkulturen dominieren den globalen Azotobacter-Markt mit einem Anteil von 76,9 % im Jahr 2022.

- Reihenkulturen sind die am schnellsten wachsende Kulturart. Der Verbrauch von Azotobacter-Biodüngern in Reihenkulturen steigt aufgrund des wachsenden ökologischen Landbaus und der Notwendigkeit, den N-Düngemittelverbrauch in Reihenkulturen zu reduzieren.

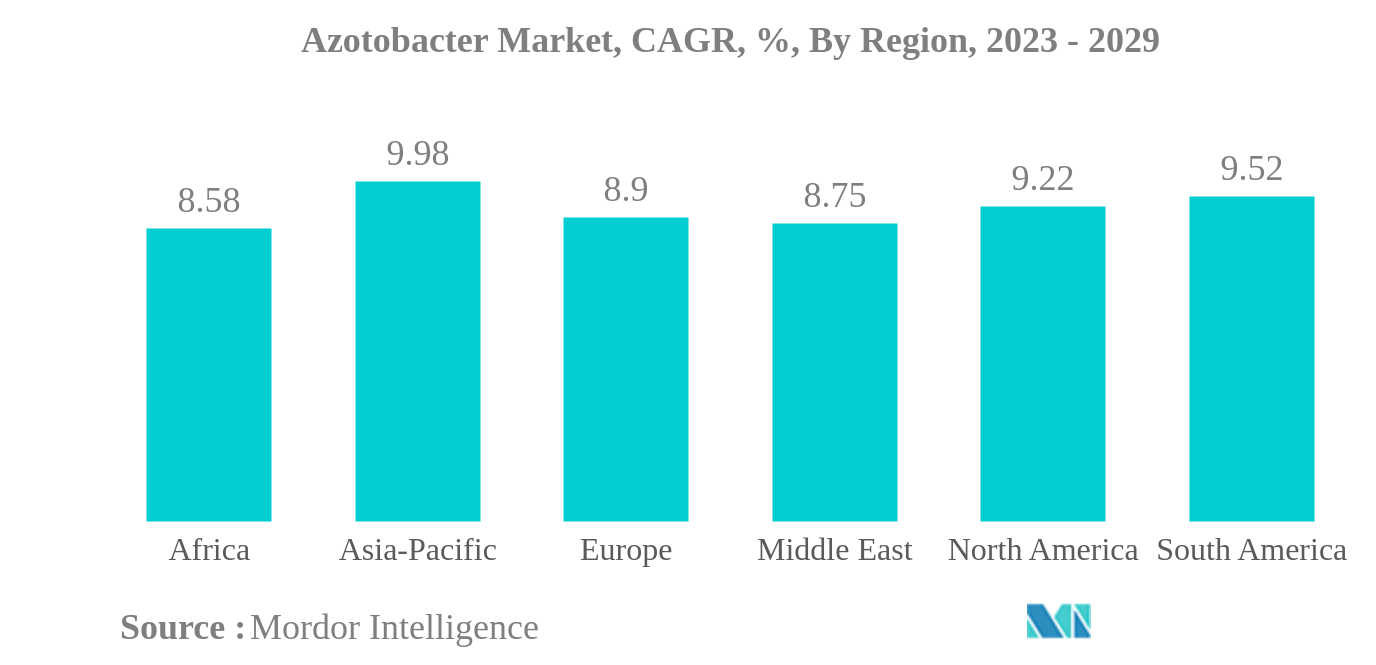

- Der asiatisch-pazifische Raum ist die größte Region. China und Indien sind die größten Märkte der Region für Azotobacter. Initiativen zur Reduzierung des Düngemittelverbrauchs und Anreize für Biobauern machten die Region zum größten Verbraucher

- China ist das größte Land. Der in China angebaute Bio-Ara stieg im historischen Zeitraum (2017–2021) um 29,6 %, von 1,9 Millionen Hektar im Jahr 2017 auf 2,5 Millionen Hektar im Jahr 2021.

Reihenkulturen sind die größte Kulturart

- Unter Azotobacter versteht man frei lebende Bakterien, die unabhängig von der Wirtspflanze aerob oder anaerob eine biologische Stickstofffixierung durchführen. Azotobacter-Biodünger machten im Jahr 2022 einen Anteil von 11,3 % am weltweiten Biodüngermarkt aus.

- Die weltweite Fläche des ökologischen Pflanzenanbaus ist im historischen Zeitraum um 29,1 % gestiegen, von 11,1 Millionen Hektar im Jahr 2017 auf 14,4 Millionen Hektar im Jahr 2022. Im Jahr 2022 stellten Reihenkulturen mit einem Anteil von 67,5 % die größte Fläche des biologischen Anbaus dar. gefolgt von Gartenbaukulturen und Geldernten mit Anteilen von 17,5 % bzw. 15,1 %.

- Weltweit werden Reis, Gerste, Mais, Weizen, Raps, Sonnenblumen, Sojabohnen und andere wichtige Feldfrüchte angebaut. Reihenkulturen dominieren den globalen Azotobacter-Markt und machen im Jahr 2022 76,9 % des Marktes aus. Azotobacter-Biodünger eignen sich für Nicht-Hülsenfrüchte wie Reis, Weizen, Hirse, Baumwolle, Tomaten, Kohl, Senf und Sonnenblumen.

- Die Verwendung von Azotobacter in Gartenbaukulturen nimmt zu, da die Anwendung von Azotobacter-Biodünger als Ersatz oder in Verbindung mit verschiedenen anorganischen Düngemitteln den Fruchtertrag in verschiedenen Gartenbaukulturen steigern kann. Die Steigerung des Ertrags und des Fruchtansatzes ist nicht nur auf seine Fähigkeit zur Stickstofffixierung zurückzuführen, sondern auch auf die Fähigkeit von Azotobacter, die Translokation anderer Nährstoffe von der Wurzel zur Blüte über das Pflanzenblattwerk zu erhöhen.

- Übermäßiger Einsatz von Stickstoffdünger wird mit Umweltproblemen wie Eutrophierung, Treibhauseffekt und saurem Regen in Verbindung gebracht. Azotobacter-Biodünger können Pflanzen mit dem notwendigen Stickstoff versorgen, ohne sie zu überdosieren. Es wird erwartet, dass diese Faktoren dazu führen werden, dass der globale Markt für Azotobacter-Biodünger im Prognosezeitraum (2023–2029) eine jährliche Wachstumsrate von 9,5 % verzeichnen wird.

Der asiatisch-pazifische Raum ist die größte Region

- Stickstoff (N) ist für die Steigerung der Ernteerträge unerlässlich und kann die Abwehrfähigkeit der Pflanzen gegen Pflanzenfresser beeinträchtigen. Um den Pflanzenertrag und die wirtschaftliche Rentabilität zu maximieren, wird N-Dünger häufiger als nötig ausgebracht. Azotobacter ist eine praktikable Option zur Reduzierung des N-Düngemitteleinsatzes.

- Der Verbrauch von Azotobacter-Biodüngern macht wertmäßig 11,3 % des globalen Marktes für Biodünger aus. Dies ist auf die positiven Auswirkungen von Azotobacter auf die langfristige Verwirklichung einer nachhaltigen Landwirtschaft zurückzuführen.

- Der asiatisch-pazifische Raum ist der größte regionale Markt für Azotobacter-Biodünger mit einem Wert von 138,2 Millionen US-Dollar im Jahr 2022. China und Indien sind die wichtigsten Ländermärkte im asiatisch-pazifischen Raum mit einem Anteil von 99,2 % bzw. 0,2 %. auf dem Azotobacter-Markt. China hat den höchsten Verbrauch an Stickstoff (N)-Düngemitteln weltweit. Während der Einsatz von N-Düngemitteln die Lebensmittelproduktion in China erheblich unterstützt hat, hat er auch zu beispiellosen Veränderungen in den biogeochemischen Kreisläufen geführt und Land- und Wasserökosysteme gefährdet. Reformen der Düngemittelpolitik in China können dazu beitragen, den N-Düngemitteleinsatz und die daraus resultierende N-Verschmutzung zu reduzieren. Azotobacter-Biodünger haben auch das Potenzial, den Einsatz synthetischer N-basierter Düngemittel zu reduzieren.

- In Indien wird im Rahmen der National Mission on Oilseeds and Oil Palm (NMOOP) finanzielle Unterstützung, einschließlich eines 50-prozentigen Zuschusses in Höhe von 300 INR/ha, für verschiedene Komponenten wie Biodünger, Versorgung mit Rhizobiumkulturen/phosphatlöslichen Bakterien/ Zinklöslich machende Bakterien/Azatobacter/Mykorrhiza und Wurmkompost. Im Prognosezeitraum dürften diese Faktoren den Markt für Azotobacter-Biodünger ankurbeln.

- Nordamerika ist das zweitgrößte regionale Segment des globalen Azotobacter-Marktes. Die Vereinigten Staaten und Kanada dominieren den nordamerikanischen Markt aufgrund ihrer Bemühungen um eine ökologische Landwirtschaft.

Überblick über die Azotobacter-Branche

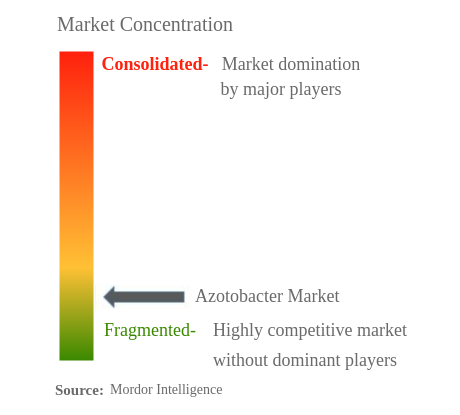

Der Azotobacter-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 14,24 % einnehmen. Die Hauptakteure auf diesem Markt sind Green Vision Life Sciences, Gujarat State Fertilizers Chemicals Ltd, Indian Farmers Fertilizer Cooperative Limited, National Fertilizers Limited und T. Stanes and Company Limited (alphabetisch sortiert).

Azotobacter-Marktführer

Green Vision Life Sciences

Gujarat State Fertilizers & Chemicals Ltd

Indian Farmers Fertiliser Cooperative Limited

National Fertilizers Limited

T.Stanes and Company Limited

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Azotobacter-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Fläche im biologischen Anbau

- 4.2 Pro-Kopf-Ausgaben für Bio-Produkte

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

-

5.1 Erntetyp

- 5.1.1 Geldernten

- 5.1.2 Gartenbaukulturen

- 5.1.3 Reihenkulturen

-

5.2 Region

- 5.2.1 Afrika

- 5.2.1.1 Nach Land

- 5.2.1.1.1 Ägypten

- 5.2.1.1.2 Nigeria

- 5.2.1.1.3 Südafrika

- 5.2.1.1.4 Rest von Afrika

- 5.2.2 Asien-Pazifik

- 5.2.2.1 Nach Land

- 5.2.2.1.1 Australien

- 5.2.2.1.2 China

- 5.2.2.1.3 Indien

- 5.2.2.1.4 Indonesien

- 5.2.2.1.5 Japan

- 5.2.2.1.6 Philippinen

- 5.2.2.1.7 Thailand

- 5.2.2.1.8 Vietnam

- 5.2.2.1.9 Rest des asiatisch-pazifischen Raums

- 5.2.3 Europa

- 5.2.3.1 Nach Land

- 5.2.3.1.1 Frankreich

- 5.2.3.1.2 Deutschland

- 5.2.3.1.3 Italien

- 5.2.3.1.4 Niederlande

- 5.2.3.1.5 Russland

- 5.2.3.1.6 Spanien

- 5.2.3.1.7 Truthahn

- 5.2.3.1.8 Großbritannien

- 5.2.3.1.9 Rest von Europa

- 5.2.4 Naher Osten

- 5.2.4.1 Nach Land

- 5.2.4.1.1 Iran

- 5.2.4.1.2 Saudi-Arabien

- 5.2.4.1.3 Rest des Nahen Ostens

- 5.2.5 Nordamerika

- 5.2.5.1 Nach Land

- 5.2.5.1.1 Kanada

- 5.2.5.1.2 Mexiko

- 5.2.5.1.3 Vereinigte Staaten

- 5.2.5.1.4 Rest von Nordamerika

- 5.2.6 Südamerika

- 5.2.6.1 Nach Land

- 5.2.6.1.1 Argentinien

- 5.2.6.1.2 Brasilien

- 5.2.6.1.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Firmenprofile

- 6.4.1 Ezzy Bioscience Pvt. Ltd

- 6.4.2 Green Vision Life Sciences

- 6.4.3 Gujarat State Fertilizers & Chemicals Ltd

- 6.4.4 Indian Farmers Fertiliser Cooperative Limited

- 6.4.5 Indogulf BioAg LLC (Biotech Division of Indogulf Company)

- 6.4.6 IPL Biologicals Limited

- 6.4.7 Jaipur Bio Fertilizers

- 6.4.8 National Fertilizers Limited

- 6.4.9 Samriddhi Crops India Pvt. Ltd

- 6.4.10 T.Stanes and Company Limited

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON AGRAR-BIOLOGIKA

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- GLOBALER AZOTOBACTER-MARKT, BIO-ANBAUFLÄCHE, HEKTAR, 2017 – 2022

- Abbildung 2:

- GLOBALER AZOTOBACTER-MARKT, PRO-KOPF-AUSGABEN FÜR BIO-PRODUKTE, USD, 2017 – 2022

- Abbildung 3:

- GLOBALER AZOTOBACTER-MARKT, VOLUMEN, METRISCHE TONNEN, 2017 – 2029

- Abbildung 4:

- GLOBALER AZOTOBACTER-MARKT, WERT, USD, 2017 – 2029

- Abbildung 5:

- GLOBALER AZOTOBACTER-MARKT, NACH PFLANZENART, MENGE, METRISCHER TONNE, 2017 – 2029

- Abbildung 6:

- GLOBALER AZOTOBACTER-MARKT, NACH PFLANZENART, WERT, USD, 2017 – 2029

- Abbildung 7:

- GLOBALER AZOTOBACTER-MARKT, VOLUMENANTEIL (%), NACH PFLANZENART, 2017 – 2029

- Abbildung 8:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2017 – 2029

- Abbildung 9:

- GLOBALER AZOTOBACTER-MARKT, NACH PFLANZENART, MENGE, METRISCHER TONNE, 2017 – 2029

- Abbildung 10:

- GLOBALER AZOTOBACTER-MARKT, NACH PFLANZENART, WERT, USD, 2017 – 2029

- Abbildung 11:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH REGIONEN, 2022 – 2029

- Abbildung 12:

- GLOBALER AZOTOBACTER-MARKT, NACH PFLANZENART, MENGE, METRISCHER TONNE, 2017 – 2029

- Abbildung 13:

- GLOBALER AZOTOBACTER-MARKT, NACH PFLANZENART, WERT, USD, 2017 – 2029

- Abbildung 14:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH REGIONEN, 2022 – 2029

- Abbildung 15:

- GLOBALER AZOTOBACTER-MARKT, NACH PFLANZENART, MENGE, METRISCHER TONNE, 2017 – 2029

- Abbildung 16:

- GLOBALER AZOTOBACTER-MARKT, NACH PFLANZENART, WERT, USD, 2017 – 2029

- Abbildung 17:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH REGIONEN, 2022 – 2029

- Abbildung 18:

- GLOBALER AZOTOBACTER-MARKT, NACH REGION, VOLUMEN, METRISCHE TONNEN, 2017 – 2029

- Abbildung 19:

- GLOBALER AZOTOBACTER-MARKT, NACH REGION, WERT, USD, 2017 – 2029

- Abbildung 20:

- GLOBALER AZOTOBACTER-MARKT, VOLUMENANTEIL (%), NACH REGIONEN, 2017 – 2029

- Abbildung 21:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH REGIONEN, 2017 – 2029

- Abbildung 22:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 23:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 24:

- GLOBALER AZOTOBACTER-MARKT, VOLUMENANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 25:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 26:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 27:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 28:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 29:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 30:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 31:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 32:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 33:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 34:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 35:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 36:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 37:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 38:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 39:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 40:

- GLOBALER AZOTOBACTER-MARKT, VOLUMENANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 41:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 42:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 43:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 44:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 45:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 46:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 47:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 48:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 49:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 50:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 51:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 52:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 53:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 54:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 55:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 56:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 57:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 58:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 59:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 60:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 61:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 62:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 63:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 64:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 65:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 66:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 67:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 68:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 69:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 70:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 71:

- GLOBALER AZOTOBACTER-MARKT, VOLUMENANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 72:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 73:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 74:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 75:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 76:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 77:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 78:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 79:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 80:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 81:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 82:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 83:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 84:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 85:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 86:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 87:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 88:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 89:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 90:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 91:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 92:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 93:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 94:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 95:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 96:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 97:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 98:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 99:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 100:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 101:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 102:

- GLOBALER AZOTOBACTER-MARKT, VOLUMENANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 103:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 104:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 105:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 106:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 107:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 108:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 109:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 110:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 111:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 112:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 113:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 114:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 115:

- GLOBALER AZOTOBACTER-MARKT, VOLUMENANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 116:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 117:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 118:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 119:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 120:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 121:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 122:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 123:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 124:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 125:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 126:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 127:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 128:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 129:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 130:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 131:

- GLOBALER AZOTOBACTER-MARKT, VOLUMENANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 132:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH LAND, 2017 – 2029

- Abbildung 133:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 134:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 135:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 136:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 137:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 138:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 139:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, VOLUMEN, METRISCHEN TONNEN, 2017 – 2029

- Abbildung 140:

- GLOBALER AZOTOBACTER-MARKT, NACH LAND, WERT, USD, 2017 – 2029

- Abbildung 141:

- GLOBALER AZOTOBACTER-MARKT, WERTANTEIL (%), NACH PFLANZENART, 2022 – 2029

- Abbildung 142:

- GLOBALER AZOTOBACTER-MARKT, AKTIVSTE UNTERNEHMEN, NACH ANZAHL STRATEGISCHER MASSNAHMEN, 2017-2022

- Abbildung 143:

- GLOBALER AZOTOBACTER-MARKT, AM MEISTEN ANGEWENDETE STRATEGIEN, 2017-2022

- Abbildung 144:

- GLOBALER AZOTOBACTER-MARKTANTEIL (%), NACH WICHTIGSTEN AKTEUREN, 2022

Segmentierung der Azotobacter-Branche

Cash Crops, Gartenbaukulturen und Reihenkulturen werden als Segmente nach Kulturart abgedeckt. Afrika, Asien-Pazifik, Europa, Naher Osten, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.| Erntetyp | Geldernten | |||

| Gartenbaukulturen | ||||

| Reihenkulturen | ||||

| Region | Afrika | Nach Land | Ägypten | |

| Nigeria | ||||

| Südafrika | ||||

| Rest von Afrika | ||||

| Asien-Pazifik | Nach Land | Australien | ||

| China | ||||

| Indien | ||||

| Indonesien | ||||

| Japan | ||||

| Philippinen | ||||

| Thailand | ||||

| Vietnam | ||||

| Rest des asiatisch-pazifischen Raums | ||||

| Europa | Nach Land | Frankreich | ||

| Deutschland | ||||

| Italien | ||||

| Niederlande | ||||

| Russland | ||||

| Spanien | ||||

| Truthahn | ||||

| Großbritannien | ||||

| Rest von Europa | ||||

| Naher Osten | Nach Land | Iran | ||

| Saudi-Arabien | ||||

| Rest des Nahen Ostens | ||||

| Nordamerika | Nach Land | Kanada | ||

| Mexiko | ||||

| Vereinigte Staaten | ||||

| Rest von Nordamerika | ||||

| Südamerika | Nach Land | Argentinien | ||

| Brasilien | ||||

| Rest von Südamerika | ||||

Marktdefinition

- DURCHSCHNITTLICHE DOSIERRATE - Dies bezieht sich auf die durchschnittliche Menge an Azotobacter-basierten Biodüngern, die pro Hektar Ackerland in der jeweiligen Region/dem jeweiligen Land ausgebracht werden.

- PFLANZENART - Reihenkulturen Getreide, Hülsenfrüchte, Ölsaaten und Futterpflanzen, Gartenbau Obst und Gemüse, Nutzpflanzen Plantagenkulturen und Gewürze.

- FUNKTIONEN - Biodünger auf Azotobacter-Basis

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Biodüngern auf Azotobacter-Basis wurden auf Produktebene durchgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.