Aserbaidschanische Öl- und Gas-Upstream-Marktanalyse

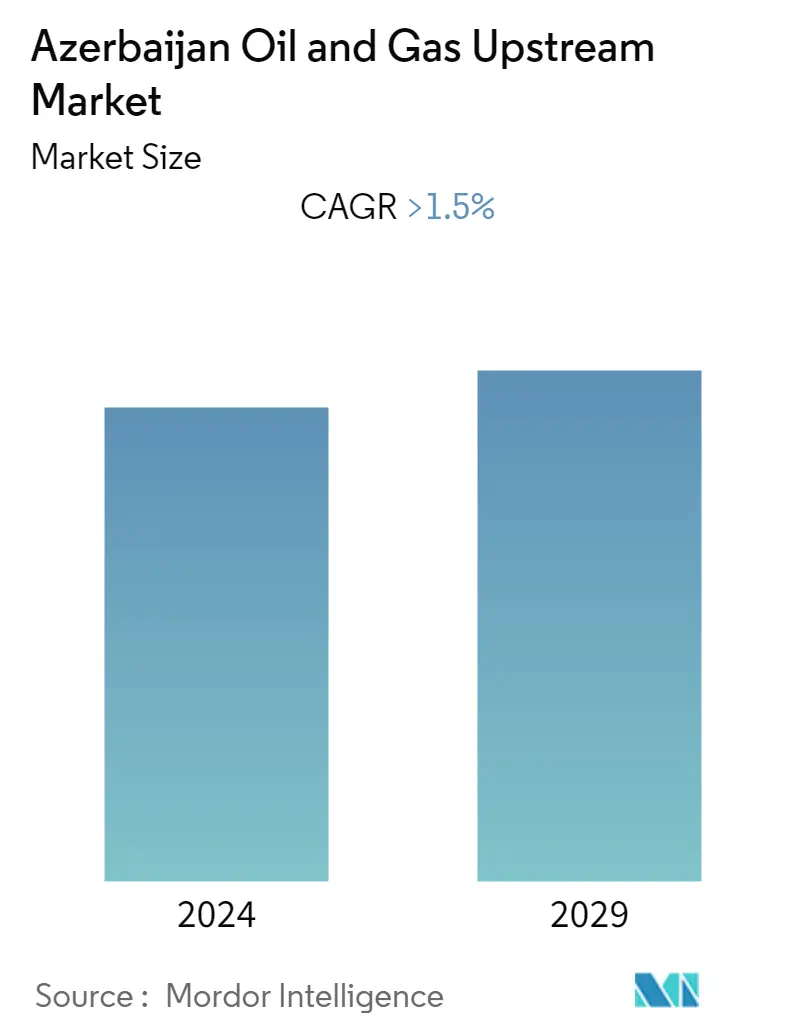

Der aserbaidschanische Öl- und Gas-Upstream-Markt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 1,5 % verzeichnen.

Die COVID-19-Pandemie wirkte sich im Jahr 2020 negativ auf den Markt aus. Mittlerweile hat der Markt jedoch das Niveau vor der Pandemie erreicht. Es wird erwartet, dass die Präsenz internationaler Öl- und Gaskonzerne wie BP und Total sowie mehrerer Joint Ventures mit der staatlichen Ölgesellschaft der Aserbaidschanischen Republik (SOCAR) zur Exploration und Produktion mehrerer Onshore- und Offshore-Felder den Markt vorantreiben werden Wachstum im Prognosezeitraum. Es wird jedoch erwartet, dass die zunehmenden Vorteile und der Plan des Landes, den Anteil erneuerbarer Energien am Energiemix zu erhöhen, ergänzt durch volatile Rohölpreise, das Wachstum des untersuchten Marktes behindern werden.

Es wird erwartet, dass technologische Verbesserungen und die zunehmende Rentabilität von Tiefsee- und Ultratiefseeprojekten im Gunashli-Feld zahlreiche Chancen für die Marktteilnehmer im vorgelagerten Öl- und Gasmarkt Aserbaidschans schaffen werden.

Aserbaidschanische Öl- und Gas-Upstream-Markttrends

Offshore-Segment soll den Markt dominieren

Aserbaidschan gehörte zu den Top-Ländern, die mit der Rohölförderung auf Offshore-Plattformen begonnen haben. Das Unternehmen verfügt in seiner Offshore-Region über umfangreiche Kohlenwasserstoffpotenziale für Rohöl und Erdgas.

Aserbaidschans Azeri-Gunashli (ACG), das größte Ölfeld im Kaspischen Meer mit einer Entwicklungsfläche von 432,4 km². und 5-6 Milliarden Barrel förderbarer Reserven lockten Investitionen von ausländischen Betreibern wie BP, Equinor, Total usw. an. Der Großteil des Erdgases des Landes wird auch vor der Küste im Shah-Deniz-Feld gefördert, wobei die Reserven auf 1,2 Billionen Kubikmeter geschätzt werden. oder der ACG-Komplex.

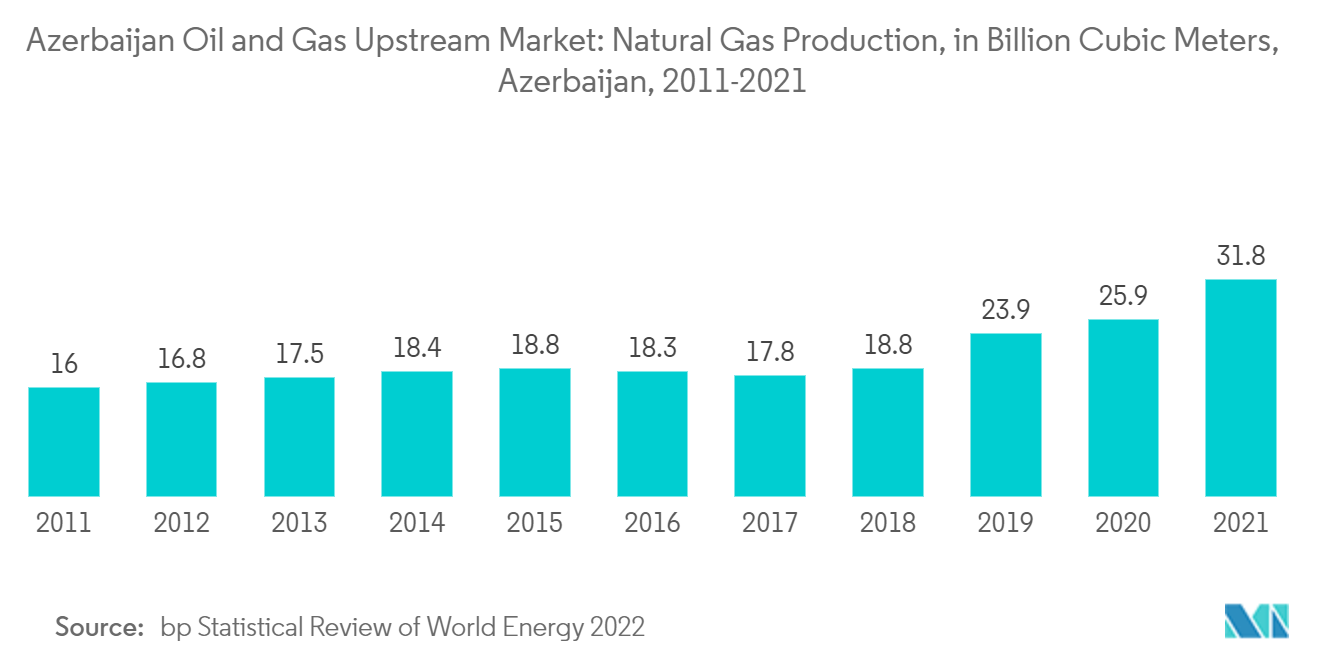

Die Erdgasproduktion im Land stieg um 22,77 % von 25,9 Milliarden Kubikmetern im Jahr 2020 auf 31,8 Milliarden Kubikmeter im Jahr 2021. Der Gasverbrauch in Aserbaidschan stieg um 2,4 %, von 12,4 Milliarden Kubikmetern im Jahr 2020 auf 12,7 Milliarden Kubikmeter im Jahr 2021. Die Produktionssteigerung dürfte das Wachstum des Upstream-Marktes ankurbeln.

Im April 2022 gingen EnerMech und Oil Gas Proserv (OGP), eine Tochtergesellschaft der Nobel Energy Group in Aserbaidschan, ein Joint Venture (JV) ein und sicherten sich zwei Verträge im Gesamtwert von 3 Millionen US-Dollar. Bei der ersten Vergabe handelt es sich um einen 2-Millionen-Dollar-Auftrag zur Lieferung von Technik, Schmierölspülung, Speicheraufladung und N2He-Leckprüfung zur Unterstützung des Baus einer Offshore-Plattform, deren Anlagen bis zu 100.000 Barrel Öl pro Tag und mehr als 300 Millionen Barrel verarbeiten werden die Lebensdauer des Projekts. Bei der zweiten Kampagne handelt es sich um eine 1-Millionen-Dollar-Kampagne zur Unterstützung der Entwicklung des Gaskondensatfelds Absheron. Im Juli 2022 unterzeichnete die Europäische Kommission eine Vereinbarung mit Aserbaidschan, um die Einfuhr von aserbaidschanischem Erdgas bis 2027 auf mindestens 20 Milliarden Kubikmeter pro Jahr zu steigern und so dazu beizutragen, die Abhängigkeit der EU von russischer Energie zu verringern.

Angesichts des anhaltenden Wachstums des Verbrauchs von Erdgas, Erdöl und petrochemischen Produkten plant das Land, die Exploration und Produktion in seiner Offshore-Region zu steigern und so das Wachstum des Öl- und Gas-Upstream-Marktes voranzutreiben.

Erhöhte Investitionen ausländischer Unternehmen, um den Markt voranzutreiben

Aserbaidschan war für viele ausländische Unternehmen wie BP, Equinor, Total, Chevron und andere ein Hotspot für Investitionen in die Öl- und Gasexploration und -produktion im Land. Die staatliche Ölgesellschaft der Republik Aserbaidschan (SOCAR) produziert etwa 20 % der gesamten Ölproduktion Aserbaidschans, während internationale Ölunternehmen den Rest produzieren.

Aserbaidschans wichtigstes Förderfeld ist der Azeri-Chirag-Gunashli (ACG)-Komplex, der von BP betrieben wird, dem größten Anteilseigner der Azerbaidschan International Operating Company (AIOC), die zur Erschließung der Felder gegründet wurde. Weitere an den ACG-Bereichen interessierte Unternehmen sind Chevron, Inpex, Statoil, Turkiye Petrolleri, ExxonMobil, SOCAR, ITOCHU und ONGC Videsh. Die Beteiligten haben ihr ACG-Produktionsteilungsabkommen (PSA) mit der aserbaidschanischen Regierung bis 2049 verlängert.

Im November 2022 wurde der Auftrag für Ingenieurdienstleistungen in der Optimierungsphase für die Lieferung einer unbemannten Kompressionsplattform in Aserbaidschan an ein Joint Venture zwischen dem US-amerikanischen Dienstleistungsunternehmen KBR und Aserbaidschans staatlichem Ölunternehmen Socar BP vergeben. Im aserbaidschanischen Sektor des Kaspischen Meeres steht für das Kompressionsprojekt Shah Deniz eine vorläufige Investitionsentscheidung an. Ziel ist es, bis Ende des Jahres mit dem Bau zu beginnen. SOCAR-KBR wird im Rahmen des Vertrags Ingenieurdienstleistungen der Klasse 3 erbringen und die Optimierung unterstützen. Die Netto-Null-Ziele von BP erfordern technische Maßnahmen, um die Integration der neuen Plattform in das bestehende System und die Landstromversorgung zu ermöglichen, um den CO2-Fußabdruck zu reduzieren.

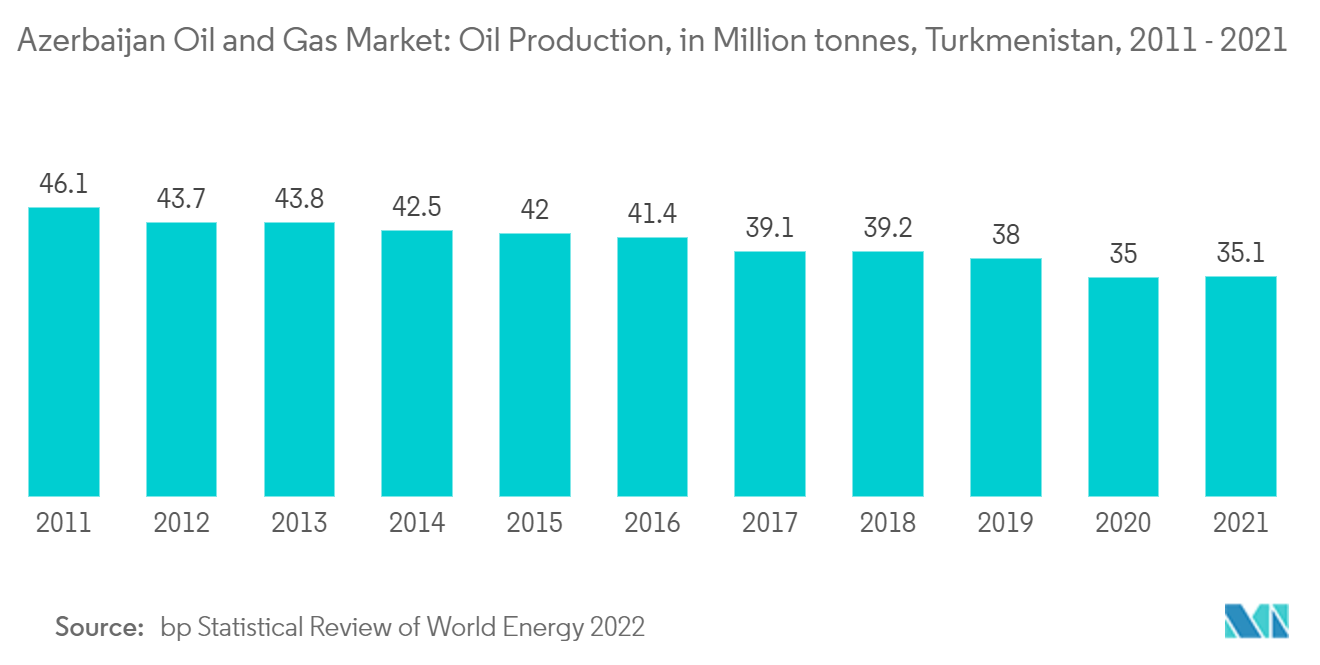

Im Dezember 2021 plante das britische Öl- und Gasunternehmen BP, seinen Anteil am Gasfeld Shah Deniz vor der Küste Aserbaidschans zu erhöhen, indem es einen Anteil von 1,16 % für 168 Millionen US-Dollar vom malaysischen Öl- und Gasunternehmen Petronas kaufte. In Aserbaidschan ist die Ölproduktion im Jahr 2021 um 4,39 % gestiegen, von 35 Millionen Tonnen im Jahr 2020 auf 35,1 Millionen Tonnen im Jahr 2021. Der Ölverbrauch ist um 4,2 % gestiegen, von 91.000 Barrel pro Tag im Jahr 2020 auf 95.000 Barrel pro Tag im Jahr 2021.

Es wird erwartet, dass auch staatliche Maßnahmen und Unterstützung im Zusammenhang mit der Exploration und Produktion von Öl und Gas eine Rolle in der Branche spielen und die Unternehmen dazu ermutigen, Öl- und Gasinvestitionen in Aserbaidschan anzukurbeln. Daher wird erwartet, dass erhöhte Investitionen das Wachstum des Öl- und Gas-Upstream-Marktes vorantreiben werden.

Überblick über die Öl- und Gas-Upstream-Branche in Aserbaidschan

Der aserbaidschanische Öl- und Gas-Upstream-Markt ist mäßig fragmentiert. Zu den Hauptakteuren (in keiner bestimmten Reihenfolge) gehören unter anderem die staatliche Ölgesellschaft der Republik Aserbaidschan, BP PLC, Equinor ASA, Total SA und Chevron Corporation.

Aserbaidschans Öl- und Gas-Upstream-Marktführer

-

State Oil Company of the Azerbaijan Republic

-

BP PLC

-

Equinor ASA

-

Total SA

-

Chevron Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aserbaidschanische Öl- und Gas-Upstream-Marktnachrichten

Im November 2022 vergab BP an Global Energy Solutions (Glensol) einen Siebenjahresvertrag für die Erbringung von Betriebs- und Wartungsdienstleistungen für Gasturbinenpakete. BP erklärte, dass Glensol seine Dienstleistungen für die Vermögenswerte von BP in Aserbaidschan erbringen werde, einschließlich der Projekte Azeri-Chirag-Gunashli, Baku-Tiflis-Ceyhan und Shah Deniz. Im Rahmen des Vertrags werden technischer Support, Flottenmanagement, Überholungen von Kraftwerken, Motoren und Lichtmaschinen, Ersatzteilmanagement und andere damit verbundene Dienstleistungen bereitgestellt.

Im Juli 2022 erhielt Aquaterra Energy von Umid Babek Operating Co. (UBOC), einer Einheit der State Oil Company, den Zuschlag für einen Hochdruck-Hochtemperatur-Unterwassersteigleitungsauftrag (HPHT) für die Explorationsbohrung BX-01 im Babek-Projekt vor der Küste Aserbaidschans der Aserbaidschanischen Republik (SOCAR).

Segmentierung der Öl- und Gas-Upstream-Industrie in Aserbaidschan

Zu den vorgelagerten Aktivitäten der Öl- und Gasindustrie gehören die Exploration, die Erstellung geologischer Untersuchungen, der Erwerb von Landrechten und die Produktion, einschließlich Onshore- und Offshore-Bohrungen.

Der aserbaidschanische Öl- und Gas-Upstream-Markt ist nach Betrieb und Standort segmentiert. Der Markt ist betrieblich in Exploration, Entwicklung und Produktion unterteilt. Je nach Standort ist der Markt in Onshore- und Offshore-Markt unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Erkundung |

| Entwicklung |

| Produktion |

| Land |

| Off-Shore |

| Nach Vorgang | Erkundung |

| Entwicklung | |

| Produktion | |

| Nach Standort | Land |

| Off-Shore |

Häufig gestellte Fragen zur Upstream-Marktforschung für Öl und Gas in Aserbaidschan

Wie groß ist der Upstream-Markt für Öl und Gas in Aserbaidschan derzeit?

Der aserbaidschanische Öl- und Gas-Upstream-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 1,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Öl- und Gas-Upstream-Markt in Aserbaidschan?

State Oil Company of the Azerbaijan Republic, BP PLC, Equinor ASA, Total SA, Chevron Corporation sind die wichtigsten Unternehmen, die auf dem Öl- und Gas-Upstream-Markt Aserbaidschans tätig sind.

Welche Jahre deckt dieser aserbaidschanische Öl- und Gas-Upstream-Markt ab?

Der Bericht deckt die historische Marktgröße des aserbaidschanischen Öl- und Gas-Upstream-Marktes für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des aserbaidschanischen Öl- und Gas-Upstream-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Öl- und Gas-Upstream-Industrie in Aserbaidschan

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Öl- und Gas-Upstream-Industrie in Aserbaidschan im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Aserbaidschanische Öl- und Gas-Upstream-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.