Marktanalyse für Automobilhalbleiter

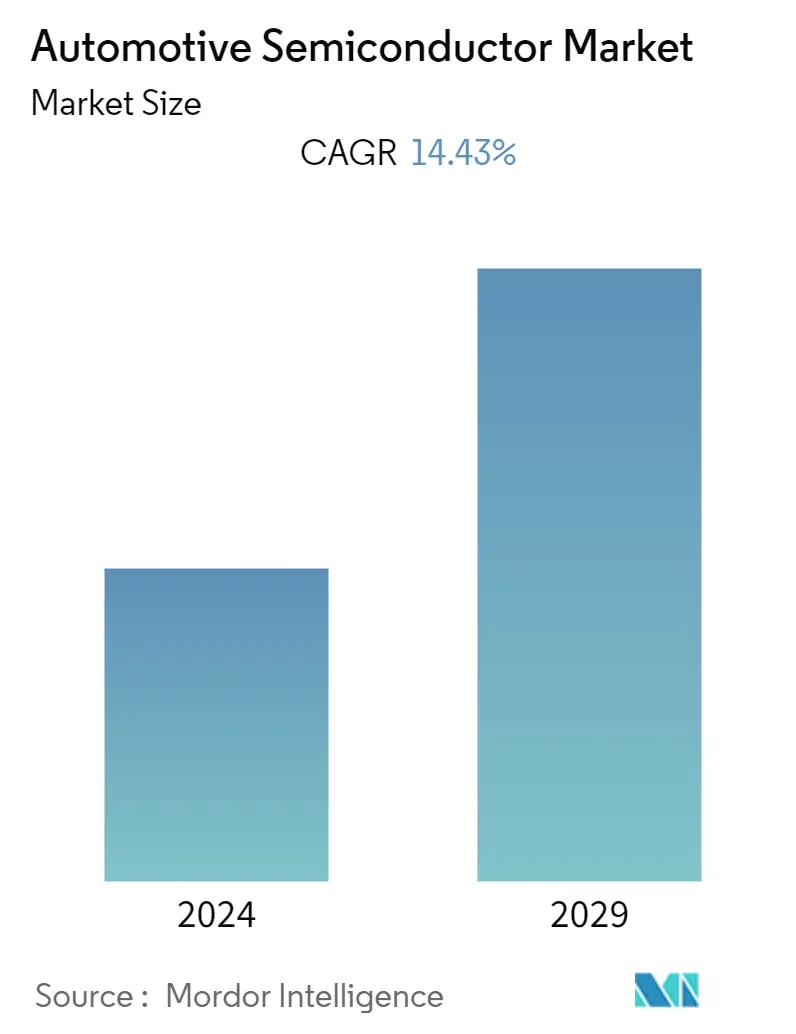

Es wird erwartet, dass die Marktgröße für Automobilhalbleiter von 71,62 Milliarden US-Dollar im Jahr 2023 auf 140,52 Milliarden US-Dollar im Jahr 2028 wächst, was einer durchschnittlichen jährlichen Wachstumsrate von 14,43 Prozent im Prognosezeitraum (2023–2028) entspricht. Der Markt wurde durch Analyse der Größen der in der Automobilindustrie verwendeten Komponenten bewertet, darunter Prozessoren, Sensoren, Speichergeräte, integrierte Schaltkreise und diskrete Leistungsgeräte. Der Umfang des Berichts umfasst die Analyse verschiedener Fahrzeugtypen wie leichte Nutzfahrzeuge, schwere Nutzfahrzeuge und Personenkraftwagen auf der ganzen Welt.

- Ein Halbleiter ist eine Substanz wie Germanium oder Silizium mit elektrischer Leitfähigkeit zwischen einem Leiter und einem Isolator. Die Anwendung von Halbleitern in Fahrzeugen reicht von Fahrwerken, Leistungselektronik, Sicherheit, Karosserieelektronik bis hin zu Komfort- oder Unterhaltungsgeräten.

- Autos sind ein wesentlicher Bestandteil des Lebens der Menschen, da sie heute das wichtigste Fortbewegungsmittel sind. Die Sicherheitssystemtechnologien für Kraftfahrzeuge haben in den letzten Jahren einen erheblichen Wandel erfahren, von Sitzkopfstützen bis hin zu adaptiven Geschwindigkeitsregelsystemen. Die wachsende Welle fortschrittlicher Technologien, wie z. B. Erkennung des toten Winkels, Systeme zur Überwachung von Müdigkeit, Spurverlassenswarnsysteme, Head-up-Display, Nachtsichtsysteme, Parkassistent, E-Call-Telematik und Technologien für Reifendrucküberwachungssysteme Schaffung eines erheblichen Potenzials für Sicherheitssysteme, um Fahrer und Passagiere bei einem Fahrzeugunfall vor schweren Verletzungen zu schützen. Es wird erwartet, dass die zunehmende Einführung autonomer Fahrzeuge das Wachstum des untersuchten Marktes vorantreiben wird. Beispielsweise wird laut Intel geschätzt, dass der weltweite Autoabsatz im Jahr 2030 mehr als 101,4 Millionen Einheiten erreichen wird und autonome Fahrzeuge bis 2030 voraussichtlich etwa 12 Prozent der Autozulassungen ausmachen werden.

- Eine wachsende Zahl erschwinglicher Fahrzeuge zeichnet sich durch fortschrittliches Infotainment, Sicherheit, Leistung und Kraftstoffeffizienz aus. Solche Merkmale führen zum Einbau verschiedener Komponenten, was zu einer erhöhten Verteuerung des Gesamtfahrzeugs führt. Tausende von Halbleiterchips sind heute das Herzstück von Automobilen. Sie fungieren als Augen, Ohren und Gehirn des Fahrzeugs, überwachen die Umgebung, treffen Entscheidungen und regulieren Handlungen. Nach Angaben der Semiconductor Industry Association verfügen moderne Automobile möglicherweise über 8.000 oder mehr Halbleiterchips und über 100 elektronische Steuereinheiten, die mehr als 35 Prozent der gesamten Fahrzeugkosten ausmachen und bis 2025 und 2030 voraussichtlich 50 Prozent überschreiten werden.

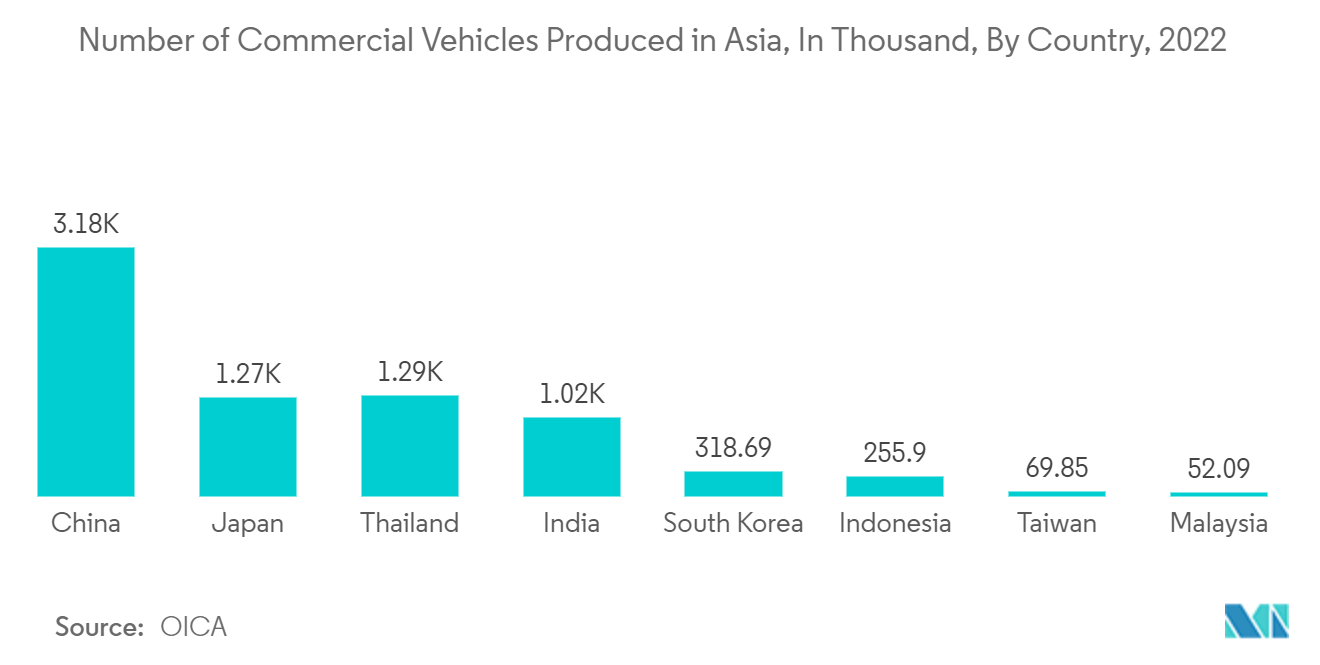

- Es wird geschätzt, dass die Steigerung der Automobilproduktion auch lukrative Chancen für den untersuchten Markt bietet. Laut OICA werden beispielsweise im Jahr 2022 weltweit rund 85 Millionen Autos produziert. Das entspricht einer Steigerung von rund 6 Prozent gegenüber dem Vorjahr. Darüber hinaus wurden nach Angaben des China Association of Automobile Manufacturers (CAAM) im Januar 2022 in China etwa 345.000 Nutzfahrzeuge und 2,08 Millionen Personenkraftwagen hergestellt. Insgesamt produzierte die Branche im Januar 2022 2,42 Millionen Fahrzeuge.

- Darüber hinaus wuchs nach Angaben der Society of Motor Manufacturers and Traders die britische Nutzfahrzeugproduktion im Jahr 2022 um 39,3 Prozent (im Vergleich zu 2021) auf 101.600 Einheiten. Die Produktion für den heimischen Markt stieg im Jahr 2022 im Jahresvergleich um 14,0 Prozent 40.409 Einheiten, davon 101.600 Lieferwagen, Lastwagen, Taxis, Busse und Reisebusse, verlassen die Werksbänder. Die verstärkten Aktivitäten im Automobilbau würden das Wachstum des untersuchten Marktes im Prognosezeitraum unterstützen.

- COVID-19 führte zu einem sofortigen Stillstand der bestehenden Produktion, was Auswirkungen auf die Lieferketten weltweit hatte. China, das zunächst von der Pandemie betroffen war, verlor durch den landesweiten Lockdown über zwei Drittel seiner Fahrzeugproduktion, wodurch die Lieferkette erheblich beschädigt wurde. Automobillieferketten sind häufig geografisch verstreut; Da jedes Land nach der Pandemie seine eigenen Protokolle einführte, erlitt das Lieferkettenmanagement einen erheblichen Einbruch und entwickelte sich zu einer der kritischsten Herausforderungen, mit denen die Automobilindustrie während COVID-19 konfrontiert war.

- Es wird erwartet, dass die hohen Kosten, die mit der Entwicklung und dem Einsatz von Automobilhalbleitern verbunden sind, den untersuchten Markt erheblich einschränken werden.

Markttrends für Automobilhalbleiter

Segment der schweren Nutzfahrzeuge verzeichnet deutliches Wachstum

- Es wird erwartet, dass der Markt für schwere Nutzfahrzeuge im geplanten Zeitraum eine erhebliche jährliche Wachstumsrate verzeichnen wird. Mit der Einführung moderner Technologien wie Unfallverhütungssystemen, ADAS, effizienten Fahr- und Motorsystemen und einem Fokus auf Umweltverträglichkeit und Emissionsreduzierung wird die Nachfrage nach diesen großen Nutzfahrzeugen wahrscheinlich steigen.

- Die technologischen Fortschritte der führenden Hersteller bei schweren Nutzfahrzeugen werden weltweit rasant zunehmen. Ein wichtiger Trend, der den Markterfolg kennzeichnet, konzentriert sich auf Unfallverhütungssysteme, automatische Notbremssysteme, Fahrerassistenzsysteme und die Überwachung des toten Winkels. Laut einer Studie des Insurance Institute for Highway Safety (IIHS) können durch die Installation automatischer Notbremssysteme und Vorwärtskollisionswarnungen bei schweren Nutzfahrzeugen mehr als 40 Prozent der Auffahrunfälle mit großen Lkw vermieden werden.

- Der Studie zufolge kam es bei schweren Nutzfahrzeugen mit Frontaufprallschutzsystemen, wie z. B. automatisierter Notbremsung (AEB), zu 12 Prozent weniger Kollisionen und mit Vorwärtskollisionswarnung (FCW) zu 22 Prozent weniger Kollisionen im Vergleich zu Fahrzeugen ohne Frontaufprall -Unfallpräventionssysteme. Folglich treibt die steigende Nachfrage nach integrierten ICs zur Herstellung effizienter automatischer Brems- und Antriebssysteme den Automobil-Halbleitermarkt weltweit erheblich an.

- Im Rahmen der neuen Abwrackpolitik versuchen Regierungen in asiatisch-pazifischen Ländern wie Indien, Südkorea und China, Besitzer von Schwerlastkraftwagen zum Kauf neuer Schwerlastkraftwagen und anderer Nutzfahrzeuge zu drängen und so den Einsatz alter, umweltschädlicher Fahrzeuge zu unterbinden. Das Programm würde die Umweltverschmutzung reduzieren und die Fortschritte im Segment der schweren Lkw bei der Einführung integrierter ICs, Sensoren, fortschrittlicher Mikrocontroller, ADAS und Motortreiber-ICs fördern und so das Marktwachstum erheblich beeinflussen.

- Mehrere Hersteller von Schwerlastkraftwagen in Europa haben in die Integration neuartiger Technologien investiert, um das Nullemissionsziel ab 2025 zu erreichen und hohe Strafen für die Nichteinhaltung von EU-Normen zu vermeiden. Die Europäische Union hat CO2-Neutralitätsziele und -kriterien für schwere Nutzfahrzeuge festgelegt. Dazu gehört eine Reduzierung um 15 Prozent ab 2025 und eine Steigerung auf 30 Prozent bis 2030, mit null Emissionen bis 2050.

- Laut OICA produzierte China im Jahr 2022 mit rund 3,18 Millionen Einheiten die meisten Nutzfahrzeuge im asiatisch-pazifischen Raum. Im selben Jahr produzierte Japan etwa 1,27 Millionen Nutzfahrzeuge.

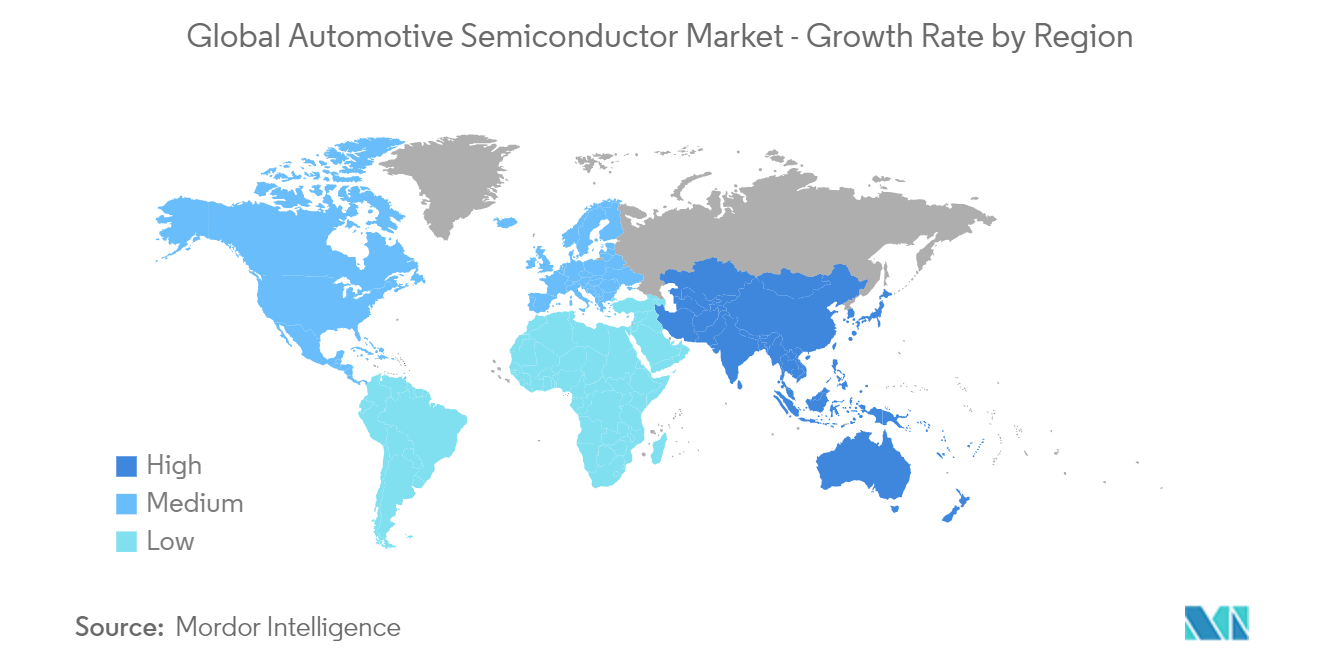

Asien-Pazifik wird die am schnellsten wachsende Region sein

- Der Automobilhalbleitermarkt im asiatisch-pazifischen Raum wird durch die zunehmende Automobilproduktion und anhaltende Partnerschaften zwischen Automobil-OEMs und Halbleiterherstellern angetrieben. Kosten und Kraftstoffeffizienz sind nicht mehr die wichtigsten Faktoren, die es beim Autokauf zu berücksichtigen gilt; Vielmehr stehen der Komfort und der Luxus des Fahrzeugs im Vordergrund.

- Dies kann auf die Tatsache zurückgeführt werden, dass globale Automobilhersteller eine starke Nachfrage nach Luxus- und Halbluxusfahrzeugen verzeichnen, was sie unter Druck setzt, mehr elektronische Komponenten einzubauen, was den Automobilhalbleitermarkt im asiatisch-pazifischen Raum vorantreibt. Aus diesem Grund bietet die Automobilhalbleiterindustrie im asiatisch-pazifischen Raum einen potenziellen Marktbereich.

- Es wird erwartet, dass die schnelle Expansion der Automobilhalbleiterindustrie im asiatisch-pazifischen Raum durch die steigende Nachfrage nach Elektrofahrzeugen vorangetrieben wird. Automobilhersteller müssen weiterhin selbstfahrende Autos innovieren, schaffen und entwickeln, die bereits eine beträchtliche Anzahl von Kunden in wichtigen Automobilproduktionsländern angezogen haben.

- Es wird erwartet, dass der Wachstumspfad vollständig autonomer Automobile stark von mehreren Faktoren beeinflusst wird, darunter technologische Fortschritte, die Bereitschaft der Verbraucher, vollautomatisierte Fahrzeuge zu akzeptieren, die Preisgestaltung sowie die Fähigkeit von Zulieferern und OEMs, wichtige Bedenken hinsichtlich der Fahrzeugsicherheit auszuräumen.

- Nach Angaben der Automobilindustrie sind landesweit Zweiräder, Dreiräder und Traktoren sehr gefragt. Darüber hinaus verfügt Indien über eine starke Halbleiter-FE-Infrastruktur, die in Zukunft neue Potenziale für den Automobilhalbleitermarkt in Indien eröffnen könnte. Darüber hinaus ergreift die Regierung verschiedene Initiativen, um das Angebot an Halbleiterchips im Land zu steigern. Beispielsweise kündigte die indische Regierung im September 2022 an, eine einheitliche finanzielle Unterstützung in Höhe von 50 Prozent der Projektkosten für die Errichtung von Halbleiterfabriken bereitzustellen, um die Halbleiterproduktion im Land anzukurbeln.

Überblick über die Automobilhalbleiterindustrie

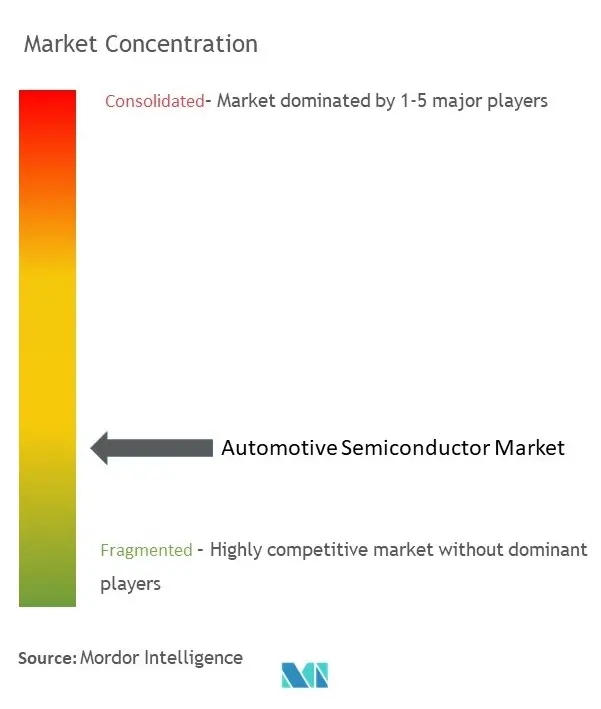

Der Automotive-Halbleitermarkt ist aufgrund der Präsenz großer Akteure wie NXP Semiconductor NV, Infineon Technologies AG, Renesas Electronics Corporation, STMicroelectronics NV und Toshiba Electronic Devices Storage Corporation (Toshiba Corporation) stark fragmentiert. Marktteilnehmer verfolgen Strategien wie Partnerschaften, Fusionen, Kooperationen, Innovationen und Übernahmen, um ihr Produktangebot zu verbessern und nachhaltige Wettbewerbsvorteile zu erlangen.

Im Juli 2023 kündigte die Renesas Electronics Corporation ein Entwicklungsboard für Automotive-Gateway-Systeme an. Das R-Car S4 Starter Kit ist ein kostengünstiges, sofort verfügbares Entwicklungsboard zum Erstellen von Software unter Verwendung des Renesas R-Car S4-Systems auf einem Chip. (SoC).

Im Juni 2023 gab Intellias seine Partnerschaft mit Elmos Semiconductor bekannt, um Elmos mit Software-Engineering-Expertise zu stärken und Entwicklungsprozesse zu unterstützen, um Software für Beleuchtung, Entfernungsmessung und optische Sensoren zu entwickeln, die in den modernsten Fahrzeugen verwendet werden.

Im August 2022 eröffnete Onsemi eine Siliziumkarbid (SiC)-Anlage in Hudson, New Hampshire. Es wird erwartet, dass die Anlage die Produktionskapazität des Unternehmens jährlich um das Fünffache erhöht und die Zahl der Mitarbeiter in Hudson bis Ende 2022 fast vervierfacht.

Im Juli 2022 arbeitete NXP Semiconductors NV mit Foxconn an einer neuen Generation intelligenter vernetzter Fahrzeuge. Der Hauptschwerpunkt der Zusammenarbeit liegt auf Foxconns Bemühungen bei Elektrofahrzeugplattformen, wobei die Systemkompetenz und das umfassende Portfolio des Unternehmens genutzt werden sollen. Die Zusammenarbeit würde das Portfolio von NXP an Automobiltechnologien und sein Fachwissen im Bereich Sicherheit nutzen, um architektonische Innovationen und Plattformen für Elektrifizierung, Konnektivität und sicheres automatisiertes Fahren zu ermöglichen.

Marktführer für Automobilhalbleiter

-

NXP Semiconductor NV

-

Infineon Technologies AG

-

Renesas Electronics Corporation

-

STMicroelectronics NV

-

Toshiba Electronic Devices & Storage Corporation (Toshiba Corporation)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Automotive-Halbleitermarkt

- Juni 2023 – Nidec Corporation und Renesas Electronics Corporation gaben eine Zusammenarbeit zur Entwicklung von Halbleiterlösungen für eine E-Achse der nächsten Generation (X-in-1-System) bekannt, die einen EV-Antriebsmotor und Leistungselektronik für Elektrofahrzeuge (EVs) integriert.

- Juni 2023 – SK Hynix Inc. gab bekannt, dass das Unternehmen die Automotive ASPICE Level 2-Zertifizierung für die Entwicklung von Automotive-Speicherlösungen erhalten hat. Die Akkreditierung, die für NAND-Lösungsprodukte im Automobilbereich unerlässlich ist, soll das Angebot und die Rentabilität der NAND-Lösungsprodukte des Unternehmens, wie z. B. Universal Flash Memory und Solid State Drive, steigern.

- Oktober 2022 Micron Technology Inc. beabsichtigt, in den kommenden über 20 Jahren bis zu 100 Milliarden US-Dollar in den Bau einer neuen Mega-Fabrik in Clay, New York, zu investieren, wobei die erste Investitionsphase bis zum Ende der folgenden 20 Milliarden US-Dollar geplant ist Jahrzehnt. Microns New Yorker Megafabrik ist Teil seiner Strategie, die Produktion von hochmodernen DRAMs aus amerikanischer Produktion im Laufe des nächsten Jahrzehnts schrittweise auf 40 Prozent seiner weltweiten Produktion zu steigern. Die DRAM-Produktion von Micron in den Vereinigten Staaten kommt seinen Kunden enorm zugute und ermöglicht ihnen die Entwicklung innovativer Produkte.

- Juni 2022 NXP Semiconductors NV kündigt neue Prozessorfamilien an, die die Vorteile der innovativen S32-Automobilplattform des Unternehmens um leistungsstarke Echtzeitverarbeitung und Sicherheit erweitern. Die Prozessorfamilien S32E und S32Z helfen der Automobilindustrie, die Integration verschiedener Echtzeitanwendungen für Domänen- und Zonensteuerung, Fahrzeugelektrifizierung und Sicherheitsverarbeitung voranzutreiben, die für sicherere und effizientere Fahrzeuge von entscheidender Bedeutung sind.

- Juni 2022 Renesas Electronics Corporation entwickelt Schaltungstechnologien für eingebettete 22-nm-STT-MRAMs mit schnellerer Lese- und Schreibausführung für Mikrocontroller in IoT-Anwendungen. Der Testchip umfasst ein eingebettetes 32-Megabit-MRAM-Speicherzellenarray und führt zufällige Lesezugriffe mit einer Geschwindigkeit von 5,9 Nanosekunden bei einer maximalen Sperrschichttemperatur von 150 °C und einem Schreibdurchsatz von 5,8 Megabyte pro Sekunde aus.

Segmentierung der Automobil-Halbleiterindustrie

Halbleiter sind Materialien, die eine Leitfähigkeit zwischen Leitern (in der Regel Metallen) und Nichtleitern oder Isolatoren (wie Keramik) aufweisen. Moderne Autos verfügen über Funktionen wie Handyintegration, Head-up-Displays, autonome Fahrhilfen, Komfort und Leistung. Da Autos immer komplizierter werden, wird erwartet, dass die Nachfrage nach Automobilhalbleitern stetig steigt und einen leistungsstarken langfristigen Wachstumsmotor für die Automobilindustrie darstellt.

Der globale Bericht zur Automobilhalbleiterindustrie deckt die führenden Automobilhalbleiterunternehmen ab und ist segmentiert nach Fahrzeugtyp (Pkw, leichte Nutzfahrzeuge und schwere Nutzfahrzeuge), nach Komponente (Prozessoren, Sensoren, Speichergeräte, integrierte Schaltkreise und diskrete Leistungsgeräte), nach Anwendung (Chassis, Leistungselektronik, Sicherheit, Karosserieelektronik, Komfort-/Unterhaltungseinheit und andere Anwendungen) und nach Geografie (Nordamerika, Europa, Lateinamerika, Asien-Pazifik und Naher Osten und Amerika). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in USD angegeben.

| Nach Fahrzeugtyp | Passagierfahrzeug |

| Leichtes Nutzfahrzeug | |

| Schweres Nutzfahrzeug | |

| Nach Komponente | Prozessoren |

| Sensoren | |

| Speichergeräte | |

| Integrierte Schaltkreise | |

| Diskrete Leistungsgeräte | |

| Auf Antrag | Chassis |

| Leistungselektronik | |

| Sicherheit | |

| Körperelektronik | |

| Komfort-/Unterhaltungseinheit | |

| Andere Anwendungen | |

| Nach Geographie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Automobilhalbleiter-Marktforschung

Wie groß ist der Automotive-Halbleitermarkt derzeit?

Der Automotive-Halbleitermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 14,43 % verzeichnen.

Wer sind die Hauptakteure auf dem Automotive-Halbleitermarkt?

NXP Semiconductor NV, Infineon Technologies AG, Renesas Electronics Corporation, STMicroelectronics NV, Toshiba Electronic Devices & Storage Corporation (Toshiba Corporation) sind die wichtigsten Unternehmen, die auf dem Automotive-Halbleitermarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Automotive-Halbleitermarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Automotive-Halbleitermarkt?

Im Jahr 2024 wird Nordamerika den größten Marktanteil auf dem Markt für Automobilhalbleiter haben.

Welche Jahre deckt dieser Automotive-Halbleitermarkt ab?

Der Bericht deckt die historische Marktgröße des Automobilhalbleitermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Automobilhalbleitermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Bericht zur Automobil-Halbleiterindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Automobilhalbleitern im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Automobilhalbleitern umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.