Marktanalyse für Spurwarnsysteme für Kraftfahrzeuge

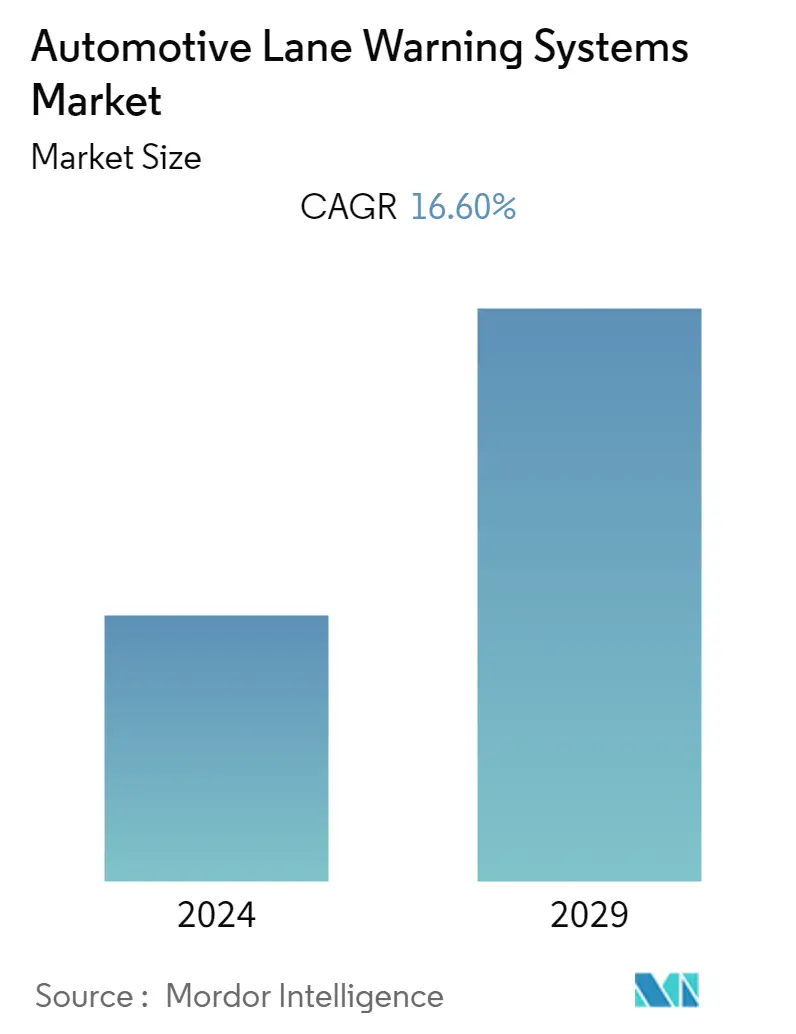

Der Markt für Spurwarnsysteme für Kraftfahrzeuge wurde im Jahr 2021 auf 5,94 Milliarden US-Dollar geschätzt und wird bis Ende 2027 voraussichtlich 14,79 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von über 16,6 % im Prognosezeitraum 2022–2027 entspricht.

Während COVID-19 war die Lieferkette von Spurwarnsystemen für Kraftfahrzeuge gedämpft, was auf die zunehmende Virusinfektion und die strengen Sperrmaßnahmen der Regierungen aller Länder zurückzuführen ist. Darüber hinaus kam es im gleichen Zeitraum zu einem Chipmangel, der zu einem erheblichen Rückschlag bei der Produktion von Spurwarnsystemen führte.

Die steigende Zahl von Verkehrsunfällen weltweit hat Regierungen und internationale Organisationen dazu veranlasst, verschiedene strenge Sicherheitsnormen zu erlassen, was Automobilhersteller dazu veranlasste, Fahrzeuge mit Technologien wie dem Automotive Lane Warning System (ALWS) auszustatten. Ein Spurhalteassistent kann fast 7 % aller tödlichen Unfälle vermeiden.

Strenge staatliche Normen und Vorschriften zur Fahrgastsicherheit haben das Marktwachstum für Spurhalteassistenten vorangetrieben. In Europa regelt die Verordnung (EG) 661/2009 den Einbau von Spurhalteassistenten in Nutzfahrzeugen. Die Einnahmen in den Schwellenländern wie Indien und China sind gestiegen, und die Kunden entscheiden sich für teure Fahrzeuge im Luxuswagen- und SUV-Segment. Dieser Faktor hat das Marktwachstum für Spurwarnsysteme für Kraftfahrzeuge vorangetrieben.

Fahrzeughersteller haben mit Technologieunternehmen zusammengearbeitet, um ADAS-Systeme wie Spurwarnsysteme zu entwickeln. Nvidia bietet beispielsweise künstliche Intelligenzdienste für autonome Fahrzeuge sowie Augmented Reality-, Software- und Hardwareunterstützung in Form von DRIVE AP2X, Nvidia DRIVE und Nvidia DRIVE AGX.

Darüber hinaus hat die Erleichterung der Lieferkette und Beschaffung durch die Regierung nach dem zweiten Quartal 2021 dazu geführt, dass der Markt wieder wächst. Aufgrund der laufenden Forschung und Entwicklung besserer und fortschrittlicherer Angebote für Spurwarnsysteme wird erwartet, dass der Markt im Prognosezeitraum einen deutlichen Aufschwung erleben wird.

Markttrends für Spurwarnsysteme für Kraftfahrzeuge

Steigende Nachfrage nach Spurverlassenswarnsystemen

Spurhalteassistenten sind eine Gruppe von Sicherheitstechnologien, die in erster Linie dazu dienen, Unfälle mit hoher Geschwindigkeit auf Autobahnen, Schnellstraßen und Autobahnen zu verhindern. Sie warnen den Fahrer und ergreifen manchmal Korrekturmaßnahmen, um Kollisionen und Unfälle im Gelände zu verhindern.

Die stetige Zunahme von Fahrzeugunfällen, vor allem aufgrund abrupter Spurwechsel, hat bei Verbrauchern und Regierungen weltweit zu Besorgnis geführt. Daher waren in der Automobilindustrie technologische Fortschritte von entscheidender Bedeutung, um Verkehrsunfälle zu reduzieren und gleichzeitig die Sicherheit von Passagieren und Fahrern zu erhöhen.

Darüber hinaus haben zunehmende Sicherheitsbedenken der Verbraucher die Implementierung fortschrittlicher Fahrerassistenzsysteme (ADAS) erforderlich gemacht. Heute gewinnen autonome Autos und vernetzte Fahrzeuge das Interesse der Verbraucher und es wird erwartet, dass sie im Prognosezeitraum eine größere Akzeptanz finden. Die vorgestellten fortschrittlichen Fahrerassistenzsysteme (ADAS) sollen die Marktdurchdringungslücke zwischen Oldtimern und Autos von morgen verringern. Darüber hinaus sind Endverbraucher angesichts der zunehmenden technologischen Fortschritte in der Automobilindustrie bereit, mehr für die neuesten Technologien auszugeben, die das Fahrerlebnis verbessern und die Sicherheit von Fahrern und Fahrgästen erhöhen.

ADAS-Funktionen wie Kollisionswarnung, Spurassistent, Erkennung des toten Winkels usw. wirken sich erheblich auf das Verbraucherverhalten aus und sollen die Leistung von Fahrzeugen verbessern, indem sie die Ausfallzeiten des Fahrzeugs reduzieren, indem sie den Besitzer auf etwaige Fehler im Fahrzeug aufmerksam machen. Dies wiederum hat die Nachfrage nach Spurverlassenswarnsystemen (LDWS) erhöht.

Unfälle mit Nutzfahrzeugen haben häufig schwerwiegende Folgen für den Fahrer und andere Verkehrsteilnehmer. Seit November 2015 müssen alle neuen Nutzfahrzeuge, die mehr als 3,5 Tonnen wiegen, und Busse, die mehr als fünf Tonnen wiegen, mit einem Spurhalteassistenten ausgestattet sein. Etwa 38,9 % aller Lkw-Unfälle werden überwiegend durch unbeabsichtigtes Verlassen der Fahrspur verursacht. Solche Vorfälle können durch den Einsatz von Spurhalteassistenten verhindert werden.

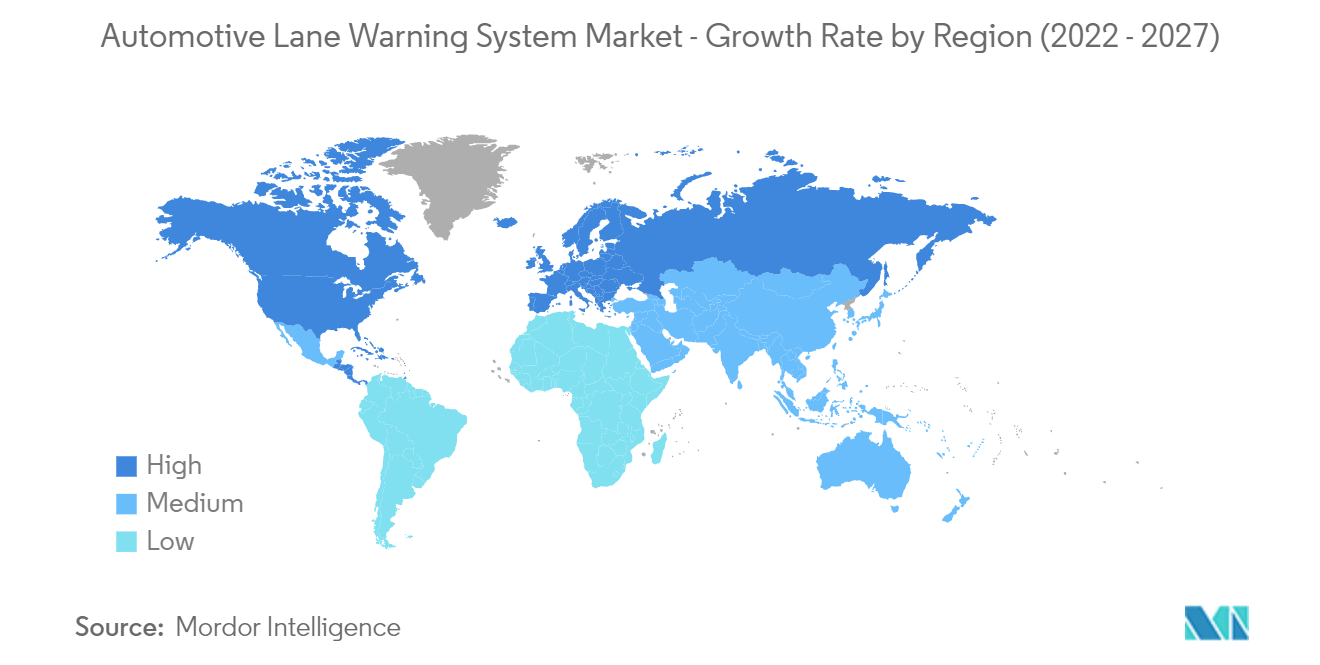

Nordamerika ist der führende Markt für Spurwarnsysteme für Kraftfahrzeuge

Nordamerika ist eine der tragenden Säulen der Automobilbranche. Die Vereinigten Staaten, das einzige Fundament des nordamerikanischen Automobilzentrums, tragen mindestens 3 % zum gesamten Bruttoinlandsprodukt (BIP) des Landes bei. Darüber hinaus ist das Land einer der größten Hersteller auf dem Luxusautomarkt mit einem Nettoumsatz von 5 Milliarden US-Dollar im Jahr 2021. Der Luxusautohersteller BMW meldete 2021 einen Rekordabsatz von über 336.600 Fahrzeugen.

Die meisten Autounfälle sind in erster Linie auf menschliches Versagen zurückzuführen. Nach Angaben der Organisation National Highway Traffic Safety Administration (NHTSA) des US-Verkehrsministeriums waren fast ein Drittel der verkehrsbedingten Todesfälle in Virginia (220 Unfälle) speziell auf alkoholbedingtes Fahren zurückzuführen.

In den letzten Jahren haben Regierung, Industrie und andere Interessengruppen auf diese Statistiken reagiert, indem sie die Entwicklung sicherer Fahrtechnologien gefördert und gefördert haben, vor allem um die Zahl verkehrsbedingter Unfälle und Todesfälle zu reduzieren. Automobilhersteller und Regierungen haben sich auf die Entwicklung und Förderung sicherer Fahrtechnologien konzentriert, insbesondere bei Personenkraftwagen. Darüber hinaus achten die Regierung und die Automobilhersteller darauf, dass die Sicherheit oberste Priorität hat. Zum Beispiel,.

Die kanadische Regierung hat die sichere Prüfung aller Fahrzeuge sowie den Einsatz automatisierter und vernetzter Fahrzeuge angekündigt und gleichzeitig das Bewusstsein für Fahrerassistenztechnologien geschärft.

- Im Mai 2022 gab GM seine konstruktive Partnerschaft mit INRIX Inc. bekannt. Bereitstellung von Sicherheitslösungsdaten direkt an das US-Verkehrsministerium über seine analysegestützte cloudbasierte Anwendung im Rahmen der Initiative Safety View von GM Future Roads Inrix.

- Im Mai 2022 kündigte Toyota Motors an, in seinen nordamerikanischen Montagewerken computerbasierte Bildverarbeitungstechnologie des in Austin, Texas ansässigen Start-up-Unternehmens Invisible AI einzusetzen. Diese Technologie soll in der Lage sein, Körperbewegungsdaten zu verarbeiten, um Qualität, Sicherheit und Effizienz zu verbessern.

Branchenüberblick über Spurwarnsysteme für Kraftfahrzeuge

Der Markt für Spurwarnsysteme für Kraftfahrzeuge wird von mehreren Akteuren dominiert, darunter Continental AG, Delphi Technologies, Mobileye, Robert Bosch GmbH, Hitachi Ltd, ZF Friedrichshafen AG, DENSO Corporation und Magna International Inc.

Die Unternehmen gehen Partnerschaften und Übernahmen ein, um neue Produkte zu entwickeln und auf dem Markt zu expandieren. Zum Beispiel,.

- Im Juli 2021 erwarb Magna International Inc. Veoneer, um sein fortschrittliches Fahrerassistenzsystem (ADAS), einschließlich Stereo-Vision-Sensor und Spurwarnsystem, das Geschäft mit den Technologieangeboten von Veoneer, seinen Kundenstamm und seine geografische Präsenz auf globaler Ebene zu stärken.

- Im September 2021 unterzeichneten Continental und Horizon Robotics einen Joint Venture (JV)-Vertrag, der sich auf die Bereitstellung integrierter Hardware- und Softwarelösungen für fortschrittliche Fahrerassistenzsysteme und automatisiertes Fahren konzentriert. Sie unterzeichneten außerdem den Investitionsvertrag mit der Shanghai Jiading Industrial Zone, wonach das neue Joint Venture im Bezirk Jiading Shanghai angesiedelt sein wird.

Marktführer bei Spurwarnsystemen für Kraftfahrzeuge

-

Continental AG

-

Delphi Technologies

-

Mobileye

-

DENSO Corporation

-

Robert Bosch GmbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Spurwarnsysteme für Kraftfahrzeuge

- Im Januar 2022 gab Bosch bekannt, dass es sein Spurhaltewarnsystem (LDWS) für die China-Version Qin Pro DM 2022 von BYD geliefert hat.

- Im April 2021 gab ZF bekannt, dass seine fortschrittlichste autonome Notbremsassistenztechnologie in China in Massenproduktion hergestellt wird. Ab diesem Jahr werden zwei große chinesische Lkw-Hersteller OnGuardMAX in neuen Lkw-Modellen einsetzen. OnGuardMAX verfügt außerdem über weitere Sicherheitsfunktionen, darunter LDW (Lane Departure Warning) und ACC (Adaptive Cruise Control).

- Im April 2021 entwickelte die Denso Corporation eine fortschrittliche Fahrerassistenztechnologie, die im Lexus LS und Toyota Mirai zum Einsatz kommt. Das System ist mit LiDAR-Sensoren und einem fortschrittlichen elektronischen Steuerungssystem (ADS ECS) ausgestattet, um die Form zu erkennen und die Entfernung von Objekten zu ermitteln.

Branchensegmentierung von Spurwarnsystemen für Kraftfahrzeuge

Beim Spurwarnsystem handelt es sich um einen Sensor, der in der Nähe der Windschutzscheibe des Fahrzeugs angebracht ist. Dieser Sensor greift auf die Position der Fahrzeuge zu und hält das Fahrzeug in der Spur. Regierungen auf der ganzen Welt versuchen, diese Technologie im Rahmen ihrer Initiativen zur Automobilsicherheit umzusetzen.

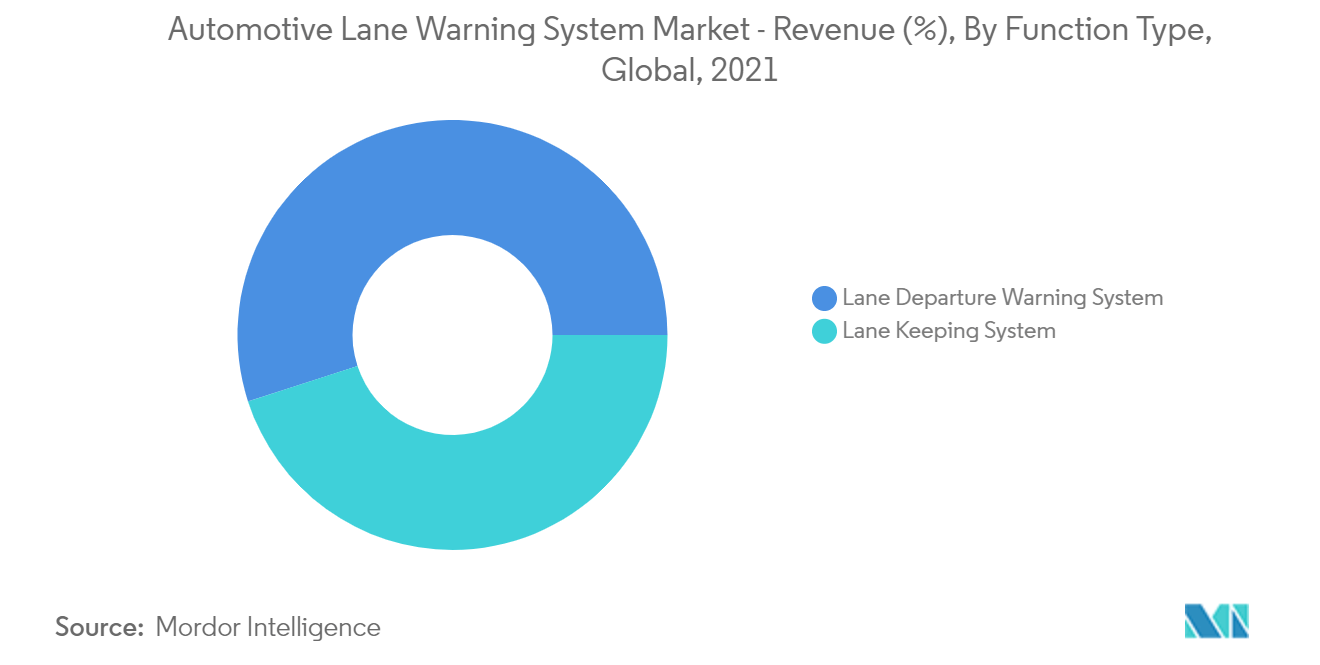

Der Markt für Spurwarnsysteme für Kraftfahrzeuge ist nach Funktionstyp, Vertriebskanal, Sensortyp, Fahrzeugtyp und Geografie segmentiert.

Nach Funktionstyp ist der Markt in Spurverlassenswarnsysteme und Spurhaltesysteme unterteilt.

Nach Sensortyp ist der Markt in Videosensoren, Lasersensoren und Infrarotsensoren unterteilt.

Nach Vertriebskanälen ist der Markt in OEM und Aftermarket unterteilt.

Nach Fahrzeugtyp ist der Markt in Personenkraftwagen, leichte Nutzfahrzeuge und schwere Nutzfahrzeuge unterteilt.

und basierend auf der Geographie ist der Markt in Nordamerika, Europa, Asien-Pazifik und den Rest der Welt unterteilt.

| Funktionstyp | Spurverlassenswarnsystem | ||

| Spurhaltesystem | |||

| Sensorart | Videosensoren | ||

| Lasersensoren | |||

| Infrarotsensoren | |||

| Verkaufskanal | OEM | ||

| Verbrauchermarkt | |||

| Fahrzeugtyp | Personenkraftwagen | ||

| Leichte Nutzfahrzeuge | |||

| Schwere Nutzfahrzeuge | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Russland | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | Indien | ||

| China | |||

| Japan | |||

| Rest des asiatisch-pazifischen Raums | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | ||

| Saudi-Arabien | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für Spurwarnsysteme für Kraftfahrzeuge

Wie groß ist der aktuelle Markt für Spurwarnsysteme für Kraftfahrzeuge?

Der Markt für Spurwarnsysteme für Kraftfahrzeuge wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 16,60 % verzeichnen.

Wer sind die Hauptakteure auf dem Kfz-Spurwarnsysteme-Markt?

Continental AG, Delphi Technologies, Mobileye, DENSO Corporation, Robert Bosch GmbH sind die wichtigsten Unternehmen, die auf dem Markt für Spurwarnsysteme für Kraftfahrzeuge tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Spurwarnsysteme für Kraftfahrzeuge?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Kfz-Spurwarnsysteme-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Spurwarnsysteme für Kraftfahrzeuge.

Welche Jahre deckt dieser Markt für Spurwarnsysteme für Kraftfahrzeuge ab?

Der Bericht deckt die historische Marktgröße des Marktes für Spurwarnsysteme für Kraftfahrzeuge für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Spurwarnsysteme für Kraftfahrzeuge für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automotive Technology Reports

Popular Automotive Reports

Other Popular Industry Reports

Branchenbericht für Spurwarnsysteme für Kraftfahrzeuge

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Spurwarnsystemen für Kraftfahrzeuge im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Spurwarnsystemen für Kraftfahrzeuge umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.