Automotive AHSS-Marktanalyse

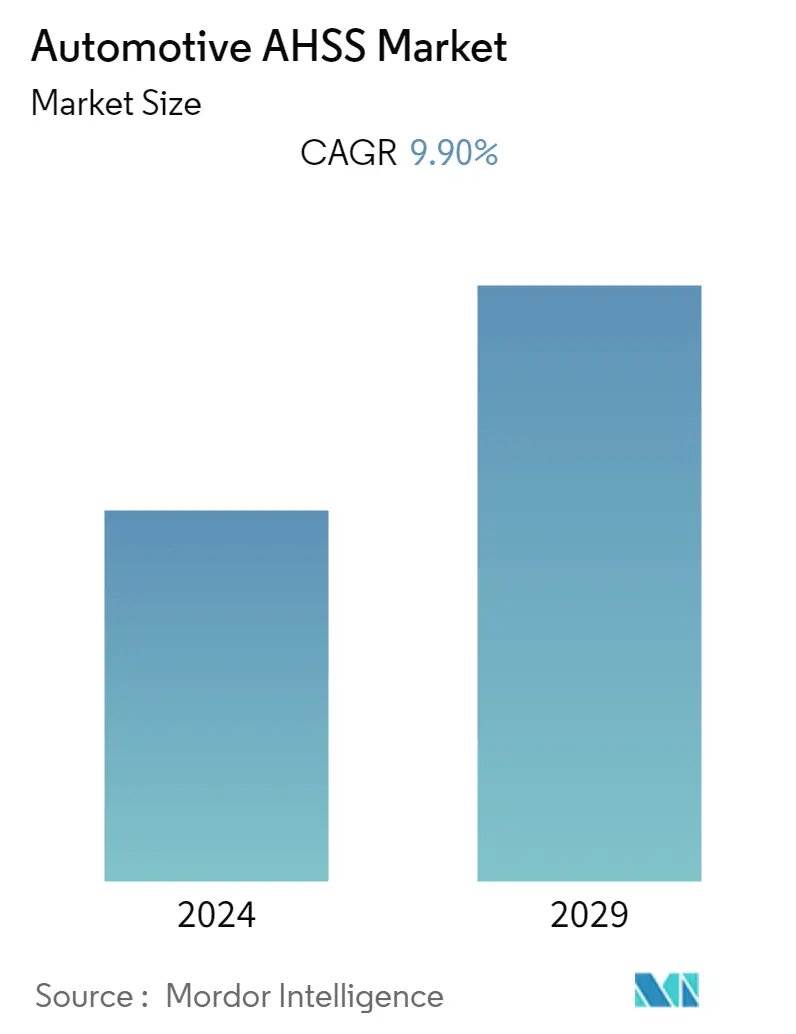

Der weltweite Automotive-AHSS-Markt (Advanced High Strength Steel) wurde im Jahr 2021 auf 18,68 Milliarden US-Dollar geschätzt und soll bis 2027 auf 32,9 Milliarden US-Dollar anwachsen, was einem durchschnittlichen jährlichen Umsatzwachstum von etwa 9,9 % im Prognosezeitraum (2022-2022) entspricht. 2027).

Die Automobilindustrie hatte bereits vor dem Ausbruch von COVID-19 zu kämpfen. Der Ausbruch führte zu Schließungen und Schließungen von Produktionsanlagen, Händlern und Ausstellungsräumen für Fahrzeuge und Fahrzeugkomponenten, was schließlich zu einer geringeren Nachfrage und einer geringeren Produktion führte. Mit der Rückkehr zur Normalität nimmt die Fahrzeugproduktion jedoch Fahrt auf, was dem Automobil-AHSS-Markt im Prognosezeitraum wahrscheinlich zum Wachstum verhelfen wird.

Fortschrittliche hochfeste Stähle (AHSS) tragen dazu bei, Fahrzeugsicherheit, Effizienz, Emissionen, Herstellbarkeit, Haltbarkeit und Qualität zu geringen Kosten zu verbessern, was wahrscheinlich die Nachfrage nach AHSS erhöhen wird. Laut dem Steel Market Development Institute (SMDI) werden in Zukunft neue Stahlsorten in Fahrzeugen eine bedeutende Rolle spielen. Fortschrittlicher hochfester Stahl (AHSS) übertrifft die Konkurrenzmaterialien bei aktuellen und zukünftigen Automobilanwendungen deutlich.

Laut dem Steel Market Development Institute (SMDI) werden in Zukunft neue Stahlsorten in Fahrzeugen eine bedeutende Rolle spielen. Fortschrittlicher hochfester Stahl (AHSS) übertrifft die Konkurrenzmaterialien bei aktuellen und zukünftigen Automobilanwendungen deutlich.

Stahl macht etwa 70 % des durchschnittlichen Gewichts eines Automobils aus. Im Vergleich zu Standardstahl ermöglicht AHSS eine Reduzierung des Fahrzeuggewichts um 23–35 %, was bei einem normalen Pkw etwa 165–250 kg entspricht, wodurch über den gesamten Lebenszyklus des Fahrzeugs 3–4,5 Tonnen Treibhausgase eingespart werden. Diese Emissionseinsparung ist weitaus größer als der CO2-Ausstoß bei der kompletten Stahlproduktion eines Autos.

Automotive AHSS-Markttrends

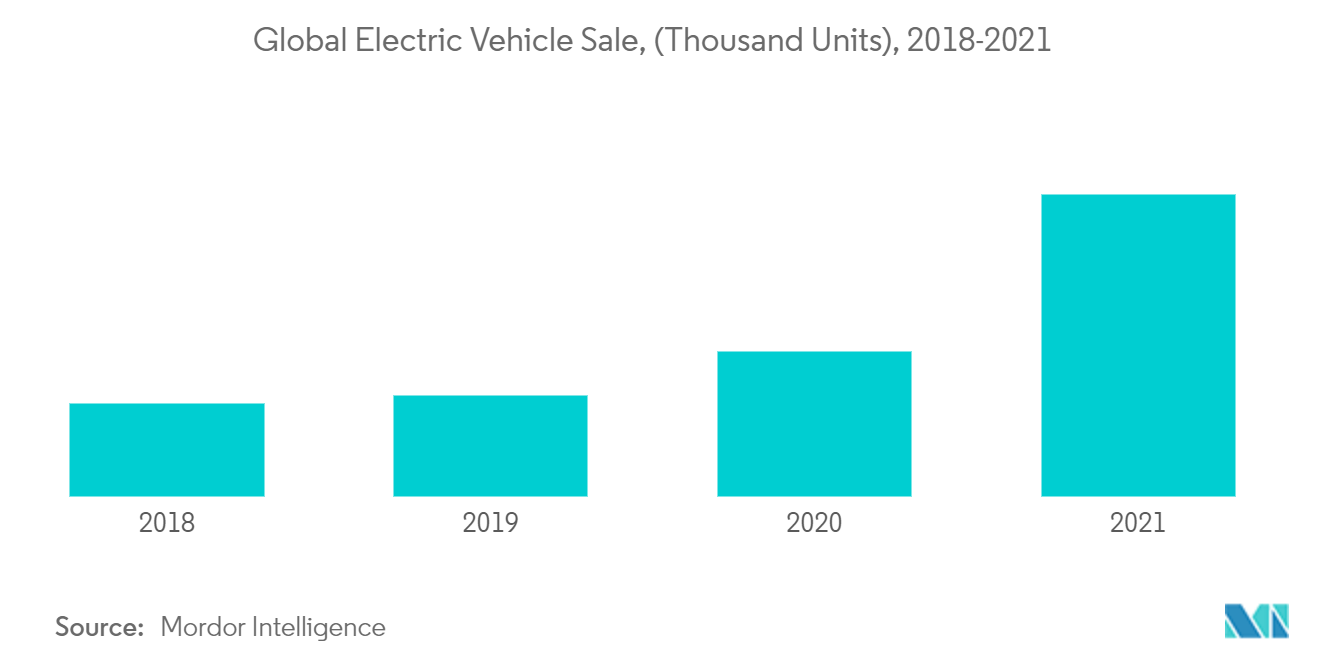

Wachsende Nachfrage nach Elektrofahrzeugen

Die Elektromobilität wächst weltweit rasant, weshalb auch die Güterverkehrsunternehmen ihre bestehenden Flotten auf Fahrzeuge mit Elektroantrieb umrüsten. OEMs definieren ihre Roadmap für Elektrofahrzeuge neu. Zum Beispiel,.

- Daimler kündigte einen neuen Investitionsplan im Wert von 70 Milliarden Euro bzw. 85 Milliarden US-Dollar für den Zeitraum 2021 bis 2025 an, um 30 Elektrofahrzeuge auf den Markt zu bringen, darunter 20 vollelektrische Batteriefahrzeuge.

Aufgrund der hohen Kosten für Aluminium im Vergleich zu Stahl wird der Preis für Elektrofahrzeuge immer höher. Daher werden fortschrittliche hochfeste Stähle (AHSS) aufgrund ihrer Steifigkeit, Festigkeit und Fähigkeit, im Falle eines Unfalls Energie zu absorbieren, als Alternativen eingesetzt. Da AHSS eine so hohe Festigkeit aufweist, kann die Dicke der Teile reduziert werden, was zu einer Gewichtsreduzierung beiträgt. Große Fahrzeughersteller verwenden AHSS gegenüber herkömmlichem Stahl, wodurch das Gewicht um 25 bis 39 % reduziert wird. Eine solche Reduzierung des Fahrzeuggewichts trägt zur Verbesserung der Kraftstoffeffizienz des Fahrzeugs bei. Zum Beispiel,.

- Im Oktober 2021 hat Mercedes-Benz offiziell mit der Serienproduktion des Mercedes-Benz eActros begonnen, seines ersten batterieelektrischen Lkw, der für den schweren Verteilerverkehr vorgesehen ist. Das Fahrzeug aus fortschrittlichem hochfestem Stahl (AHSS) reduzierte das Fahrzeuggewicht um 25 %. Ford Motors brachte den Ford Mustang Mach-E auf den Markt, der über einen elektrischen Allradantrieb (eAWD) verfügt. Das Fahrzeug bietet einen hervorragenden Sitz- und Stauraum. Der Einsatz von AHSS, das mehr als 50 Prozent des Strukturgewichts dieser Karosserie ausmacht, ermöglicht ein optimales Verhältnis von Festigkeit zu Gewicht, das hervorragende Sicherheitswerte mit einer aufregenden Fahrdynamik liefert.

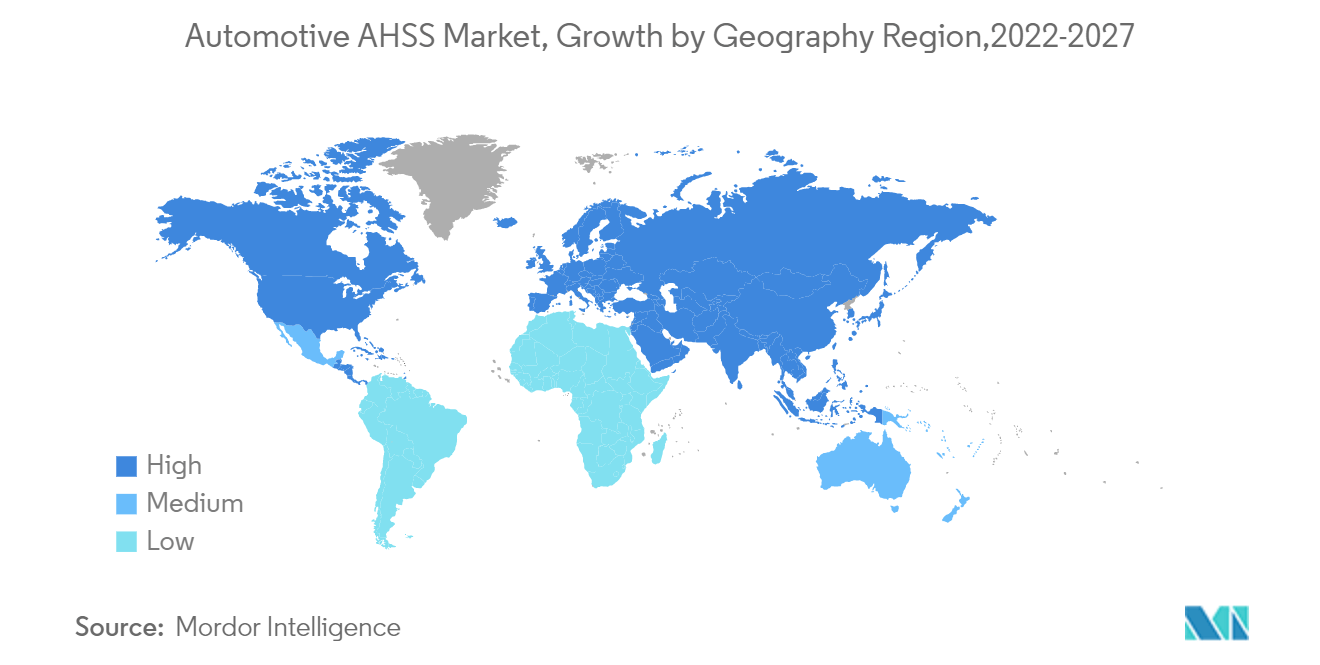

Es wird erwartet, dass Europa den Markt dominiert

Es wird prognostiziert, dass Europa im Prognosezeitraum den Markt für hochfesten Automobilstahl dominieren wird. Innerhalb Europas ist Deutschland einer der bedeutendsten Märkte für AHSS im Automobilbereich. Das Land ist der größte Stahlproduzent der EU28 mit einer jährlichen Produktion von rund 40,07 Millionen Tonnen Rohstahl im Jahr 2021. Deutschland ist eines der am schnellsten wachsenden europäischen Länder, auch im Markt für Elektrofahrzeuge.

Nach Angaben der IEA wurden in Deutschland im Jahr 2021 fast 681.000 Einheiten Elektrofahrzeuge (EV) verkauft (einschließlich Batterie-Elektrofahrzeuge (BEVs) und Plug-in-Hybrid-Fahrzeuge (PHEVs)). Zukünftige Anwendungen von hochfestem Stahl in diesen Elektrofahrzeugen dürften den Markt ebenfalls ankurbeln.

Darüber hinaus wird erwartet, dass diese Region aufgrund der Existenz großer Unternehmen wie der ThyssenKrupp AG in den kommenden Jahren in Richtung wachstumsstarker und hochwertiger Segmente aufsteigen wird. Darüber hinaus wird der asiatisch-pazifische Raum im Prognosezeitraum aufgrund der steigenden Automobilproduktion und der Investitionen auf der grünen Wiese in der Region ein äußerst attraktiver Markt bleiben.

Automobilhersteller wie Daimler, Volkswagen, das Fiat-Chrysler-Forschungszentrum, Volvo, Opel und Toyota arbeiten zusammen, um effizientere Fahrzeuge zu produzieren. Ihr Ziel ist es, den Energieverbrauch um 10 % und das Treibhauspotenzial (GWP) um 6 % zu senken, indem sie das Gewicht des Fahrzeugs um 31 bis 33 % reduzieren und gleichzeitig die Kosten beibehalten. Es wird erwartet, dass diese Entwicklungen zum Wachstum des Marktes beitragen werden.

Nach Europa dominiert auch der asiatisch-pazifische Raum im Prognosezeitraum den erheblichen Marktanteil in Bezug auf den Umsatz. Die Verabschiedung strenger Vorschriften zur Kraftstoffeffizienz und Fahrzeugsicherheit auf der ganzen Welt dürfte den Markt ankurbeln.

Überblick über die Automobil-AHSS-Branche

Zu den größten Unternehmen im Automotive-Markt für hochfesten Stahl (AHSS) gehören ArcelorMittal SA, ThyssenKrupp AG, SSAB AB, Kobe Steel Ltd, Tata Steel und Cleveland-Cliffs Inc. Die meisten Stahlunternehmen investieren mittlerweile stark in hochfesten Stahl -fester Stahl (AHSS). Zum Beispiel,.

- Im November 2021 haben SSAB und der Automobilsicherheitszulieferer Autoliv zusammengearbeitet, um fossilfreie Stahlkomponenten für Automobilsicherheitsprodukte wie Airbags und Sicherheitsgurte zu erforschen und zu entwickeln.

- Im September 2021 gehen SSAB und Mercedes-Benz eine Partnerschaft ein, um fossilfreien Stahl in die Fahrzeugproduktion einzuführen.

- ArcelorMittal SA entwickelt einen fortschrittlichen hochfesten Stahl der dritten Generation, bekannt als HF1050; HF steht für hochformbar. Sein Vielseitigkeitsfaktor geht mit Gewichtseinsparungen von 10 bis 20 % bei Fahrzeugteilen einher.

Marktführer für Automotive AHSS

-

ArcelorMittal SA

-

Tata Steel

-

ThyssenKrupp AG

-

SSAB AB

-

Cleveland-Cliffs Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Automotive AHSS-Marktnachrichten

- Im Januar 2022 plante SSAB ein neues nordisches Produktionssystem, um den grünen Übergang voranzutreiben. Die Investition wird zu einem breiteren Angebot an SSABs Premiumprodukten, hochfestem Hochleistungsstahl (AHSS) und vergütetem Stahl (QT) führen.

- Im September 2021 stellte ArcelorMittal die dritte Generation fortschrittlicher hochfester Stähle (AHSS) vor, die speziell für OEMs entwickelt wurden. Das Unternehmen nutzt Kaltpräge- und Umformtechnologien für die Entwicklung von AHSS der dritten Generation.

Segmentierung der Automobil-AHSS-Branche

Fortschrittlicher hochfester Stahl oder AHSS gilt als Hauptbestandteil für die Entwicklung und Innovation verschiedener technischer Konsumgüter, um den wachsenden Kundenanforderungen gerecht zu werden. Der Automobilsektor ist ein solcher Sektor, der mühelos fortschrittlichen Stahl als notwendig anerkannt hat, um die Effizienz seiner Produktion zu steigern und die Bedürfnisse der Verbraucher zu befriedigen.

Der Automobil-AHSS-Markt ist nach Fahrzeugtyp, Anwendungstyp und Geografie segmentiert. Nach Fahrzeugtyp ist der Markt in Personenkraftwagen und Nutzfahrzeuge unterteilt. Nach Anwendungstyp ist der Markt in strukturelle Montage und Verschlüsse, Stoßstangen, Aufhängungen und andere Anwendungstypen unterteilt. Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum und den Rest der Welt unterteilt.

| Anwendungstyp | Strukturelle Montage und Verschlüsse | ||

| Stoßstangen | |||

| Suspension | |||

| Andere Anwendungstypen | |||

| Fahrzeugtyp | Personenkraftwagen | ||

| Nutzfahrzeuge | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Rest von Nordamerika | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Rest der Welt | Südamerika | ||

| Naher Osten und Afrika | |||

Häufig gestellte Fragen zur Automobil-AHSS-Marktforschung

Wie groß ist der Automobil-AHSS-Markt derzeit?

Der Automobil-AHSS-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 9,90 % verzeichnen.

Wer sind die Hauptakteure auf dem Kfz-AHSS-Markt?

ArcelorMittal SA, Tata Steel, ThyssenKrupp AG, SSAB AB, Cleveland-Cliffs Inc. sind die wichtigsten Unternehmen, die im Automobil-AHSS-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Automotive AHSS-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Automobil-AHSS-Markt?

Im Jahr 2024 hat Europa den größten Marktanteil im Automobil-AHSS-Markt.

Welche Jahre deckt dieser Kfz-AHSS-Markt ab?

Der Bericht deckt die historische Marktgröße des Automobil-AHSS-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Automobil-AHSS-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Auto Parts Reports

Popular Automotive Reports

Other Popular Industry Reports

Automotive AHSS-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Automotive AHSS im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Automotive AHSS-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.