Größe des australischen Food-Service-Marktes

|

|

Studienzeitraum | 2017 - 2029 |

|

|

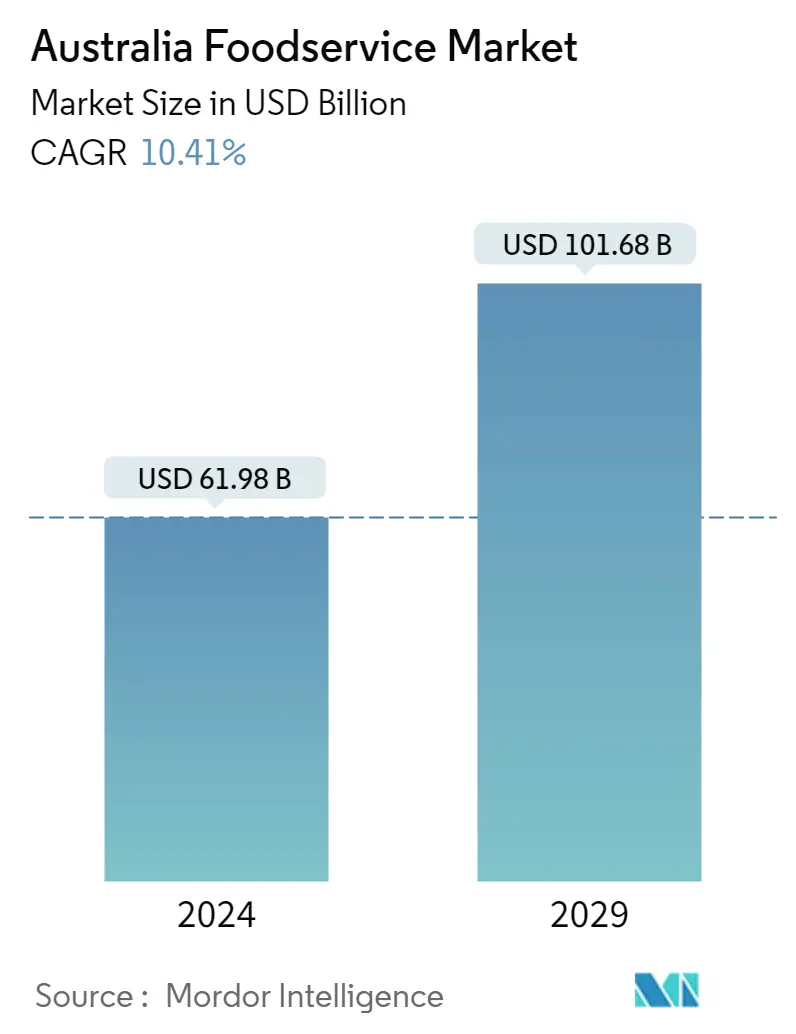

Marktgröße (2024) | USD 61.98 Milliarden |

|

|

Marktgröße (2029) | USD 101.68 Milliarden |

|

|

Marktkonzentration | Niedrig |

|

|

Größter Anteil nach Gastronomietyp | Schnellrestaurants |

|

|

CAGR(2024 - 2029) | 10.41 % |

|

|

Am schnellsten wachsend nach Gastronomietyp | Wolkenküche |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des australischen Food-Service-Marktes

Die Größe des australischen Foodservice-Marktes wird im Jahr 2024 auf 61,98 Milliarden US-Dollar geschätzt und soll bis 2029 101,68 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,41 % im Prognosezeitraum (2024–2029) entspricht.

Die Zahl der Restaurantbesuche pro Monat stieg aufgrund der landesweiten Verbreitung von Fast-Food-Unternehmen.

- Der Gesamtmarkt verzeichnete von 2019 bis 2022 einen Anstieg des Verkaufswerts um 30,7 %. Aufgrund der zunehmenden Zahl internationaler Touristenankünfte, die im Jahr 2022 über 1 Million erreichte, stiegen die Verbraucherausgaben für Restaurantbesuche im Jahr 2022 auf 160 USD pro Woche , FSR-Restaurants verzeichneten im Zeitraum 2019–2022 ein deutliches Wachstum des Verkaufswerts von 18,14 %. Das Wachstum des Segments ist auf die Einführung veganer, zuckerarmer und glutenfreier Optionen in traditionellen asiatischen Gerichten durch Restaurants zurückzuführen.

- Schnellrestaurants machten den größten Marktanteil aus und es wird darüber hinaus prognostiziert, dass sie im Prognosezeitraum (2023–2029) eine wertmäßige jährliche Wachstumsrate von 9,18 % verzeichnen werden. Aufgrund des zunehmenden Fast-Food-Konsums im Land besuchen jeden Monat mehr als 80 Millionen Menschen Fast-Food-Restaurants. Die Coles Group gibt 15,2 Millionen US-Dollar für digitale Werbung aus, während Yum! Brands, zu dem KFC, Pizza Hut und Taco Bell gehören, gibt 14,9 Millionen US-Dollar für seine wichtigste Marketingstrategie aus.

- Es wird prognostiziert, dass Cloud-Küchen im Prognosezeitraum die schnellste CAGR von 38,64 % nach Wert verzeichnen werden. Im Jahr 2022 machte die Lieferung 30 % des gesamten Restaurantumsatzes aus, und über 5,5 Millionen australische Verbraucher ab 14 Jahren (26,5 %) bestellten im Jahr 2021 in Australien Lebensmittel online.

- Aber auch Cafés Bars hatten im Jahr 2022 einen herausragenden Marktanteil. Aufgrund des hohen Kaffeekonsums im Land, da im Jahr 2022 rund 75 % der Bevölkerung lieber ein- oder zweimal am Tag Kaffee tranken, sind Menschen im Alter zwischen 25 und 34 konsumierten den meisten Kaffee in Australien. Allerdings waren im Jahr 2021 rund 78 % der Australier beim Kaffeetrinken Geschmack und Qualität wichtig, was den Verkaufswert spezialisierter Kaffee- und Teegeschäfte im Land steigerte.

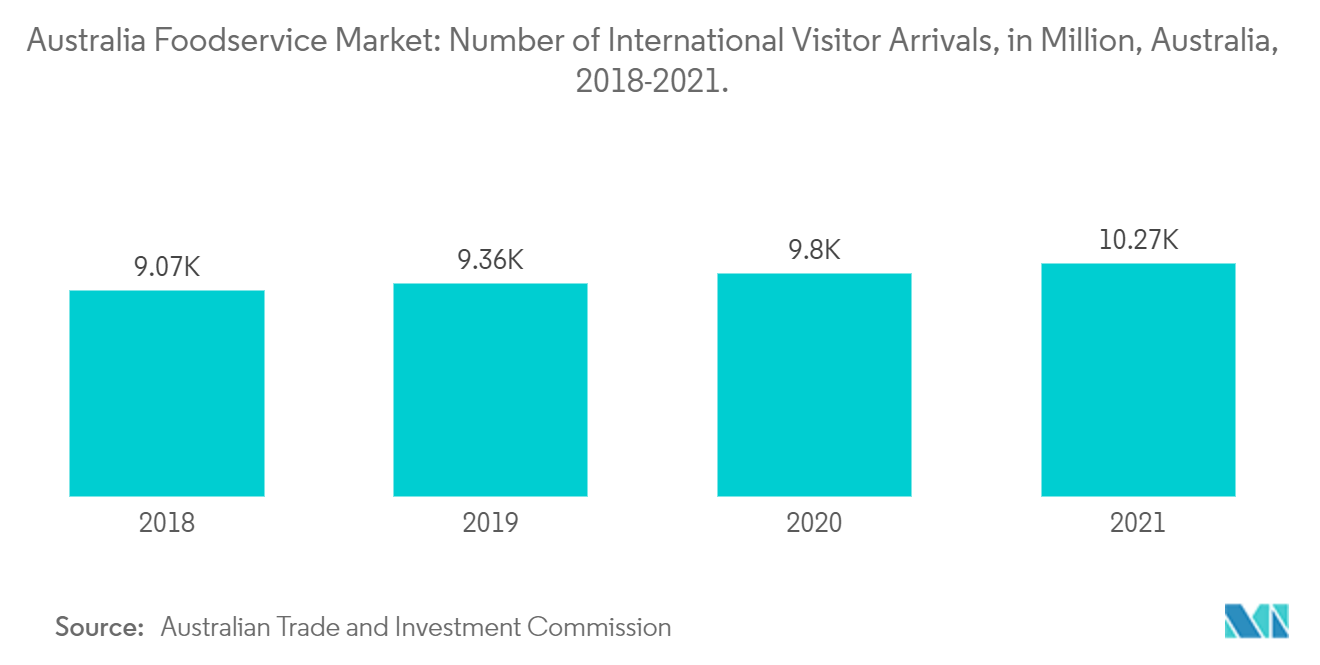

Der Tourismus trägt zur australischen Gastronomie bei

Aufgrund des Wachstums der Tourismusbranche und des Anstiegs der ein- und ausgehenden Touristen können zahlreiche ausländische Foodservice-Anbieter in den Markt eintreten und Kunden weltweit ein breites Portfolio an Multi-Cuisine-Angeboten anbieten. Es hat das Potenzial, die Gastronomie im ganzen Land voranzutreiben. Im Jahr 2020 war aufgrund des COVID-19-Ausbruchs ein Rückgang zu beobachten. Im Jahr 2021 verbesserte sich die Situation jedoch nach den Reiselockerungen. Der Markt wird durch den ausländischen Tourismus und eine größere Anzahl von Australiern angetrieben, die jährlich zum Inlandstourismus beitragen. Australien ist berühmt für seine einzigartige Küche und Speisen wie Emu-Fleisch, gegrilltes Känguru, Dagwood Hotdogs und viele mehr. Touristen interessieren sich für die Gastronomie in Australien aufgrund ihres einzigartigen Essens und Fleisches.

Das Segment Chained Outlets hält den größten Anteil

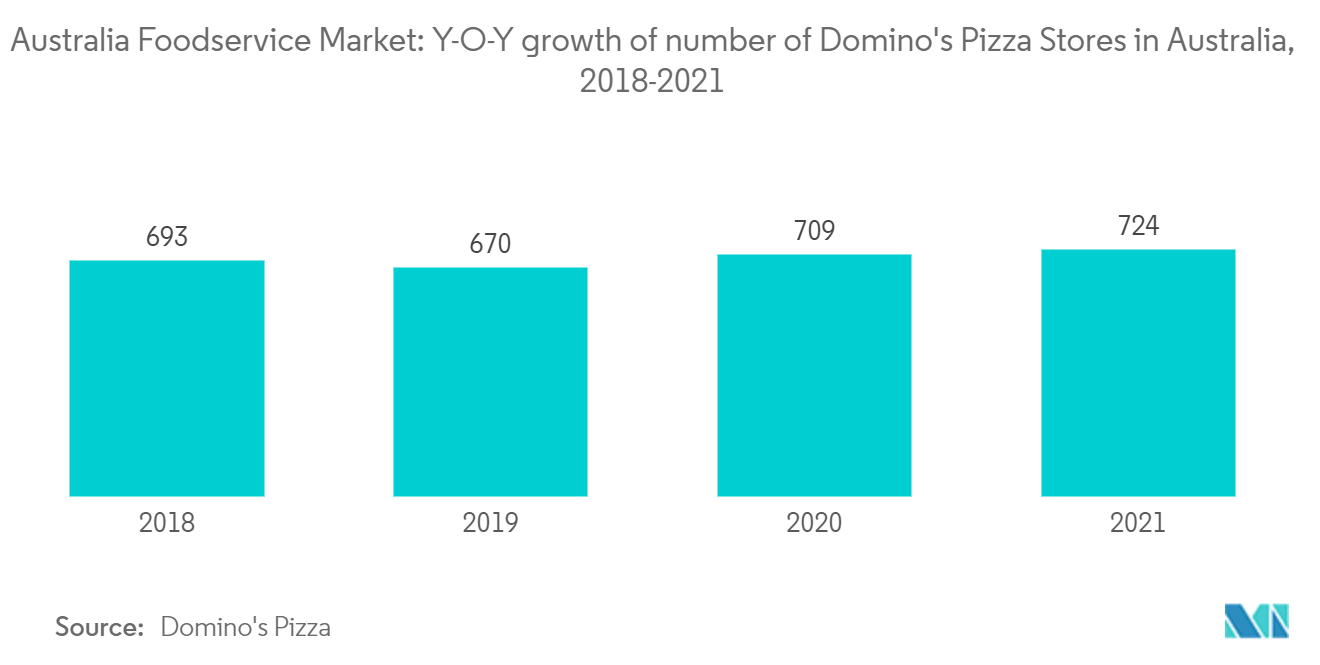

Das Segment arbeitet mit einem spezialisierten Geschäftsmodell, das das Angebot traditioneller Restaurants und Fast-Food-Dienstleistungen kombiniert. Solche Konzepte haben sich in den letzten Jahren als erfolgreich im Land erwiesen. Auf der anderen Seite führte die Änderung des Verhaltens der Verbraucher gegenüber regulären Fast-Food-Ketten zu übermäßigen Ausgaben in gesünderen alternativen Einrichtungen, einschließlich Meeresfrüchten und japanischer Küche. Die meisten der verketteten Verkaufsstellen sind jedoch globale Food-Service-Giganten. Daher investieren sie weiterhin in Marketing, Expansion oder andere Strategien zur Steigerung der Kundenanziehung, um ihren Umsatz zu steigern. Laut den Daten der Retail Food Group Limited aus dem Jahr 2021 hat die Marke Donut King 227 Filialen in Australien. Die Nachfrage nach Essen zum Mitnehmen steigt auch in der Region, und die wichtigsten Akteure auf dem Markt erweitern ihr Portfolio, um die Verbraucher zu verbessern und bequemere Lebensmitteldienstleistungen anzubieten. Andere Outlets wie Domino's Pizza, Crust Capers, Gloria Jeans' und viele mehr erweitern ihr Geschäft in Australien.

Überblick über die australische Food-Service-Branche

Der australische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 3,91 % einnehmen. Die Hauptakteure auf diesem Markt sind Competitive Foods Australia, Craveable Brands, Domino's Pizza Enterprises Ltd., McDonald's Corporation und Yum! Brands, Inc. (alphabetisch sortiert).

Marktführer im australischen Food-Service

Competitive Foods Australia

Craveable Brands

Domino's Pizza Enterprises Ltd.

McDonald's Corporation

Yum! Brands, Inc.

Other important companies include Bloomin' Brands, Inc., Doctor's Associate, Inc., Guzman Y Gomez Restaurant Group Pty Limited, Inspire Brands, Inc., Jab Holding Company S.À.R.L., Nando's Group Holdings Limited, Pacific Hunter Group Pty Ltd, PubCo Group, Retail Food Group, Ribs and Burgers, Starbucks Corporation, Zambrero Pty Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum australischen Food-Service-Markt

- April 2023 Subway hat das neueste Produkt in sein Subs-Sortiment aufgenommen, das Bizarre Creme Egg Sandwich, eine Kombination aus mit italienischem Brot gefüllten Schokoladencreme-Eiern.

- Januar 2023 Zambrero gibt seine Partnerschaft mit Cronulla Sharks und SurfAid für 2023 bekannt.

- Dezember 2022 KFC Australia hat sich mit dem Drohnendienstleister Wing zusammengetan, um in Australien einen Lieferservice für warme und frische Menüpunkte zu testen, um den Kunden mehr Komfort zu bieten.

Australien Food Service Market Report – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

Angebote melden

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Anzahl der Verkaufsstellen

2.2. Durchschnittlicher Bestellwert

2.3. Gesetzlicher Rahmen

2.3.1. Australien

2.4. Menüanalyse

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Gastronomietyp

3.1.1. Cafés und Bars

3.1.1.1. Nach Küche

3.1.1.1.1. Bars und Kneipen

3.1.1.1.2. Cafés

3.1.1.1.3. Saft-/Smoothie-/Dessertriegel

3.1.1.1.4. Spezialisierte Kaffee- und Teeläden

3.1.2. Wolkenküche

3.1.3. Full-Service-Restaurants

3.1.3.1. Nach Küche

3.1.3.1.1. asiatisch

3.1.3.1.2. europäisch

3.1.3.1.3. Lateinamerikanisch

3.1.3.1.4. Naher Osten

3.1.3.1.5. nordamerikanisch

3.1.3.1.6. Andere FSR-Küchen

3.1.4. Schnellrestaurants

3.1.4.1. Nach Küche

3.1.4.1.1. Bäckereien

3.1.4.1.2. Burger

3.1.4.1.3. Eiscreme

3.1.4.1.4. Fleischbasierte Küche

3.1.4.1.5. Pizza

3.1.4.1.6. Andere QSR-Küchen

3.2. Auslauf

3.2.1. Verkettete Verkaufsstellen

3.2.2. Unabhängige Outlets

3.3. Standort

3.3.1. Freizeit

3.3.2. Unterkunft

3.3.3. Einzelhandel

3.3.4. Eigenständige

3.3.5. Reisen

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. Bloomin' Brands, Inc.

4.4.2. Competitive Foods Australia

4.4.3. Craveable Brands

4.4.4. Doctor's Associate, Inc.

4.4.5. Domino's Pizza Enterprises Ltd.

4.4.6. Guzman Y Gomez Restaurant Group Pty Limited

4.4.7. Inspire Brands, Inc.

4.4.8. Jab Holding Company S.À.R.L.

4.4.9. McDonald's Corporation

4.4.10. Nando's Group Holdings Limited

4.4.11. Pacific Hunter Group Pty Ltd

4.4.12. PubCo Group

4.4.13. Retail Food Group

4.4.14. Ribs and Burgers

4.4.15. Starbucks Corporation

4.4.16. Yum! Brands, Inc.

4.4.17. Zambrero Pty Ltd

5. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- ANZAHL DER VERKAUFSEINHEITEN NACH FOODSERVICE-KANÄLEN, AUSTRALIEN, 2017–2029

- Abbildung 2:

- DURCHSCHNITTLICHER BESTELLWERT NACH FOODSERVICE-KANÄLEN, USD, AUSTRALIEN, 2017 VS. 2022 VS. 2029

- Abbildung 3:

- AUSTRALISCHER FOODSERVICE-MARKT, WERT, USD, 2017 – 2029

- Abbildung 4:

- WERT DES LEBENSMITTELSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 5:

- WERTANTEIL DES FOODSERVICE-MARKTES, %, NACH LEBENSMITTELSERVICE-TYP, AUSTRALIEN, 2017 VS. 2023 VS. 2029

- Abbildung 6:

- WERT DES LEBENSMITTELMARKTS FÜR CAFES BARS NACH KÜCHE, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 7:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR CAFES BARS NACH KÜCHE, %, AUSTRALIEN, 2017 VS. 2023 VS. 2029

- Abbildung 8:

- WERT DES FOODSERVICE-MARKTES ÜBER BARS PUBS, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 9:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR BARS PUBS NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 10:

- WERT DES FOODSERVICE-MARKTES ÜBER CAFES, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 11:

- WERTANTEIL DES CAFES-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 12:

- WERT DES FOODSERVICE-MARKTES ÜBER SAFT-/SMOOTHIE-/DESSERTBARS, USD, AUSTRALIEN, 2017–2029

- Abbildung 13:

- WERTANTEIL DES SAFT-/SMOOTHIE-/DESSERT-BARS-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 14:

- WERT DES FOODSERVICE-MARKTES ÜBER SPEZIALISIERTE KAFFEE- UND TEESHOPS, USD, AUSTRALIEN, 2017–2029

- Abbildung 15:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR KAFFEE- UND TEEGESCHÄFTE NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 16:

- WERT DES CLOUD KITCHEN FOODSERVICE-MARKTES, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 17:

- WERTANTEIL DES CLOUD KITCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 18:

- WERT DES FOODSERVICE-MARKTES FÜR FULL-SERVICE-RESTAURANTS NACH KÜCHE, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 19:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR VOLLSTÄNDIGE RESTAURANTS NACH KÜCHE, %, AUSTRALIEN, 2017 VS 2023 VS 2029

- Abbildung 20:

- WERT DES ASIATISCHEN LEBENSMITTELMARKTS, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 21:

- WERTANTEIL DES ASIATISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 22:

- WERT DES EUROPÄISCHEN FOODSERVICE-MARKTES, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 23:

- WERTANTEIL DES EUROPÄISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 24:

- WERT DES LATEINAMERIKANISCHEN LEBENSMITTELMARKTES, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 25:

- WERTANTEIL DES LATEINAMERIKANISCHEN GASTRONOMIEMARKTES NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS. 2029

- Abbildung 26:

- WERT DES LEBENSMITTELMARKTS IM NAHEN ÖSTLICHEN, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 27:

- WERTANTEIL DES LEBENSMITTELSERVICE-MARKTES IM NAHEN ÖSTLICHEN NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 28:

- WERT DES NORDAMERIKANISCHEN LEBENSMITTELMARKTS, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 29:

- WERTANTEIL DES NORDAMERIKANISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 30:

- WERT DES ANDEREN FSR-CUISINES-MARKTES, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 31:

- WERTANTEIL ANDERER FSR-CUISINES-FOODSERVICE-MÄRKTE NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS. 2029

- Abbildung 32:

- WERT DES QUICK-SERVICE-RESTAURANTS-FOODSERVICE-MARKTES NACH KÜCHE, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 33:

- WERTANTEIL DES LEBENSMITTELMARKTES FÜR SCHNELLSERVICE-RESTAURANTS NACH KÜCHE, %, AUSTRALIEN, 2017 VS. 2023 VS. 2029

- Abbildung 34:

- WERT DES BÄCKEREI-FOODSERVICE-MARKTES, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 35:

- WERTANTEIL DES BÄCKEREI-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 36:

- WERT DES BURGER-FOODSERVICE-MARKTES, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 37:

- WERTANTEIL DES BURGER-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 38:

- WERT DES EISCREME-FOODSERVICE-MARKTES, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 39:

- WERTANTEIL DES EISCREME-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 40:

- WERT DES FOODSERVICE-MARKTES FÜR FLEISCHBASIERTE KÜCHEN, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 41:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR FLEISCHBASIERTE KÜCHEN NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 42:

- WERT DES PIZZA-FOODSERVICE-MARKTES, USD, AUSTRALIEN, 2017 - 2029

- Abbildung 43:

- WERTANTEIL DES PIZZA-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 44:

- WERT ANDERER QSR-CUISINES-FOODSERVICE-MARKT, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 45:

- WERTANTEIL AN ANDEREN QSR-CUISINES-FOODSERVICE-MÄRKTEN NACH VERKAUFSSTELLEN, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 46:

- WERT DES FOODSERVICE-MARKTES NACH Filiale, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 47:

- WERTANTEIL DES FOODSERVICE-MARKTES, %, NACH VERKAUFSSTELLE, AUSTRALIEN, 2017 VS. 2023 VS. 2029

- Abbildung 48:

- WERT DES LEBENSMITTELMARKTES ÜBER VERKAUFSKETTEN, USD, AUSTRALIEN, 2017–2029

- Abbildung 49:

- WERTANTEIL DES LEBENSMITTELSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 50:

- WERT DES GASTRONOMIEMARKTES ÜBER UNABHÄNGIGE VERKAUFSSTELLEN, USD, AUSTRALIEN, 2017 - 2029

- Abbildung 51:

- WERTANTEIL DES UNABHÄNGIGEN FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 52:

- WERT DES FOODSERVICE-MARKTES NACH STANDORT, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 53:

- WERTANTEIL DES FOODSERVICE-MARKTES, %, NACH STANDORT, AUSTRALIEN, 2017 VS 2023 VS 2029

- Abbildung 54:

- WERT DES FOODSERVICE-MARKTES ÜBER FREIZEITSTANDORT, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 55:

- WERTANTEIL DES FREIZEIT-FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 56:

- WERT DES FOODSERVICE-MARKTES ÜBER UNTERKUNFTSSTANDORT, USD, AUSTRALIEN, 2017–2029

- Abbildung 57:

- WERTANTEIL DES UNTERKUNFT-FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 58:

- WERT DES FOODSERVICE-MARKTES ÜBER EINZELHANDELSSTANDORT, USD, AUSTRALIEN, 2017–2029

- Abbildung 59:

- WERTANTEIL DES LEBENSMITTELSERVICE-EINZELHANDELSMARKTES NACH LEBENSMITTELSERVICE-TYP, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 60:

- WERT DES FOODSERVICE-MARKTES ÜBER EINEN EIGENSTÄNDIGEN STANDORT, USD, AUSTRALIEN, 2017 – 2029

- Abbildung 61:

- WERTANTEIL DES EIGENSTÄNDIGEN LEBENSMITTELSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 62:

- WERT DES FOODSERVICE-MARKTES ÜBER DEN REISESTANDORT, USD, AUSTRALIEN, 2017–2029

- Abbildung 63:

- WERTANTEIL DES REISE-FOODSERVICE-MARKTES NACH FOODSERVICE-TYP, %, AUSTRALIEN, 2022 VS 2029

- Abbildung 64:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMGEBUNGEN, ANZAHL, AUSTRALIEN, 2019–2023

- Abbildung 65:

- AM MEISTEN ANGEWENDETE STRATEGIEN, ANZAHL, AUSTRALIEN, 2019–2023

- Abbildung 66:

- WERTANTEIL DER WICHTIGSTEN SPIELER, %, AUSTRALIEN, 2022

Segmentierung der australischen Foodservice-Branche

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Der Gesamtmarkt verzeichnete von 2019 bis 2022 einen Anstieg des Verkaufswerts um 30,7 %. Aufgrund der zunehmenden Zahl internationaler Touristenankünfte, die im Jahr 2022 über 1 Million erreichte, stiegen die Verbraucherausgaben für Restaurantbesuche im Jahr 2022 auf 160 USD pro Woche , FSR-Restaurants verzeichneten im Zeitraum 2019–2022 ein deutliches Wachstum des Verkaufswerts von 18,14 %. Das Wachstum des Segments ist auf die Einführung veganer, zuckerarmer und glutenfreier Optionen in traditionellen asiatischen Gerichten durch Restaurants zurückzuführen.

- Schnellrestaurants machten den größten Marktanteil aus und es wird darüber hinaus prognostiziert, dass sie im Prognosezeitraum (2023–2029) eine wertmäßige jährliche Wachstumsrate von 9,18 % verzeichnen werden. Aufgrund des zunehmenden Fast-Food-Konsums im Land besuchen jeden Monat mehr als 80 Millionen Menschen Fast-Food-Restaurants. Die Coles Group gibt 15,2 Millionen US-Dollar für digitale Werbung aus, während Yum! Brands, zu dem KFC, Pizza Hut und Taco Bell gehören, gibt 14,9 Millionen US-Dollar für seine wichtigste Marketingstrategie aus.

- Es wird prognostiziert, dass Cloud-Küchen im Prognosezeitraum die schnellste CAGR von 38,64 % nach Wert verzeichnen werden. Im Jahr 2022 machte die Lieferung 30 % des gesamten Restaurantumsatzes aus, und über 5,5 Millionen australische Verbraucher ab 14 Jahren (26,5 %) bestellten im Jahr 2021 in Australien Lebensmittel online.

- Aber auch Cafés Bars hatten im Jahr 2022 einen herausragenden Marktanteil. Aufgrund des hohen Kaffeekonsums im Land, da im Jahr 2022 rund 75 % der Bevölkerung lieber ein- oder zweimal am Tag Kaffee tranken, sind Menschen im Alter zwischen 25 und 34 konsumierten den meisten Kaffee in Australien. Allerdings waren im Jahr 2021 rund 78 % der Australier beim Kaffeetrinken Geschmack und Qualität wichtig, was den Verkaufswert spezialisierter Kaffee- und Teegeschäfte im Land steigerte.

| Gastronomietyp | ||||||||||

| ||||||||||

| Wolkenküche | ||||||||||

| ||||||||||

|

| Auslauf | |

| Verkettete Verkaufsstellen | |

| Unabhängige Outlets |

| Standort | |

| Freizeit | |

| Unterkunft | |

| Einzelhandel | |

| Eigenständige | |

| Reisen |

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen