Marktanalyse für Atherektomiegeräte

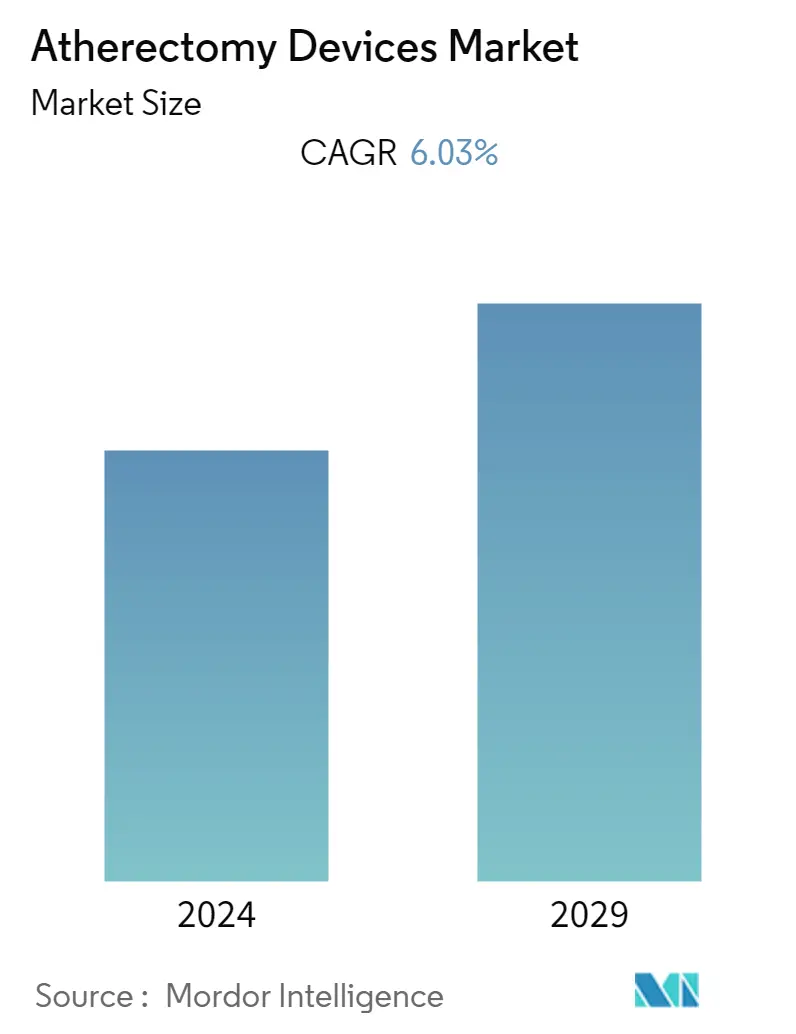

Es wird erwartet, dass der Markt für Atherektomiegeräte im Prognosezeitraum 2022–2027 eine jährliche Wachstumsrate von etwa 6,03 % verzeichnen wird.

Wie viele andere Märkte war auch der Markt von der COVID-19-Pandemie betroffen. Verschiedene kardiovaskuläre Eingriffe und nicht unbedingt notwendige Behandlungen wurden verschoben. Im März 2022 wurde in den Annals of Thoracic Surgery eine Forschungsstudie veröffentlicht, in der 717.103 erwachsene Herzchirurgiepatienten analysiert wurden und mehr als 20 Millionen COVID-19-Patienten gaben an, dass das Volumen der Herzchirurgie bei Erwachsenen um 52,7 % und um 65,5 % zurückgegangen sei in Wahlfällen. Die Mittelatlantikregion war am stärksten vom ersten COVID-19-Anstieg betroffen, mit einem Rückgang des Gesamtfallvolumens um 69,7 % und eines Rückgangs der Wahlfälle um 80,0 %. In den Regionen Mittelatlantik und Neuengland stieg die beobachtete gegenüber der erwarteten Sterblichkeit bei isoliertem Koronarbypass um das 1,48-Fache (148 % Anstieg) der Prä-COVID-Raten. Nach dem ersten COVID-19-Anstieg kehrten die landesweiten Fälle herzchirurgischer Eingriffe nicht auf den Ausgangswert zurück, was auf ein COVID-19-bedingtes Defizit bei herzchirurgischen Patienten hindeutet. Die Atherektomie ist ein Verfahren zur Reinigung verstopfter Herzarterien. Zu den Herzoperationen gehören auch Atherektomie-Operationen. Daher war der Markt weltweit betroffen. Mit der weltweiten Lockerung der COVID-19-Beschränkungen gewann der Markt an Dynamik und es wird erwartet, dass er im Laufe der Jahre wieder sein volles Potenzial entfalten wird.

Der Markt für Atherektomiegeräte wird hauptsächlich durch die zunehmende Bevorzugung minimalinvasiver Operationen angetrieben. Forschungsstudien zur Ausweitung minimalinvasiver Operationen sind ein weiterer Faktor, der das Marktwachstum vorantreibt. Im Oktober 2021 wurde im Elsevier Journal eine Forschungsstudie veröffentlicht, die besagt, dass der kontinuierliche Fortschritt bei der perkutanen Koronarintervention (PCI) Chirurgen dazu inspiriert hat, die Invasivität chirurgischer Revaskularisierungstechniken zu reduzieren, was zur Entwicklung minimalinvasiver Herzchirurgieverfahren (MICS) führte. die sich in den letzten Jahrzehnten stark ausgeweitet haben. Die Hauptziele von MICS sind die Vermeidung jeglicher Form von Sternotomie, die Reduzierung postoperativer Blutprodukttransfusionen, die Verkürzung der Beatmungszeiten, die Reduzierung von Intensivpflege- und Krankenhausaufenthalten, die Verringerung postoperativer Schmerzen und die Beschleunigung der Rückkehr zu normalen Aktivitäten. Aufgrund dieser Vorteile von MICS wird die Einführung solcher Operationen zunehmen, was das Marktwachstum steigern würde.

Darüber hinaus wird erwartet, dass die kontinuierliche Produktentwicklung und Kommerzialisierung das Wachstum des Marktes vorantreiben wird. Im November 2021 brachte Royal Philips in Orlando, USA, Anwendungen für periphere und koronare Arterien auf den Markt, darunter das Nexcimerlaser-System. Das neue Philips Lasersystem – Nexcimer – bietet Plug-and-Play-Einfachheit für koronare und periphere Atherektomie- und Elektrodenextraktionsverfahren. Es ist das einzige System, das mit Kathetern mit klinischen Daten der Stufe I für die ISR-Atherektomie kompatibel ist und auch Elektrodenextraktionsverfahren (die Entfernung von Schrittmacher- oder Defibrillatorleitungen um das Herz herum) unterstützen kann.

Im aktuellen Trend der Reform der Gesundheitsversorgung, Erstattung und Deckung ist die Konsolidierung von Kostenträgern und Leistungserbringern angesichts der steigenden Gesundheitskosten für Patienten und ihre Betreuer von entscheidender Bedeutung. Eine Erstattungs- und Versicherungsreform erhöht die Chancen, sich für die Behandlung zu entscheiden, wenn diese abgedeckt ist. Daher würde eine Erhöhung der Erstattung das Marktwachstum in der kommenden Zeit steigern. Im Jahr 2022 haben die Centers for Medicare and Medicaid Services (CMS) die Erstattung für Verfahren der peripheren intravaskulären Lithotripsie (IVL) erhöht. Verfahren einschließlich Revaskularisation, endovaskulär, offen oder perkutan, Arterien der unteren Extremität, außer Tibia/Peroneal; mit intravaskulärer Lithotripsie, einschließlich Angioplastie innerhalb derselben Gefäße (CPT-Code C9764), erhalten 10.258 USD. Ebenso ein Verfahren, das die Revaskularisierung endovaskulärer, offener oder perkutaner Arterien der unteren Extremität, außer der Tibia/Peronealarterie, umfasst; mit intravaskulärer Lithotripsie und transluminaler Stentplatzierung(en), einschließlich Angioplastie innerhalb derselben Gefäße (CPT-Code C9765), erhält 16.402 USD. Darüber hinaus Prozesse einschließlich Revaskularisation, endovaskuläre, offene oder perkutane Arterien der unteren Extremität, außer tibial/peroneal; mit intravaskulärer Lithotripsie und transluminaler Stentplatzierung(en) sowie Atherektomie, einschließlich Angioplastie innerhalb derselben Gefäße, wenn durchgeführt (CPT-Code C9767), erhalten Sie 16.402 USD. Daher wird erwartet, dass alle oben genannten Faktoren den Markt im Prognosezeitraum ankurbeln werden.

Allerdings könnten die strengen Regulierungsszenarien das Marktwachstum im Prognosezeitraum bremsen.

Markttrends für Atherektomiegeräte

Das Segment der gerichteten Atherektomie hält im Prognosezeitraum einen erheblichen Marktanteil am untersuchten Markt

Es wird erwartet, dass das Marktsegment der gerichteten Atherektomie im Prognosezeitraum gegenüber anderen Produkten ein deutliches Wachstum verzeichnen wird, da es bestimmte Vorteile wie niedrige Behandlungskosten, verbesserte Effizienz usw. bietet. Die zunehmende Einführung minimalinvasiver Atherektomieverfahren kann die Nachfrage nach Atherektomie steigern Geräte. Laut einer von Krishna J. Rocha-Singh et. veröffentlichten Forschungsstudie. al., im Juni 2021, ist die Plaqueentfernung mit gerichteter Atherektomie (DA) vor der Angioplastie mit medikamentenbeschichtetem Ballon (DCB) eine sichere und wirksame Behandlungstechnik mit einer niedrigen provisorischen Stentrate bei Patienten mit symptomatischer, stark verkalkter femoropoplitealer Arterienerkrankung. Daher wird erwartet, dass Forschungsstudien wie diese den Einsatz von DA-Systemen weiter fördern, was voraussichtlich das Wachstum im untersuchten Segment ankurbeln wird.

Es wird erwartet, dass auch die strategischen Initiativen wichtiger Marktteilnehmer wie Produkteinführungen, Fusionen und Übernahmen sowie Partnerschaften zum Marktwachstum beitragen. Beispielsweise reichte Medtronic im August 2021 bei der USFDA einen Antrag auf Zulassung des TurboHawk Plus Directional Atherectomy System ein, einer aktualisierten Version seines älteren und weitgehend ausgemusterten Atherektomiegeräts. Dieses Gerät erleichtert vermehrte Atherektomie-Eingriffe bei Eingriffen bei peripherer arterieller Verschlusskrankheit (pAVK). Darüber hinaus erhielt Avinger Inc. im November 2021 die 510(k)-Zulassung der US-amerikanischen FDA für die neue klinische Indikation des Pantherisimage-geführten Atherektomiesystems. Diese Genehmigung ermöglicht es dem Unternehmen, Pantheris zur Behandlung von In-Stent-Restenose (ISR) in den Arterien der unteren Extremitäten direkt zu vermarkten.

Insgesamt wird daher erwartet, dass das Segment der gerichteten Atherektomiesysteme im Prognosezeitraum der Studie aufgrund der wachsenden Zahl von Operationen und Produktinnovationen wachsen wird.

Nordamerika hält einen erheblichen Marktanteil und wird dies voraussichtlich auch im Prognosezeitraum tun

Es wird erwartet, dass Nordamerika einen erheblichen Marktanteil halten wird. Faktoren wie die zunehmende Verfügbarkeit von Erstattungen für Atherektomiesysteme, die Akzeptanz von Atherektomiesystemen bei medizinischem Fachpersonal, die große Patientenpopulation peripherer und koronarer Herzkrankheiten und eine zunehmende Anzahl klinischer Studien (die darauf abzielen, die therapeutische Wirksamkeit von Atherektomiesystemen im Besonderen zu bewerten). Behandlung von Krankheiten) treiben das Wachstum des nordamerikanischen Marktes für Atherektomiegeräte voran.

Laut der CDC-Aktualisierung vom Februar 2022 sind Herzerkrankungen in den Vereinigten Staaten die häufigste Todesursache, unabhängig von Geschlecht, Rasse oder ethnischer Zugehörigkeit, und die häufigste Art von Herzerkrankungen ist die koronare Herzkrankheit (KHK) oder die koronare Herzkrankheit Dabei kommt es zu einer Verengung der Herzkranzgefäße oder zu Cholesterinblockaden in den Wänden, die zu Schlaganfällen oder Herzinfarkten führen können. Aufgrund der steigenden Prävalenz von Herzerkrankungen wird daher erwartet, dass die Nachfrage nach Atherektomieverfahren in der Region steigen wird, was das Wachstum des untersuchten Marktes im Prognosezeitraum ankurbeln dürfte.

Ein geeignetes Erstattungsszenario und eine hohe Anzahl von FDA-zugelassenen Geräten sind die Hauptgründe für diese Dominanz. Beispielsweise gab BD (Becton, Dickinson and Company) im Oktober 2021 bekannt, dass es von der US-amerikanischen FDA die 510(k)-Zulassung für erweiterte Indikationen für das Rotarex-Atherektomiesystem erhalten hat. Darüber hinaus kündigte Royal Philips im November 2021 die nordamerikanische Einführung neuer Anwendungen für periphere und koronare Arterien an, darunter das IntraSight Mobile-System und das Nexcimer-Lasersystem.

Daher wird erwartet, dass alle oben genannten Faktoren den Markt in der Region im Prognosezeitraum ankurbeln werden.

Branchenüberblick über Atherektomiegeräte

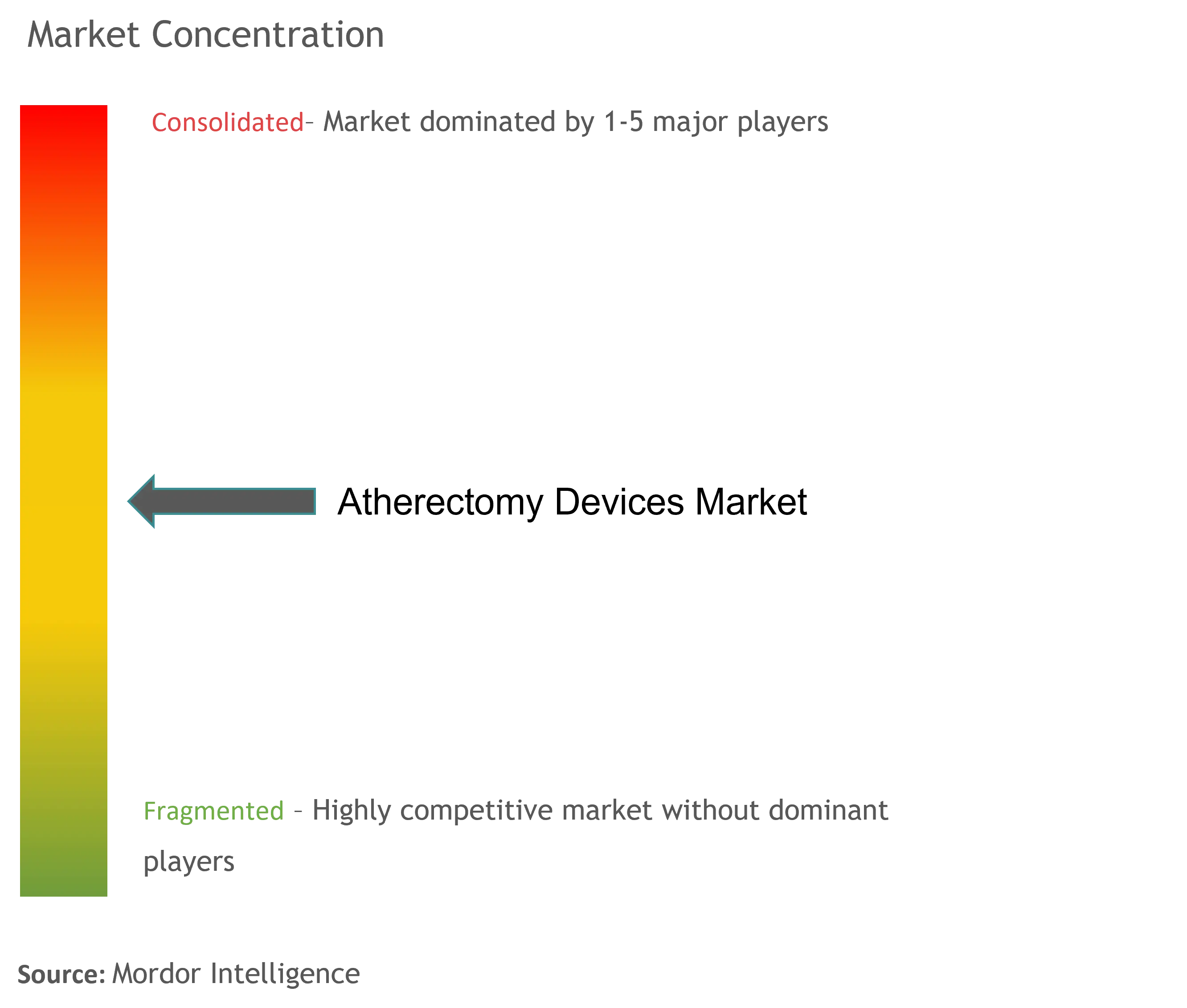

Der Markt für Atherektomiegeräte ist mäßig wettbewerbsintensiv, da viele Global Player präsent sind. Beispielsweise bieten Abbott Laboratories, B. Braun SE, Boston Scientific, CR Bard, Cardinal Health Inc., Koninklijke Philips NV, Medtronic PLC, Terumo Corporation usw. ihre Produkte weltweit an.

Marktführer bei Geräten zur Atherektomie

-

Abbott Laboratories

-

Boston Scientific Corporation

-

Medtronic

-

Becton, Dickinson and Company

-

Koninklijke Philips N.V.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Atherektomiegeräte

- August 2022 AngioDynamics, Inc. gibt bekannt, dass das Auryon Atherektomiesystem die 510(k)-Zulassung für eine erweiterte Indikation erhalten hat, zu der auch die arterielle Thrombektomie gehört.

- Februar 2022 RA Medical Systems gab bekannt, dass 95 Probanden für die entscheidende klinische Studie zur Bewertung der Sicherheit und Wirksamkeit des DABRA-Excimer-Lasersystems als Atherektomiegerät zur Behandlung peripherer arterieller Erkrankungen registriert wurden.

Branchensegmentierung für Atherektomiegeräte

Gemäß dem Umfang des Berichts handelt es sich bei der Atherektomie um einen minimalinvasiven endovaskulären Eingriff, der im Allgemeinen durchgeführt wird, um Arteriosklerose aus Blutgefäßen im Körper zu entfernen. Es wird im Allgemeinen zur Behandlung von Arterien eingesetzt. Es kann auch in Venen und Gefäßbypasstransplantaten eingesetzt werden. Der Markt für Atherektomiegeräte ist nach Produkt (gerichtete Atherektomiesysteme, orbitale Atherektomiesysteme, photoablative (Laser-)Atherektomiesysteme und Rotationsatherektomiesysteme), Anwendung (periphere Gefäßanwendungen, kardiovaskuläre Anwendungen und neurovaskuläre Anwendungen) und Endbenutzer (Krankenhäuser) segmentiert und chirurgische Zentren, ambulante Pflegezentren und andere Endbenutzer) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Bericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen Regionen weltweit ab . Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Gerichtete Atherektomiesysteme |

| Orbitale Atherektomiesysteme |

| Photoablative (Laser-)Atherektomiesysteme |

| Rotationsatherektomiesysteme |

| Periphere Gefäßanwendungen |

| Kardiovaskuläre Anwendungen |

| Neurovaskuläre Anwendungen |

| Krankenhäuser und chirurgische Zentren |

| Ambulante Pflegezentren |

| Andere Endbenutzer |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Produkt | Gerichtete Atherektomiesysteme | |

| Orbitale Atherektomiesysteme | ||

| Photoablative (Laser-)Atherektomiesysteme | ||

| Rotationsatherektomiesysteme | ||

| Auf Antrag | Periphere Gefäßanwendungen | |

| Kardiovaskuläre Anwendungen | ||

| Neurovaskuläre Anwendungen | ||

| Vom Endbenutzer | Krankenhäuser und chirurgische Zentren | |

| Ambulante Pflegezentren | ||

| Andere Endbenutzer | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Marktforschung für Atherektomiegeräte

Wie groß ist der Markt für Atherektomiegeräte?

Der Markt für Atherektomiegeräte wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 6,03 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Atherektomiegeräte?

Abbott Laboratories, Boston Scientific Corporation, Medtronic, Becton, Dickinson and Company, Koninklijke Philips N.V. sind die wichtigsten Unternehmen, die auf dem Markt für Atherektomiegeräte tätig sind.

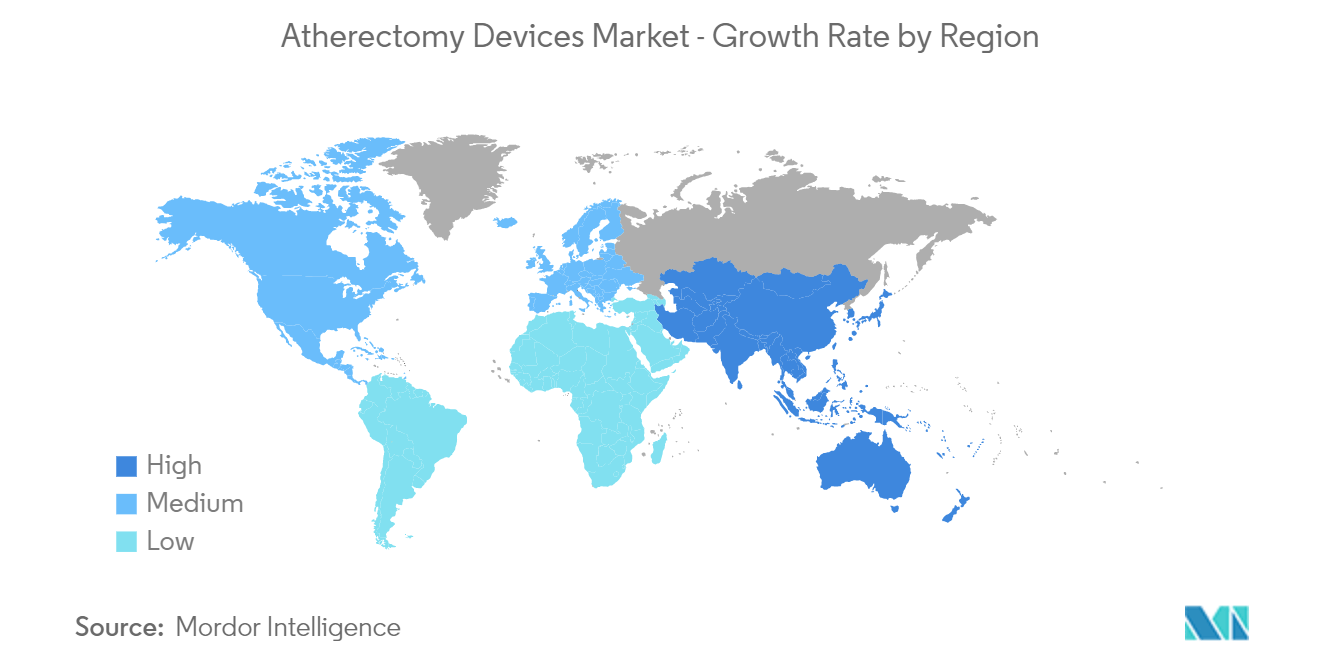

Welches ist die am schnellsten wachsende Region im Markt für Atherektomiegeräte?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Atherektomiegeräte?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Atherektomiegeräte.

Welche Jahre deckt dieser Markt für Atherektomiegeräte ab?

Der Bericht deckt die historische Marktgröße des Marktes für Atherektomiegeräte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Atherektomiegeräte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu Atherektomiegeräten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Atherektomiegeräten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Atherektomiegeräten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.