APAC-Marktanalyse für Weißzement

Der Markt für Weißzement im asiatisch-pazifischen Raum wird im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von über 2 % wachsen. Haupttreiber des untersuchten Marktes sind die wachsende Nachfrage der Bauindustrie im asiatisch-pazifischen Raum und die steigende Nachfrage nach Betonfertigteilen. Auf der anderen Seite sind die hohen Produktionskosten das größte Hemmnis, das das Marktwachstum voraussichtlich behindern wird.

- Es wird erwartet, dass wachsende Investitionen in die Infrastruktur in den ASEAN-Ländern verschiedene lukrative Möglichkeiten für das Marktwachstum bieten.

- Nach Typ machte das Typ-1-Segment den größten Anteil aus, da es Beton oder Mörtel eine brillante Farbe verleiht und sich ideal für eine Vielzahl von Architekturprojekten eignet

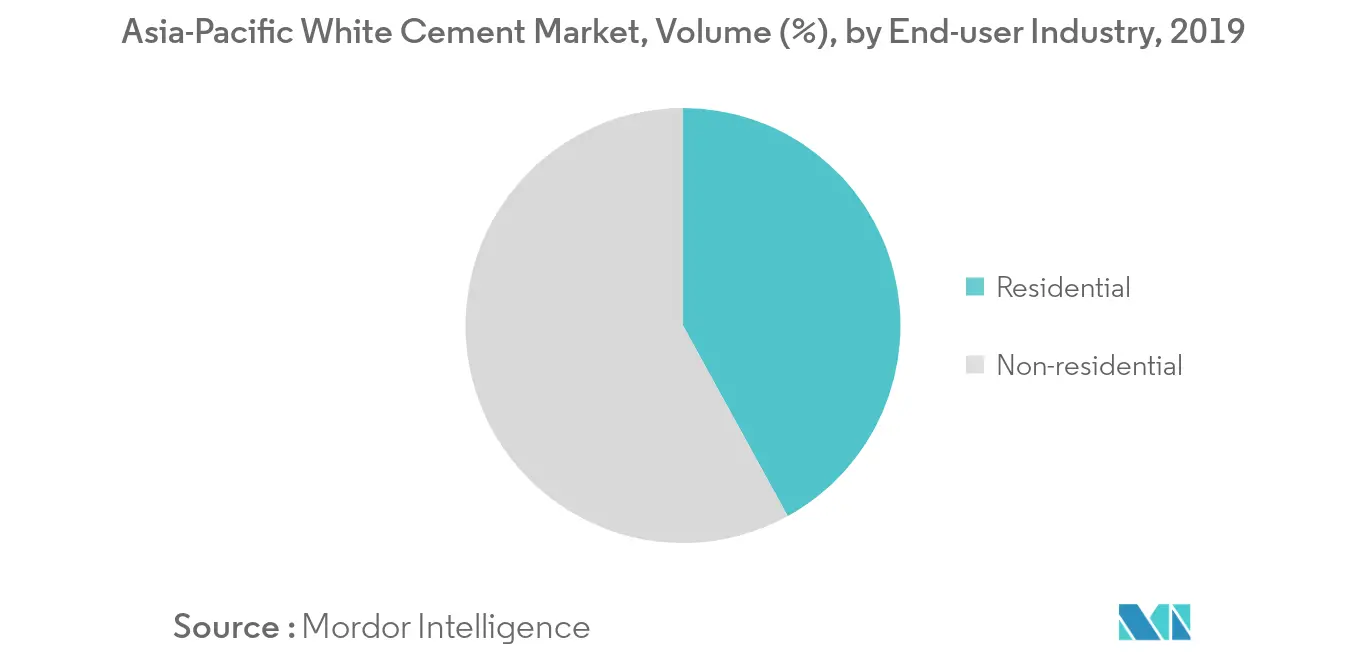

- Aufgrund der steigenden Nachfrage nach Weißzement aus gewerblichen, industriellen und Infrastrukturanwendungen machte das Segment Nicht-Wohnimmobilien den größten Anteil aus.

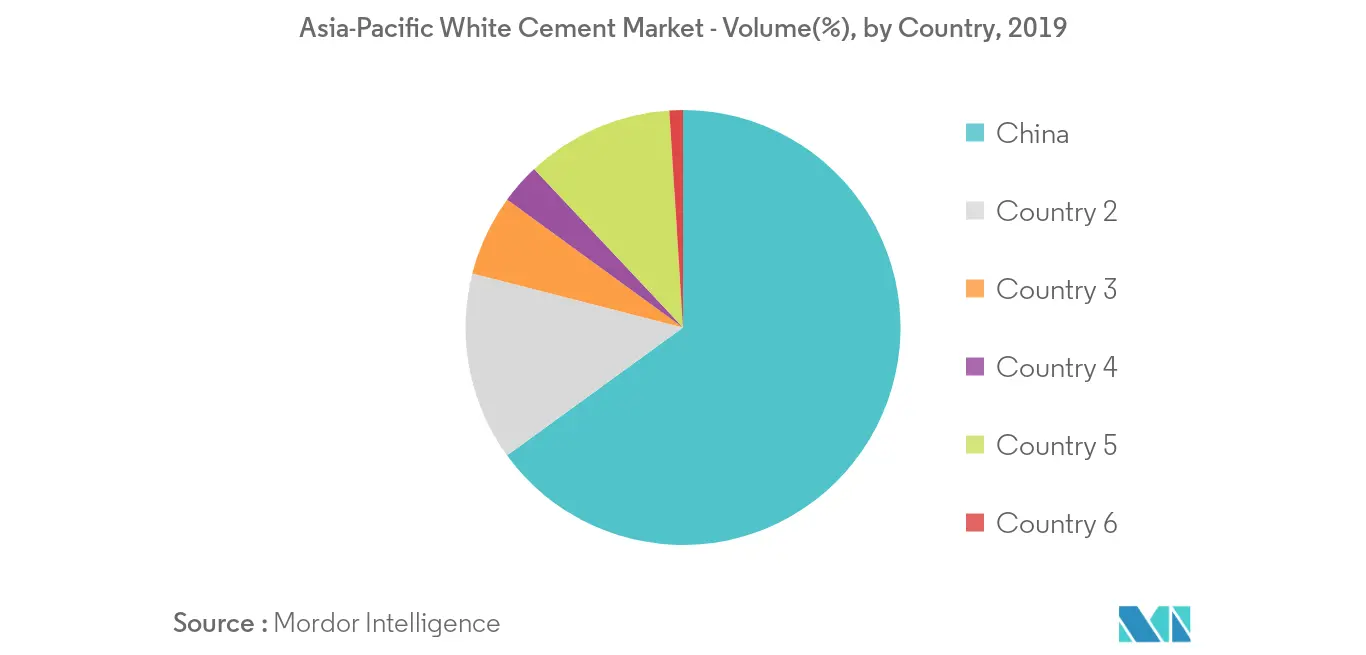

- Nach Ländern wird erwartet, dass China im Prognosezeitraum den Markt dominieren wird.

APAC-Markttrends für Weißzement

Wachsende Nachfrage aus der Bauindustrie im asiatisch-pazifischen Raum

- China hat den weltweit größten Baumarkt und ist der weltweit größte Zementhersteller. Obwohl die Wachstumsrate leicht zurückgeht, verzeichnete die Bauindustrie in China in den letzten Jahren immer noch ein deutliches Wachstum. Nach Angaben des National Bureau of Statistics of China stieg der Wert der Bauproduktion im Land von 9,6 Billionen CNY im Jahr 2010 auf 24,84 Billionen CNY im Jahr 2019.

- Indien ist der zweitgrößte Zementhersteller der Welt. Zu den größten Weißzementherstellern des Landes gehören JK Cement und Ultratech Cement. Es wird erwartet, dass die Nachfrage nach Weißzement im Land durch die wachsende Infrastrukturentwicklung im Land angekurbelt wird. Fast 9 % des indischen BIP werden für Infrastrukturdienstleistungen ausgegeben. Die indische Regierung hat dem Infrastruktursektor enorme Impulse gegeben, indem sie im Rahmen des Unionshaushalts 2018–2019 INR 5,97 Lakh Crore (92,22 Milliarden US-Dollar) bereitgestellt hat.

- Darüber hinaus haben 99 Städte im Rahmen ihres Smart-Cities-Plans Investitionen in Höhe von 31.650 Milliarden US-Dollar vorgeschlagen. 100 Smart Cities und 500 Städte werden in den nächsten fünf Jahren voraussichtlich Investitionen im Wert von 2 Billionen INR einladen.

- Darüber hinaus verzeichnete die indonesische Bauindustrie in den letzten Jahren ein deutliches Wachstum. Das BIP des Baugewerbes in Indonesien stieg von 1.041,95 Billionen MYR im Jahr 2014 auf rund 1.562,3 Billionen MYR im Jahr 2018. Der indonesische Hochbau verzeichnete in den letzten Jahren aufgrund der wachsenden Bevölkerung und der zunehmenden Urbanisierung ein deutliches Wachstum.

- Daher treiben die oben genannten Trends in der Bauindustrie im asiatisch-pazifischen Raum die Nachfrage nach Weißzement auf dem untersuchten Markt an.

China wird den Markt dominieren

- Im asiatisch-pazifischen Raum ist China gemessen am BIP die größte Volkswirtschaft. Das Land verzeichnete im Jahr 2019 ein BIP-Wachstum von rund 6,1 %, selbst nach den Handelsstörungen aufgrund des Handelskriegs mit den Vereinigten Staaten.

- In China wuchs die Bauindustrie im Jahr 2019 stark, auch wenn sich das Wachstum im Laufe des Jahres im Vergleich zu 2018 verlangsamte. Der Bausektor hat das Wirtschaftswachstum im Land unterstützt, während der Handelskrieg zwischen den USA und China beeinträchtigt wurde die Leistung in anderen Branchen wie der Automobil- und Elektronikindustrie.

- Ein solcher Anstieg der Zahl der Genehmigungen für Infrastrukturprojekte im Jahr 2019 dürfte die Infrastrukturausgaben in den nächsten zwei Jahren ankurbeln. Im Jahr 2019 wurden in Peking insgesamt etwa 300 große Bauprojekte angekündigt, darunter 100 Projekte zur Verbesserung des Lebensunterhalts der Öffentlichkeit, 100 Projekte für High-End-Technologieindustrien und 100 Infrastrukturprojekte. Es wird erwartet, dass diese Projekte insgesamt rund 35 Milliarden US-Dollar anziehen.

- Die Regierung hat die im Jahr 2019 genehmigten Investitionen in große Infrastrukturprojekte mehr als verdoppelt, verglichen mit 374,3 Milliarden CNY im Jahr 2018 (52,8 Milliarden US-Dollar), um ein stetiges Wirtschaftswachstum sicherzustellen. In den ersten neun Monaten des Jahres 2019 genehmigte die National Development and Reform Commission (NDRC) etwa 21 Projekte im Wert von mehr als 764,3 Milliarden CNY (107,8 Milliarden US-Dollar), was die Infrastrukturinvestitionen um 4,5 % beschleunigte.

- Im Jahr 2020 plant das Land weiterhin, auf staatliche Infrastrukturausgaben zu setzen, um das erwartete Szenario einer stärkeren Verlangsamung abzuwenden. In diesem Zusammenhang plant das Land, die Infrastrukturinvestitionen anzukurbeln und mehr Spezialanleihen anzubieten.

- Den lokalen Regierungen des Landes ist es gestattet, im Jahr 2020 Sonderanleihen im Wert von rund 3 Billionen CNY (426,20 Milliarden US-Dollar) zur Finanzierung von Infrastrukturprojekten auszugeben, darunter 1 Billion CNY, die für dieses Jahr vorgesehen sind. Darüber hinaus dürfte die Zentralbank ihre Politik lockern, um die Finanzierungskosten der Unternehmen zu senken und die Kreditvergabe zu fördern. Darüber hinaus stehen im Prognosezeitraum zahlreiche Flughafenprojekte in der Bauphase.

- Laut Statistik vom Mai 2019 verfügt China über rund 235 Flughäfen, und die Regierung plant, diese Zahl bis 2020 auf 260 zu erhöhen. Zu den Flughafenbauprojekten, die sich entweder in der Entwicklung oder in der Planungsphase befinden, gehört auch Beijing Capital International Flughafen, Chengdu Shuangliu International Airport, Chongqing Jiangbei International Airport, Guangzhou Baiyun International Airport und Erweiterung des Xianyang International Airport. Darüber hinaus bleibt das langfristige Ziel der Regierung, bis 2035 rund 450 Flughäfen für das Land zu schaffen.

- Daher wird erwartet, dass alle im Land geplanten Bauinvestitionen und Projekte den Inlandsverbrauch des Weißzementmarktes im Prognosezeitraum ankurbeln werden.

Überblick über die APAC-Weißzementindustrie

Der Weißzementmarkt im asiatisch-pazifischen Raum ist konsolidiert, wobei die fünf größten Anbieter einen Großteil des Marktes ausmachen. Zu den Hauptakteuren auf dem Markt gehören JK Cement Ltd, SOTACIB, India Cements Ltd und Aditya Birla Group sowie Cementir Holding NV.

APAC-Marktführer für Weißzement

-

JK Cement Ltd

-

SOTACIB

-

India Cements Ltd

-

Cementir Holding N.V.

-

Aditya Birla Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der APAC-Weißzementindustrie

Der Marktbericht für Weißzement im asiatisch-pazifischen Raum enthält:.

| Typ | Tippe I | ||

| Typ III | |||

| Andere Arten | |||

| Anwendung | Wohnen | ||

| Nichtwohngebäude | Kommerziell | ||

| Infrastruktur | |||

| Industriell/Institutionell | |||

| Land | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| ASEAN-Länder | |||

| Rest des asiatisch-pazifischen Raums | |||

Häufig gestellte Fragen zur APAC-Marktforschung für Weißzement

Wie groß ist der Markt für Weißzement im asiatisch-pazifischen Raum derzeit?

Der asiatisch-pazifische Weißzementmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 2 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Weißzement im asiatisch-pazifischen Raum?

JK Cement Ltd, SOTACIB, India Cements Ltd, Cementir Holding N.V., Aditya Birla Group sind die größten Unternehmen, die auf dem asiatisch-pazifischen Weißzementmarkt tätig sind.

Welche Jahre deckt dieser Weißzementmarkt für den asiatisch-pazifischen Raum ab?

Der Bericht deckt die historische Marktgröße des Marktes für Weißzement im asiatisch-pazifischen Raum für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Weißzement im Asien-Pazifik-Raum für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Construction Chemicals and Materials Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Bericht zur Weißzementindustrie im asiatisch-pazifischen Raum

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Weißzement im asiatisch-pazifischen Raum im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Weißzement im asiatisch-pazifischen Raum umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.