Marktschnappschuss

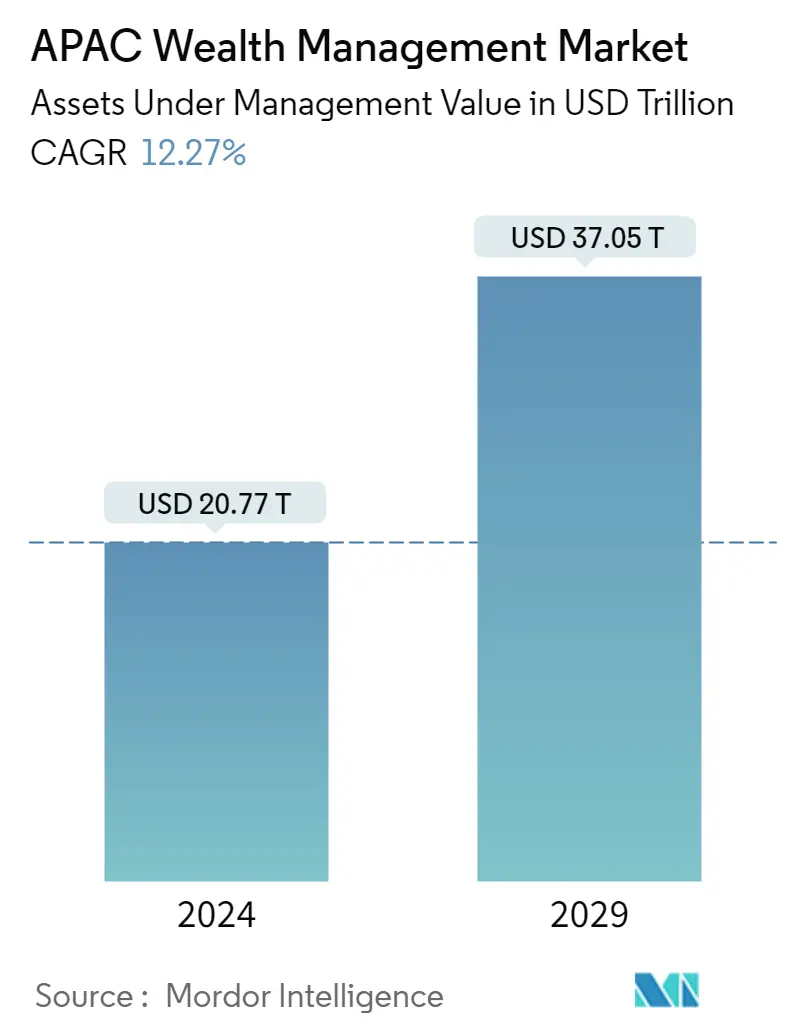

| Studienzeitraum | 2020 - 2029 |

| Marktgröße (2024) | USD 20.77 Billionen |

| Marktgröße (2029) | USD 37.05 Billionen |

| CAGR(2024 - 2029) | 12.27 % |

| Schnellstwachsender Markt | Asien |

| Größter Markt | Asien |

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktübersicht

Es wird erwartet, dass die Größe des Wealth-Management-Marktes in der APAC-Region, gemessen am verwalteten Vermögen, von 20,77 Billionen US-Dollar im Jahr 2024 auf 37,05 Billionen US-Dollar im Jahr 2029 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 12,27 % im Prognosezeitraum (2024–2029) entspricht.

Der Vermögensverwaltungsmarkt im asiatisch-pazifischen Raum wächst und wird in vielerlei Hinsicht ausgereifter, beispielsweise durch den Einsatz von Best Practices, Automatisierung, Rationalisierung betrieblicher Prozesse und eine vielfältigere Vermögensverteilung. Asien liegt beim Einsatz nachhaltiger Anlagestrategien immer noch weit hinter dem Rest der Welt zurück, reagiert jedoch schnell auf die Kundennachfrage. COVID-19 wirkte sich auf den Vermögensverwaltungsmarkt im asiatisch-pazifischen Raum aus. Eine Auswirkung der Pandemie auf den Finanzmarkt war das Arbeiten im Homeoffice. Daher verzeichnete die Vermögensverwaltung einen Zuwachs bei der Einführung digitaler Initiativen.

Für Vermögensverwaltungsgesellschaften wirkt sich die Reduzierung des Risikos durch eine effiziente Nachhandelsverarbeitung direkt auf die Wertentwicklung ihrer Anlageportfolios aus, da sich jede noch so kleine Chance, Geld zu sparen, direkt auf das Endergebnis auswirkt. Vermögenseigentümer, insbesondere Pensionsfonds, legen Wert auf Rendite. Im aktuellen Umfeld, in dem es nicht einfach ist, zwischen Leistung und Rendite zu unterscheiden, sind Vermögensverwalter noch stärker auf betriebliche Effizienz und Kosteneinsparungen fixiert. In Indien, China, Japan, Singapur, Vietnam, Indonesien, Malaysia und dem Rest der asiatisch-pazifischen Region gibt es große Unterschiede bei den Fondstypen und dem Anlageverhalten der Bevölkerung des Landes. Diese geografische Diversifizierung der Anlagen hat dazu geführt, dass Fonds stärker dem Währungsabwicklungsrisiko ausgesetzt sind, während die Allokation in Offshore-Vermögenswerte bei Pensionsfonds und Versicherern in der Region zunimmt. Vermögensverwaltungsunternehmen litten stark unter der Verlangsamung des Wirtschaftswachstums, der erhöhten Volatilität und den großen Verlusten auf den Kapitalmärkten weltweit und in Asien. Die Einführung bewährter Verfahren im Betriebs- und Risikomanagement würde wiederum größere Investitionen in die Vermögensverwaltungsbranche in Asien anziehen und so das Gesamtwachstum der Region weiter ankurbeln.

Wichtige Markttrends

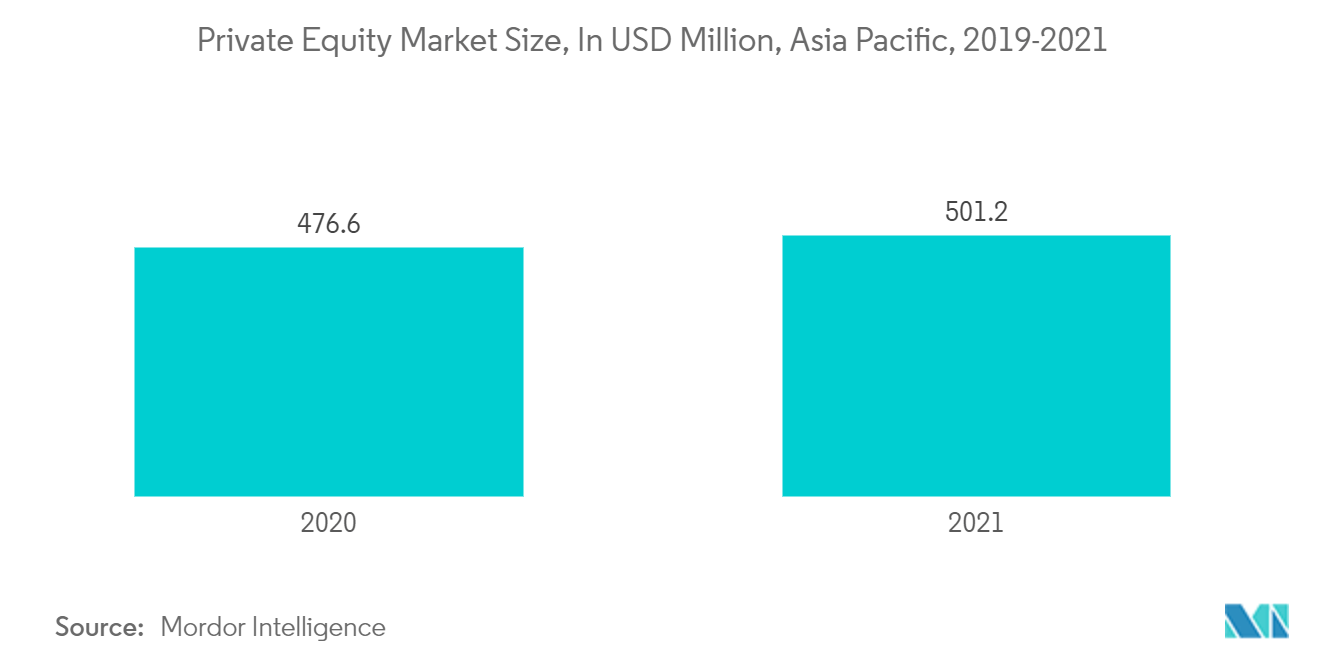

Hochliquider Private-Equity-Markt in APAC bedeutet Marktwachstum

Betrachtet man das globale Szenario, bleibt Asien ein relativer Lichtblick in einer zunehmend trägen Wirtschaft. Für Risikokapital- und Private-Equity-Firmen bezieht sich Trockenpulver auf die Menge an zugesagtem, aber nicht zugewiesenem Kapital, über das ein Unternehmen verfügt. Trockenpulver ist ein hochliquides Gut. Dieser stetige Anstieg der Private-Equity- und Risikokapitalmärkte hat ein Wachstum im asiatisch-pazifischen Vermögensverwaltungsmarkt gezeigt. Es wird erwartet, dass es im gesamten Prognosezeitraum weiterhin mit steigender Geschwindigkeit wachsen wird.

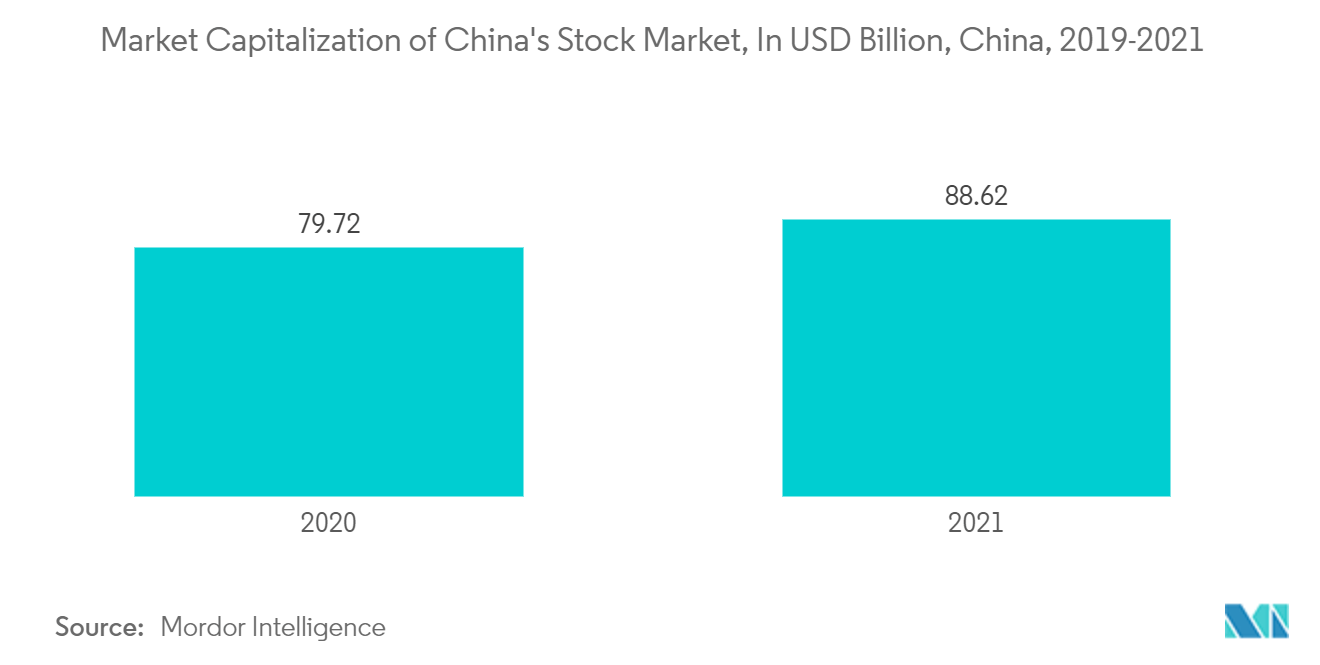

Die wachsende Marktkapitalisierung des chinesischen Aktienmarktes zeigt eine Stärkung des Marktes

Laut National Equities Exchange and Quotations hatten Chinas nationale Aktienbörse und Notierungen im Jahr 2021 eine Marktkapitalisierung von 2,28 Billionen Yuan (353,4 Milliarden US-Dollar). Die Marktkapitalisierung stieg nach 2014 rasant an und erreichte 2017 mit fast 5 Billionen Yuan (740 Milliarden US-Dollar) ihren Höhepunkt. Ein Jahr später hatte der Aktienmarkt fast 1,5 Billionen Yuan (222 Milliarden US-Dollar) an Wert verloren. Grund dafür war das schlechte Investitionsklima im Jahr 2018, als die Aktien an den beiden großen Börsen Shanghai und Shenzhen rund 24 Prozent ihres Wertes verloren. Seitdem konnte sich die NEEQ jedoch nicht erholen. Denn die großen Börsen versuchten, ihre Attraktivität für junge Unternehmen zu steigern. Daher stellten Börsen wie das ChiNext in Shenzhen und das StarA-Börse in Shanghai eine ernsthafte Konkurrenz für die Aktienbörse dar.

Wettbewerbslandschaft

Der Vermögensverwaltungsmarkt im asiatisch-pazifischen Raum wächst und ist in verschiedenen Ländern wie Indien, China und Japan hart umkämpft und bietet eine große Anzahl wettbewerbsfähiger Akteure, die den Markt dominieren. Heutzutage hat die stärkere Eroberung des Marktes durch Fusionen und Übernahmen sowie traditionelle Investitionsmöglichkeiten, angeführt von China, den Vermögensverwaltungsmarkt im asiatisch-pazifischen Raum sehr wettbewerbsfähig und stark gemacht. Zu den wichtigsten Marktteilnehmern zählen Aberdeen Standard Investments, China Life Private Equity, UBS, BlackRock und ICICI Prudential Asset Management.

Hauptakteure

-

Aberdeen Standard Investments

-

China Life Private Equity

-

UBS

-

BlackRock

-

ICICI Prudential Asset Management

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Kürzliche Entwicklungen

- Juni 2022 HSBC Holdings PLC plant, sein Private-Banking-Geschäft in Indien innerhalb eines Jahres wieder aufzunehmen. Dies sollte der Bank dabei helfen, den unerschlossenen indischen Wealth-Management-Markt zu erobern, der über erhebliches Potenzial verfügt.

- April 2022 ICICI Prudential Asset Management Company Limited und ICICI Prudential Mutual Fund genehmigten die Fusion der folgenden Pläne mit fester Laufzeit zum ICICI Prudential Money Market Fund mit Wirkung vom 30. Mai 2022.

APAC Wealth Management-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK UND EINBLICKE

4.1 Marktübersicht

4.2 Marktführer

4.3 Marktbeschränkungen

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Käufer

4.4.2 Verhandlungsmacht der Lieferanten

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzspieler

4.4.5 Wettberbsintensität

4.5 Einblicke in technologische Innovationen auf dem Markt

4.6 Einblicke in die regulatorische Landschaft, die den Markt regelt

4.7 Einblicke in das Verbraucherverhalten und aktuelle Trends auf dem Markt

4.8 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Kundentyp

5.1.1 HNWI

5.1.2 Einzelhandel/Einzelpersonen

5.1.3 Andere Kundentypen (Finanzinstitute wie Pensionsfonds, Versicherungsgesellschaften usw.)

5.2 Nach Anbieter

5.2.1 Privatbanken

5.2.2 Unabhängige/externe Vermögensverwalter

5.2.3 Familienbüros

5.2.4 Andere Anbieter (Fintech-Berater usw.)

5.3 Nach Geographie

5.3.1 Indien

5.3.2 Japan

5.3.3 China

5.3.4 Singapur

5.3.5 Indonesien

5.3.6 Malaysia

5.3.7 Vietnam

5.3.8 Hongkong

5.3.9 Rest des asiatisch-pazifischen Raums

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick über die Marktkonzentration

6.2 Firmenprofile

6.2.1 UBS

6.2.2 Citi Private Bank

6.2.3 HSBC Private Bank

6.2.4 Aberdeen Standard Investments

6.2.5 Credit Suisse

6.2.6 BlackRock

6.2.7 Franklin Templeton

6.2.8 ICICI Prudential Asset Management

6.2.9 BNP Paribas Wealth Management

6.2.10 China Life Private Equity

6.2.11 Other Key Players

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. HAFTUNGSAUSSCHLUSS UND ÜBER UNS

Umfang des Berichts

Vermögensverwaltung kann als ein Markt für professionelle Hilfe definiert werden, der Finanzinvestitionen, Steuern, Altersvorsorge und rechtliche Planung gegen Gebühr kombiniert. Die Vermögensverwaltung im asiatisch-pazifischen Raum ist ein wachsender und stark nachgefragter Markt für Vermögensverwaltung. Die Menschen bevorzugen das AuM gegenüber technologiegetriebenen und innovativen Plattformen, bei denen die Vermögensverwaltungsfirmen im asiatisch-pazifischen Raum viel effizienter sind. Der Bericht enthält eine vollständige Hintergrundanalyse des Wealth-Management-Marktes im asiatisch-pazifischen Raum, die eine Einschätzung der Wirtschaft, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente, aufkommende Markttrends, Marktdynamik und wichtige Unternehmensprofile umfasst. Der Vermögensverwaltungsmarkt im asiatisch-pazifischen Raum ist segmentiert nach Kundentyp (HNWI, Privatkunden/Einzelpersonen und andere Kundentypen (wie Finanzinstitute wie Pensionsfonds und Versicherungsgesellschaften)), Anbieter (Privatbanken, unabhängige/externe Vermögensverwalter, Family Offices, und andere Anbieter) und Land (Indien, China, Japan, Hongkong, Singapur, Indonesien, Malaysia, Vietnam, Rest von APAC). Der Bericht bietet Marktgrößen und Prognosen für den Vermögensverwaltungsmarkt im asiatisch-pazifischen Raum in Bezug auf den Wert (USD) für die oben genannten Segmente.

| Nach Kundentyp | ||

| ||

| ||

|

| Nach Anbieter | ||

| ||

| ||

| ||

|

| Nach Geographie | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur APAC Wealth Management-Marktforschung

Wie groß ist der APAC-Vermögensverwaltungsmarkt?

Es wird erwartet, dass die Größe des Wealth-Management-Marktes in der APAC-Region im Jahr 2024 20,77 Billionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 12,27 % bis 2029 auf 37,05 Billionen US-Dollar wachsen wird.

Wie groß ist der APAC-Vermögensverwaltungsmarkt derzeit?

Im Jahr 2024 wird die Größe des APAC Wealth Management-Marktes voraussichtlich 20,77 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem APAC Wealth Management-Markt?

Aberdeen Standard Investments, China Life Private Equity, UBS, BlackRock, ICICI Prudential Asset Management sind die wichtigsten Unternehmen, die im APAC Wealth Management Market tätig sind.

Welche ist die am schnellsten wachsende Region im APAC Wealth Management-Markt?

Schätzungen zufolge wird Asien im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am APAC Wealth Management-Markt?

Im Jahr 2024 hat Asien den größten Marktanteil im APAC-Vermögensverwaltungsmarkt.

Welche Jahre deckt dieser APAC Wealth Management-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des APAC Wealth Management-Marktes auf 18,5 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des APAC Wealth Management-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die APAC Wealth Management-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

APAC-Vermögensverwaltungsbranchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von APAC Wealth Management im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die APAC Wealth Management-Analyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.