Marktgröße für Kleinsatelliten im asiatisch-pazifischen Raum

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 17.8 Milliarden US-Dollar | |

| Marktgröße (2029) | 34.11 Milliarden US-Dollar | |

| Größter Anteil nach Orbitklasse | LÖWE | |

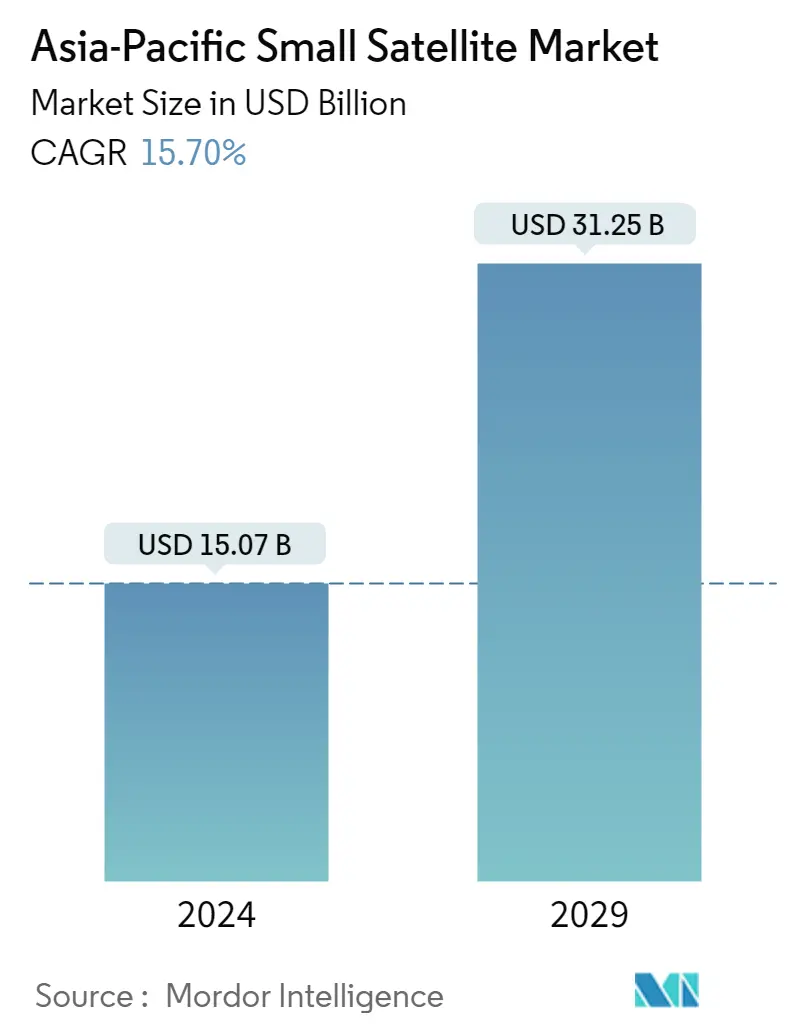

| CAGR (2024 - 2029) | 15.70 % | |

| Größter Anteil nach Land | Südkorea | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Kleinsatelliten im asiatisch-pazifischen Raum

Die Größe des Kleinsatellitenmarkts im asiatisch-pazifischen Raum wird im Jahr 2024 auf 15,07 Milliarden US-Dollar geschätzt und soll bis 2029 31,25 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 15,70 % im Prognosezeitraum (2024–2029) entspricht.

Satelliten, die in LEO gestartet werden, treiben die Marktnachfrage an

- In den letzten Jahren ist die Nachfrage nach Kleinsatelliten in der Region rapide gestiegen, und immer mehr Unternehmen und Regierungen versuchen, die Vorteile der kostengünstigen und vielseitigen Raumfahrzeuge zu nutzen.

- LEO-Satelliten gehören zu den beliebtesten Arten von Kleinsatelliten, die im asiatisch-pazifischen Raum gestartet werden. Sie werden für verschiedene Anwendungen eingesetzt, darunter Fernerkundung, Erdbeobachtung und Kommunikation. In der Region wurden im Zeitraum 2017–2022 rund 240 Satelliten in LEO gestartet, davon 128 Satelliten zur Erdbeobachtung, gefolgt von 67 Satelliten für die Technologieentwicklung, 24 für die Kommunikation und 12 für die Weltraumwissenschaft.

- Der MEO-Satellit ist ein weiterer kleiner Satellit, der im asiatisch-pazifischen Raum immer beliebter wird. Diese Satelliten werden für globale Navigations-, Kommunikations- und Fernerkundungsanwendungen verwendet. MEO-Satelliten bieten gegenüber LEO-Satelliten mehrere Vorteile, darunter eine breitere Abdeckung und die Möglichkeit, Kommunikationsdienste mit hoher Bandbreite bereitzustellen.

- Der andere Satellitentyp, der im asiatisch-pazifischen Raum ins All geschossen wird, sind GEO-Satelliten. Diese Satelliten werden für Kommunikations- und Wetterüberwachungsanwendungen verwendet. Einer der Hauptvorteile von GEO-Satelliten ist ihre Fähigkeit, in einer festen Position relativ zur Erde zu bleiben, was sie ideal für Anwendungen macht, die eine kontinuierliche Abdeckung erfordern, einschließlich Fernsehübertragungen und Internetkonnektivität. Im Zeitraum 2017–2022 wurde ein Satellit zur Überwachung in den GEO-Raum gestartet. Es wird prognostiziert, dass diese Fortschritte die Wachstumsrate dieses Segments im Zeitraum 2023–2029 um 182 % steigern werden.

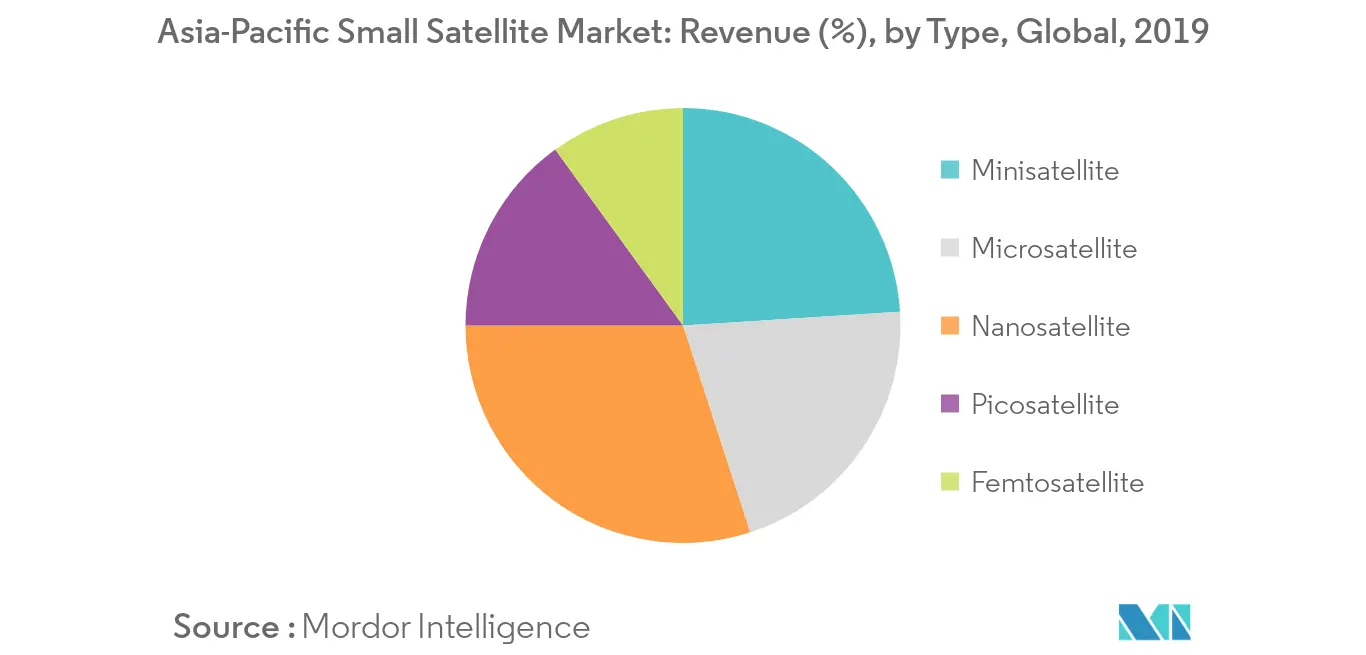

Das Nanosatellitensegment machte 2019 einen großen Marktanteil aus

Derzeit machte das Nanosatellitensegment des Marktes den höchsten Marktanteil aus, und es wird erwartet, dass es seine Dominanz über den Markt im Prognosezeitraum fortsetzen wird. Das Wachstum des Segments ist vor allem auf die zunehmenden Programme von Nanosatelliten in der Region zurückzuführen. Nanosatelliten werden in großem Umfang für Erdbeobachtungs- und Satellitenkommunikationsanwendungen eingesetzt. Verschiedene Länder, unter anderem China, Japan und Indien, haben neue Nanosatelliten gestartet. Um seine Nanosatelliten-Konstellation auf 50 Satelliten zu erhöhen, ging Myriota im Februar 2019 eine Partnerschaft mit Tyvak Nano-Satellite Systems Inc. ein, um mehrere Satelliten zu entwickeln und im Jahr 2019 zu starten. Diese Satelliten werden verwendet, um seinen Kunden eine direkte Internet-of-Things-Konnektivität (IoT) zum Satelliten zu bieten. In ähnlicher Weise wurde NanoAvionics für die Herstellung eines 12U-Nanosatellitenbusses für die singapurische Forschungsmission Cathode-Less Micro Propulsion Satellite (CaLeMPSat) ausgewählt. Es wird erwartet, dass solche Missionen die Nachfrage nach Nanosatelliten in naher Zukunft beschleunigen werden.

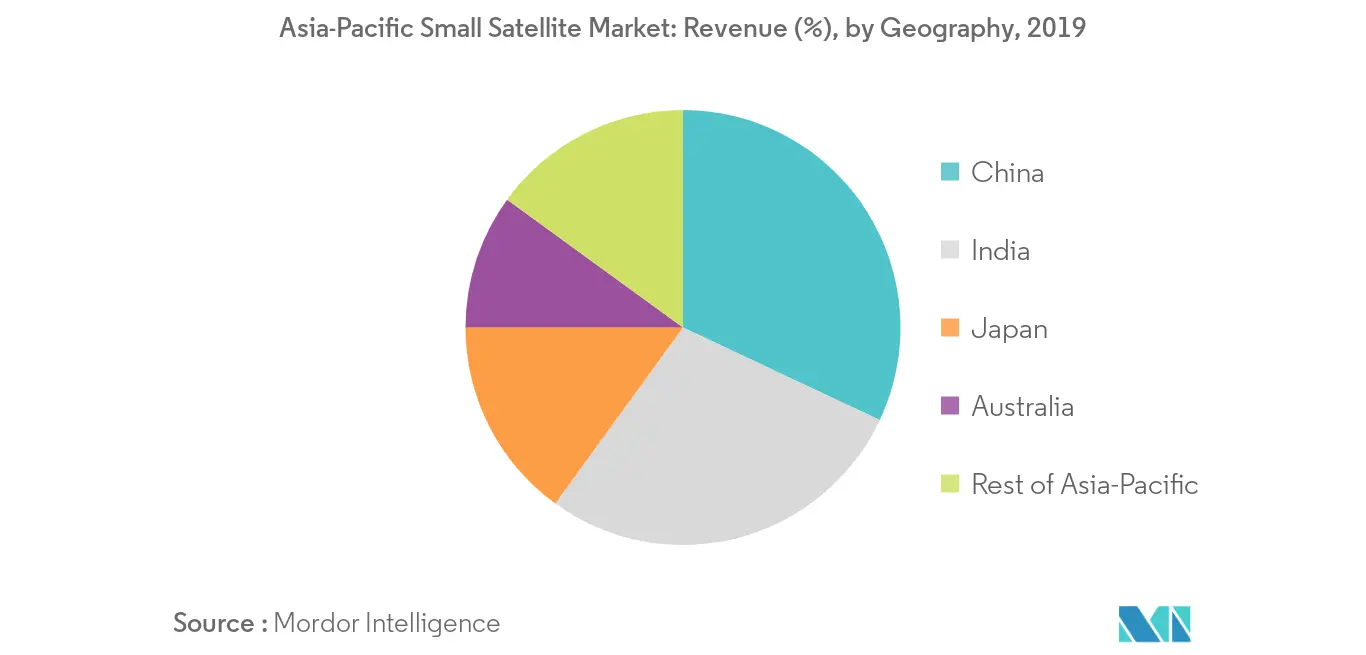

China hatte 2019 den höchsten Marktanteil auf dem asiatisch-pazifischen Kleinsatellitenmarkt

China investiert stark in die weltraumgestützten Fähigkeiten, und nach Angaben der China National Space Administration beabsichtigt das Land, bis 2025 etwa 100 Satelliten zu starten und sich bis 2045 zu einer weltweit führenden Weltraummacht zu entwickeln. Das Land hat im Zeitraum 2018-2019 etwa 40 Nanosatelliten gestartet. Verschiedene Unternehmen investieren in die Entwicklung von Kleinsatelliten, um ihre satellitengestützten Dienste zu erweitern. GalaxySpace, ein Hersteller von Kommunikationssatelliten, kündigte an, rund 700 Millionen US-Dollar in den Start einer Konstellation von Kleinsatelliten zu investieren, hauptsächlich um globale 5G-Kommunikation für die Luftfahrt- und Schifffahrtsindustrie, Notfall- und Katastrophenhelfer usw. bereitzustellen. China hat im November 2019 einen neuen Fernerkundungssatelliten als Teil der Jilin-1-Satellitenkonstellation für kommerzielle Anwendungen wie geologische Katastrophenprävention, Erntebewertung und Ressourcenuntersuchungen gestartet. Die Regierung plant, bis 2020 60 und bis 2030 137 Satelliten zu starten. Es wird erwartet, dass solche langfristigen Pläne die Nachfrage nach Kleinsatelliten im Land ankurbeln werden.

Überblick über die Kleinsatellitenindustrie im asiatisch-pazifischen Raum

Der Kleinsatellitenmarkt im asiatisch-pazifischen Raum ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 61,64 % ausmachen. Die Hauptakteure auf diesem Markt sind Axelspace Corporation, Chang Guang Satellite Technology Co. Ltd, China Aerospace Science and Technology Corporation (CASC), Guodian Gaoke und Spacety Aerospace Co. (alphabetisch sortiert).

Marktführer für Kleinsatelliten im asiatisch-pazifischen Raum

Axelspace Corporation

Chang Guang Satellite Technology Co. Ltd

China Aerospace Science and Technology Corporation (CASC)

Guodian Gaoke

Spacety Aerospace Co.

Other important companies include MinoSpace Technology, Zhuhai Orbita Control Engineering.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Kleinsatellitenmarkt im asiatisch-pazifischen Raum

- März 2022 Die China Aerospace Science and Technology Corporation hat die Tiankun-2-Satelliten beim Debütstart des Long March 6A erfolgreich in eine erdnahe polare Umlaufbahn gebracht.

- März 2022 Der kommerzielle Datenrelaissatellit Tianqi 19 von Guodian Gaoke wurde mit der Rakete Langer Marsch 8 gestartet.

- Februar 2022 Insgesamt 89 von CASC hergestellte optische Bildgebungssatelliten Jilin-1 mit einem Gewicht von jeweils 30 bis 45 kg wurden in die Umlaufbahn gebracht.

Asien-Pazifik-Kleinsatellitenmarktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Satellitenmesse

- 4.2 Ausgaben für Raumfahrtprogramme

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Australien

- 4.3.2 Japan

- 4.3.3 Singapur

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Anwendung

- 5.1.1 Kommunikation

- 5.1.2 Erdbeobachtung

- 5.1.3 Navigation

- 5.1.4 Weltraumbeobachtung

- 5.1.5 Andere

- 5.2 Orbit-Klasse

- 5.2.1 GEO

- 5.2.2 LÖWE

- 5.2.3 MEINS

- 5.3 Endbenutzer

- 5.3.1 Kommerziell

- 5.3.2 Militär und Regierung

- 5.3.3 Andere

- 5.4 Antriebstechnik

- 5.4.1 Elektrisch

- 5.4.2 Auf Gasbasis

- 5.4.3 Flüssigen Brennstoff

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Axelspace Corporation

- 6.4.2 Chang Guang Satellite Technology Co. Ltd

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 Guodian Gaoke

- 6.4.5 MinoSpace Technology

- 6.4.6 Spacety Aerospace Co.

- 6.4.7 Zhuhai Orbita Control Engineering

7. WICHTIGE STRATEGISCHE FRAGEN FÜR SATELLITE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Kleinsatellitenindustrie im asiatisch-pazifischen Raum

Kommunikation, Erdbeobachtung, Navigation, Weltraumbeobachtung und andere werden als Segmente nach Anwendung abgedeckt. GEO, LEO, MEO werden als Segmente von der Orbit-Klasse abgedeckt. Kommerziell, Militär und Regierung werden als Segmente vom Endbenutzer abgedeckt. Elektro-, Gas- und Flüssigbrennstoff werden als Segmente von Propulsion Tech abgedeckt.

- In den letzten Jahren ist die Nachfrage nach Kleinsatelliten in der Region rapide gestiegen, und immer mehr Unternehmen und Regierungen versuchen, die Vorteile der kostengünstigen und vielseitigen Raumfahrzeuge zu nutzen.

- LEO-Satelliten gehören zu den beliebtesten Arten von Kleinsatelliten, die im asiatisch-pazifischen Raum gestartet werden. Sie werden für verschiedene Anwendungen eingesetzt, darunter Fernerkundung, Erdbeobachtung und Kommunikation. In der Region wurden im Zeitraum 2017–2022 rund 240 Satelliten in LEO gestartet, davon 128 Satelliten zur Erdbeobachtung, gefolgt von 67 Satelliten für die Technologieentwicklung, 24 für die Kommunikation und 12 für die Weltraumwissenschaft.

- Der MEO-Satellit ist ein weiterer kleiner Satellit, der im asiatisch-pazifischen Raum immer beliebter wird. Diese Satelliten werden für globale Navigations-, Kommunikations- und Fernerkundungsanwendungen verwendet. MEO-Satelliten bieten gegenüber LEO-Satelliten mehrere Vorteile, darunter eine breitere Abdeckung und die Möglichkeit, Kommunikationsdienste mit hoher Bandbreite bereitzustellen.

- Der andere Satellitentyp, der im asiatisch-pazifischen Raum ins All geschossen wird, sind GEO-Satelliten. Diese Satelliten werden für Kommunikations- und Wetterüberwachungsanwendungen verwendet. Einer der Hauptvorteile von GEO-Satelliten ist ihre Fähigkeit, in einer festen Position relativ zur Erde zu bleiben, was sie ideal für Anwendungen macht, die eine kontinuierliche Abdeckung erfordern, einschließlich Fernsehübertragungen und Internetkonnektivität. Im Zeitraum 2017–2022 wurde ein Satellit zur Überwachung in den GEO-Raum gestartet. Es wird prognostiziert, dass diese Fortschritte die Wachstumsrate dieses Segments im Zeitraum 2023–2029 um 182 % steigern werden.

| Kommunikation |

| Erdbeobachtung |

| Navigation |

| Weltraumbeobachtung |

| Andere |

| GEO |

| LÖWE |

| MEINS |

| Kommerziell |

| Militär und Regierung |

| Andere |

| Elektrisch |

| Auf Gasbasis |

| Flüssigen Brennstoff |

| Anwendung | Kommunikation |

| Erdbeobachtung | |

| Navigation | |

| Weltraumbeobachtung | |

| Andere | |

| Orbit-Klasse | GEO |

| LÖWE | |

| MEINS | |

| Endbenutzer | Kommerziell |

| Militär und Regierung | |

| Andere | |

| Antriebstechnik | Elektrisch |

| Auf Gasbasis | |

| Flüssigen Brennstoff |

Marktdefinition

- Anwendung - Verschiedene Anwendungen oder Zwecke der Satelliten werden in Kommunikation, Erdbeobachtung, Weltraumbeobachtung, Navigation und andere eingeteilt. Bei den aufgeführten Zwecken handelt es sich um die vom Satellitenbetreiber selbst gemeldeten Zwecke.

- Endbenutzer - Die Hauptnutzer oder Endnutzer des Satelliten werden als zivile (akademische, Amateur-), kommerzielle, staatliche (meteorologische, wissenschaftliche usw.) und militärische Zwecke beschrieben. Satelliten können sowohl für kommerzielle als auch für militärische Zwecke vielseitig genutzt werden.

- MTOW der Trägerrakete - Das MTOW (maximales Startgewicht) der Trägerrakete bezeichnet das maximale Gewicht der Trägerrakete beim Start, einschließlich des Gewichts von Nutzlast, Ausrüstung und Treibstoff.

- Orbit-Klasse - Die Satellitenumlaufbahnen sind in drei große Klassen unterteilt GEO, LEO und MEO. Satelliten in elliptischen Umlaufbahnen weisen Apogäume und Perigäume auf, die sich erheblich voneinander unterscheiden, und kategorisieren Satellitenumlaufbahnen mit einer Exzentrizität von 0,14 und höher als elliptisch.

- Antriebstechnik - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satellitenmesse - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satelliten-Subsystem - In diesem Segment sind alle Komponenten und Subsysteme enthalten, darunter Treibstoffe, Busse, Sonnenkollektoren und andere Hardware von Satelliten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.