Größe des Proteinmarktes im asiatisch-pazifischen Raum

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 8.11 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 10.96 Milliarden US-Dollar |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR (2024 - 2029) | 5.70 % |

|

|

Größter Anteil nach Land | China |

|

|

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des Proteinmarktes im asiatisch-pazifischen Raum

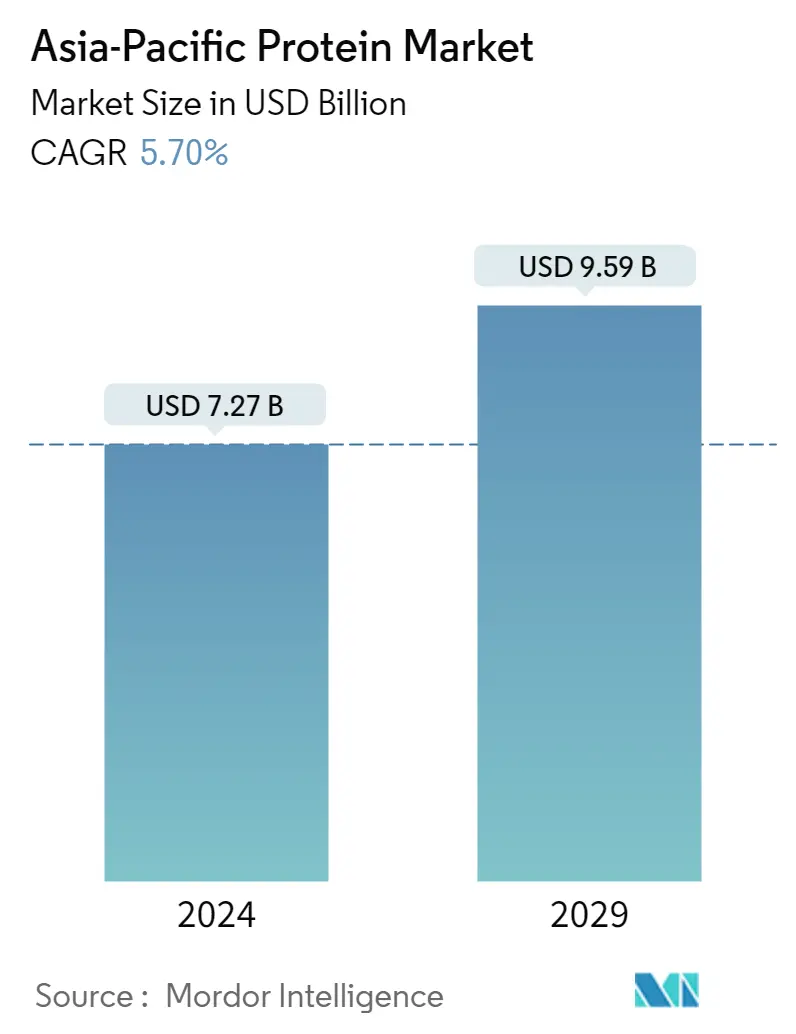

Die Größe des Proteinmarkts im asiatisch-pazifischen Raum wird im Jahr 2024 auf 7,27 Milliarden US-Dollar geschätzt und soll bis 2029 9,59 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,70 % im Prognosezeitraum (2024–2029) entspricht.

Die steigende Nachfrage nach tierversuchsfreien Produkten bei zunehmendem Veganismus treibt das Wachstum des Lebensmittel- und Getränkesegments voran, was ihm den größten Marktanteil einbringt

- Lebensmittel und Getränke blieben der größte proteinverbrauchende Sektor in der Region. Unter anderem Backwaren sowie Milch- und Fleischalternativen blieben die Hauptanwendungsbereiche und machten im Jahr 2022 einen Volumenanteil von 41 % des in der Region konsumierten Proteins aus. Die wachsende Nachfrage nach tierfreien Produkten angesichts des zunehmenden Veganismus führte zu einer stärkeren Integration von Pflanzen, insbesondere Sojaproteinen , in Anwendungen für Milchprodukte und Fleischimitationen.

- Auf den Sektor folgten Tierfuttermittel, die aufgrund ihrer Kosteneffizienz und Nährwerteigenschaften auf pflanzlichen Proteinen basieren. In China beispielsweise betrug die Gesamtproduktion von Schweine-, Rind-, Hammel- und Geflügelfleisch im Jahr 2021 88,87 Millionen Tonnen, was einem Anstieg von 16,3 % gegenüber dem Vorjahr entspricht. Der asiatisch-pazifische Raum ist eine der wichtigsten Rinderproduktionsregionen mit der Dominanz von Ländern wie Indien und China, wo die Nachfrage nach qualitätsorientiertem Tierfutter wächst, was dem untersuchten Markt weiter zugute kommt. Sojaprotein entwickelt sich bei Einzelhändlern zu einem hochwertigen Futtermittelbestandteil für Geflügel, Nutztiere und Aquakulturen, da es leicht verdaulich ist und eine gute Ernährung für Rinder darstellt. Aufgrund des erheblichen Anteils wird die Anwendung im Prognosezeitraum voraussichtlich eine bedeutende CAGR von 6,02 % nach Volumen verzeichnen.

- Die Nahrungsergänzungsmittel haben einen erheblichen Anteil am Proteinmarkt, wobei das Untersegment Sporternährung den Markt dominiert und im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 2,65 % nach Wert verzeichnen wird. Einer der Schlüsselfaktoren für das Wachstum des Proteinmarktes ist die wachsende Beliebtheit der Fitness- und Sportkultur sowie die steigende Zahl von Sportvereinen und Trainingseinrichtungen. In Indien trieben im Jahr 2021 54 % der Menschen häufig Sport und 30 % verbesserten ihre Fitnessroutinen durch den Einsatz modernster Anwendungen und Gadgets.

Aufgrund der steigenden Nachfrage nach Proteinfunktionen und des Bewusstseins für proteinreiche Ernährung ist China führend auf dem Proteinmarkt im asiatisch-pazifischen Raum.

- Nach Ländern wurde der Markt im Jahr 2022 von China angeführt, hauptsächlich angetrieben durch den Lebensmittel- und Getränkesektor. Die Nachfrage nach Proteinen im FB-Bereich wird in erster Linie durch die steigende Nachfrage nach Proteinfunktionen und das Bewusstsein für proteinreiche Ernährung angetrieben. Darüber hinaus investieren Unternehmen in China erheblich in die Einführung innovativer proteinbasierter Produkte im Einzelhandel. Beispielsweise haben Cargill, Hoafood und Eat Just im Untersuchungszeitraum ihre pflanzlichen Aktivitäten in China ausgeweitet. China wird voraussichtlich auch das schnellste Wachstum in der Region verzeichnen, mit einer durchschnittlichen jährlichen Wachstumsrate von 7,30 % im Prognosezeitraum.

- Dem Markt folgte dicht gefolgt von Indien, das von der aufstrebenden jungen Bevölkerung und deren Nachfrage nach proteinreichen Mahlzeiten angetrieben wird. Initiativen wie der India Protein Score (IPS) steigern das Bewusstsein der Verbraucher für Proteine weiter. Das 2020 von LabelBlind und Right To Protein ins Leben gerufene IPS hebt den Proteingehalt in abgepackten Lebensmitteln hervor, um Bürgern zu helfen, die sich für proteinreiche Produkte entscheiden. Die immense Verfügbarkeit, Funktionalität, vegane Proteinquelle und der niedrige Preis von Soja, Weizen und Erbsen haben zur führenden Position des Landes bei Pflanzenproteinen beigetragen. Daher wird erwartet, dass der Proteinmarkt in Indien im Prognosezeitraum eine jährliche Wachstumsrate von 5,81 % nach Wert verzeichnen wird.

- In Indonesien erfreut sich pflanzliches Fast Food immer größerer Beliebtheit, was auf das größere Bewusstsein der Verbraucher für Gesundheit, Nachhaltigkeit und Tierschutz zurückzuführen ist. Viele Lebensmittelketten im ganzen Land übernehmen den veganen Trend. Unternehmen wie Starbucks, Ikea und Burger King bringen vegane Lebensmittel auf den Markt, was die Nachfrage nach pflanzlichen Proteinen in Indonesien erhöht. Daher wird prognostiziert, dass Pflanzenprotein in Indonesien im Prognosezeitraum wachsen und eine jährliche Wachstumsrate von 3,35 % nach Volumen verzeichnen wird.

Proteinmarkttrends im asiatisch-pazifischen Raum

- Der veränderte Lebensstil und die zunehmende Zahl berufstätiger Frauen beflügeln den Markt

- Der steigende Konsum von Backwaren als Mahlzeit treibt die Branche voran

- Die Wettbewerbsfähigkeit des Marktes kurbelt das Wachstum an

- Erhöhte Verbraucherpräferenz für praktische Frühstücksflockenprodukte

- Das Saucen-Segment soll den Löwenanteil im APAC-Markt halten

- Premium-Süßwaren sind ein aktueller Markttrend

- Steigende Nachfrage nach pflanzlichen Milchprodukten in den APAC-Ländern

- Zunahme der älteren Bevölkerung, um die Nachfrage anzukurbeln

- Der wachsende Appetit von APAC auf Fleisch auf pflanzlicher Basis steigert die Nachfrage

- Zunehmende Entwicklungen treiben den Segmentumsatz in die Höhe

- Gesundes Naschen dürfte den Markt ankurbeln

- Die wachsende Zahl von Gesundheits- und Fitnesszentren treibt den Markt an

- Steigende Nachfrage nach Wiederkäuerfutter

- Steigende Nachfrage nach natürlichen/biologischen Schönheits- und Körperpflegeprodukten

- Der steigende Konsum pflanzlicher Proteine eröffnet Chancen für wichtige Akteure im Bereich pflanzlicher Proteinzutaten

- Die Produktion von Soja, Weizen und Erbsen leistet einen wichtigen Beitrag als Rohstoff für Hersteller von pflanzlichen Proteinzutaten

Überblick über die Proteinindustrie im asiatisch-pazifischen Raum

Der asiatisch-pazifische Proteinmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 15,36 % einnehmen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Darling Ingredients Inc., Fonterra Co-operative Group Limited, International Flavors Fragrances, Inc. und Kerry Group plc (alphabetisch sortiert).

Marktführer für Proteine im asiatisch-pazifischen Raum

Archer Daniels Midland Company

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

International Flavors & Fragrances, Inc.

Kerry Group plc

Other important companies include Corbion Biotech, Inc., Fuji Oil Group, Glanbia PLC, Hilmar Cheese Company, Inc., Lacto Japan Co. Ltd., Nagata Group Holdings Ltd , Nitta Gelatin Inc., Nutrition Technologies Group, Tereos SCA, Wilmar International Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Proteinmarkt im asiatisch-pazifischen Raum

- Juli 2021 Die niederländische Tochtergesellschaft von Fuji Oil Holdings Inc. investiert in den UNOVIS NCAP II Fund, einen großen Fonds, der auf Lebensmitteltechnologien spezialisiert ist. Ziel der Fuji Oil Group ist es, mit ihren Verarbeitungstechnologien für pflanzliche Lebensmittelmaterialien einen Beitrag zu einer nachhaltigen Gesellschaft zu leisten, um die Probleme anzugehen, mit denen Kunden weltweit konfrontiert sind.

- Mai 2021 Darling Ingredients Inc. gab bekannt, dass seine Marke Rousselot ihr Sortiment an gereinigten, modifizierten Gelatinen in pharmazeutischer Qualität mit der Einführung von X-Pure® GelDAT – Gelatin Desaminotyrosine – erweitert hat.

- März 2021 Darling Ingredients geht ein Joint Venture mit der Intrexon Corporation zur industriellen Produktion nicht pathogener Larven der Schwarzen Soldatenfliege (BSF) zur Verwendung als Proteinquelle in Tierfutter ein.

Asien-Pazifik-Proteinmarktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

-

3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

-

3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.2.2 Anlage

-

3.3 Produktionstrends

- 3.3.1 Tier

- 3.3.2 Anlage

-

3.4 Gesetzlicher Rahmen

- 3.4.1 Australien

- 3.4.2 China

- 3.4.3 Indien

- 3.4.4 Japan

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

4.1 Quelle

- 4.1.1 Tier

- 4.1.1.1 Nach Proteintyp

- 4.1.1.1.1 Kasein und Kaseinate

- 4.1.1.1.2 Kollagen

- 4.1.1.1.3 Eiprotein

- 4.1.1.1.4 Gelatine

- 4.1.1.1.5 Insektenprotein

- 4.1.1.1.6 Milch eiweiß

- 4.1.1.1.7 Molkenprotein

- 4.1.1.1.8 Anderes tierisches Protein

- 4.1.2 Mikrobiell

- 4.1.2.1 Nach Proteintyp

- 4.1.2.1.1 Algenprotein

- 4.1.2.1.2 Mykoprotein

- 4.1.3 Anlage

- 4.1.3.1 Nach Proteintyp

- 4.1.3.1.1 Hanfprotein

- 4.1.3.1.2 Erbsenprotein

- 4.1.3.1.3 Kartoffelprotein

- 4.1.3.1.4 Reisprotein

- 4.1.3.1.5 Ich bin Protein

- 4.1.3.1.6 Weizenprotein

- 4.1.3.1.7 Anderes Pflanzenprotein

-

4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

-

4.3 Land

- 4.3.1 Australien

- 4.3.2 China

- 4.3.3 Indien

- 4.3.4 Indonesien

- 4.3.5 Japan

- 4.3.6 Malaysia

- 4.3.7 Neuseeland

- 4.3.8 Südkorea

- 4.3.9 Thailand

- 4.3.10 Vietnam

- 4.3.11 Rest des asiatisch-pazifischen Raums

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

-

5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Corbion Biotech, Inc.

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Fonterra Co-operative Group Limited

- 5.4.5 Fuji Oil Group

- 5.4.6 Glanbia PLC

- 5.4.7 Hilmar Cheese Company, Inc.

- 5.4.8 International Flavors & Fragrances, Inc.

- 5.4.9 Kerry Group plc

- 5.4.10 Lacto Japan Co. Ltd.

- 5.4.11 Nagata Group Holdings Ltd

- 5.4.12 Nitta Gelatin Inc.

- 5.4.13 Nutrition Technologies Group

- 5.4.14 Tereos SCA

- 5.4.15 Wilmar International Ltd

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

-

7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der Proteinindustrie im asiatisch-pazifischen Raum

Tier, Mikrobiell und Pflanze werden als Segmente nach Quelle abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Australien, China, Indien, Indonesien, Japan, Malaysia, Neuseeland, Südkorea, Thailand und Vietnam werden als Segmente nach Ländern abgedeckt.

- Lebensmittel und Getränke blieben der größte proteinverbrauchende Sektor in der Region. Unter anderem Backwaren sowie Milch- und Fleischalternativen blieben die Hauptanwendungsbereiche und machten im Jahr 2022 einen Volumenanteil von 41 % des in der Region konsumierten Proteins aus. Die wachsende Nachfrage nach tierfreien Produkten angesichts des zunehmenden Veganismus führte zu einer stärkeren Integration von Pflanzen, insbesondere Sojaproteinen , in Anwendungen für Milchprodukte und Fleischimitationen.

- Auf den Sektor folgten Tierfuttermittel, die aufgrund ihrer Kosteneffizienz und Nährwerteigenschaften auf pflanzlichen Proteinen basieren. In China beispielsweise betrug die Gesamtproduktion von Schweine-, Rind-, Hammel- und Geflügelfleisch im Jahr 2021 88,87 Millionen Tonnen, was einem Anstieg von 16,3 % gegenüber dem Vorjahr entspricht. Der asiatisch-pazifische Raum ist eine der wichtigsten Rinderproduktionsregionen mit der Dominanz von Ländern wie Indien und China, wo die Nachfrage nach qualitätsorientiertem Tierfutter wächst, was dem untersuchten Markt weiter zugute kommt. Sojaprotein entwickelt sich bei Einzelhändlern zu einem hochwertigen Futtermittelbestandteil für Geflügel, Nutztiere und Aquakulturen, da es leicht verdaulich ist und eine gute Ernährung für Rinder darstellt. Aufgrund des erheblichen Anteils wird die Anwendung im Prognosezeitraum voraussichtlich eine bedeutende CAGR von 6,02 % nach Volumen verzeichnen.

- Die Nahrungsergänzungsmittel haben einen erheblichen Anteil am Proteinmarkt, wobei das Untersegment Sporternährung den Markt dominiert und im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 2,65 % nach Wert verzeichnen wird. Einer der Schlüsselfaktoren für das Wachstum des Proteinmarktes ist die wachsende Beliebtheit der Fitness- und Sportkultur sowie die steigende Zahl von Sportvereinen und Trainingseinrichtungen. In Indien trieben im Jahr 2021 54 % der Menschen häufig Sport und 30 % verbesserten ihre Fitnessroutinen durch den Einsatz modernster Anwendungen und Gadgets.

| Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | ||

| Eiprotein | ||

| Gelatine | ||

| Insektenprotein | ||

| Milch eiweiß | ||

| Molkenprotein | ||

| Anderes tierisches Protein | ||

| Mikrobiell | Nach Proteintyp | Algenprotein |

| Mykoprotein | ||

| Anlage | Nach Proteintyp | Hanfprotein |

| Erbsenprotein | ||

| Kartoffelprotein | ||

| Reisprotein | ||

| Ich bin Protein | ||

| Weizenprotein | ||

| Anderes Pflanzenprotein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Australien |

| China |

| Indien |

| Indonesien |

| Japan |

| Malaysia |

| Neuseeland |

| Südkorea |

| Thailand |

| Vietnam |

| Rest des asiatisch-pazifischen Raums |

| Quelle | Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Mikrobiell | Nach Proteintyp | Algenprotein | |

| Mykoprotein | |||

| Anlage | Nach Proteintyp | Hanfprotein | |

| Erbsenprotein | |||

| Kartoffelprotein | |||

| Reisprotein | |||

| Ich bin Protein | |||

| Weizenprotein | |||

| Anderes Pflanzenprotein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Australien | ||

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Malaysia | |||

| Neuseeland | |||

| Südkorea | |||

| Thailand | |||

| Vietnam | |||

| Rest des asiatisch-pazifischen Raums | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.