APAC-Marktanalyse für Öl-Gas-Automatisierung

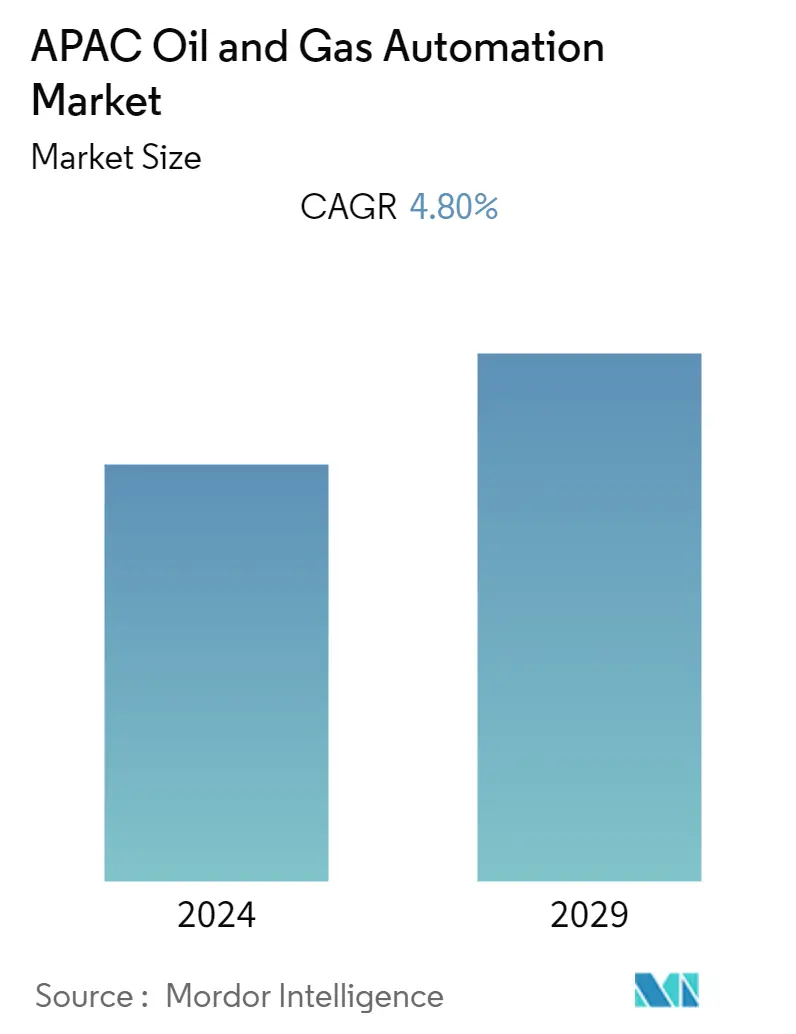

Der Markt für Öl- und Gasautomatisierung im asiatisch-pazifischen Raum wurde im Jahr 2020 auf 14,9 Milliarden US-Dollar geschätzt und wird bis 2026 voraussichtlich 19 Milliarden US-Dollar erreichen, bei einer durchschnittlichen jährlichen Wachstumsrate von 4,8 % im Zeitraum 2021–2026. In den Prozessen der Öl- und Gasindustrie gibt es immer eine hoher Anspruch an Sicherheit und Zuverlässigkeit. Die Lieferkette dieser Branche schafft einen großen Bedarf an Automatisierung, Branchenexpertise und einem umfangreichen Partnernetzwerk. Die Prozessautomatisierung hilft Öl- und Gasproduzenten, Informationen, Steuerung und Stromversorgung zu integrieren und Sicherheitslösungen bereitzustellen, um auf die dynamische globale Nachfrage zu reagieren.

- Die Automatisierung wird in mehreren Branchen eingesetzt, um einen unmittelbaren und dauerhaften Unterschied zu bewirken, insbesondere in einer großen Branche wie dem Öl- und Gassektor. Die Öl- und Gasindustrie hat mit der Digitalisierung begonnen, da immer mehr Sensoren Daten von Bohrinseln auf der ganzen Welt sammeln. Allerdings gibt es immer noch einige unerschlossene Bereiche, in denen sich Unternehmen in einem immer vielfältiger werdenden Markt verbessern können. Durch den Einsatz digitaler Technologien können Ingenieurteams effizienter mit Öl- und Gasunternehmen zusammenarbeiten, um Daten und Projektanforderungen besser zu verwalten, die interne Kommunikation zu verbessern und die Planung zu vereinfachen.

- Darüber hinaus besteht in Ländern wie Indien ein dringender Bedarf, das Raffineriepotenzial des Landes bis 2040 zu verdoppeln, um den wachsenden Kraftstoffbedarf mit der Zunahme der Personenkraftwagen zu decken. Allerdings haben Downstream-Unternehmen wie BP (Indien) trotz steigender Ölproduktion keine Pläne, neue Raffinerien zu bauen. Es wird erwartet, dass sie sich auf die Modernisierung bestehender Anlagen konzentrieren und gleichzeitig ihr Tankstellennetz erweitern, um 3 Milliarden US-Dollar an zusätzlichen Barmitteln zu generieren.

- Sinkende Sensorkosten könnten auch mehrere kostensenkende Maßnahmen zur Implementierung von Automatisierungstechnologien in der Öl- und Gasindustrie bieten, um die Produktivität zu verbessern und mögliche Hindernisse im Geschäftsmodell zu beseitigen.

- Laut dem im vergangenen Jahr veröffentlichten Digital-Re-Definery-Bericht sank jedoch die Zahl der Raffinerien, die digitale Technologien meldeten, die eine Margenverbesserung von mehr als 10 % in Raffineriebetrieben ermöglichten, von 11 % auf 3 %. Die Zahlen gingen auch für alle nachfolgenden Margenverbesserungsbereiche zurück. Dies unterstreicht die Tatsache, dass erhebliches Verbesserungspotenzial besteht, da Öl- und Gasraffinerien noch nicht von digitalen Investitionen profitieren können.

- Darüber hinaus leidet die Öl- und Gasindustrie unter einem Fachkräftemangel. Der geringe Talentpool hat es für Öl- und Gasunternehmen erschwert, neue Mitarbeiter mit den technischen Fähigkeiten einzustellen, die für die Arbeit an neuen Energiequellen erforderlich sind. Darüber hinaus wird erwartet, dass der Stress aufgrund der im Jahr 2020 sinkenden Ölpreise infolge von COVID-19 und des Preiskampfs zwischen Saudi-Arabien und Russland die Ölförderunternehmen dazu veranlassen wird, ihre Produktionseffizienz zu verbessern und die Nachfrage in diesem Sektor zu senken.

APAC-Markttrends für Öl- und Gasautomatisierung

Digitale Technologien zur Steigerung der Produktionseffizienz

- Mit dem Aufkommen der Industrie 4.0-Technologie im Öl- und Gassektor führen Lösungsanbieter zusätzliche Sensoren oder Steuerungen ein, die vorhandene Steuerungen ersetzen müssen, bevor sie die Vorteile der kommenden digitalen Technologien nutzen können.

- Beispielsweise entwickeln und implementieren Unternehmen zusätzliche Sensoren, um Druck, Temperatur, Vibration und Durchfluss im Untergrundbereich oder am oder in der Nähe des Bohrlochkopfes zu messen. Bei dieser Lösung werden große Datensätze über IoT-Gateways und -Hubs an die Cloud gesendet. In der Cloud erstellen Datenwissenschaftler KI-basierte Modelle für maschinelles Lernen. Dies erfordert einen erheblichen Kapitaleinsatz, ist aber, wie oben erwähnt, derzeit stark eingeschränkt.

- Ein erheblicher Teil der künstlich geförderten Brunnen verfügt bereits über Sensoren und Automatisierungsgeräte, die in den letzten Jahrzehnten oder früher installiert wurden. Das Problem besteht jedoch darin, dass der Controller nur wesentliche Steuerungsfunktionen übernimmt. Dies stellt ausreichend Rechenleistung bereit, um die einfachen Funktionen des Betriebs einer künstlichen Hebevorrichtung mit den voreingestellten Betriebseinstellungen auszuführen, die vom Bediener oder Produktionsingenieur mithilfe der SCADA-Software festgelegt werden.

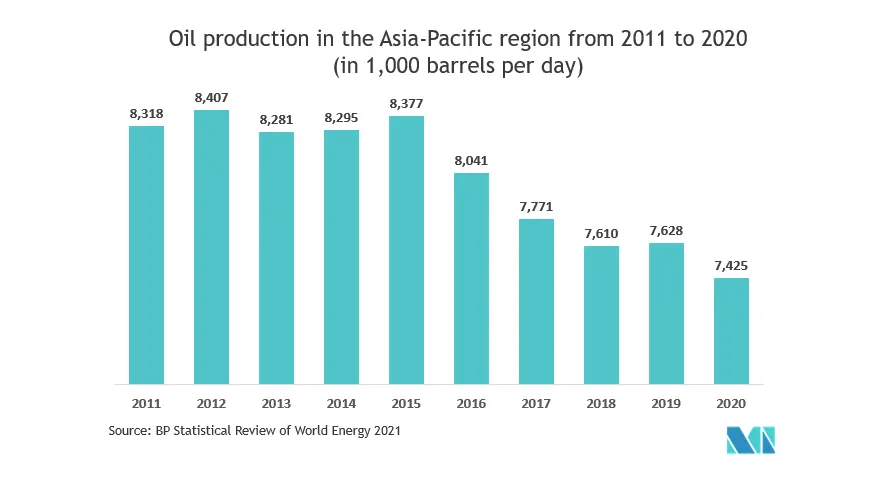

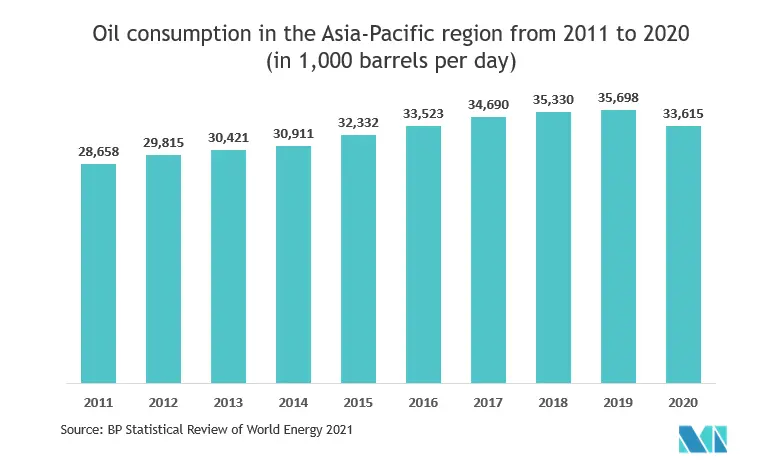

Der steigende Ölverbrauch drängt auf Automatisierung

- Um mit dieser steigenden Nachfrage Schritt zu halten, wenden sich Unternehmen häufig Automatisierungsstrategien zu, um eine hohe Effizienz ihrer Produktionsumgebungen aufrechtzuerhalten. Im Vergleich zu allen drei Öl- und Gasströmen ist die Durchdringung der Automatisierung im Downstream-Bereich daher vergleichsweise hoch.

- Schätzungen zufolge ist die Gasnachfrage im Jahr 2020 um 2,3 % zurückgegangen, ähnlich wie es der Markt im Jahr 2009 nach der Finanzkrise erlebte. Der Verbrauch ging in den meisten Regionen zurück, mit Ausnahme von China, wo die Gasnachfrage um fast 7 % stieg.

- Im Downstream-Sektor bestimmt die Effizienz der Anlagen die Return on Investment (ROI)-Faktoren. Die Turnaround-Pläne der Raffinerien, die in manchen Fällen mindestens drei bis fünf Wochen dauern, zeigen, wie wichtig die Aufrechterhaltung dieser Anlagen ist.

- Es wird erwartet, dass die Branche im Prognosezeitraum einen erheblichen Anstieg der Anzahl von IoT-Lösungen und vorausschauenden Wartungssystemen in Kombination mit SCADA-, SPS- und HMI-Systemen verzeichnen wird.

- Automatisierungstechnologien können die Produktivität und Effizienz erheblich steigern und gleichzeitig der Industrie dabei helfen, eine hohe Produktionsleistung aufrechtzuerhalten. Betrachten Sie beispielsweise Länder wie das Vereinigte Königreich, wo die Technologiedurchdringung im Öl- und Gassektor beträchtlich hoch ist.

Überblick über die APAC-Öl-Gas-Automatisierungsbranche

Der Markt für Öl- und Gasautomatisierung ist hart umkämpft und besteht aus mehreren großen Akteuren. Gemessen am Marktanteil dominieren derzeit nur wenige der großen Player den Markt. Diese großen Player mit bedeutenden Marktanteilen konzentrieren sich auf die Erweiterung ihres Kundenstamms im Ausland. Diese Unternehmen nutzen strategische Kooperationsinitiativen, um ihren Marktanteil zu erhöhen und ihre Rentabilität zu steigern. Die auf dem Markt tätigen Unternehmen erwerben auch Start-ups, die sich mit der Öl- und Gasautomatisierung befassen, um ihre Produktkompetenzen zu stärken.

- März 2020 – Emerson und Quantum Reservoir Impact gaben eine Partnerschaft zur Entwicklung und Vermarktung von Anwendungen der nächsten Generation für auf künstlicher Intelligenz basierende Analyse- und Entscheidungswerkzeuge für die Öl- und Gasexploration und -produktion bekannt.

- September 2021 – Automation Anywhere kündigte eine Zusammenarbeit mit Indian Oil Corporation Limited (IOCL) an, um die Automatisierung zu beschleunigen und zu skalieren und Innovationen im gesamten Unternehmen mit 30.000 Mitarbeitern voranzutreiben. In der ersten Phase des Fünfjahresplans wird IOCL Automation 360, eine KI-gestützte Robotic Process Automation (RPA)-Plattform, nutzen, um kritische Prozessentscheidungen in allen Abteilungen wie Finanzen, Personalwesen und Lagerbestand zu automatisieren.

APAC-Marktführer für Öl- und Gasautomatisierung

ABB Ltd

Honeywell International Inc.

General Electric Company

Rockwell Automation

Schneider Electric SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

APAC-Marktnachrichten für Öl- und Gasautomatisierung

- November 2021 – ABB stellte auf der ADIPEC 2021 die Schaltanlagenlösungen NeoGear und PrimeGear für den Öl- und Gassektor aus. Sie sind darauf ausgelegt, die Leistungseffizienz zu verbessern und gleichzeitig Risiken zu reduzieren und den ökologischen Fußabdruck zu reduzieren. Die NeoGear-Schaltanlage von ABB reduziert den Platzbedarf im Vergleich zu vergleichbarer Schaltanlagentechnologie um bis zu 25 %. Aufgrund dieser kompakten Stellfläche wird die Wärmeableitung reduziert, was zu einer Energieeffizienz von bis zu 20 % führt. Darüber hinaus bieten neue digitale Features durch eine effizientere Zustandsüberwachung insgesamt bis zu 30 % geringere Betriebskosten.

Segmentierung der APAC-Öl-Gas-Automatisierungsbranche

Öl und Gas, eine dynamische globale Industrie, steht oft vor Herausforderungen im Kostenmanagement, der Gewinnung hoher Werte aus den Umlaufvermögenswerten und der Maximierung der Betriebszeit. Der technologische Fortschritt hat zu einem vernetzten Unternehmen geführt, das der Öl- und Gasindustrie hilft, der operativen Exzellenz näher zu kommen. Cloud, Mobilität und Analysen bieten einen umsetzbaren Einblick in Echtzeit-Produktionsdaten.

| Verteilte Steuerungssysteme (DCS) |

| Speicherprogrammierbare Steuerung (SPS) |

| Mensch-Maschine-Schnittstelle (HMI) |

| Aufsichtskontrolle und Datenerfassung (SCADA) |

| Echtzeitoptimierung und -simulation (RTOS) |

| Andere |

| Stromaufwärts |

| Mittelstrom |

| Stromabwärts |

| Flüssiggas |

| Benzin |

| Diesel |

| Andere |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Andere |

| Von Automation Technologies | Verteilte Steuerungssysteme (DCS) | |

| Speicherprogrammierbare Steuerung (SPS) | ||

| Mensch-Maschine-Schnittstelle (HMI) | ||

| Aufsichtskontrolle und Datenerfassung (SCADA) | ||

| Echtzeitoptimierung und -simulation (RTOS) | ||

| Andere | ||

| Nach Sektoren | Stromaufwärts | |

| Mittelstrom | ||

| Stromabwärts | ||

| Von Erdölderivatprodukten | Flüssiggas | |

| Benzin | ||

| Diesel | ||

| Andere | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Andere | ||

Häufig gestellte Fragen zur APAC-Marktforschung für Öl- und Gasautomatisierung

Wie groß ist der APAC-Öl- und Gasautomatisierungsmarkt derzeit?

Der APAC-Markt für Öl- und Gasautomatisierung wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 4,80 % verzeichnen.

Wer sind die Hauptakteure auf dem APAC-Markt für Öl- und Gasautomatisierung?

ABB Ltd, Honeywell International Inc., General Electric Company, Rockwell Automation, Schneider Electric SE sind die wichtigsten Unternehmen, die auf dem APAC-Markt für Öl- und Gasautomatisierung tätig sind.

Welche Jahre deckt dieser APAC-Markt für Öl- und Gasautomatisierung ab?

Der Bericht deckt die historische Marktgröße des APAC-Öl- und Gasautomatisierungsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die APAC-Öl- und Gasautomatisierungsmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

APAC-Branchenbericht zur Öl- und Gasautomatisierung

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der APAC-Öl- und Gasautomatisierung im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die APAC Oil Gas Automation-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.