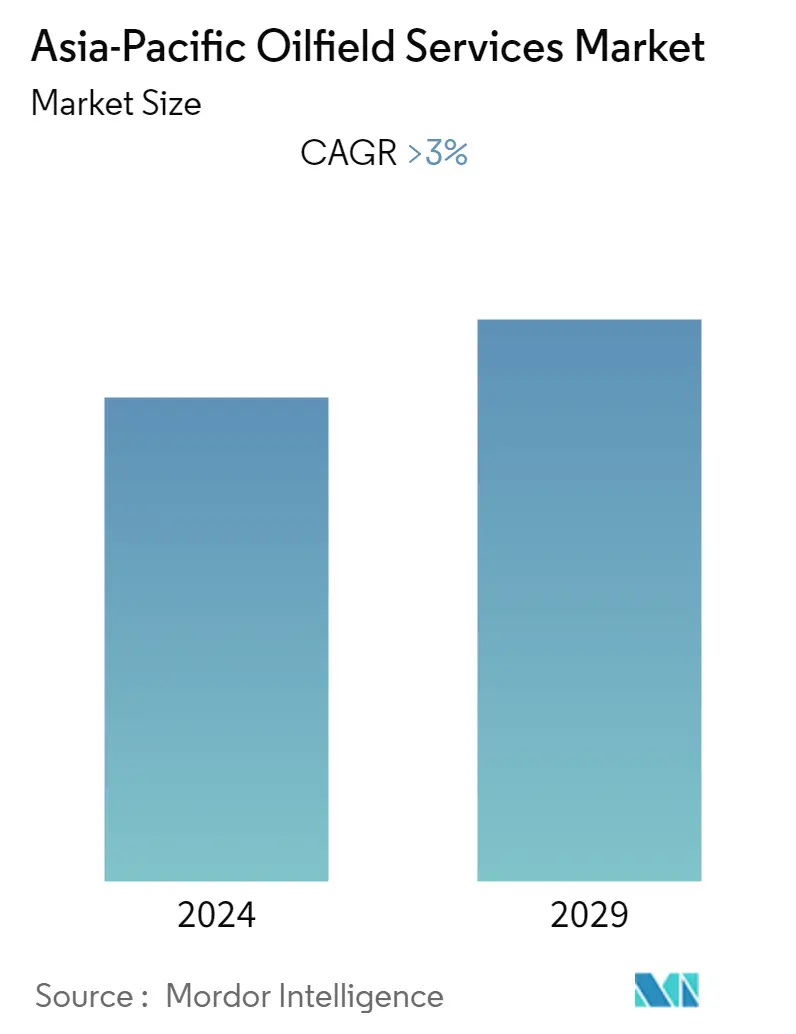

Marktgröße für APAC-Ölfelddienstleistungen

| Studienzeitraum | 2021 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2021 - 2022 |

| CAGR | > 3.00 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für APAC-Ölfelddienstleistungen

Der Markt für Ölfelddienstleistungen im asiatisch-pazifischen Raum wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 3 % verzeichnen.

COVID-19 wirkte sich im Jahr 2020 negativ auf den Markt aus. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

Mittelfristig wird erwartet, dass Faktoren wie eine steigende Nachfrage nach fortschrittlicher Technologie, Werkzeugen und Ausrüstung zur Steigerung der Effizienz von Explorations- und Produktionsaktivitäten in Onshore- und Offshore-Gebieten den Markt für Ölfelddienstleistungen im asiatisch-pazifischen Raum antreiben werden.

Andererseits haben die volatilen Ölpreise in der letzten Zeit aufgrund der Lücke zwischen Angebot und Nachfrage, der Geopolitik und mehreren anderen Faktoren das Wachstum auf dem Markt für Ölfelddienstleistungen im asiatisch-pazifischen Raum gebremst.

Dennoch war die Nachfrage nach Öl- und Gasförderung schon immer hoch, was zu verstärkten Offshore-Explorationsaktivitäten in Australien, Malaysia und Indonesien führte. Dies wiederum dürfte im Prognosezeitraum eine Chance für den Markt darstellen.

Es wird erwartet, dass China aufgrund der erhöhten Investitionen zur Deckung des steigenden Energiebedarfs im Land der größte Markt für Ölfelddienstleistungen sein wird.

Markttrends für APAC-Ölfelddienstleistungen

Bohrdienstleistungen, um den Markt zu dominieren

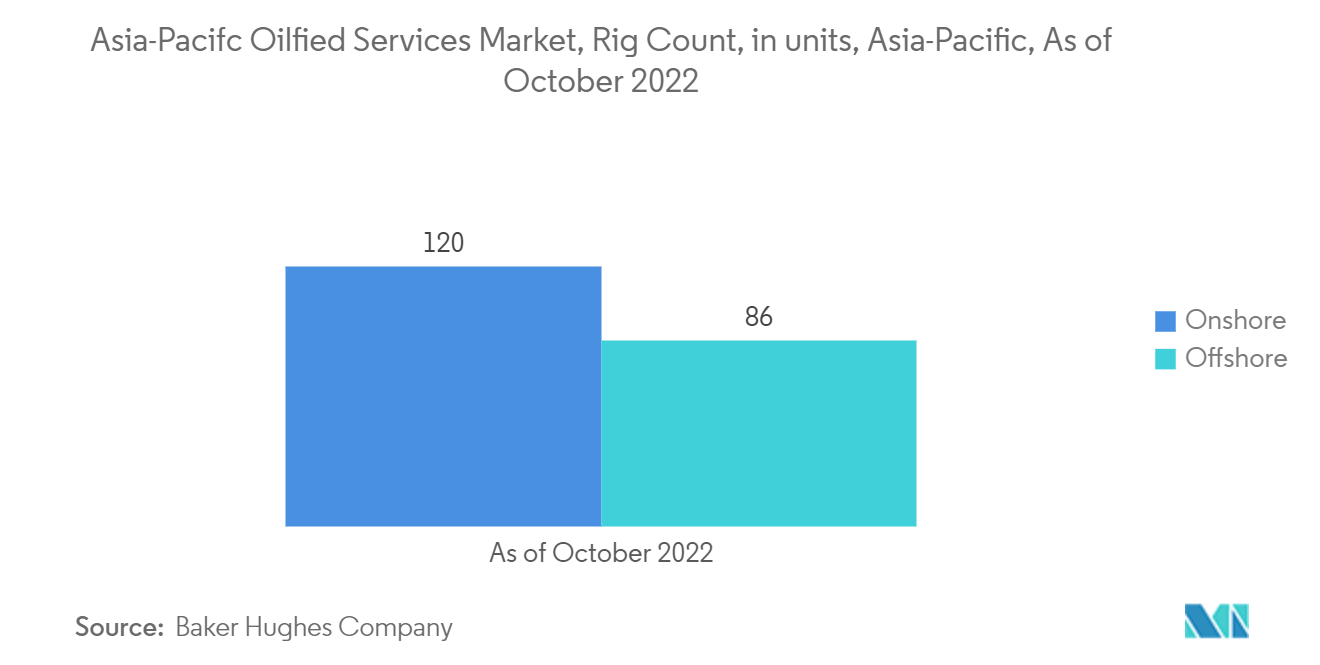

Bohrdienstleistungen machen den größten Anteil am Markt für Ölfelddienstleistungen aus, wobei Bohr- und Fertigstellungsdienstleistungen zusammen über 50 % des Marktes ausmachen. Darüber hinaus ist die durchschnittliche Anzahl der Bohrinseln im asiatisch-pazifischen Raum in den letzten fünf Jahren stetig gestiegen.

Die Nachfrage nach Öl und Gas steigt ständig. Um die Nachfrage zu decken, ist eine Ausweitung der Ölfelddienstleistungen erforderlich, um mehr Produktion aus bestehenden und neuen Bohrlöchern zu erzielen, was einen Anstieg des Marktes für Ölfelddienstleistungen im asiatisch-pazifischen Raum bedeutet.

Im Oktober 2022 befanden sich im asiatisch-pazifischen Raum die drittmeisten Öl- und Gasbohrinseln weltweit. In dieser Region gab es 120 Onshore-Bohrinseln und 86 Offshore-Bohrinseln.

Im November 2022 gab es in Indien 78 aktive Bohrinseln. Die Ölförderung des Landes ist seit fast einem Jahrzehnt rückläufig, da die Ölfelder altern und seit Jahren keine größeren Entdeckungen mehr gemacht werden. Sowohl staatliche als auch private Akteure haben an Investitionsplänen gearbeitet, um die Erholung älterer Felder voranzutreiben.

Beispielsweise gab die staatliche Oil and Natural Gas Corporation (ONGC) im April 2022 zwei Projekte im Wert von 786,4 Millionen US-Dollar in Auftrag, um die Ölproduktion in Mumbai High um 7,5 Millionen Tonnen und die Gasproduktion um 1 Milliarde Kubikmeter zu steigern Es verdoppelt die Bemühungen zur Steigerung der Produktivität in ausgereiften und alternden Bereichen.

Im September 2022 vergab die indische Regierung im Rahmen der dritten Ausschreibungsrunde Discovered Small Fields (DSF-3) Aufträge für 31 Öl- und Gasprojekte im landesweit größten Angebot an Gebieten mit bekannten Öl- und Gasvorkommen.

Im Dezember 2021 unterzeichnete Petronas zwei Vereinbarungen über Upstream-Investitionen in Malaysia. Bei einer Vereinbarung handelt es sich um ein Memorandum of Understanding (MoU) mit Petroleum Sarawak Berhad (PETROS), das eine enorme Steigerung der Gaslieferungen nach Sarawak vorsieht und die Zuteilung schließlich auf 1,2 Milliarden Kubikfuß pro Tag erhöht. Ein weiteres Beispiel ist ein Handelsabkommen mit der Regierung des Bundesstaates Sabah zur Entwicklung der Öl- und Gasindustrie in Sabah.

Mehrere Offshore-Bohrprojekte in Australien, Malaysia und Indonesien haben die Zahl der Aktivitäten in der Region erhöht und die Nachfrage nach Ölfelddienstleistungen weiter gesteigert.

Daher wird erwartet, dass neue Investitionen in der Öl- und Gasindustrie, die zunehmende Erkundung unkonventioneller Ressourcen und die Stabilität des Rohölpreises die Nachfrage nach dem Markt für Ölfelddienstleistungen im asiatisch-pazifischen Raum erhöhen werden.

Es wird erwartet, dass die steigende Nachfrage aus China den Markt ankurbeln wird

- China ist der größte Markt für Ölfelddienstleistungen in der Region. Das Land plant, seine Abhängigkeit von Erdgasimporten zu verringern und hat damit begonnen, seine Schiefergasreserven zu nutzen, um die Inlandsnachfrage zu decken.

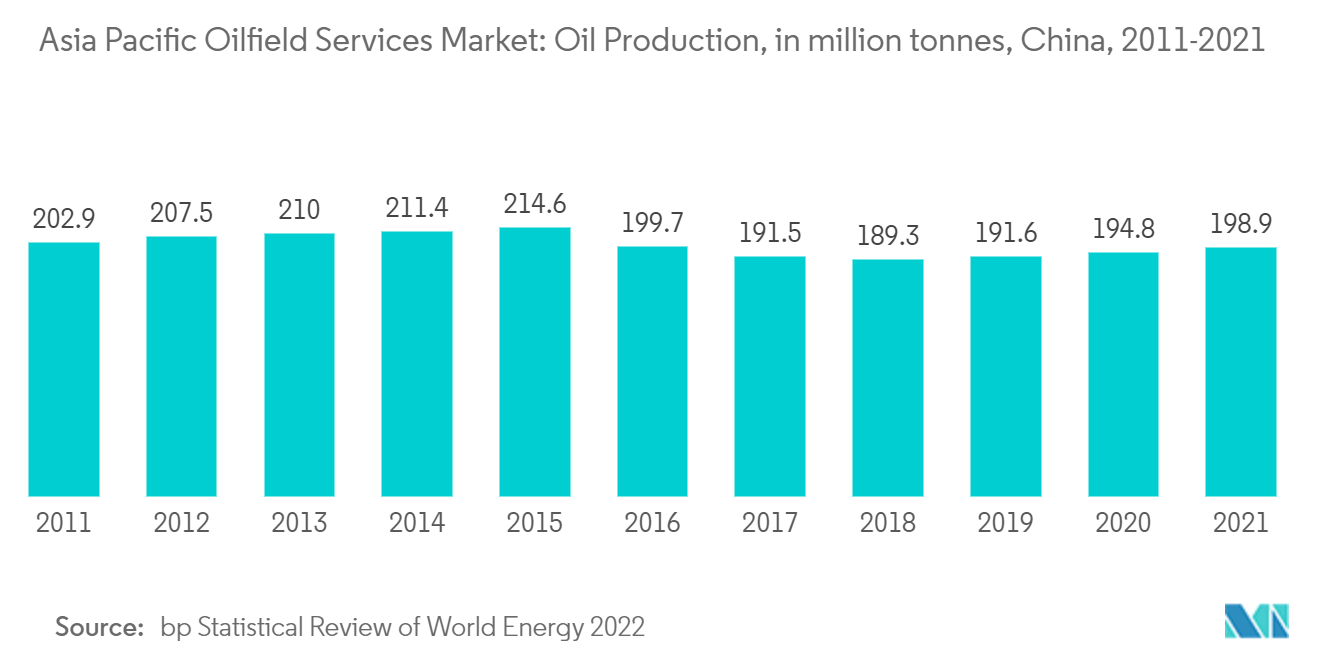

- China war im Jahr 2021 der größte Ölproduzent in der Region. Die Rohölproduktion im Land ist um 2,1 % auf 198,9 Millionen Tonnen im Jahr 2021 gestiegen, von 194,8 Millionen Tonnen im Jahr 2020. Die Produktion könnte im Prognosezeitraum weiter steigen und ankurbeln der chinesische Markt für Ölfelddienstleistungen.

- Im November 2022 verfügte das Land über rund 38 aktive Offshore-Bohrinseln und keine aktiven Onshore-Bohrinseln. Dies wiederum weist auf die Dominanz von Offshore-Anlagen im Upstream-Segment des Landes hin. Im Jahr 2021 befinden sich mehr als 60 % der Offshore-Kohlenwasserstoffressourcen Chinas in Tiefsee- und Ultratiefseegebieten, in denen Halbtaucher, Bohrschiffe und andere schwimmende Anlagen stark vertreten sind.

- Die neuen Reformen im Zusammenhang mit der Öl- und Gasindustrie sollen es Privatunternehmen erleichtern, im Land zu investieren, was wiederum dazu beitragen dürfte, das Monopol staatlicher Unternehmen zu verringern. Es wird erwartet, dass die wachsenden Investitionen des Privatsektors die Öl- und Gasindustrie verbessern und damit wiederum den Markt für Ölfelddienstleistungen im Land ankurbeln.

- Darüber hinaus plant China Petroleum Chemical Corp, auch bekannt als Sinopec, für 2022 die höchste Kapitalinvestition in der Geschichte und greift damit die Forderung an Energieunternehmen auf, die Produktion zu steigern. Schätzungen zufolge hat Sinopec 31,1 Milliarden US-Dollar im Upstream-Öl- und Gassegment ausgegeben, insbesondere für die Rohölbasen in den Feldern Shunbei und Tahe sowie für Erdgasfelder in der Provinz Sichuan und der Region Innere Mongolei.

- Im Januar 2022 gab die China National Offshore Oil Corporation (CNOOC) Nettoproduktionsziele für 2023 und 2024 bekannt, die auf 640 bis 650 Millionen Barrel Öläquivalent bzw. 680 bis 690 Millionen Barrel Öläquivalent geschätzt werden. Das Unternehmen gab außerdem bekannt, dass seine Investitionsausgaben für 2022 auf 90 Milliarden RMB (über 14 Milliarden US-Dollar) bis 100 Milliarden RMB (über 15,6 Milliarden US-Dollar) veranschlagt werden, während die Investitionsausgaben für Exploration, Entwicklung, Produktion und andere etwa 20 Milliarden RMB ausmachen werden %.

- Im Oktober 2022 entdeckte Sinopec in der Explorationsbohrung Jinshi 103HF im Sichuan-Becken neue Schiefergasreserven mit einer täglichen Erdgasproduktion von 258.600 Kubikmetern und einer geschätzten Ressourcenkapazität von 387,8 Milliarden Kubikmetern. Die Entdeckung stellt einen bedeutenden Durchbruch für Chinas Schiefergasexploration dar und ist die erste Entdeckung in der kambrischen Qiongzhusi-Formation. Diese Entdeckung hat die Schiefergasreserven deutlich erhöht und wird die Schiefergasexploration und -produktion im Sichuan-Becken verbessern.

- Darüber hinaus verfolgt das Land aufgrund der Luftverschmutzung und Umweltbedenken Maßnahmen, um den Anteil von Gas am gesamten Energiemix zu erhöhen und den Anteil von Kohle zu verringern. Daher wird erwartet, dass China mit verstärkten Explorations- und Produktionsaktivitäten, unterstützt durch Regierungsinitiativen, die Nachfrage nach Ölfelddienstleistungen im asiatisch-pazifischen Raum steigern wird.

Überblick über die APAC Oilfield Services-Branche

Der Markt für Ölfelddienstleistungen im asiatisch-pazifischen Raum ist fragmentiert. Zu den wichtigsten Marktteilnehmern zählen Schlumberger Ltd., Baker Hughes Co., Halliburton Co., National Oilwell Varco Inc. und Weatherford International PLC.

Marktführer für APAC-Ölfelddienstleistungen

-

Schlumberger Ltd

-

Baker Hughes Co

-

Halliburton Co

-

National Oilwell Varco Inc

-

Weatherford International plc

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für APAC Oilfield Services

- November 2022 Velesto Energy, ein malaysisches Unternehmen, unterzeichnet einen integrierten Bohr-, Bohr- und Fertigstellungsdienstleistungsvertrag mit Hess Corp. über 135 Millionen US-Dollar. Beim i-RDC handelt es sich um ein Konzept, bei dem die Integration von Bohranlagendienstleistungen, Ausrüstung und in einigen Fällen auch die Beschaffung von Materialien für Bohr- und Fertigstellungsdienstleistungen durch einen einzigen Vertrag zwischen dem Betreiber oder der Ölgesellschaft als Eigentümer des Projekts abgedeckt wird. und ein Dienstleistungsunternehmen, das als i-RDC-Auftragnehmer fungiert.

- Oktober 2022 Das Indian Institute of Technology Kharagpur unterzeichnete eine Vereinbarung mit dem Limited Institute of Drilling Technology (IDT) der Oil Natural Gas Corporation (ONGC) zur Durchführung mehrerer gemeinsamer Forschungs- und Entwicklungsprojekte im Zusammenhang mit Bohrungen, Bohrflüssigkeiten, Zementierungsflüssigkeiten und Fertigstellungsflüssigkeiten.

APAC Oilfield Services-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Umfang der Studie

1.2 Marktdefinition

1.3 Studienannahmen

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTÜBERSICHT

4.1 Einführung

4.2 Marktgröße und Nachfrageprognose in Milliarden US-Dollar bis 2027

4.3 Aktuelle Trends und Entwicklungen

4.4 Regierungsrichtlinien und -vorschriften

4.5 Marktdynamik

4.5.1 Treiber

4.5.2 Einschränkungen

4.6 Supply-Chain-Analyse

4.7 Porters Fünf-Kräfte-Analyse

4.7.1 Verhandlungsmacht der Lieferanten

4.7.2 Verhandlungsmacht der Verbraucher

4.7.3 Bedrohung durch neue Marktteilnehmer

4.7.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.7.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Standort der Bereitstellung

5.1.1 Land

5.1.2 Off-Shore

5.2 Servicetyp

5.2.1 Bohren

5.2.2 Fertigstellung

5.2.3 Produktion

5.2.4 Andere Servicetypen

5.3 Erdkunde

5.3.1 Indien

5.3.2 China

5.3.3 Indonesien

5.3.4 Rest Asien-Pazifik

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Von führenden Spielern übernommene Strategien

6.3 Firmenprofile

6.3.1 Schlumberger Ltd

6.3.2 Baker Hughes Co.

6.3.3 Halliburton Co.

6.3.4 National Oilwell Varco Inc.

6.3.5 Weatherford International PLC

6.3.6 Petrofac Limited

6.3.7 Superior Energy Services Inc.

6.3.8 Expro Group

6.3.9 Archer Limited

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Branchensegmentierung der APAC-Ölfelddienstleistungen

Das Ölfeld-Dienstleistungsgeschäft umfasst Fertigstellungs- und Sanierungsdienste, Flüssigkeitsdienste, Bohrlochwartung, Vertragsbohrungen und andere Bohrlochstandortdienstleistungen für Unternehmen, die in der Öl- und Erdgasexploration und -produktion tätig sind.

Der Markt für Ölfelddienstleistungen im asiatisch-pazifischen Raum ist nach Einsatzort, Servicetyp und Geografie segmentiert. Je nach Einsatzort ist der Markt in Onshore und Offshore unterteilt. Nach Servicetyp ist der Markt in Bohr-, Fertigstellungs-, Produktions- und andere Servicetypen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Ölfelddienstleistungsmarkt in den wichtigsten Ländern der Region. Die Marktgröße und Prognosen für jedes Segment wurden in Bezug auf den Umsatz in Milliarden US-Dollar erstellt.

| Standort der Bereitstellung | ||

| ||

|

| Servicetyp | ||

| ||

| ||

| ||

|

| Erdkunde | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur APAC Oilfield Services-Marktforschung

Wie groß ist der Markt für Ölfelddienstleistungen im asiatisch-pazifischen Raum derzeit?

Der Markt für Ölfelddienstleistungen im asiatisch-pazifischen Raum wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Ölfelddienstleistungen im asiatisch-pazifischen Raum?

Schlumberger Ltd, Baker Hughes Co, Halliburton Co, National Oilwell Varco Inc, Weatherford International plc sind die wichtigsten Unternehmen, die auf dem Markt für Ölfelddienstleistungen im asiatisch-pazifischen Raum tätig sind.

Welche Jahre deckt dieser Markt für Ölfelddienstleistungen im asiatisch-pazifischen Raum ab?

Der Bericht deckt die historische Marktgröße des Marktes für Ölfelddienstleistungen im asiatisch-pazifischen Raum für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Ölfelddienstleistungen im asiatisch-pazifischen Raum für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für Ölfelddienstleistungen im asiatisch-pazifischen Raum

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Ölfelddienstleistungen im asiatisch-pazifischen Raum im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Asia-Pacific Oilfield Services umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.