Marktgröße für Futtermineralien im asiatisch-pazifischen Raum

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 1.25 Milliarden US-Dollar | |

| Marktgröße (2029) | 1.54 Milliarden US-Dollar | |

| Größter Anteil nach Zusatzstoff-Untergruppe | Makromineralien | |

| CAGR (2024 - 2029) | 4.28 % | |

| Größter Anteil nach Land | China | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Futtermineralien im asiatisch-pazifischen Raum

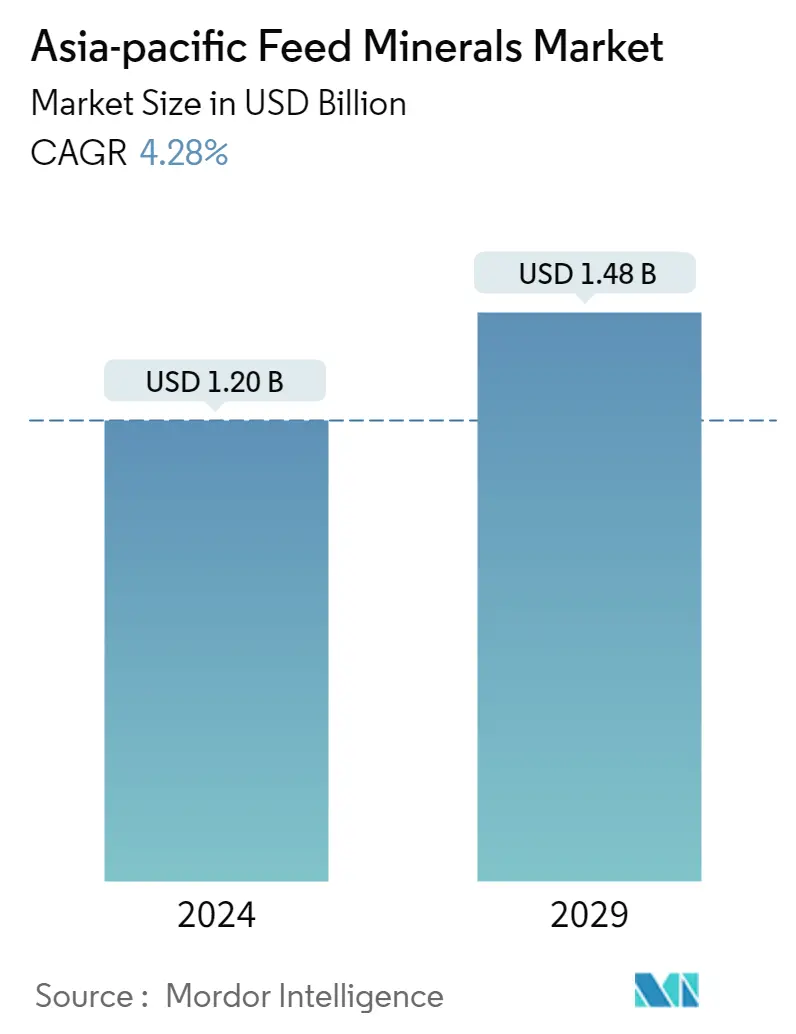

Die Größe des Marktes für Futtermittelmineralien im asiatisch-pazifischen Raum wird im Jahr 2024 auf 1,20 Milliarden US-Dollar geschätzt und soll bis 2029 1,48 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,28 % im Prognosezeitraum (2024–2029) entspricht.

- Der Markt für Futtermineralien im asiatisch-pazifischen Raum ist ein wachsendes Segment im Markt für Futtermittelzusatzstoffe. Im Jahr 2022 hatte es einen wertmäßigen Marktanteil von 10,7 %. Aufgrund der steigenden Nachfrage nach hochwertigem Fleisch wuchs dieses Marktsegment von 2017 bis 2022 deutlich um 38,0 %. Geflügel war der größte Mineralstoffverbraucher und machte im Jahr 2022 44,0 % des Marktes für Futtermineralien im asiatisch-pazifischen Raum aus. Es folgten Schweine, Wiederkäuer und Aquakultur mit Anteilen von 26,7 %, 18,5 % bzw. 9,9 %.

- Makromineralien werden voraussichtlich das am schnellsten wachsende Segment auf dem Mineralienmarkt sein und im Zeitraum 2023–2029 eine jährliche Wachstumsrate von 4,3 % verzeichnen. Im Jahr 2022 machten Makromineralien 980,5 Millionen US-Dollar aus, was 9,4 % des Marktes für Futtermittelzusatzstoffe entspricht. Geflügel ist auch der größte Verwender von Makromineralien und macht 43,1 % des Marktes für Makromineralien im asiatisch-pazifischen Raum aus. Schweine und Wiederkäuer hielten mit 26,2 % bzw. 20,1 % des Marktwerts den zweit- bzw. drittgrößten Marktanteil in der Region.

- Mikromineralien werden voraussichtlich wachsen und im Prognosezeitraum eine jährliche Wachstumsrate von 3,8 % verzeichnen, was 11,6 % des Marktes für Futtermineralien im asiatisch-pazifischen Raum ausmacht. Das Geflügelsegment ist der größte Abnehmer von Mikromineralien und macht im Jahr 2022 wertmäßig 50,3 % des Marktes aus. Die Segmente Schweine und Aquakultur sind die zweit- und drittgrößten Abnehmer und machen wertmäßig 30,7 % bzw. 10,9 % des Marktes aus. jeweils. Der Bedarf an Mikromineralien steigt unter Stressbedingungen, die die physiologischen Anforderungen eines Tieres verändern.

- Es wird erwartet, dass die steigende Nachfrage nach hochwertigem Fleisch den Markt für Futtermineralien im asiatisch-pazifischen Raum ankurbeln wird und im Zeitraum 2023–2029 eine jährliche Wachstumsrate von 4,2 % verzeichnen wird. Das Marktwachstum wird auf die steigende Nachfrage nach Fleisch und das zunehmende Bewusstsein für die Vorteile der Verwendung von Futtermineralien in der Tierernährung zurückgeführt.

- Der Markt für Futtermittelzusatzstoffe im asiatisch-pazifischen Raum verzeichnete im Jahr 2022 ein deutliches Wachstum, wobei Futtermineralien etwa 10,7 % seines Wertes und 18,3 % seines Volumens ausmachten. Der Markt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4,2 % verzeichnen. Mineralstoffe sind ein wichtiger Bestandteil von Nutztierfutter, da sie in großen Mengen aufgenommen die Stoffwechselfunktionen unterstützen.

- Im asiatisch-pazifischen Raum waren Makromineralien mit einem Marktwert von 980,6 Millionen US-Dollar im Jahr 2022 die am häufigsten verwendeten Futtermineralien in Tierfutter. Geflügel, Vögel und Schweine waren mit einem Anteil von 44 % bzw. 26,7 % die größten Verbraucher dieser Mineralien der Marktanteil bzw.

- China war mit einer Marktgröße von 501,6 Millionen US-Dollar im Jahr 2022 der größte Markt für Futtermittelmineralien im asiatisch-pazifischen Raum, was vor allem auf den hohen Pro-Kopf-Fleischverbrauch zurückzuführen ist, der im Jahr 2020 45,7 kg erreichte und voraussichtlich weiter wachsen wird der Prognosezeitraum. Auch der wachsende Viehbestand des Landes, der von 2017 bis 2022 um 1,8 % zunahm, und die Verlagerung hin zur organisierten Viehproduktion trugen zum Wachstum des Marktes bei.

- Japan war das am schnellsten wachsende Land in der Region und dürfte im Prognosezeitraum eine jährliche Wachstumsrate von 5,2 % von 65,0 Mio. USD im Jahr 2022 auf 92,5 Mio. USD im Jahr 2029 verzeichnen.

- Indien war mit einer jährlichen Wachstumsrate von 4,9 % im Prognosezeitraum der zweitgrößte Markt für Futtermittelmineralien in der Region und damit das am zweitschnellsten wachsende Land. Wiederkäuer waren die Hauptkonsumenten von Futtermineralien und machten im Jahr 2022 wertmäßig 52,4 % des Marktes aus.

- Es wird erwartet, dass der zunehmende Einsatz von Futtermineralien zur Deckung des Ernährungsbedarfs von Tieren den Markt für Futtermineralien im asiatisch-pazifischen Raum ankurbeln wird.

Markttrends für Futtermineralien im asiatisch-pazifischen Raum

- China hat die größten Schafe und Ziegen in der Region und die Wiederkäuerpopulation im asiatisch-pazifischen Raum wächst aufgrund der hohen Gewinnspannen im Rindfleischgeschäft und der steigenden Nachfrage nach Milchprodukten

- Der asiatisch-pazifische Raum ist der führende Schweinefleischproduzent, und Veränderungen im Lebensmittelkonsumverhalten von Menschen mit hohem Schweinefleischkonsum in Südkorea und China sind die Faktoren, die den Anstieg der Schweinepopulation bewirken

- Die hohe Nachfrage nach Broilerfutter, der Anstieg der Geflügelpopulation in Indonesien und die Erholung von der Vogelgrippe erhöhen die Nachfrage nach Geflügelfutterproduktion

- Die hohe Zahl an Milchviehhaltern, die Nachfrage nach steigender Milchleistung und staatliche Programme erhöhen die Nachfrage nach nährstoffreichem Futter für Wiederkäuer

- Die Zunahme der Großbetriebe in China um 16.000 und die Einführung neuer Tierhaltungspraktiken steigern die Schweinefutterproduktion in der Region

Überblick über die Futtermineralindustrie im asiatisch-pazifischen Raum

Der Markt für Futtermittelmineralien im asiatisch-pazifischen Raum ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 38,33 % einnehmen. Die Hauptakteure in diesem Markt sind Archer Daniel Midland Co., BASF SE, Cargill Inc., SHV (Nutreco NV) und Solvay SA (alphabetisch sortiert).

Marktführer für Futtermineralien im asiatisch-pazifischen Raum

Archer Daniel Midland Co.

BASF SE

Cargill Inc.

SHV (Nutreco NV)

Solvay S.A.

Other important companies include Adisseo, Kemin Industries, MIAVIT Stefan Niemeyer GmbH, Novus International, Inc., Phibro Animal Health Corporation.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futtermittelmineralien im asiatisch-pazifischen Raum

- Januar 2023 Novus International übernimmt das Biotech-Unternehmen Agrivida, um neue Futtermittelzusatzstoffe zu entwickeln.

- April 2022 Novus International eröffnet eine neue Unternehmenszentrale in Indien. Dies hilft dem Unternehmen, seinen Markt zu verbessern und die Vorteile des Standorts zu nutzen.

- Dezember 2021 Nutreco geht eine Partnerschaft mit dem Tech-Start-up Stellapps ein. Dies ermöglicht dem Unternehmen den Verkauf von Futtermitteln, Vormischungen und Futterzusatzstoffen an drei Millionen Kleinbauern, die die Technologie von Stellapps nutzen.

Asien-Pazifik-Marktbericht für Futtermineralien – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Tierbestand

- 4.1.1 Geflügel

- 4.1.2 Wiederkäuer

- 4.1.3 Schwein

- 4.2 Futtermittelproduktion

- 4.2.1 Aquakultur

- 4.2.2 Geflügel

- 4.2.3 Wiederkäuer

- 4.2.4 Schwein

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Australien

- 4.3.2 China

- 4.3.3 Indien

- 4.3.4 Indonesien

- 4.3.5 Japan

- 4.3.6 Philippinen

- 4.3.7 Südkorea

- 4.3.8 Thailand

- 4.3.9 Vietnam

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Sub-Additiv

- 5.1.1 Makromineralien

- 5.1.2 Mikromineralien

- 5.2 Tier

- 5.2.1 Aquakultur

- 5.2.1.1 Von Sub Animal

- 5.2.1.1.1 Fisch

- 5.2.1.1.2 Garnele

- 5.2.1.1.3 Andere Aquakulturarten

- 5.2.2 Geflügel

- 5.2.2.1 Von Sub Animal

- 5.2.2.1.1 Broiler

- 5.2.2.1.2 Schicht

- 5.2.2.1.3 Andere Geflügelvögel

- 5.2.3 Wiederkäuer

- 5.2.3.1 Von Sub Animal

- 5.2.3.1.1 Rinder

- 5.2.3.1.2 Milchkühe

- 5.2.3.1.3 Andere Wiederkäuer

- 5.2.4 Schwein

- 5.2.5 Andere Tiere

- 5.3 Land

- 5.3.1 Australien

- 5.3.2 China

- 5.3.3 Indien

- 5.3.4 Indonesien

- 5.3.5 Japan

- 5.3.6 Philippinen

- 5.3.7 Südkorea

- 5.3.8 Thailand

- 5.3.9 Vietnam

- 5.3.10 Rest des asiatisch-pazifischen Raums

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Adisseo

- 6.4.2 Archer Daniel Midland Co.

- 6.4.3 BASF SE

- 6.4.4 Cargill Inc.

- 6.4.5 Kemin Industries

- 6.4.6 MIAVIT Stefan Niemeyer GmbH

- 6.4.7 Novus International, Inc.

- 6.4.8 Phibro Animal Health Corporation

- 6.4.9 SHV (Nutreco NV)

- 6.4.10 Solvay S.A.

7. WICHTIGE STRATEGISCHE FRAGEN FÜR FUTTERZUSATZ-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Globale Marktgröße und DROs

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Futtermineralindustrie im asiatisch-pazifischen Raum

Makromineralien und Mikromineralien werden als Segmente von Sub Additive abgedeckt. Aquakultur, Geflügel, Wiederkäuer und Schweine werden als Segmente von Tier abgedeckt. Australien, China, Indien, Indonesien, Japan, die Philippinen, Südkorea, Thailand und Vietnam werden als Segmente nach Ländern abgedeckt.

- Der Markt für Futtermineralien im asiatisch-pazifischen Raum ist ein wachsendes Segment im Markt für Futtermittelzusatzstoffe. Im Jahr 2022 hatte es einen wertmäßigen Marktanteil von 10,7 %. Aufgrund der steigenden Nachfrage nach hochwertigem Fleisch wuchs dieses Marktsegment von 2017 bis 2022 deutlich um 38,0 %. Geflügel war der größte Mineralstoffverbraucher und machte im Jahr 2022 44,0 % des Marktes für Futtermineralien im asiatisch-pazifischen Raum aus. Es folgten Schweine, Wiederkäuer und Aquakultur mit Anteilen von 26,7 %, 18,5 % bzw. 9,9 %.

- Makromineralien werden voraussichtlich das am schnellsten wachsende Segment auf dem Mineralienmarkt sein und im Zeitraum 2023–2029 eine jährliche Wachstumsrate von 4,3 % verzeichnen. Im Jahr 2022 machten Makromineralien 980,5 Millionen US-Dollar aus, was 9,4 % des Marktes für Futtermittelzusatzstoffe entspricht. Geflügel ist auch der größte Verwender von Makromineralien und macht 43,1 % des Marktes für Makromineralien im asiatisch-pazifischen Raum aus. Schweine und Wiederkäuer hielten mit 26,2 % bzw. 20,1 % des Marktwerts den zweit- bzw. drittgrößten Marktanteil in der Region.

- Mikromineralien werden voraussichtlich wachsen und im Prognosezeitraum eine jährliche Wachstumsrate von 3,8 % verzeichnen, was 11,6 % des Marktes für Futtermineralien im asiatisch-pazifischen Raum ausmacht. Das Geflügelsegment ist der größte Abnehmer von Mikromineralien und macht im Jahr 2022 wertmäßig 50,3 % des Marktes aus. Die Segmente Schweine und Aquakultur sind die zweit- und drittgrößten Abnehmer und machen wertmäßig 30,7 % bzw. 10,9 % des Marktes aus. jeweils. Der Bedarf an Mikromineralien steigt unter Stressbedingungen, die die physiologischen Anforderungen eines Tieres verändern.

- Es wird erwartet, dass die steigende Nachfrage nach hochwertigem Fleisch den Markt für Futtermineralien im asiatisch-pazifischen Raum ankurbeln wird und im Zeitraum 2023–2029 eine jährliche Wachstumsrate von 4,2 % verzeichnen wird. Das Marktwachstum wird auf die steigende Nachfrage nach Fleisch und das zunehmende Bewusstsein für die Vorteile der Verwendung von Futtermineralien in der Tierernährung zurückgeführt.

| Makromineralien |

| Mikromineralien |

| Aquakultur | Von Sub Animal | Fisch |

| Garnele | ||

| Andere Aquakulturarten | ||

| Geflügel | Von Sub Animal | Broiler |

| Schicht | ||

| Andere Geflügelvögel | ||

| Wiederkäuer | Von Sub Animal | Rinder |

| Milchkühe | ||

| Andere Wiederkäuer | ||

| Schwein | ||

| Andere Tiere |

| Australien |

| China |

| Indien |

| Indonesien |

| Japan |

| Philippinen |

| Südkorea |

| Thailand |

| Vietnam |

| Rest des asiatisch-pazifischen Raums |

| Sub-Additiv | Makromineralien | ||

| Mikromineralien | |||

| Tier | Aquakultur | Von Sub Animal | Fisch |

| Garnele | |||

| Andere Aquakulturarten | |||

| Geflügel | Von Sub Animal | Broiler | |

| Schicht | |||

| Andere Geflügelvögel | |||

| Wiederkäuer | Von Sub Animal | Rinder | |

| Milchkühe | |||

| Andere Wiederkäuer | |||

| Schwein | |||

| Andere Tiere | |||

| Land | Australien | ||

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Philippinen | |||

| Südkorea | |||

| Thailand | |||

| Vietnam | |||

| Rest des asiatisch-pazifischen Raums | |||

Marktdefinition

- FUNKTIONEN - Für die Studie gelten Futterzusatzstoffe als kommerziell hergestellte Produkte, die bei Fütterung in geeigneten Mengenverhältnissen zur Verbesserung von Eigenschaften wie Gewichtszunahme, Futterverwertungsverhältnis und Futteraufnahme eingesetzt werden.

- WIEDERVERKÄUFER - Unternehmen, die Futtermittelzusatzstoffe ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Mischfutterhersteller gelten im untersuchten Markt als Endverbraucher. Vom Anwendungsbereich ausgenommen sind Landwirte, die Futtermittelzusatzstoffe kaufen, die direkt als Ergänzungsmittel oder Vormischungen verwendet werden sollen.

- UNTERNEHMENSINTERNER VERBRAUCH - Beteiligt sind Unternehmen, die sich mit der Herstellung von Mischfuttermitteln sowie mit der Herstellung von Futtermittelzusatzstoffen befassen. Bei der Schätzung der Marktgrößen wurde jedoch der interne Verbrauch von Futtermittelzusatzstoffen durch solche Unternehmen ausgeschlossen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.