Marktgröße für technische Kunststoffe im asiatisch-pazifischen Raum

|

|

Studienzeitraum | 2017 - 2029 |

|

|

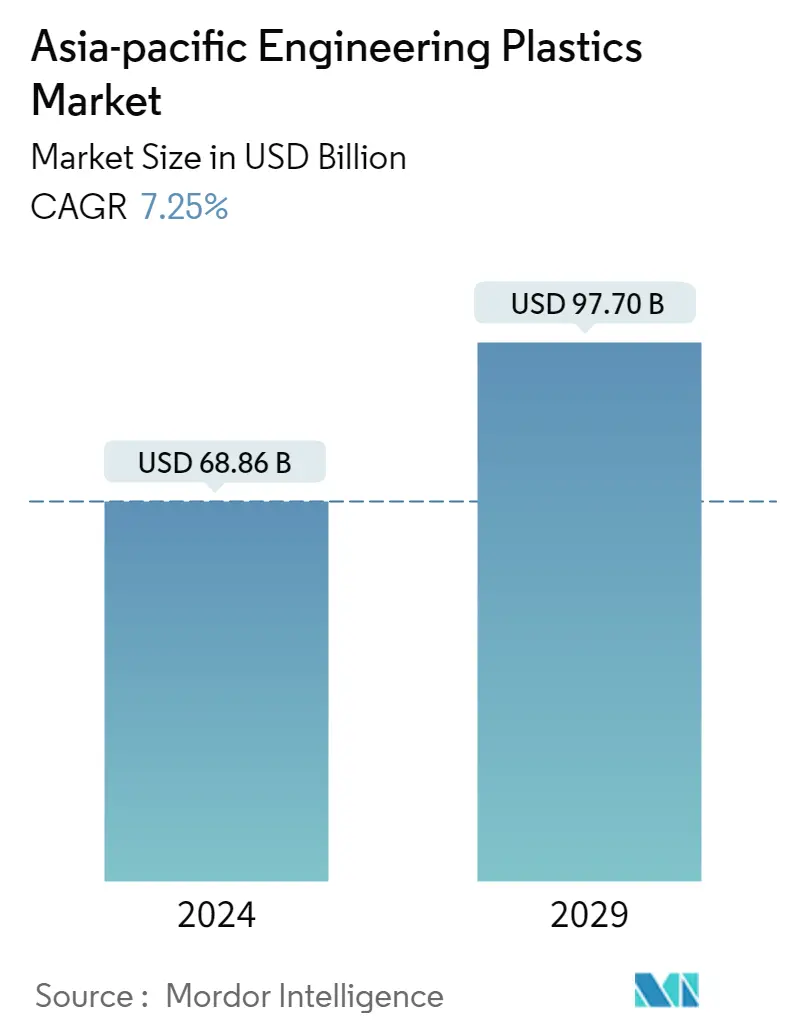

Marktgröße (2024) | USD 68.86 Milliarden |

|

|

Marktgröße (2029) | USD 97.70 Milliarden |

|

|

Marktkonzentration | Niedrig |

|

|

Größter Anteil nach Endverbraucherbranche | Elektrik und Elektronik |

|

|

CAGR(2024 - 2029) | 7.25 % |

|

|

Größter Anteil nach Ländern | China |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für technische Kunststoffe im asiatisch-pazifischen Raum

Die Größe des Marktes für technische Kunststoffe im asiatisch-pazifischen Raum wird im Jahr 2024 auf 68,86 Milliarden US-Dollar geschätzt und soll bis 2029 97,70 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,25 % im Prognosezeitraum (2024–2029) entspricht.

Die Verpackungsindustrie verliert ihren Volumenanteil an die Elektro- und Elektronikindustrie

- Technische Kunststoffe sind vielseitig und finden überall Anwendung, von Innenwandpaneelen und Türen in der Luft- und Raumfahrt bis hin zu starren und flexiblen Verpackungen. Der Markt für technische Kunststoffe im asiatisch-pazifischen Raum wird hauptsächlich von der Verpackungs-, Elektro- und Elektronikindustrie sowie der Automobilindustrie angetrieben. Im Jahr 2022 machten Verpackungen sowie Elektrik und Elektronik etwa 43,80 % bzw. 31,32 % des gesamten Marktvolumens für technische Kunststoffe aus.

- Im Jahr 2020 sanken die kombinierten Konsumerlöse aller Branchen aufgrund von Störungen in der globalen Lieferkette im Vergleich zum Vorjahr um 6,02 %. Allerdings erholte sich der Markt im Jahr 2021 und wuchs weiterhin stetig und stieg im Jahr 2022 um 7,18 %.

- Gemessen am Mengenanteil ist die Verpackungsindustrie die größte Endverbraucherindustrie in der Region. Den Umsatzdaten zufolge hält jedoch die Elektro- und Elektronikindustrie aufgrund des relativ niedrigen Preises von PET neben anderen technischen Kunststoffen, die häufig in Verpackungsanwendungen verwendet werden, den größten Anteil in der Region. Bedeutende Veränderungen in der Urbanisierung und der Familiendemografie haben die Nachfrage nach funktionalen, vorverpackten und praktischen Lebensmitteln erhöht. Beispielsweise erreichte die Produktion von Kunststoffverpackungen im asiatisch-pazifischen Raum im Jahr 2022 ein Volumen von 68 Millionen Tonnen, was 51 % der weltweiten Gesamtmenge ausmacht.

- Die Elektro- und Elektronikindustrie ist der vielversprechendste Markt mit einer erwarteten CAGR von 8,21 % nach Umsatz im Prognosezeitraum (2023–2029). Der Umsatz mit der Produktion von Elektronikkomponenten wird in der Region bis 2029 voraussichtlich 6,74 Billionen US-Dollar erreichen, angetrieben durch die steigende Nachfrage nach intelligenten elektronischen Geräten, die wachsende Nachfrage nach Elektrofahrzeugen, autonomen Robotern und fortschrittlichen Verteidigungstechnologien.

China und Japan bleiben die größten Nachfragegeneratoren

- Auf den asiatisch-pazifischen Raum entfielen im Jahr 2022 volumenmäßig 56,7 % des weltweiten Verbrauchs an technischen Kunststoffen. Technische Kunststoffe weisen vielseitige Eigenschaften auf, aufgrund derer sie in verschiedenen Branchen wie der Automobilindustrie, der Verpackung sowie der Elektro- und Elektronikindustrie Anwendung finden.

- Aufgrund der wachsenden Elektro- und Elektronikindustrie, der Verpackungsindustrie, der Automobilindustrie und anderer Branchen ist China der größte Verbraucher technischer Kunststoffe in der Region. Im Jahr 2022 hatte die chinesische Elektro- und Elektronikindustrie einen Umsatzanteil von 29,26 % im Vergleich zur gesamten Region Asien-Pazifik. In China belief sich der Umsatz aus der Produktion elektrischer und elektronischer Komponenten im Jahr 2022 auf 2,92 Milliarden US-Dollar.

- Japan ist der zweitgrößte Verbraucher technischer Kunststoffe in der Region. Das Land verzeichnete im Jahr 2022 aufgrund seiner schnell wachsenden Bau- und Elektro- und Elektronikindustrie einen Umsatzanteil von 8,29 %. Im Jahr 2022 stieg die Neubaufläche der japanischen Bauindustrie um 7,47 % bzw. 4,11 % im Jahr 2021 und 2022 nach Umsatz. Es wird prognostiziert, dass die steigende Produktion elektrischer und elektronischer Komponenten die Nachfrage nach technischen Kunststoffen im Land in Zukunft ankurbeln wird.

- Es wird erwartet, dass China im Prognosezeitraum aufgrund des schnellen Wachstums von Branchen wie der Automobil- und Elektronikindustrie mit einer wertmäßigen jährlichen Wachstumsrate von 7,50 % das schnellste Wachstum auf dem Markt für technische Kunststoffe im asiatisch-pazifischen Raum verzeichnen wird. Ab 2022 hob China die Beschränkungen für ausländische Investitionen in die Herstellung von Personenkraftwagen auf, sodass maximale Investitionen in Joint Ventures zwischen der chinesischen Regierung und Automobilbauunternehmen ein Verhältnis von 50:50 erreichen konnten. Dieser Wandel bietet eine Wachstumschance für die chinesische Automobilindustrie durch erhöhte Investitionen.

Markttrends für technische Kunststoffe im asiatisch-pazifischen Raum

- Schnelles Wachstum der Zivilluftfahrt, um die Produktion von Luft- und Raumfahrtkomponenten voranzutreiben

- Elektrofahrzeuge sollen den Automobilmarkt in den kommenden Jahren ankurbeln

- Wachsende ausländische Direktinvestitionen, gepaart mit unterstützenden Regierungsinitiativen, um die Bauindustrie anzukurbeln

- Sich entwickelnde Verbrauchertrends und ein wachsender E-Commerce-Sektor stärken die Kunststoffverpackungsindustrie

- China bleibt der größte Importeur und Exporteur von Fluorpolymeren

- Asien-Pazifik bleibt Nettoimporteur von Polyamidharz

- Große Angebots-Nachfrage-Lücke in Ländern wie China und Indien führt zu längerer Importabhängigkeit

- Chinesische Exporte helfen dem asiatisch-pazifischen Raum, seine Dominanz im globalen PET-Handel zu behaupten

- Große Nachfrage aus Ländern wie China und Indien, den Handel in der Region zu fördern

- Südkorea wird regionale POM-Exporte dominieren

- Hohe Rentabilität der Styrol-Copolymer-Produktion in der Region zur Förderung des internationalen Handels

- Die Harzpreise bleiben unter dem Einfluss der Rohölpreise auf dem internationalen Markt

- Technologische Fortschritte machten die Kommerzialisierung verschiedener recycelter technischer Kunststoffe wirtschaftlich rentabel.

- Mit PC-Harz soll bis 2029 die Produktion von recyceltem PC auf 4,95 Millionen Tonnen ansteigen.

- Die PET-Recyclingquote ist in Ländern wie China (94 %), Indien (90 %) und Japan (86 %) hoch.

- Der wachsende Elektroschrott von rund 24,9 Millionen Tonnen bietet vielen ABS-Herstellern in der Region die Möglichkeit, R-ABS zu produzieren.

Überblick über die Industrie für technische Kunststoffe im asiatisch-pazifischen Raum

Der Markt für technische Kunststoffe im asiatisch-pazifischen Raum ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 22,59 % einnehmen. Die Hauptakteure in diesem Markt sind CHIMEI, China Resources (Holdings) Co.,Ltd., Far Eastern New Century Corporation, LG Chem und Sanfame Group (alphabetisch sortiert).

Marktführer für technische Kunststoffe im asiatisch-pazifischen Raum

CHIMEI

China Resources (Holdings) Co.,Ltd.

Far Eastern New Century Corporation

LG Chem

Sanfame Group

Other important companies include Asahi Kasei Corporation, China Petroleum & Chemical Corporation, Covestro AG, Formosa Plastics Group, Lotte Chemical, Mitsubishi Chemical Corporation, Sinochem, Solvay, Sumitomo Chemical Co., Ltd., Toray Industries, Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für technische Kunststoffe im asiatisch-pazifischen Raum

- Februar 2023 Die Covestro AG führt das Polycarbonat Makrolon 3638 für Anwendungen im Gesundheitswesen und in den Biowissenschaften ein, beispielsweise Geräte zur Medikamentenverabreichung, Wellness- und tragbare Geräte sowie Einwegbehälter für die biopharmazeutische Herstellung.

- August 2022 Toray Industries Inc. stellt Toraypearl PA6 vor, das angeblich eine herausragende hohe Festigkeit, Hitzebeständigkeit und Oberflächenglätte für Pulverbett-Fusion-3D-Drucker bietet.

- August 2022 Die Covestro AG kündigt Pläne zum Bau ihrer ersten eigenen Linie für das mechanische Recycling (MCR) von Polycarbonaten in Shanghai, China, an, um nachhaltigere Lösungen vor allem für Elektro- und Elektronik-, Automobil- und Konsumgüteranwendungen zu schaffen.

Asien-Pazifik-Marktbericht für technische Kunststoffe – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

Angebote melden

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Endbenutzertrends

2.1.1. Luft- und Raumfahrt

2.1.2. Automobil

2.1.3. Bauwesen und Konstruktion

2.1.4. Elektrik und Elektronik

2.1.5. Verpackung

2.2. Import- und Exporttrends

2.2.1. Handel mit Fluorpolymeren

2.2.2. Handel mit Polyamid (PA).

2.2.3. Handel mit Polycarbonat (PC).

2.2.4. Handel mit Polyethylenterephthalat (PET).

2.2.5. Handel mit Polymethylmethacrylat (PMMA).

2.2.6. Handel mit Polyoxymethylen (POM).

2.2.7. Handel mit Styrol-Copolymeren (ABS und SAN).

2.3. Preistrends

2.4. Recycling-Übersicht

2.4.1. Recyclingtrends bei Polyamid (PA).

2.4.2. Recyclingtrends bei Polycarbonat (PC).

2.4.3. Trends beim Recycling von Polyethylenterephthalat (PET).

2.4.4. Recyclingtrends bei Styrolcopolymeren (ABS und SAN).

2.5. Gesetzlicher Rahmen

2.5.1. Australien

2.5.2. China

2.5.3. Indien

2.5.4. Japan

2.5.5. Malaysia

2.5.6. Südkorea

2.6. Analyse der Wertschöpfungskette und des Vertriebskanals

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Endverbraucherindustrie

3.1.1. Luft- und Raumfahrt

3.1.2. Automobil

3.1.3. Bauwesen und Konstruktion

3.1.4. Elektrik und Elektronik

3.1.5. Industrie und Maschinen

3.1.6. Verpackung

3.1.7. Andere Endverbraucherbranchen

3.2. Harztyp

3.2.1. Fluorpolymer

3.2.1.1. Nach Unterharztyp

3.2.1.1.1. Ethylentetrafluorethylen (ETFE)

3.2.1.1.2. Fluoriertes Ethylen-Propylen (FEP)

3.2.1.1.3. Polytetrafluorethylen (PTFE)

3.2.1.1.4. Polyvinylfluorid (PVF)

3.2.1.1.5. Polyvinylidenfluorid (PVDF)

3.2.1.1.6. Andere Unterharztypen

3.2.2. Flüssigkristallpolymer (LCP)

3.2.3. Polyamid (PA)

3.2.3.1. Nach Unterharztyp

3.2.3.1.1. Leistung

3.2.3.1.2. Polyamid (PA) 6

3.2.3.1.3. Polyamid (PA) 66

3.2.3.1.4. Polyphthalamid

3.2.4. Polybutylenterephthalat (PBT)

3.2.5. Polycarbonat (PC)

3.2.6. Polyetheretherketon (PEEK)

3.2.7. Polyethylenterephthalat (PET)

3.2.8. Polyimid (PI)

3.2.9. Polymethylmethacrylat (PMMA)

3.2.10. Polyoxymethylen (POM)

3.2.11. Styrol-Copolymere (ABS und SAN)

3.3. Land

3.3.1. Australien

3.3.2. China

3.3.3. Indien

3.3.4. Japan

3.3.5. Malaysia

3.3.6. Südkorea

3.3.7. Rest des asiatisch-pazifischen Raums

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. Asahi Kasei Corporation

4.4.2. CHIMEI

4.4.3. China Petroleum & Chemical Corporation

4.4.4. China Resources (Holdings) Co.,Ltd.

4.4.5. Covestro AG

4.4.6. Far Eastern New Century Corporation

4.4.7. Formosa Plastics Group

4.4.8. LG Chem

4.4.9. Lotte Chemical

4.4.10. Mitsubishi Chemical Corporation

4.4.11. Sanfame Group

4.4.12. Sinochem

4.4.13. Solvay

4.4.14. Sumitomo Chemical Co., Ltd.

4.4.15. Toray Industries, Inc.

5. WICHTIGE STRATEGISCHE FRAGEN FÜR CEOS VON ENGINEERING PLASTICS

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porter's Five Forces Framework (Branchenattraktivitätsanalyse)

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- PRODUKTIONSUMSATZ VON LUFT- UND RAUMFAHRTKOMPONENTEN, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 2:

- PRODUKTIONSVOLUMEN VON AUTOMOBILEN, EINHEITEN, ASIEN-PAZIFIK, 2017 - 2029

- Abbildung 3:

- GRUNDFLÄCHE EINES NEUBAUES, QUADRATFUß, ASIEN-PAZIFIK, 2017 - 2029

- Abbildung 4:

- PRODUKTIONSUMSATZ VON ELEKTRIK UND ELEKTRONIK, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 5:

- PRODUKTIONSVOLUMEN VON KUNSTSTOFFVERPACKUNGEN, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 6:

- IMPORTUMSATZ DES FLUOROPOLYMERHANDELS NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017 – 2021

- Abbildung 7:

- EXPORTEINNAHMEN DES FLUOROPOLYMERHANDELS NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017 – 2021

- Abbildung 8:

- IMPORTUMSATZ DES HANDELS MIT POLYAMID (PA) NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017 – 2021

- Abbildung 9:

- EXPORTEINNAHMEN DES HANDELS MIT POLYAMID (PA) NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017 – 2021

- Abbildung 10:

- IMPORTUMSATZ DES HANDELS MIT POLYCARBONAT (PC) NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017–2021

- Abbildung 11:

- EXPORTEINNAHMEN DES HANDELS MIT POLYCARBONAT (PC) NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017 – 2021

- Abbildung 12:

- IMPORTUMSATZ DES HANDELS MIT POLYETHYLENTEREPHTHALAT (PET) NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017–2021

- Abbildung 13:

- EXPORTEINNAHMEN DES HANDELS MIT POLYETHYLENTEREPHTHALAT (PET) NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017–2021

- Abbildung 14:

- IMPORTUMSATZ DES HANDELS MIT POLYMETHYLMETHACRYLAT (PMMA) NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017–2021

- Abbildung 15:

- EXPORTEINNAHMEN DES HANDELS MIT POLYMETHYLMETHACRYLAT (PMMA) NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017–2021

- Abbildung 16:

- IMPORTUMSATZ DES POLYOXYMETHYLEN (POM)-HANDELS NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017–2021

- Abbildung 17:

- EXPORTEINNAHMEN DES POLYOXYMETHYLEN (POM)-HANDELS NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017 – 2021

- Abbildung 18:

- IMPORTUMSATZ DES HANDELS MIT STYROL-COPOLYMERN (ABS UND SAN) NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017–2021

- Abbildung 19:

- EXPORTEINNAHMEN DES HANDELS MIT STYROL-COPOLYMERN (ABS UND SAN) NACH TOP-LÄNDERN, USD, ASIEN-PAZIFIK, 2017–2021

- Abbildung 20:

- PREIS FÜR TECHNISCHE KUNSTSTOFFE NACH HARZART, USD PRO KG, CHINA, 2017 – 2021

- Abbildung 21:

- PREIS FÜR TECHNISCHE KUNSTSTOFFE NACH HARZART, USD PRO KG, INDIEN, 2017–2021

- Abbildung 22:

- MENGE VERBRAUCHTER TECHNISCHER KUNSTSTOFFE, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 23:

- WERT DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, ASIEN-PAZIFIK, 2017–2029

- Abbildung 24:

- MENGE AN TECHNISCHEN KUNSTSTOFFEN, DIE VON DER ENDANWENDERINDUSTRIE VERBRAUCHT WERDEN, TONNEN, ASIEN-PAZIFIK, 2017–2029

- Abbildung 25:

- WERT DER TECHNISCHEN KUNSTSTOFFE, DIE DURCH DIE ENDANWENDERINDUSTRIE VERBRAUCHT WERDEN, USD, ASIEN-PAZIFIK, 2017–2029

- Abbildung 26:

- VOLUMENANTEIL DER TECHNISCHEN KUNSTSTOFFE, DIE VON DER ENDANWENDERINDUSTRIE VERBRAUCHT WERDEN, %, ASIEN-PAZIFIK, 2017, 2023 UND 2029

- Abbildung 27:

- Wertanteil der von der Endverbraucherindustrie verbrauchten technischen Kunststoffe, %, Asien-Pazifik, 2017, 2023 und 2029

- Abbildung 28:

- MENGE AN TECHNISCHEN KUNSTSTOFFEN, DIE IN DER LUFT- UND RAUMFAHRTINDUSTRIE VERBRAUCHT WERDEN, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 29:

- WERT DER IN DER LUFT- UND RAUMFAHRTINDUSTRIE VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 30:

- WERTANTEIL DER IN DER LUFT- UND RAUMFAHRTINDUSTRIE VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE NACH HARZTYP, %, ASIEN-PAZIFIK, 2022 VS. 2029

- Abbildung 31:

- MENGE AN TECHNISCHEN KUNSTSTOFFEN, DIE IN DER AUTOMOBILINDUSTRIE VERBRAUCHT WERDEN, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 32:

- WERT DER IN DER AUTOMOBILINDUSTRIE VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 33:

- WERTANTEIL DER IN DER AUTOMOBILINDUSTRIE VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE NACH HARZTYP, %, ASIEN-PAZIFIK, 2022 VS 2029

- Abbildung 34:

- MENGE AN TECHNISCHEN KUNSTSTOFFEN, DIE IN DER BAU- UND KONSTRUKTIONSINDUSTRIE VERBRAUCHT WERDEN, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 35:

- WERT DER IN DER BAU- UND BAUINDUSTRIE VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, ASIEN-PAZIFIK, 2017–2029

- Abbildung 36:

- WERTANTEIL DER IN DER BAU- UND BAUINDUSTRIE VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE NACH HARZART, %, ASIEN-PAZIFIK, 2022 VS. 2029

- Abbildung 37:

- MENGE AN TECHNISCHEN KUNSTSTOFFEN, DIE IN DER ELEKTRO- UND ELEKTRONIKINDUSTRIE VERBRAUCHT WERDEN, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 38:

- WERT DER IN DER ELEKTRO- UND ELEKTRONIKINDUSTRIE VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, ASIEN-PAZIFIK, 2017–2029

- Abbildung 39:

- Wertanteil der in der Elektro- und Elektronikindustrie verbrauchten technischen Kunststoffe nach Harztyp, %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 40:

- MENGE AN TECHNISCHEN KUNSTSTOFFEN, DIE IN DER INDUSTRIE- UND MASCHINENINDUSTRIE VERBRAUCHT WERDEN, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 41:

- WERT DER IN DER INDUSTRIE- UND MASCHINENINDUSTRIE VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 42:

- WERTANTEIL DER IN DER INDUSTRIE- UND MASCHINENINDUSTRIE VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE NACH HARZART, %, ASIEN-PAZIFIK, 2022 VS 2029

- Abbildung 43:

- MENGE AN TECHNISCHEN KUNSTSTOFFEN, DIE IN DER VERPACKUNGSINDUSTRIE VERBRAUCHT WERDEN, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 44:

- WERT DER IN DER VERPACKUNGSINDUSTRIE VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 45:

- WERTANTEIL DER IN DER VERPACKUNGSINDUSTRIE VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE NACH HARZTYP, %, ASIEN-PAZIFIK, 2022 VS. 2029

- Abbildung 46:

- MENGE AN TECHNISCHEN KUNSTSTOFFEN, DIE IN ANDEREN ENDVERBRAUCHERINDUSTRIE VERBRAUCHT INDUSTRIE, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 47:

- WERT DER TECHNISCHEN KUNSTSTOFFE, DIE IN ANDEREN ENDVERBRAUCHERINDUSTRIE VERBRAUCHT INDUSTRIE, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 48:

- Wertanteil der in anderen Endverbraucherindustrien verbrauchten technischen Kunststoffe nach Harztyp, %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 49:

- VERBRAUCHSMENGE TECHNISCHER KUNSTSTOFFE NACH HARZART, TONNEN, ASIEN-PAZIFIK, 2017–2029

- Abbildung 50:

- WERT DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE NACH HARZART, USD, ASIEN-PAZIFIK, 2017–2029

- Abbildung 51:

- VOLUMENANTEIL DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE NACH HARZTYP, %, ASIEN-PAZIFIK, 2017, 2023 UND 2029

- Abbildung 52:

- WERTANTEIL DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE NACH HARZART, %, ASIEN-PAZIFIK, 2017, 2023 UND 2029

- Abbildung 53:

- VERBRAUCHSVOLUMEN VON FLUOROPOLYMER NACH UNTERHARZTYP, TONNEN, ASIEN-PAZIFIK, 2017–2029

- Abbildung 54:

- WERT DES VERBRAUCHS VON FLUOROPOLYMER NACH UNTERHARZTYP, USD, ASIEN-PAZIFIK, 2017–2029

- Abbildung 55:

- VOLUMENANTEIL DES VERBRAUCHTEN FLUOROPOLYMERS NACH UNTERHARZTYP, %, ASIEN-PAZIFIK, 2017, 2023 UND 2029

- Abbildung 56:

- Wertanteil des verbrauchten Fluorpolymers nach Unterharztyp, %, Asien-Pazifik, 2017, 2023 und 2029

- Abbildung 57:

- VERBRAUCHSMENGE ETHYLENTETRAFLUORETHYLEN (ETFE), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 58:

- WERT DES VERBRAUCHS VON ETHYLENTETRAFLUOROETHYLEN (ETFE), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 59:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Ethylentetrafluorethylens (ETFE), %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 60:

- VERBRAUCHSVOLUMEN VON FLUORIERTEM ETHYLEN-PROPYLEN (FEP), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 61:

- WERT DES VERBRAUCHS VON FLUORIERTEM ETHYLEN-PROPYLEN (FEP), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 62:

- WERTANTEIL DES VERBRAUCHS VON FLUORIERTEM ETHYLEN-PROPYLEN (FEP) VON DER ENDVERBRAUCHSINDUSTRIE, %, ASIEN-PAZIFIK, 2022 VS. 2029

- Abbildung 63:

- VERBRAUCHSVOLUMEN VON POLYTETRAFLUOROETHYLEN (PTFE), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 64:

- WERT DES VERBRAUCHS VON POLYTETRAFLUOROETHYLEN (PTFE), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 65:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polytetrafluorethylens (PTFE), %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 66:

- VERBRAUCHSVOLUMEN VON POLYVINYLFLUORID (PVF), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 67:

- WERT DES VERBRAUCHS VON POLYVINYLFLUORID (PVF), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 68:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polyvinylfluorids (PVF), %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 69:

- VERBRAUCHSVOLUMEN VON POLYVINYLIDENFLUORID (PVDF), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 70:

- WERT DES VERBRAUCHS VON POLYVINYLIDENFLUORID (PVDF), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 71:

- Wertanteil von Polyvinylidenfluorid (PVDF), das von der Endverbraucherindustrie verbraucht wird, %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 72:

- MENGE ANDERER VERBRAUCHTER SUB-HARZTYPEN, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 73:

- WERT DER ANDEREN VERBRAUCHTEN SUB-HARZTYPEN, USD, ASIEN-PAZIFIK, 2017–2029

- Abbildung 74:

- WERTANTEIL ANDERER VON DER ENDANWENDERINDUSTRIE VERBRAUCHTER UNTERHARZTYPEN, %, ASIEN-PAZIFIK, 2022 VS. 2029

- Abbildung 75:

- VERBRAUCHSVOLUMEN VON FLÜSSIGKRISTALLPOLIMER (LCP), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 76:

- WERT DES VERBRAUCHS VON FLÜSSIGKRISTALLPOLYMER (LCP), USD, ASIEN-PAZIFIK, 2017–2029

- Abbildung 77:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Flüssigkristallpolymers (LCP), %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 78:

- VERBRAUCHSVOLUMEN VON POLYAMID (PA) NACH UNTERHARZTYP, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 79:

- WERT DES VERBRAUCHS VON POLYAMID (PA) NACH UNTERHARZTYP, USD, ASIEN-PAZIFIK, 2017–2029

- Abbildung 80:

- VOLUMENANTEIL DES VERBRAUCHS VON POLYAMID (PA) NACH UNTERHARZTYP, %, ASIEN-PAZIFIK, 2017, 2023 UND 2029

- Abbildung 81:

- WERTANTEIL DES VERBRAUCHS VON POLYAMID (PA) NACH UNTERHARZTYP, %, ASIEN-PAZIFIK, 2017, 2023 UND 2029

- Abbildung 82:

- VERBRAUCHSMENGE ARAMID, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 83:

- WERT DES VERBRAUCHS VON ARAMID, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 84:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Aramids, %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 85:

- VERBRAUCHSVOLUMEN VON POLYAMID (PA) 6, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 86:

- WERT DES VERBRAUCHS VON POLYAMID (PA) 6, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 87:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polyamids (PA) 6, %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 88:

- VERBRAUCHSVOLUMEN VON POLYAMID (PA) 66, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 89:

- WERT DES VERBRAUCHS VON POLYAMID (PA) 66, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 90:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polyamids (PA) 66, %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 91:

- MENGE DES VERBRAUCHS VON POLYPHTHALAMID, TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 92:

- WERT DES VERBRAUCHS POLYPHTHALAMID, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 93:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polyphthalamids, %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 94:

- VERBRAUCHSMENGE POLYBUTYLENTEREPHTHALAT (PBT), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 95:

- WERT DES VERBRAUCHS VON POLYBUTYLENTEREPHTHALAT (PBT), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 96:

- WERTANTEIL VON POLYBUTYLENTEREPHTHALAT (PBT), VERBRAUCHT VON DER ENDVERBRAUCHERINDUSTRIE, %, ASIEN-PAZIFIK, 2022 VS. 2029

- Abbildung 97:

- VERBRAUCHSMENGE VON POLYCARBONAT (PC), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 98:

- WERT DES VERBRAUCHS VON POLYCARBONAT (PC), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 99:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polykarbonats (PC), %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 100:

- VERBRAUCHSVOLUMEN VON POLYETHERETHERKETON (PEEK), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 101:

- WERT DES VERBRAUCHS VON POLYETHERETHERKETON (PEEK), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 102:

- WERTANTEIL DES VERBRAUCHS VON POLYETHERETHERKETON (PEEK) VON DER ENDANWENDERINDUSTRIE, %, ASIEN-PAZIFIK, 2022 VS. 2029

- Abbildung 103:

- VERBRAUCHSMENGE VON POLYETHYLENTEREPHTHALAT (PET), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 104:

- WERT DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 105:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polyethylenterephthalats (PET), %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 106:

- VERBRAUCHSVOLUMEN VON POLYIMID (PI), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 107:

- WERT DES VERBRAUCHS VON POLYIMID (PI), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 108:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polyimids (PI), %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 109:

- VERBRAUCHSVOLUMEN VON POLYMETHYLMETHACRYLAT (PMMA), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 110:

- WERT DES VERBRAUCHS VON POLYMETHYLMETHACRYLAT (PMMA), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 111:

- WERTANTEIL VON POLYMETHYLMETHACRYLAT (PMMA), VERBRAUCHT VON DER ENDANWENDERINDUSTRIE, %, ASIEN-PAZIFIK, 2022 VS. 2029

- Abbildung 112:

- VERBRAUCHSVOLUMEN VON POLYOXYMETHYLEN (POM), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 113:

- WERT DES VERBRAUCHS VON POLYOXYMETHYLEN (POM), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 114:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polyoxymethylens (POM), %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 115:

- MENGE VERBRAUCHTER STYROL-COPOLYMERE (ABS UND SAN), TONNEN, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 116:

- WERT DER VERBRAUCHTEN STYROL-COPOLYMERE (ABS UND SAN), USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 117:

- Wertanteil der von der Endverbraucherindustrie verbrauchten Styrol-Copolymere (ABS und SAN), %, Asien-Pazifik, 2022 vs. 2029

- Abbildung 118:

- MENGE AN TECHNISCHEN KUNSTSTOFFEN, DIE NACH LAND VERBRAUCHT WERDEN, TONNEN, ASIEN-PAZIFIK, 2017 - 2029

- Abbildung 119:

- WERT DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE NACH LAND, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 120:

- MENGENANTEIL DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE NACH LAND, %, ASIEN-PAZIFIK, 2017, 2023 UND 2029

- Abbildung 121:

- WERTANTEIL DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE NACH LAND, %, ASIEN-PAZIFIK, 2017, 2023 UND 2029

- Abbildung 122:

- MENGE VERBRAUCHTER TECHNISCHER KUNSTSTOFFE, TONNEN, AUSTRALIEN, 2017 – 2029

- Abbildung 123:

- WERT DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, AUSTRALIEN, 2017–2029

- Abbildung 124:

- Wertanteil der von der Endverbraucherindustrie verbrauchten technischen Kunststoffe, %, Australien, 2022 vs. 2029

- Abbildung 125:

- MENGE VERBRAUCHTER TECHNISCHER KUNSTSTOFFE, TONNEN, CHINA, 2017 – 2029

- Abbildung 126:

- WERT DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, CHINA, 2017–2029

- Abbildung 127:

- Wertanteil der von der Endverbraucherindustrie verbrauchten technischen Kunststoffe, %, China, 2022 vs. 2029

- Abbildung 128:

- MENGE VERBRAUCHTER TECHNISCHER KUNSTSTOFFE, TONNEN, INDIEN, 2017 – 2029

- Abbildung 129:

- WERT DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, INDIEN, 2017–2029

- Abbildung 130:

- Wertanteil der von der Endverbraucherindustrie verbrauchten technischen Kunststoffe, %, INDIEN, 2022 vs. 2029

- Abbildung 131:

- MENGE VERBRAUCHTER TECHNISCHER KUNSTSTOFFE, TONNEN, JAPAN, 2017 - 2029

- Abbildung 132:

- WERT DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, JAPAN, 2017–2029

- Abbildung 133:

- Wertanteil der von der Endverbraucherindustrie verbrauchten technischen Kunststoffe, %, Japan, 2022 vs. 2029

- Abbildung 134:

- MENGE VERBRAUCHTER TECHNISCHER KUNSTSTOFFE, TONNEN, MALAYSIA, 2017 - 2029

- Abbildung 135:

- WERT DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, MALAYSIA, 2017 - 2029

- Abbildung 136:

- Wertanteil der von der Endverbraucherindustrie verbrauchten technischen Kunststoffe, %, MALAYSIA, 2022 vs. 2029

- Abbildung 137:

- MENGE VERBRAUCHTER TECHNISCHER KUNSTSTOFFE, TONNEN, SÜDKOREA, 2017 – 2029

- Abbildung 138:

- WERT DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, SÜDKOREA, 2017–2029

- Abbildung 139:

- Wertanteil der von der Endverbraucherindustrie verbrauchten technischen Kunststoffe, %, SÜDKOREA, 2022 vs. 2029

- Abbildung 140:

- MENGE VERBRAUCHTER TECHNISCHER KUNSTSTOFFE, TONNEN, ÜBRIGE ASIEN-PAZIFIK, 2017 - 2029

- Abbildung 141:

- WERT DER VERBRAUCHTEN TECHNISCHEN KUNSTSTOFFE, USD, ÜBRIGE ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 142:

- Wertanteil der von der Endverbraucherindustrie verbrauchten technischen Kunststoffe, %, Übriger Asien-Pazifik-Raum, 2022 vs. 2029

- Abbildung 143:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMGEBUNGEN, ASIEN-PAZIFIK, 2019–2021

- Abbildung 144:

- MEISTVERWENDETE STRATEGIEN, ANZAHL, ASIEN-PAZIFIK, 2019–2021

- Abbildung 145:

- PRODUKTIONSKAPAZITÄTSANTEIL AN TECHNISCHEN KUNSTSTOFFEN DURCH WICHTIGSTE AKTEURE, %, ASIEN-PAZIFIK, 2022

- Abbildung 146:

- PRODUKTIONSKAPAZITÄTSANTEIL VON FLUOROPOLYMER DURCH WICHTIGSTE AKTEURE, %, ASIEN-PAZIFIK, 2022

- Abbildung 147:

- PRODUKTIONSKAPAZITÄTSANTEIL VON FLÜSSIGKRISTALLPOLIMER (LCP) NACH WICHTIGSTEN AKTEUREN, %, ASIEN-PAZIFIK, 2022

- Abbildung 148:

- PRODUKTIONSKAPAZITÄTSANTEIL VON POLYAMID (PA) DURCH WICHTIGSTE AKTEURE, %, ASIEN-PAZIFIK, 2022

- Abbildung 149:

- PRODUKTIONSKAPAZITÄTSANTEIL VON POLYBUTYLENTEREPHTHALAT (PBT) DURCH WICHTIGSTE AKTEURE, %, ASIEN-PAZIFIK, 2022

- Abbildung 150:

- PRODUKTIONSKAPAZITÄTSANTEIL VON POLYCARBONAT (PC) DURCH WICHTIGSTE AKTEURE, %, ASIEN-PAZIFIK, 2022

- Abbildung 151:

- PRODUKTIONSKAPAZITÄTSANTEIL VON POLYETHERETHERKETON (PEEK) NACH WICHTIGSTEN AKTEUREN, %, ASIEN-PAZIFIK, 2022

- Abbildung 152:

- PRODUKTIONSKAPAZITÄTSANTEIL VON POLYETHYLENTEREPHTHALAT (PET) DURCH WICHTIGSTE AKTEURE, %, ASIEN-PAZIFIK, 2022

- Abbildung 153:

- PRODUKTIONSKAPAZITÄTSANTEIL VON POLYOXYMETHYLEN (POM) DURCH WICHTIGSTE AKTEURE, %, ASIEN-PAZIFIK, 2022

- Abbildung 154:

- PRODUKTIONSKAPAZITÄTSANTEIL DER STYROL-COPOLYMERE (ABS UND SAN) NACH WICHTIGSTEN AKTEUREN, %, ASIEN-PAZIFIK, 2022

Segmentierung der Industrie für technische Kunststoffe im asiatisch-pazifischen Raum

Luft- und Raumfahrt, Automobilbau, Bauwesen, Elektrik und Elektronik, Industrie und Maschinenbau sowie Verpackung werden als Segmente von der Endverbraucherindustrie abgedeckt. Fluorpolymer, Flüssigkristallpolymer (LCP), Polyamid (PA), Polybutylenterephthalat (PBT), Polycarbonat (PC), Polyetheretherketon (PEEK), Polyethylenterephthalat (PET), Polyimid (PI), Polymethylmethacrylat (PMMA), Polyoxymethylen (POM), Styrol-Copolymere (ABS und SAN) werden als Segmente nach Harztyp abgedeckt. Australien, China, Indien, Japan, Malaysia und Südkorea werden als Segmente nach Ländern abgedeckt.

- Technische Kunststoffe sind vielseitig und finden überall Anwendung, von Innenwandpaneelen und Türen in der Luft- und Raumfahrt bis hin zu starren und flexiblen Verpackungen. Der Markt für technische Kunststoffe im asiatisch-pazifischen Raum wird hauptsächlich von der Verpackungs-, Elektro- und Elektronikindustrie sowie der Automobilindustrie angetrieben. Im Jahr 2022 machten Verpackungen sowie Elektrik und Elektronik etwa 43,80 % bzw. 31,32 % des gesamten Marktvolumens für technische Kunststoffe aus.

- Im Jahr 2020 sanken die kombinierten Konsumerlöse aller Branchen aufgrund von Störungen in der globalen Lieferkette im Vergleich zum Vorjahr um 6,02 %. Allerdings erholte sich der Markt im Jahr 2021 und wuchs weiterhin stetig und stieg im Jahr 2022 um 7,18 %.

- Gemessen am Mengenanteil ist die Verpackungsindustrie die größte Endverbraucherindustrie in der Region. Den Umsatzdaten zufolge hält jedoch die Elektro- und Elektronikindustrie aufgrund des relativ niedrigen Preises von PET neben anderen technischen Kunststoffen, die häufig in Verpackungsanwendungen verwendet werden, den größten Anteil in der Region. Bedeutende Veränderungen in der Urbanisierung und der Familiendemografie haben die Nachfrage nach funktionalen, vorverpackten und praktischen Lebensmitteln erhöht. Beispielsweise erreichte die Produktion von Kunststoffverpackungen im asiatisch-pazifischen Raum im Jahr 2022 ein Volumen von 68 Millionen Tonnen, was 51 % der weltweiten Gesamtmenge ausmacht.

- Die Elektro- und Elektronikindustrie ist der vielversprechendste Markt mit einer erwarteten CAGR von 8,21 % nach Umsatz im Prognosezeitraum (2023–2029). Der Umsatz mit der Produktion von Elektronikkomponenten wird in der Region bis 2029 voraussichtlich 6,74 Billionen US-Dollar erreichen, angetrieben durch die steigende Nachfrage nach intelligenten elektronischen Geräten, die wachsende Nachfrage nach Elektrofahrzeugen, autonomen Robotern und fortschrittlichen Verteidigungstechnologien.

| Endverbraucherindustrie | |

| Luft- und Raumfahrt | |

| Automobil | |

| Bauwesen und Konstruktion | |

| Elektrik und Elektronik | |

| Industrie und Maschinen | |

| Verpackung | |

| Andere Endverbraucherbranchen |

| Harztyp | ||||||||||

| ||||||||||

| Flüssigkristallpolymer (LCP) | ||||||||||

| ||||||||||

| Polybutylenterephthalat (PBT) | ||||||||||

| Polycarbonat (PC) | ||||||||||

| Polyetheretherketon (PEEK) | ||||||||||

| Polyethylenterephthalat (PET) | ||||||||||

| Polyimid (PI) | ||||||||||

| Polymethylmethacrylat (PMMA) | ||||||||||

| Polyoxymethylen (POM) | ||||||||||

| Styrol-Copolymere (ABS und SAN) |

| Land | |

| Australien | |

| China | |

| Indien | |

| Japan | |

| Malaysia | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums |

Marktdefinition

- Endverbraucherindustrie - Verpackung, Elektrotechnik und Elektronik, Automobil, Bauwesen und andere sind die Endverbraucherbranchen, die im Markt für technische Kunststoffe berücksichtigt werden.

- Harz - Im Rahmen der Studie wird der Verbrauch von Neuharzen wie Fluorpolymer, Polycarbonat, Polyethylenterephthalat, Polybutylenterephthalat, Polyoxymethylen, Polymethylmethacrylat, Styrolcopolymeren, Flüssigkristallpolymer, Polyetheretherketon, Polyimid und Polyamid in den Primärformen berücksichtigt. Recycling wurde in einem eigenen Kapitel separat aufgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Die quantifizierbaren Schlüsselvariablen (industriell und fremdbezogen), die sich auf das spezifische Produktsegment und Land beziehen, werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Sekundärrecherchen und Literaturrecherchen ausgewählt. zusammen mit primären Expertenbeiträgen. Diese Variablen werden durch Regressionsmodellierung (sofern erforderlich) weiter bestätigt.

- Schritt 2 Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen