Marktgröße für Milchalternativen im asiatisch-pazifischen Raum

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 11.3 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 17.02 Milliarden US-Dollar |

|

|

Größter Anteil nach Vertriebskanal | Off-Trade |

|

|

CAGR (2024 - 2029) | 8.23 % |

|

|

Größter Anteil nach Land | China |

|

|

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Milchalternativen im asiatisch-pazifischen Raum

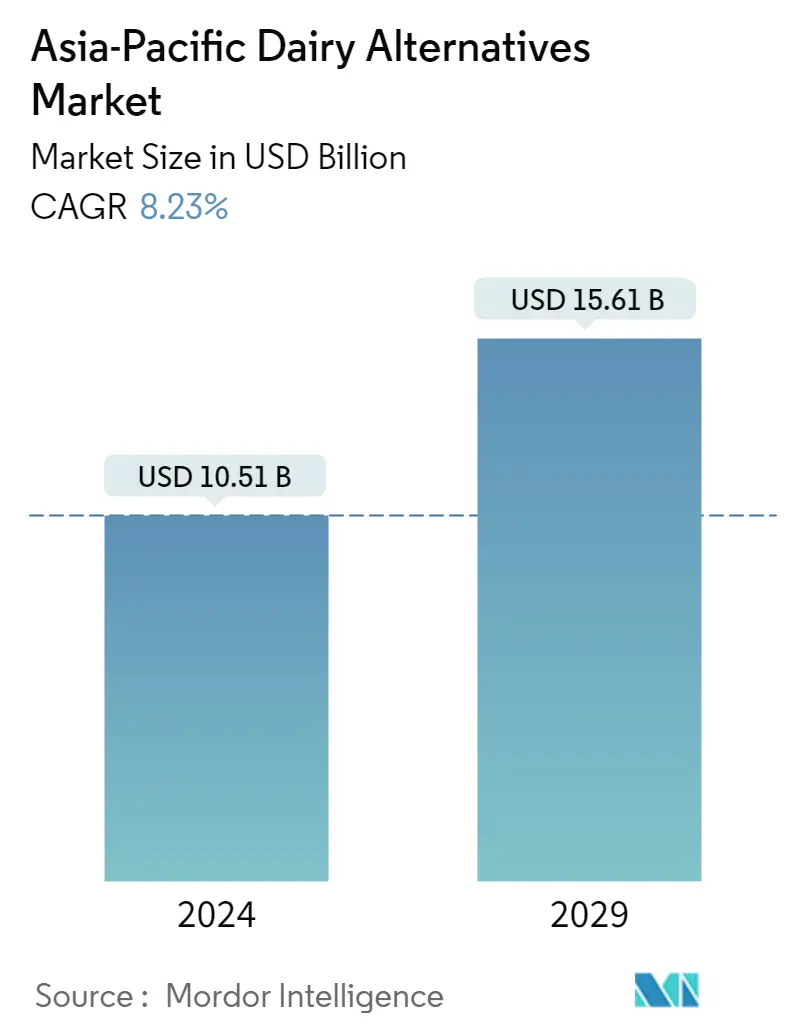

Die Marktgröße für Milchalternativen im asiatisch-pazifischen Raum wird im Jahr 2024 auf 10,51 Milliarden US-Dollar geschätzt und soll bis 2029 15,61 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,23 % im Prognosezeitraum (2024–2029) entspricht.

Die starke Durchdringung organisierter Einzelhandelskanäle treibt das Marktwachstum voran

- Der Off-Trade-Kanal spielt eine wichtige Rolle beim Verkauf alternativer Milchprodukte in der Region. Im Segment der Off-Trade-Kanäle sind Supermärkte und Verbrauchermärkte die größten Vertriebskanäle im asiatisch-pazifischen Markt für Milchalternativen. Der Nähefaktor dieser Kanäle, insbesondere in großen und entwickelten Städten, bietet ihnen einen zusätzlichen Vorteil, da sie die Kaufentscheidung des Verbrauchers unter der großen Vielfalt der auf dem Markt verfügbaren Produkte beeinflussen können. Im Jahr 2022 entfielen 66,7 % des Wertanteils auf das Teilsegment Super- und Verbrauchermärkte.

- Die Region verfügt über keinen nennenswerten Markt für Gastronomiekanäle und befindet sich im Anfangsstadium. Verbraucher bevorzugen Milchalternativen zu Hause und konsumieren seltener in einem Restaurant oder Gastronomiebetrieb. Pflanzenmilch und milchfreie Butter erfreuen sich immer größerer Beliebtheit, und einige regionale Restaurants verwenden Pflanzenmilch, insbesondere als Zutat für Cocktails, Smoothies, Kaffee und Espressogetränke. So stieg der Verkaufswert von Pflanzenmilch über die Gastronomiekanäle im Jahr 2022 im Vergleich zu 2021 um 4,5 %.

- Pflanzliche Milch hatte unter allen alternativen Milchprodukten den größten Anteil im Off-Trade-Bereich. Im Jahr 2022 machte pflanzliche Milch mehr als 85 % des Wertanteils aus.

- Es wird erwartet, dass der Online-Kanal der am schnellsten wachsende Vertriebskanal im Off-Trade-Segment sein wird. Für den Zeitraum 2023–2025 wird ein Wachstum von 4,6 % gegenüber dem Vorjahr prognostiziert. Bequemlichkeit ist die Hauptmotivation für Käufer, die dazu übergegangen sind, Lebensmittel online einzukaufen.

China, Japan und Australien weisen im Vergleich zu anderen asiatischen Ländern einen erheblichen Verbrauch alternativer Milchprodukte auf

- Der Anstieg der veganen Bevölkerung aufgrund der zunehmenden Bedeutung pflanzlicher Ernährung treibt die Nachfrage nach Milchalternativen in der Region an. China, Japan und Australien weisen im Vergleich zu anderen asiatischen Ländern einen erheblichen Verbrauch alternativer Milchprodukte auf. Im Jahr 2023 hatten die Länder zusammen einen Anteil von 79,77 % am gesamten Milchalternativenverbrauch in der Region. Das steigende Verbraucherinteresse an alternativen Proteinen ist der Schlüsselfaktor für den Konsum von Milchalternativen in China. Die Durchdringung globaler Marken durch strategische Partnerschaften mit Supermärkten und Verbrauchermärkten veranlasst chinesische Verbraucher, sich für alternative Milch- und Käsealternativen zu entscheiden.

- Ein hohes Verbraucherbewusstsein für pflanzliche Ernährung und ein günstiges makroökonomisches Umfeld sind die Schlüsselfaktoren für die Gestaltung der australischen Milchalternativenindustrie. Nichtmilchbutter und pflanzliche Milch sind unverzichtbare Produkte, die von Millennial-Verbrauchern in Australien bevorzugt werden. Im Jahr 2022 hatte pflanzliche Milch einen Anteil von 84,76 % an den gesamten in Australien konsumierten Milchalternativen. Die Australier konsumierten jede Woche etwa eine halbe Tasse Milchersatz. Mandel- und Sojamilch erfreuen sich in Australien immer größerer Beliebtheit. Über 50 % der Australier im Alter von zwei Jahren und älter erhalten nicht genügend Kalzium und andere Mineralien, was Kunden zu Pflanzenmilch mit zusätzlichen Nährstoffen verleitet.

- Indien ist das am schnellsten wachsende Land mit einer wachsenden Zahl vegetarischer Kunden. Im Jahr 2021 verzeichnete Indien die dritthöchste Teilnehmerzahl weltweit Rund 60.000 Menschen schlossen sich der Kampagne Veganuary, einer internationalen Organisation, an. Der Verkaufswert von Milchalternativen wird im Prognosezeitraum schätzungsweise eine jährliche Wachstumsrate von 9,83 % verzeichnen.

Markttrends für Milchalternativen im asiatisch-pazifischen Raum

- Produktion milchfreier Zutaten, unterstützt durch die Nutzung innovativer Quellen für verschiedene Produkte

Branchenüberblick über Milchalternativen im asiatisch-pazifischen Raum

Der Markt für Milchalternativen im asiatisch-pazifischen Raum ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 36,62 % einnehmen. Die Hauptakteure auf diesem Markt sind Coconut Palm Group Co. Ltd, Hebei Yangyuan Zhihui Beverage Co. Ltd, Kikkoman Corporation, Nestlé SA und Vitasoy International Holdings Ltd (alphabetisch sortiert).

Marktführer für Milchalternativen im asiatisch-pazifischen Raum

Coconut Palm Group Co. Ltd

Hebei Yangyuan Zhihui Beverage Co. Ltd

Kikkoman Corporation

Nestlé SA

Vitasoy International Holdings Ltd

Other important companies include Blue Diamond Growers, Campbell Soup Company, Danone SA, Oatly Group AB, Sanitarium Health and Wellbeing Company, The Hershey Company.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Milchalternativen im asiatisch-pazifischen Raum

- Oktober 2022 Vitasoy International Holdings Ltd plant, sein Milchalternativengeschäft durch den Erwerb der Anteile von seinem Joint Venture Bega Cheese-Tochterunternehmen National Food Holdings Ltd. zu erweitern.

- September 2022 Vitasoy führt eine neue Produktlinie, Vitasoy Plant+, in sein Pflanzenmilch-Portfolio ein. Die neue Produktlinie umfasst Mandelmilch und Hafermilch, die zu 100 % aus Mandeln bzw. Hafer hergestellt werden.

- August 2022 Sanitarium startet eine neue Master-Markenkampagne für seine pflanzliche Milchmarke So Good.

Marktbericht zu Milchalternativen im asiatisch-pazifischen Raum – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Pro-Kopf-Verbrauch

-

4.2 Rohstoff-/Warenproduktion

- 4.2.1 Milchalternative - Rohstoffproduktion

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Kategorie

- 5.1.1 Milchfreie Butter

- 5.1.2 Nichtmilchkäse

- 5.1.3 Milchfreies Eis

- 5.1.4 Milchfreie Milch

- 5.1.4.1 Nach Produkttyp

- 5.1.4.1.1 Mandelmilch

- 5.1.4.1.2 Cashewmilch

- 5.1.4.1.3 Kokosmilch

- 5.1.4.1.4 Haselnussmilch

- 5.1.4.1.5 Hanfmilch

- 5.1.4.1.6 Hafermilch

- 5.1.4.1.7 Ich bin Milch

- 5.1.5 Milchfreier Joghurt

-

5.2 Vertriebsweg

- 5.2.1 Off-Trade

- 5.2.1.1 Convenience-Stores

- 5.2.1.2 Online Einzelhandel

- 5.2.1.3 Fachhändler

- 5.2.1.4 Supermärkte und Verbrauchermärkte

- 5.2.1.5 Andere (Lagerclubs, Tankstellen usw.)

- 5.2.2 Im Handel

-

5.3 Land

- 5.3.1 Australien

- 5.3.2 China

- 5.3.3 Indien

- 5.3.4 Indonesien

- 5.3.5 Japan

- 5.3.6 Malaysia

- 5.3.7 Neuseeland

- 5.3.8 Pakistan

- 5.3.9 Südkorea

- 5.3.10 Rest des asiatisch-pazifischen Raums

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Blue Diamond Grower

- 6.4.2 Campbell Soup Company

- 6.4.3 Coconut Palm Group Co. Ltd

- 6.4.4 Danone SA

- 6.4.5 Hebei Yangyuan Zhihui Beverage Co. Ltd

- 6.4.6 Kikkoman Corporation

- 6.4.7 Nestlé SA

- 6.4.8 Oatly Group AB

- 6.4.9 Unternehmen für Gesundheit und Wohlbefinden im Sanatorium

- 6.4.10 The Hershey Company

- 6.4.11 Vitasoy International Holdings Ltd

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR DAIRY- UND DAIRY-ALTERNATIVE-CEOS

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Branchensegmentierung für Milchalternativen im asiatisch-pazifischen Raum

Milchfreie Butter, milchfreier Käse, milchfreies Eis, milchfreie Milch und milchfreier Joghurt werden als Segmente nach Kategorie abgedeckt. Off-Trade und On-Trade werden als Segmente durch den Vertriebskanal abgedeckt. Australien, China, Indien, Indonesien, Japan, Malaysia, Neuseeland, Pakistan und Südkorea werden als Segmente nach Ländern abgedeckt.

- Der Off-Trade-Kanal spielt eine wichtige Rolle beim Verkauf alternativer Milchprodukte in der Region. Im Segment der Off-Trade-Kanäle sind Supermärkte und Verbrauchermärkte die größten Vertriebskanäle im asiatisch-pazifischen Markt für Milchalternativen. Der Nähefaktor dieser Kanäle, insbesondere in großen und entwickelten Städten, bietet ihnen einen zusätzlichen Vorteil, da sie die Kaufentscheidung des Verbrauchers unter der großen Vielfalt der auf dem Markt verfügbaren Produkte beeinflussen können. Im Jahr 2022 entfielen 66,7 % des Wertanteils auf das Teilsegment Super- und Verbrauchermärkte.

- Die Region verfügt über keinen nennenswerten Markt für Gastronomiekanäle und befindet sich im Anfangsstadium. Verbraucher bevorzugen Milchalternativen zu Hause und konsumieren seltener in einem Restaurant oder Gastronomiebetrieb. Pflanzenmilch und milchfreie Butter erfreuen sich immer größerer Beliebtheit, und einige regionale Restaurants verwenden Pflanzenmilch, insbesondere als Zutat für Cocktails, Smoothies, Kaffee und Espressogetränke. So stieg der Verkaufswert von Pflanzenmilch über die Gastronomiekanäle im Jahr 2022 im Vergleich zu 2021 um 4,5 %.

- Pflanzliche Milch hatte unter allen alternativen Milchprodukten den größten Anteil im Off-Trade-Bereich. Im Jahr 2022 machte pflanzliche Milch mehr als 85 % des Wertanteils aus.

- Es wird erwartet, dass der Online-Kanal der am schnellsten wachsende Vertriebskanal im Off-Trade-Segment sein wird. Für den Zeitraum 2023–2025 wird ein Wachstum von 4,6 % gegenüber dem Vorjahr prognostiziert. Bequemlichkeit ist die Hauptmotivation für Käufer, die dazu übergegangen sind, Lebensmittel online einzukaufen.

| Milchfreie Butter | ||

| Nichtmilchkäse | ||

| Milchfreies Eis | ||

| Milchfreie Milch | Nach Produkttyp | Mandelmilch |

| Cashewmilch | ||

| Kokosmilch | ||

| Haselnussmilch | ||

| Hanfmilch | ||

| Hafermilch | ||

| Ich bin Milch | ||

| Milchfreier Joghurt | ||

| Off-Trade | Convenience-Stores |

| Online Einzelhandel | |

| Fachhändler | |

| Supermärkte und Verbrauchermärkte | |

| Andere (Lagerclubs, Tankstellen usw.) | |

| Im Handel |

| Australien |

| China |

| Indien |

| Indonesien |

| Japan |

| Malaysia |

| Neuseeland |

| Pakistan |

| Südkorea |

| Rest des asiatisch-pazifischen Raums |

| Kategorie | Milchfreie Butter | ||

| Nichtmilchkäse | |||

| Milchfreies Eis | |||

| Milchfreie Milch | Nach Produkttyp | Mandelmilch | |

| Cashewmilch | |||

| Kokosmilch | |||

| Haselnussmilch | |||

| Hanfmilch | |||

| Hafermilch | |||

| Ich bin Milch | |||

| Milchfreier Joghurt | |||

| Vertriebsweg | Off-Trade | Convenience-Stores | |

| Online Einzelhandel | |||

| Fachhändler | |||

| Supermärkte und Verbrauchermärkte | |||

| Andere (Lagerclubs, Tankstellen usw.) | |||

| Im Handel | |||

| Land | Australien | ||

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Malaysia | |||

| Neuseeland | |||

| Pakistan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

Marktdefinition

- Milchalternativen - Milchalternativen sind Lebensmittel, die aus pflanzlicher Milch/Ölen anstelle ihrer üblichen tierischen Produkte wie Käse, Butter, Milch, Eiscreme, Joghurt usw. hergestellt werden. Pflanzliche oder milchfreie Milchalternativen sind die schnell wachsende Alternative Segment in der neueren Lebensmittelproduktentwicklungskategorie Funktions- und Spezialgetränke auf der ganzen Welt.

- Milchfreie Butter - Milchfreie Butter ist eine vegane Butteralternative, die aus einer Mischung pflanzlicher Öle hergestellt wird. Angesichts der zunehmenden Verbreitung alternativer Ernährungsweisen wie Vegetarismus, Veganismus und Glutenunverträglichkeit ist Pflanzenbutter ein gesunder, milchfreier Ersatz für normale Butter.

- Milchfreies Eis - Pflanzeneis ist eine wachsende Kategorie. Milchfreies Eis ist eine Dessertsorte, die ohne tierische Zutaten hergestellt wird. Dies gilt in der Regel als Ersatz für normales Eis für diejenigen, die keine tierischen oder tierischen Produkte wie Eier, Milch, Sahne oder Honig essen können oder nicht essen.

- Pflanzliche Milch - Pflanzenmilch ist ein Milchersatz, der aus Nüssen (z. B. Haselnüssen, Hanfsamen), Samen (z. B. Sesam, Walnüssen, Kokosnüssen, Cashewnüssen, Mandeln, Reis, Hafer usw.) oder Hülsenfrüchten (z. B. Soja) hergestellt wird. Pflanzenmilch wie Sojamilch und Mandelmilch erfreuen sich in Ostasien und im Nahen Osten seit Jahrhunderten großer Beliebtheit.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen erstellt.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird für jedes Land über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen