Größe des Bitumenmarktes im asiatisch-pazifischen Raum

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2019 - 2022 |

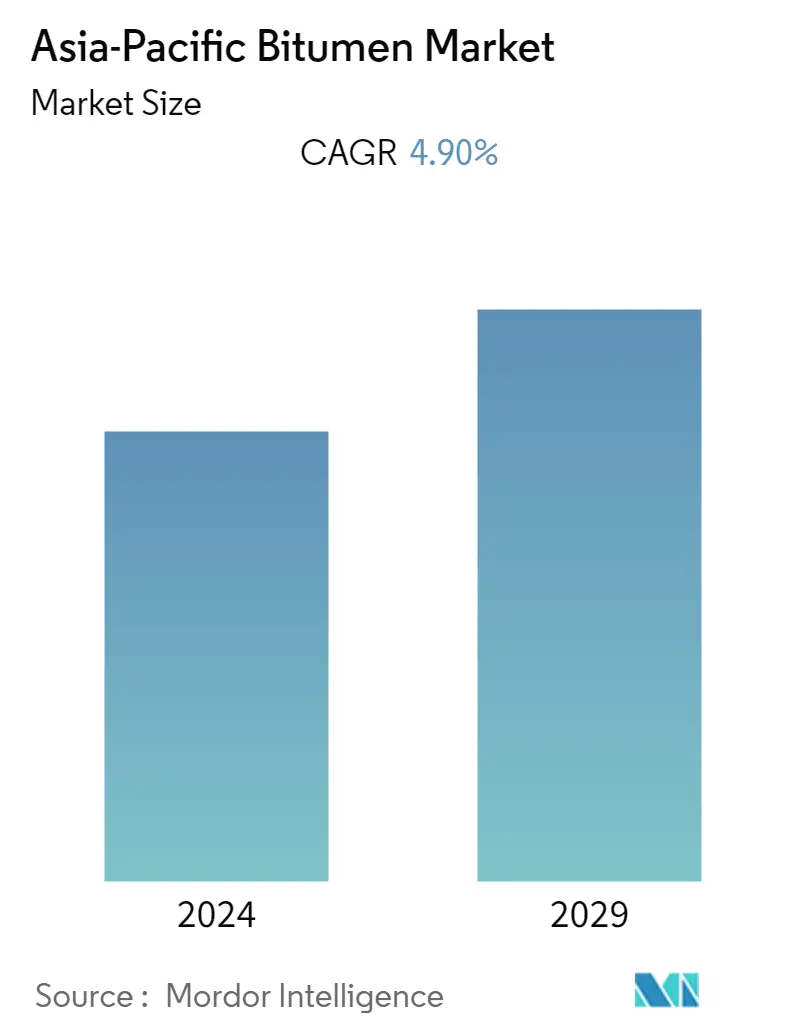

| CAGR | 4.90 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Bitumen-Marktanalyse im asiatisch-pazifischen Raum

Der Bitumenmarkt im asiatisch-pazifischen Raum wird derzeit auf 35,49 Millionen Tonnen geschätzt und wird in den nächsten fünf Jahren voraussichtlich 45,17 Millionen Tonnen erreichen, was einer CAGR von 4,9 % im Prognosezeitraum entspricht.

Die COVID-19-Pandemie hat sich negativ auf mehrere Branchen ausgewirkt. Der Lockdown in den meisten asiatischen Ländern führte zu Produktionsunterbrechungen sowie zu industriellen Aktivitäten und Beschränkungen des Güterverkehrs und störten die Lieferkette. Im Jahr 2021 begannen sich die Bedingungen jedoch zu erholen und den Wachstumskurs des Marktes wiederherzustellen.

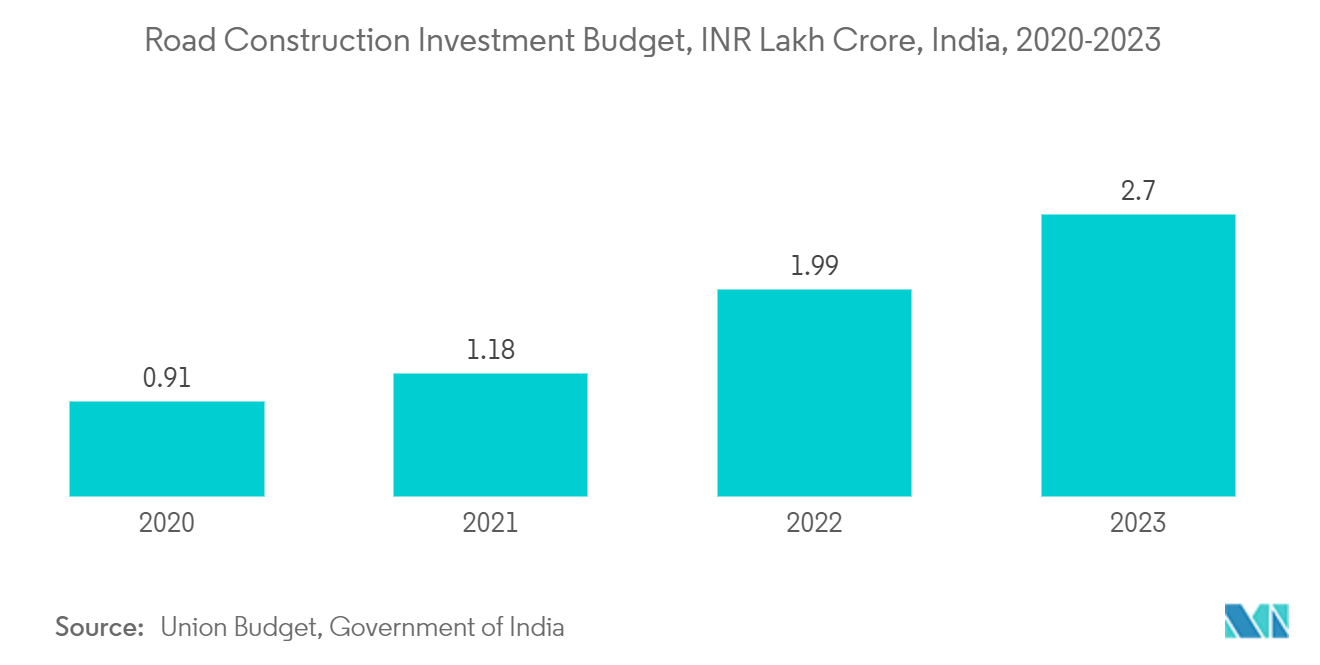

- Die wachsenden Straßenbauprojekte in großen Volkswirtschaften wie China und Indien und der steigende Bitumenverbrauch in Abdichtungsanwendungen dürften das Wachstum des untersuchten Marktes vorantreiben.

- Die mit Bitumen und der Verwendung von Beton für den Straßenbau verbundenen Umweltbedenken dürften jedoch das Wachstum des untersuchten Marktes hemmen.

- Dennoch wird die Forschung zur Entwicklung von Hochleistungsbitumenprodukten wahrscheinlich lukrative Wachstumschancen für den untersuchten Markt schaffen.

Bitumenmarkttrends im asiatisch-pazifischen Raum

Straßenbauanwendung soll den Markt dominieren

- Der Großteil des verbrauchten Bitumens wird zu Asphalt für den Straßenbau verarbeitet. Asphalt ist eine Mischung aus Gesteinszuschlagstoffen und Bitumen. Bitumen dient als Bindemittel und ist somit für die Stabilität von Asphalt verantwortlich.

- Je nach Bitumenart oder Zusammensetzung der verwendeten Mischung können Asphaltstraßen für Regionen mit unterschiedlichen klimatischen Bedingungen oder unterschiedlichen betrieblichen Anforderungen geeignet gemacht werden. Asphalt wird auch für Start- und Landebahnen, Parkdecks und Arbeitsbereiche in Häfen verwendet.

- Straßen sind einer der Schlüsselsektoren, die das Wirtschaftswachstum eines Landes bestimmen. Straßen, Start- und Landebahnen von Flughäfen und Parkdecks sind wesentliche Dienstleistungen, die die Wirtschaftstätigkeit ankurbeln, indem sie Handel und Mobilität kanalisieren. Es sind massive Investitionen erforderlich, die bei der Modernisierung und Wartung dieser Systeme helfen.

- Im asiatisch-pazifischen Raum wird erwartet, dass die Infrastrukturaktivitäten, insbesondere im Transportsektor, aufgrund der zunehmenden Urbanisierung und der Verlagerung des Schwerpunkts auf die Entwicklung des sekundären Sektors in diesen Ländern erheblich zunehmen werden.

- Darüber hinaus treibt der zunehmende wirtschaftliche Wohlstand die Infrastrukturfinanzierung in Richtung Konsumsektoren, einschließlich Transport und Fertigung, die Rohstoffe für Konsumgüter bereitstellen und verteilen.

- Im März 2022 kündigte das indische Ministerium für Straßenverkehr und Autobahnen den Plan der National Highway Authority of India (NHAI) an, über 1,47 Lakh km Straßen im Land zu bauen. Die NHAI baut außerdem bis Ende 2024 22 grüne Autobahnen. Einige der wichtigsten Projekte sind:

-

- Der Bangalore-Chennai Expressway wird voraussichtlich im März 2024 fertiggestellt sein. Die Schnellstraße ist 260,85 km lang und die geschätzten Kosten des Projekts belaufen sich auf 17.000 Mrd. INR (~2 Mrd. USD). Der Delhi-Amritsar-Katra Expressway wird im Dezember 2023 fertiggestellt. Die Schnellstraße ist 669 km lang und die geschätzten Kosten des Projekts belaufen sich auf 39.500 Mrd. INR (~4,7 Mrd. USD).

- Der Raipur-Visakhapatnam Expressway wird voraussichtlich im März 2024 fertiggestellt sein. Die Schnellstraße ist 464 km lang und die geschätzten Kosten des Projekts belaufen sich auf 20.000 Mrd. INR (~2,4 Mrd. USD).

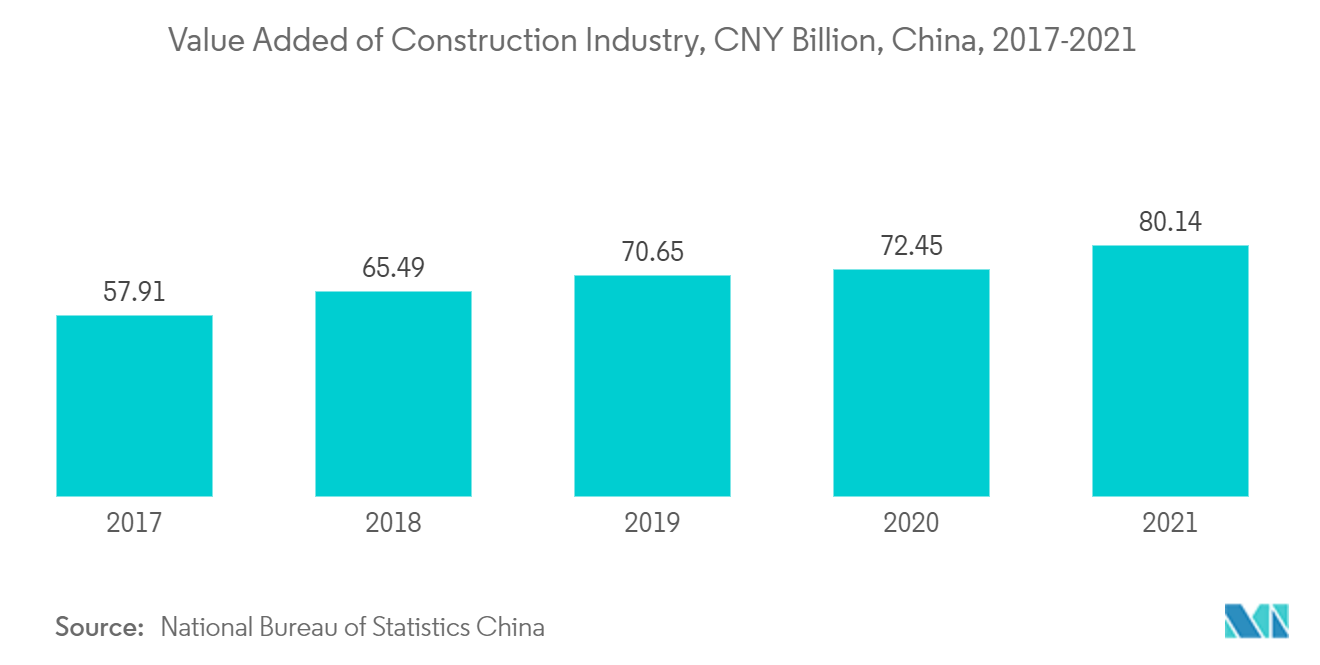

China dominiert den regionalen Markt

- Die chinesische Regierung konzentriert sich darauf, Investitionen im gesamten Bausektor des Landes anzukurbeln, um das allgemeine Wirtschaftswachstum anzukurbeln. Zu den jüngsten Schritten zur Erhöhung der Finanzierung des Infrastrukturbaus gehört beispielsweise eine Erhöhung der Kreditquote der Policy Banks um 120 Milliarden US-Dollar. Die Regierung erwägt auch, den Kommunalverwaltungen zu erlauben, bis zu etwa 220 Milliarden US-Dollar der speziellen Anleihequote auszugeben, mit der die Kommunalverwaltungen den Bau der Infrastruktur finanzieren.

- Chinas Infrastrukturbau beschleunigt sich, da die Zentralregierung trotz einer neuen Welle von COVID-19-Ausbrüchen weiterhin das Vertrauen der Öffentlichkeit in das Wirtschaftswachstum des Landes stärkt. Regierungsbehörden haben auch Maßnahmen zur Förderung des Infrastrukturbaus eingeführt.

- Im Januar 2023 wurde ein großes Infrastrukturprojekt mit einer Gesamtinvestition von rund 50 Mrd. RMB (~7,4 Mrd. USD) offiziell zentral gestartet. Darüber hinaus ist das Baugewerbe in Nordchina wieder auf Kurs. In der Provinz Hebei begannen die Bauarbeiten für 43 Projekte im Wert von 41,6 Mrd. RMB (~6,1 Mrd. USD), die Infrastruktur, öffentliche Dienstleistungen und Smart-City-Einrichtungen umfassen.

- All diese Bauaktivitäten werden zu einer positiven Nachfrage nach Abdichtungslösungen und der Verwendung von Klebstoffen führen, was die Nachfrage nach Bitumen verbessern wird.

- Darüber hinaus konzentriert sich die Regierung auch auf die Verbesserung des Verkehrs innerhalb des Landes, wobei eine Reihe von Straßenbauprojekten in der Pipeline sind.

- Im Jahr 2023 wird die Gesamtzahl der im Bau befindlichen und neu begonnenen Verkehrsprojekte der Zhejiang Communications Group 27 erreichen, mit einer Gesamtprojektinvestition von 4,1 Billionen CNY (~570 Milliarden USD), und der Projektumfang wird mit 896 Schnellstraßenprojekten ein Rekordhoch erreichen.

- In der Provinz Hunan liegt der Schwerpunkt auf dem Netzwerk zur Ergänzung und Stärkung der Kette und zur Förderung des Baus von Schnellstraßen, nationalen und provinziellen Fernstraßen, Landstraßen und der Binnenschifffahrt insgesamt. Etwa 6 neue Schnellstraßen von 445 km Länge wurden in Betrieb genommen, und 4 wurden fertiggestellt und für den Verkehr auf fast 200 km freigegeben, mit einer Gesamtkilometerleistung von 7500 km.

- Da in China viele solcher Entwicklungen im Gange sind, wird erwartet, dass das Land den Bitumenmarkt im asiatisch-pazifischen Raum dominieren wird.

Überblick über die Bitumenindustrie im asiatisch-pazifischen Raum

Der Bitumenmarkt im asiatisch-pazifischen Raum ist von Natur aus stark fragmentiert. Zu den Hauptakteuren (nicht in einer bestimmten Reihenfolge) gehören unter anderem China Petroleum & Chemical Corporation, Shell Plc, BP PLC, Exxon Mobil Corporation und JXTG Nippon Oil & Energy Corporation.

Bitumen-Marktführer im asiatisch-pazifischen Raum

-

China Petroleum & Chemical Corporation

-

Shell Plc

-

BP PLC

-

Exxon Mobil Corporation

-

JXTG Nippon Oil & Energy Corporation

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Bitumen-Marktnachrichten im asiatisch-pazifischen Raum

- April 2023 Die Downer Group nimmt ein Ammann-Werk in Betrieb, das auf dem Erfolg ihrer anderen Ammann-Werke in Australien basiert. Downer kann bis zu drei verschiedene körnige Additivtypen in einer Mischung und bis zu drei flüssige Additive enthalten. Die Anlage kann 6.000 Tonnen Zuschlagstoffe und 720 Kubikmeter Bitumen vertikal lagern.

- Februar 2023 Die Pörner Group wird drei neue Bitumen-Produktionsanlagen für IOCL mit ihrem Biturox-Verfahren in Paradip und Barauni, Indien, errichten. Das neue Werk in Barauni soll 300 Kilotonnen Bitumen pro Jahr (KTPA) produzieren, um die Nachfrage nach Bitumenprodukten in Ostindien zu decken, während das neue Werk in Paradip, Gujarat, voraussichtlich 500 KTPA produzieren wird.

Table of Contents

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Wachsendes Straßennetz in China und Indien

4.1.2 Steigende Nachfrage nach Abdichtungsanwendungen

4.1.3 Andere Treiber

4.2 Beschränkungen

4.2.1 Umweltbedenken hinsichtlich der Verwendung von Bitumen

4.2.2 Beton als Bitumenersatz im Straßenbau

4.3 Branchen-Wertschöpfungskettenanalyse

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch Neueinsteiger

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße in Volumen)

5.1 Produktart

5.1.1 Straßenbelagsqualität

5.1.2 Harte Note

5.1.3 Oxidierte Qualität

5.1.4 Bitumenemulsionen

5.1.5 Polymermodifiziertes Bitumen

5.1.6 Andere Produkttypen (Verdünntes Bitumen und Kristallbitumen)

5.2 Anwendung

5.2.1 Straßenbauarbeiten

5.2.2 Wasserfestigkeit

5.2.3 Klebstoffe

5.2.4 Andere Anwendungen (Beschichtung und Kanalauskleidung)

5.3 Erdkunde

5.3.1 China

5.3.2 Indien

5.3.3 Japan

5.3.4 Südkorea

5.3.5 ASEAN-Länder

5.3.6 Restlicher Asien-Pazifik-Raum

6. WETTBEWERBSLANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil (%)**/Ranking-Analyse

6.3 Strategien führender Akteure

6.4 Firmenprofile

6.4.1 ASIA Bitumen

6.4.2 Bouygues

6.4.3 BP PLC

6.4.4 China Petroleum & Chemical Corporation

6.4.5 Exxon Mobil Corporation

6.4.6 Icopal ApS

6.4.7 Indian Oil Corporation Ltd

6.4.8 JXTG Nippon Oil & Energy Corporation

6.4.9 KRATON CORPORATION

6.4.10 Marathon Oil Company

6.4.11 RAHA Bitumen, Inc.

6.4.12 Richmond Group

6.4.13 Shell Plc

7. Marktchancen und zukünftige Trends

7.1 Forschung zur Entwicklung von Hochleistungsbitumenprodukten

7.2 Weitere Möglichkeiten

Segmentierung der Bitumenindustrie im asiatisch-pazifischen Raum

Bitumen ist ein schwarzer oder dunkelbrauner nichtkristalliner Boden oder viskoses Material mit Hafteigenschaften. Es wird entweder auf natürliche Weise oder durch Raffinerieprozesse aus Erdöl gewonnen. Bitumen wird häufig als Bindemittel beim Bau von Straßen, Start- und Landebahnen und Plattformen sowie für Abdichtungs- und Klebeanwendungen im Wohn- und Gewerbebau verwendet.

Der Bitumenmarkt im asiatisch-pazifischen Raum ist nach Produkttyp, Anwendung und Geografie unterteilt. Nach Produkttyp ist der Markt in Pflasterqualität, harte Qualität, oxidierte Qualität, Bitumenemulsionen, polymermodifiziertes Bitumen und andere Produkttypen (Cutback-Bitumen und Kristallbitumen) unterteilt. Nach Anwendungstyp ist der Markt in Straßenbau, Abdichtung, Klebstoffe und andere Anwendungen (Beschichtung und Kanalauskleidung) unterteilt.

Der Bericht behandelt auch die Marktgröße und die Prognosen für den Bitumenmarkt im asiatisch-pazifischen Raum in 5 Ländern im asiatisch-pazifischen Raum. Für jedes Segment werden die Marktgrößen und Prognosen in Bezug auf das Volumen (Tonnen) angegeben.

| Produktart | ||

| ||

| ||

| ||

| ||

| ||

|

| Anwendung | ||

| ||

| ||

| ||

|

| Erdkunde | ||

| ||

| ||

| ||

| ||

| ||

|

Frequently Asked Questions

Wie groß ist der aktuelle Bitumenmarkt im asiatisch-pazifischen Raum?

Der Bitumenmarkt im asiatisch-pazifischen Raum wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 4,90 % verzeichnen

Wer sind die Hauptakteure auf dem Bitumenmarkt im asiatisch-pazifischen Raum?

China Petroleum & Chemical Corporation, Shell Plc, BP PLC, Exxon Mobil Corporation, JXTG Nippon Oil & Energy Corporation sind die wichtigsten Unternehmen, die auf dem Bitumenmarkt im asiatisch-pazifischen Raum tätig sind.

Welche Jahre deckt dieser Bitumenmarkt im asiatisch-pazifischen Raum ab?

Der Bericht deckt die historische Marktgröße des Bitumenmarktes im asiatisch-pazifischen Raum für die Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des Bitumenmarktes im asiatisch-pazifischen Raum für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Asia-Pacific Bitumen Market Industry Report

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Bitumen im asiatisch-pazifischen Raum 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Bitumenanalyse im asiatisch-pazifischen Raum enthält einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.