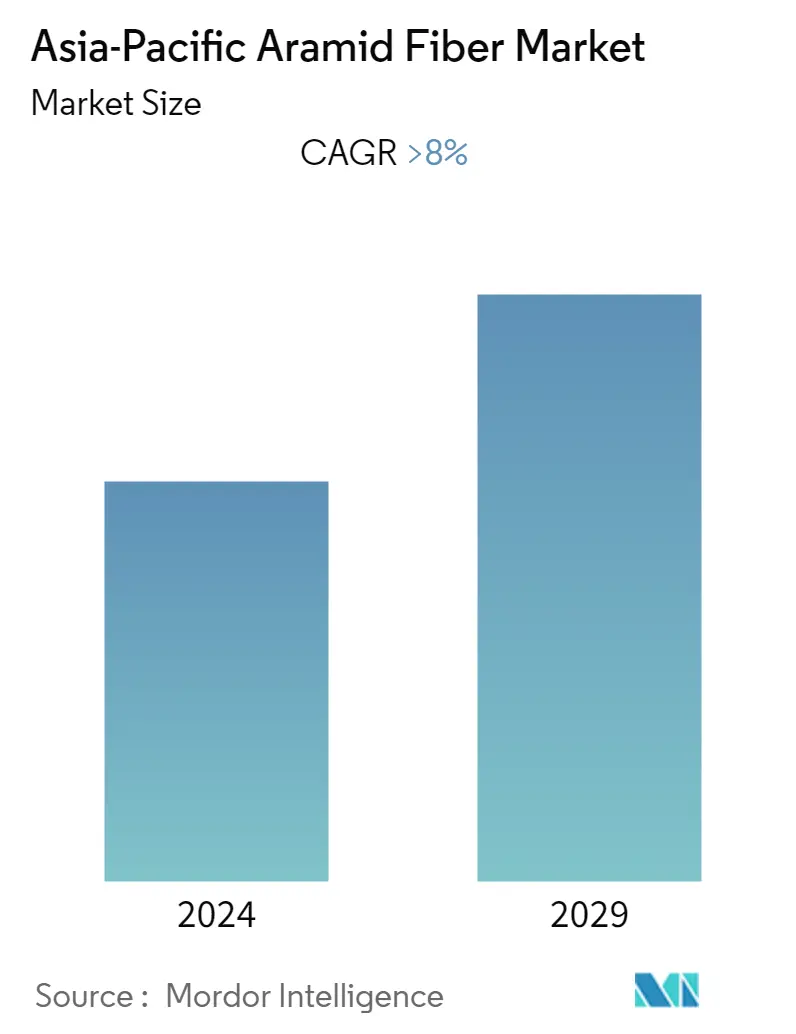

Marktgröße für Aramidfasern in der Region Asien-Pazifik

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | 8.00 % |

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

APAC-Marktanalyse für Aramidfasern

Es wird geschätzt, dass der Aramidfasermarkt im asiatisch-pazifischen Raum im Prognosezeitraum ein deutliches Wachstum mit einer geschätzten jährlichen Wachstumsrate von etwa 8 % verzeichnen wird. Ein wesentlicher Faktor, der den untersuchten Markt antreibt, ist der wachsende Bedarf an Kraftstoffeffizienz. Andererseits dürfte die Verfügbarkeit von Alternativen mit besseren Eigenschaften das Wachstum des untersuchten Marktes behindern.

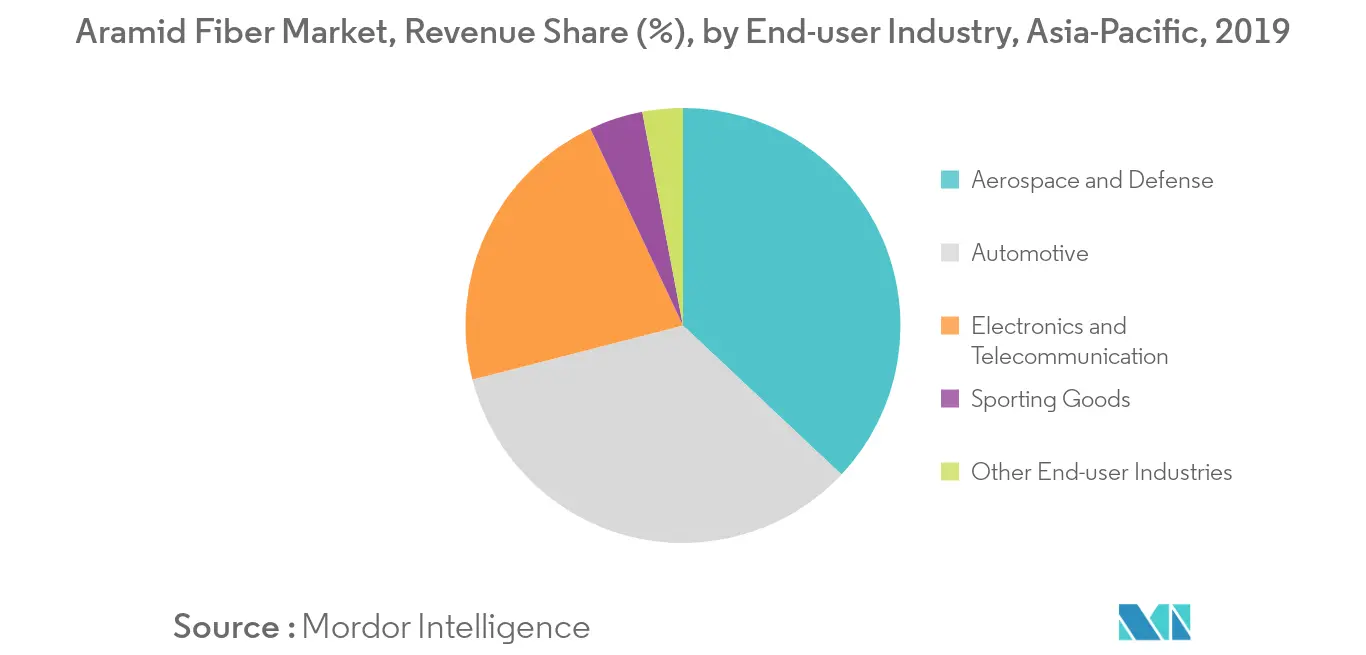

- Der Luft- und Raumfahrt- und Verteidigungssektor dominierte den Aramidfasermarkt und wird im Prognosezeitraum voraussichtlich am schnellsten wachsen.

- Neue Anwendungen in der Glasfaserindustrie dürften in Zukunft eine Chance darstellen.

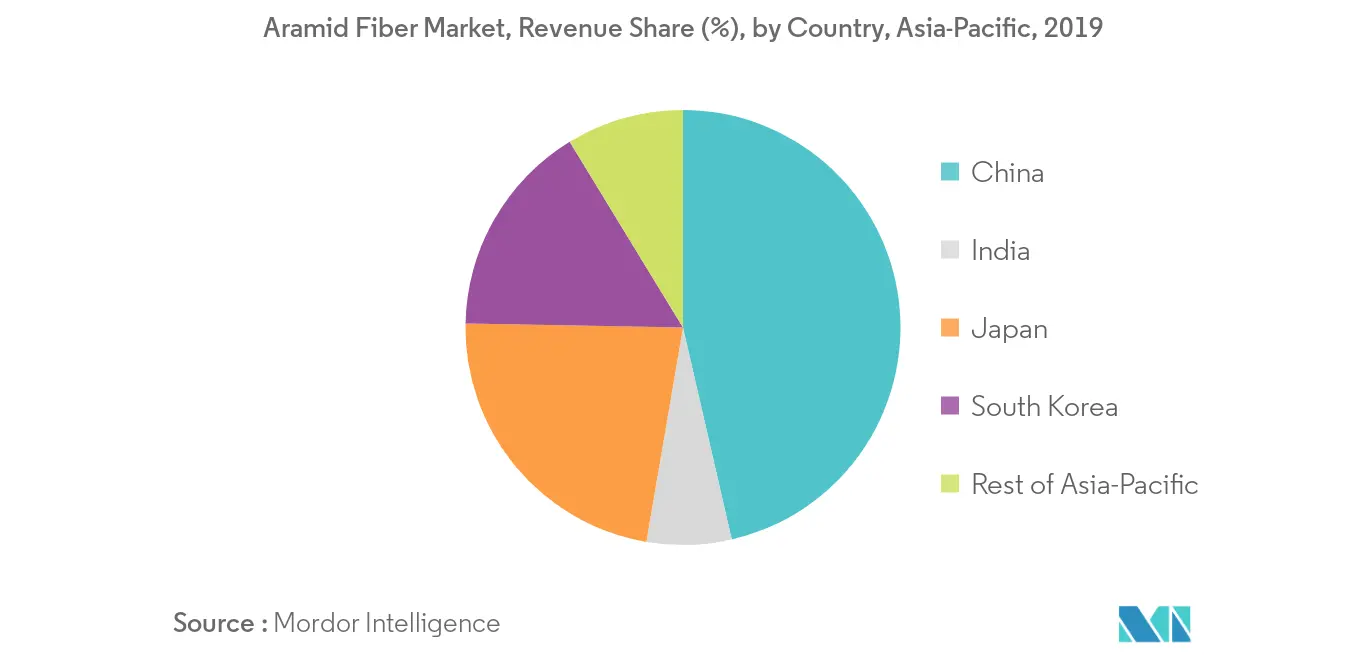

- China hatte den größten Marktanteil und dürfte im Prognosezeitraum weiterhin dominieren.

APAC-Markttrends für Aramidfasern

Der Luft- und Raumfahrt- und Verteidigungssektor dominierte den Markt

- Aramide werden sowohl für Komponenten als auch für strukturelle Anwendungen in allen Luft- und Raumfahrzeugen verwendet, von Heißluftballons, Segelflugzeugen usw. bis hin zu Kampfflugzeugen, Passagierflugzeugen und Raumfähren. Aramidfasern werden im Allgemeinen in Flügelbaugruppen, Rotorblättern von Hubschraubern, Sitzpropellern und Gehäusen für Instrumente und Innenteile eingesetzt.

- Angesichts ständig steigender Treibstoffkosten und Umweltlobbyismus steht die kommerzielle Luftfahrt unter ständigem Druck, die Leistung zu verbessern, und Gewichtsreduzierung ist ein Schlüsselfaktor in dieser Gleichung. Aramidfasern stellten eine Lösung für diese Gleichung dar, da sie leicht sind und die Kraftstoffeffizienz fördern. Weitere positive Eigenschaften sind eine hervorragende Ermüdungs- und Korrosionsbeständigkeit sowie eine gute Schlagfestigkeit.

- Jedes Jahr verwendet die Luft- und Raumfahrtindustrie beim Bau jeder neuen Flugzeuggeneration einen höheren Anteil an Aramidfasern, da Verkehrsflugzeuge bei jedem Wetter einsetzbar sind und verbesserte Sichtsysteme zur Verfügung stehen. Darüber hinaus werden Eigenschaften wie Temperaturstabilität und Haltbarkeit das Wachstum des Marktes für Luft- und Raumfahrtverbundwerkstoffe in den kommenden Jahren weiter vorantreiben.

- Angesichts der zunehmenden Sicherheitsbedenken und der zunehmenden kommerziellen Nutzung von Flugzeugen als Transportmittel ist die Nachfrage nach Flugzeugen in der gesamten Region gestiegen. Damit stehen verschiedene Flugzeugproduktionsaufträge zur Auslieferung in den kommenden Jahren an.

- Beispielsweise wird laut Boeing bis 2038 erwartet, dass die Zahl der ausgelieferten Verkehrsflugzeuge im asiatisch-pazifischen Raum etwa 17.390 Einheiten erreichen wird.

- Aufgrund der Produktion von Flugzeugen zur Lieferung von Flugzeugbestellungen aus der Verteidigungs- und der Luftfahrtindustrie wird daher im Prognosezeitraum mit einem Anstieg der Nachfrage nach Aramidfasern in der Region gerechnet.

China wird den Markt dominieren

- Im asiatisch-pazifischen Raum ist China gemessen am BIP die größte Volkswirtschaft. China ist eine der am schnellsten aufstrebenden Volkswirtschaften und hat sich heute zu einem der größten Produktionshäuser der Welt entwickelt. Der verarbeitende Sektor des Landes leistet einen der größten Beiträge zur Wirtschaft des Landes.

- Die chinesische Flugzeugindustrie verzeichnete im Laufe der Jahre ein deutliches Wachstum. Laut Boeing wird China in den nächsten zwei Jahrzehnten schätzungsweise rund 7.600 neue Verkehrsflugzeuge im Wert von 1,2 Billionen US-Dollar benötigen.

- Ausländische Investitionen in China wurden auch auf den Luftfahrtsektor ausgeweitet, der aufgrund der geografischen Lage Chinas, die einen einfachen Zugang zu den Industriegütermärkten in den Nachbarländern und anderen Ländern bietet, voraussichtlich eine jährliche Wachstumsrate von 6 % verzeichnen wird weltweit und ist damit ein wichtiger Zugangspunkt für Hersteller und Zulieferer.

- China ist der größte Automobilhersteller der Welt. Der Automobilsektor des Landes bereitet sich auf die Produktentwicklung vor, wobei sich das Land auf die Herstellung von Produkten konzentriert, um den Kraftstoffverbrauch zu senken und die Emissionen zu minimieren (aufgrund der wachsenden Umweltbedenken aufgrund der zunehmenden Umweltverschmutzung im Land).

- Dank der Unterstützung der Initiative Made in China 2025 bei der Umstellung der bestehenden kostengünstigen Massenproduktion auf eine fortschrittliche Fertigung mit höherer Wertschöpfung wird erwartet, dass die Produktion bis 2020 30 Millionen Einheiten erreichen wird. Der Mittel- und langfristige Entwicklungsplan für die Automobilindustrie wurde 2017 veröffentlicht, mit dem Ziel, China in den nächsten zehn Jahren zu einer starken Automobilmacht zu machen.

- Aufgrund all dieser Faktoren wird erwartet, dass der Markt für Aramidfasern im Land im Prognosezeitraum stetig wächst.

Überblick über die APAC-Aramidfaserbranche

Der Aramidfasermarkt im asiatisch-pazifischen Raum ist stark konsolidiert. Zu den großen Unternehmen zählen unter anderem Teijin Aramid BV, Dupont, Kolon Industries Inc., HYOSUNG und Yantai Tayho Advanced Materials Co.,Ltd.

APAC-Marktführer für Aramidfasern

-

Teijin Aramid B.V.

-

Dupont

-

Kolon Industries Inc.

-

HYOSUNG

-

Yantai Tayho Advanced Materials Co.,Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

APAC-Marktbericht für Aramidfasern – Inhaltsverzeichnis

-

1. EINFÜHRUNG

-

1.1 Studienannahmen

-

1.2 Umfang der Studie

-

-

2. FORSCHUNGSMETHODIK

-

3. ZUSAMMENFASSUNG

-

4. MARKTDYNAMIK

-

4.1 Treiber

-

4.1.1 Wachsender Bedarf an Kraftstoffeffizienz

-

4.1.2 Anstieg der Verteidigungsausgaben Indiens und Chinas

-

-

4.2 Einschränkungen

-

4.2.1 Verfügbare Alternativen mit besseren Eigenschaften

-

4.2.2 Hochkostenverband

-

-

4.3 Analyse der Branchenwertschöpfungskette

-

4.4 Porters Fünf-Kräfte-Analyse

-

4.4.1 Verhandlungsmacht der Lieferanten

-

4.4.2 Verhandlungsmacht der Verbraucher

-

4.4.3 Bedrohung durch neue Marktteilnehmer

-

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

-

4.4.5 Grad des Wettbewerbs

-

-

-

5. MARKTSEGMENTIERUNG

-

5.1 Produktart

-

5.1.1 Para-Aramid

-

5.1.2 Meta-Aramid

-

-

5.2 Endverbraucherindustrie

-

5.2.1 Luft- und Raumfahrt und Verteidigung

-

5.2.2 Automobil

-

5.2.3 Elektronik und Telekommunikation

-

5.2.4 Sportwaren

-

5.2.5 Andere Endverbraucherbranchen

-

-

5.3 Erdkunde

-

5.3.1 China

-

5.3.2 Indien

-

5.3.3 Japan

-

5.3.4 Südkorea

-

5.3.5 Rest des asiatisch-pazifischen Raums

-

-

-

6. WETTBEWERBSFÄHIGE LANDSCHAFT

-

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

-

6.2 Marktanteils-/Ranking-Analyse**

-

6.3 Von führenden Spielern übernommene Strategien

-

6.4 Firmenprofile

-

6.4.1 China National Bluestar (Group) Co. Ltd

-

6.4.2 Dupont

-

6.4.3 Huvis

-

6.4.4 HYOSUNG

-

6.4.5 KERMEL

-

6.4.6 Kolon Industries Inc.

-

6.4.7 Teijin Aramid B.V.

-

6.4.8 TORAY INDUSTRIES, INC.

-

6.4.9 Yantai Tayho Advanced Materials Co.,Ltd.

-

-

-

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

-

7.1 Wachsende Nachfrage aus der Luft- und Raumfahrtbranche

-

7.2 Neue Anwendungen in der Glasfaserindustrie

-

APAC-Aramidfaser-Industriesegmentierung

Der Marktbericht für Aramidfasern im asiatisch-pazifischen Raum enthält:.

| Produktart | ||

| ||

|

| Endverbraucherindustrie | ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur APAC-Marktforschung zu Aramidfasern

Wie groß ist der Markt für Aramidfasern im asiatisch-pazifischen Raum derzeit?

Der asiatisch-pazifische Markt für Aramidfasern wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 8 % verzeichnen.

Wer sind die Hauptakteure auf dem Aramidfasermarkt im asiatisch-pazifischen Raum?

Teijin Aramid B.V., Dupont, Kolon Industries Inc., HYOSUNG, Yantai Tayho Advanced Materials Co.,Ltd. sind die wichtigsten Unternehmen, die auf dem Aramidfasermarkt im asiatisch-pazifischen Raum tätig sind.

Welche Jahre deckt dieser Markt für Aramidfasern im asiatisch-pazifischen Raum ab?

Der Bericht deckt die historische Marktgröße des Aramidfasermarktes im asiatisch-pazifischen Raum für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Aramidfasermarktes im asiatisch-pazifischen Raum für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht über die Aramidfaserindustrie im asiatisch-pazifischen Raum

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Aramidfasern im asiatisch-pazifischen Raum im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Aramidfasern im asiatisch-pazifischen Raum umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.