Asien Flugzeug-MRO-Marktanalyse

Die Größe des MRO-Marktes für Flugzeuge im asiatisch-pazifischen Raum wird im Jahr 2024 auf 17,07 Milliarden US-Dollar geschätzt und soll bis 2029 22,56 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,74 % im Prognosezeitraum (2024–2029) entspricht.

Vor dem Ausbruch von COVID-19 war der asiatisch-pazifische Raum für die Luftfahrtindustrie die am schnellsten wachsende Region der Welt und lockte globale MRO-Akteure an, in den Markt einzutreten und ihren Kundenstamm zu erweitern. Die COVID-19-Pandemie verursachte jedoch einen schweren Abschwung in der Fluggesellschaft und den damit verbundenen Branchen. Aufgrund der geringeren Nachfrage nach der kommerziellen Luftfahrt haben große Fluggesellschaften ihre Wachstumsstrategien umstrukturiert. Dazu gehörten unter anderem die vorzeitige Ausmusterung einiger Flugzeuge, die Verschiebung der Auslieferung neuer Flugzeuge und die Reduzierung des Betriebs. Ein Großteil der Flotte blieb im Jahr 2020 und einige Monate im Jahr 2021 für einen längeren Zeitraum am Boden, während sich einige Fluggesellschaften in diesem Zeitraum für größere Wartungsarbeiten entschieden.

Obwohl mehrere Länder jedes Jahr neue Flugzeuge im Militärbereich beschaffen, verfügt die Region immer noch über einige der ältesten Flugzeugflotten der Welt, was auch die Nachfrage nach Flugzeug-MRO-Aktivitäten erhöht. Andererseits wuchs in der Region die Nachfrage nach Operationen der allgemeinen Luftfahrt wie Jet-Charter, während die Nachfrage nach kommerziellen Fluggesellschaften zurückging, was sich insgesamt positiv auf die MRO-Branche der allgemeinen Luftfahrt auswirkte.

Trends auf dem MRO-Markt für Flugzeuge in Asien

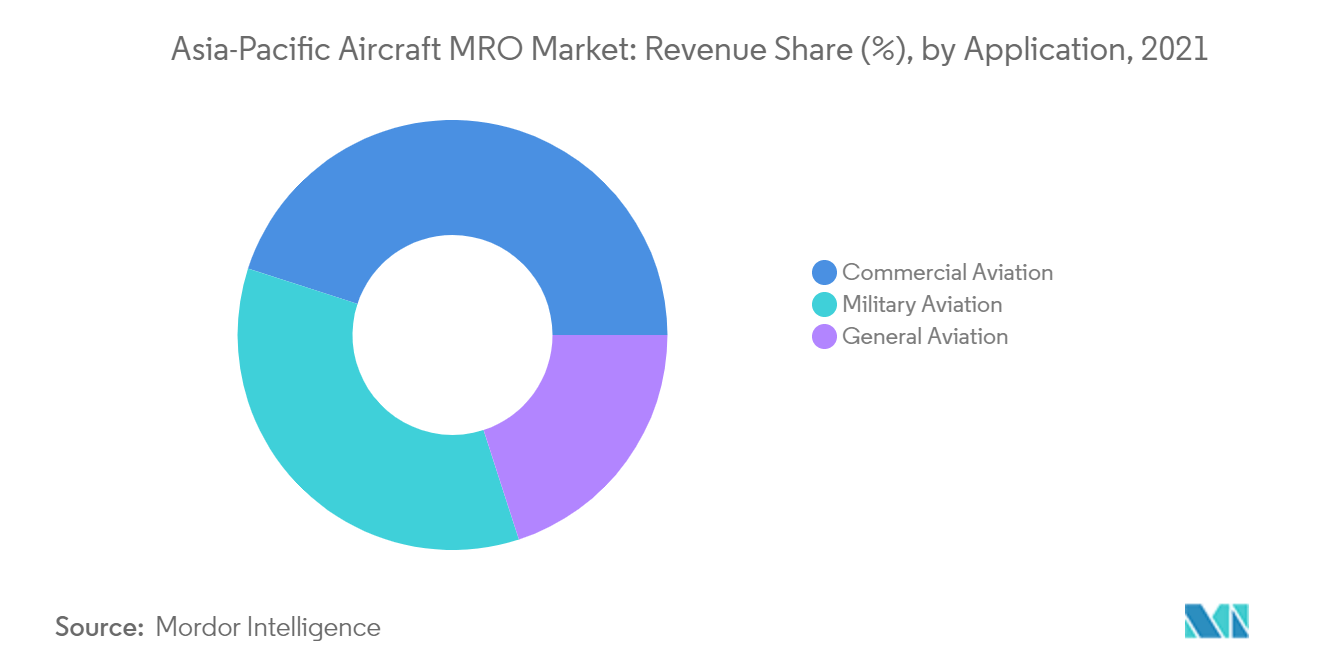

Das Segment der kommerziellen Luftfahrt dürfte im Prognosezeitraum den Markt dominieren

Das Segment der kommerziellen Luftfahrt hielt im Jahr 2021 den größten Marktanteil in der Region und wird sein Wachstum im Prognosezeitraum voraussichtlich fortsetzen. Nach einem starken Rückgang des Passagieraufkommens im Jahr 2020 aufgrund der COVID-19-Pandemie erholte sich der inländische Flugverkehr in Schlüsselmärkten wie China und Indien im Jahr 2021 rasch, was den Low-Cost-Carriern (LCCs) in der Region half, sich auf eine schnelle Operationalisierung zu konzentrieren ihre Flotten. Daher wird erwartet, dass MRO-Anbieter im asiatisch-pazifischen Raum vorübergehend mit einem Kapazitätsengpass konfrontiert werden, da Fluggesellschaften mehr ihrer Flotten wieder in Betrieb nehmen. Darüber hinaus verzeichnet die Region eine zunehmende Verbreitung und Ausweitung von LCCs, wodurch die Nachfrage nach Flugzeuginstandhaltung steigt. Neben China und Indien erleben auch Länder wie Japan, Thailand, Singapur und Südkorea im asiatisch-pazifischen Raum eine Erholung des inländischen Passagierverkehrs in der kommerziellen Luftfahrt und verzeichnen einen zunehmenden Trend bei MRO-Aktivitäten für kommerzielle Flugzeuge. Die Fluggesellschaften in der Region planen außerdem, ihre MRO-Fähigkeiten zu stärken und Aufträge an andere spezialisierte MRO-Anbieter zu vergeben. Im Februar 2022 gab die Muttergesellschaft von AirAsia, Capital A Bhd, bekannt, dass sie mehr als 95 Millionen US-Dollar (400 Millionen MYR) an Kapital für ihre Engineering-Abteilung beschafft, da sie den Bau von Wartungs-, Reparatur- und Überholungsanlagen (MRO) am Kuala Lumpur International plant Flughafen. Es wird erwartet, dass solche Aktivitäten im Prognosezeitraum das Segment der kommerziellen Luftfahrt vorantreiben werden.

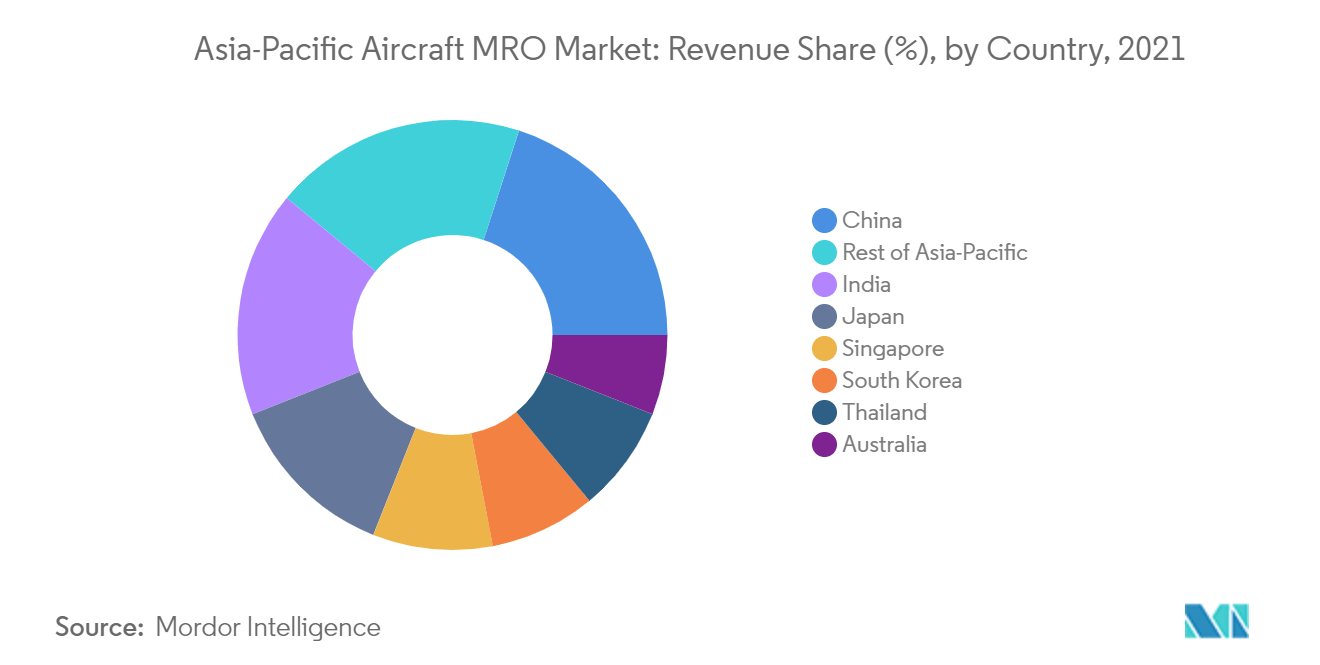

China hielt im Jahr 2021 den größten Marktanteil

China hielt im Jahr 2021 den größten Anteil des untersuchten Marktes. Im kommerziellen Sektor stieg die Zahl der Flugpassagiere nach Angaben der Zivilluftfahrtbehörde Chinas im Jahr 2021 auf 440 Millionen, was 66,8 % des Niveaus vor der Pandemie entspricht. Bis Ende 2021 überschritt die aktive Flugzeugflotte Chinas das Niveau vor der Pandemie, was zu einer erhöhten Nachfrage nach MRO-Operationen führte. Darüber hinaus wird erwartet, dass China aufgrund der Vergrößerung der Flugzeugflotte und einer schnellen Erholung der Flugaktivität eines der wenigen Länder der Welt sein wird, das im Jahr 2022 das MRO-Niveau vor der Pandemie überschreitet. Die Fluggesellschaften in China planen die Beschaffung einer großen Anzahl von Flugzeugen im Prognosezeitraum, wodurch die Nachfrage nach MRO-Aktivitäten für Verkehrsflugzeuge im Land voraussichtlich weiter steigen wird. Mehrere MRO-Aufträge werden von chinesischen Fluggesellschaften an verschiedene MRO-Anbieter vergeben. Im Februar 2022 gab Collins Aerospace bekannt, dass China Airlines und ihre Billigtochter Tigerair Taiwan langfristige Verträge für ihr FlightSense-Programm an Collins Aerospace vergeben haben. Im Rahmen des Vertrags wird Collins Reparaturdienste für Triebwerkszubehör für die Flotte von 25 A321neo-Flugzeugen von China Airlines sowie Reparatur- und Ersatzteilservice für Triebwerkszubehör für die Flotte von 15 A320neo-Flugzeugen von Tigerair Taiwan bereitstellen. Es wird erwartet, dass solche Verträge das Marktwachstum in China im Prognosezeitraum ankurbeln werden. Im militärischen Bereich arbeitet die chinesische Regierung daran, ihre Luftwaffe stärker, effizienter und technologisch fortschrittlicher zu machen, um innerhalb der nächsten 30 Jahre zu einer Spitzenstreitmacht zu werden. Mit der schnellen Einführung neuer Flugzeuge ist auch der Bedarf an hochwertigen MRO-Dienstleistungen für die Aufrechterhaltung der Lufttüchtigkeit der Flotte erheblich geworden. Das Land verfügt außerdem über die größte Anzahl an Flugzeugen der allgemeinen Luftfahrt im asiatisch-pazifischen Raum, was sich in der höheren Nachfrage nach MRO-Aktivitäten der allgemeinen Luftfahrt widerspiegelt. All diese Faktoren dürften die Dominanz der chinesischen Flugzeug-MRO-Branche im Prognosezeitraum unterstützen.

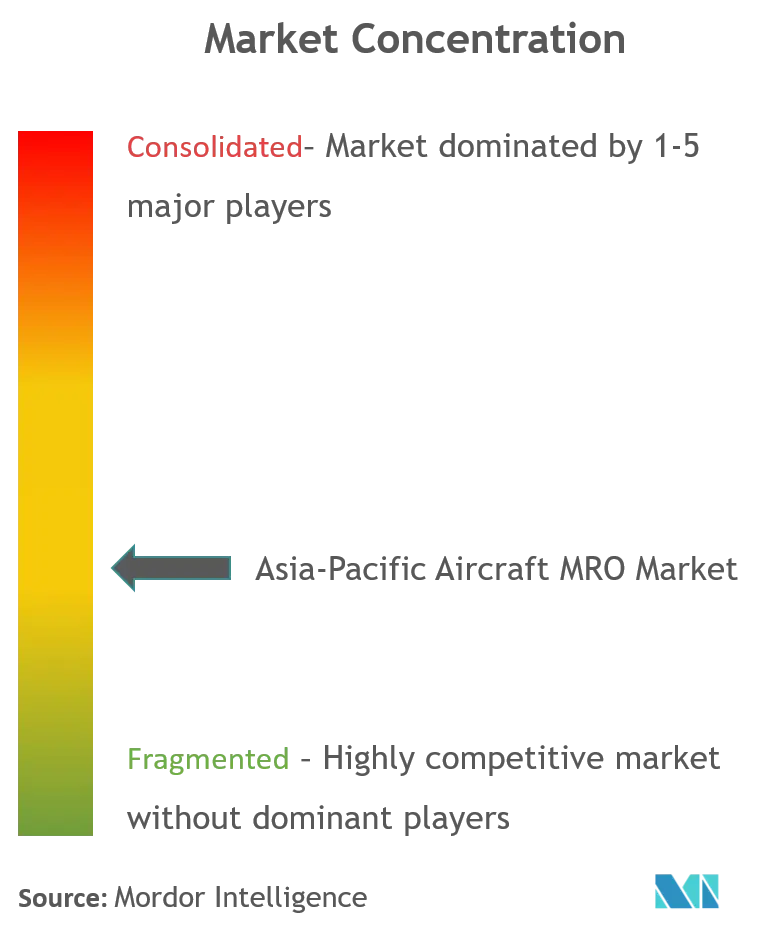

Überblick über die asiatische Flugzeug-MRO-Branche

ST Engineering, SIA Engineering Company, Hong Kong Aircraft Engineering Company Limited (HAECO), AAR und Lufthansa Technik sind einige der führenden Akteure auf dem Markt. Akteure aus Singapur und Hongkong dominieren den MRO-Markt in Asien. In den letzten Jahren haben mehrere Akteure aus anderen asiatischen Ländern ihre Investitionen in MRO-Einrichtungen erhöht, um den Erfolg von Akteuren aus Singapur und Hongkong in diesem Sektor zu wiederholen. Gleichzeitig drängen Unternehmen aus Indonesien und Thailand auf den Markt, um die Dominanz etablierter Akteure mit Sitz in Singapur herauszufordern, was die Wettbewerbslandschaft der Region in den kommenden Jahren voraussichtlich verändern wird. Darüber hinaus errichten mehrere Global Player aufgrund des enormen Potenzials des asiatisch-pazifischen Luftfahrtmarkts neue Zentren in der Region, um der wachsenden Nachfrage gerecht zu werden. So hat AAR kürzlich mehrere neue Wartungsverträge mit Kunden aus China, Japan und Indien abgeschlossen und möchte seine Präsenz in der Region mithilfe von Partnerschaften und Joint Ventures ausbauen. Darüber hinaus mussten kleine und unabhängige MRO-Einrichtungen mit der wachsenden Dominanz der OEMs ihre Geschäftsmodelle überarbeiten, um im zunehmenden Wettbewerb auf dem MRO-Markt im asiatisch-pazifischen Raum bestehen zu können.

Marktführer für Flugzeug-MRO in Asien

-

Hong Kong Aircraft Engineering Company Limited (HAECO)

-

ST Engineering

-

SIA Engineering Company

-

AAR

-

Lufthansa Technik

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum asiatischen Flugzeug-MRO-Markt

Im Februar 2022 gab Safran Nacelles die Eröffnung eines neuen Standorts in Suzhou, China, bekannt, der sich der Wartung, Reparatur und Überholung (MRO) von Gondeln widmet. Die Anlage wird im zweiten Quartal 2022 in Betrieb gehen.

Im September 2021 kündigte das indische Zivilluftfahrtministerium eine neue Richtlinie für Wartungs-, Reparatur- und Überholungsdienstleistungen (MRO) an, die die Vermietung von Grundstücken im Rahmen offener Ausschreibungen und die Abschaffung der von der Airports Authority of India (AAI) erhobenen Lizenzgebühren umfasst, um mehr MRO-Investitionen anzuziehen. Außerdem wird die Landzuteilung für Unternehmen, die MRO-Einrichtungen errichten, für 30 Jahre statt für den derzeit kurzfristigen Zeitraum von 3 bis 5 Jahren gelten.

Segmentierung der asiatischen Flugzeug-MRO-Branche

Die Flugzeug-MRO (Wartung, Reparatur und Überholung) umfasst Aufgaben, die durchgeführt werden, um die Aufrechterhaltung der Lufttüchtigkeit eines Flugzeugs und seiner Teile sicherzustellen. MRO-Dienstleister führen Überholungen, Inspektionen, Austauscharbeiten, Mängelbeseitigungen und verschiedene Arten von Modifikationen gemäß den Lufttüchtigkeitsrichtlinien und Reparaturen durch. Die Studie umfasst den MRO-Markt sowohl für Hubschrauber als auch für Starrflügelflugzeuge im asiatisch-pazifischen Raum.

Der MRO-Markt für Flugzeuge im asiatisch-pazifischen Raum ist nach MRO-Typ in Flugzeugzellen-MRO, Triebwerks-MRO, Komponenten-MRO und Linienwartung unterteilt. Je nach Anwendung wird der Markt in kommerzielle Luftfahrt, militärische Luftfahrt und allgemeine Luftfahrt unterteilt. Der Bericht bietet auch die Größe und Prognosen für den Flugzeug-MRO-Markt in den wichtigsten Ländern der Region. Für jedes Segment werden die Marktgrößen und Prognosen basierend auf dem Wert (in Milliarden US-Dollar) bereitgestellt.

| Flugzeugzellen-MRO |

| Motorinstandhaltung |

| Komponenten-MRO |

| Linienwartung |

| Kommerzielle Luftfahrt |

| Militärische Luftfahrt |

| Allgemeine Luftfahrt |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Thailand | |

| Singapur | |

| Rest des asiatisch-pazifischen Raums |

| MRO-Typ | Flugzeugzellen-MRO | |

| Motorinstandhaltung | ||

| Komponenten-MRO | ||

| Linienwartung | ||

| Anwendung | Kommerzielle Luftfahrt | |

| Militärische Luftfahrt | ||

| Allgemeine Luftfahrt | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Thailand | ||

| Singapur | ||

| Rest des asiatisch-pazifischen Raums | ||

Häufig gestellte Fragen zur MRO-Marktforschung für Flugzeuge in Asien

Wie groß ist der Flugzeug-MRO-Markt im asiatisch-pazifischen Raum?

Die Größe des MRO-Marktes für Flugzeuge im asiatisch-pazifischen Raum wird im Jahr 2024 voraussichtlich 17,07 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 5,74 % auf 22,56 Milliarden US-Dollar wachsen.

Wie groß ist der MRO-Markt für Flugzeuge im asiatisch-pazifischen Raum derzeit?

Im Jahr 2024 wird die Größe des Flugzeug-MRO-Marktes im asiatisch-pazifischen Raum voraussichtlich 17,07 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Flugzeug-MRO-Markt im asiatisch-pazifischen Raum?

Hong Kong Aircraft Engineering Company Limited (HAECO), ST Engineering, SIA Engineering Company, AAR, Lufthansa Technik sind die wichtigsten Unternehmen, die auf dem Markt für Flugzeug-MRO im asiatisch-pazifischen Raum tätig sind.

Welche Jahre deckt dieser Markt für Flugzeug-MRO im asiatisch-pazifischen Raum ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Flugzeug-MRO-Marktes im asiatisch-pazifischen Raum auf 16,14 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Flugzeug-MRO-Marktes im asiatisch-pazifischen Raum für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Flugzeug-MRO-Marktes im asiatisch-pazifischen Raum für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht MRO in Asien

Statistiken für MRO in Asien im Jahr 2024, Marktanteil, Größe und Umsatzwachstumsrate, erstellt von Mordor Intelligence™ Industry Reports. Die MRO-Analyse in Asien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.