ASEAN-Marktanalyse für Farben und Beschichtungen

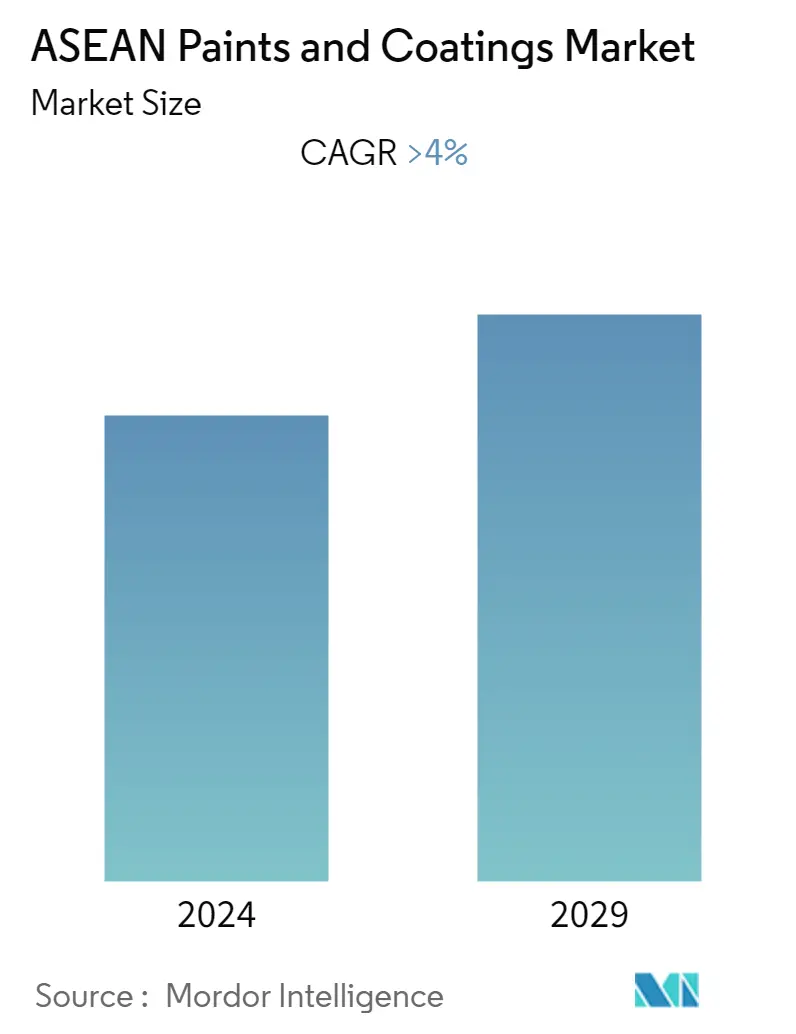

Es wird erwartet, dass der ASEAN-Markt für Farben und Beschichtungen im Prognosezeitraum eine jährliche Wachstumsrate von über 4 % verzeichnen wird.

Der Markt wurde durch den COVID-19-Ausbruch im Jahr 2020 negativ beeinflusst, da in verschiedenen Ländern staatlich verordnete Sperren verhängt wurden. Solche Faktoren stoppten die Bautätigkeit in der ASEAN-Region vorübergehend. Im Jahr 2021 reagierte der Markt jedoch auf den COVID-19-Ausbruch im Jahr 2020 und berücksichtigte staatlich verordnete Sperren in verschiedenen Ländern. Solche Faktoren stoppten die Bautätigkeit in der ASEAN-Region vorübergehend. Im Jahr 2021 erholte sich der Markt jedoch und die Nachfrage nach Farben und Beschichtungen in der ASEAN-Region stieg aufgrund einer Zunahme verschiedener Bauprojekte sprunghaft an. Es wird erwartet, dass der Markt in den kommenden Jahren deutlich wachsen wird.

- Das Wachstum der Baubranche ist einer der Haupttreiber des untersuchten Marktes.

- Allerdings können strenge Gesetze zu VOC-Emissionen das Wachstum des Marktes behindern.

- Neue umweltfreundliche Harze für Farben und Beschichtungen können eine Marktchance darstellen.

- Indonesien wird voraussichtlich der größte Markt für Farben und Beschichtungen in der ASEAN-Region sein.

ASEAN-Markttrends für Farben und Beschichtungen

Automobilindustrie soll den Markt dominieren

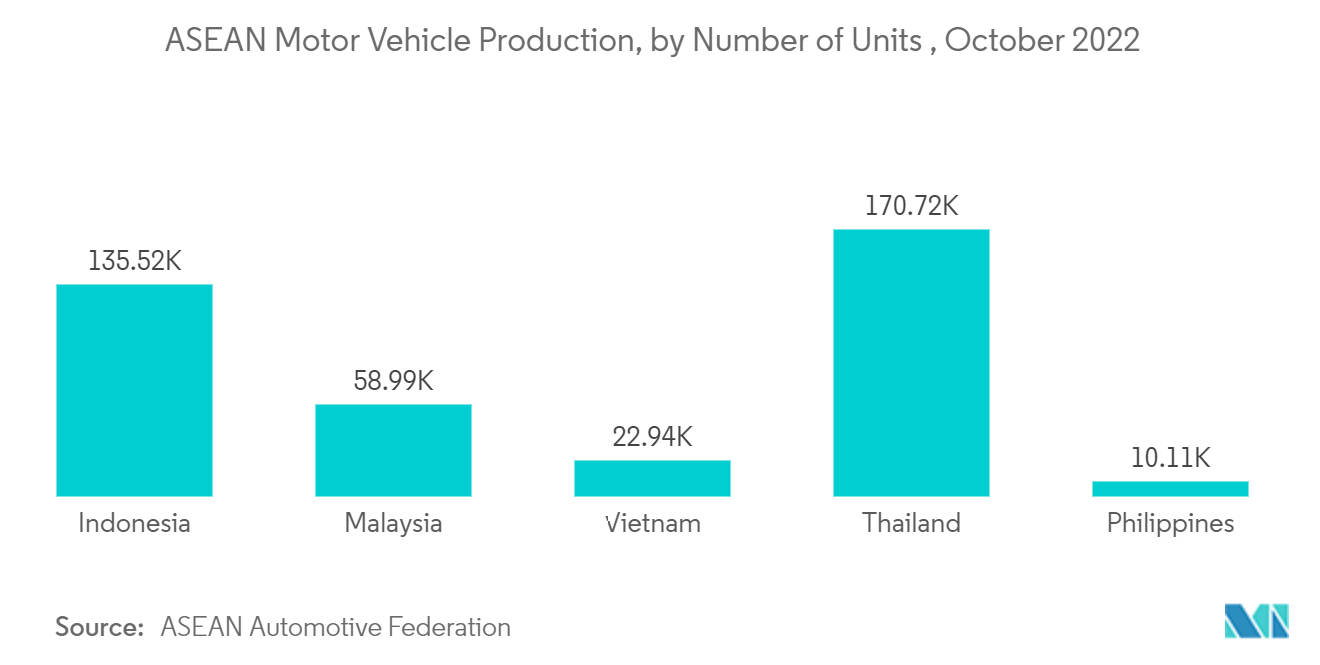

- In den ASEAN-Ländern verzeichnete der Markt für Autofarben und -beschichtungen in den letzten Jahren ein Wachstum.

- Länder wie Thailand und Indonesien haben sich im letzten Jahrzehnt zu Zentren der Automobilproduktion entwickelt. Dies hat zu einem Anstieg der Nachfrage nach Autofarben und -beschichtungen in der Region geführt.

- Thailand ist einer der größten Autoexporteure in der Region. Über die Hälfte der jährlichen Fahrzeugproduktion wird in Länder wie Australien, Vietnam, die Philippinen, China und viele andere exportiert. Vor kurzem hat die thailändische Regierung die Einfuhrzölle auf wichtige elektrische Teile, die im Automobilbau verwendet werden, befreit, um die inländische Produktion von Elektrofahrzeugen zu fördern. Bis 2030 will das Land 725.000 Einheiten pro Jahr herstellen.

- Laut OICA belief sich die Gesamtproduktion von Pkw und Nutzfahrzeugen in Indonesien im Jahr 2021 auf 11.21.967 Einheiten, was einer Veränderung von 63 % entspricht.

- Im Jahr 2020 wird Thailand einen Rückgang der Automobilproduktion um 29 % verzeichnen. Die Wirtschaft erholt sich vom COVID-19-Schock und die Produktion von Pkw und Nutzfahrzeugen lag im Jahr 2021 bei 16.85.705 Einheiten.

- Laut NAP 2021 soll die Automobilindustrie in Malaysia bis 2030 jährlich 1,47 Millionen Fahrzeuge produzieren. Auf den Philippinen gibt es fünf Pkw-Hersteller und 22 Nutzfahrzeughersteller mit einer Gesamtkapazität von 150.000 Einheiten pro Jahr.

- All diese Dinge dürften im Prognosezeitraum die Nachfrage nach Farben und Lacken auf dem Automobilmarkt in der Region ankurbeln.

Indonesien wird die ASEAN-Region dominieren

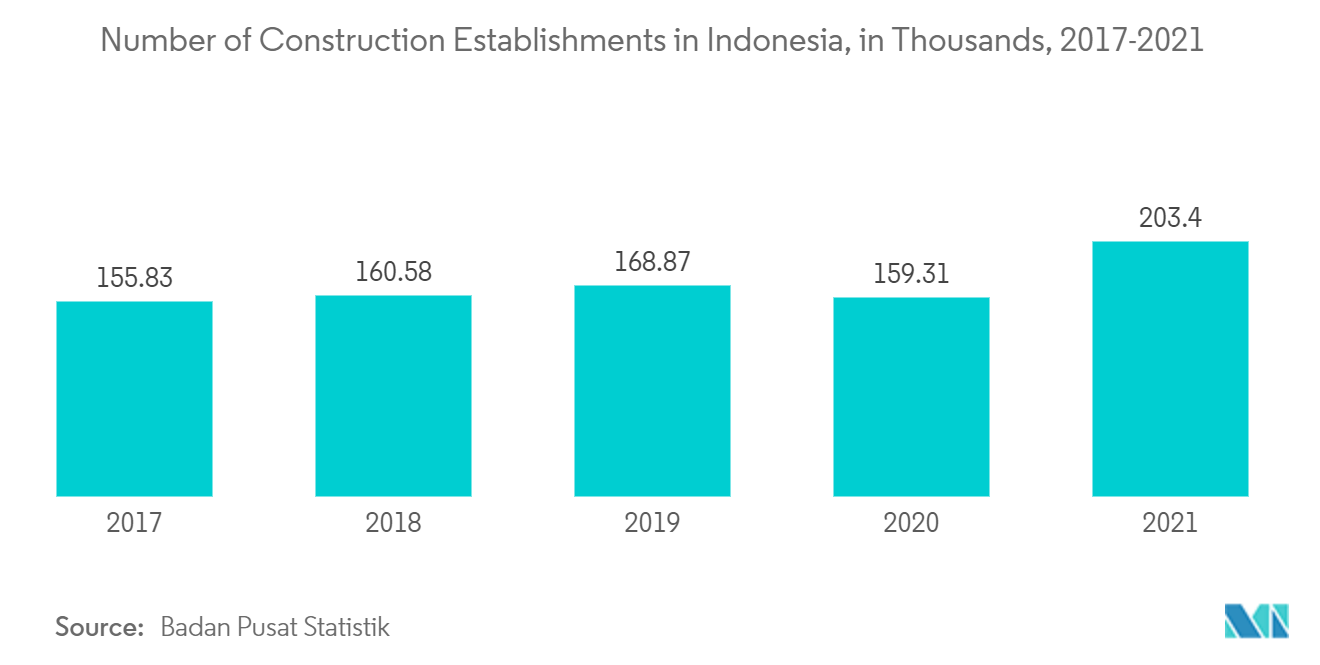

- Indonesien gehörte in den letzten Jahren aufgrund seiner großen Bevölkerung, der hohen Urbanisierung und der schnell wachsenden Mittelschicht zu den am schnellsten wachsenden Märkten für Farben und Lacke. Die Farben- und Lackindustrie wird von vier inländischen, sechs multinationalen Farbenherstellern und vielen kleinen inländischen Herstellern beliefert.

- Trotz erheblicher Pausen aufgrund der COVID-19-Delta-Variante zwischen Juni und August 2021 erholte sich die indonesische Wirtschaft im Jahr 2021 weiter. Nach einem Anstieg auf 7,1 % im zweiten Quartal sank das Wachstum im dritten Quartal 2021 auf 3,5 % gegenüber dem Vorjahr.

- Die Notfall-PPKM-Politik trat zu Beginn des dritten Quartals 2021 in Kraft und löste Schockwellen in der gesamten indonesischen Wirtschaft aus. Die Konjunkturimpulse wirkten jedoch, und die Bauträger konnten den Bau ausweiten und später im dritten Quartal des Jahres zusätzliches Angebot auf den Markt bringen.

- Staatliche Programme auf dem Immobilienmarkt, wie 0 % Anzahlungen und Mehrwertsteuersenkungen, haben den Hauskäufern den nötigen Schub gegeben. Dieser Faktor dürfte in den nächsten Jahren zu einem steigenden Bedarf an Wohneinheiten und damit auch zu einem steigenden Bedarf an Farben und Lacken führen.

- Die Farben- und Beschichtungsindustrie wird von inländischen Akteuren wie PT Propan Raya dominiert, die mehr als 50 % des Marktanteils ausmachen. Das Unternehmen ist ein führender Anbieter im Segment Holzfarben und -lacke.

- Zu den anderen großen Akteuren zählen unter anderem Akzo Nobel NV, Nippon Paint Holdings Co., Ltd und Jotun.

- Daher wird erwartet, dass die steigende Nachfrage aus verschiedenen Branchen den Markt in der Region im Prognosezeitraum antreiben wird.

Überblick über die ASEAN-Farben- und Beschichtungsindustrie

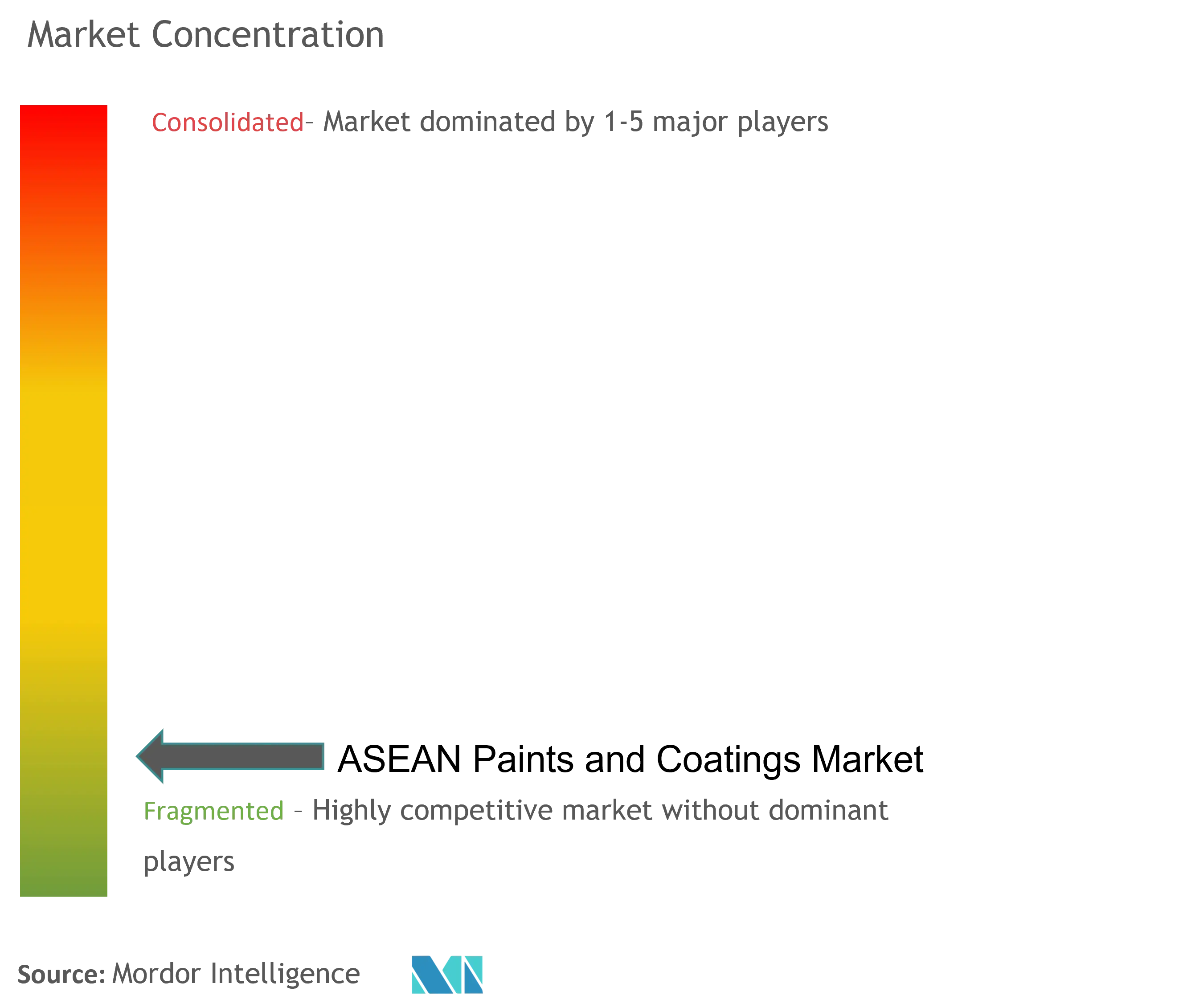

Der ASEAN-Markt für Farben und Beschichtungen ist fragmentiert. Zu den Akteuren (nicht in einer bestimmten Reihenfolge) gehören Akzo Nobel NV, Jotun, TOA Paint (Thailand) Public Company Limited., Nippon Paint Holdings Co., Ltd und PT Propan Raya.

ASEAN-Marktführer für Farben und Beschichtungen

-

Jotun

-

Akzo Nobel N.V.

-

TOA Paint (Thailand) Public Company Limited.

-

PT Propan Raya

-

Nippon Paint Holdings Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

ASEAN-Marktnachrichten für Farben und Beschichtungen

- April 2022 Avian Brands bringt ein neues Produkt namens AvitexAnti Viruz auf den Markt. Es ist Green Label Singapore zertifiziert und wird für Wandfarben verwendet. Die Farbe hat auch die Coronavirus-Tests der Analytical Lab Group (USA) sowie der AirlanggaUniversity (Indonesien) bestanden.

- Februar 2022 Akzo Nobel NV investiert in eine eigene Harzproduktionsanlage. Diese Harze sind ein wichtiger Bestandteil für die Herstellung von Beschichtungen. Dies wird dem Unternehmen zu einem nachhaltigen Geschäftswachstum verhelfen und seine Innovationspipeline und Nachhaltigkeitsziele unterstützen.

ASEAN-Segmentierung der Farben- und Beschichtungsindustrie

Farben und Beschichtungen dienen nicht nur ästhetischen Zwecken, sondern auch der Erhöhung der Haltbarkeit. Sie werden in verschiedenen Sektoren eingesetzt, darunter Bau und Infrastruktur, Automobil und andere Sektoren. Der Markt ist nach Technologie, Harztyp, Endverbraucherindustrie und Geografie segmentiert. Nach Technologie ist der Markt in lösungsmittelbasierte Beschichtungen, wasserbasierte Beschichtungen und andere Technologien unterteilt. Nach Harztyp ist der Markt in Acryl-, Polyurethan-, Polyester- und andere Harztypen unterteilt. Nach Endverbraucherbranche ist der Markt in Architektur/Dekoration, Holz, Schutz, Verpackung, Schifffahrt und Automobil unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den ASEAN-Markt für Farben und Beschichtungen in 6 Ländern der ASEAN-Region. Der Bericht bietet Marktgröße und Umsatzprognose (in Mio. USD) für alle oben genannten Segmente.

| Lösemittelhaltige Beschichtungen |

| Beschichtungen auf Wasserbasis |

| Andere Technologien |

| Acryl |

| Polyurethan |

| Polyester |

| Andere Harztypen |

| Architektonisch/dekorativ |

| Holz |

| Schützend |

| Verpackung |

| Marine |

| Automobil |

| Indonesien |

| Malaysia |

| Thailand |

| Philippinen |

| Singapur |

| Vietnam |

| Rest der ASEAN |

| Technologie | Lösemittelhaltige Beschichtungen |

| Beschichtungen auf Wasserbasis | |

| Andere Technologien | |

| Harztyp | Acryl |

| Polyurethan | |

| Polyester | |

| Andere Harztypen | |

| Endverbraucherindustrie | Architektonisch/dekorativ |

| Holz | |

| Schützend | |

| Verpackung | |

| Marine | |

| Automobil | |

| Erdkunde | Indonesien |

| Malaysia | |

| Thailand | |

| Philippinen | |

| Singapur | |

| Vietnam | |

| Rest der ASEAN |

Häufig gestellte Fragen zur ASEAN-Marktforschung für Farben und Beschichtungen

Wie groß ist der ASEAN-Markt für Farben und Beschichtungen derzeit?

Der ASEAN-Markt für Farben und Beschichtungen wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem ASEAN-Markt für Farben und Beschichtungen?

Jotun, Akzo Nobel N.V., TOA Paint (Thailand) Public Company Limited., PT Propan Raya, Nippon Paint Holdings Co., Ltd. sind die wichtigsten Unternehmen, die auf dem ASEAN-Markt für Farben und Beschichtungen tätig sind.

Welche Jahre deckt dieser ASEAN-Markt für Farben und Beschichtungen ab?

Der Bericht deckt die historische Marktgröße des ASEAN-Marktes für Farben und Beschichtungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des ASEAN-Marktes für Farben und Beschichtungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

ASEAN-Bericht zur Farben- und Beschichtungsindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von ASEAN-Farben und -Beschichtungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von ASEAN Paints and Coatings umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.