ASEAN-Marktanalyse für E-Commerce-Logistik

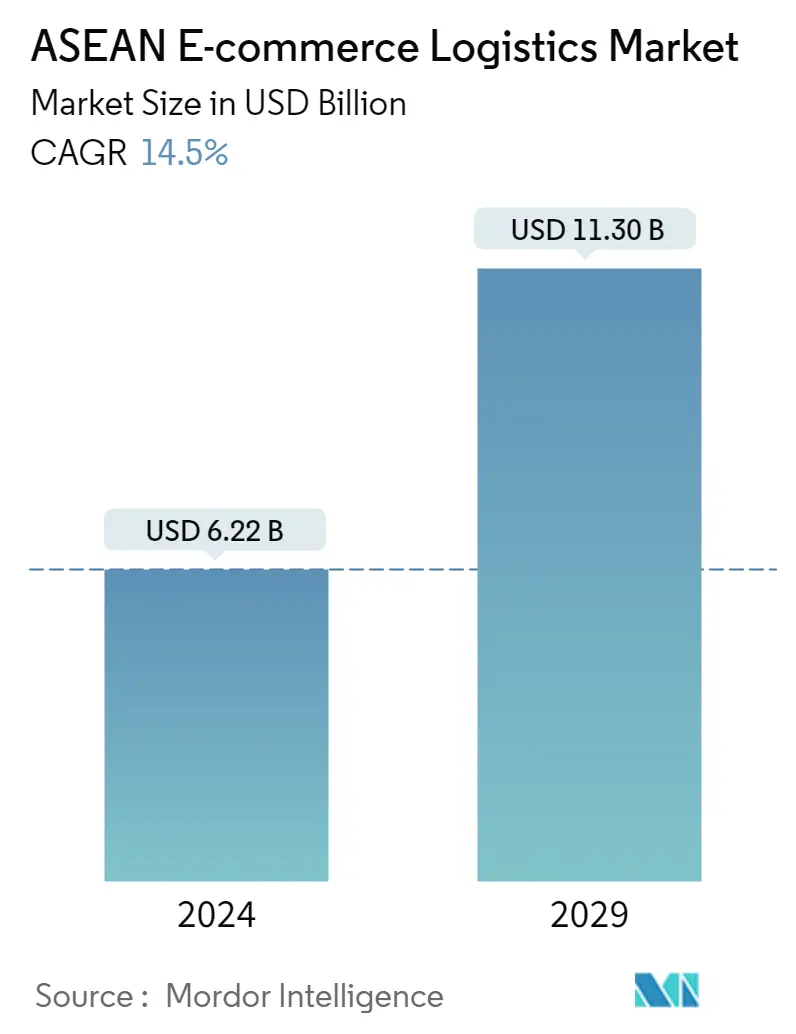

Die Größe des ASEAN-E-Commerce-Logistikmarktes wird im Jahr 2024 auf 6,22 Milliarden US-Dollar geschätzt und soll bis 2029 11,30 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 14,5 % im Prognosezeitraum (2024–2029) entspricht.

Als COVID-19 zu einem Anstieg des E-Commerce in ganz Südostasien führte, hatten Lieferunternehmen Schwierigkeiten, ihren Erfolg aufrechtzuerhalten und auszubauen. Der Internet-Einzelhandelswert in Südostasien stieg von 495 Milliarden US-Dollar auf geschätzte 581 Millionen US-Dollar. Die Lagerhallen waren in der Regel 1.000 Quadratmeter groß. in der Größe, aber die Nachfrage bestand nach mehrstöckigen Lagerhäusern mit einer Fläche von 10.000 oder 15.000 Quadratmetern.

Südostasien steht vor einem schnellen Wachstum im E-Commerce. Fünf südostasiatische Länder gehören zu den am schnellsten wachsenden E-Commerce-Märkten der Welt und machen die Hälfte der Top Ten aus. Südostasien war bisher ein Nachzügler im E-Commerce und wurde digital von China und Japan überschattet. Mittlerweile verfügen jedoch fast alle über mobile Geräte und damit über einen Internetzugang. Die Mobilfunkpenetrationsraten aller fünf Länder liegen nahezu bei 100 %.

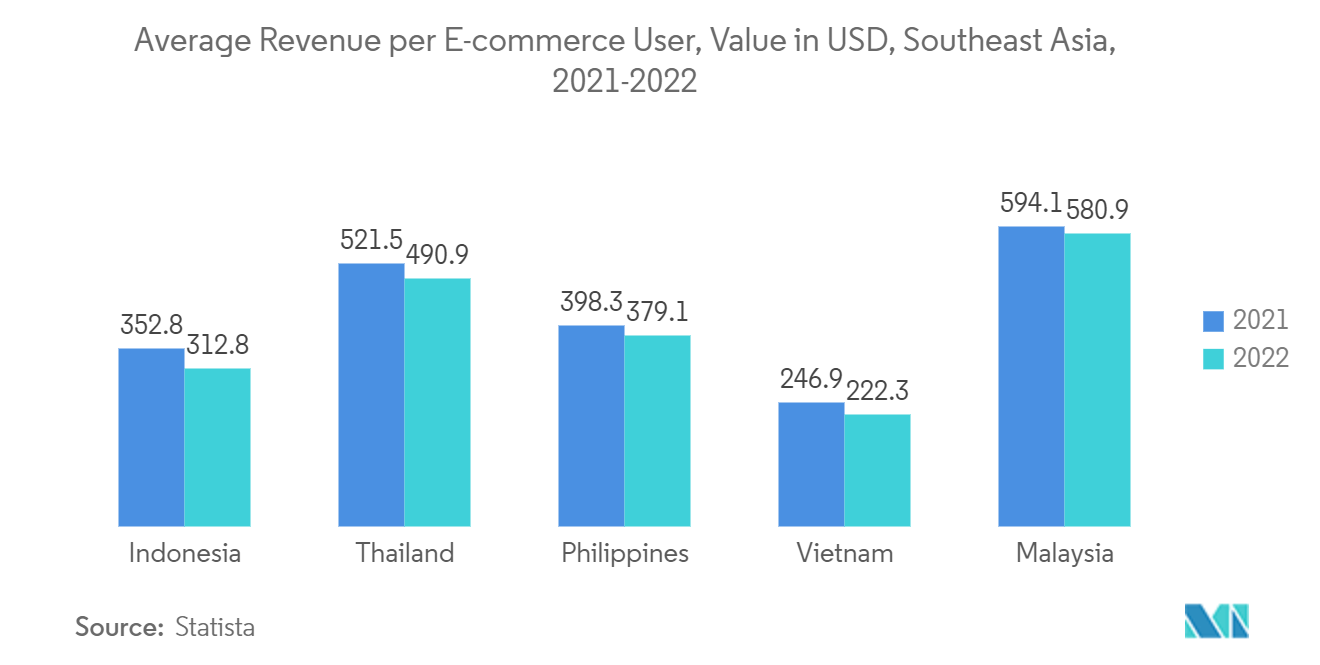

Branchenangaben zufolge hat Malaysia eine Bevölkerung von 32,8 Millionen Menschen. Der E-Commerce-Umsatz belief sich im Basisjahr auf 6,3 Milliarden US-Dollar, ein Plus von 15 % gegenüber dem Vorjahr. Shopee ist der beliebteste Marktplatz, gefolgt von PGMall, einer lokalen Plattform, die mit JD zusammenarbeitet. Die beliebtesten Marktplätze sind JD, Shopee und Lazada. Die Hauptproduktkategorien sind Elektronik und Körperpflege.

Auch wenn das schnelle Wachstum des E-Commerce die Logistikentwicklung in diesem Markt vorantreibt, bleibt dies für einige Länder mit komplexer Topographie in Südostasien eine Herausforderung. Das Logistikbetriebsmanagement ist eine Herausforderung für E-Commerce-Unternehmen. Da sich die Volkswirtschaften von der globalen Pandemie erholen und das Einkommensniveau steigt, wird erwartet, dass der innerasiatische Markt wächst, mit einem entsprechenden Anstieg der Nachfrage nach Expresslogistikdienstleistungen, angetrieben durch den florierenden E-Commerce-Sektor.

ASEAN E-Commerce-Logistikmarkttrends

Das E-Commerce-Wachstum treibt den Markt an

Südostasien erlebt einen Aufschwung im E-Commerce. Die Verbrauchertrends in der Region bieten aufregende Möglichkeiten für Online-Händler, die aufgrund des massiven Wachstums im Bereich der digitalen Zahlungen expandieren möchten. Unter den Produktkategorien sind Elektronikartikel in der Region am beliebtesten. Fernseher, Smartphones, Laptops, USB-Sticks, Powerbanks und andere Artikel gehören zu den Bestsellern in dieser Kategorie.

Auf der anderen Seite liegen Kleidung, Modeaccessoires, Babyprodukte und Möbel nicht weit dahinter, wobei die südostasiatischen Märkte in diesen Segmenten höhere Umsätze als je zuvor verzeichnen. Live-Streaming für E-Commerce-Plattformen nimmt auf dem südostasiatischen Markt rasant zu. Statistiken zeigen, dass die Live-Streaming-Stunden auf E-Commerce-Plattformen in Malaysia und Singapur um 200 % gestiegen sind. Der Trend breitete sich auf die Philippinen aus, wo 60 % der Marken Live-Verkäufe nutzen, um mehr Kunden in ihre Geschäfte zu locken.

Die Unterstützung von Social Commerce, die Internetdurchdringung und die Nachfrage nach einigen Produktkategorien treiben das Wachstum des E-Commerce in den ASEAN-Ländern voran. Der Online-Kanal hat für inländische Einzelhändler in verschiedenen Ländern eine große Chance geschaffen. Auch wenn diese Länder bei Infrastruktur- und Logistikdienstleistungen hinterherhinken, lockt die Nachfrage nach Produkten über diesen Kanal Investoren dazu, tief in den Markt einzutauchen.

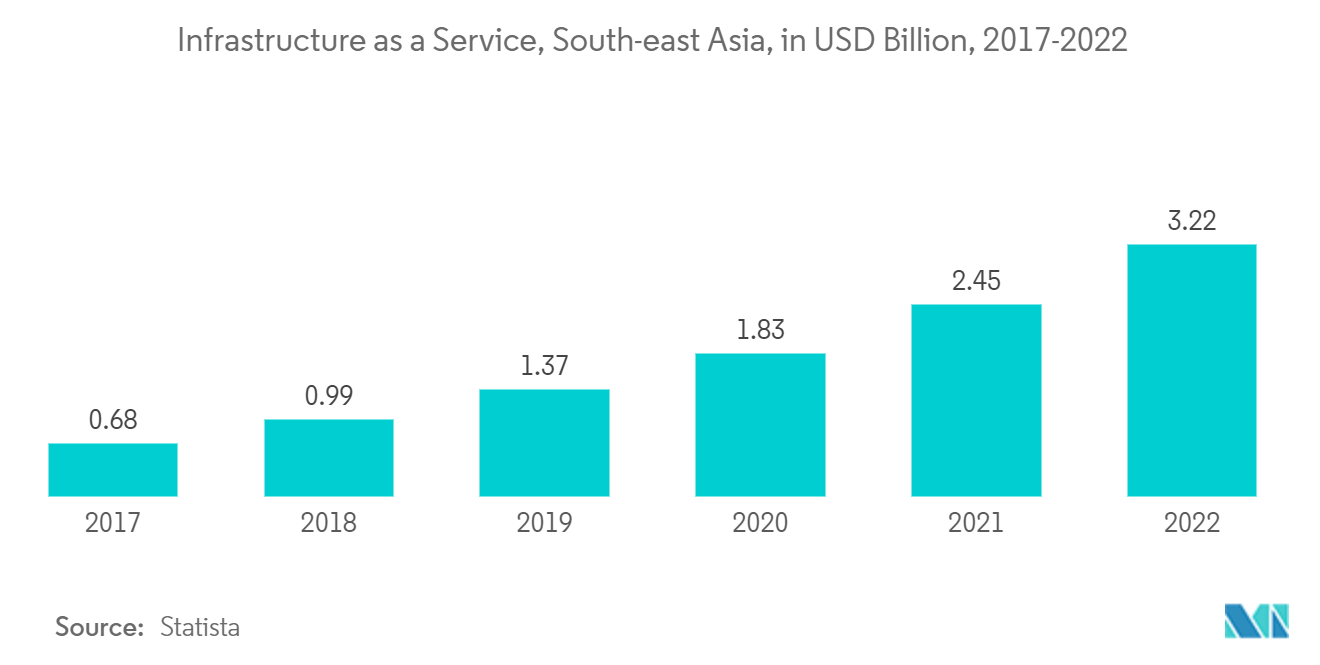

Infrastrukturentwicklung in Südostasien unterstützt den Markt

Das wachsende weltweite Interesse an den Infrastrukturbedürfnissen Südostasiens ist für Entwicklungsländer aufregend und besorgniserregend. Die G7 kündigten im Jahr 2021 ihre Unterstützung für die von den USA geführte Initiative Build Back Better World (B3W) an, während die Europäische Union ihre Infrastrukturstrategie mit dem Titel Globally Connected Europe vorstellte.

Diese Initiativen zielen darauf ab, die Infrastrukturlücke von 40 Billionen US-Dollar in den Entwicklungsländern zu schließen, werfen aber auch geopolitische Bedenken auf, da sie scheinbar mit Chinas Ein Gürtel, eine Straße-Initiative konkurrieren. Südostasiatische Regierungen wollen bei Investitionsentscheidungen nicht in ein geopolitisches Kreuzfeuer geraten. Abgesehen von dem enormen Kapitalbedarf leidet die Infrastruktur in den Entwicklungsländern Südostasiens stärker unter der Armut und der allgegenwärtigen Bedrohung durch den Klimawandel. Obwohl sich die Infrastruktur verbessert hat, ist noch mehr nötig. Der Mehrheit der Bevölkerung fehlt der Zugang zu Elektrizität, sauberem Trinkwasser und sicheren Straßen.

Allein Städte mit schlechter Planung und Verkehrsstaus verursachen täglich Produktivitätsverluste, Kraftstoffverschwendung und erhöhten Stress. Darüber hinaus stellte der Internationale Währungsfonds (IWF) fest, dass Länder aufgrund von Ineffizienz etwa ein Drittel ihrer Infrastrukturausgaben verschwenden.

Unterdessen verzeichnete Südostasien im Jahr 2023 eine zunehmende Zahl von Investitionen im Infrastruktursektor. Beispielsweise stellte die Asiatische Infrastrukturinvestitionsbank (AIIB) im März 2023 dem Seraya Southeast Asia Energy Transition and Digital Infrastructure Fund (der Fonds) mehr als 120 Millionen US-Dollar zur Verfügung. Diese Investition zielt darauf ab, den Übergang der Region zu grüner Energie und technologiegestützter Infrastrukturentwicklung voranzutreiben, was voraussichtlich auch die grenzüberschreitende digitale Konnektivität innerhalb Asiens verbessern wird. Darüber hinaus plante die AP Moller Group im Februar 2023, mehr als 750 Millionen US-Dollar in verschiedene Infrastrukturplattformen in Süd- und Südostasien zu investieren. Daher wird erwartet, dass der wachsende Infrastruktursektor in der Region eine große Chance für E-Commerce-Logistikdienstleister schafft.

Überblick über die ASEAN-E-Commerce-Logistikbranche

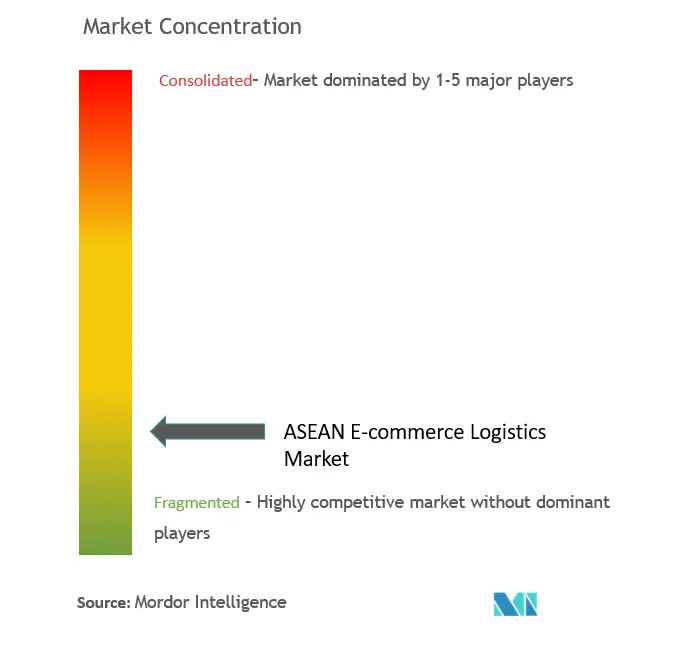

Die ASEAN-E-Commerce-Logistikmarktlandschaft ist fragmentiert, da die Nachfrage nach Logistikdienstleistungen in der gesamten Region schnell wächst und die Unternehmen wettbewerbsfähiger werden, um diese Chance zu nutzen. Aus diesem Grund tätigen internationale Akteure strategische Investitionen in den Aufbau eines regionalen Logistiknetzwerks, beispielsweise durch die Eröffnung neuer Vertriebszentren und intelligenter Lagerhäuser. Zu den führenden Anbietern zählen JNE Express, LBC Express, GD Express, Kerry Express, Ninja Van und Best Express. Um ihre Kostenwettbewerbsfähigkeit aufrechtzuerhalten, arbeiten Unternehmen, die online tätig sind, lieber mit externen Kurierdienstleistern zusammen, anstatt eigenes Zustellpersonal einzustellen. Infolgedessen investieren globale Unternehmen aktiv in gezielte Wachstumschancen in der Region.

ASEAN E-Commerce-Logistikmarktführer

-

JNE Express

-

GD Express

-

LBC Express

-

Ninja Van

-

Kerry Express

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

ASEAN E-Commerce-Logistikmarktnachrichten

März 2023 Ninja Van Singapore (ein Logistikunternehmen) führt PR als Service für Unternehmen ein, die mit Ninja Van in Singapur versenden. Das Unternehmen wird einige der Dienstleistungen erbringen, darunter die Entwicklung von Medienmitteilungen, Unterstützung beim Influencer-Management usw. Der neue Service fällt in den Bereich Mehrwertdienste des Unternehmens. Darüber hinaus hilft das PR-Tool den Verladern, Markenbekanntheit zu schaffen, Glaubwürdigkeit aufzubauen und den Ruf der Marke zu verwalten und so ihre Geschäftsziele zu erreichen.

Okt. 2022 FedEx Express weitet seine direkte kommerzielle Präsenz in Kambodscha aus, da sich die wirtschaftliche Erholung des südostasiatischen Landes beschleunigt. Die Exporte stiegen in der ersten Hälfte des Basisjahres jährlich um 20 % auf 27 Milliarden US-Dollar. FedEx baut seine Präsenz und Dienstleistungen in aufstrebenden südostasiatischen Märkten wie Kambodscha weiter aus, um kleinen und mittleren Unternehmen beim Wachstum zu helfen.

Segmentierung der ASEAN-E-Commerce-Logistikbranche

Unter E-Commerce-Logistik versteht man die Transportdienstleistung für den Online-Einzelhandelsmarkt. Eine vollständige Hintergrundanalyse des ASEAN-E-Commerce-Logistikmarktes, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommender Trends in den Marktsegmenten, der Marktdynamik und der geografischen Lage Trends und die Auswirkungen von COVID-19 sind im Bericht enthalten.

Der ASEAN-E-Commerce-Logistikmarkt ist nach Dienstleistungen (Transport) segmentiert. Der Bericht deckt die Größe und Statistiken des ASEAN-E-Commerce-Logistikmarktes ab. Der Markt ist nach Dienstleistungen (Transport, Lagerung und Bestandsverwaltung sowie Mehrwertdienste (Etikettierung, Verpackung usw.), Geschäft (B2B und B2C), Bestimmungsort (Inland und international/grenzüberschreitend), Produkt (Mode und Bekleidung, Unterhaltungselektronik, Haushaltsgeräte, Möbel, Schönheits- und Körperpflegeprodukte und andere Produkte (Spielzeug). , Lebensmittel usw.)) und Land (Singapur, Thailand, Vietnam, Indonesien, Malaysia, Philippinen und der Rest der ASEAN). Der Bericht bietet die wertmäßige Marktgröße in USD für alle oben genannten Segmente.

| Transport |

| Lager- und Bestandsverwaltung |

| Mehrwertdienste (Etikettierung, Verpackung usw.) |

| B2B (Business-to-Business) |

| B2C (Business-to-Consumer) |

| Inländisch |

| International/grenzüberschreitend |

| Mode und Bekleidung |

| Unterhaltungselektronik |

| Haushaltsgeräte |

| Möbel |

| Schönheits- und Körperpflegeprodukte |

| Andere Produkte (Spielzeug, Lebensmittel usw.) |

| Singapur |

| Thailand |

| Vietnam |

| Indonesien |

| Malaysia |

| Philippinen |

| Rest der ASEAN |

| Durch Service | Transport |

| Lager- und Bestandsverwaltung | |

| Mehrwertdienste (Etikettierung, Verpackung usw.) | |

| Nach Unternehmen | B2B (Business-to-Business) |

| B2C (Business-to-Consumer) | |

| Nach Ziel | Inländisch |

| International/grenzüberschreitend | |

| Nach Produkt | Mode und Bekleidung |

| Unterhaltungselektronik | |

| Haushaltsgeräte | |

| Möbel | |

| Schönheits- und Körperpflegeprodukte | |

| Andere Produkte (Spielzeug, Lebensmittel usw.) | |

| Nach Land | Singapur |

| Thailand | |

| Vietnam | |

| Indonesien | |

| Malaysia | |

| Philippinen | |

| Rest der ASEAN |

ASEAN E-Commerce-Logistik-Marktforschungs-FAQs

Wie groß ist der ASEAN-E-Commerce-Logistikmarkt?

Die Größe des ASEAN-E-Commerce-Logistikmarktes wird im Jahr 2024 voraussichtlich 6,22 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 14,5 % auf 11,30 Milliarden US-Dollar wachsen.

Wie groß ist der ASEAN-E-Commerce-Logistikmarkt derzeit?

Im Jahr 2024 wird die Größe des ASEAN-E-Commerce-Logistikmarkts voraussichtlich 6,22 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure im ASEAN-E-Commerce-Logistikmarkt?

JNE Express, GD Express, LBC Express, Ninja Van, Kerry Express sind die wichtigsten Unternehmen, die auf dem ASEAN-E-Commerce-Logistikmarkt tätig sind.

Welche Jahre deckt dieser ASEAN-E-Commerce-Logistikmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des ASEAN-E-Commerce-Logistikmarktes auf 5,43 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des ASEAN-E-Commerce-Logistikmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die ASEAN-E-Commerce-Logistikmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

ASEAN E-Commerce-Logistikbranchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der ASEAN-E-Commerce-Logistik im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der ASEAN-E-Commerce-Logistik umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.