Analyse des Immobilien- und Hypothekenmarktes in Vietnam

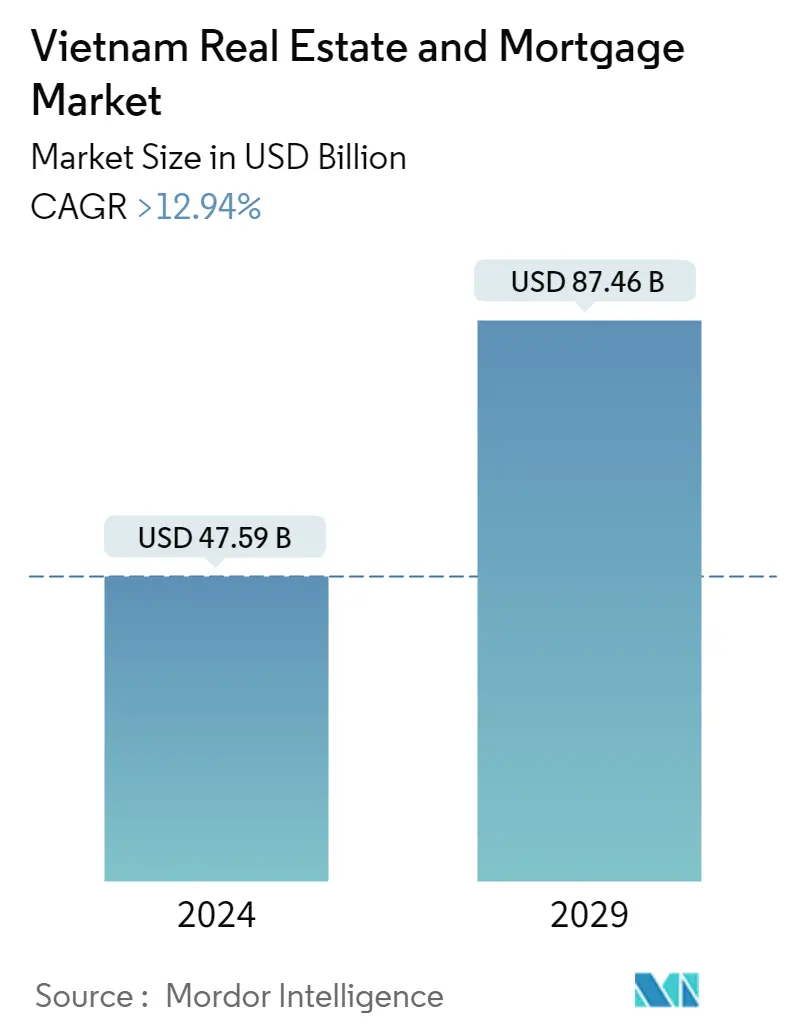

Die Größe des vietnamesischen Immobilien- und Hypothekenmarkts wird im Jahr 2024 auf 47,59 Milliarden US-Dollar geschätzt und soll bis 2029 87,46 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von mehr als 12,94 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hatte erhebliche Auswirkungen auf den Immobilien- und Hypothekenmarkt in Vietnam. Der Immobilienmarkt stagnierte bereits vor dem Ausbruch von COVID-19 etwas. In den letzten zwei Jahren hat sich die Situation verschlechtert. Aufgrund der Pandemie standen die Unternehmen unter großem Druck, ihren Geschäftsbetrieb aufrechtzuerhalten. Unterdessen identifizierte die Regierung öffentliche Investitionen als Schlüssellösung zur Ankurbelung des Wachstums. Ein besseres Infrastruktursystem könnte daher auch eine gute Nachricht für die weitere Entwicklung des Immobilienmarktes in den kommenden Jahren sein.

Bei Gewerbeimmobilien verzeichnet der Gastgewerbesektor in Vietnam ein hohes Wachstum. Es wird erwartet, dass sich der inländische Gastgewerbemarkt mit der allmählichen Wiederaufnahme des inländischen und internationalen Tourismus deutlich erholt. Im Jahr 2021 wurden 32 Hotels mit 11.993 Zimmern eröffnet. Im Jahr 2022 wurden weitere 27 Projekte und 18.303 Schlüssel fertiggestellt, für 2023 sind 26 Hotels mit 6.859 Schlüsseln vorgesehen und für 2024 und darüber hinaus stehen bereits 38 Projekte und 14.360 Zimmer in der Planung.

Im Wohnsegment unterstützt die Regierung bezahlbaren Wohnraum für die Gruppe mit niedrigem Einkommen, was voraussichtlich das Wohnimmobiliengeschäft im Land fördern wird. Das Tecco Town-Projekt im Bezirk Binh Tan kostet etwa 24 Millionen VND (1.050 USD) pro Quadratmeter, und das East Gate in der Stadt Thu Duc kostet etwa 27 Millionen VND (1.180 USD) pro Quadratmeter.

Im Bürosegment dürften die Sektoren Banken/Versicherungen, Fertigung und IT die Nachfrage ankurbeln, wobei Co-Working-Spaces ein besonders deutliches Wachstum verzeichnen.

Im Einzelhandelssegment eröffnen viele neue Einzelhandelsmarken Filialen oder planen die Eröffnung von Filialen in Vietnam, um neue Konzepte auf dem lokalen Markt einzuführen, um Besucher anzulocken und Aktivitäten im kommerziellen Sektor zu entwickeln.

Ein weiterer wichtiger Faktor zur Unterstützung des Marktes sind die neuen rechtlichen Mechanismen, darunter die jüngsten Vorschriften zur Ausstellung von Landnutzungsrechtszertifikaten für Eigentumswohnungen und die Lockerung der Vorschriften des Ministeriums für natürliche Ressourcen und Umwelt (MARD) für den Verkauf von Grundstücken in Vorstadtgebieten von Hanoi und Ho Chi-Minh-Stadt.

Es wird erwartet, dass das Wachstum der Urbanisierung und der Bevölkerung in Vietnam in den kommenden Jahren den Wohn- und Gewerbesektor des Landes vorantreiben wird, was wiederum die Nachfrage nach Immobilien in den kommenden Jahren ankurbeln dürfte.

Trends auf dem Immobilien- und Hypothekenmarkt in Vietnam

Erhöhte Bevölkerung und Urbanisierung

Vietnam erlebt derzeit einen der intensivsten städtischen Umwälzungen weltweit. Die Stadtbevölkerung hat sich in den letzten dreißig Jahren verdoppelt. Laut einem von der Regierung verabschiedeten Aktionsprogramm wird Vietnams Urbanisierungsrate bis 2025 mindestens 45 % und bis 2030 über 50 % betragen. Die Regierung hat kürzlich die Resolution Nr. 148/NQ-CP über das Aktionsprogramm zur Umsetzung der Resolution Nr. 06-NQ/TW des Politbüros vom 24. Januar 2022 über Stadtplanung, Bau, Management und Entwicklung bis 2030 mit einer Vision bis 2045 herausgegeben.

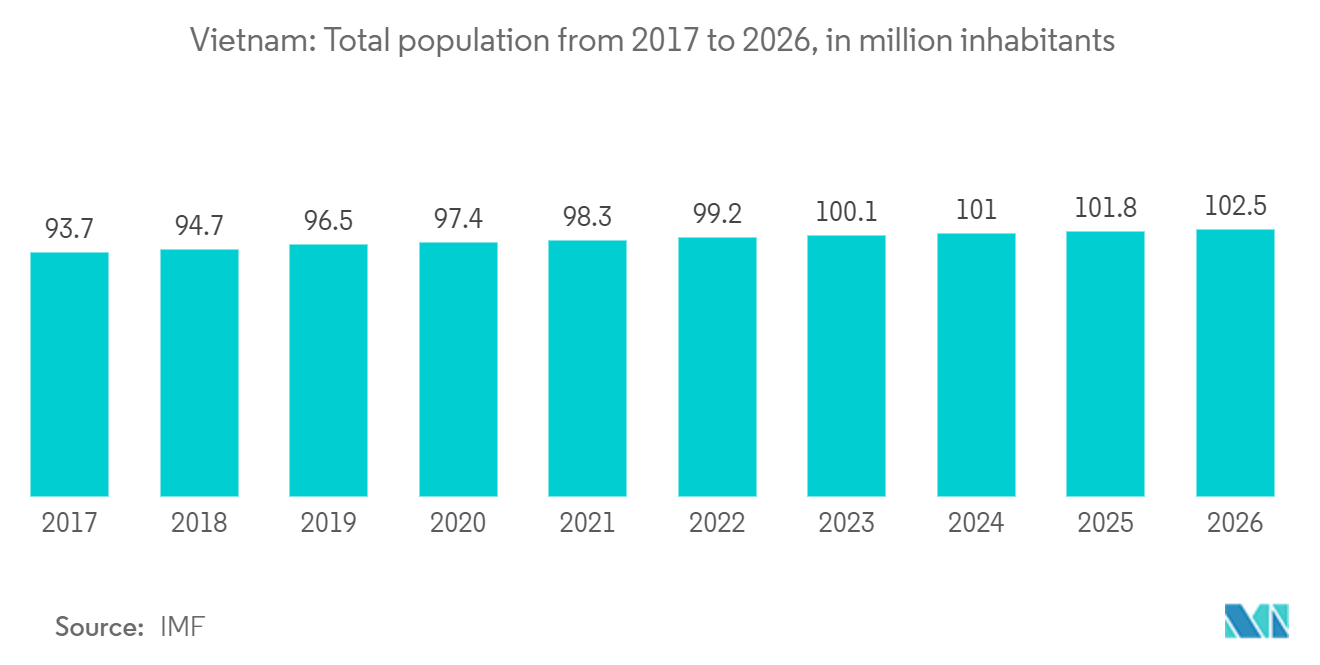

Die umfassende Entwicklung der Städte, die eine stärkere Bevölkerungsbewegung von Kleinstädten in Großstädte anzieht, hat die Nachfrage nach Wohnprodukten angekurbelt. Die Bevölkerung Vietnams wird im Jahr 2023 zur Jahresmitte auf 98,8 Millionen Menschen geschätzt und wird bis 2050 voraussichtlich 120 Millionen erreichen.

Den neuesten UN-Prognosen zufolge wird im Jahr 2039 die Hälfte der vietnamesischen Bevölkerung in Städten leben, und im Jahr 2050 werden es 60 % sein. Die durchschnittliche Wohnfläche pro Kopf in städtischen Gebieten wird bis zum Jahr 2025 mindestens 28 Quadratmeter und bis zum Jahr 2025 32 Quadratmeter erreichen 2030.

Laut der IWF-Prognose vom Oktober 2021 wird das Wachstum des Bruttoinlandsprodukts (BIP) Vietnams deutlich von 343,1 Milliarden US-Dollar im Jahr 2020 auf 630,5 Milliarden US-Dollar im Jahr 2026 steigen.

Das Land erlebt rasante demografische und soziale Veränderungen, die voraussichtlich die effektive Nachfrage nach der Wohnimmobilienbranche in den kommenden Jahren unterstützen werden.

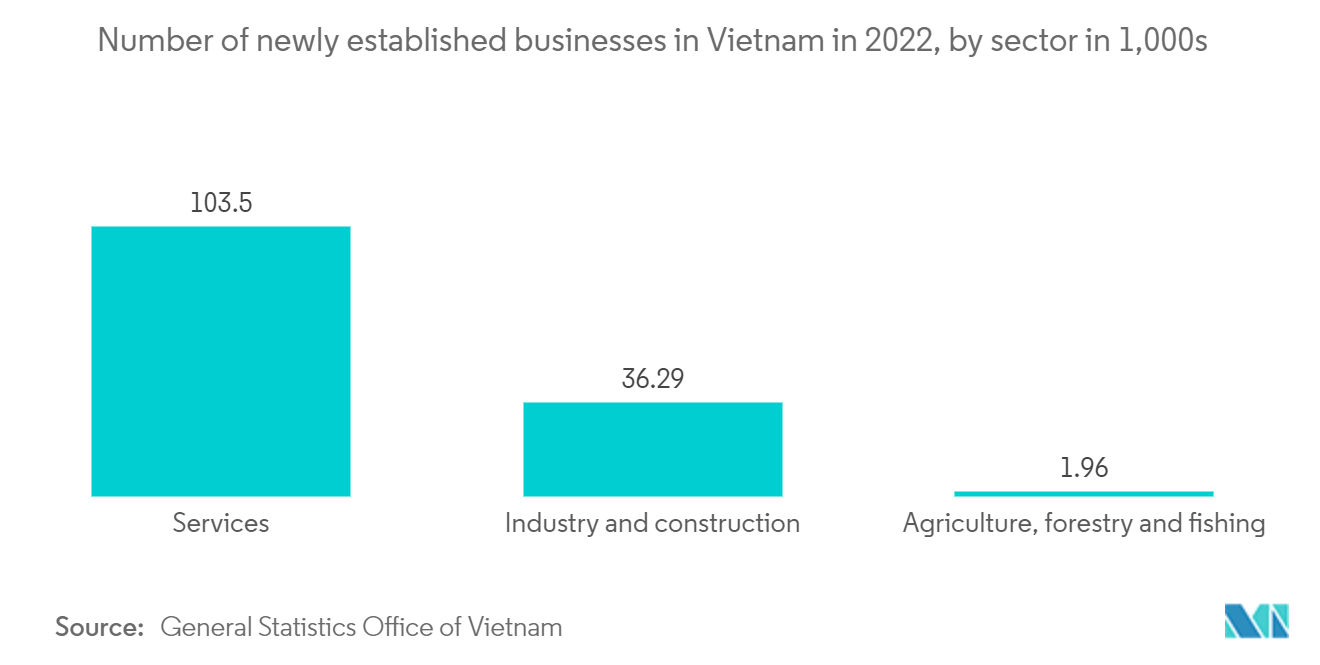

Steigerung der kommerziellen Entwicklung

Es wird erwartet, dass Vietnams Gewerbeimmobilienmarkt im Prognosezeitraum eine jährliche Wachstumsrate von 14,89 % verzeichnen wird. Vietnam ist heute einer der am schnellsten wachsenden E-Commerce-Märkte in Südostasien. Inmitten der COVID-Pandemie entschieden sich immer mehr Verbraucher für den Online-Einkauf, was die Nachfrage nach Kühllagern für Lebensmittel und andere lebenswichtige Güter steigerte.

E-Commerce benötigt dreimal mehr Lagerfläche als herkömmliche Logistikaktivitäten. Branchenquellen zufolge haben sowohl inländische als auch ausländische Investoren die Gesundheitslogistik ins Visier genommen, da sie mehr Kühllager benötigen, um die steigende Nachfrage nach temperaturempfindlichen Produkten wie Lebensmitteln, Medikamenten und COVID-19-Impfstoffen zu decken. Im Einzelhandelssektor wird Ho-Chi-Minh-Stadt voraussichtlich über 200.000 Quadratmeter verfügen. neuer Einzelhandelsflächen bis 2023, sowohl in CBD- als auch in Nicht-CBD-Gebieten. Kategorien wie FB sowie Gesundheit und Schönheit werden auf den Podien des Einzelhandels weiter wachsen.

Vietnams Industrieimmobilienmarkt hat sich gut entwickelt und wird voraussichtlich wachsen. Während Samsung Electronics über eine riesige Fabrik mit einer Fläche von 67.088 Quadratmetern verfügt. in Ho-Chi-Minh-Stadt hat Apple Inc. Pläne für eine weitere Expansion im Land. Da Vietnam zum neuen Produktionszentrum in Asien werden soll, hat der Industrieimmobilienmarkt andere Gewerbeimmobiliensektoren übertroffen.

Überblick über die Immobilien- und Hypothekenbranche in Vietnam

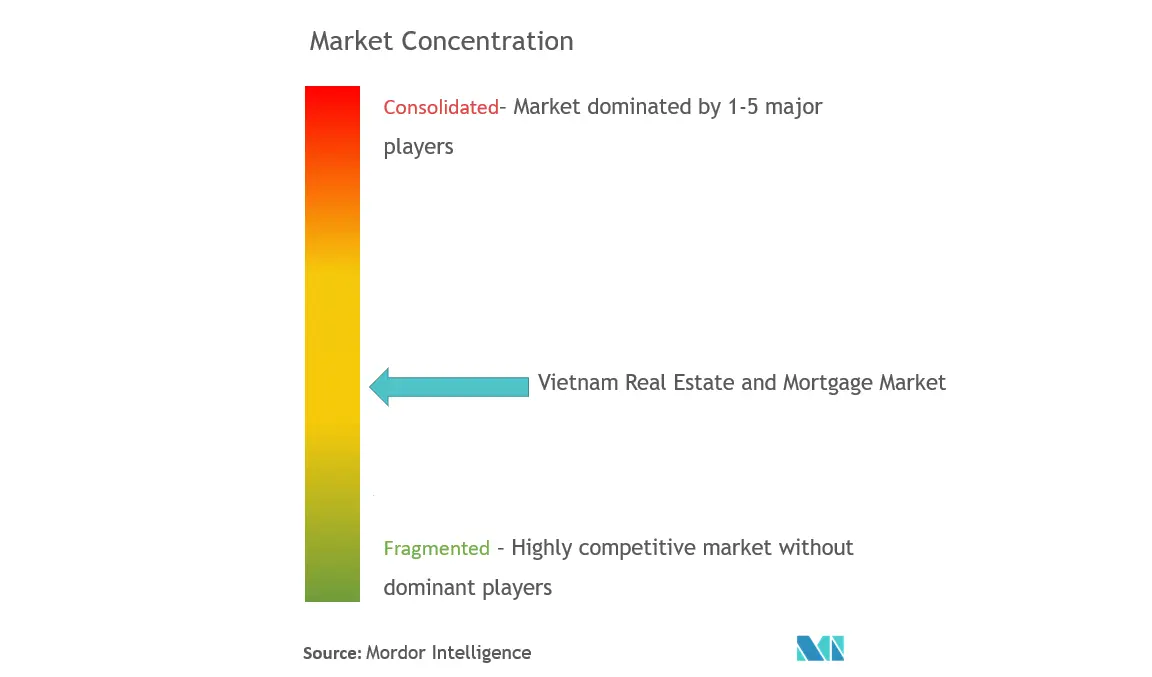

Der vietnamesische Immobilienmarkt muss aufgrund der Präsenz vieler lokaler und globaler Akteure kohärenter werden. Vietnam-Immobilien umfassen rein vietnamesische, auf Kapital basierende lokale Unternehmen und ausländische Investmentfonds von ausländischen Unternehmen und Joint-Venture-Firmen.

Verschiedene Proptech-Startups und traditionelle Immobilienfirmen streben danach, Technologie zu nutzen, um ihre Betriebsabläufe und Wettbewerbsvorteile zu verbessern, indem sie effektive Lösungen zur Verbesserung des Kauf-, Verkaufs-, Miet- und Wohnerlebnisses von Eigenheimen in Vietnam anbieten.

Bei Hotelimmobilien besteht in Vietnam ein Bedarf an Entwicklern, den Markt zu diversifizieren, indem sie auf den nicht-traditionellen Markt achten und Fachleute mit der Verwaltung ihrer Immobilien beauftragen. Es besteht eine wachsende Nachfrage nach hochwertigen Büro- und Einzelhandelsflächen an zentral gelegenen Standorten, wobei der Schwerpunkt im zentralen Geschäftsviertel von Hanoi liegt. Die Stärke des verarbeitenden Gewerbes und des Tourismussektors wird die Nachfrage nach Einzelhandels-, Büro- und Industrieflächen weiterhin hoch halten.

Zu den Hauptakteuren auf dem Wohnimmobilienmarkt zählen die Novaland Group, die Dat Xanh Group, die FLC Group, die Hung Thinh Real Estate Business Investment Corporation und die Nam Long Investment Corporation.

Vietnamesischer Immobilien- und Hypothekenmarktführer

Novaland Group

Dat Xanh Group

VinGroup

FLC Group

Nam Long Investment Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Immobilien- und Hypothekenmarkt in Vietnam

- Februar 2023 Foxconn kündigt eine Investition von 300 Millionen US-Dollar zur Erweiterung seiner Produktionsstätte in Nordvietnam an. Jetzt mietet der Zulieferer einen neuen Standort im Quang Chau Industrial Park in der Provinz Bac Giang, östlich von Hanoi. Aus einem Bericht der South China Morning Post geht hervor, dass Foxconn einen Pachtvertrag mit Saigon-Bac Giang Industrial Park Corp. über ein Grundstück von 111 Acres für etwa 62,5 Millionen US-Dollar unterzeichnet hat. Der Mietvertrag läuft bis Februar 2057.

- Juni 2023 Der weltweit größte Auftragselektronikhersteller und -monteur Foxconn hat von Vietnam die Genehmigung erhalten, 246 Millionen US-Dollar in zwei neue Projekte in seiner nördlichen Provinz Quang Ninh zu investieren.

- Juni 2022 Die No Va Land Investment Group Joint Stock Company gibt den Abschluss einer Finanzierung in Höhe von 250 Millionen US-Dollar durch ein von Warburg Pincus geführtes Konsortium bekannt. Durch diese Zusammenarbeit wird Novalands starke bestehende Marktposition im Immobiliensektor – beispielhaft dargestellt durch seine hervorragende Erfolgsbilanz bei Entwicklung und Verkauf, den Zugang zu einer großen Grundstücksbank und bewährten Ausführungsfähigkeiten – durch die globale Immobilienerfahrung von Warburg Pincus ergänzt und Fachwissen.

Segmentierung der Immobilien- und Hypothekenbranche in Vietnam

Immobilien sind Privateigentum in Form von Gebäuden und Grundstücken. Immobilien können für Wohn-, Gewerbe- oder Industriezwecke genutzt werden. Der Immobilienmarkt bezieht sich auf den Verkauf von Immobiliendienstleistungen durch Unternehmen (Organisationen, Einzelunternehmer und Personengesellschaften), die Gebäude und Grundstücke vermieten, verpachten und deren Nutzung gestatten.

Behandelt wird eine vollständige Hintergrundanalyse des Singapurer Third-Party-Logistics-Marktes (3PL), die eine Einschätzung der Wirtschaft, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente, aufkommende Markttrends, Marktdynamik und wichtige Unternehmensprofile umfasst im Bericht. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

Der Immobilien- und Hypothekenmarkt ist nach Typ (Wohnimmobilien, Einzelhandel, Logistik/Industrie, Gastgewerbe, Büro) und Schlüsselstädten (Ho-Chi-Minh-Stadt, Hanoi, Quang Ninh und Da Nang) segmentiert. Der Bericht bietet die Marktgrößen und Prognosen für den Immobilien- und Hypothekenmarkt in Wert (USD) für alle oben genannten Segmente.

| Wohnen |

| Einzelhandel |

| Logistik/Industrie |

| Gastfreundschaft |

| Büro |

| Prämie |

| Luxus |

| Erschwinglich |

| Ho Chi Minh Stadt |

| Hanoi |

| Quang Ninh |

| Da Nang |

| Nach Typ | Wohnen |

| Einzelhandel | |

| Logistik/Industrie | |

| Gastfreundschaft | |

| Büro | |

| Nach Wert | Prämie |

| Luxus | |

| Erschwinglich | |

| Nach Schlüsselstädten | Ho Chi Minh Stadt |

| Hanoi | |

| Quang Ninh | |

| Da Nang |

Häufig gestellte Fragen zur Immobilien- und Hypothekenmarktforschung in Vietnam

Wie groß ist der vietnamesische Immobilien- und Hypothekenmarkt?

Es wird erwartet, dass der vietnamesische Immobilien- und Hypothekenmarkt im Jahr 2024 ein Volumen von 47,59 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von mehr als 12,94 % auf 87,46 Milliarden US-Dollar im Jahr 2029 wachsen wird.

Wie groß ist der vietnamesische Immobilien- und Hypothekenmarkt derzeit?

Im Jahr 2024 wird die Größe des vietnamesischen Immobilien- und Hypothekenmarktes voraussichtlich 47,59 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem vietnamesischen Immobilien- und Hypothekenmarkt?

Novaland Group, Dat Xanh Group, VinGroup, FLC Group, Nam Long Investment Corporation sind die größten Unternehmen, die auf dem vietnamesischen Immobilien- und Hypothekenmarkt tätig sind.

Welche Jahre deckt dieser vietnamesische Immobilien- und Hypothekenmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des vietnamesischen Immobilien- und Hypothekenmarktes auf 42,14 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des vietnamesischen Immobilien- und Hypothekenmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des vietnamesischen Immobilien- und Hypothekenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Immobilien- und Hypothekenbranche in Vietnam

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Immobilien und Hypotheken in Vietnam im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Immobilien- und Hypothekenanalyse in Vietnam umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.