Analyse des Immobilienmarktes in Malaysia

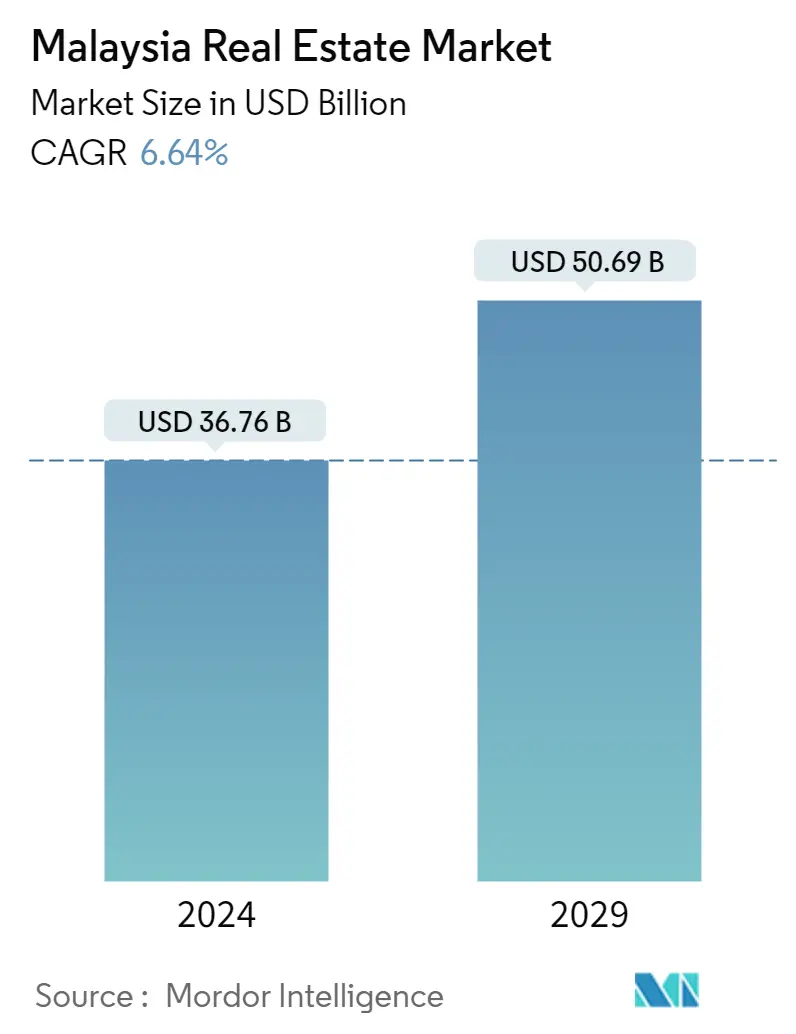

Die Größe des malaysischen Immobilienmarktes wird im Jahr 2024 auf 36,76 Milliarden US-Dollar geschätzt und soll bis 2029 50,69 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,64 % im Prognosezeitraum (2024–2029) entspricht.

- Es wird erwartet, dass der malaysische Immobilienmarkt im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 4,5 % verzeichnen wird. Die COVID-19-Pandemie lähmte die Nachfrage und verstärkte den Abwärtsdruck auf die Immobilienpreise. Infolgedessen stieg der Immobilienpreisindex Malaysias im Laufe des Jahres bis zum ersten Quartal 2021 um winzige 0,3 %, verglichen mit dem Anstieg von 1,9 % im Vorjahresvergleich im Vorjahr. Dies war eine starke Verlangsamung gegenüber dem jährlichen Preiswachstum von 7,5 % von 2010 bis 2019. Inflationsbereinigt sanken die Immobilienpreise im ersten Quartal 2021 um 1,3 % gegenüber dem Vorjahr.

- Der malaysische Immobilienmarkt erholte sich im Jahr 2022, da sich die Nachfrage wahrscheinlich stärker auf bezahlbaren Wohnraum verlagerte. Die Immobilienentwickler waren hinsichtlich der mittel- bis langfristigen Immobilienaussichten aufgrund der Wahrscheinlichkeit einer robusten Immobiliennachfrage bei der jungen Bevölkerungsgruppe vorsichtig optimistisch.

- Es wird erwartet, dass das Zinsniveau derzeit günstig bleibt. Das Jahr 2022 war ab 2021 weiterhin herausfordernd, da im Haushaltsplan 2022 nur wenig vorgesehen war, mit Ausnahme der Rückkehr der Immobiliengewinnsteuer (RPGT) auf 0 % bzw. 5,0 % für Privatpersonen und Unternehmen.

Trends auf dem Immobilienmarkt in Malaysia

Überangebot verursacht Probleme

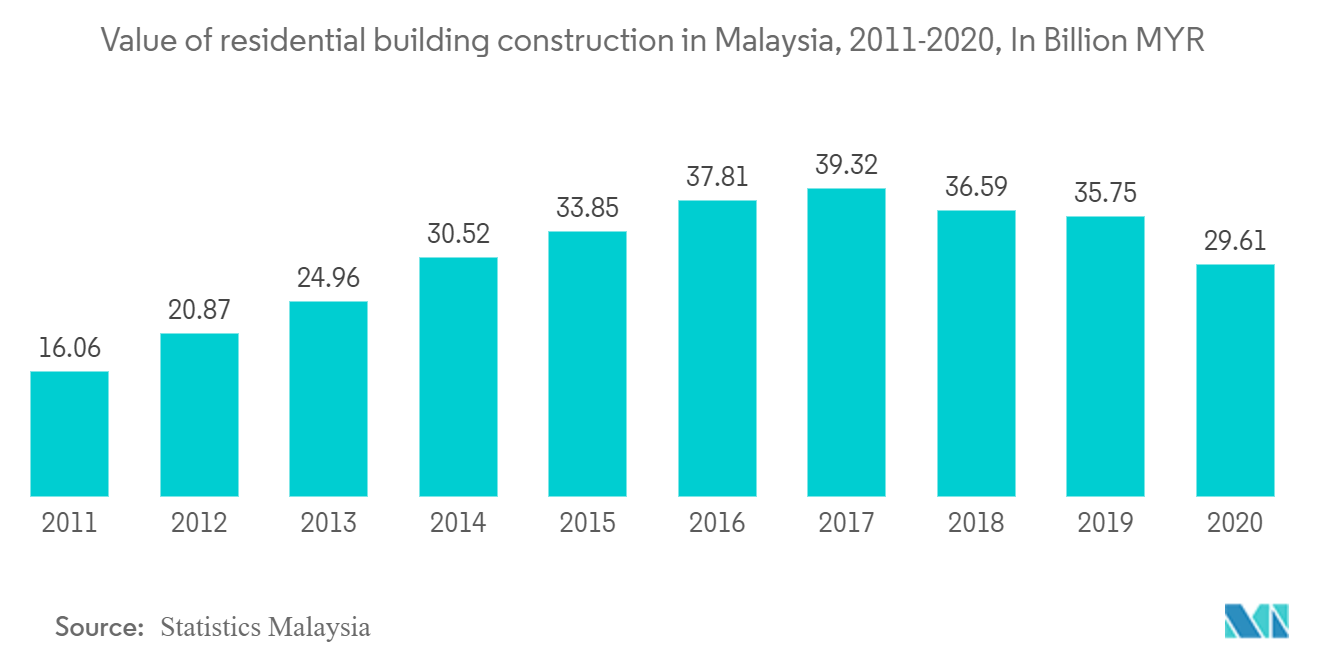

Nach einem jahrzehntelangen Immobilienpreisboom hat sich der Immobilienmarkt in Malaysia in den letzten zwei Jahren aufgrund eines massiven Überangebots abgekühlt. Im vergangenen Jahr gab es in Malaysias Großstädten unverkaufte Wohnungen im Wert von 18,48 Milliarden MYR (4,41 Milliarden US-Dollar), was das Ergebnis einer erheblichen Überbauung erstklassiger Immobilien während des jüngsten Booms war.

Um dieser übermäßigen Bebauung entgegenzuwirken, hat die Regierung zahlreiche Maßnahmen eingeführt, um Spekulationen einzudämmen und Bauträger davon abzuhalten, übermäßig zu bauen. Die Stempelsteuer wurde von 3 % auf 4 % für Immobilien im Wert von über 1 Million MYR (238.578 USD) erhöht.

Die Regierung führte außerdem eine zusätzliche Immobiliengewinnsteuer (RPGT) von 5 % auf den Verkauf von Immobilien ein, die seit sechs Jahren oder länger im Besitz sind. Diese Maßnahmen wurden jedoch vorübergehend gelockert, um die Auswirkungen der Pandemie auf den Immobilienmarkt zu bewältigen.

Der Großraum Kuala Lumpur vergrößert die Bürofläche

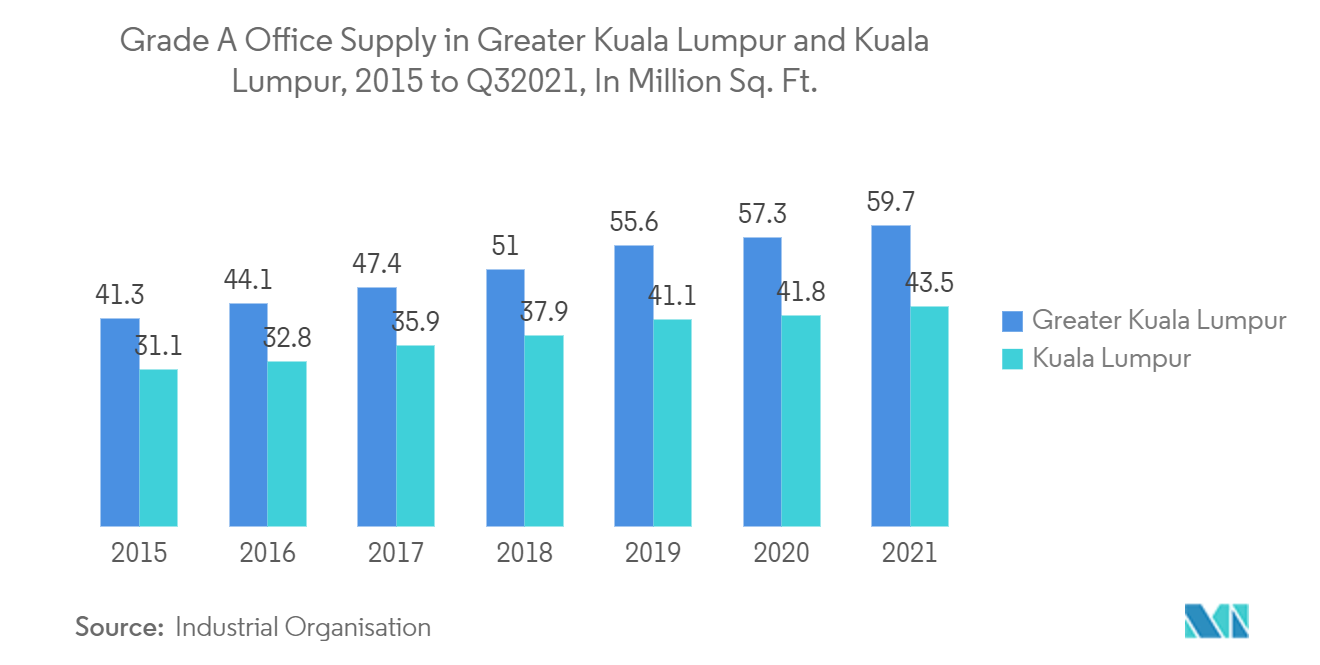

Der Büromarkt im Großraum Kuala Lumpur erreichte Ende des dritten Quartals 2021 ein Gesamtangebot von über 136 Millionen Quadratfuß, wovon 67 % im WP Kuala Lumpur (91,7 Millionen Quadratfuß) liegen. Dies entsprach einem Wachstum von 2,1 % seit Jahresbeginn und es wurde erwartet, dass das Jahr mit einem Wachstum von 4,4 % endet, da bis Ende 2021 weitere Büros fertiggestellt wurden.

In den ersten neun Monaten des Jahres 2021 wurden im Großraum Kuala Lumpur neun neue Büros fertiggestellt. Sechs der Gebäude befinden sich im WP Kuala Lumpur, nämlich Menara Legasi, Menara Permata Sapura KLCC, TSLaw Tower, The Five at Kompleks Pejabat Damansara, Plaza Conlay und Menara Great Eastern 2, mit einer Gesamtfläche von 2,06 Millionen Quadratfuß.

Andererseits verzeichnete Outer KL drei neue Bürogebäude, nämlich Q Tower, Imazium at Damansara Uptown und Quill 9 Annexe, mit einer Fläche von 0,69 Millionen Quadratfuß. Die erwarteten neuen Bürofertigstellungen im Großraum Kuala Lumpur werden sich bis 2023 auf 9,9 Millionen Quadratfuß belaufen Dies entspricht einem weiteren Angebotswachstum von 7 % gegenüber dem bestehenden Niveau, wovon 84 % oder etwa 8,3 Millionen Quadratfuß auf WP Kuala Lumpur entfallen.

Überblick über die Immobilienbranche in Malaysia

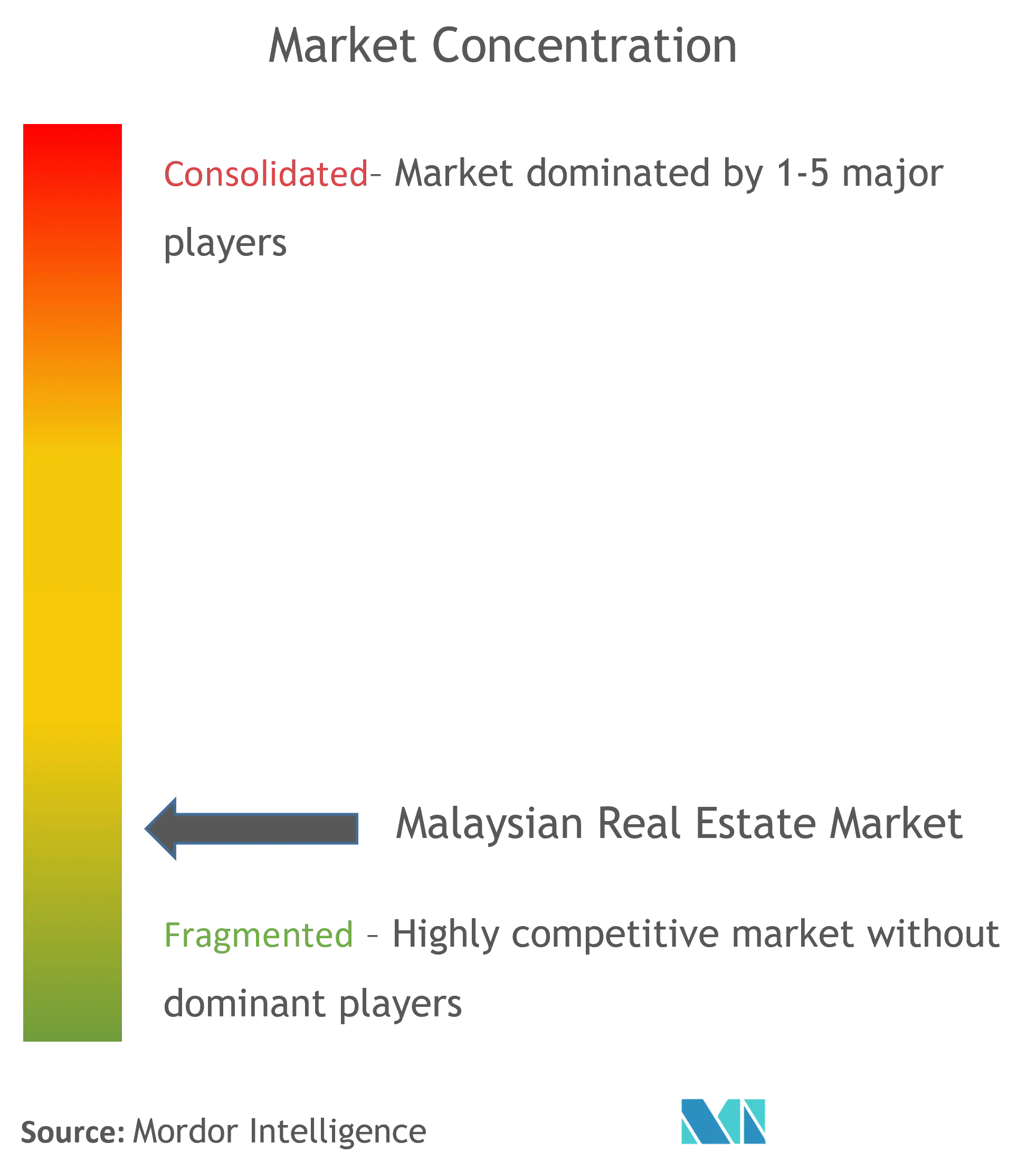

Der Wohnimmobilienmarkt in Malaysia ist stark fragmentiert. Die Top-Akteure im malaysischen Immobiliensektor werden in dieser Studie behandelt. Große Unternehmen verfügen über finanzielle Ressourcen zu ihrem Vorteil, während kleine Unternehmen durch den Aufbau von Fachwissen auf lokalen Märkten effektiv konkurrieren können.

Der stärkere Wettbewerb zwischen den Marktteilnehmern wirkt sich auf die Verkaufspreise und Grundstückspreise aus und führt zu einem weiteren Überangebot auf dem Markt. Darüber hinaus wird der Markt von einigen panindischen Markenanbietern und mehreren lokalen Anbietern dominiert.

Hartamas Real Estate (Malaysia) Sdn Bhd, Bandar Utama City Sdn Bhd, SP Setia Bhd, Lien Hoe Corporation Berhad, Amcorp Properties Berhad und andere sind einige der bekanntesten Unternehmen.

Immobilienmarktführer in Malaysia

Hartamas Real Estate (Malaysia) Sdn Bhd

Bandar Utama City Sdn. Bhd.

S P Setia Bhd

Lien Hoe Corporation Berhad

Amcorp Properties Berhad

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Immobilienmarkt in Malaysia

- Juli 2023: Sentral REIT hat mit MRCB einen Vertrag über den Erwerb des 27-stöckigen Menara CelcomDigi in Petaling Jaya für 450 Millionen RM abgeschlossen. Sentral REIT hatte angekündigt, dass die Übernahme mit Barmitteln finanziert wird, die durch eine Kombination aus Eigenkapital- und Fremdkapitalfinanzierungen aufgebracht werden.

- September 2023: SkyWorld aus Malaysia, Entwickler des bekannten Freizeitparks Genting SkyWorlds, hat 5.300 Quadratmeter Land in Ho-Chi-Minh-Stadt erworben, sein erster Landerwerb in Vietnam. SkyWorld wird 350 Milliarden VND (14,5 Millionen US-Dollar) für den Erwerb von 100 % der Anteile des vietnamesischen Unternehmens ausgeben.

Segmentierung der Immobilienbranche in Malaysia

Der Immobiliensektor umfasst verschiedene Phasen des Immobilienhandels, wie z. B. Entwicklungs-, Verkaufs-, Kauf-, Leasing- und Managementprozesse im Industriesektor, im Wohnsektor usw. Darüber hinaus umfasst der malaysische Immobilienmarktbericht eine vollständige Hintergrundanalyse der Branche , einschließlich aktueller Wirtschafts- und Marktszenarien, Schätzung der Marktgröße für Schlüsselsegmente, aufkommender Trends in den Marktsegmenten und Marktdynamik. Der Bericht befasst sich auch mit den Auswirkungen der COVID-19-Pandemie auf den Markt.

Der malaysische Immobilienmarkt ist nach Wohnimmobilien (Wohnungen, Villen, andere Arten von Wohnimmobilien) und Gewerbeimmobilien (Büros, Einzelhandel, Gastronomie und andere Arten von Gewerbeimmobilien) unterteilt. Der Bericht bietet Marktgrößen und Prognosen für den malaysischen Immobilienmarkt im Wert (Milliarden US-Dollar) für die oben genannten Segmente.

| Wohnimmobilien | Villen |

| Wohnungen | |

| Andere Arten | |

| Gewerbeimmobilien | Büros |

| Einzelhandel | |

| Gastfreundschaft | |

| Industriell | |

| Andere Arten |

| Nach Typ | Wohnimmobilien | Villen |

| Wohnungen | ||

| Andere Arten | ||

| Gewerbeimmobilien | Büros | |

| Einzelhandel | ||

| Gastfreundschaft | ||

| Industriell | ||

| Andere Arten | ||

Häufig gestellte Fragen zur Immobilienmarktforschung in Malaysia

Wie groß ist der malaysische Immobilienmarkt?

Es wird erwartet, dass der malaysische Immobilienmarkt im Jahr 2024 36,76 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,64 % auf 50,69 Milliarden US-Dollar wachsen wird.

Wie groß ist der Immobilienmarkt in Malaysia derzeit?

Im Jahr 2024 wird die Größe des Immobilienmarktes in Malaysia voraussichtlich 36,76 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem malaysischen Immobilienmarkt?

Hartamas Real Estate (Malaysia) Sdn Bhd, Bandar Utama City Sdn. Bhd., S P Setia Bhd, Lien Hoe Corporation Berhad, Amcorp Properties Berhad sind die größten Unternehmen, die auf dem malaysischen Immobilienmarkt tätig sind.

Welche Jahre deckt dieser malaysische Immobilienmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des malaysischen Immobilienmarktes auf 34,47 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des malaysischen Immobilienmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des malaysischen Immobilienmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Immobilien in Malaysia.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Immobilien in Malaysia im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Immobilienanalyse in Malaysia umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.