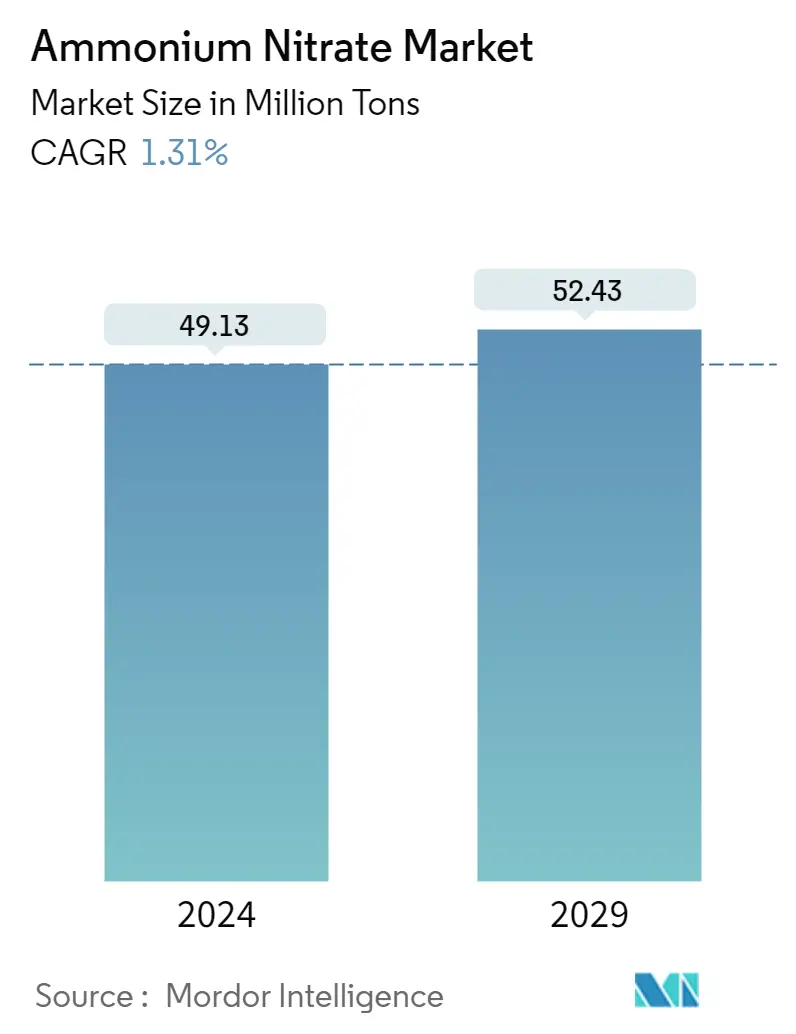

Marktgröße für Ammoniumnitrat

| Studienzeitraum | 2019 - 2029 |

| Marktvolumen (2024) | 49.13 Millionen Tonnen |

| Marktvolumen (2029) | 52.43 Millionen Tonnen |

| CAGR(2024 - 2029) | 1.31 % |

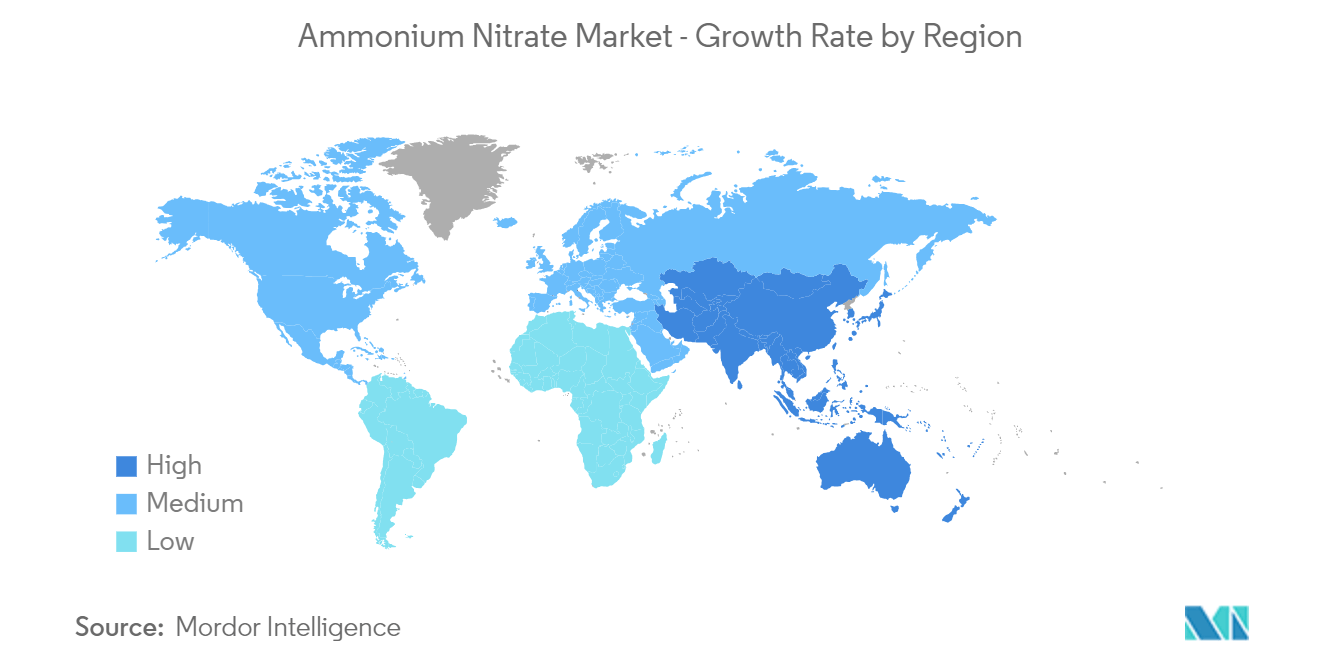

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Ammoniumnitrat

Die Größe des Ammoniumnitrat-Marktes wird im Jahr 2024 auf 49,13 Millionen Tonnen geschätzt und soll bis 2029 52,43 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 1,31 % im Prognosezeitraum (2024-2029) entspricht.

Im Jahr 2020 wurde das Wachstum des Ammoniumnitrat-Marktes aufgrund der Transportbeschränkungen und der knappen Verfügbarkeit von Rohstoffen aufgrund des COVID-19-Ausbruchs behindert. Allerdings hat sich der Markt seitdem stetig erholt und wächst aufgrund des erhöhten Ammoniumnitratverbrauchs in verschiedenen Branchen nach der Pandemie moderat.

- Der steigende Verbrauch von Ammoniumnitrat bei der Produktion landwirtschaftlicher Produkte oder Düngemittel ist ein wesentlicher Faktor für das Marktwachstum.

- Auf der anderen Seite nimmt die Präsenz von Alternativen für Ammoniumnitrat auf dem Markt, wie z. B. Düngemittel auf Harnstoff- und Stickstoffbasis, zu und dürfte das Marktwachstum im Prognosezeitraum behindern.

- Darüber hinaus dürfte die zunehmende Verwendung von Ammoniumnitrat als lebenswichtiger Bestandteil in zahlreichen Sprengstoffen, die in der Bergbauindustrie zur seismischen Erkundung eingesetzt werden, künftig profitable Wachstumschancen für den Weltmarkt schaffen.

- Nordamerika dominierte den Weltmarkt, wobei ein erheblicher Anteil des Ammoniumnitratverbrauchs aus Ländern wie den Vereinigten Staaten und Kanada stammte.

Markttrends für Ammoniumnitrat

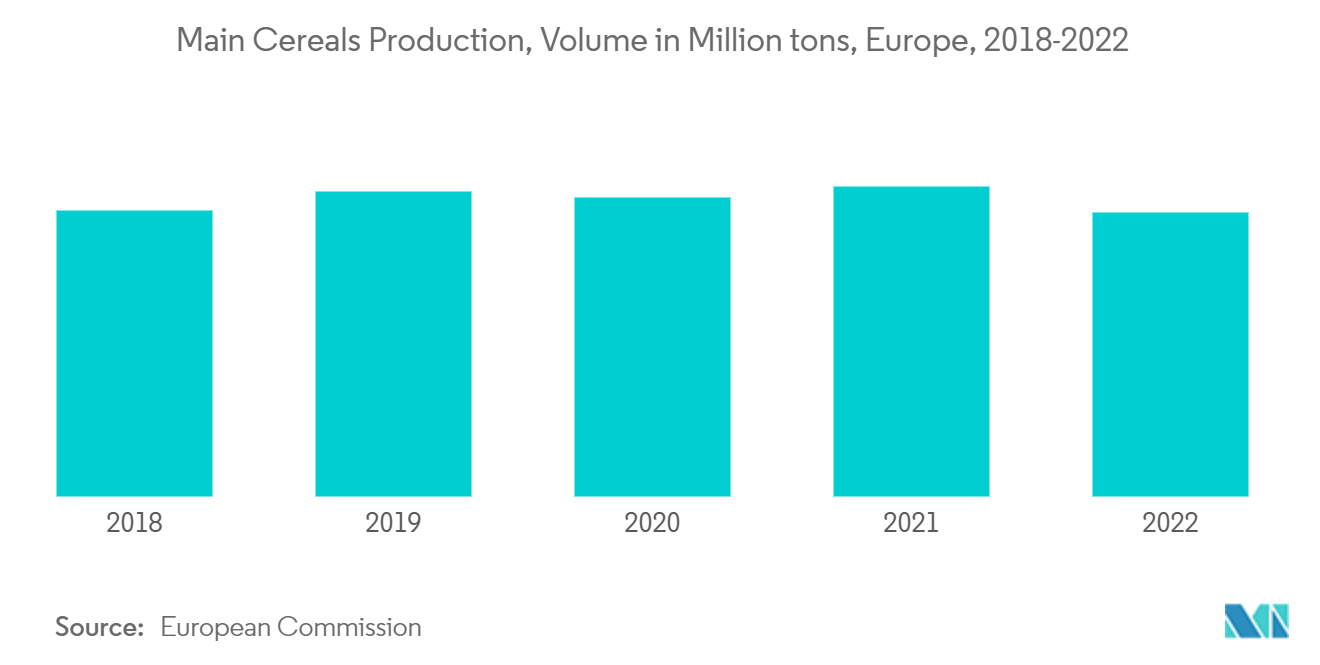

Das Agrarsegment dominiert die Nachfrage nach Ammoniumnitrat

- In der Agrarindustrie reichern Düngemittel das Wachstum der Pflanzen mit essentiellen Nährstoffen an, die für ein gesundes Wachstum sorgen und sie krankheitsfrei halten. Verschiedene Düngemittel sind in löslicher, trockenkristalliner und zeitverzögerter Form erhältlich. Ammoniumnitrat ist ein solcher Dünger, der verwendet wird, um Pflanzen mit ausreichend Stickstoff zu versorgen.

- Ammoniumnitrat versorgt Pflanzen sowohl sofort als auch nachhaltig mit Stickstoff. Wurzeln nehmen den Ammoniumanteil leicht auf, während der Nitratanteil von Bodenmikroorganismen langsam in Ammonium umgewandelt wird. Gemüsebauern bevorzugen oft Ammoniumnitrat wegen seiner sofortigen Nitratverfügbarkeit.

- Rashtriya Chemicals and Fertilizers Limited (RCF), ein zentraler öffentlicher Sektor Indiens, der dem Ministerium für Chemikalien und Düngemittel untersteht, zahlte für das Geschäftsjahr 2021–22 insgesamt INR 212,40 Crore (25,5 Millionen US-Dollar), die zur Steigerung der Produktion von Ammoniumnitrat verwendet werden (AN) schmilzt in seiner bestehenden Anlage durch optimale Nutzung der vorhandenen Infrastruktur von 150.000 Tonnen auf 19.000 Tonnen pro Jahr.

- Laut IBEF beliefen sich Indiens Exporte von Agrarprodukten im Geschäftsjahr 22 auf 43,37 Milliarden US-Dollar, was den Anstieg des Verbrauchs von Ammoniumnitratdüngern zeigt. Je mehr Pflanzen angebaut werden, desto höher wird der Einsatz von Ammoniumnitratdüngern sein.

- Nach Angaben der Thyssenkrupp AG werden rund 80 % des jährlich erzeugten Ammoniaks hauptsächlich für die Herstellung von Düngemitteln eingesetzt. Die Düngung verbessert die Pflanzenernährung, stimuliert die Pflanzenentwicklung, steigert die Erntequalität und erhält letztendlich die Bodenfruchtbarkeit und steigert sie möglicherweise.

- Angesichts der weltweit rasch wachsenden landwirtschaftlichen Aktivitäten wird daher erwartet, dass die Nachfrage nach festem Ammoniumnitrat im Prognosezeitraum rasch ansteigt.

Die Region Nordamerika wird den Markt dominieren

- Auf Nordamerika entfällt der größte Anteil der Nachfrage nach Ammoniumnitrat auf dem Weltmarkt.

- In Nordamerika stellen die Vereinigten Staaten den Hauptmarkt für die Agrarindustrie dar, obwohl Kanadas Düngemittelindustrie in der nahen Vergangenheit ein Wachstum verzeichnete.

- Nach Angaben des US-Landwirtschaftsministeriums (USDA) steigert die Biden-Harris-Regierung die in den USA hergestellte Düngemittelproduktion, um den durch den Krieg in der Ukraine verursachten steigenden Preisen für die Landwirte entgegenzuwirken. Im September 2022 kündigte die Regierung an, einen Zuschuss in Höhe von 500 Millionen US-Dollar anzubieten, um die heimische Düngemittelproduktion anzukurbeln. Das Düngemittelausweitungsprogramm der Regierung ist Teil einer regierungsweiten Anstrengung, den Wettbewerb auf dem Agrarmarkt zu erhöhen.

- Die Agrarindustrie leistet einen wichtigen Beitrag zur kanadischen Wirtschaft. Nach Angaben von Agriculture and Agri-Food Canada (AAFC) war Kanada im Jahr 2022 der fünftgrößte Agrarexporteur der Welt. Im Jahr 2022 erwirtschafteten der Agrar- und Agrarlebensmittelsektor Kanadas 143,8 Milliarden US-Dollar (rund 7,0 %) des kanadischen Bruttoinlandsprodukts ( BIP) durch die Bereitstellung sicherer, nahrhafter und nachhaltiger Lebensmittel für die Welt.

- In der kanadischen Düngemittelindustrie gibt es viele Hersteller sowie Groß- und Einzelhändler von Stickstoffdüngern, einschließlich Ammoniumnitrat. Das Land verfügt außerdem über einen riesigen Exportmarkt.

- Laut FERTILIZER CANADA unterstützt die kanadische Düngemittelindustrie 76.000 Arbeitsplätze in Kanada. Die Düngemittelindustrie erwirtschaftet in Kanada eine jährliche Wirtschaftstätigkeit von 23 Milliarden US-Dollar. 12 % des weltweiten Düngemittelangebots stammen aus Kanada.

- Der enorme Bedarf an Ammoniumnitrat resultiert aus der steigenden Nachfrage nach Ammoniumnitrat-Heizöl und der gestiegenen Nachfrage nach Sprengstoffen im Verteidigungsbereich.

- Das US Bureau of Mines betreibt ein fortlaufendes Programm zur Untersuchung der Produkte von Sprengstoffen und zur Identifizierung von Sprengstoffen, die sicher unter Tage eingesetzt werden können. Dies ermöglicht weitere Fortschritte bei Sprengstoffen aus Ammoniumnitrat in den Vereinigten Staaten.

- Laut dem Haushaltsamt des US-Kongresses hat CBO für das Geschäftsjahr 2023 diskretionäre Ausgaben für Verteidigung und Militär in Höhe von 828 Milliarden US-Dollar prognostiziert, was einem Anstieg der Verteidigungsausgaben um 4 % gegenüber dem Geschäftsjahr 2022 entspricht. Dies ermöglicht eine Steigerung der Produktion von Sprengstoffen für militärische Zwecke im Jahr das Land.

- Das Düngemittelsegment wird aufgrund des dynamischen Wachstums der landwirtschaftlichen Aktivitäten in der Region im Prognosezeitraum voraussichtlich wachsen.

Überblick über die Ammoniumnitrat-Branche

Der Ammoniumnitratmarkt ist seiner Natur nach stark fragmentiert. Zu den Hauptakteuren auf dem untersuchten Markt (nicht in einer bestimmten Reihenfolge) gehören unter anderem EuroChem Group, Orica Limited, CF Industries Holdings, Inc., URALCHEM JSC und Yara International ASA.

Marktführer für Ammoniumnitrat

-

URALCHEM JSC

-

Yara International ASA

-

CF Industries Holdings, Inc.

-

EuroChem Group

-

Orica Limited

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Ammoniumnitrat

Juli 2023 Yara Clean Ammonia und Bunker Holding haben ein MOU (Memorandum of Understanding) unterzeichnet, um den Markt für Ammoniak als Schiffstreibstoff zu entwickeln. Ammoniak wird als Schiffstreibstoff für den dekarbonisierten Seetransport eingesetzt.

April 2023 Chambal Fertilizers kündigt den Bau einer technischen Ammoniumnitrat (TAN)-Anlage mit einer Kapazität von 240.000 Tonnen/Jahr auf der grünen Wiese in seinem Gadepan-Komplex im nordwestlichen Bundesstaat Rajasthan an. Die Anlage soll voraussichtlich im Oktober 2025 den Betrieb aufnehmen.

Ammoniumnitrat-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Steigende Nachfrage nach Ammoniumnitrat-Heizöl (ANFO)

4.1.2 Steigende Nachfrage nach Düngemitteln im Agrarsektor

4.1.3 Andere Treiber

4.2 Einschränkungen

4.2.1 Strenge Vorschriften zur Verwendung von Ammoniumnitrat

4.2.2 Verfügbarkeit von Ersatzprodukten

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße im Volumen)

5.1 Anwendung

5.1.1 Düngemittel

5.1.2 Sprengstoffe

5.1.3 Andere Anwendungen (Gasgeneratoren, Kühlakkus, Pyrotechnik, Raketenantrieb und industrielle Prozesse)

5.2 Endverbraucherindustrie

5.2.1 Landwirtschaft

5.2.2 Bergbau

5.2.3 Verteidigung

5.2.4 Andere Endverbraucherindustrien (Automobilindustrie, Lebensmittelindustrie, Öl und Gas, Medizin und Bauwesen)

5.3 Erdkunde

5.3.1 Asien-Pazifik

5.3.1.1 China

5.3.1.2 Indien

5.3.1.3 Japan

5.3.1.4 Südkorea

5.3.1.5 Rest des asiatisch-pazifischen Raums

5.3.2 Nordamerika

5.3.2.1 Vereinigte Staaten

5.3.2.2 Kanada

5.3.2.3 Mexiko

5.3.3 Europa

5.3.3.1 Deutschland

5.3.3.2 Großbritannien

5.3.3.3 Italien

5.3.3.4 Frankreich

5.3.3.5 Rest von Europa

5.3.4 Südamerika

5.3.4.1 Brasilien

5.3.4.2 Argentinien

5.3.4.3 Rest von Südamerika

5.3.5 Naher Osten und Afrika

5.3.5.1 Saudi-Arabien

5.3.5.2 Südafrika

5.3.5.3 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil (%)**/Ranking-Analyse

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 CF Industries Holdings, Inc.

6.4.2 Chambal Fertilisers

6.4.3 ENAEX

6.4.4 EuroChem Group

6.4.5 MAXAMCORP INTERNATIONAL SL

6.4.6 Orica Limited.

6.4.7 Sasol Ltd.

6.4.8 San Corporation

6.4.9 URALCHEM JSC

6.4.10 Vijay Gas Industry Pvt. Ltd

6.4.11 Yara International ASA

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Entwicklung intelligenter Sprengstoffe

7.2 Andere Möglichkeiten

Segmentierung der Ammoniumnitrat-Industrie

Ammoniumnitrat (NH4NO3) ist eine chemische Verbindung bestehend aus Ammoniumionen (NH4+) und Nitrationen (NO3-). Es ist ein weißer, kristalliner Feststoff, der in Wasser gut löslich ist. Ammoniumnitrat ist aufgrund seiner einzigartigen Eigenschaften für seinen Einsatz in verschiedenen industriellen, landwirtschaftlichen und kommerziellen Anwendungen bekannt.

Der Ammoniumnitratmarkt ist nach Anwendung, Endverbraucherindustrie und Geografie segmentiert. Je nach Anwendung ist der Markt in Düngemittel, Sprengstoffe und andere Anwendungen (Kühlakkus, Gasgeneratoren, Pyrotechnik, Raketenantrieb und industrielle Prozesse) unterteilt. Nach Endverbraucherindustrie ist der Markt in Landwirtschaft, Bergbau, Verteidigung und andere Endverbraucherindustrien (Automobilindustrie, Lebensmittel, Chemie, Öl und Gas, Medizin und Bauwesen) unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Ammoniumnitratmarkt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Tonnen) erstellt.

| Anwendung | ||

| ||

| ||

|

| Endverbraucherindustrie | ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Marktforschung zu Ammoniumnitrat

Wie groß ist der Ammoniumnitrat-Markt?

Die Marktgröße für Ammoniumnitrat wird im Jahr 2024 voraussichtlich 49,13 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 1,31 % auf 52,43 Millionen Tonnen wachsen.

Wie groß ist der Ammoniumnitrat-Markt derzeit?

Im Jahr 2024 wird die Größe des Ammoniumnitratmarktes voraussichtlich 49,13 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Ammoniumnitrat-Markt?

URALCHEM JSC, Yara International ASA, CF Industries Holdings, Inc., EuroChem Group, Orica Limited sind die wichtigsten Unternehmen, die auf dem Ammoniumnitratmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Ammoniumnitrat-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Ammoniumnitrat-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Ammoniumnitrat-Markt.

Welche Jahre deckt dieser Ammoniumnitrat-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Ammoniumnitrat-Marktes auf 48,49 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Ammoniumnitrat-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Ammoniumnitrat-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht über Ammoniumnitrat

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Ammoniumnitrat im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Ammoniumnitrat-Analyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.