Marktanalyse für Aluminiumhydroxid

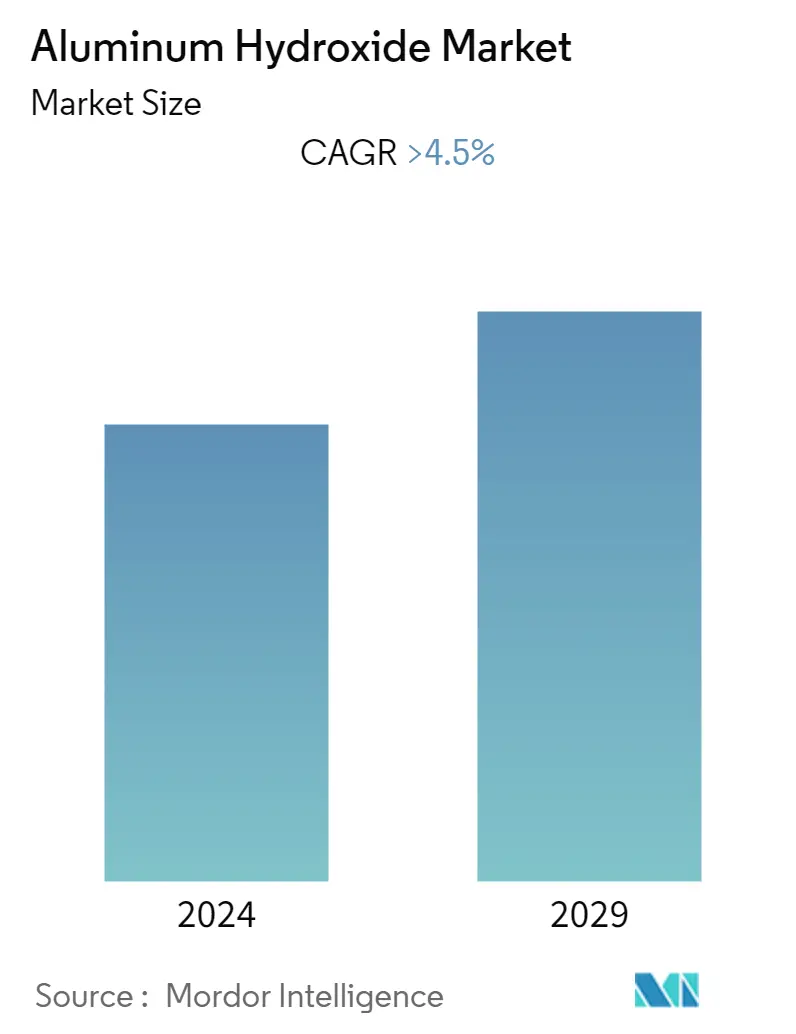

Der Markt für Aluminiumhydroxid (Aluminiumoxidtrihydrat) wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 4,5 % verzeichnen.

- COVID-19 wirkte sich mäßig auf das Branchenwachstum aus und stoppte die Produktion vorübergehend. Nach der Pandemie steigt der Verbrauch von Aluminiumhydroxid jedoch in verschiedenen Branchen allmählich an.

- Zu den wichtigsten Faktoren, die die Marktstudie vorantreiben, gehören der zunehmende Einsatz von Polymeren, vor allem als Brandschutzmittel, und steigende Sicherheitsstandards im Hochbau. Es wird erwartet, dass zunehmende Gesundheitsrisiken, vor allem aufgrund der Exposition gegenüber Aluminiumhydroxid, das Wachstum des Marktes behindern.

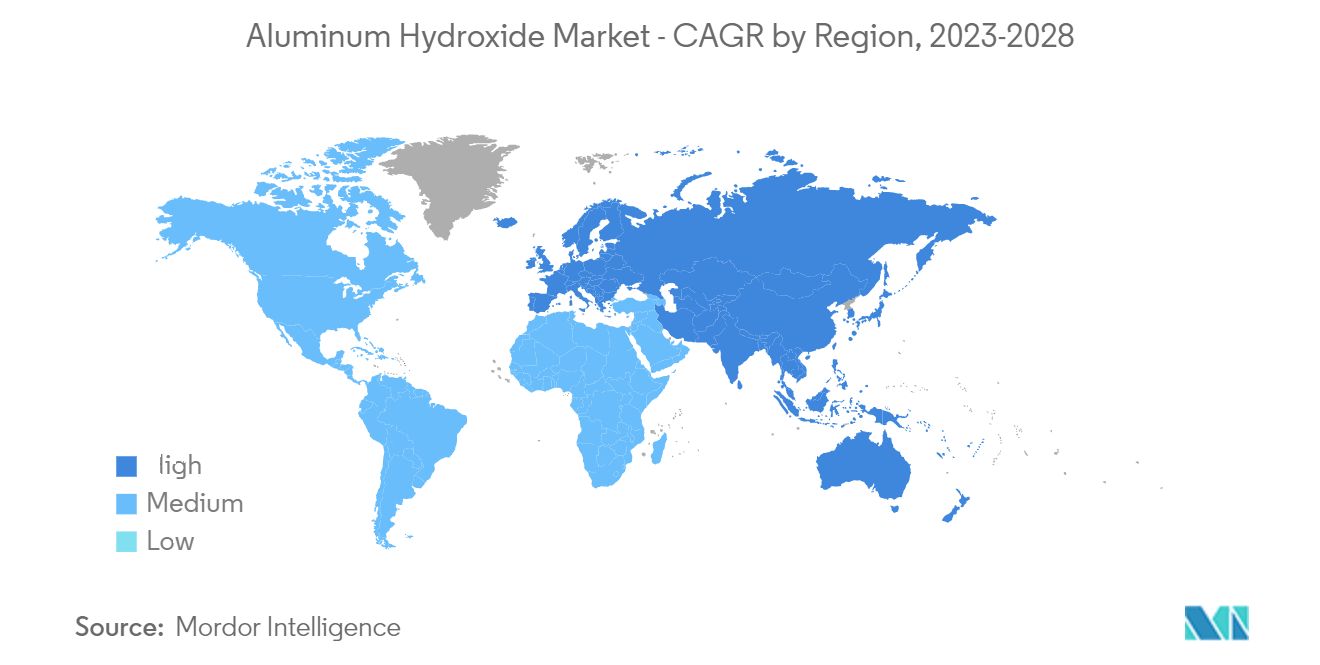

- Der zunehmende Einsatz von Batterien und Chemikalien dürfte im Prognosezeitraum eine Wachstumschance für den untersuchten Markt darstellen. Der asiatisch-pazifische Raum dominiert aufgrund der steigenden Kunststoffnachfrage, insbesondere in Ländern wie China und Indien, die globale Aluminiumhydroxidindustrie.

Markttrends für Aluminiumhydroxid

Kunststoffsegment soll den Markt dominieren

- Aluminiumoxidtrihydrat wird hauptsächlich in Kunststoffen als Flammschutzmittel verwendet. Fast 40 % des produzierten Aluminiumoxidtrihydrats werden in der Kunststoffindustrie verwendet. Bei Thermoplasten werden flammhemmende Stoffe in geschmolzenem Zustand während der Extrusion in die Polymermatrix eingebracht, während bei duroplastischen Kunststoffen die flammhemmenden Stoffe durch Polykondensation oder Pfropfung in die Polymerstruktur eingebracht werden.

- Kunststoffe werden aufgrund ihrer Vorteile wie niedrige Kosten, geringeres Gewicht, Haltbarkeit, Wasserbeständigkeit usw. in verschiedenen Endverbraucherbranchen eingesetzt. Zu den wichtigsten Endverbraucherbranchen zählen Automobil und Transport, Bauwesen sowie Elektrik und Elektronik , unter anderen.

- Die wachsende Nachfrage nach leichten und feuerbeständigen Materialien in der Automobilindustrie zur Steigerung der Effizienz und Designflexibilität ist in erster Linie für das Wachstum des Kunststoffmarktes verantwortlich. Hochleistungskunststoffe bieten Herstellern Designvorteile und vergleichbare Festigkeiten wie Stahl. Dies trägt somit dazu bei, das Gesamtgewicht zu reduzieren und die Treibhausgasemissionen (THG) zu kontrollieren.

- Aus Gesundheits-, Sicherheits- und Recyclinggründen sucht die Elektroindustrie nach Alternativen zur Verwendung von Halogenen als Flammschutzmittel. Das speziell für diese Anforderungen entwickelte nichthalogenierte Material wird in elektrischen Anwendungen wie Isolierelementen und Gehäusen für Leistungsschalter, Schütze, Transformatoren und Motoren weit verbreitet sein.

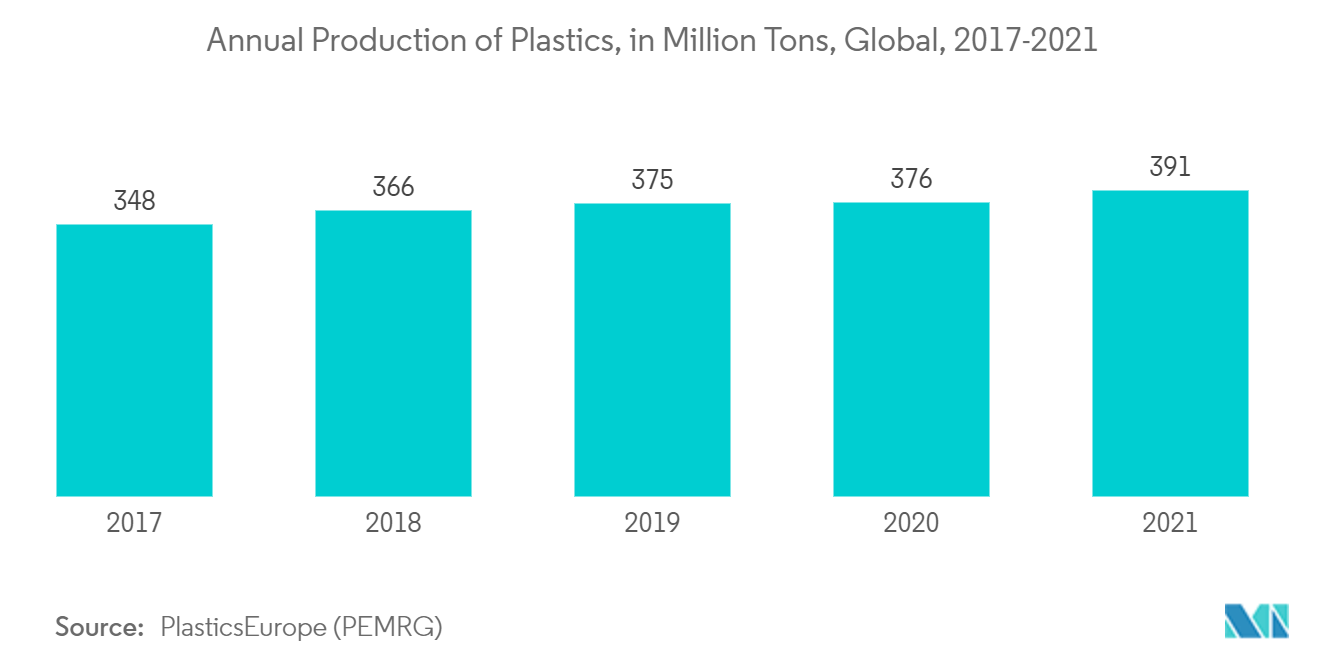

- Die weltweite Kunststoffproduktion lag im Jahr 2021 bei rund 390,7 Millionen Tonnen, was einer jährlichen Steigerung von 4 % entspricht. Die Kunststoffnachfrage wird auf absehbare Zeit weiter steigen und die Produktion im Jahr 2050 voraussichtlich 589 Millionen Tonnen erreichen. Auch die Nachfrage nach umweltfreundlichen Lösungen wie nachhaltigen Kunststoffverpackungen wird voraussichtlich steigen.

- China ist der führende Kunststoffproduzent und macht etwa 32 % der weltweiten Produktion aus. Trotz der wirtschaftlichen Auswirkungen der Pandemie stieg die Produktion von Kunststoffprodukten in China im Jahr 2020. China produziert derzeit monatlich 6 bis 8 Millionen Tonnen Kunststoffprodukte.

- Darüber hinaus ist Indiens Kunststoffindustrie seit ihrer Gründung schnell gewachsen und ist heute mit mehr als 20.000 Verarbeitungseinheiten ein wichtiger Akteur in der globalen Kunststoffproduktion. Es handelt sich um eine milliardenschwere Industrie, die einen wichtigen Beitrag zur indischen Wirtschaft leistet und etwa vier Millionen Menschen beschäftigt. Darüber hinaus handelt es sich um einen globalen Anbieter, wobei Indiens Polymerexporte im Jahr 2021 insgesamt rund 1,5 Millionen Tonnen betragen.

- Der Anstieg der Polymerproduktionsaktivitäten im asiatisch-pazifischen Raum und in Europa wird im Prognosezeitraum wahrscheinlich den Aluminiumhydroxidmarkt antreiben.

China wird im asiatisch-pazifischen Raum dominieren

- China dominierte den asiatisch-pazifischen Markt. China verfügt über einen der größten Chemiemärkte der Welt, der den regionalen Markt erheblich beeinflusst. In den letzten Jahren kam es zu einem rasanten Anstieg grenzüberschreitender Fusionen und Übernahmen durch staatliche Unternehmen und private Einrichtungen sowie ausgehenden Greenfield-Investitionen.

- Im Rahmen des laufenden 13. Fünfjahresplans wird erwartet, dass Chinas chemische Industrie in eine neue Phase eintritt, die durch grüne Entwicklung, industrielle Modernisierung und strukturelle Entwicklungen gekennzeichnet ist. Auch der chinesische Gesundheitssektor wächst rasant. Als Teil von Pekings Industrieplan Made in China 2025 kündigte Präsident Xi Jinping Pläne an, sich auf Innovation und einheimische Forschung und Entwicklung im Pharmasektor zu konzentrieren.

- Im Jahr 2021 beliefen sich die Gesamtausgaben für das Gesundheitswesen in China auf über 7,7 Billionen CNY (1,1 Billionen USD). Insgesamt werden die Gesundheitsausgaben voraussichtlich auf 2,53 Billionen US-Dollar steigen, was einer durchschnittlichen jährlichen Wachstumsrate von 8,4 % entspricht. Der Anteil der Gesundheitsausgaben am chinesischen BIP wird von 6,6 % im Jahr 2022 auf 9,1 % im Jahr 2035 steigen.

- Indien ist für etwa 6 % des weltweiten Kunststoffverbrauchs verantwortlich und ist damit der drittgrößte Verbraucher hinter China und den Vereinigten Staaten. Es wird erwartet, dass das Wirtschaftswachstum und das Bevölkerungswachstum den Kunststoffverbrauch in den kommenden Jahrzehnten vorantreiben werden. Prognosen zeigen, dass der Kunststoffverbrauch in Indien bis 2060 auf über 160 Millionen Tonnen steigen könnte. Es wird erwartet, dass solche Faktoren während der Prognose den chinesischen Markt für Aluminiumhydroxid antreiben werden Zeitraum.

Überblick über die Aluminiumhydroxid-Branche

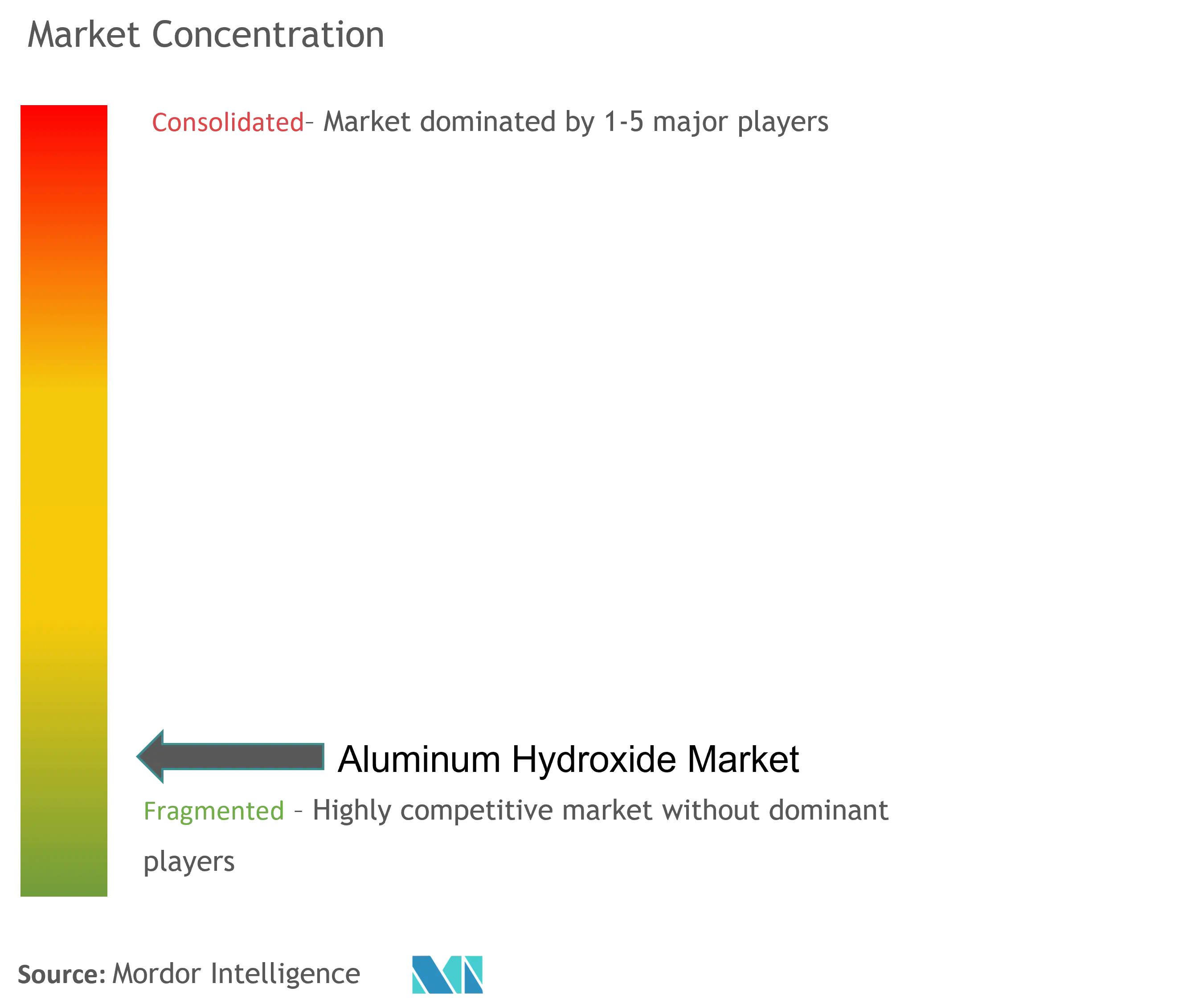

Der Markt für Aluminiumhydroxid ist fragmentiert und umfasst mehrere Hersteller auf der ganzen Welt. Zu den großen Unternehmen zählen unter anderem Aluminium Corporation of China Limited (Chalco), Nabaltec AG, TOR Minerals International Inc., Huber Engineered Materials und LKAB Minerals AB.

Marktführer bei Aluminiumhydroxid

-

Aluminum Corporation of China Limited (Chalco)

-

Nabaltec AG

-

TOR Minerals International Inc.

-

Huber Engineered Materials

-

LKAB Minerals AB

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Aluminiumhydroxid-Industrie

Aluminiumhydroxid ist eine basische anorganische, weiß gefärbte, energiereiche, amphotere Verbindung. Es ist auch als Aluminiumoxidhydrat oder Aluminiumtrihydrat bekannt. Aufgrund seiner vielseitigen Eigenschaften, darunter geringes Gewicht und Feuerbeständigkeit, wird es in zahlreichen Endverbraucherbranchen eingesetzt, darunter im Baugewerbe, in der Elektro- und Elektronikindustrie, im Automobilbau und im Transportwesen.

Der Markt ist in Produkttyp, Endverbraucherbranche und Geografie unterteilt. Nach Produkttyp ist der Markt in Industriequalität, Pharmaqualität und andere Produkttypen unterteilt. Basierend auf der Endverbraucherbranche ist der Markt in Kunststoffe, Pharmazeutika, Beschichtungen, Klebstoffe, Dichtstoffe, Elastomere und andere Endverbraucherbranchen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Aluminiumhydroxid-Markt in 15 Ländern in den wichtigsten Regionen.

Die Marktgröße und Prognosen für jedes Segment wurden auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Produktart | Industriequalität | ||

| Pharmazeutische Klasse | |||

| Andere Produkttypen | |||

| Endverbraucherindustrie | Kunststoffe | ||

| Arzneimittel | |||

| Beschichtungen, Klebstoffe, Dichtstoffe und Elastomere | |||

| Andere Endverbraucherbranchen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Rest von Nordamerika | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Italien | |||

| Frankreich | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung zu Aluminiumhydroxid

Wie groß ist der Aluminiumhydroxid-Markt derzeit?

Der Aluminiumhydroxid-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 4,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Aluminiumhydroxid-Markt?

Aluminum Corporation of China Limited (Chalco), Nabaltec AG, TOR Minerals International Inc., Huber Engineered Materials, LKAB Minerals AB sind die wichtigsten Unternehmen, die auf dem Aluminiumhydroxid-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Aluminiumhydroxid-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Aluminiumhydroxid-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Aluminiumhydroxid-Markt.

Welche Jahre deckt dieser Aluminiumhydroxid-Markt ab?

Der Bericht deckt die historische Marktgröße des Aluminiumhydroxid-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Aluminiumhydroxid-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht zu Aluminiumhydroxid

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Aluminiumhydroxid im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Aluminiumhydroxid umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.