Marktanalyse für Alpha-Methylstyrol

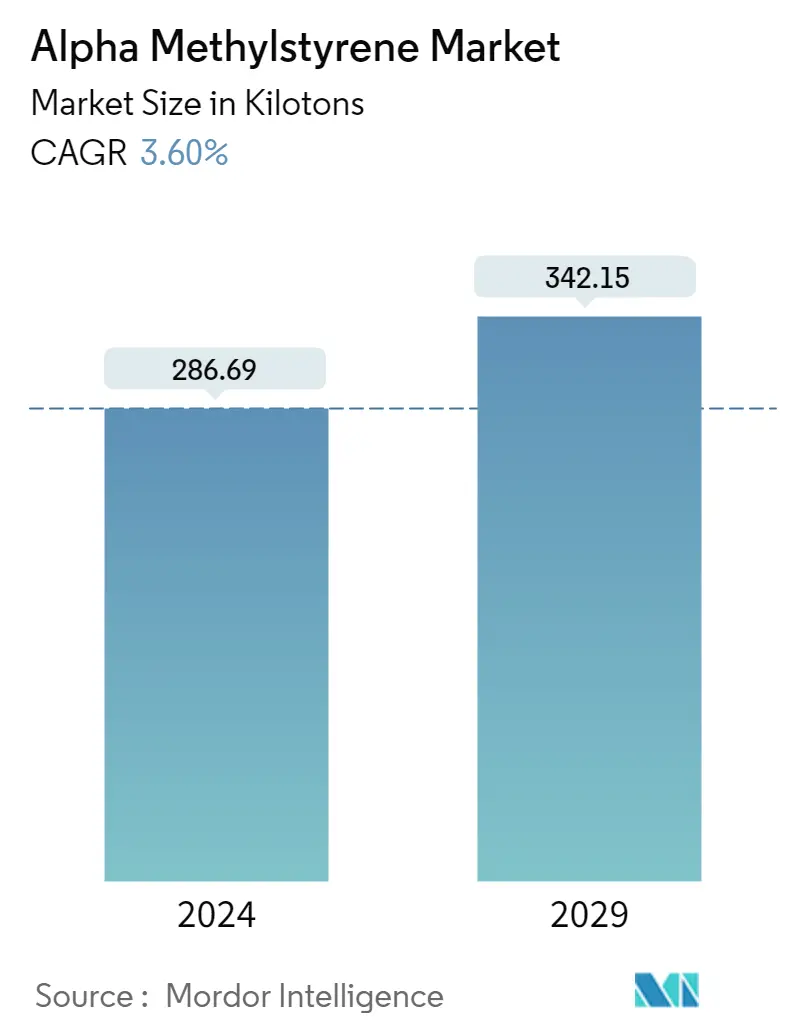

Die Größe des Alpha-Methylstyrol-Marktes wird im Jahr 2024 auf 286,69 Kilotonnen geschätzt und soll bis 2029 342,15 Kilotonnen erreichen, was einem jährlichen Wachstum von 3,60 % im Prognosezeitraum (2024-2029) entspricht.

COVID-19 wirkte sich negativ auf den Markt aus, da alle Branchen ihre Herstellungsprozesse stoppten. Lockdowns, soziale Distanzierung und Handelssanktionen führten zu massiven Störungen der globalen Lieferkettennetzwerke. Der Zustand erholt sich jedoch im Jahr 2021, was dem Markt im Prognosezeitraum voraussichtlich zugute kommen wird.

- Haupttreiber des untersuchten Marktes sind mittelfristig die steigende Nachfrage nach der Herstellung von ABS-Harzen und die steigende Nachfrage nach Alpha-Methylstyrol im Elektronikbereich.

- Andererseits dürfte die Freisetzung gefährlicher Abfälle bei der Produktion von Alpha-Methylstyrol das Marktwachstum bremsen.

- Die steigende Nachfrage nach langlebigen Wachsen und hitzebeständigen Klebstoffen dürfte in den kommenden Jahren eine Chance für den Markt darstellen.

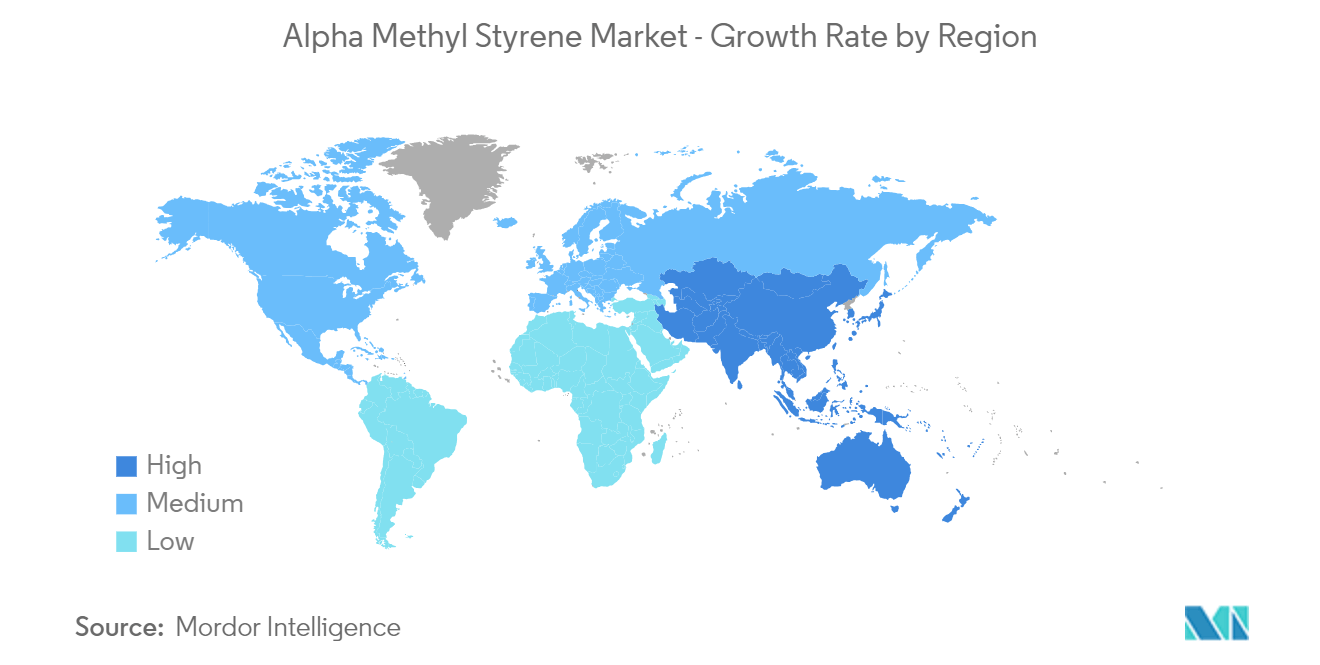

- Der asiatisch-pazifische Raum hatte den höchsten Marktanteil und die Region dürfte im Prognosezeitraum den Markt dominieren.

Markttrends für Alpha-Methylstyrol

Automobilindustrie soll den Markt dominieren

- Alpha-Methylstyrol ist ein Zwischenprodukt für die Herstellung von ABS-Harz. Darüber hinaus wird ABS-Harz als Metallersatz in der Automobilindustrie verwendet. Verschiedene Automobilteile, die nach Gewichtsreduzierungsfaktoren suchen, verwenden ABS-Thermoplast. ABS wird häufig für Teile verwendet, zu denen Armaturenbrettkomponenten, Sitzlehnen, Sicherheitsgurtkomponenten, Griffe, Türverkleidungen, Säulenverkleidungen und Instrumententafeln gehören.

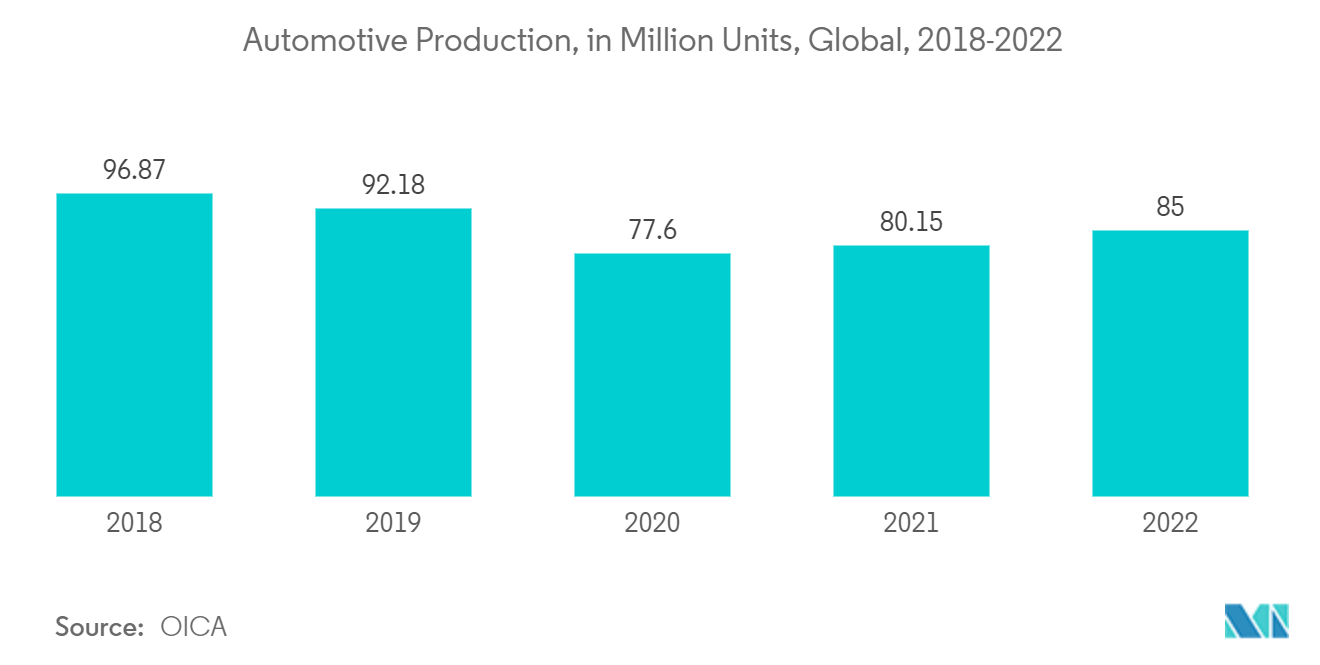

- Nach Angaben der Organisation Internationale des Constructeurs d'Automobiles (OICA) erreichte die weltweite Automobilproduktion im Jahr 2022 85,01 Millionen Fahrzeuge, was einer Wachstumsrate von 6 % im Vergleich zu 80,20 Millionen hergestellten Fahrzeugen im Jahr 2021 entspricht, was auf eine erhöhte Nachfrage nach Alpha-Methylstyrol hinweist aus der Automobilindustrie.

- Darüber hinaus dürfte die steigende Produktion von Elektrofahrzeugen die Marktnachfrage nach dem untersuchten Markt erhöhen. Beispielsweise wurden laut EV Volumes im Jahr 2022 insgesamt 10,5 Millionen neue BEVs und PHEVs ausgeliefert, was einem Anstieg von 55 % im Vergleich zu 2021 entspricht.

- Im asiatisch-pazifischen Raum sind einige der wertvollsten Fahrzeughersteller der Welt ansässig. Entwicklungsländer wie China, Indien, Japan und Südkorea haben hart daran gearbeitet, die Produktionsbasis zu stärken und effiziente Lieferketten für eine höhere Rentabilität zu entwickeln.

- Laut der China Association of Automobile Manufacturers (CAAM) verfügt China mit einer Gesamtproduktion von 27,2 Millionen Fahrzeugen im Jahr 2022 über die größte Automobilproduktionsbasis der Welt, was einem Anstieg von 3,4 % im Vergleich zu 26,1 Millionen produzierten Einheiten im letzten Jahr entspricht.

- In Europa gehört Deutschland zu den bedeutendsten Fahrzeugherstellern. Nach Angaben des Verbands der Automobilindustrie (VDA) produzierte Deutschland im Juli 2022 263.400 Pkw-Einheiten, was einer Wachstumsrate von 7 % gegenüber dem gleichen Zeitraum im Jahr 2021 entspricht. Darüber hinaus steigt die Nachfrage nach Elektroautos in Deutschland. So steigern verschiedene Unternehmen die Produktionsmenge von Elektroautos im Land. Beispielsweise kündigte Ford im Juni 2023 die Einweihung des Cologne Electric Vehicle Center an, einer High-Tech-Produktionsstätte in Deutschland.

- In Nordamerika belief sich die Automobilproduktion laut OICA im Jahr 2022 auf 17,7 Millionen Einheiten, was einer Steigerung von 10 % gegenüber der Produktion im Jahr 2021 entspricht, die rund 16,1 Millionen Einheiten betrug.

- Daher wird erwartet, dass die Nachfrage nach Alpha-Methylstyrol im Prognosezeitraum mit der Ausweitung der Automobilproduktion wachsen wird.

Asien-Pazifik dominiert den Alpha-Methylstyrol-Markt

- Der asiatisch-pazifische Raum hält weltweit einen bedeutenden Anteil am Alpha-Methylstyrol-Markt und wird voraussichtlich im Prognosezeitraum den Markt dominieren.

- Laut den vom National Bureau of Statistics veröffentlichten Daten verzeichnet die chinesische Reifenindustrie ein erhebliches Wachstum, was die steigende Nachfrage nach Reifen sowohl auf dem inländischen als auch auf dem internationalen Markt widerspiegelt.

- Nach Angaben des National Bureau of Statistics of China produziert China im Mai 2023 monatlich etwa 6 Millionen Tonnen Kunststoffprodukte. Die höchste monatliche Produktion von Kunststoffprodukten seit Januar 2020 wurde im Dezember 2021 mit 7,95 Millionen Tonnen verzeichnet.

- Darüber hinaus ist China ein Zentrum für die chemische Verarbeitung, auf das ein großer Teil der weltweiten Chemikalien entfällt. In China, dem weltweit größten Chemiemarkt, wird im Jahr 2023 mit einer leichten Verlangsamung des Wachstums der Chemieproduktion gerechnet. Nach dem Krieg zwischen Russland und der Ukraine erlebte die Chemieindustrie ein Jahr, das von weiteren Engpässen in den globalen Lieferketten geprägt war, die ohnehin durch steigende Energie- und Rohstoffkosten belastet waren , Pandemie, wirtschaftliche Unsicherheit und politische Unruhen im Jahr 2022. Angesichts der turbulenten Bedingungen wird erwartet, dass China im Jahr 2023 ein etwas schwächeres Wachstum der Chemieproduktion von 5,9 % verzeichnen wird, wie aus dem Ausblick der BASF für die Chemieindustrie hervorgeht. Allerdings stützen die steigenden Investitionen in den Bau neuer Chemieanlagen mittelfristig die Nachfrage nach AMS.

- Indien ist nach China einer der größten Kautschukproduzenten und -konsumenten im asiatisch-pazifischen Raum. In Indien werden über 65 % des produzierten Gummis für die Herstellung von Auto- (50 %) und Fahrradreifen und -schläuchen (15 %) verwendet. Darüber hinaus gibt es im Land fast 66 Reifenfabriken und etwa 41 Reifenhersteller.

- Laut IBEF beliefen sich die gesamten Kunststoffexporte zwischen April und September 2022 auf 6,38 Milliarden US-Dollar. In diesem Zeitraum stiegen die Exporte von Kunststoffrohstoffen, medizinischen Artikeln sowie Rohren und Formstücken im Vergleich zum Vorjahreszeitraum um 32,3 %, 24,8 % und 17,9 %.

- Daher wird erwartet, dass die steigende Nachfrage aus verschiedenen Branchen den untersuchten Markt in der Region im Prognosezeitraum antreiben wird.

Überblick über die Alpha-Methylstyrol-Branche

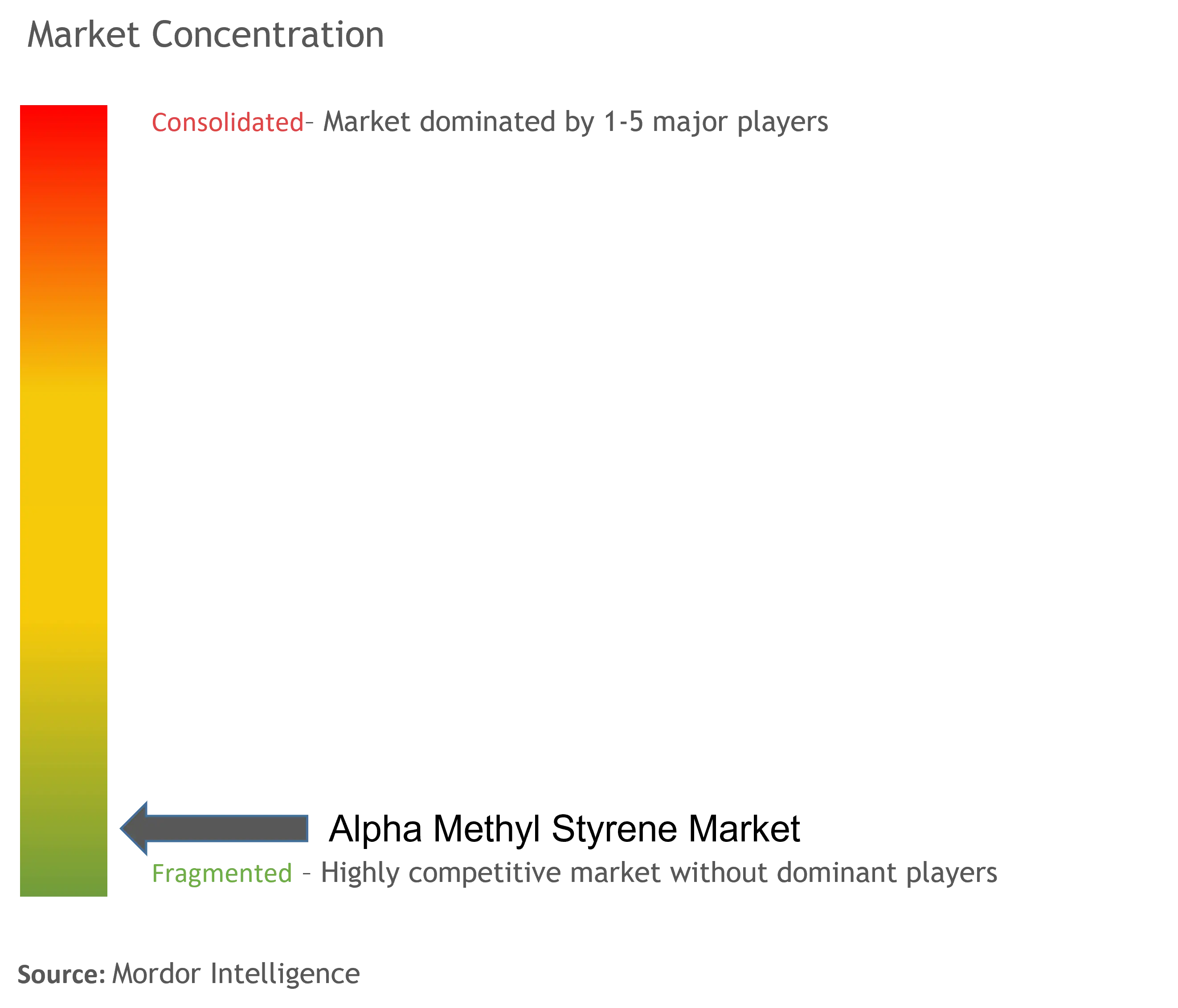

Der Markt für Alpha-Methylstyrol ist fragmentiert. Zu den größten Unternehmen auf dem Markt zählen unter anderem ENI SpA, INEOS, Cepsa, Mitsubishi Chemical Corporation und Domo Chemicals.

Alpha-Methylstyrol-Marktführer

-

ENI S.p.A.

-

INEOS

-

Cepsa

-

Mitsubishi Chemical Corporation

-

Domo Chemicals

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Alpha-Methylstyrol-Marktnachrichten

- April 2023 INEOS Phenol gibt den Abschluss der Übernahme von Mitsui Phenols Singapore Ltd für einen Gesamtpreis von 330 Millionen US-Dollar bekannt. Durch die Übernahme hat das Unternehmen seine Kapazität jedes Jahr um mehr als 1 Million Tonnen erweitert, was neben verschiedenen anderen Produkten auch Alpha-Methylstyrol (20 ktpa) umfasst, was dem Unternehmen weiterhin dabei helfen wird, seine Kunden im gesamten asiatischen Raum effektiver zu unterstützen.

- April 2022 Kraton Corporation kündigt Pläne für Investitionen in die Alpha-Methylstyrol-Produktionsanlage in Niort, Frankreich, an. Die Investition soll die Produktionskapazität bis 2023 um 15 % steigern.

Segmentierung der Alpha-Methylstyrol-Industrie

Alpha-Methylstyrol ist eine farblose Flüssigkeit und eine Art organische Chemikalie, die hauptsächlich zur Verbesserung der Hitzebeständigkeit verwendet wird, wenn sie als Comonomer während der Polymerisationsprozesse verwendet wird. Es kann in verschiedenen Anwendungen eingesetzt werden, beispielsweise in der ABS-Herstellung chemischer Harze, Kunststoffe, Klebstoffe und Beschichtungen, darunter viele andere.

Der Alpha-Methylstyrol-Markt ist nach Anwendung, Endverbraucherindustrie und Geografie segmentiert. Je nach Anwendung ist der Markt in ABS-Herstellung, Kunststoffadditive und -zwischenprodukte, Klebstoffe, Beschichtungen und andere Anwendungen unterteilt. Nach Endverbraucherindustrie ist der Markt in Reifen-, Automobil-, Elektronik-, Kunststoff- und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Alpha-Methylstyrol-Markt in 11 Ländern in wichtigen Regionen. Für jedes Segment werden Marktgrößen und Prognosen in Bezug auf Volumen (Kilotonnen) und Umsatz (Mio. USD) erstellt.

| ABS-Herstellung |

| Kunststoffadditive und Zwischenprodukte |

| Klebstoffe |

| Beschichtungen |

| Andere Anwendungen |

| Reifen |

| Automobilindustrie |

| Elektronik |

| Kunststoffe |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Rest der Welt | Südamerika |

| Naher Osten und Afrika |

| Anwendung | ABS-Herstellung | |

| Kunststoffadditive und Zwischenprodukte | ||

| Klebstoffe | ||

| Beschichtungen | ||

| Andere Anwendungen | ||

| Endverbraucherindustrie | Reifen | |

| Automobilindustrie | ||

| Elektronik | ||

| Kunststoffe | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Rest der Welt | Südamerika | |

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Alpha-Methylstyrol-Marktforschung

Wie groß ist der Alpha-Methylstyrol-Markt?

Die Größe des Alpha-Methylstyrol-Marktes wird im Jahr 2024 voraussichtlich 286,69 Kilotonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,60 % auf 342,15 Kilotonnen wachsen.

Wie groß ist der Alpha-Methylstyrol-Markt derzeit?

Im Jahr 2024 wird die Größe des Alpha-Methylstyrol-Marktes voraussichtlich 286,69 Kilotonnen erreichen.

Wer sind die Hauptakteure auf dem Alpha-Methylstyrol-Markt?

ENI S.p.A., INEOS, Cepsa, Mitsubishi Chemical Corporation, Domo Chemicals sind die wichtigsten Unternehmen, die auf dem Alpha-Methylstyrol-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Alpha-Methylstyrol-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Alpha-Methylstyrol-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Alpha-Methylstyrol-Markt.

Welche Jahre deckt dieser Alpha-Methylstyrol-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Alpha-Methylstyrol-Marktes auf 276,73 Kilotonnen geschätzt. Der Bericht deckt die historische Marktgröße des Alpha-Methylstyrol-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Alpha-Methylstyrol-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Alpha-Methylstyrol-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Alpha-Methylstyrol im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Alpha-Methylstyrol-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.