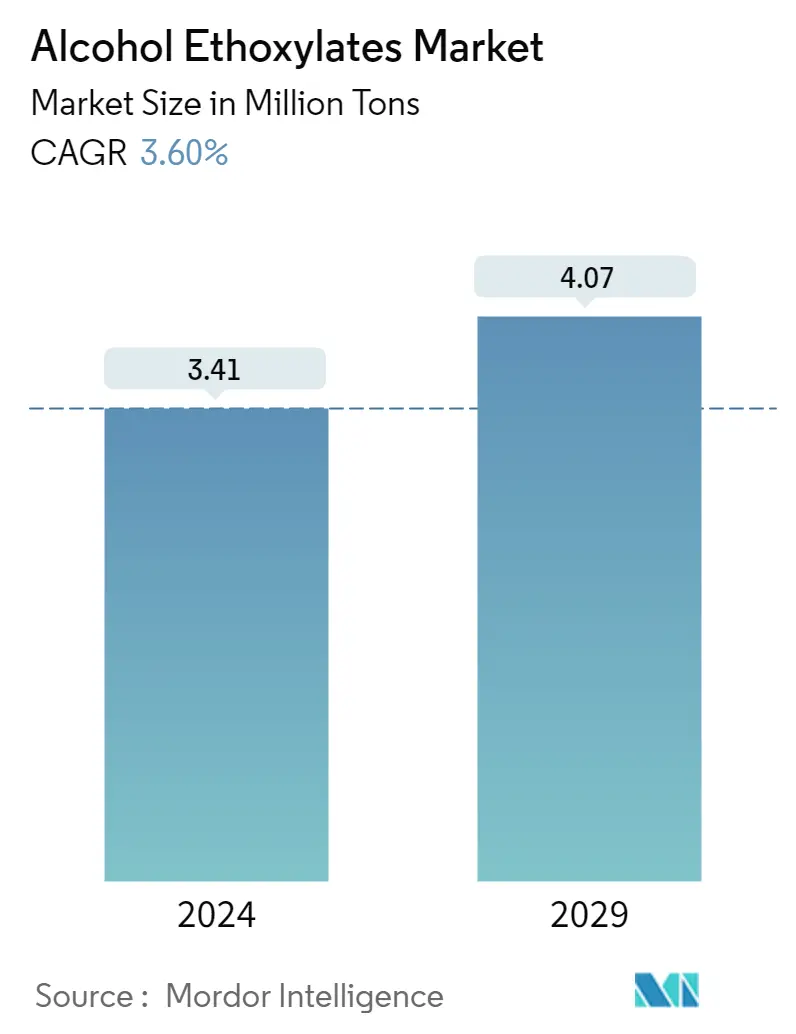

Marktgröße für Alkoholethoxylate

| Studienzeitraum | 2019 - 2029 |

| Marktvolumen (2024) | 3.41 Millionen Tonnen |

| Marktvolumen (2029) | 4.07 Millionen Tonnen |

| CAGR(2024 - 2029) | 3.60 % |

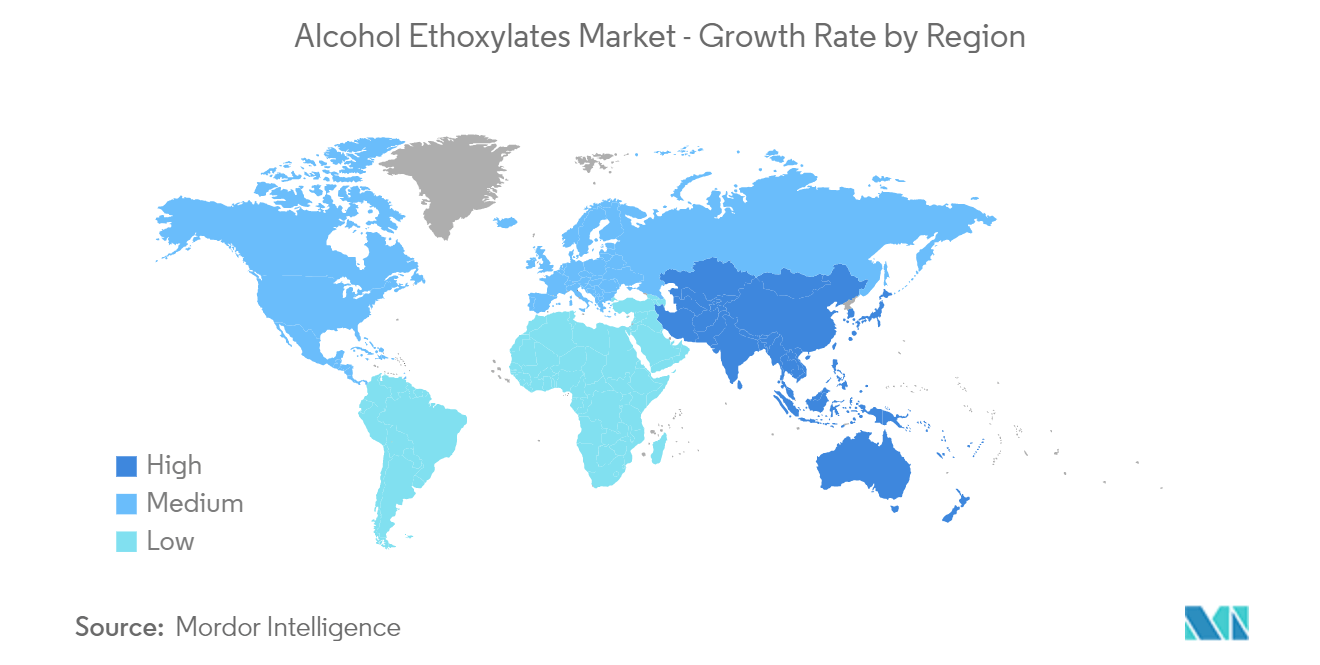

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

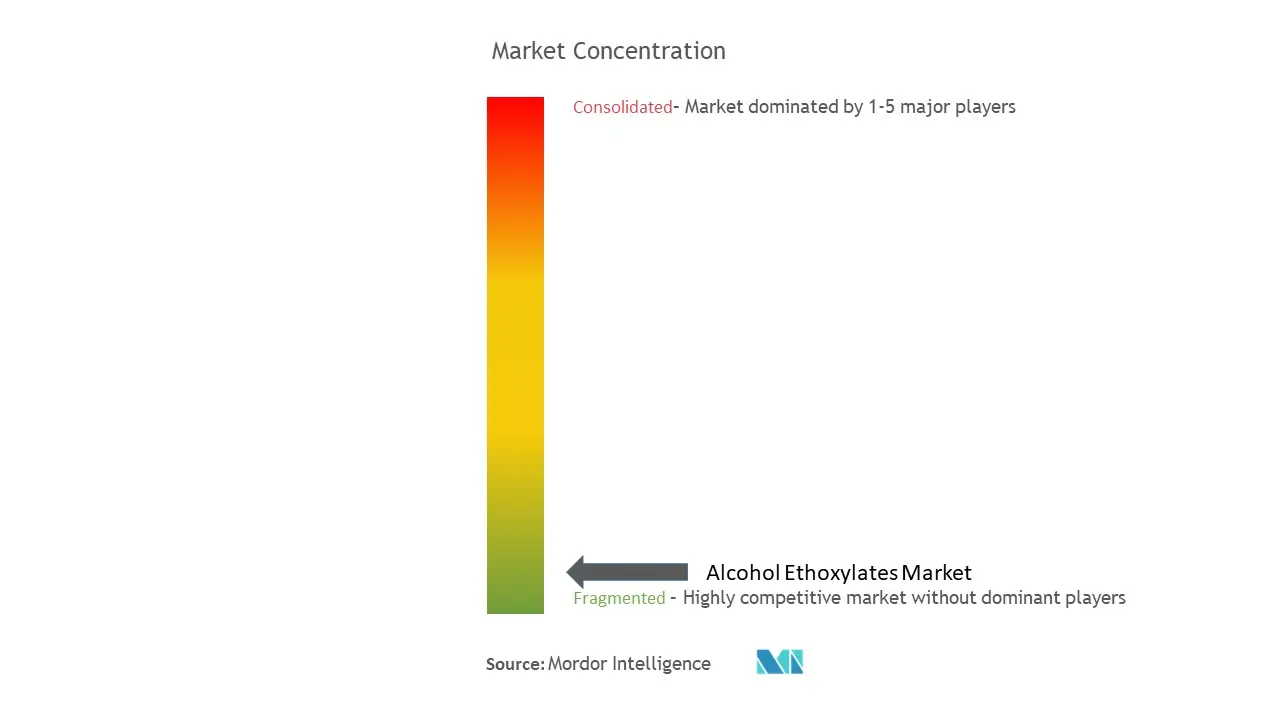

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Alkoholethoxylate

Die Marktgröße für Alkoholethoxylate wird im Jahr 2024 auf 3,41 Millionen Tonnen geschätzt und soll bis 2029 4,07 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 3,60 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wurde aufgrund von COVID-19 negativ beeinflusst. Aufgrund des Pandemieszenarios verhängten mehrere Länder auf der ganzen Welt einen Lockdown, um die Ausbreitung des Virus einzudämmen. Die Schließung zahlreicher Unternehmen und Fabriken hat weltweite Liefernetzwerke gestört und die globale Produktion, Lieferpläne und Produktverkäufe beeinträchtigt. Derzeit hat sich der Markt von der COVID-19-Pandemie erholt und verzeichnet ein deutliches Wachstum.

- Kurzfristig treiben die wachsende Körperpflegeindustrie im asiatisch-pazifischen Raum und die steigende Nachfrage nach Industriereinigern den Markt im prognostizierten Zeitraum an.

- Es wird jedoch erwartet, dass zunehmende Umweltbedenken und die Volatilität der Rohstoffkosten die Wachstumsrate des Marktes für Alkoholethoxylate im prognostizierten Zeitraum erheblich einschränken werden.

- Dennoch dürften die Ausweitung der Anwendungsbasis für biobasierte Tenside und die steigende Nachfrage aus der Öl- und Gas- sowie der Farben- und Beschichtungsindustrie bald lukrative Wachstumschancen für den Weltmarkt schaffen.

- Der asiatisch-pazifische Raum dominiert den Markt weltweit, wobei der größte Verbrauch aus Ländern wie China und Indien stammt, und es wird erwartet, dass dies auch in Zukunft so bleiben wird.

Markttrends für Alkoholethoxylate

Steigende Nachfrage aus der Körperpflegeindustrie

- Fettalkoholethoxylate sind nichtionische Tenside, die häufig in Körperpflegeprodukten wie Shampoos, Badegels und anderen verwendet werden. Beispiele für natürliche Fettalkohole sind Laurylalkoholethoxylate. Traditionell dienen Laurylalkoholethoxylate (LAE) als Schaumbildner in Körperpflegeprodukten.

- Diese Tenside zeichnen sich durch hohe Leistung, geringe Farbe und hohe Reinheit aus und sorgen für luxuriösen Schaum, Milde und hervorragende Reinigungseigenschaften in Shampoos, Körperwaschmitteln, Seifenstücken, Handseifen, Lotionen, Haarspülungen sowie Zahn-, Haustier- und Hautpflegeanwendungen.

- In den letzten Jahren ist die Nachfrage nach Körperpflegeprodukten aufgrund der verbesserten Lebensqualität, der positiven Auswirkungen von Schönheits- und Körperpflege auf das Selbstwertgefühl und die soziale Interaktion sowie dem allmählich wachsenden Bewusstsein der Verbraucher für die Aufrechterhaltung der persönlichen Hygiene gestiegen dürfte im Prognosezeitraum den Markt für Alkoholethoxylate aus Körperpflegeprodukten ankurbeln.

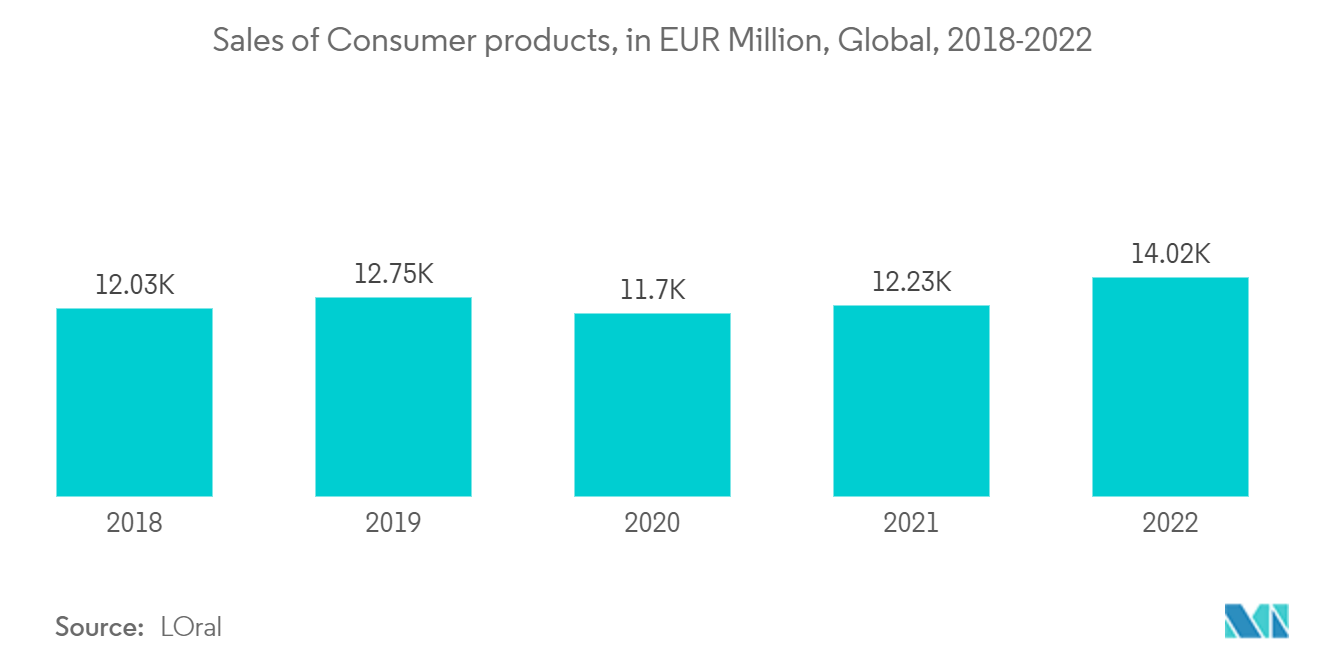

- Den Berichten von L'Oreal zufolge wird der weltweite Umsatz im Schönheits- und Körperpflegemarkt im Jahr 2025 voraussichtlich auf 784,6 Milliarden US-Dollar steigen. Die Vereinigten Staaten erwirtschafteten im Jahr 2022 mit 87,13 Milliarden US-Dollar den größten Umsatz im globalen Schönheits- und Körperpflegemarkt gefolgt von China mit einem Umsatz von 55,3 Milliarden US-Dollar, gefolgt von Japan mit einem Umsatz von 38,5 Milliarden US-Dollar. Darüber hinaus belegte Deutschland mit über 17 Milliarden US-Dollar den ersten Platz unter den europäischen Nationen.

- Brasilien ist der weltweit viertgrößte Markt für Körperpflege- und Schönheitsprodukte und das drittgrößte Land in Bezug auf die Anzahl der Produkteinführungen. Brasilianische Verbraucher suchen zunehmend nach preiswerten Produkten, die natürlich und wohltuend für die Haut sind und eine Reihe kombinierter Vorteile hochpreisiger Premiumprodukte wie Anti-Aging, Aufhellung, Feuchtigkeitscreme usw. zu einem niedrigeren Preis als Premiumprodukte bieten. Zu den wichtigsten Produkten im Körperpflegesegment des Landes gehören Haarpflegeprodukte, Gesichtspflegeprodukte, Duschgels, Mundpflegeprodukte, Pflegeprodukte für Männer, Deodorants und Antitranspirantien, Kosmetika und andere

- Laut Cosmetic Europe, dem Körperpflegeverband, nutzen die 500 Millionen Verbraucher Europas täglich Kosmetik- und Körperpflegeprodukte, um ihre Gesundheit zu schützen, ihr Wohlbefinden zu steigern und ihr Selbstwertgefühl zu stärken. Angefangen von Antitranspirantien, Düften, Make-up und Shampoos bis hin zu Seifen, Sonnenschutzmitteln und Zahnpasta sowie Kosmetika.

- Die europäische Kosmetikindustrie bietet den Exporteuren natürlicher Inhaltsstoffe aus Entwicklungsländern große Chancen. Die Nachfrage nach natürlichen Inhaltsstoffen aus der europäischen Kosmetikbranche steigt. Die Haupttreiber dieser Expansion sind das steigende Bewusstsein der Verbraucher für Naturkosmetik und der Wunsch der Kosmetikunternehmen, synthetische Inhaltsstoffe durch natürliche Alternativen zu ersetzen.

- Nach Angaben von Cosmetica Italia belief sich der Shampoo-Verbrauch in Apotheken im Jahr 2022 auf etwa 100 Millionen Euro, während dieser Wert in Parfümerien bei knapp 10 Millionen Euro lag.

- Alle oben genannten Faktoren dürften wiederum die Nachfrage nach Alkoholethoxylaten im Körperpflegesegment in den kommenden Jahren ankurbeln.

Asien-Pazifik-Region wird den Markt dominieren

- Die Region Asien-Pazifik ist der größte Markt für Alkoholethoxylate. Marktsegmente wie Seifen und Reinigungsmittel, Körperpflege sowie industrielle und institutionelle Reinigung dürften in den kommenden Jahren wachsen.

- Auch der asiatisch-pazifische Raum dürfte im Prognosezeitraum der am schnellsten wachsende Markt sein, mit steigender Nachfrage aus Segmenten wie Körperpflege in China, Indien und den ASEAN-Ländern.

- China und Indien sind weltweit die größten Konsumenten von Seifen und Reinigungsmitteln. Da es sich um die beiden bevölkerungsreichsten Länder der Welt mit wachsender Tendenz handelt, wird in diesen Ländern im prognostizierten Zeitraum ein Anstieg des Verbrauchs von Seifen und Reinigungsmitteln erwartet. Es wird erwartet, dass dieser Verbrauch die Nachfrage nach Alkoholethoxylaten in den kommenden Jahren ankurbeln wird.

- Es wird erwartet, dass die gesamte Haushalts- und Wäschepflegebranche in China bis 2026 einen Umsatz von 22,9 Milliarden US-Dollar erreichen wird. Mit 14,4 Milliarden US-Dollar wird das Wäschepflegesegment voraussichtlich das größte Segment im Markt bleiben. Auch in China wird erwartet, dass der Umsatz im Körperpflegemarkt im Jahr 2023 45,22 Milliarden US-Dollar erreichen wird.

- Japan ist die Heimat von mehr als 3.000 Schönheitspflegeunternehmen, darunter globale Marken wie Shiseido, Kao, Kosé und Pola Orbis. Darüber hinaus verfügt die japanische Schönheitsindustrie über eine breite Palette an Kosmetikprodukten, wobei Hautpflege und Make-up sehr gefragt sind.

- Die Verbreitung von Körperpflegeprodukten ist in Indien im Vergleich zu entwickelten oder anderen Entwicklungsländern vergleichsweise gering. Darüber hinaus steigert das steigende Hygienebewusstsein in allen Bevölkerungsschichten die Nachfrage nach primärer Hautpflege, Haarpflege und anderen Kosmetika.

- Es wird erwartet, dass solche Faktoren die Nachfrage nach Spezialtensiden aus der Körperpflege- und Schönheitsindustrie ankurbeln und damit die Nachfrage nach Alkoholethoxylaten im Land im Prognosezeitraum ankurbeln.

- Daher wird erwartet, dass die steigende Nachfrage aus verschiedenen Branchen im Prognosezeitraum den Markt in der Region antreiben wird.

Überblick über die Alkoholethoxylate-Branche

Der Markt für Alkoholethoxylate ist fragmentiert. Zu den Hauptakteuren zählen unter anderem BASF SE, CLARIANT, Sasol, Nouryon und Shell Plc (nicht in einer bestimmten Reihenfolge).

Marktführer bei Alkoholethoxylaten

-

BASF SE

-

CLARIANT

-

Sasol

-

Nouryon

-

Shell Plc

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Alkoholethoxylate

- Im Dezember 2022 kündigte Clariant an, in die chinesische Ethoxylierungsanlage zu investieren, um die bestehende Produktionskapazität für Körper- und Haushaltspflege sowie industrielle Anwendungen zu erweitern.

- Im Mai 2022 plant Shell Plc, die Kapazität für die Nutzung biobasierter Rohstoffe zur Herstellung von Alkohol und Alkoholethoxylaten an seinem Standort in Norco, Louisiana, USA, zu erhöhen.

Marktbericht über Alkoholethoxylate – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Wachsende Körperpflegeindustrie im asiatisch-pazifischen Raum

4.1.2 Steigende Nachfrage nach Industriereinigern

4.1.3 Andere Treiber

4.2 Einschränkungen

4.2.1 Zunehmende Umweltbedenken

4.2.2 Volatilität der Rohstoffkosten

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße im Volumen)

5.1 Ursprungstyp

5.1.1 Oleochemisch

5.1.2 Petrochemie

5.2 Anwendung

5.2.1 Agrarchemikalien

5.2.2 Industrielle und institutionelle Reinigung

5.2.3 Farben und Beschichtungen

5.2.4 Körperpflege

5.2.5 Seifen und Reinigungsmittel

5.2.6 Textilverarbeitung

5.2.7 Andere Anwendungen

5.3 Erdkunde

5.3.1 Asien-Pazifik

5.3.1.1 China

5.3.1.2 Indien

5.3.1.3 Japan

5.3.1.4 Südkorea

5.3.1.5 ASEAN-Länder

5.3.1.6 Rest des asiatisch-pazifischen Raums

5.3.2 Nordamerika

5.3.2.1 Vereinigte Staaten

5.3.2.2 Mexiko

5.3.2.3 Kanada

5.3.3 Europa

5.3.3.1 Deutschland

5.3.3.2 Großbritannien

5.3.3.3 Italien

5.3.3.4 Frankreich

5.3.3.5 Rest von Europa

5.3.4 Südamerika

5.3.4.1 Brasilien

5.3.4.2 Argentinien

5.3.4.3 Rest von Südamerika

5.3.5 Naher Osten und Afrika

5.3.5.1 Saudi-Arabien

5.3.5.2 Südafrika

5.3.5.3 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil (%) **/Ranking-Analyse

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 BASF SE

6.4.2 CLARIANT

6.4.3 Dow

6.4.4 Evonik Industries AG

6.4.5 Huntsman International LLC

6.4.6 India Glycols Limited

6.4.7 Kemipex

6.4.8 Mitsui Chemicals, Inc.

6.4.9 Nouryon

6.4.10 Oxiteno

6.4.11 Procter & Gamble

6.4.12 SABIC

6.4.13 Sasol

6.4.14 Shell Plc

6.4.15 Solvay

6.4.16 Stepan Company

6.4.17 Thai Ethoxylate Co.,Ltd. ( TEX )

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Erweiterung der Anwendungsbasis für biobasierte Tenside

7.2 Steigende Nachfrage aus der Öl- und Gasindustrie sowie der Farben- und Beschichtungsindustrie

Segmentierung der Alkoholethoxylate-Branche

Die Ethoxylierung ist eine chemische Reaktion, bei der Ethylenoxid an ein Substrat angelagert wird. Wenn das Substrat Alkohol ist, wird es zu Alkoholethoxylat. Als Tensid wird im Allgemeinen Alkoholethoxylat verwendet. Der Markt für Alkoholethoxylate ist nach Herkunftstyp, Anwendung und Geografie segmentiert. Nach Herkunftstyp ist der Markt in Oleochemie und Petrochemie unterteilt. Je nach Anwendung ist der Markt in Agrarchemikalien, industrielle und institutionelle Reinigung, Körperpflege, Farben und Beschichtungen, Seifen und Reinigungsmittel, Textilverarbeitung und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Alkoholethoxylat-Markt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Tonnen) erstellt.

| Ursprungstyp | ||

| ||

|

| Anwendung | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Häufig gestellte Fragen zur Marktforschung zu Alkoholethoxylaten

Wie groß ist der Markt für Alkoholethoxylate?

Die Marktgröße für Alkoholethoxylate wird im Jahr 2024 voraussichtlich 3,41 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,60 % auf 4,07 Millionen Tonnen wachsen.

Wie groß ist der Markt für Alkoholethoxylate?

Im Jahr 2024 wird die Marktgröße für Alkoholethoxylate voraussichtlich 3,41 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Alkoholethoxylate-Markt?

BASF SE, CLARIANT, Sasol, Nouryon, Shell Plc sind die wichtigsten Unternehmen, die auf dem Markt für Alkoholethoxylate tätig sind.

Welches ist die am schnellsten wachsende Region im Alkoholethoxylate-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Alkoholethoxylate-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Alkoholethoxylate.

Welche Jahre deckt dieser Markt für Alkoholethoxylate ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Alkoholethoxylate auf 3,29 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße von Alkoholethoxylaten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße von Alkoholethoxylaten für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht über Alkoholethoxylate

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Alkoholethoxylaten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Alkoholethoxylaten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.