APAC-Geflügelmarktanalyse

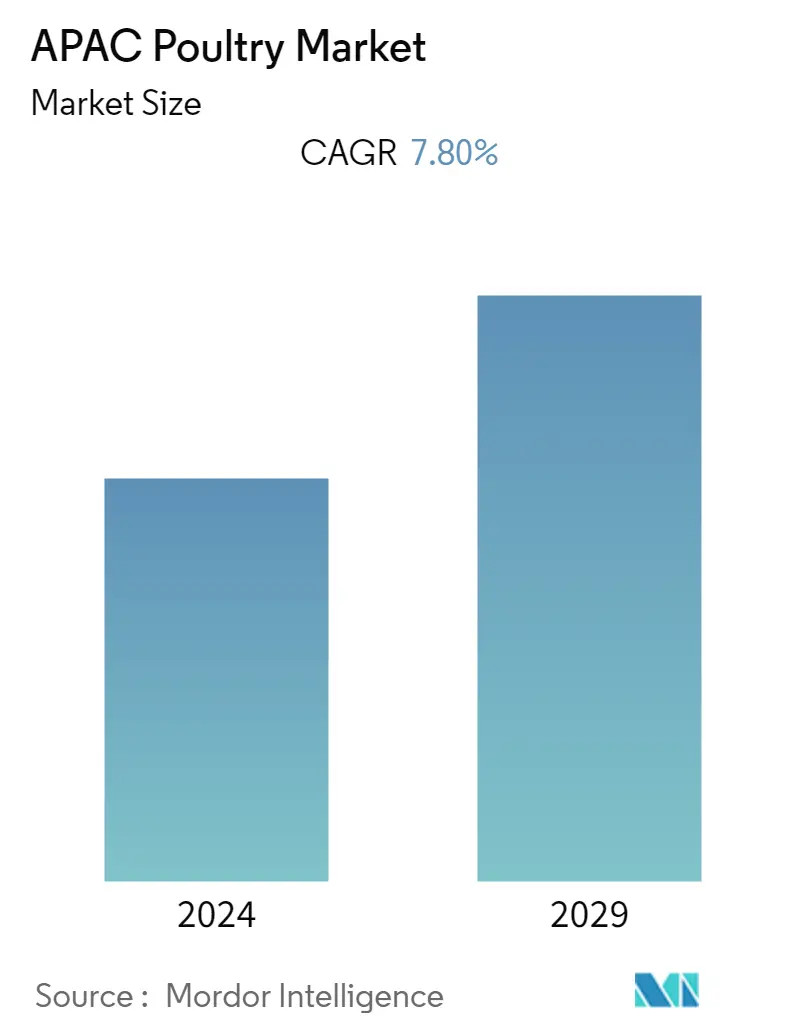

Der asiatisch-pazifische Geflügelmarkt wird in den nächsten fünf Jahren voraussichtlich eine jährliche Wachstumsrate von 7,8 % verzeichnen.

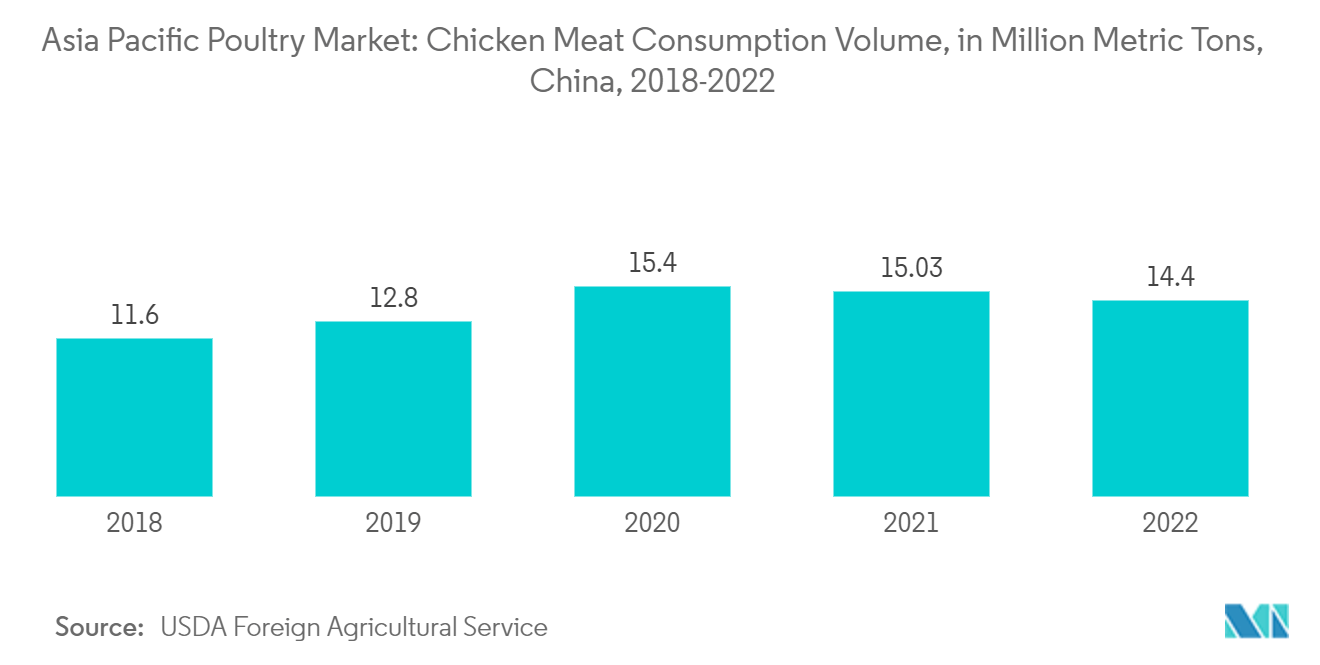

Im asiatisch-pazifischen Raum wird ein erhebliches Wachstum des Marktes für Geflügelprodukte erwartet. Mit der zunehmenden Beliebtheit von Geflügelfleisch, der raschen Urbanisierung und dem steigenden verfügbaren Einkommen ist die Nachfrage nach Geflügel in den Entwicklungsländern des asiatisch-pazifischen Raums deutlich gestiegen. Darüber hinaus spielt die Geflügelindustrie eine entscheidende Rolle im am schnellsten wachsenden Agrarsektor bei der Erreichung von Ernährungssicherheit, höheren Einkommen und dem Wohlergehen der Landwirte. Fortschritte in der Zuchttechnologie und ein wachsender Anteil von Landwirten mit Kühllagern und Transporteinrichtungen haben die Geflügelindustrie im asiatisch-pazifischen Raum weiterentwickelt. Im asiatisch-pazifischen Raum halten China und Indiens Länder einen erheblichen Anteil am Geflügelmarkt. Laut dem Nationalen Aktionsplan für Eier und Geflügel 2022, der vom Ministerium für Tierhaltung erstellt wurde, entfallen insbesondere mehr als 80 % der Geflügelproduktion auf die Welt im Hähnchensegment wird von organisierten kommerziellen Betrieben produziert. Große Geflügelunternehmen verfügen über vertikal integrierte Betriebe, die die Geflügelfleischproduktion umfassen.

Das steigende Gesundheitsbewusstsein der Verbraucher, gepaart mit der zunehmenden Neigung zu proteinreichen Lebensmitteln, treibt vor allem den Geflügelmarkt in der Region an. Darüber hinaus steigern die zunehmende Präsenz globaler Küchen, veränderte Ernährungsgewohnheiten der Verbraucher und die zunehmende Akzeptanz einer eierhaltigen Ernährung die Nachfrage nach Hühnerfleisch und Eiern. Darüber hinaus sind die Verbesserung des Lebensstandards der Verbraucher und die zunehmende Präferenz für einen gesunden Lebensstil wichtige wachstumsfördernde Faktoren. Darüber hinaus fördert auch die Einführung zahlreicher Initiativen der Regierung zur Förderung der Geflügelzucht im Land das Marktwachstum. Obwohl die Nachfrage nach Geflügelprodukten steigt, könnte sich der zunehmende vegane Trend in Zukunft auf das Marktwachstum auswirken.

APAC-Geflügelmarkttrends

Steigende Nachfrage nach Geflügelprodukten

Der Geflügelsektor im asiatisch-pazifischen Raum ist in eine Massenproduktion eingetreten, die stark von der Nachfrage durch den Eigenverbrauch oder dem wachsenden Anteil von Gastronomiebetrieben angetrieben wird. Nach Angaben der Agriculture Livestock Industries Corporation aus dem Jahr 2021 produzierte Japan im Jahr 2021 750,92 Millionen Masthühner. Darüber hinaus nutzen die Züchter innovative Zuchttechniken, wodurch gesunde und frische Geflügeltiere verwendet werden. Darüber hinaus steigt in der Region aufgrund der Convenience und des steigenden verfügbaren Einkommens auch die Nachfrage nach verarbeiteten Geflügelprodukten und Snacks. Marktteilnehmer in der Region bringen neue verarbeitete Geflügelprodukte auf den Markt, wodurch die Nachfrage nach Geflügel steigt. Die Foodservice-Restaurants wie Burger King, KFC und andere verwenden frisches Hühnchen in ihren Lebensmitteln. Beispielsweise hat KFC Japan im November 2021 ein neues Hähnchenfilet-Menchikatsu-Sandwich zu seiner Speisekarte hinzugefügt.

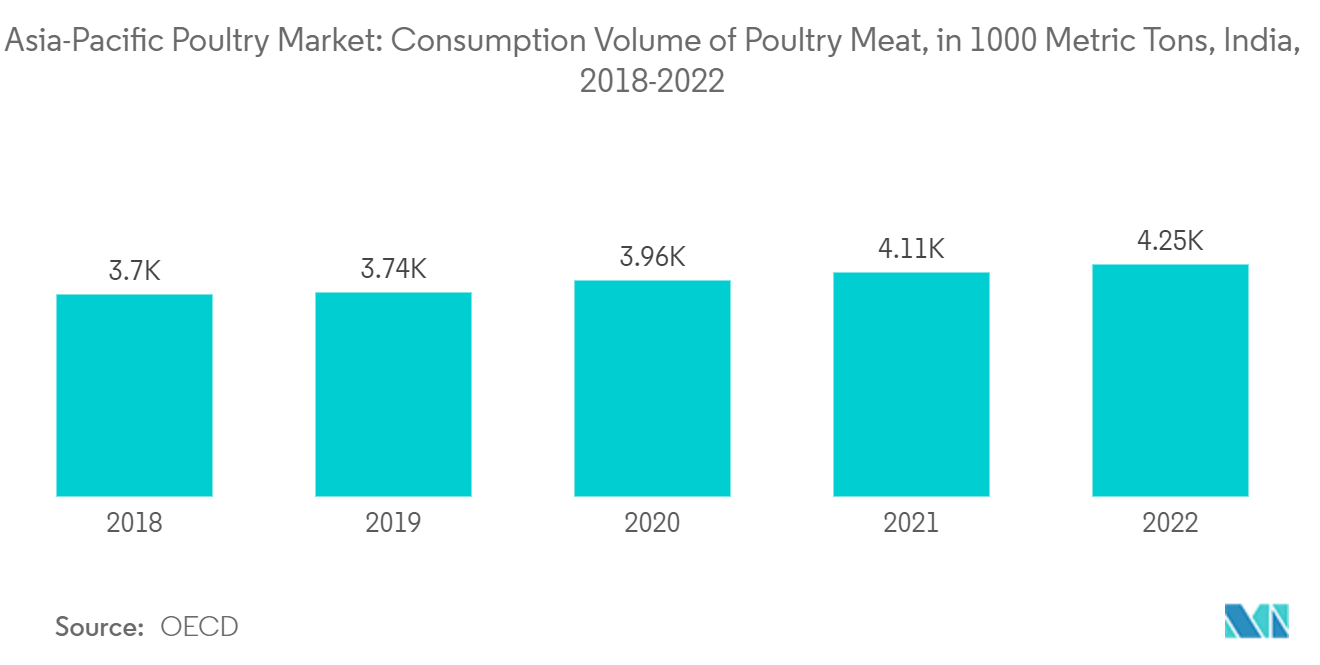

Indien hält den größten Marktanteil

Indien ist sowohl hinsichtlich der Geflügelproduktion als auch des Geflügelkonsums eine wachsende Industrie. Laut Daten des Ministeriums für Landwirtschaft und Wohlfahrt der Landwirte (Indien) aus dem Jahr 2022 betrug die Zahl der in Indien produzierten Eier im Jahr 2022 129,6 Milliarden. Die Bevorzugung von frischen oder gekühlten Fleischprodukten gewinnt bei aufstrebenden lokalen Metzgern an Interesse und wird durch neue zertifizierte Produkte vorangetrieben Angebote im Land. Frischgeflügel wird im Land übermäßig konsumiert, da die Schlachthöfe hauptsächlich in der Nähe der Verbraucher liegen. Der erhöhte Verbrauch von Broilerfleisch und Eiern ist auf die Branche der Lebensmitteldienstleistungen zurückzuführen, die schnell wächst und Fastfood-Restaurants, Kettenrestaurants und Restaurants umfasst. Sowohl die traditionelle indische nicht-vegetarische Küche als auch die Fast-Food-Rezepte in Indien umfassen Hähnchenfleisch und Eier, was sie zu einem wesentlichen Bestandteil des Kochprozesses macht.

Foodservice-Kanäle wie KFC und Domino's Pizza haben ebenfalls neue Fleischprodukte in ihre Speisekarten aufgenommen und es wird erwartet, dass sie weitere hinzufügen, um der Nachfrage gerecht zu werden. Unternehmen konzentrieren sich auch auf Produkteinführungen, um die Verbrauchernachfrage zu befriedigen. Beispielsweise brachte Hartmann India Ltd im April 2022 die neuen Eierschalen HIL-Medium und HIL-Large auf den Markt. Hartmanns indisches Team hat gemeinsam neue Eierablagen für 30 Eier (mittlere und große Größen) entwickelt. Die Verwendung eines bestehenden neuen Produkts als Entwicklungsbasis war besser für die spezifischen Bedürfnisse in Indien geeignet, die das Marktwachstum vorantreiben.

Überblick über die APAC-Geflügelindustrie

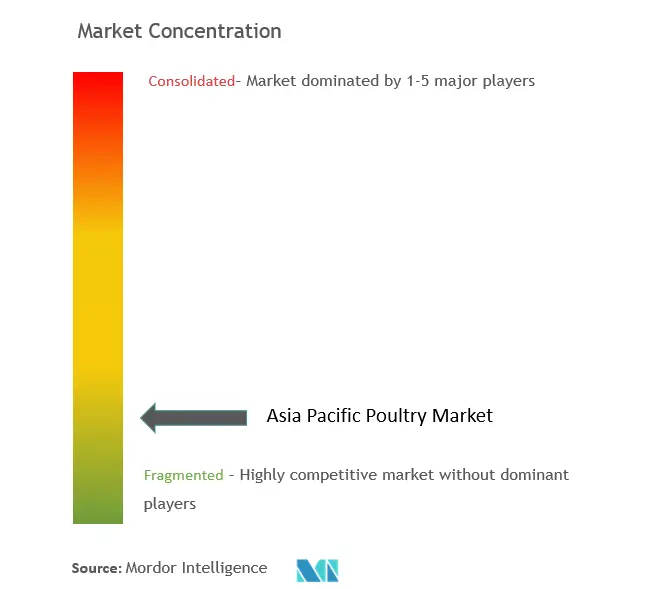

Der asiatisch-pazifische Geflügelmarkt ist stark fragmentiert und wettbewerbsintensiv, mit der Präsenz lokaler und internationaler Akteure. Auf der anderen Seite haben lokale Akteure einen guten Ruf auf den regionalen Märkten und können problemlos auf unterschiedliche Verbrauchertypen eingehen. Die Hauptakteure auf dem asiatisch-pazifischen Geflügelmarkt sind Suguna Foods, Cargill, Tyson Foods, Inc., VH Group und NH Foods Ltd., die strategische Ansätze wie Produkteinführungen, Expansion und Partnerschaften verfolgen, um Marktanteile zu gewinnen. Beispielsweise hat Suguna Foods, ein Marktführer im indischen Geflügelsektor, im Dezember 2021 eine Markenumstrukturierung vorgenommen und eine neue Marke, Delfrez, im Segment der verarbeiteten Lebensmittel eingeführt. Delfrez bietet sowohl Online- als auch Offline-Einzelhandelsformate an und verfügt über verschiedene Geflügelprodukte aus dem Hause Suguna.

APAC-Geflügelmarktführer

-

Cargill Inc

-

VH Group

-

Tyson Foods, Inc.

-

NH Foods Ltd.

-

Suguna Foods Pvt, Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

APAC-Geflügelmarktnachrichten

- Im Oktober 2022 eröffnete Vow, ein australisches Start-up für kultiviertes Fleisch, die erste von zwei geplanten Produktionsstätten für kultiviertes Fleisch. Die Anlage, Fabrik 1, kann 30 Tonnen Kulturfleisch pro Jahr produzieren und ist damit die größte Anlage in der südlichen Hemisphäre. Die Pläne für Fabrik 2 wurden vorangetrieben, wobei die erste Produktionsstufe für das 2. Halbjahr des Geschäftsjahres 24 geplant ist. Es wäre etwa 100-mal so groß wie Fabrik 1.

- Im Oktober 2022 brachte Tyson in Malaysia seine gleichnamigen verarbeiteten Fleischprodukte auf den Markt, darunter sieben Produkte aus dem Sortiment, bestehend aus klassischem Chicken-Nugget-Brathähnchen, BBQ-gebratener Hähnchenkeule, Chicken-Kara-Age, knusprigem Hähnchenstreifen und gegrilltem zartem Hähnchen Halal-zertifiziert.

- Im September 2022 brachte Tyson Foods in Malaysia vollständig gegarte Tiefkühl-Hähnchenprodukte auf den Markt. Sie nutzten die charakteristische Dreifachbeschichtungstechnologie, um maximale Knusprigkeit zu erzielen, und die Vakuummarinierungsmethode, um zarte, saftige Bissen zu gewährleisten.

Segmentierung der APAC-Geflügelindustrie

Geflügel ist eine domestizierte Vogelart, die zur Gewinnung von Eiern, Fleisch und Federn gezüchtet wird. Geflügel umfasst ein breites Spektrum an Vögeln, von einheimischen bis hin zu kommerziellen Hühnerrassen. Der Geflügelmarkt im asiatisch-pazifischen Raum ist nach Produkttyp in Speiseeier und Hühnerfleisch unterteilt. Hühnerfleisch wird weiter in frisch/gekühlt, gefroren/in Dosen und verarbeitet unterteilt. Nach Vertriebskanälen ist der Markt in On-Trade und Off-Trade unterteilt. Der Off-Trade ist weiter unterteilt in Supermärkte und Verbrauchermärkte, Schlachthöfe, Convenience-Stores, Online-Einzelhandel und andere. Nach Ländern wird der Markt für China, Indien, Japan, Australien und den Rest der Asien-Pazifik-Region untersucht. Die Marktgröße wurde wertmäßig in USD für alle oben genannten Segmente ermittelt.

| Produktart | Tafeleier | ||

| Hühnerfleisch | Frisch / gekühlt | ||

| Gefroren / Konserviert | |||

| Verarbeitet | |||

| Vertriebsweg | Im Handel | ||

| Off-Trade | Supermärkte/Hypermärkte | ||

| Fachgeschäfte | |||

| Online Einzelhandel | |||

| Andere | |||

| Land | China | ||

| Indien | |||

| Japan | |||

| Australien | |||

| Rest des asiatisch-pazifischen Raums | |||

Häufig gestellte Fragen zur APAC-Geflügelmarktforschung

Wie groß ist der APAC-Geflügelmarkt derzeit?

Der APAC-Geflügelmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,80 % verzeichnen.

Wer sind die Hauptakteure auf dem APAC-Geflügelmarkt?

Cargill Inc, VH Group, Tyson Foods, Inc., NH Foods Ltd., Suguna Foods Pvt, Ltd. sind die wichtigsten Unternehmen, die auf dem APAC-Geflügelmarkt tätig sind.

Welche Jahre deckt dieser APAC-Geflügelmarkt ab?

Der Bericht deckt die historische Marktgröße des APAC-Geflügelmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die APAC-Geflügelmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Food Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

Bericht der APAC-Geflügelindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von APAC-Geflügel im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die APAC-Geflügelanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)