Marktanalyse für MRO für Flugzeugtriebwerke

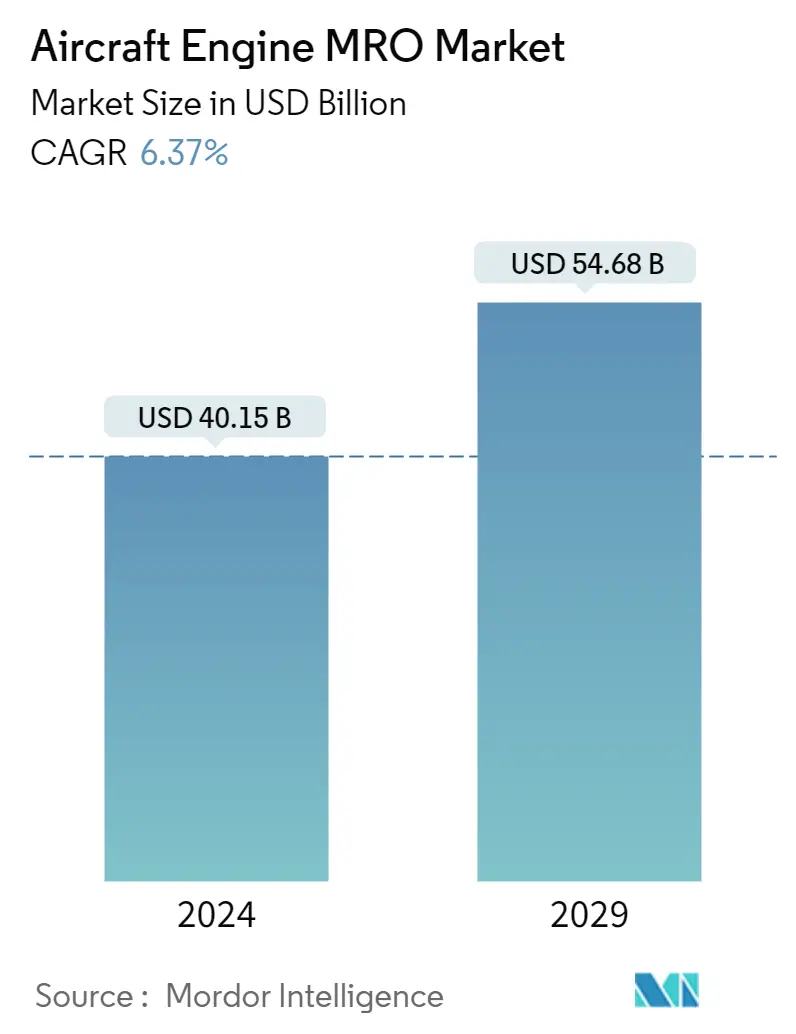

Die Größe des MRO-Marktes für Flugzeugtriebwerke wird im Jahr 2024 auf 40,15 Milliarden US-Dollar geschätzt und soll bis 2029 54,68 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,37 % im Prognosezeitraum (2024–2029) entspricht.

Die Auswirkungen der COVID-19-Pandemie auf den MRO-Markt für Flugzeugtriebwerke waren erheblich. Aufgrund einer großen Anzahl gelagerter Flugzeuge und einer geringeren Auslastung ging der MRO-Bedarf an Flugzeugtriebwerken im Jahr 2020 deutlich zurück. Im Jahr 2021 begann jedoch eine allmähliche Erholung in der Luftfahrt, die zu einem Anstieg des Passagieraufkommens und der Flugbewegungen führte. Dies hat zu einem Anstieg der Nachfrage nach Wartungs-, Reparatur- und Überholungsaktivitäten für Flugzeuge geführt.

Es wird erwartet, dass die raschen Flottenerweiterungspläne der Fluggesellschaften und Streitkräfte das Wachstum des MRO-Marktes für Flugzeugtriebwerke im Prognosezeitraum weiter ankurbeln werden.

Die alternde Militärflugzeugflotte in einigen Ländern könnte eine erhebliche Nachfrage erzeugen, da einige aufgrund mangelnder Verteidigungsfinanzierung Pläne haben, die Lebensdauer dieser alternden Flugzeuge zu verlängern.

Es wird erwartet, dass die Einführung von Triebwerken der neueren Generation in neuen Flugzeugen die MRO-Nachfrage bei Flugzeugtriebwerken weiter steigern wird. Die neuen Triebwerke werden teurere Materialanforderungen haben als die älteren Flugzeuge.

Es wird erwartet, dass die Einführung fortschrittlicher Technologien, die Wartungsaktivitäten digitalisieren und automatisieren, um die Effizienz des gesamten Wartungsprozesses zu steigern, die Gesamtdurchlaufzeit zu verkürzen und die Sicherheit durch die Triebwerks-MRO-Akteure zu verbessern, das Marktwachstum in den kommenden Jahren ankurbeln wird.

MRO-Markttrends für Flugzeugtriebwerke

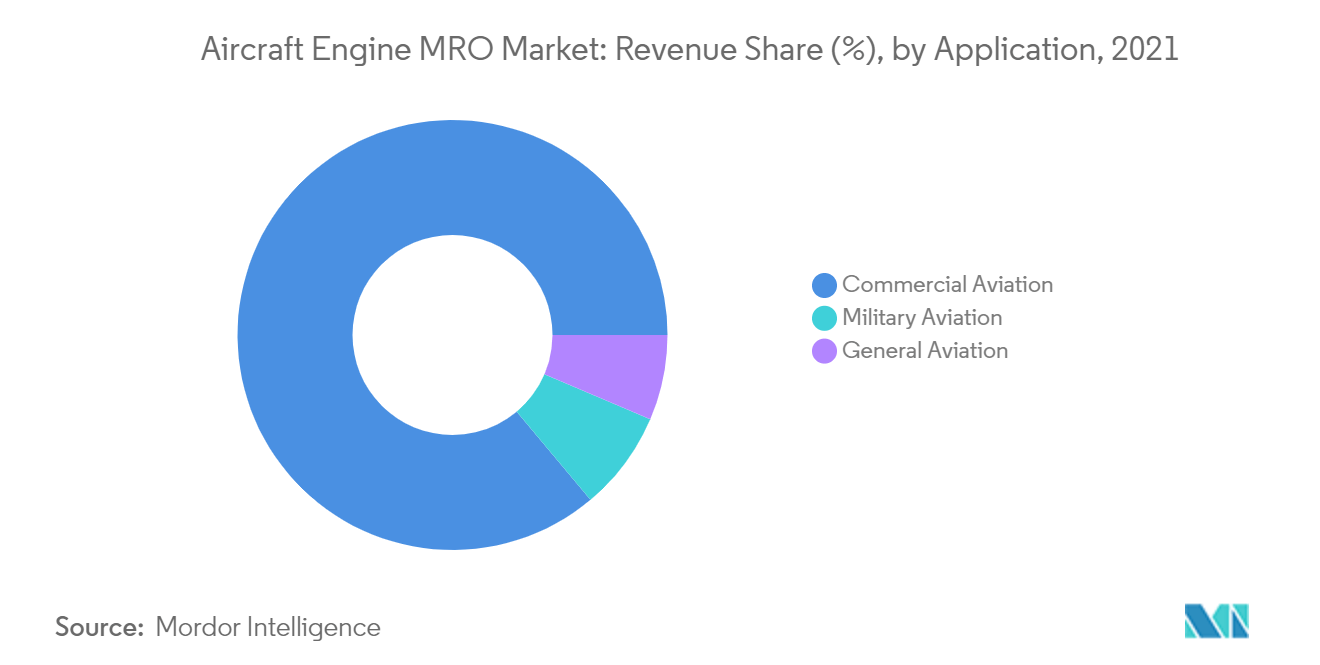

Das Segment der kommerziellen Luftfahrt dominiert den Markt hinsichtlich des Marktanteils

Das Segment der kommerziellen Luftfahrt hat derzeit den höchsten Marktanteil und wird voraussichtlich auch im Prognosezeitraum seine Dominanz beibehalten. Dies ist vor allem auf die große Flotte der kommerziellen Luftfahrt im Vergleich zur militärischen Luftfahrt und die hohen Kosten für die Triebwerkswartung im Vergleich zur allgemeinen Luftfahrt zurückzuführen. In den letzten Jahren wurden mehrere neue Verträge zur Wartung von Flugzeugtriebwerken zwischen Fluggesellschaften und MRO-Dienstleistern unterzeichnet. Beispielsweise unterzeichnete SR Technics im November 2021 ein Memorandum of Understanding (MoU) mit Vietjet Air zur Bereitstellung von MRO-Dienstleistungen für CFM56-5B-Triebwerke an Bord der Airbus A320- und Airbus A321-Flugzeugflotte von Vietjet. Die Vereinbarung wurde im Wert von 150 Millionen US-Dollar unterzeichnet. Im Rahmen des Vertrags wird erwartet, dass das Unternehmen Triebwerkswartung, Komponentenanforderungen, Reparatur sowie technische und Schulungsdienstleistungen erbringt. Als Joint Venture zwischen Vietjet und SR Technics wird ein neues Luftfahrt-Schulungszentrum errichtet.

Ebenso bauen MRO-Dienstleister ihre Präsenz in verschiedenen Ländern aus, um der wachsenden Nachfrage nach MRO-Dienstleistungen für zivile Triebwerke gerecht zu werden. In diesem Zusammenhang kündigte S7 Technics im September 2021 seinen Plan an, am Flughafen Scheremetjewo (Moskau) eine neue Triebwerkswartungsanlage zu eröffnen, um die Triebwerke CFM56-5B und -7B sowie die Hilfsaggregate (APU) Honeywell 131-9A/9B zu überholen. Die Wartungskapazität der neuen Werkstatt soll bis zu 100 APUs und bis zu 42 Triebwerke pro Jahr erreichen.

Mehrere solcher Dienstleisterpartnerschaften mit kommerziellen Fluggesellschaften erstrecken sich bis weit in den Prognosezeitraum hinein, damit der Betrieb von Flugzeugtriebwerken weiterhin flugfähig und flugsicher ist. Aufgrund dieser Partnerschaften wird erwartet, dass das kommerzielle Marktsegment im Prognosezeitraum den Markt mit dem höchsten Marktanteil anführen wird.

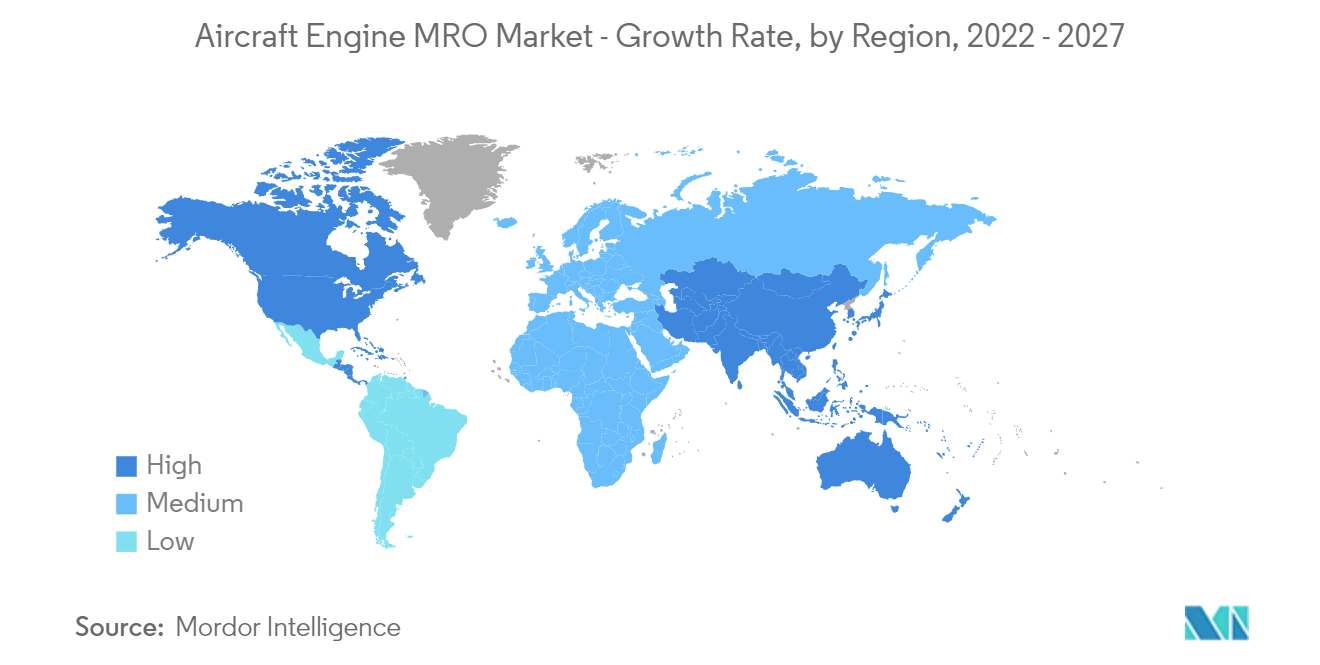

Der asiatisch-pazifische Raum dürfte im Prognosezeitraum die höchste Nachfrage generieren

Der asiatisch-pazifische Raum verzeichnete im letzten Jahrzehnt ein deutliches Wachstum der gesamten Flugzeugflotte, was die Nachfrage nach Triebwerks-MRO-Dienstleistungen erhöht hat und voraussichtlich im Prognosezeitraum den Markt anführen wird. Dies hat dazu geführt, dass mehrere MRO-Dienstleister aus den USA und Europa ihre Wartungseinrichtungen in dieser Region errichtet haben. Darüber hinaus haben mehrere Fluggesellschaften Partnerschaften mit MRO-Dienstleistern für Triebwerke geschlossen, um die Wartungskosten im Ausland zu senken und eigene Kapazitäten zu entwickeln. Zum Beispiel,.

Air China gab im September 2022 bekannt, dass sie ein Joint Venture (JV) zur Wartung, Reparatur und Überholung (MRO) in China gründen werden. Die neue Anlage, Beijing Aero Engine Services Company Limited, wird MRO-Unterstützung für die Flugtriebwerke Rolls-Royce Trent 700, Trent XWB-84 und Trent 1000 leisten. Air China und Rolls-Royce halten mit einem Vertrag jeweils 50 % der Anteile an dem Joint Venture, was etwa 2,61 Milliarden Yuan (etwa 378,2 Millionen US-Dollar) entspricht.

Auch die Investitionen der Hersteller in der Region führen zu hohen Umsätzen und damit zum Marktwachstum in der Region. Safran – ein großer internationaler Hersteller von Flugzeugtriebwerken – gab im Februar 2022 die Eröffnung einer neuen MRO-Anlage in Suzhou, China, bekannt. Die Anlage befindet sich im Aufbau und wird voraussichtlich Ende 2022 betriebsbereit sein. Die firmeneigene 5.200 Quadratmeter große Reparaturstation unterstützt das Unternehmen bei strategischen Verpflichtungen, indem es es mit den MRO-Einrichtungen des Unternehmens im gesamten Nahen Osten und in Indien verbindet Das Unternehmen ist eine optimale Wahl für MRO-Dienstleistungen für große Fluggesellschaften weltweit.

Im Juli 2022 kündigte Safran außerdem an, bis zu 200 Millionen US-Dollar in die Errichtung seiner größten MRO-Anlage in Hyderabad, Indien, zu investieren. Die Anlage wäre in der Lage, jährlich bis zu 300 Motorenwerkstattbesuche abzuwickeln, insbesondere für die Motoren CFM56, Leap 1A und Leap 1B, die den indischen Markt dominieren. Es wird erwartet, dass diese große Anlage auch als MRO-Anlage für die asiatischen Triebwerkskunden von Safran genutzt wird. Aufgrund mehrerer solcher Investitionen, staatlicher Anreize und des potenziellen Anstiegs des Passagierzustroms wird erwartet, dass der Markt im asiatisch-pazifischen Raum im Prognosezeitraum erhebliche Wachstumsraten verzeichnen wird.

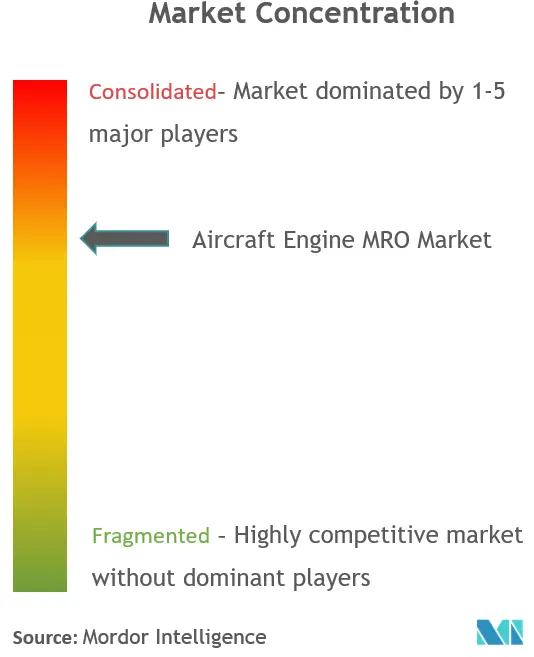

Überblick über die MRO-Branche für Flugzeugtriebwerke

Die wichtigsten Akteure auf dem MRO-Markt für Flugzeugtriebwerke sind Lufthansa Technik, Rolls-Royce Holding PLC, Raytheon Technologies Corporation, General Electric Company und Safran SA. Die großen Triebwerks-MRO-Anbieter gehen langfristige Partnerschaften ein oder gründen Joint Ventures, um ihre Zahl an Triebwerks-MRO-Kunden zu vergrößern. Beispielsweise gab ST Engineering im Juni 2022 bekannt, dass sein kommerzielles Luft- und Raumfahrtgeschäft einen Fünfjahresvertrag mit Safran Aircraft Engines, einem weltweit führenden Hersteller von Luft- und Raumfahrttriebwerken, unterzeichnet hat, wonach ST Engineering die Triebwerkswartung (Werkstattbesuch) für das CFM56 übernimmt -5B- und -7B-Motoren. Diese mehrjährige Vereinbarung könnte es ST Engineering und Safran Aircraft Engines ermöglichen, den prognostizierten Anstieg der MRO-Aktivitäten für Triebwerke zu bewältigen, während sich der Flugverkehr allmählich von der Pandemie erholt. Obwohl die langfristigen Verträge der etablierten Akteure mit den Streitkräften und kommerziellen Fluggesellschaften für die Marktteilnehmer im Hinblick auf die wirtschaftliche Stabilität einen enormen Vorteil darstellen, können sie für neue Akteure ein Hindernis für den Markteintritt darstellen.

Marktführer im MRO-Bereich für Flugzeugtriebwerke

-

Lufthansa Technik

-

Rolls-Royce Holding PLC

-

General Electric Company

-

Safran SA

-

Raytheon Technologies Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Flugzeugtriebwerks-MRO

Im September 2022 gab Rolls Royce Holding Plc bekannt, dass sie ein Fünfzig-Fünfzig-Joint-Venture mit Air China eingegangen sind, um Wartung, Reparatur und Überholung an einem neuen Werk in Peking, China, durchzuführen. Die neue Anlage, BAESL (Beijing Aero Engine Services Company Limited), wird MRO-Unterstützung für die Flugtriebwerke Rolls-Royce Trent 700, Trent XWB-84 und Trent 1000 leisten.

Im Juli 2022 gab Delta TechOps, eine Abteilung von Fluggesellschaften, die MRO-Dienste anbietet, bekannt, dass sie ein CFM Branded Service Agreement (CBSA) zur Unterstützung von LEAP-1B-Triebwerken unterzeichnet haben. Gemäß den Bedingungen des CBSA könnte Delta Teil des Wartungs-, Reparatur- und Überholungsnetzwerks (MRO) von CFM für LEAP-1B-Triebwerke werden.

Segmentierung der MRO-Branche für Flugzeugtriebwerke

Triebwerkswartung, -reparatur und -überholung (MRO) umfassen die Reparatur, Wartung oder Inspektion von Triebwerken, um die Sicherheit und Lufttüchtigkeit des Flugzeugs nach internationalen Standards sicherzustellen. Der Markt ist nach Motortyp in Turbinen- und Kolbenmotoren unterteilt. Das Turbinentriebwerk wird weiter in Turboprop-, Turbofan- und Turboshaft-Triebwerke unterteilt. Je nach Anwendung wird der Markt in kommerzielle Luftfahrt, militärische Luftfahrt und allgemeine Luftfahrt unterteilt. Der Bericht deckt auch die Marktgrößen und Prognosen in den wichtigsten Ländern in verschiedenen Regionen ab. Die Marktgröße und Prognosen wurden in Wert (Milliarden US-Dollar) angegeben.

| Turbinenmotor | Turboprop |

| Turbofan | |

| Turbowelle | |

| Kolbenmotor |

| Kommerzielle Luftfahrt |

| Militärische Luftfahrt |

| Allgemeine Luftfahrt |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Frankreich | |

| Deutschland | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Lateinamerika | Brasilien |

| Rest Lateinamerikas | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Ägypten | |

| Rest des Nahen Ostens und Afrikas |

| Nach Motortyp | Turbinenmotor | Turboprop |

| Turbofan | ||

| Turbowelle | ||

| Kolbenmotor | ||

| Auf Antrag | Kommerzielle Luftfahrt | |

| Militärische Luftfahrt | ||

| Allgemeine Luftfahrt | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Frankreich | ||

| Deutschland | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Lateinamerika | Brasilien | |

| Rest Lateinamerikas | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Ägypten | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur MRO-Marktforschung für Flugzeugtriebwerke

Wie groß ist der MRO-Markt für Flugzeugtriebwerke?

Es wird erwartet, dass der MRO-Markt für Flugzeugtriebwerke im Jahr 2024 40,15 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,37 % auf 54,68 Milliarden US-Dollar wachsen wird.

Wie groß ist der MRO-Markt für Flugzeugtriebwerke derzeit?

Im Jahr 2024 wird der MRO-Markt für Flugzeugtriebwerke voraussichtlich 40,15 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem MRO-Markt für Flugzeugtriebwerke?

Lufthansa Technik, Rolls-Royce Holding PLC, General Electric Company, Safran SA, Raytheon Technologies Corporation sind die wichtigsten Unternehmen, die auf dem MRO-Markt für Flugzeugtriebwerke tätig sind.

Welches ist die am schnellsten wachsende Region im MRO-Markt für Flugzeugtriebwerke?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am MRO-Markt für Flugzeugtriebwerke?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im MRO-Markt für Flugzeugtriebwerke.

Welche Jahre deckt dieser MRO-Markt für Flugzeugtriebwerke ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des MRO-Marktes für Flugzeugtriebwerke auf 37,75 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Flugzeugtriebwerks-MRO-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Flugzeugtriebwerks-MRO-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur Flugzeugtriebwerks-MRO

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Flugzeugtriebwerks-MRO im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die MRO-Analyse für Flugzeugtriebwerke umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.