Marktanalyse für Luftzerlegungsanlagen

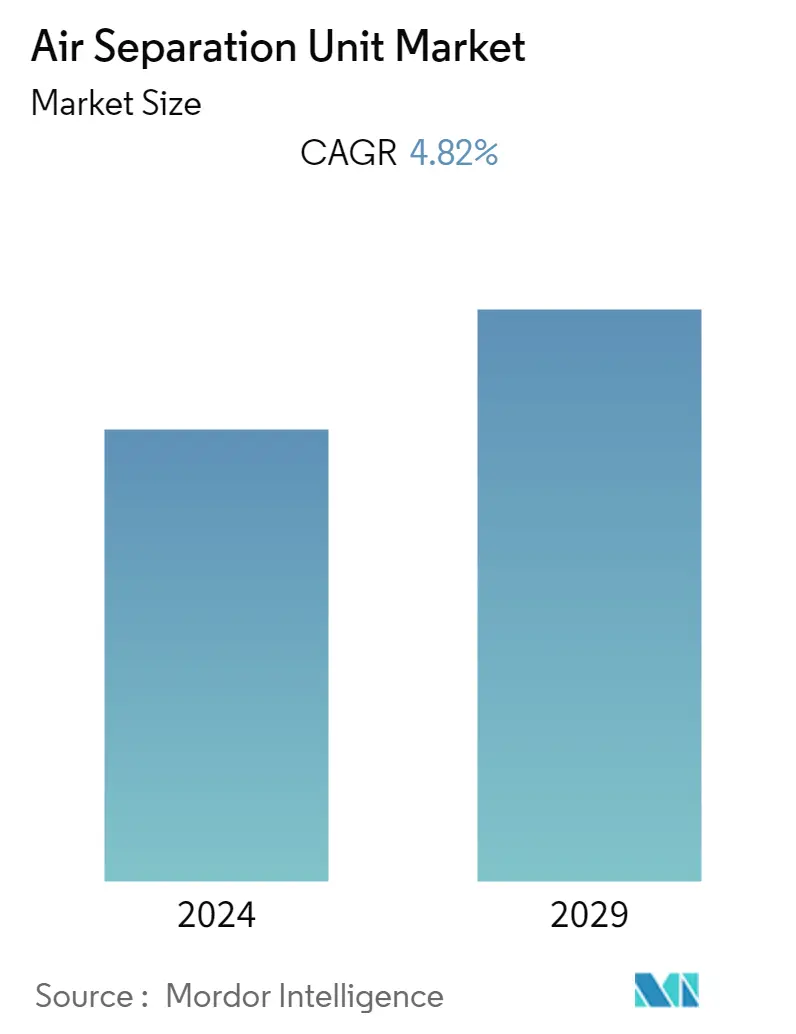

Es wird erwartet, dass die Marktgröße für Luftzerlegungsanlagen (ASU) von 5,32 Milliarden US-Dollar bis Ende dieses Jahres auf 6,73 Milliarden US-Dollar nach fünf Jahren wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 4,82 % im Prognosezeitraum entspricht.

- Mittelfristig dürften Faktoren wie die steigende Nachfrage nach Industriegasen, beflügelt durch das Wachstum in der Stahl- und Prozessindustrie, das Marktwachstum im Prognosezeitraum antreiben.

- Da andererseits die Kosten für die Bereitstellung hochreiner Industriegase enorm sind, wechseln mehrere Betreiberunternehmen zu alternativen Luftzerlegungstechniken wie der Druckwechseladsorption (PSA) als kosteneffiziente Lösung, die den Markt einschränken könnte Luftzerlegungsanlagen.

- Dennoch verzeichnen Länder wie Saudi-Arabien, die Vereinigten Arabischen Emirate und Südafrika eine hohe Wachstumsrate der Urbanisierungs- und Industrialisierungsaktivitäten. Es wird erwartet, dass sie Wachstumschancen für Anbieter von Luftzerlegungsanlagen bieten. Daher stellt die Zunahme der industriellen Entwicklungsaktivitäten im Nahen Osten und in der afrikanischen Region eine gute Marktchance für die Marktteilnehmer von Luftzerlegungsanlagen in den kommenden Jahren dar.

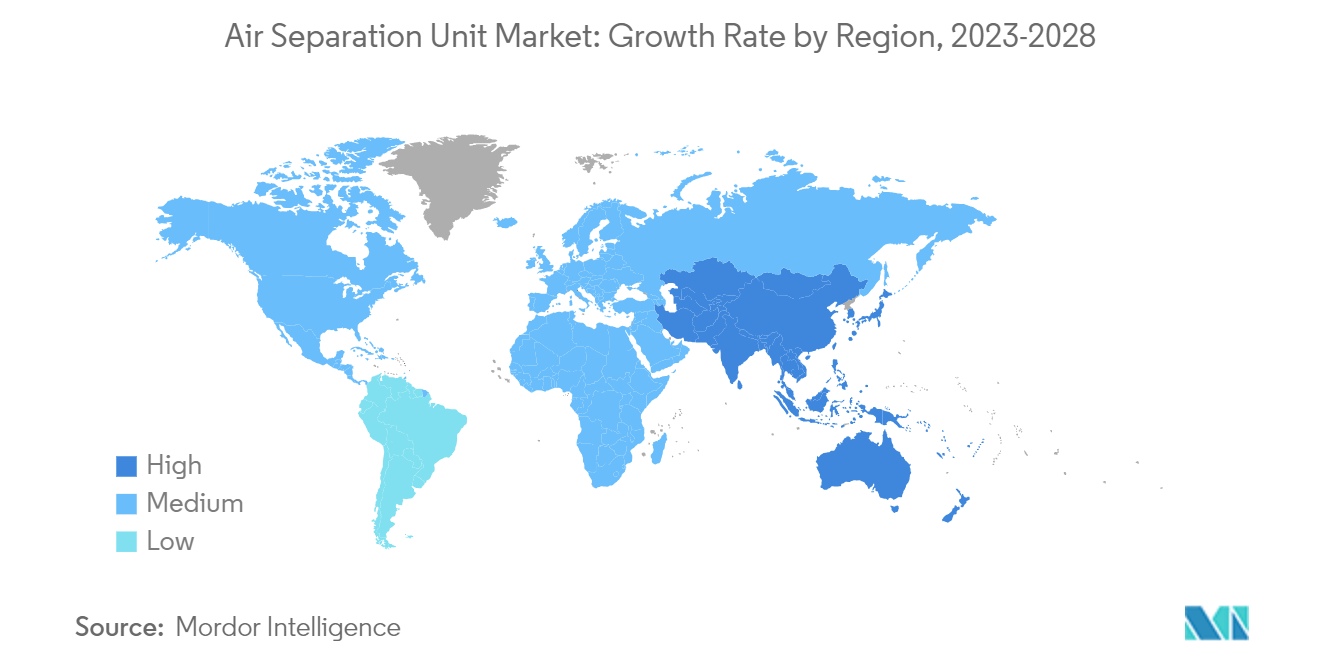

- Es wird erwartet, dass der asiatisch-pazifische Raum im Prognosezeitraum den Markt dominieren wird, wobei der Großteil der Nachfrage aus Ländern wie Indien, China usw. kommt.

Markttrends für Luftzerlegungsanlagen

Das Endverbrauchersegment Eisen und Stahl verzeichnet eine erhebliche Nachfrage

- Die Eisen- und Stahlindustrie ist einer der Hauptverbraucher von ASUs, da für die Stahlproduktion enorme Mengen an Sauerstoff benötigt werden, der mithilfe der ASU-Technologie größtenteils aus der Luft gewonnen wird.

- Es wird geschätzt, dass mehr als die Hälfte der weltweiten Stahlproduktion den Basissauerstoffprozess (BOP) nutzt, bei dem reiner Sauerstoff verwendet wird, um eine Ladung flüssiges Hochofeneisen und Schrott in Stahl umzuwandeln. Daher installieren die meisten Stahlwerke große ASUs, um den Sauerstoffbedarf zu decken, der einen kritischen Teil des Anlagenbetriebs darstellt.

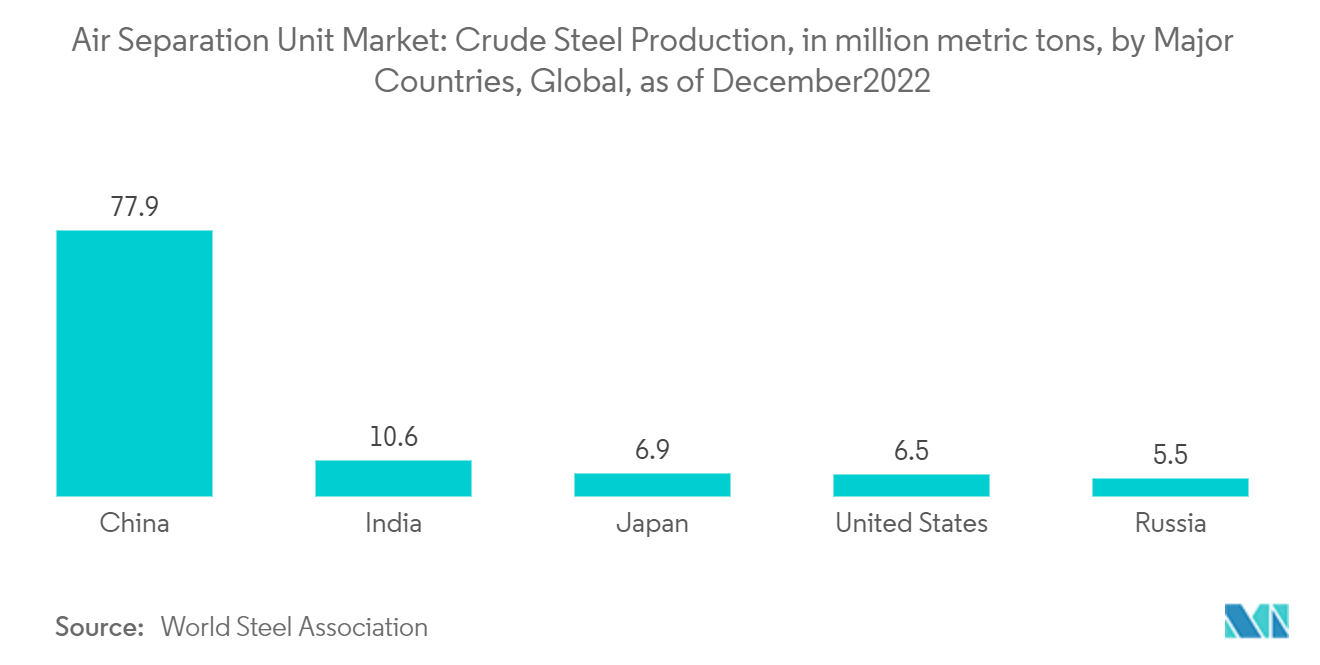

- Die Eisen- und Stahlindustrie ist einer der Treiber des modernen industriellen Wachstums, und die Stahlproduktion ist im letzten Jahrzehnt stetig gewachsen. Nach Angaben der World Steel Association ist China im Dezember 2022 mit einer Produktion von 77,9 Millionen Tonnen weiterhin weltweit führend in der Rohstahlproduktion, was einem Rückgang von 10 % gegenüber dem Vorjahr entspricht. Indien, Japan, die Vereinigten Staaten und Russland liegen weit dahinter.

- Da alle Stahlwerke große ASUs benötigen und diese Einheiten sehr energieintensiv sind, ist die Optimierung des Energieverbrauchs eine große Herausforderung. Auch die Aufrechterhaltung der Sauerstoffreinheit stellt eine große Herausforderung dar, da für die Stahlproduktion unterschiedliche Reinheiten erforderlich sind.

- Es wird erwartet, dass die Stahlnachfrage in Entwicklungsländern wie China, Indien, Afrika und den ASEAN-Ländern am höchsten sein wird, die sich schnell industrialisieren und stark in große Infrastrukturprojekte investieren.

- Im März 2022 gab INOX Air Products Ltd bekannt, dass es einen Auftrag zum Bau von Indiens größter Greenfield-Sauerstoffanlage in Indien im Bokaro-Werk der Steel Authority of India (SAIL) in Jharkhand erhalten hat. Die Anlage wird mit einer Gesamtinvestition von 750 crore INR gebaut und 2.150 Tonnen Industriegase pro Tag (TPD) erzeugen, darunter 2.000 TPD gasförmiger Sauerstoff, 150 TPD flüssiger Sauerstoff, 1.200 TPD gasförmiger Stickstoff und 100 TPD Argon.

- Es wird erwartet, dass solche großen Investitionen und Projekte für den Bau neuer ASUs in Stahlwerken das Eisen- und Stahlsegment des globalen ASU-Marktes im Prognosezeitraum vorantreiben werden.

- Basierend auf den oben genannten Faktoren wird daher erwartet, dass das Endverbrauchersegment Eisen und Stahl im Prognosezeitraum eine erhebliche Nachfrage nach dem globalen Markt für Luftzerlegungsanlagen verzeichnen wird.

Asien-Pazifik dürfte den Markt dominieren

- Der asiatisch-pazifische Raum hatte den größten Marktanteil bei Luftzerlegungsanlagen und dürfte seine Dominanz im Prognosezeitraum fortsetzen.

- China ist der zweitgrößte Ölverbraucher der Welt, aber der sechstgrößte Ölproduzent. Es importiert fast 50 % seines Kohlenwasserstoffbedarfs. Um die Abhängigkeit von Energieimporten zu verringern und die Energiesicherheit zu verbessern, versucht China, sein Schieferpotenzial zu maximieren, indem es seine inländischen Reserven in verschiedenen Schieferbecken im Landesinneren, wie dem Sichuan-Becken, ausbeutet.

- Die Schieferrevolution in China hat zu einer beispiellosen Schaffung und Erweiterung petrochemischer Kapazitäten geführt. Infolgedessen hat China erhebliche Investitionen in seine Raffinerie- und Petrochemie-Infrastruktur getätigt, um die Inlandsnachfrage zu befriedigen und den petrochemischen Prozess für die heimische Industrie zu reduzieren. Aufgrund der ständig steigenden Nachfrage nach Kunststoffen und anderen Petrochemikalien aus Branchen wie Lebensmittelverpackungen, Bekleidung, Kosmetik und Düngemitteln müssen die Raffineriekapazitäten erhöht werden, um der wachsenden Nachfrage gerecht zu werden.

- China hat neue Raffinerien gebaut und ältere Raffinerien modernisiert und ihre Kapazität erweitert. Im März 2023 will Saudi Aramco nach drei Jahren die Raffinerie und ihr neues petrochemisches Projekt im Nordosten Chinas in Betrieb nehmen. Das 10-Milliarden-Dollar-Projekt in Panjin in der Provinz Liaoning wird Aramcos zweites großes Raffinerie-Petrochemie-Projekt in China sein.

- Es wird erwartet, dass China den Markt im asiatisch-pazifischen Raum anführen wird, da es im Inland ein erhebliches Wachstum in der Elektronikfertigung (z. B. Solar-PV usw.) verzeichnet, die Raffinerie- und Petrochemiekapazitäten erhöht und die Gesundheitsausgaben erhöht, was die Nachfrage nach Industriegasen deutlich erhöht hat.

- Darüber hinaus strebt Indien an, in den nächsten zwei bis sieben Jahren jährlich 300 Millionen Tonnen Stahl zu produzieren. Es wird erwartet, dass die zunehmende Stahlproduktion in Indien die Nachfrage nach Industriegasen, insbesondere Sauerstoff, erhöhen wird, was im Prognosezeitraum wahrscheinlich die Nachfrage nach Luftzerlegungsanlagen im Land ankurbeln wird.

- Im Februar 2022 schloss Linde India Limited einen 15-Jahres-Vertrag mit ESL Steel Limited über die Lieferung von etwa 800 Tonnen Sauerstoff pro Tag und 900 Tonnen Stickstoff pro Tag an das Stahlwerk. Linde India wird vor Ort eine Luftzerlegungsanlage im Stahlwerk von ESL Limited in Bokaro errichten.

- Im Januar 2022 kündigte Air Liquide eine Investition von etwa 350 crore INR in eine neue Luftzerlegungsanlage für industrielle Handelsaktivitäten in Kosi, Uttar Pradesh, Indien, an. Diese Einheit wird eine Produktionskapazität von 350 Tonnen pro Tag mit maximal 300 Tonnen Sauerstoff haben. Die Anlage wird voraussichtlich Ende dieses Jahres in Betrieb gehen.

- Infolgedessen wird erwartet, dass die zunehmende Aufnahme von ASUs aus den Endverbrauchersegmenten Eisen und Stahl, Öl und Gas sowie Chemie, hauptsächlich aus China und Indien, die Nachfrage nach Luftzerlegungsanlagen in der Region erhöhen wird.

Branchenüberblick über Luftzerlegungsanlagen

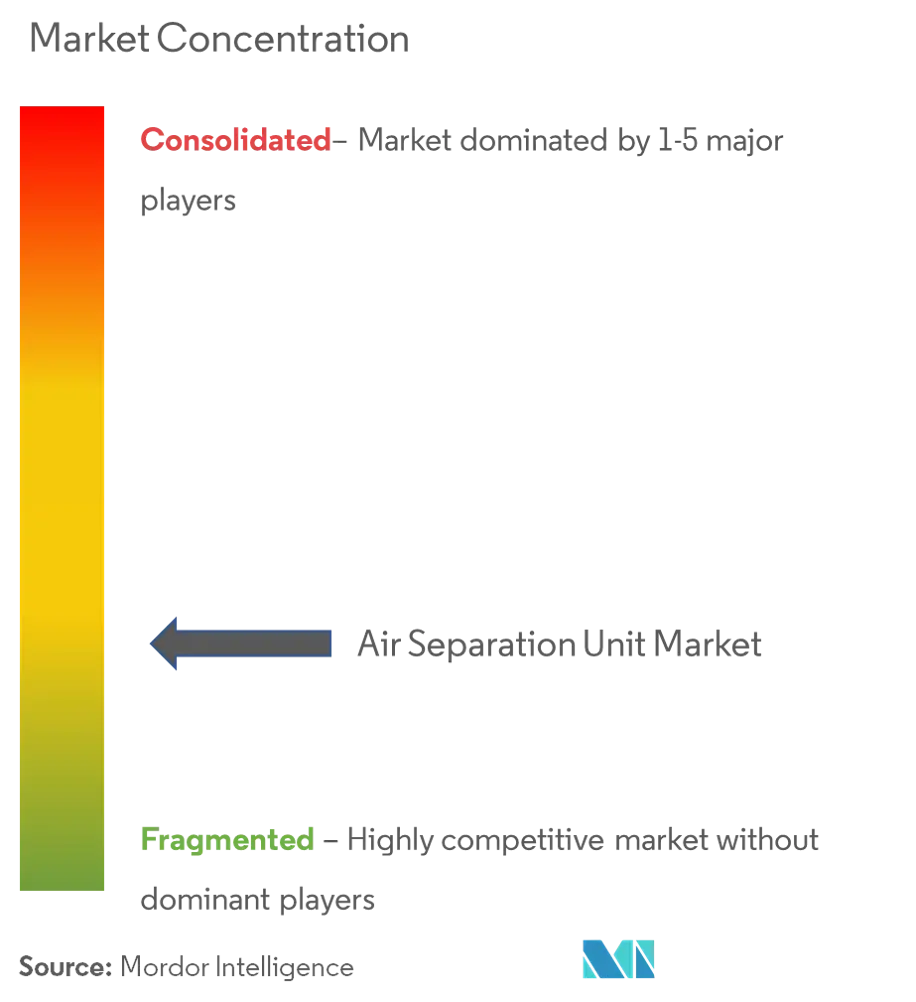

Der ASU-Markt ist mäßig fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören Linde AG, Messer Group GmbH, SIAD Macchine Impianti SpA, Air Products and Chemicals Inc. und Air Liquide SA.

Marktführer bei Luftzerlegungsanlagen

-

Linde AG

-

Messer Group GmbH

-

Air Liquide SA

-

Air Products and Chemicals, Inc.

-

SIAD Macchine Impianti S.p.A.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Luftzerlegungsanlagen

- Mai 2022 Air Products San Fu, eine Tochtergesellschaft von Air Products and Chemicals Inc., nimmt zwei neue Luftzerlegungsanlagen in Betrieb. Das Projekt ist Teil einer langfristigen Vereinbarung zur Lieferung ultrahochreiner Industriegase an einen der größten Halbleiterhersteller Asiens. Air Products San Fu investiert möglicherweise etwa 400 Millionen US-Dollar in den Bau, den Besitz und den Betrieb großer Luftzerlegungsanlagen zur Bereitstellung von hochreinem Sauerstoff, Argon, Stickstoff und Wasserstoff im Tainan Science Park im Süden Taiwans.

- Mai 2022 PKN Orlen kündigt Pläne an, in eine ASU für die Sauerstoff- und Stickstoffproduktion in der Raffinerie Plock in Polen zu investieren. Gebaut wird die ASU von der deutschen Firma Linde GmbH. Die Projektinvestition wird voraussichtlich rund 187 Millionen US-Dollar (164 Millionen Euro) kosten und voraussichtlich Anfang 2025 abgeschlossen sein. Die Anlage wird 38.500 Kubikmeter Sauerstoff und 75.000 Kubikmeter Stickstoff pro Stunde produzieren

Branchensegmentierung von Luftzerlegungsanlagen

Luftzerlegungsanlagen (ASU) sind Geräte, mit denen Gase wie Stickstoff, Sauerstoff, Argon usw. durch kryogene oder nicht kryogene Destillation aus der Atmosphäre extrahiert werden.

Der Markt für Luftzerlegungsanlagen ist nach Prozess, Gas, Endverbraucher und Geografie segmentiert. Je nach Verfahren ist der Markt in kryogene Destillation und nicht kryogene Destillation unterteilt. Nach Gas ist der Markt in Stickstoff, Sauerstoff, Argon und andere Gase unterteilt. Nach Endverbraucher wird der Markt in chemische Industrie, Öl- und Gasindustrie, Eisen- und Stahlindustrie und andere Endverbraucher unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt für Luftzerlegungsanlagen in den wichtigsten Regionen. Der Bericht bietet die wertmäßige Marktgröße in USD für alle oben genannten Segmente.

| Verfahren | Kryogene Destillation | ||

| Nicht kryogene Destillation | |||

| Gas | Stickstoff | ||

| Sauerstoff | |||

| Argon | |||

| Andere Gase | |||

| Endbenutzer | Chemieindustrie | ||

| Öl-und Gasindustrie | |||

| Eisen- und Stahlindustrie | |||

| Andere Endbenutzer | |||

| Geografie (Regionale Marktanalyse {Marktgrößen- und Nachfrageprognose bis 2028 (nur für Regionen)}) | Nordamerika | vereinigte Staaten von Amerika | |

| Kanada | |||

| Rest Nordamerikas | |||

| Asien | China | ||

| Indien | |||

| Südkorea | |||

| Japan | |||

| Restliches Asien | |||

| Europa | Großbritannien | ||

| Deutschland | |||

| Italien | |||

| Frankreich | |||

| Restliches Europa | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Vereinigte Arabische Emirate | |||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest Südamerikas | |||

Häufig gestellte Fragen zur Marktforschung für Luftzerlegungsanlagen

Wie groß ist der Markt für Luftzerlegungsanlagen derzeit?

Der Markt für Luftzerlegungsanlagen wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 4,82 % verzeichnen.

Wer sind die Hauptakteure auf dem Luftzerlegungsanlagen-Markt?

Linde AG, Messer Group GmbH, Air Liquide SA, Air Products and Chemicals, Inc., SIAD Macchine Impianti S.p.A. sind die wichtigsten Unternehmen, die auf dem Markt für Luftzerlegungsanlagen tätig sind.

Welches ist die am schnellsten wachsende Region im Luftzerlegungsgeräte-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Luftzerlegungsgeräte-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Luftzerlegungsanlagen.

Welche Jahre deckt dieser Markt für Luftzerlegungsanlagen ab?

Der Bericht deckt die historische Marktgröße des Marktes für Luftzerlegungsanlagen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Luftzerlegungsanlagen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Industrial Machinery Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Branchenbericht über Luftzerlegungsanlagen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Luftzerlegungsanlagen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Luftzerlegungsanlagen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.