KI in der Fintech-Marktanalyse

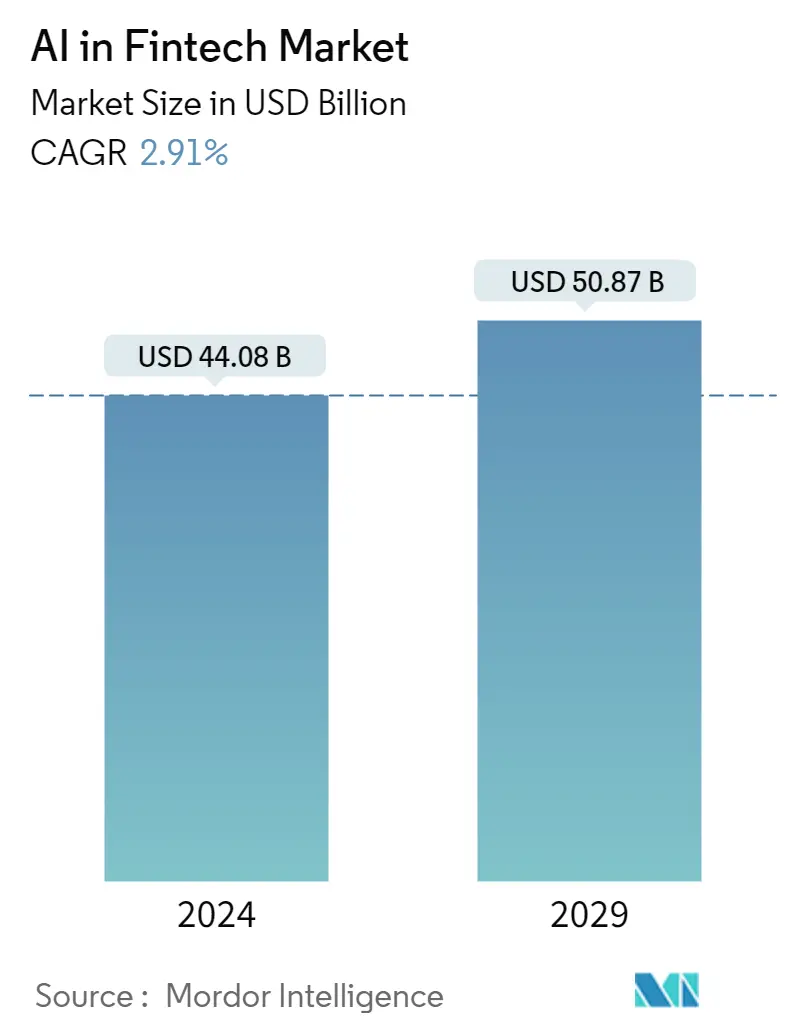

Die Größe des KI-in-Fintech-Marktes wird im Jahr 2024 auf 44,08 Milliarden US-Dollar geschätzt und soll bis 2029 50,87 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,91 % im Prognosezeitraum (2024–2029) entspricht.

Der Ausbruch der COVID-19-Pandemie hat den Wandel in der Art und Weise beschleunigt, wie Menschen mit Finanzdienstleistungen interagieren. Zahlungs- und vermögensorientierte Fintech-Unternehmen haben sich darauf konzentriert, ihre bestehende Infrastruktur zu stärken, indem sie in neue Ressourcen investieren oder die Kapazität erweitern, um der Belastung ihrer Systeme durch höhere Transaktionsvolumina standzuhalten. Obwohl es für Fintech-Unternehmen eine Herausforderung zu sein schien, haben solche Maßnahmen einen erheblichen Bedarf an KI-Lösungen geschaffen, da diese Unternehmen für ihren Umsatz auf Transaktionsvolumina angewiesen sind. Es wird erwartet, dass solche Faktoren die Nachfrage nach KI-Lösungen im Fintech-Markt ankurbeln werden.

- Finanzunternehmen waren die ersten Anwender von Großrechnern und relationalen Datenbanken. Sie warteten sehnsüchtig auf die nächste Stufe der Rechenleistung. Künstliche Intelligenz (KI) verbessert Ergebnisse durch die umfassendere Anwendung von Methoden, die aus Aspekten der menschlichen Intelligenz abgeleitet sind. Das rechnerische Wettrüsten der letzten Jahre hat Fintech-Unternehmen revolutioniert. Technologien wie maschinelles Lernen, KI, neuronale Netze, Big Data Analytics, evolutionäre Algorithmen und vieles mehr haben es Computern ermöglicht, riesige, vielfältige, vielfältige und tiefgreifende Datensätze zu verarbeiten als je zuvor.

- Darüber hinaus haben KI und maschinelles Lernen Banken und Fintechs geholfen, da sie riesige Mengen an Informationen über Kunden verarbeiten können. Diese Daten und Informationen werden dann verglichen, um Ergebnisse über zeitnahe Dienstleistungen/Produkte zu erhalten, die Kunden wünschen, was im Wesentlichen zur Entwicklung von Kundenbeziehungen beigetragen hat.

- Darüber hinaus wird maschinelles Lernen in beispiellosem Tempo eingesetzt, insbesondere zur Erstellung von Neigungsmodellen. Banken und Versicherungen führen auf maschinellem Lernen basierende Lösungen für Web- und mobile Anwendungen ein. Dies hat das Echtzeit-Zielmarketing weiter verbessert, indem die Produktneigung der Kunden auf der Grundlage von Verhaltensdaten in Echtzeit vorhergesagt wird.

- Mehrere etablierte Marktteilnehmer etablieren eine Nische, indem sie explizit Lösungen wie KI-Chatbots für das Bankwesen anbieten. Beispielsweise haben Talisma und Active.Ai im Juni 2021 eine Partnerschaft geschlossen, um mithilfe eines Chatbots mit Konversations-KI ein verbessertes Kundenerlebnis in BFSI zu ermöglichen.

- Darüber hinaus implementieren mehrere Kreditkartenunternehmen prädiktive Analysen in ihre bestehenden Arbeitsabläufe zur Betrugserkennung, um Fehlalarme zu reduzieren. Der untersuchte Markt gewinnt weiter an Bedeutung, da mehrere Akteure KI-basierte Lösungen zur Bekämpfung von Geldwäsche (AML) und Betrugserkennung für Kreditkartenunternehmen und andere Finanzinstitute anbieten.

- Beispielsweise hat Lucinity, ein Entwickler von KI-gesteuerter Anti-Geldwäsche-Software (AML), im Juni 2022 eine Partnerschaft mit dem Betrugsmanagementunternehmen SEON geschlossen, um Echtzeit-Betrugspräventionsfunktionen in AML-Compliance-Software zu integrieren. Die Betrugspräventionslösung von SEON wird über die Plattform von Lucinity verfügbar sein und Kunden Compliance-Risikodienste von der Transaktionsüberwachung bis zur Betrugserkennung und -prävention in Echtzeit bieten.

- Darüber hinaus sollte eine KI-fähige Infrastruktur in der Lage sein, ein effizientes Datenmanagement zu ermöglichen, über genügend Rechenleistung verfügen, agil, flexibel und skalierbar sein und über die Kapazität verfügen, unterschiedliche Datenmengen zu verarbeiten. Daher wäre es für kleine Fintech-Unternehmen schwieriger, die notwendigen Hardware- und Softwareelemente zur Unterstützung von KI zusammenzustellen. Darüber hinaus ist die Demokratisierung von KI- und Deep-Learning-Anwendungen nicht nur für Technologiegiganten, sondern mittlerweile auch für kleine und mittlere Unternehmen praktikabel. Auch die Nachfrage nach KI-Fachkräften für diese Arbeit ist stark gestiegen, und der Mangel an ausgebildeten Ressourcen ist die größte Herausforderung für KI im Fintech-Bereich.

KI in Fintech-Markttrends

Bei der Betrugserkennung wird mit einem erheblichen Wachstum gerechnet

- Künstliche Intelligenz kann dabei helfen, schnelle und effektive Wege zur Erkennung von Finanzbetrug und Fehlverhalten zu finden. Sie ermöglichen es Maschinen, riesige Datensätze präzise zu verarbeiten, mit denen Menschen manchmal Schwierigkeiten haben. Der Einsatz künstlicher Intelligenz zur Betrugserkennung hat verschiedene Vorteile. Die Fähigkeit, schnell zu rechnen, ist ein bekannter Vorteil von KI und maschinellem Lernen. Es schafft einen Überblick über die App-Nutzungsgewohnheiten eines Benutzers, wie z. B. Transaktionsmethoden, Zahlungen usw., und ermöglicht so die Erkennung von Anomalien in Echtzeit. Es reduziert Fehlalarme und ermöglicht es Spezialisten, sich auf komplexere Probleme zu konzentrieren, da es effizienter ist als manuelle Techniken.

- Laut einer neuen Umfrage von Certified Fraud Examiners (ACFE) und dem Analysepionier SAS hat der Einsatz von künstlicher Intelligenz (KI) und maschinellem Lernen (ML) zur Betrugserkennung im vergangenen Jahr international zugenommen. Laut der Umfrage setzen 13 % der Unternehmen künstliche Intelligenz (KI) und maschinelles Lernen ein, um Betrug zu erkennen und abzuwehren. Weitere 25 % planen, dies in den nächsten ein bis zwei Jahren zu tun, was einem Wachstum von etwa 200 % entspricht. Laut der Umfrage identifizierten Betrugsprüfer diese und andere branchenübergreifende Technologieentwicklungen zur Betrugsbekämpfung, die sich stark verbreiten.

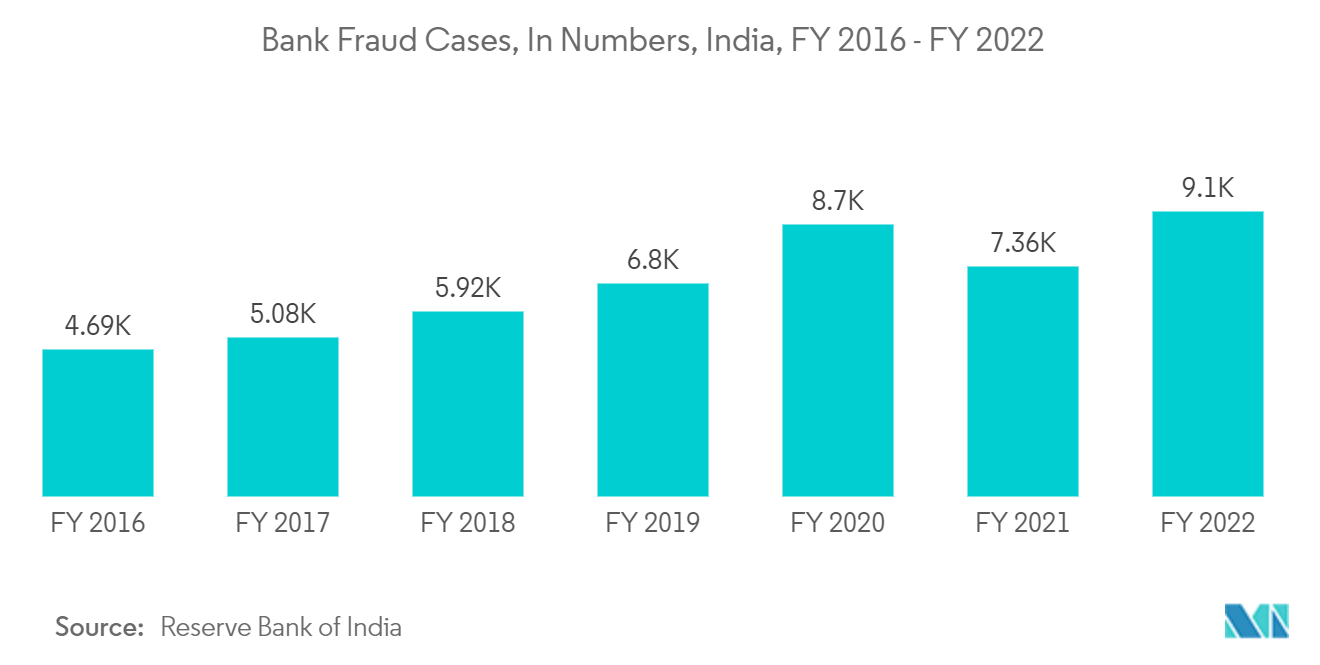

- Darüber hinaus meldete die Reserve Bank of India (RBI) im Geschäftsjahr 2022 rund 9.103 Bankbetrugsvorfälle in ganz Indien. Diese Zahl ist im Vergleich zum Vorjahr gestiegen und hat den Trend des letzten Jahrzehnts umgekehrt. Der Gesamtwert der Bankbetrügereien sank von 1,38 Billionen INR auf 604 Milliarden INR. Ein solch starker Anstieg der Bankbetrugsfälle würde es den KI-Marktteilnehmern ermöglichen, neue Lösungen oder Tools zu entwickeln, um den unterschiedlichsten Bedürfnissen der Kunden gerecht zu werden.

- Die Marktteilnehmer arbeiten zusammen, um ihren Kunden einen besseren Service zu bieten. Im Februar 2023 ging Mastercard beispielsweise eine Partnerschaft mit Network International, dem führenden Anbieter für digitalen Handel im Nahen Osten und Afrika, ein, um Betrug, Ablehnungen und Rückbuchungen zu bekämpfen und so Kosten und Risiken für Acquirer zu minimieren. Durch die Zusammenarbeit wird Network die Brighterion-Technologie für künstliche Intelligenz (KI) von Mastercard in der gesamten Region einführen und Acquirern und Unternehmen Transaktionsbetrugserkennung und Händlerüberwachung ermöglichen.

- Darüber hinaus haben Shift Technology, ein Anbieter von KI-gesteuerten Lösungen zur Entscheidungsautomatisierung und -optimierung für die globale Versicherungsbranche, und Duck Creek Technologies, ein globaler Anbieter von Technologielösungen für die Schaden- und Unfallversicherungsbranche, im März 2022 eine Lösungspartnerschaft angekündigt KI-gestützte Betrugserkennungsfunktionen werden im Jahr 2022 auf den Markt kommen. Nach der vollständigen Integration erhalten Benutzer von Duck Creek Claims Betrugswarnungen in Echtzeit direkt in ihr Schadenmanagement-Softwaresystem.

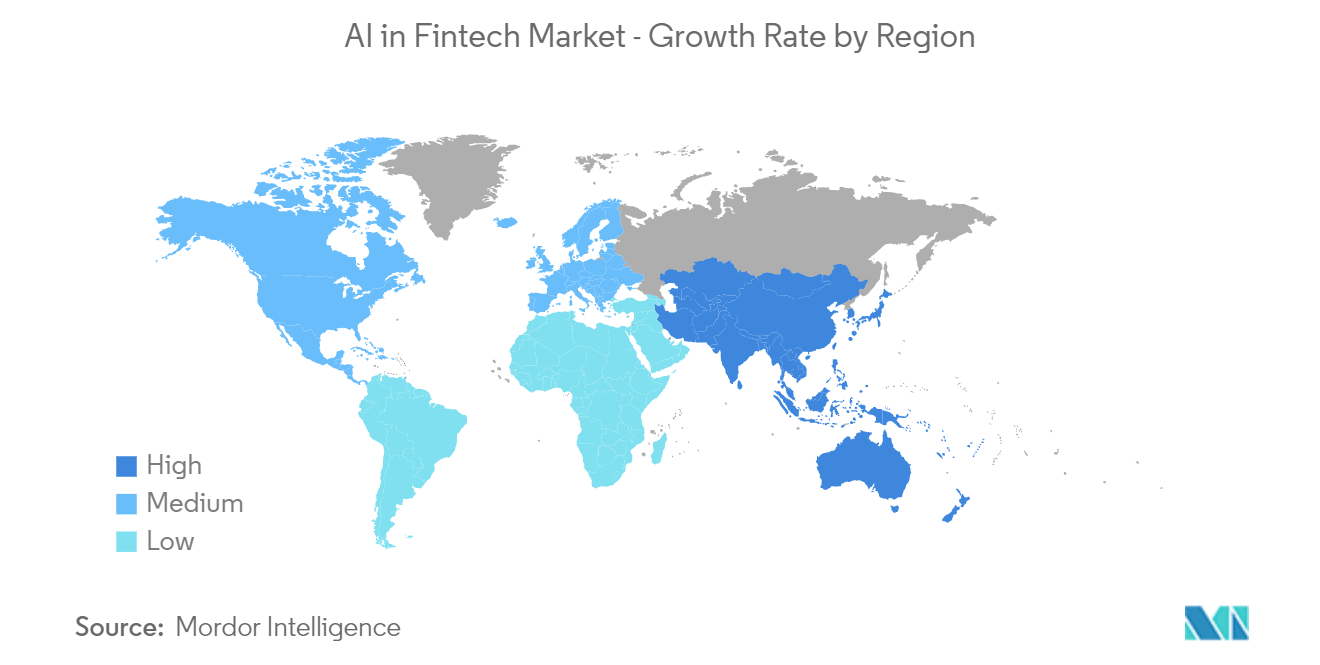

Nordamerika hat den größten Marktanteil

- Es wird erwartet, dass Nordamerika den KI-in-Fintech-Markt dominieren wird, da namhafte Anbieter von KI-Software und -Systemen, gemeinsame Investitionen von Finanzinstituten in KI-Projekte und die Einführung der meisten KI-in-Fintech-Lösungen zu verdanken sind. Es wird erwartet, dass die Region in den kommenden Jahren ein deutliches Wachstum in diesem Bereich verzeichnen wird. Darüber hinaus dient Nordamerika als Geschäftszentrum für viele KI-Fintech-Unternehmen, wobei Unternehmen wie Sidetrade ihre nordamerikanischen Niederlassungen in Calgary ansiedeln.

- Regierungsinitiativen und Investitionen in Richtung KI. würde zum Beispiel den Markt antreiben. Laut Daten einer aktuellen Studie der Stanford University gab die US-Regierung im Geschäftsjahr 2022 3,3 Milliarden US-Dollar für Verträge über künstliche Intelligenz (KI) aus. Die Ausgaben der Bundesbehörden für Technologie stiegen jährlich um über 600 Millionen US-Dollar, von 2,7 Milliarden US-Dollar im Jahr 2021, wobei die Segmente Entscheidungswissenschaft, Computer Vision und Autonomie den Großteil der Investitionen erhielten. Seit 2017, als die US-Regierung 1,3 Milliarden US-Dollar für künstliche Technologie ausgab, sind die Gesamtausgaben für KI-Verträge um mehr als das 2,5-fache gestiegen.

- Die Marktteilnehmer arbeiten zusammen, um den Kunden in der Region einen besseren Service zu bieten. Im August 2022 gab beispielsweise Zest AI, Träger der NACUSO-Auszeichnung CUSO of the Year und Akteur bei der Verbesserung des Kreditzugangs durch bessere Bewertung, eine Partnerschaft mit Equifax, Inc. bekannt, einem weltweiten Daten-, Analyse- und Technologieunternehmen. Die Zusammenarbeit wird es Kreditgenossenschaften, die die Underwriting-Technologie von Zest AI nutzen, ermöglichen, mehr der von Equifax bereitgestellten Daten zu analysieren, um mehr Anträge schneller anzunehmen, insbesondere solche, die traditionell nicht über ausreichende Bankdienstleistungen verfügen. Dies ist die erste große Vertriebsbeziehung von Zest AI mit einer National Consumer Reporting Agency.

- Die Lösungen einiger Unternehmen helfen Unternehmen dabei, ihr Privatkundengeschäft mit Next-Best-Action-Software auszubauen, Finanzbetrug zu erkennen und zu bekämpfen und die Kundenbeziehungen mit Multichannel-Kundenerlebnislösungen zu verbessern. Im April 2022 gab Versapay, ein Akteur im Bereich Collaborative Accounts Receivable, heute bekannt, dass die Übernahme von DadeSystems, einem Fintech-Startup mit Sitz in den USA, abgeschlossen wurde. Durch die Übernahme wurde das Angebot an Automatisierungslösungen für die Debitorenbuchhaltung (AR) von Versapay erweitert, ebenso wie seine KI- und maschinellen Lernfähigkeiten. Es erweitert außerdem die Präsenz von Versapay im Unternehmens- und Mittelstandsbereich und erweitert gleichzeitig die wachsende Belegschaft um wichtige Fähigkeiten.

- Banken in der Region haben damit begonnen, die Blockchain-Technologie zur Datenaufzeichnung und Betrugsbekämpfung einzusetzen. Blockchain zeichnet die Details jeder Transaktion auf und erleichtert so die Erkennung von Hackerversuchen. Diese Technologie ermöglicht weltweite Zahlungen und ermöglicht schnelle Transaktionen mit niedrigen Provisionen. Die Distributed-Ledger-Technologie (DLT) der Blockchain hilft bei der Aufzeichnung und dem Austausch von Daten über verschiedene Geschäfte und ein verteiltes Netzwerk hinweg. Darüber hinaus synchronisieren kryptografische und algorithmische Verfahren Daten im gesamten Finanznetzwerk. Dies ist ein bedeutender Schritt, da Transaktionsdaten an verschiedenen Orten gespeichert werden können. Es ebnet den Weg für Blockchain-Interoperabilität und branchenübergreifenden Datenaustausch.

KI im Fintech-Branchenüberblick

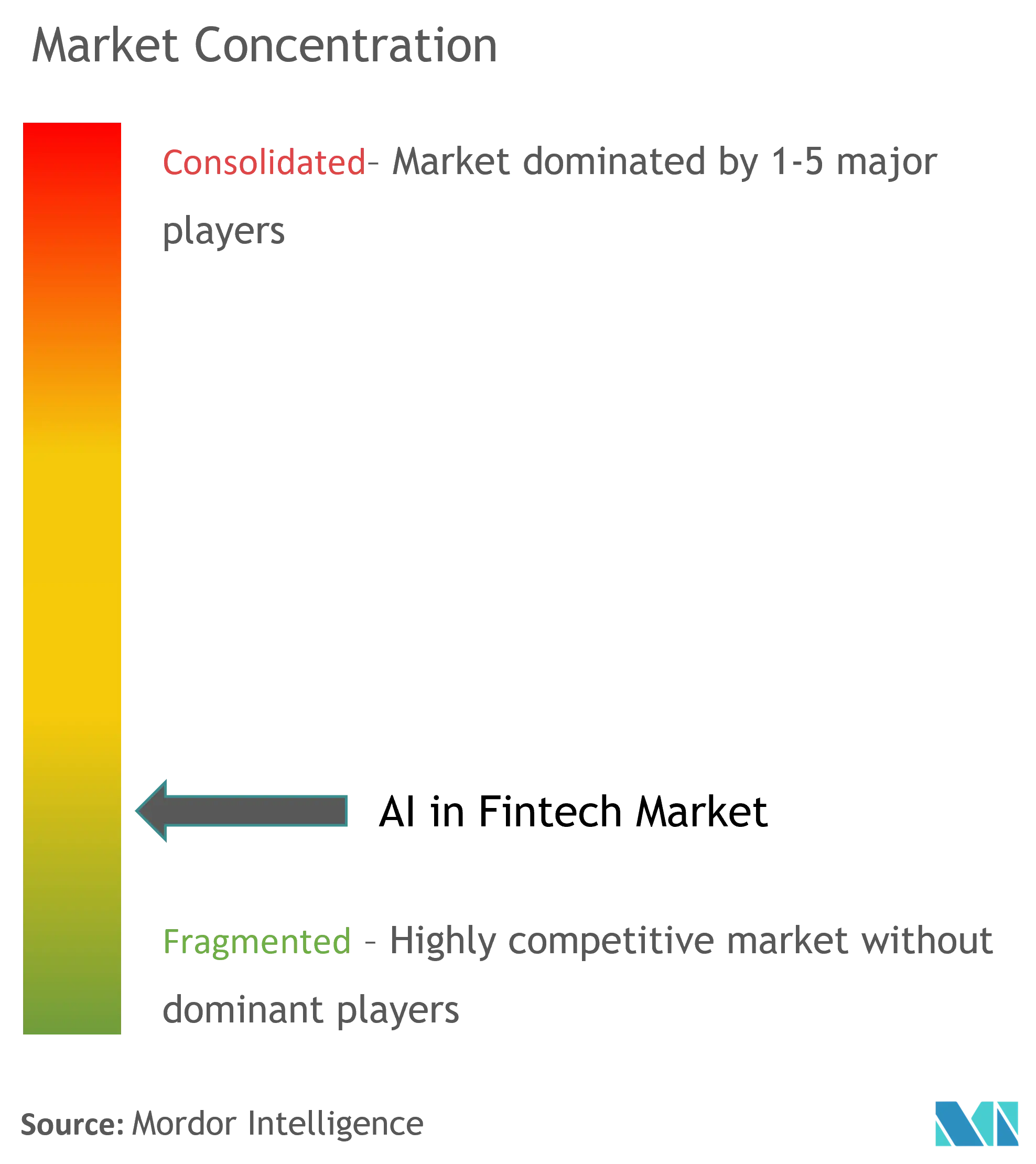

Die KI im Fintech-Markt wird aufgrund vieler Global Player zunehmend fragmentiert. In Kürze werden verschiedene Übernahmen und Kooperationen großer Unternehmen erwartet, bei denen der Schwerpunkt auf Innovation liegt. Zu den wichtigsten Marktteilnehmern zählen IBM Corporation, Intel Corporation, Narrative Science und Microsoft Corporation.

Im Februar 2023 entschied sich die Baiduri Bank in Brunei für das in Singapur ansässige Software-as-a-Service (SaaS)-Fintech Finbots.ai, um ihr Kreditrisikomanagement mit künstlicher Intelligenz (KI) zu modernisieren. Laut Finbots.ai ermöglicht seine KI-Kreditmodellierungslösung creditX der Baiduri Bank die Entwicklung und Bereitstellung hochwertiger Kredit-Scorecards in einem Bruchteil der Zeit und Kosten. Dadurch wird das Kreditrisiko minimiert, die Effizienz und Agilität des Einzelhandels sowie kleiner und mittlerer Organisationen (KMU) erhöht und die Kampagne der Bank zur finanziellen Inklusion für den unterversorgten Kreditmarkt beschleunigt.

Im Februar 2023 führte Scotiabank ein neues Tool ein, Scotia Smart Investor, um Kunden eine bessere Vermögenskontrolle zu ermöglichen. Der kanadische Kreditgeber stellte das neue Gerät über Assistance+ vor und kombiniert KI-gestützte Empfehlungen mit personalisierter Echtzeitunterstützung. Scotia Smart Investor wurde von Scotia Securities, dem verbundenen Investmentfondshändler der Scotiabank, gegründet. Das Tool, das eine KI-gestützte Beratungs-Engine umfasst, unterstützt Benutzer bei der Gestaltung, Planung, Überwachung und Aktualisierung finanzieller Ziele.

KI in Fintech-Marktführern

-

IBM Corporation

-

Intel Corporation

-

ComplyAdvantage.com

-

Narrative Science

-

Amazon Web Services, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

KI in Fintech-Marktnachrichten

- März 2023 CSI, ein End-to-End-Anbieter von Fintech- und Regtech-Lösungen, hat sich mit Hawk AI, einem globalen Unternehmen zur Bekämpfung von Geldwäsche (AML) und Betrugsprävention für Banken und Zahlungsabwickler, zusammengetan, um seine neuesten Produkte, WatchDOG Fraud und, bereitzustellen WatchDOG AML. Modelle für künstliche Intelligenz (KI) und maschinelles Lernen (ML) in den Produkten ermöglichen eine mehrschichtige, automatisierte Überwachung, die betrügerische oder verdächtige Aktivitäten in Echtzeit überwacht, erkennt und meldet. WatchDOG Fraud erkennt betrügerische Trends über alle Kanäle und Zahlungsarten hinweg, indem es das Transaktionsverhalten überwacht.

- Januar 2023 Inscribe sammelte 25 Millionen US-Dollar, um Finanzbetrug mit künstlicher Intelligenz zu bekämpfen. Inscribe analysiert, klassifiziert und gleicht die Daten mit Finanz-Onboarding-Dokumenten ab und hebt mithilfe der KI-gestützten Betrugserkennung etwaige Inkonsistenzen zwischen den bereitgestellten Papieren und den wiederhergestellten Dokumenten hervor. Individuelle Kundenrisikoprofile, die Schnappschüsse von Kontoauszügen und Transaktionen enthalten, werden automatisch anhand von Dokumentdetails wie Namen, Adressen und Kontoauszugstransaktionen erstellt.

KI in der Fintech-Branchensegmentierung

Die Datenanalyse mithilfe von KI-Data-Mining-Tools unterstützt FinTech-Organisationen bei der Erfassung zahlreicher Informationsaspekte und führt zu Datensilos. KI und ML unterstützen Unternehmen beim Sammeln zahlreicher Datenaspekte sowie beim Erfassen, Analysieren, Bereinigen und Archivieren der Daten, indem sie nützliche Informationen offenlegen.

Der Markt für KI im Fintech-Bereich ist nach Typ (Lösung und Dienste), Bereitstellung (Cloud und On-Premise), Anwendung (Chatbots, Kreditbewertung, quantitatives und Asset-Management sowie Betrugserkennung) und Geografie (Nordamerika, Europa, Asien) segmentiert -Pazifik und Rest der Welt). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Bezug auf den Wert (in Milliarden US-Dollar) angegeben.

| Lösungen |

| Dienstleistungen |

| Wolke |

| Vor Ort |

| Chatbots |

| Kreditwürdigkeit |

| Quantitatives und Asset Management |

| Entdeckung eines Betruges |

| Andere Anwendungen |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Rest der Welt |

| Nach Typ | Lösungen |

| Dienstleistungen | |

| Durch Bereitstellung | Wolke |

| Vor Ort | |

| Auf Antrag | Chatbots |

| Kreditwürdigkeit | |

| Quantitatives und Asset Management | |

| Entdeckung eines Betruges | |

| Andere Anwendungen | |

| Nach Geographie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

Häufig gestellte Fragen zur KI in der Fintech-Marktforschung

Wie groß ist die KI im Fintech-Markt?

Es wird erwartet, dass die Marktgröße für KI im Fintech-Bereich im Jahr 2024 44,08 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 2,91 % bis 2029 auf 50,87 Milliarden US-Dollar wachsen wird.

Wie groß ist der aktuelle Markt für KI im Fintech-Bereich?

Im Jahr 2024 wird die Größe des KI-in-Fintech-Marktes voraussichtlich 44,08 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure im Bereich KI im Fintech-Markt?

IBM Corporation, Intel Corporation, ComplyAdvantage.com, Narrative Science, Amazon Web Services, Inc. sind die größten Unternehmen, die im Bereich KI im Fintech-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im KI-in-Fintech-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am KI im Fintech-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil bei KI im Fintech-Markt.

Welche Jahre deckt dieser KI-in-Fintech-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des KI-in-Fintech-Marktes auf 42,83 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße von KI im Fintech-Markt für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße von KI im Fintech-Markt für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

KI im Fintech-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von KI im Fintech-Bereich im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die KI-in-Fintech-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.