Marktgröße und Marktanteil für landwirtschaftliche Enzyme

Marktanalyse für landwirtschaftliche Enzyme von Mordor Intelligenz

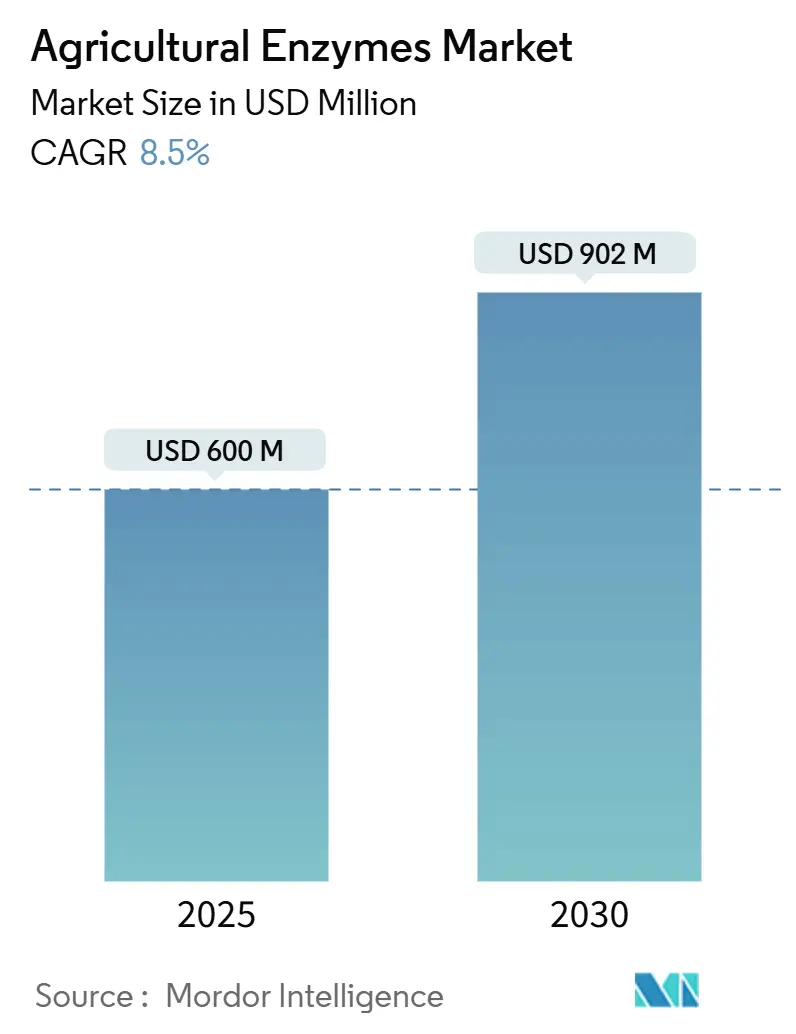

Die Marktgröße für landwirtschaftliche Enzyme wird auf 600 Millionen USD im Jahr 2025 geschätzt und voraussichtlich bis 2030 902 Millionen USD erreichen, mit einer CAGR von 8,5% während des Prognosezeitraums. Dieses Wachstum spiegelt die Verschärfung der Vorschriften für synthetische Chemikalien, eine größere Verbrauchernachfrage nach rückstandsfreien Lebensmitteln und stetige Fortschritte In der Enzymformulierung und Liefertechnologie wider. Kommerzielle Erzeuger In reifen Märkten ersetzen einen Anteil konventioneller Inputs durch enzymbasierte Biologika, während Kleinbauern im asiatisch-pazifischen Raum zu ertragssteigernden Biologika übergehen, die durch gezielte Subventionsprogramme unterstützt werden. Parallel dazu reduzieren Fortschritte In der Präzisionsfermentation und KI-gestützten Proteindesign die Produktentwicklungszyklen, während langfristige Kohlenstoff-Credit-Programme neue Einnahmequellen für Landwirte generieren, die Regenerativ Enzymlösungen einsetzen. Die Wettbewerbsintensität steigt, da Agrochemie-Konzerne ihre biologischen Portfolios durch Partnerschaften und Akquisitionen stärken und spezialisierte Biotechnologieunternehmen um die Kommerzialisierung von mehrere-Enzym-Cocktails der nächsten Generation wetteifern.

Wichtige Erkenntnisse des Berichts

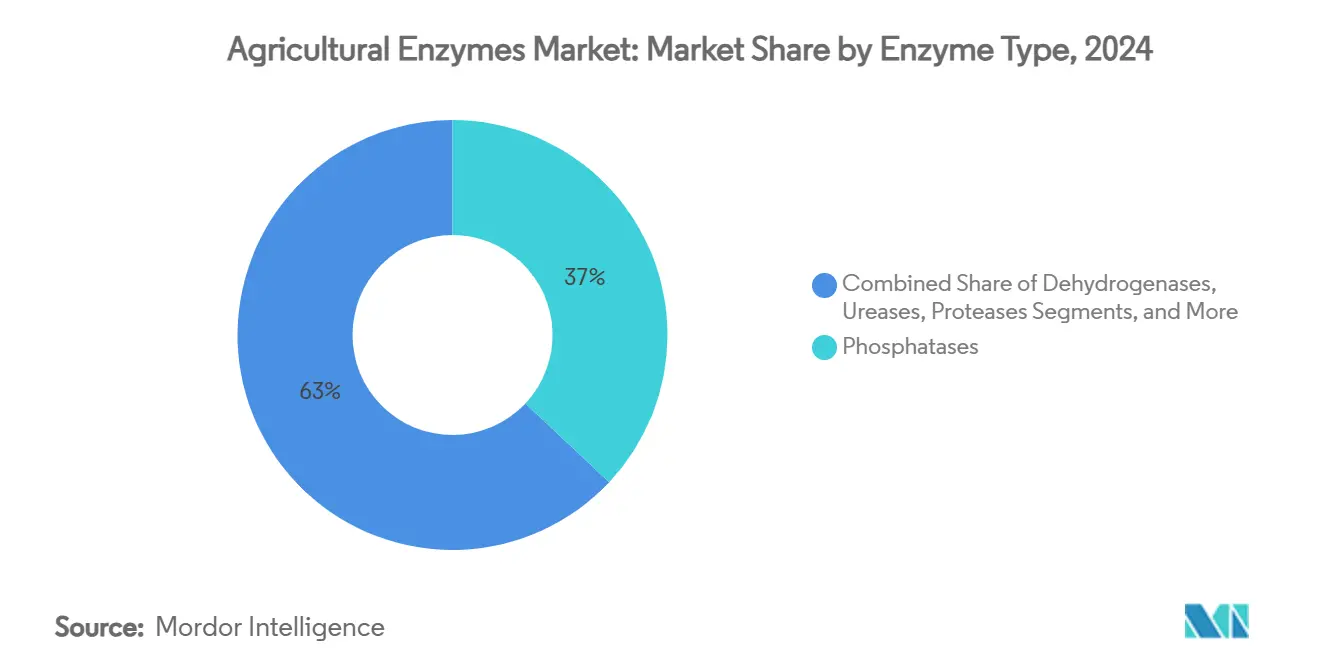

- Nach Enzymtyp führten Phosphatasen mit 37% Marktanteil für landwirtschaftliche Enzyme im Jahr 2024, während Cellulasen voraussichtlich mit einer CAGR von 13,8% bis 2030 wachsen werden.

- Nach Formulierung machten Flüssigprodukte 46,2% der Marktgröße für landwirtschaftliche Enzyme im Jahr 2024 aus; granulare Formate werden voraussichtlich mit einer CAGR von 12,4% bis 2030 wachsen.

- Nach Anwendung beherrschte die Fruchtbarkeitsverbesserung 41% der Marktgröße für landwirtschaftliche Enzyme im Jahr 2024, während sich der Pflanzenschutz zwischen 2025-2030 mit einer CAGR von 11,9% ausdehnen soll.

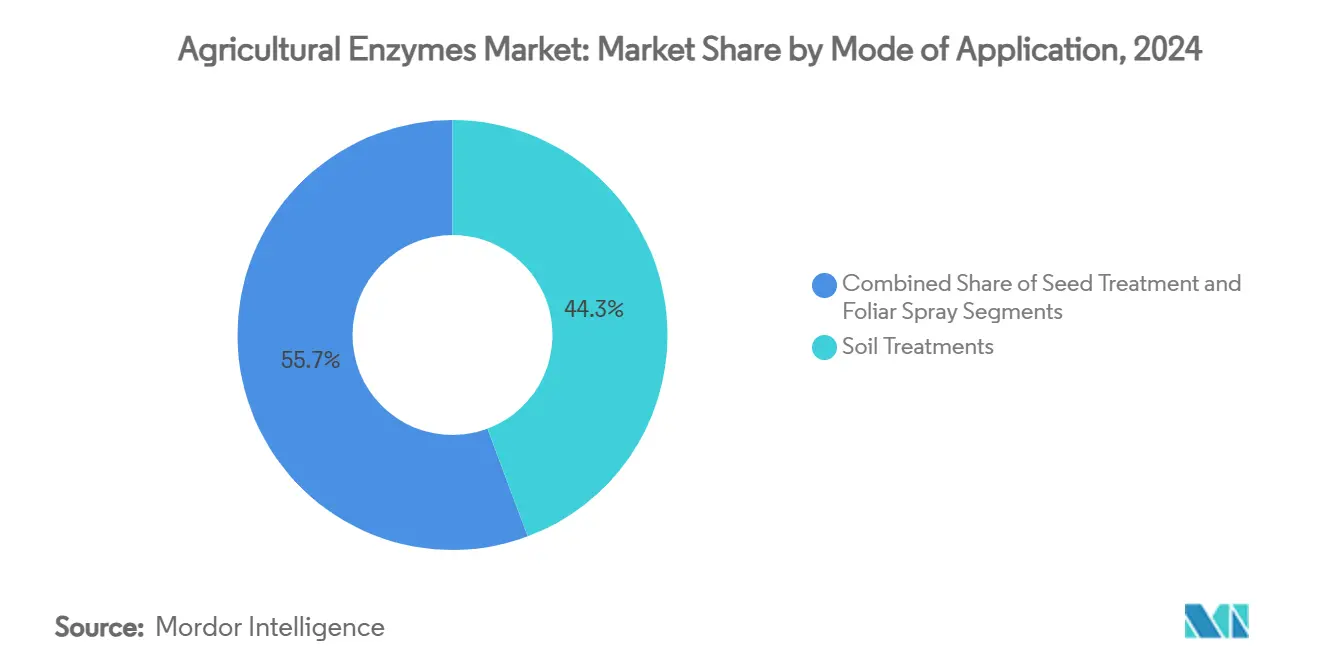

- Nach Anwendungsart hielten Bodenbehandlungen 44,3% Marktanteil für landwirtschaftliche Enzyme im Jahr 2024, während Saatgutbehandlungen voraussichtlich eine CAGR von 10,8% bis 2030 verzeichnen werden.

- Nach Kulturtyp sicherten sich Getreide und Körner 39,8% der Marktgröße für landwirtschaftliche Enzyme im Jahr 2024; Obst und Gemüse stellen das am schnellsten wachsende Kultursegment mit einer CAGR von 10,7% dar.

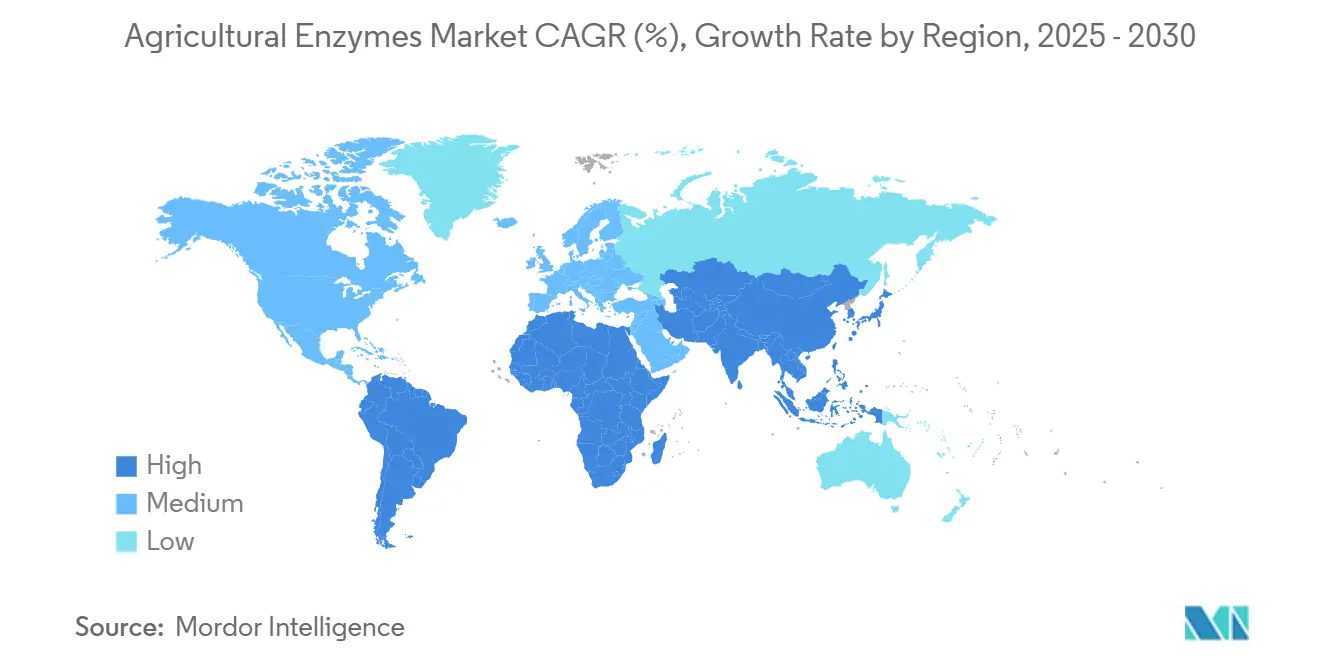

- Nach Geographie dominierte Nordamerika mit etwa 35% Marktanteil für landwirtschaftliche Enzyme im Jahr 2024, während der asiatisch-pazifische Raum voraussichtlich eine CAGR von 10% bis 2030 verzeichnen wird.

Globale Markttrends und Einblicke für landwirtschaftliche Enzyme

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Nachfrage nach biologischen und rückstandsfreien Lebensmitteln | +1.8% | Global, konzentriert In Nordamerika und EU | Mittelfristig (2-4 Jahre) |

| Anstieg der Adoption biologischer Inputs | +2.1% | Global, angeführt von Asien-Pazifik und Brasilien | Kurzfristig (≤ 2 Jahre) |

| Intensivierte Forschung und Entwicklung sowie Produktinnovation | +1.4% | Nordamerika und EU-Kern, Übertragung auf Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Saatgut-Beschichtung-Mikrodosis-Lieferung | +0.9% | Nordamerika und Brasilien, Ausweitung auf Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Regenerativ-Landwirtschaft-Kohlenstoff-Credit-Programme | +1.2% | Nordamerika und EU, Pilotprogramme In Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Betriebseigene Enzymfermentationseinheiten | +0.6% | Zunächst entwickelte Märkte, Skalierung auf Schwellenmärkte | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Nachfrage nach biologischen und rückstandsfreien Lebensmitteln

Die globalen Ausgaben für biologische Produkte steigen, da Einzelhändler die Rückstandsschwellenwerte verschärfen, und die EU-Strategie "Vom Hof auf den Tisch" schreibt eine 50%ige Reduzierung des Einsatzes chemischer Pestizide bis 2030 vor. Landwirte erzielen 20-30% Preisaufschläge In zertifizierten Bio-Kanälen, was die Übergangskosten für die Einführung von Enzymen ausgleicht, die Nährstoffe ohne chemische Rückstände mobilisieren. Enzymintegrierte Programme helfen, Ertragslücken In biologischen Systemen zu schließen, indem sie die Phosphor- und Stickstoffverfügbarkeit verbessern, pflanzliche Abwehrwege stärken und das Bodenmikrobiom-Gleichgewicht verbessern. Kommerzielle Obstgarten-Betreiber In Spanien berichteten von einem 9%igen Ertragsanstieg nach dem Wechsel von Phosphatdüngern zu einem gemischten Phosphatase-Urease-Granulat im Jahr 2024, was klare wirtschaftliche Renditen demonstriert. Ähnliche Ergebnisse treiben nun die Akzeptanz In Gewächshausgemüse In Kanada voran, wo flüssige Cellulase-Mischungen die Pflanzenzyklen durch verbesserten Biomasse-Abbau zwischen den Fruchtfolgen verkürzen.

Anstieg der Adoption biologischer Inputs

Brasilien wendet nun biologische Pflanzenschutzlösungen auf mehr als 60% der kultivierten Fläche an, deutlich vor den Adoptionsraten In der EU und den USA. Zunehmende Resistenz gegen synthetische Herbizide und Fungizide beschleunigt die Suche nach neuen Wirkungsweisen und positioniert landwirtschaftliche Enzyme als synergistische Begleiter zu biologischen Kontrollmikroben. Reihenkultur-Erzeuger In Mato Grosso verzeichneten In der Saison 2024/25 einen 4,6%igen Mais-auf-Mais-Ertragszuwachs nach der Integration eines Saatgutbehandlungs-Cocktails mit Lipase- und Mannanase-Enzymen. Ähnliche Dynamik entwickelt sich In Indien, wo staatliche Subventionsprogramme bis zu 30% der Enzym-Eingang-Kosten abdecken, die Kleinbauern-Adoption katalysieren und zweistelliges Marktwachstum antreiben.

Intensivierte Forschung und Entwicklung sowie Produktinnovation

Die Entdeckung der CelOCE-Cellulase, die die Glukosefreisetzung aus Rückständen um 21% steigert, unterstreicht die rasche Innovation im Enzym-Maschinenbau. Venture-Funding folgt diesem Beispiel: Arzeda sammelte im Oktober 2024 38 Millionen USD, um generatives KI-Proteindesign für leistungsfähigere Enzyme voranzutreiben. Präzisionsfermentationsplattformen senken die Produktionskosten, und Verkapselungstechnologien schützen jetzt Enzyme gegen ultraviolette Degradation im Feld. Diese Fortschritte ermöglichen maßgeschneiderte Formulierungen, die auf Pflanzenstadium, Boden-pH und Klima abgestimmt sind, wodurch sich die adressierbaren Hektar für den Markt für landwirtschaftliche Enzyme erweitern.

Saatgut-Coating-Mikrodosis-Lieferung

Mikrodosis-Saatgut-Beschichtung-Systeme positionieren Enzyme direkt auf der Saatgutoberfläche und synchronisieren die Aktivierung mit der Keimung. Meristems HOPPER THROTTLE MAXSTAX Sojabohne, eingeführt für die uns-Saison 2025, integriert 16 Inputs, einschließlich Lipase und Mannanase, In einen einzigen Durchgang und eliminiert die Anwendungskomplexität. Versuche In Iowa zeigten einen Anstieg von 5,7 Bushel/Acre gegenüber unbehandelten Kontrollen. Ähnliche Mikrodosis-Plattformen werden In Sorghum und Weizen vorangetrieben, und Forschung zu Nano-DAP-Saatgut-Beschichtungen In Indien verzeichnete Sonnenblumen-Ertragszuwächse von 904,66 kg/ha, was die Vielseitigkeit der Technologie hervorhebt.

Analyse der Beschränkungsauswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Fragmentierte Regulierungsgenehmigungen | -1.1% | Global, besonders EU und Schwellenmärkte | Kurzfristig (≤ 2 Jahre) |

| Boden- und klimabasierte Leistungsvariabilität | -0.8% | Tropische und halb-aride Regionen | Mittelfristig (2-4 Jahre) |

| Kühlketten-Lücken In tropischen Regionen | -1.3% | Asien-Pazifik, Afrika, Südamerika | Mittelfristig (2-4 Jahre) |

| Unsichtbarer kurzfristiger ROI vs. Chemikalien | -0.7% | Global, ausgeprägt In preissensitiven Märkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Fragmentierte Regulierungsgenehmigungen

Entwickler biologischer Inputs navigieren weiterhin durch divergierende Genehmigungszeitrahmen, wobei die EU mehrere Dossiers je nach Produktklassifizierung erfordert. Die neue uns-Website für Biotechnologie-Regulierung verbessert die inländische Transparenz, doch globale Harmonisierung bleibt fern.[1] u.S. Abteilung von Landwirtschaft, Umwelt Schutz Agency, Und Lebensmittel Und Medikament Administration, "Vereinheitlicht Website für Biotechnologie Regulation,"Verzögerungen fügen 18-24 Monate zu durchschnittlichen Kommerzialisierungszyklen hinzu, erhöhen Einhaltung-Kosten und veranlassen einige Unternehmen, weniger, aber hochwertige Märkte zu priorisieren. Kleinere Innovatoren haben am meisten zu kämpfen und partnern oft mit größeren Agrochemie-Unternehmen für regulatorische Unterstützung, was unabhängige Markteinführungsstrategien einschränken kann.

Kühlketten-Lücken in tropischen Regionen

Flüssige Enzyme erfordern typischerweise gekühlte Lagerung, aber Kühlketten-Ausfälle erreichen 80% In Indiens Milchsektor und 90% In der Fischerei, was breitere Infrastrukturlücken widerspiegelt.[2]Welt Bank, "Lebensmittel Kalt Kette Logistik In Emerging Economies," worldbank.org Bis zu 25% der landwirtschaftlichen Erzeugnisse gehen jährlich In ähnlichen Märkten verloren, was logistische Beschränkungen für temperatursensitive Inputs unterstreicht. Solarbetriebene Mikro-Kühllager und wasserdispergierbare Granulate sind entstehende Lösungen, doch Implementierungskosten und Finanzierungshürden bleiben bestehen. Diese Bedingungen begünstigen granulare Enzymformate, die Umgebungsverteilung tolerieren, und prägen Produktentwicklungsprioritäten für Unternehmen, die auf tropische Klimazonen abzielen.

Segmentanalyse

Nach Enzymtyp: Phosphatasen führen, Cellulasen beschleunigen

Phosphatasen eroberten 37% des Marktes für landwirtschaftliche Enzyme im Jahr 2024, indem sie immobilisierten Bodenphosphor freisetzten, der sonst 80% des ausgebrachten Düngers erreicht. Da Düngemittelpreise volatil bleiben, bleibt die Nachfrage nach phosphormobilisierenden Lösungen In Getreide und Ölsaaten stark. Die Marktgröße für landwirtschaftliche Enzyme für Phosphatasen ist daher darauf ausgelegt, eine dominante Umsatzposition bis 2030 zu behalten. Cellulasen, angetrieben von CelOCE und verwandten Innovationen, führen die Wachstumstabelle mit einer CAGR von 13,8% an. Diese Enzyme zerlegen Pflanzenrückstände, setzen Zucker frei, die nützliche Mikroben nähren und die Bodenstruktur verbessern. Ureasen, Lyasen und Proteasen runden das Portfolio ab, wobei Cocktail-Produkte zunehmend komplementäre Aktivitäten kombinieren, um komplexe Feldbedingungen zu erfüllen.

Die Verschiebung hin zu mehrere-Enzym-Mischungen ist im hochwertigen Gartenbau ausgeprägt, wo Erzeuger präzise Nährstoffmobilisierung und Stressreaktion-Verstärkung In einem Durchgang verlangen. Start-Ups entwickeln betriebseigene Fermentationskits, die es Erzeugern ermöglichen, frische cellulasereiche Mischungen zu brauen, Haltbarkeitsprobleme zu vermeiden und Kosten zu reduzieren. Größere Akteure integrieren Phosphatase-Urease-Synergien, um die Stickstoffnutzungseffizienz zu verbessern und Volatilisierung In Reisfeldern zu mindern, was einen breiteren Lösungsansatz innerhalb des Marktes für landwirtschaftliche Enzyme widerspiegelt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Formulierung: Flüssigdominanz trifft auf granulare Innovation

Flüssigprodukte behielten 46,2% der Marktgröße für landwirtschaftliche Enzyme im Jahr 2024, hauptsächlich aufgrund ihrer Kompatibilität mit bestehenden Sprühgeräten und effizienter Blattabsorption. Doch Logistikkosten und Kühlketten-Abhängigkeit lenken Produktmanager hin zu temperaturtoleranteren Technologien. Granulare Produkte, die mit 12,4% CAGR voranschreiten, betten jetzt "Bioreaktor-In-einem-Granulat"-Architekturen ein, die Enzyme für bis zu 24 Monate stabilisieren und zeitgesteuerte Freisetzung nach Bodenkontakt ermöglichen.

Pulverformulierungen belegen einen kosteneffizienten Mittelweg, erfordern aber spezielle Mischausrüstung. Hybride wasserdispergierbare Granulate verwischen diese Linien und bieten flüssigkeitsähnliche Bequemlichkeit mit granularer Haltbarkeit. Erwarten Sie, dass sich die Wettbewerbsdifferenzierung auf Formulierungsvielseitigkeit konzentriert, insbesondere für Unternehmen, die Wachstum im asiatisch-pazifischen Raum und afrikanischen Tropen anstreben, wo Kühlketten-Lücken bestehen bleiben.

Nach Anwendung: Fruchtbarkeitsverbesserung verankert Wachstum

Die Fruchtbarkeitsverbesserung hielt 41% der Marktgröße für landwirtschaftliche Enzyme im Jahr 2024 und spiegelt den universellen Bedarf wider, jedes Kilogramm Dünger zu strecken. Enzymprogramme, die gebundene Nährstoffe mobilisieren und mikrobielle Kreisläufe verbessern, senken Inputrechnungen und fördern Nachhaltigkeitsmetriken. Das Segment profitiert weiter von staatlich verknüpften Kohlenstoff-Credit-Programmen, die messbare Emissionsreduzierungen im Zusammenhang mit Nährstoffnutzungseffizienz belohnen.

Der Pflanzenschutz steigt mit 11,9% CAGR und nutzt Enzyme für neuartige Wirkungsweisen gegen Schädlinge und Krankheitserreger. Lipase-basierte Biofungizide zeigen bereits zweistellige Ertragszuwächse In Zitrushainen, während chitinase-verstärkte bakterielle Konsortien bodenbürtige Krankheiten In Gewächshaustomaten unterdrücken. In den nächsten fünf Jahren werden voraussichtlich Formulierungen, die Fruchtbarkeits- und Schutzattribute kombinieren, Prämie-Preise erzielen und den Markt für landwirtschaftliche Enzyme erweitern.

Nach Anwendungsart: Bodenbehandlungs-Fundament, Saatgutbehandlungs-Dynamik

Bodenbehandlungen bildeten mit 44,3% Marktanteil für landwirtschaftliche Enzyme im Jahr 2024 das Rückgrat und stimmten ordentlich mit regenerativen Landbaupraktiken überein, die mikrobielle Gesundheit und organischen Stoffumsatz betonen. Konservierungsanbau-Systeme im uns-Mais-Gürtel zeigen einen 0,4-Prozentpunkt-Sprung im organischen Bodenkohlenstoff nach zwei Saisons von Phosphatase-Urease-Anwendungen.

Saatgutbehandlungen liefern die schnellste Dynamik mit einer CAGR von 10,8%. Durch die Verpackung von Enzymen In Mikrodosen garantieren Unternehmen proximale Aktivierung bei der Keimung, umgehen Blatt-Wiedereintrittsintervalle und reduzieren Anwendungsarbeit. Blattsprays dienen weiterhin hochwertigen Kulturen, die schnelle, saisonale Korrekturen benötigen, während Wurzel-Tropf-Injektionen Gunst In ariden Obstgärten finden, wo Wassereffizienz von höchster Bedeutung ist.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Kulturtyp: Getreide-Fundament, Obst- und Gemüse-Expansion

Getreide und Körner dominierten mit einem Marktanteil von 39,8% im Jahr 2024, angetrieben von Skaleneffizienzen bei Mais, Weizen und Reis. Ihre etablierten Vertriebsnetze sowie integrierte Schädlingsbekämpfungsprotokolle schaffen einen bereiten Kanal für Enzym-Add-ons. Die rasche Adoption von Fruchtbarkeitsprogrammen In brasilianischem Soja und uns-Mais unterstreicht anhaltende Nachfrage.

Obst und Gemüse verzeichnen das lebhafteste Wachstum mit 10,7% CAGR, beflügelt durch höhere Preisrealisierung für rückstandsfreie Produkte. Europäische Gewächshaus-Betreiber setzen cellulase-angereicherte Tropfsysteme ein, um Wurzelumsatz zu beschleunigen und Krankheitszyklen zu verringern. Ölsaaten und Hülsenfrüchte profitieren von enzym-verstärkter Stickstofffixierung, während Rasen und Zierpflanzen, obwohl Nische, Prämie-Margen durch ästhetische Leistung sichern.

Geografische Analyse

Nordamerika, das etwa 35% des Marktes für landwirtschaftliche Enzyme im Jahr 2024 hält, profitiert von robuster Vertriebsinfrastruktur und schneller regulatorischer Freigabe für biologische Inputs. Kanadische Erzeuger pflanzten letzte Saison 11,8 Millionen Hektar gentechnisch veränderte Kulturen, was ein empfängliches Umfeld für komplementäre Enzymprogramme schafft. Das uns-Biostimulantien-Segment ist gleichermaßen lebhaft, wobei enzyminfundierte Blattsprays bei Mandel- und Tomatenproduzenten Traktion gewinnen.

Der asiatisch-pazifische Raum ist die am schnellsten wachsende Region und auf Kurs für eine CAGR von 10% bis 2030. Indiens BioAgri-Segment erreichte 2023 12,4 Milliarden USD, und staatliche Subventionen decken jetzt bis zu 30% der Enzymkosten ab, was die Adoption unter Kleinbauern beschleunigt. Kühlketten-Lücken bleiben eine wesentliche Hürde; 80% der erforderlichen Kapazität fehlen noch In Indiens Milchsektor, was Hersteller dazu veranlasst, granulare Produkte zu betonen. Chinas Landübertragungsreformen fördern größere landwirtschaftliche Einheiten, was den Geschäft Case für Enzymtechnologien verbessert, die In Großem Maßstab angewendet werden können.

Europa behält einen starken Halt dank strenger Pestizidreduktionsziele unter dem Grün Deal. Biologische Kontrollwirkstoffe stiegen von 120 im Jahr 2011 auf fast 220 im Jahr 2022, was den Umsatz In diesem Zeitraum auf 1,549 Milliarden EUR verdoppelte. Südamerika, angeführt von Brasiliens wegweisender 60%-Biologik-Adoption, bleibt eine reife, aber expandierende Arena, insbesondere für enzym-verstärkte Saatgutbehandlungen In Soja und Mais. Der Nahe Osten und Afrika zeigen aufkommende Versprechungen, obwohl das Wachstum von regulatorischer Klarheit und Kühlketten-Investitionen abhängt, wobei Südafrika und die Golfstaaten die frühe Adoption anführen.

Wettbewerbslandschaft

Der Markt für landwirtschaftliche Enzyme weist moderate Fragmentierung auf, mit zunehmender Konsolidierung, da Große Agrochemie-Unternehmen biologische Wachstumschancen verfolgen. Novonesis, elementar Enzyme und Infinita Biotechnologie Pvt. Ltd. sind die Großen Unternehmen, die mit Chemieunternehmen partnern, um ihre Produkte zu erweitern. Im Mai 2025 etablierte UPL eine exklusive Vereinbarung mit elementar Enzyme für den brasilianischen Markt, mit Plänen, dieses Modell bis 2027 global zu replizieren.

Technologieentwicklung bleibt ein wichtiger Wettbewerbsfaktor. Arzedas 38-Millionen-USD-Finanzierung unterstützt KI-fähiges Proteindesign zur Entwicklung von Enzymvarianten mit verstärkter Feldstressresistenz. AgroSpheres sicherte sich 37 Millionen USD für die Entwicklung von Nanoträger-Technologie, die die Enzymstabilität auf Blattoberflächen verbessert. Marrone Bio Innovations' Patentanmeldungen demonstrieren spezifischen Fortschritt, wobei ihre wasserdispergierbaren Granulate 15% höhere Feldwirksamkeit als Flüssigformulierungen In hoher Luftfeuchtigkeit zeigen.

Der Markt zeigt Wachstumspotenzial In kulturspezifischen Enzymlösungen und lokalisierten Produktionsmethoden. Unternehmen testen containerisierte Fermentationssysteme für die Vor-Ort-Enzymgemisch-Produktion, reduzieren Transportkosten und ermöglichen Anpassung basierend auf Bodenanalyse. Markterfolg hängt davon ab, wissenschaftliche Validität zu demonstrieren und klare Return-An-Investment-Beweise zu liefern, die den Anforderungen der Landwirte entsprechen.

Branchenführer für landwirtschaftliche Enzyme

-

elementar Enzyme

-

Novonesis

-

Infinita Biotechnologie Pvt. Ltd

-

Enzyme Lösungen Inc.

-

Bioworks Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: INRAE berichtete über die Entdeckung der CelOCE-Cellulase, die die Cellulose-Abbaueffizienz um 21% steigert.

- September 2024: AgIdea, spezialisiert auf Forschungs- und Entwicklungsdienstleistungen, die vorkommerzielle Technologien In Lösungen für sicherere und umweltfreundlichere Landwirtschaft umwandeln, hat sich mit elementar Enzyme zusammengetan, bekannt für die Entwicklung von landwirtschaftlichen Enzymen und biochemischen Lösungen. Die beiden Unternehmen haben ein dreijähriges Abkommen unterzeichnet, um das Screening von elementar Enzyme' innovativen Technologien In den Vereinigten Staaten zu fördern, mit besonderem Fokus auf Reihenkulturen.

- Mai 2024: Rizobacter BioSolucoes, ein globaler Marktführer In Bio-Innovation, hat 'RizoPower' eingeführt. Dieses Produkt, für Blattanwendung konzipiert, wird aus einer Mischung aus Soja, Mais, Baumwolle, Zuckerrohr, Reis und Weizen hergestellt. Es enthält das innovative UBP-Molekül, ein erstes im Bioaktivator-Bereich.

- Februar 2024: Novozymes und Chr. Hansen fusionierten zu Novonesis, einem globalen Biosolutions-Unternehmen, das In 30 Industrien tätig ist. Das Unternehmen entwickelt Enzyme, mikrobielle Technologien und Inhaltsstoffe zur Unterstützung von Gesundheit, Lebensmittelproduktion und klimaneutralen Praktiken.

Globaler Berichtsumfang für den Markt für landwirtschaftliche Enzyme

Landwirtschaftliche Enzyme sind bioaktive Proteine, die anstelle von Chemikalien für Lebensmittelschutz und -produktion verwendet werden. Sie werden auch zum Schutz vor verschiedenen Schädlingen und Krankheiten sowie zur Bodenfruchtbarkeit eingesetzt. Der Markt für landwirtschaftliche Enzyme ist segmentiert nach Enzymtyp (Phosphatasen, Dehydrogenasen, Ureasen, Proteasen und andere Enzymtypen), Anwendung (Pflanzenschutz, Fruchtbarkeit und Pflanzenwachstumsregulierung), Kulturtyp (Körner und Getreide, Ölsaaten und Hülsenfrüchte, Obst und Gemüse und andere Kulturtypen) und Geographie (Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten & Afrika). Der Bericht bietet Marktgröße und Prognosen In Werten (USD) für alle oben genannten Segmente.

| Phosphatasen |

| Dehydrogenasen |

| Ureasen |

| Proteasen |

| Lyasen |

| Cellulasen |

| Andere Enzymtypen |

| Flüssig |

| Pulver |

| Granulat |

| Pflanzenschutz |

| Fruchtbarkeitsverbesserung |

| Pflanzenwachstumsregulierung |

| Saatgutbehandlung |

| Blattspray |

| Bodenbehandlung |

| Getreide und Körner |

| Ölsaaten und Hülsenfrüchte |

| Obst und Gemüse |

| Rasen und Zierpflanzen |

| Andere Kulturen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Restlicher asiatisch-pazifischer Raum | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Restlicher Naher Osten | |

| Afrika | Südafrika |

| Kenia | |

| Restliches Afrika |

| Nach Enzymtyp | Phosphatasen | |

| Dehydrogenasen | ||

| Ureasen | ||

| Proteasen | ||

| Lyasen | ||

| Cellulasen | ||

| Andere Enzymtypen | ||

| Nach Formulierung | Flüssig | |

| Pulver | ||

| Granulat | ||

| Nach Anwendung | Pflanzenschutz | |

| Fruchtbarkeitsverbesserung | ||

| Pflanzenwachstumsregulierung | ||

| Nach Anwendungsart | Saatgutbehandlung | |

| Blattspray | ||

| Bodenbehandlung | ||

| Nach Kulturtyp | Getreide und Körner | |

| Ölsaaten und Hülsenfrüchte | ||

| Obst und Gemüse | ||

| Rasen und Zierpflanzen | ||

| Andere Kulturen | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Restlicher asiatisch-pazifischer Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Kenia | ||

| Restliches Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der aktuelle Markt für landwirtschaftliche Enzyme?

Der Markt für landwirtschaftliche Enzyme beträgt 600 Millionen USD im Jahr 2025 und wird voraussichtlich bis 2030 902 Millionen USD erreichen, was einer CAGR von 8,5% entspricht.

Welcher Enzymtyp hält heute den größten Anteil?

Phosphatasen führen mit 37% Marktanteil für landwirtschaftliche Enzyme im Jahr 2024, aufgrund ihrer entscheidenden Rolle bei der Freisetzung von Bodenphosphor für Kulturen.

Welche Region wächst am schnellsten?

Der asiatisch-pazifische Raum ist die am schnellsten wachsende Region und wird voraussichtlich eine CAGR von 10% bis 2030 verzeichnen, angetrieben von Kleinbauern-Adoptionsprogrammen und unterstützenden Regierungssubventionen.

Wie werden Enzyme im Pflanzenschutz eingesetzt?

Enzymbasierte Biofungizide und Saatgutbehandlungen liefern neuartige Wirkungsweisen, die mikrobielle Biokontrollen ergänzen und eine CAGR von 11,9% für das Pflanzenschutz-Anwendungssegment bis 2030 antreiben.

Seite zuletzt aktualisiert am: