Marktanalyse für Geflügelfutter in Afrika

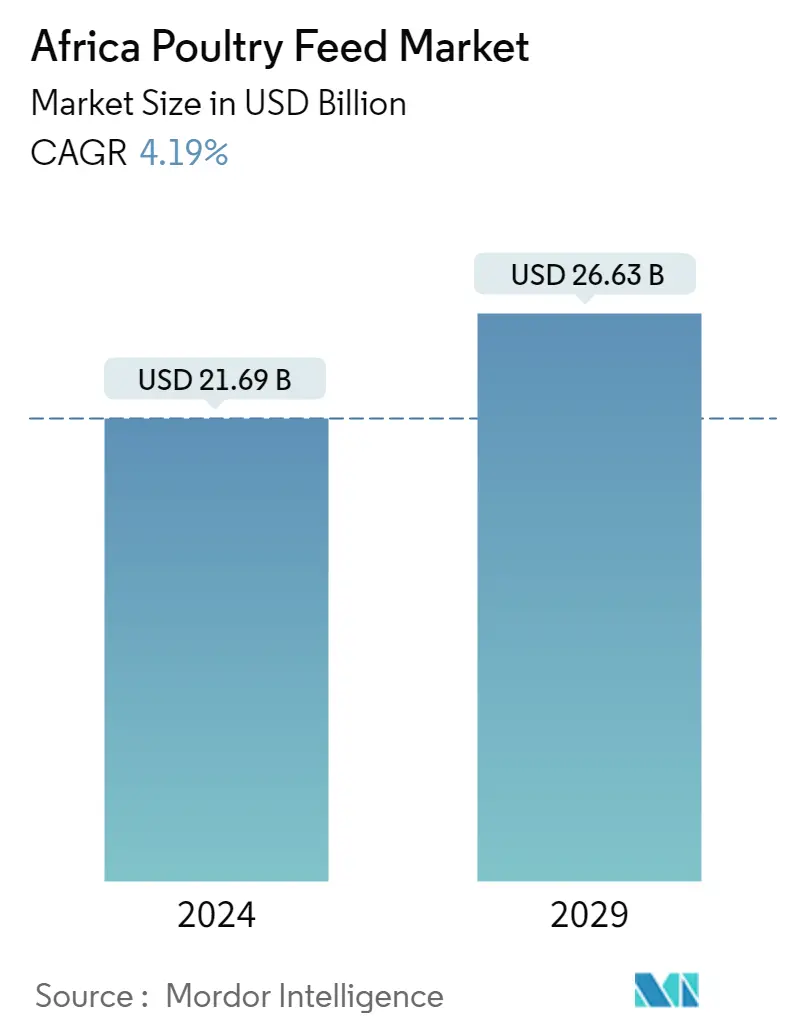

Die Größe des afrikanischen Geflügelfuttermarkts wird im Jahr 2024 auf 21,69 Milliarden US-Dollar geschätzt und soll bis 2029 26,63 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,19 % im Prognosezeitraum (2024–2029) entspricht.

- Afrikas Geflügelgeschäft boomt aufgrund der wachsenden Bevölkerung des Kontinents und der sozioökonomischen Expansion, da die Afrikaner ihr tierisches Eiweiß aus Hühnern und Eiern beziehen. Bemerkenswert ist, dass Afrika nur 4 % der weltweiten Hühnergeflügelprodukte produziert. Daher besteht die Notwendigkeit, die Geflügelproduktion in Afrika zu steigern, um den steigenden Verbrauchsraten gerecht zu werden. Das hochrangige Gremium der Afrikanischen Union für neue Technologien (APET) schlägt vor, dass afrikanische Länder Innovationen und technologische Kapazitäten aufbauen sollten, um diese Herausforderungen im Zusammenhang mit Geflügel zu bewältigen. Dadurch kann die Produktionskapazität der Geflügelproduktion in ganz Afrika erheblich erweitert werden. APET ermutigt Geflügelzüchter, innovative Ansätze und Technologien wie automatische Wasserspender, Robotik und automatische Futterautomaten zu nutzen, die sich als Schlüsseltechnologien zur Verbesserung der Geflügelzucht in Afrika herausstellen. Poultry Africa wird sich auch auf die Steigerung der lokalen Produktion konzentrieren und so die Abhängigkeit von Importen verringern. Allerdings sollten afrikanische Länder durch starke Investitionen, Richtlinien und Vorschriften ein günstiges Umfeld für Innovationen und Technologien in der Landwirtschaft schaffen. Dies kann es Afrika ermöglichen, Ernährung und Ernährungssicherheit zu erreichen.

- Die Geflügelhaltung ist einer der größten Nutztiersektoren in Afrika. Die zunehmende Hühnerproduktion und die steigende Nachfrage nach Bio-Futtermitteln sind weitere Faktoren, die das Wachstum des untersuchten Marktes stimulieren. Da Geflügelvögel eine höhere Menge an Nährstoffen wie Eiweiß, Fett und Kalzium benötigen, ist der Einsatz von nahrhaftem Futter und Futterzusatzstoffen in der afrikanischen Geflügelindustrie zur Pflicht geworden.

- Südafrika ist der größte Markt in der Region und dominiert die Geflügelproduktion. Die Geflügelindustrie ist sowohl für die Wirtschaft als auch für die Versorgung von Subsistenzbauern und ländlichen Gemeinden mit einer hochwertigen Proteinquelle von großer Bedeutung. Diese Faktoren beeinflussten den Geflügelmarkt Südafrikas, der Eier aus Freilandhaltung, Geflügel, Qualitätsfleisch und andere Artikel anbietet, die für den Beginn der Geflügelzucht benötigt werden. Da die Geflügelindustrie expandiert, ist hochwertiges Futter erforderlich, um qualitativ hochwertige Ergebnisse zu erzielen. Daher wird erwartet, dass diese Faktoren den Markt in der Region antreiben werden.

Trends auf dem afrikanischen Geflügelfuttermarkt

Wachsende Nachfrage nach Geflügelprodukten

Die Geflügelzucht in Afrika ist eine der größten Geschäftsmöglichkeiten auf dem Kontinent. Die Liebe der afrikanischen Bevölkerung zu Geflügelfleisch und Eiern ist in atemberaubendem Tempo gewachsen, was zu einer erhöhten Geflügelproduktion geführt hat, was den Geflügelfuttermarkt der Region angekurbelt hat. Hühnerfleisch gilt bei Verbrauchern in der Region als eines der beliebtesten Fleischsorten. Es ist zu beobachten, dass die Nachfrage nach weißem Fleisch in der Region aufgrund seiner Erschwinglichkeit und der wachsenden Wahrnehmung der Verbraucher, dass es gesünder als rotes Fleisch ist, steigt. Aufgrund des zunehmenden Gesundheitsbewusstseins der Verbraucher wird erwartet, dass die Nachfrage nach Hühnerfleisch und seinen Produkten in den kommenden Jahren steigen wird.

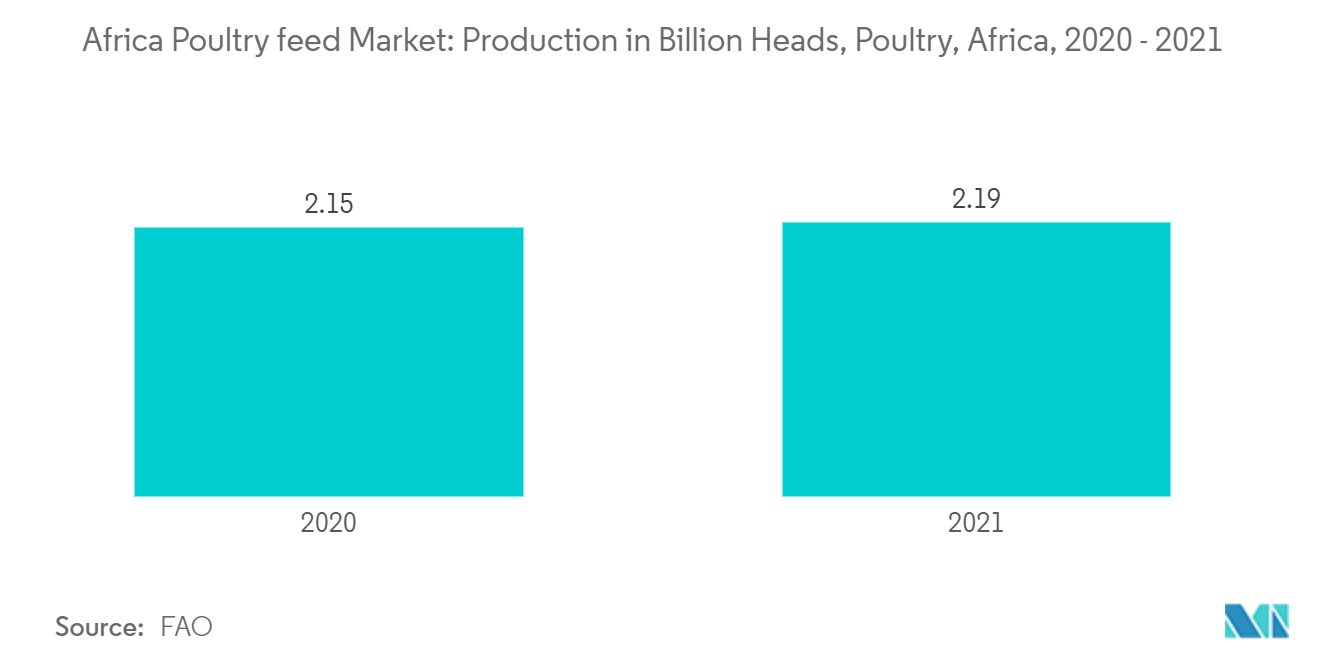

Geflügelprodukte gehören zu den günstigsten Lebensmitteln und sind eine gesunde Proteinquelle ohne religiöse Einschränkungen. Darüber hinaus haben sie den geringsten ökologischen Fußabdruck in Bezug auf Wasserverbrauch pro Kilogramm produziertem Fleisch oder Eier, Landnutzung und Umweltbelastung. Laut Statistiken der FAO gab es in der afrikanischen Region im Jahr 2021 2,19 Milliarden Hühner. Der Anstieg der Nachfrage nach Tierprodukten ging nicht mit einem ähnlichen Wachstum der heimischen Tierproduktion einher. Eine höhere unbefriedigte Nachfrage führte somit zu einer erhöhten Abhängigkeit von Fleischimporten.

Daher wird erwartet, dass die schnell wachsende Geflügelindustrie den Geflügelfuttermarkt in den kommenden Jahren weiter ankurbeln wird. Die hohe Abhängigkeit von Fleischimporten bleibt bestehen, obwohl Südafrika sowohl hinsichtlich der Bevölkerungszahl als auch des Einkommens eine große Volkswirtschaft ist und über einen relativ gut entwickelten Viehsektor verfügt.

Südafrika dominiert die Geflügelproduktion in Afrika

Südafrika hält den größten Anteil am Geflügelfuttermarkt, da das Land hinsichtlich der Geflügelproduktion in der Region führend ist. Geflügel ist der größte Wirtschaftszweig im südafrikanischen Agrarsektor und macht 19,8 % der gesamten landwirtschaftlichen Produktion und 40 % der gesamten tierischen Produkte aus. Im Vergleich zu anderen afrikanischen Ländern hat sich der südafrikanische Markt bereits entwickelt. Aufgrund der anhaltenden wirtschaftlichen Expansion des Landes und der steigenden verfügbaren Einkommen der Haushalte würde die Nachfrage nach Hühnerfleisch steigen, was auch die Futtermittelnachfrage erhöhen würde.

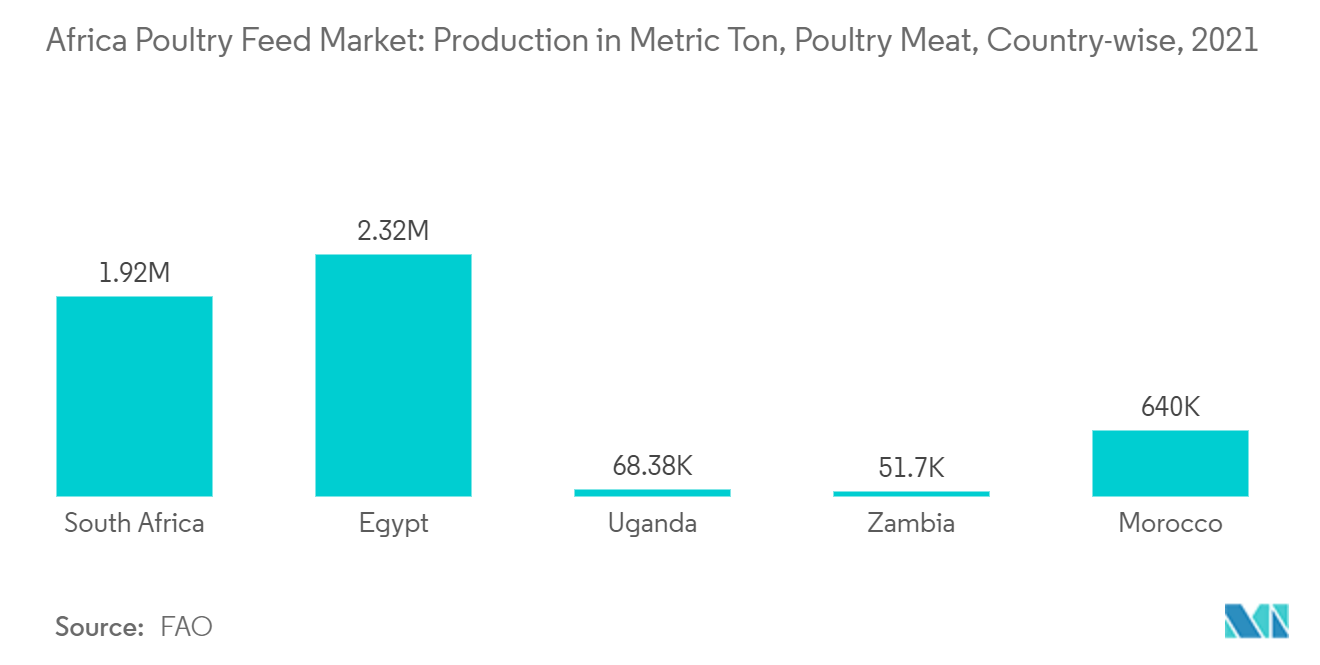

Die Geflügelfleischproduktion in Südafrika nahm im Laufe der Jahre zu, gefolgt von Ägypten, Uganda, Sambia und Marokko, da der Bedarf an hochwertigen und sicheren tierischen Proteinprodukten zunahm. Geflügelfleisch ist mit einem Pro-Kopf-Verbrauch von 33 kg im Jahr 2019 das am häufigsten konsumierte Tierfleisch in Südafrika, verglichen mit einem Pro-Kopf-Verbrauch von Rindfleisch von 17 kg/Jahr und 7 kg/Jahr für Eier. Darüber hinaus erreichte nach Angaben der South African Poultry Association der durchschnittliche Pro-Kopf-Verbrauch von Hühnern im Jahr 2020 fast 39 kg, mehr als das Doppelte des Rindfleischverbrauchs von 16 kg und mehr als das Vierfache des Eierverbrauchs von 9 kg. Ein weiterer Trend besteht darin, dass Fast-Food-Ketten wie KFC Vereinbarungen mit den wichtigsten Broilerproduzenten getroffen haben, um sich lokales Fleisch zu sichern. Im Senegal gehören die KFC-Franchises zur Sedima-Gruppe, dem größten Broilerproduzenten des Landes. Hühnchen ist einfach viel günstiger als Rindfleisch.

Der südafrikanische Markt für Geflügelfutter ist im Vergleich zu anderen afrikanischen Ländern gut etabliert. Die Nachfrage nach Geflügelfutter dürfte aufgrund einer wachsenden Bevölkerung, einer steigenden Nachfrage nach hochwertigen Fleischprodukten und einem Anstieg der Verbraucherausgaben, der den Verbrauch tierischer Proteine steigert, wahrscheinlich weiter steigen. Nach Angaben des Ministeriums für Land- und Forstwirtschaft und Fischerei (DAFF) des Landes ist die steigende Nachfrage nach Fleisch in Südafrika ein wesentlicher Treiber für die steigende Nachfrage nach Futtermitteln. Daher unterstützen die enorme Konsumnachfrage und die enorme Geflügelproduktion den Geflügelfuttermarkt im Land.

Überblick über die afrikanische Geflügelfutterindustrie

Der afrikanische Markt für Geflügelfutter ist fragmentiert und besteht aus globalen und regionalen Akteuren. Die Hauptakteure auf dem Markt sind unter anderem Cargill Inc., Kemin Industries, Nutreco, Nova Feeds und Serfco. Geflügelfutterunternehmen verfolgen aktiv Strategien wie Produktinnovationen, Fusionen und Übernahmen sowie Partnerschaften, um ihren Umsatz zu steigern. Darüber hinaus investieren die Marktteilnehmer in Forschung und Entwicklung, um regelmäßig neue Produkte auf den Markt zu bringen.

Marktführer für Geflügelfutter in Afrika

Cargill Inc.

Kemin Industries

Nova Feeds

Serfco

Nutreco

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum afrikanischen Geflügelfuttermarkt

September 2022 Der in Marokko ansässige Phosphatanbieter OCP Group erwirbt eine 50-prozentige Beteiligung am Tierernährungsunternehmen GlobalFeed vom spanischen Düngemittelkonzern Fertinagro Biotech. Dieser Deal würde die Präsenz der OCP-Gruppe im Tierernährungsgeschäft, einschließlich Geflügelfutter, erhöhen.

August 2021 Nutreco hat sich mit der Unga Group PLC zusammengetan, um zwei Joint Ventures zu gründen, die dazu beigetragen haben, die wachsende Nachfrage nach hochwertigen Proteinfuttermitteln in der ostafrikanischen Region zu decken. Nutreco erhielt die behördliche Genehmigung für seine Partnerschaft mit Unga Group PLC zur Gründung von zwei Joint Ventures in der ostafrikanischen Region im Jahr 2022. Nutroeco ging eine Partnerschaft mit zwei indirekten Tochtergesellschaften der Unga Group ein, nämlich Unga Farm Care Limited in Kenia und Unga Millers Limited in Uganda.

April 2021 Kemin Industries bringt eine neue Antioxidanslösung, Paradigmox Green, für die Bio-Tierproduktionsindustrie in der EMENA-Region (Europa, Naher Osten, Nordafrika) auf den Markt, die ein komplettes Portfolio an Antioxidantienlösungen in flüssiger oder trockener, traditioneller oder organischer Form anbieten kann und das passt nahtlos zum Kunden.

Segmentierung der afrikanischen Geflügelfutterindustrie

Das Futter für Nutzgeflügel, darunter Hühner, Enten, Gänse und andere Hausvögel, wird als Geflügelfutter bezeichnet. Gesundes Geflügel benötigt Eiweiß und Kohlenhydrate, die notwendigen Vitamine, Mineralstoffe und eine ausreichende Wasserversorgung über das Futter. Für diesen Bericht wurden nur kommerziell verkaufte Futtermittel berücksichtigt. Das selbstgemachte Futter wurde vom Geltungsbereich ausgenommen.

Der afrikanische Geflügelfuttermarkt ist nach Tierart (Legehenne, Broiler, Truthahn und andere Tierarten), Zutatenart (Getreide, Ölsaatenmehl, Melasse, Fischöl und Fischmehl, Nahrungsergänzungsmittel und andere Zutatenarten) und Geografie segmentiert (Südafrika, Algerien, Nigeria, Äthiopien, Marokko und übriges Afrika). Der Bericht bietet die Marktgröße und Prognosen sowohl hinsichtlich des Werts (Mio. USD) als auch des Volumens (metrische Tonne) für alle oben genannten Segmente.

| Schicht |

| Broiler |

| Truthahn |

| Andere Tierarten |

| Getreide |

| Ölsaatenmehl |

| Melasse |

| Fischöl und Fischmehl |

| Ergänzungen |

| Andere Zutatentypen |

| Südafrika |

| Algerien |

| Nigeria |

| Äthiopien |

| Marokko |

| Rest von Afrika |

| Nach Tierart | Schicht |

| Broiler | |

| Truthahn | |

| Andere Tierarten | |

| Nach Zutatentyp | Getreide |

| Ölsaatenmehl | |

| Melasse | |

| Fischöl und Fischmehl | |

| Ergänzungen | |

| Andere Zutatentypen | |

| Nach Geographie | Südafrika |

| Algerien | |

| Nigeria | |

| Äthiopien | |

| Marokko | |

| Rest von Afrika |

Häufig gestellte Fragen zur Marktforschung für Geflügelfutter in Afrika

Wie groß ist der afrikanische Geflügelfuttermarkt?

Es wird erwartet, dass der afrikanische Geflügelfuttermarkt im Jahr 2024 ein Volumen von 21,69 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 4,19 % bis 2029 auf 26,63 Milliarden US-Dollar wachsen wird.

Wie groß ist der afrikanische Geflügelfuttermarkt derzeit?

Im Jahr 2024 wird die Größe des afrikanischen Geflügelfuttermarkts voraussichtlich 21,69 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem afrikanischen Geflügelfuttermarkt?

Cargill Inc., Kemin Industries, Nova Feeds, Serfco, Nutreco sind die wichtigsten Unternehmen, die auf dem afrikanischen Geflügelfuttermarkt tätig sind.

Welche Jahre deckt dieser afrikanische Geflügelfuttermarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des afrikanischen Geflügelfuttermarkts auf 20,82 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des afrikanischen Geflügelfuttermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des afrikanischen Geflügelfuttermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der afrikanischen Geflügelfutterindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Geflügelfutter in Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Afrika-Geflügelfutter umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.