Marktanalyse für Telekommunikationstürme in Afrika

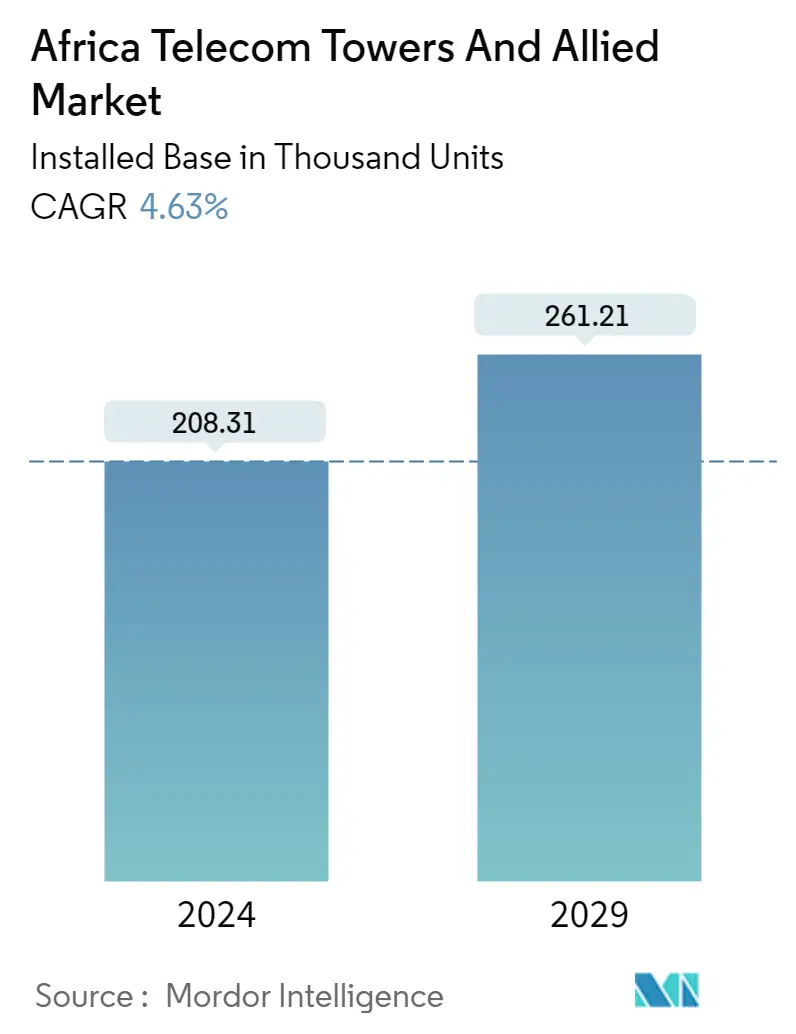

Die Größe des Africa Telecom Towers And Allied Market in Bezug auf die installierte Basis wird voraussichtlich von 208,31 Tausend Einheiten im Jahr 2024 auf 261,21 Tausend Einheiten im Jahr 2029 wachsen, was einem CAGR von 4,63 % im Prognosezeitraum (2024-2029) entspricht.

Mit dem Ausbruch von COVID-19 verzeichnete die Telekommunikationsbranche einen erheblichen Anstieg der Nachfrage nach Internetdiensten, da ein großer Teil der Bevölkerung zu Hause bleibt und unter Remote-Arbeitsbedingungen arbeitet. Die zunehmende Zahl von Menschen, die von zu Hause aus arbeiten, hat zu einem Anstieg der Nachfrage nach Downloads, Online-Videoanzeigen und Kommunikation über Videokonferenzen geführt, was alles zu einem erhöhten Netzwerkverkehr und einer erhöhten Datennutzung führt.

- Die Telekommunikationsturmindustrie hat sich im letzten Jahrzehnt drastisch weiterentwickelt. Das Kernangebot und die Geschäftsmodelle von Towerco wurden erfolgreich an die Anforderungen neuer Märkte in Afrika angepasst. Es wird erwartet, dass sich viele Turmbauer im Prognosezeitraum auf ihr Kerngeschäft im Bauwesen konzentrieren und vertikale Immobilien kaufen und leasen, und diese Turmbauer werden möglicherweise immer noch zahlreiche 5G-Antennen über ihren Türmen sehen.

- Nach Angaben der Nigerian Communications Commission ist die Zahl der in Nigeria eingesetzten Telekommunikationsmasten der dritten und vierten Generation im Januar 2021 um 73,2 % gestiegen. Aufgrund der wachsenden Zahl an Möglichkeiten bauen auch globale Mobilfunkanbieter ihre Präsenz in der Region durch strategische Kooperationen aus.

- Das Aufkommen von KaiOS und seine Partnerschaften mit Betreibern in ganz Afrika tragen dazu bei, die Erschwinglichkeitshürde für Benutzer mit niedrigem Einkommen zu überwinden. Die angebotenen kostenlosen Ressourcen, wie etwa die Life-App, helfen auch neuen Nutzern, digitale Fähigkeiten zu entwickeln und zu verstehen, wie relevant das Internet sein kann. Von solchen Initiativen wird erwartet, dass sie die Internetdurchdringung in diesen Ländern erheblich steigern werden.

- Es wird erwartet, dass mehrere Initiativen von Telekommunikationsbetreibern und anderen Organisationen, insbesondere in Ländern mit niedrigem und mittlerem Einkommen, das Wachstum in ländlichen Gebieten ankurbeln werden, da die Bewohner dieser Gebiete besseren Zugang zu Internetverbindungen erhalten.

- Darüber hinaus ist es angesichts der zunehmenden Mobilität von Unternehmen und der Einführung neuer Konzepte wie BYOD zur Verbesserung der Mitarbeiterinteraktion und der Benutzerfreundlichkeit unerlässlich geworden, ein Hochgeschwindigkeits- und Qualitätsnetzwerk bereitzustellen. Die Unternehmen freuten sich darauf, BYOD in ihren Betrieben intensiv einzuführen und das Marktwachstum im Prognosezeitraum anzukurbeln. Darüber hinaus haben die Entwicklung cloudbasierter Dienste für Mobilfunknutzer und die weltweite Einführung von 4G-LTE-Diensten die Investitionen der Netzbetreiber in Netze erhöht, was die Nachfrage nach Telekommunikationsmasten steigert.

- Die zunehmende Betonung der Verbesserung der Internetanbindung ländlicher Gebiete ist einer der Hauptfaktoren, die den Ausbau und die Improvisation der Telekommunikationsinfrastruktur in diesen Gebieten fördern und so das Marktwachstum unterstützen. Die Smartphone-Penetration, die Sensibilisierung, die zunehmende Verbreitung digitaler Technologien und Investitionen mehrerer Organisationen und Regierungen haben die Akzeptanz von Internetverbindungen in der Region erhöht.

Markttrends für Telekommunikationstürme in Afrika

Private Telekommunikationstürme verzeichnen deutliches Wachstum

- Das privat geführte Unternehmen TowerCos besitzt passive Infrastruktur an einem Standort und vermietet dort Flächen an Mobilfunknetzbetreiber, um dort ihre aktive Ausrüstung unterzubringen. Dabei kann es sich entweder um rein unabhängige TowerCos handeln, bei denen kein Restkapital von einem Mobilfunknetzbetreiber verbleibt, oder es kann sich um eine Minderheitsbeteiligung im Besitz eines Mobilfunknetzbetreibers handeln.

- Auf dem untersuchten Markt sind Unternehmen wie Blue-Sky Towers tätig. Ein privat geführtes Unternehmen mit einem Portfolio von 100 Standorten in Südafrika, 200 weitere Standorte sind mittelfristig in der Pipeline. Darüber hinaus ist Eagle Towers ein weiteres privates Telekommunikationsturmunternehmen mit einem Portfolio von rund 50 Türmen in Südafrika.

- Auch Länder wie Nigeria verzeichneten in den letzten Jahren ein erhebliches Wachstum der Turminfrastruktur. TowerCos gewann aufgrund seines umfangreichen Portfolios an Telekommunikationsmasten, das Telekommunikationsbetreibern und Mobilfunknetzbetreibern dabei half, Dienste in Rekordzeit einzuführen, erheblich an Bedeutung. Darüber hinaus haben Mobilfunknetzbetreiber im Land verschiedene Anforderungen an die Telekommunikationsinfrastruktur an unabhängige Anbieter von Telekommunikationsmasten ausgelagert, was sich positiv auf das Wachstum des Segments in der Region ausgewirkt hat. Marktanbieter wie IHS kaufen Mobilfunkmasten von Telekommunikationsunternehmen oder Mobilfunknetzbetreibern, bauen sie selbst und vermieten sie dann an die Betreiber zurück. Das Unternehmen ist mittlerweile in Kamerun, der Elfenbeinküste, Ruanda und Sambia tätig.

- Darüber hinaus wird erwartet, dass das Segment der Telekommunikationsmasten in Privatbesitz in den kommenden Jahren erheblich an Bedeutung gewinnen wird, da Mobilfunknetzbetreiber ihre Kapital- und Betriebseffizienz steigern und ihre Mobilfunkmastenportfolios veräußern, um sich auf ihr Kerngeschäft zu konzentrieren. Durch eine stärkere Auslagerung an unabhängige TowerCos könnte eine erhebliche Menge an Kapital freigesetzt werden, das Mobilfunknetzbetreiber in ihre Netze reinvestieren können, um die Netzabdeckung zu verbessern und die Einführung von 5G in Afrika in den kommenden Jahren zu beschleunigen.

- Beispielsweise plant das Telekommunikationsmast-Infrastrukturunternehmen Helios Towers den Bau von 1000 Telekommunikationsmasten in Südafrika, um das Wachstum von 5G voranzutreiben. Das Unternehmen hat mit lokalen Akteuren verhandelt und möchte bestehende Mobilfunkmasten von Mobilfunkanbietern wie Vodacom und MTN kaufen.

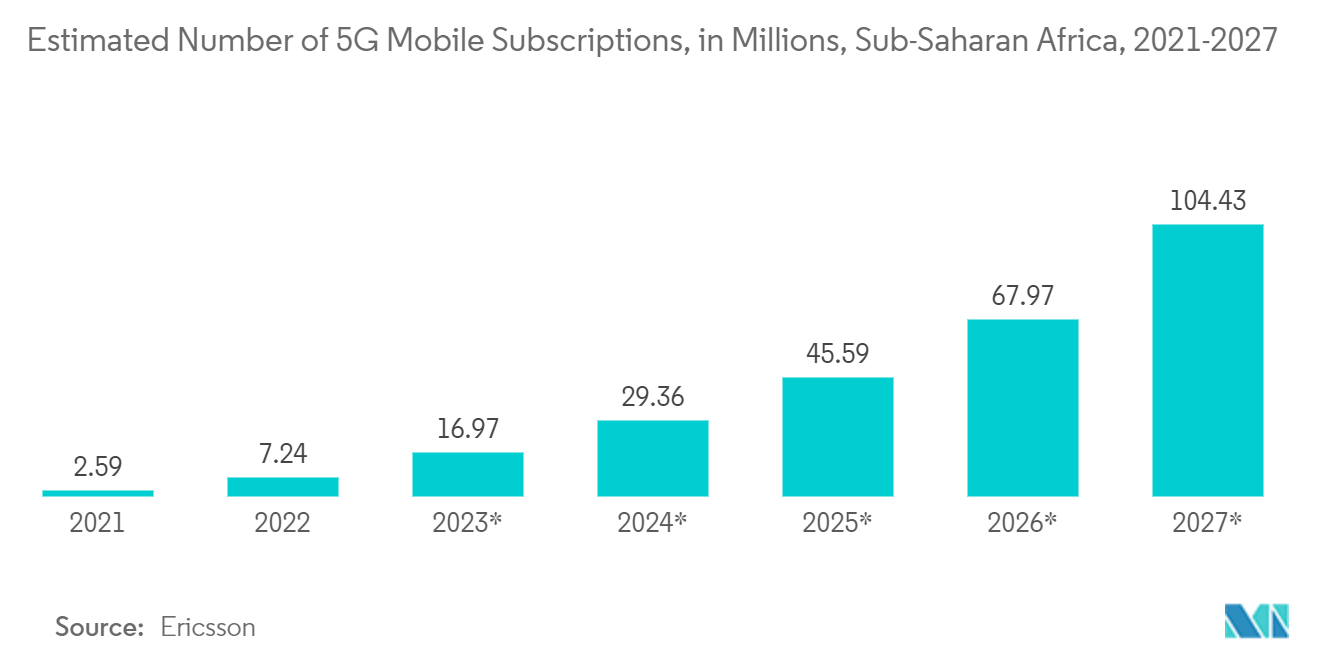

- Laut der von Ericsson durchgeführten Umfrage wird die Zahl der 5G-Mobilfunkabonnements in der Region Subsahara-Afrika bis 2027 voraussichtlich 104 Millionen überschreiten. Das prognostizierte Wachstum der 5G-Mobilfunkabonnements bedeutet einen erheblichen Bedarf an 5G-Infrastruktur in der Region Subsahara-Afrika.

- Daher wird das Segment der Telekommunikationsmasten in Privatbesitz in den kommenden Jahren einen erheblichen Anteil am afrikanischen Telekommunikationsmastenmarkt halten, da die Nachfrage von Mobilfunknetzbetreibern nach dem Ausbau ihrer Netzwerke in afrikanischen Ländern und die zunehmende Übernahme von Telekommunikationsmasten durch Telekommunikationsunternehmen in Privatbesitz steigen Turmunternehmen in der Region.

Südafrika wird den afrikanischen Markt für Telekommunikationstürme dominieren

- Die mobile Konnektivität im ländlichen Raum wird in Südafrika immer wichtiger, da sie zur Überbrückung der digitalen Kluft beiträgt und Menschen in abgelegenen Gebieten Zugang zu Informationen, Kommunikation und Diensten bietet. Immer mehr Telekommunikationsmastenunternehmen bauen ihre Infrastruktur in ländlichen Gebieten aus und tätigen erhebliche Investitionen. Es wird erwartet, dass dies den Markt für Telekommunikationstürme im Land im Prognosezeitraum ankurbeln wird.

- Beispielsweise kündigte Infra Impact Investment Managers im März 2023 an, seinem Portfoliounternehmen Eagle Towers dabei zu helfen, sich eine besicherte Kreditfazilität in Höhe von 100 Millionen ZAR zu sichern, um die Wachstums- und Expansionspläne von Eagle Towers zu unterstützen. Die Darlehensfazilität wird Eagle Towers dabei helfen, die Telekommunikationsabdeckung zu verbessern und die Zugangskosten in Südafrika zu senken. Eagle Towers baut, betreibt und wartet Telekommunikationsmasten in ganz Südafrika, insbesondere in ländlichen Gebieten.

- Darüber hinaus treten neue Marktanbieter in den Markt ein und erwerben ein 4G-Spektrum, um die Netzabdeckung in ganz Südafrika zu erweitern. Solche Entwicklungen werden analysiert, um das Wachstum des Telekommunikationsturmmarktes des Landes zu beeinflussen. Beispielsweise gab der südafrikanische Betreiber Rain im Mai 2023 bekannt, dass er zum ersten Mal in den Mobilfunkmarkt einsteigt. Das Telekommunikationsunternehmen bietet über seine Infrastruktur hochauflösende Sprachanrufe, SMS, Daten und landesweite 4G-Mobilfunkabdeckung. Nach Angaben des Unternehmens überlagert der Betreiber nach dem Erwerb von Spectrum in der Auktion 2022 sein bestehendes 4G-Netz mit einer neuen Schicht, die eine umfassendere Reichweite bietet.

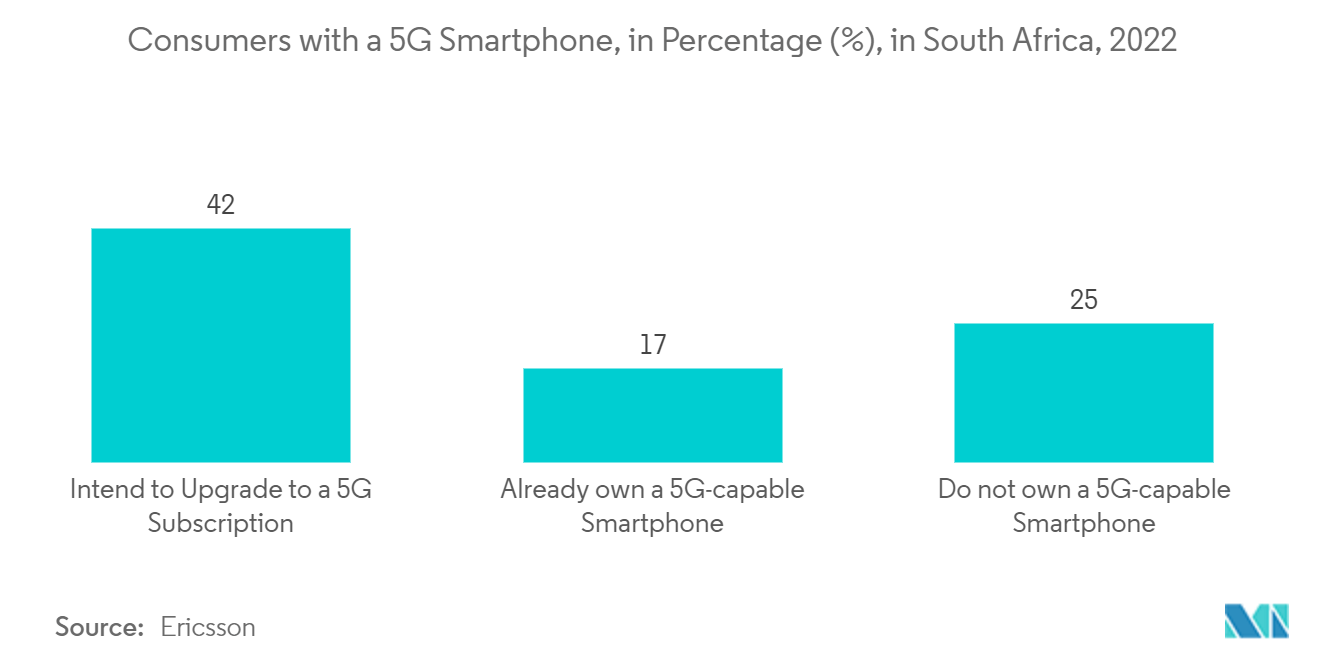

- Mobilfunknetzbetreiber haben bei der Einführung von 5G-Diensten erhebliche Fortschritte gemacht, was sich positiv auf das Marktwachstum auswirkt. Beispielsweise startete der südafrikanische Telekommunikationsbetreiber Telkom im Oktober 2022 sein 5G-Hochgeschwindigkeits-Internetnetzwerk mit Huawei-Technologien. Die teilweise im Staatsbesitz befindliche Telekom schließt sich ihren größeren Konkurrenten Vodacom und MTN an und nimmt am 5G-Rennen teil. Das Telekommunikationsunternehmen möchte seine schnell wachsenden mobilen Daten- und Festnetz-Breitbandgeschäfte angesichts der steigenden Breitbandnachfrage ankurbeln.

- Darüber hinaus werden die Bemühungen der Regierung des Landes zur Förderung der Breitbandeinführung analysiert, um die Nachfrage nach Telekommunikationsmasten im Prognosezeitraum anzukurbeln. Beispielsweise plant die südafrikanische Regierung, die 2G- und 3G-Netze bis März 2025 abzuschalten, um Frequenzen für 5G- und 4G-Dienste freizugeben. Aufgrund der wachsenden 4G-Netzabdeckung, der steigenden Nachfrage ländlicher Gebiete nach Telekommunikationstürmen und der schnelleren 5G-Einführung durch Marktanbieter wird Südafrika in den kommenden Jahren voraussichtlich ein attraktiver Markt für Telekommunikationsmastenunternehmen sein.

Branchenüberblick für afrikanische Telekommunikationstürme

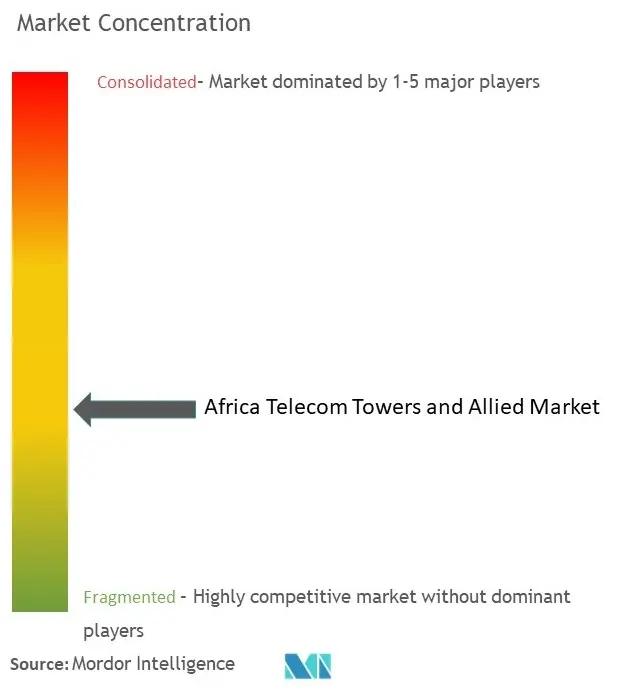

Der afrikanische Telekommunikations- und verwandte Markt ist mäßig wettbewerbsintensiv und verfügt über viele globale und regionale Akteure. Diese Akteure verfügen über einen beträchtlichen Marktanteil und konzentrieren sich auf die Erweiterung ihres Kundenstamms weltweit. Diese Akteure konzentrieren sich auf Forschungs- und Entwicklungsaktivitäten, strategische Allianzen, Vereinbarungen und andere organische und anorganische Wachstumsstrategien, um im Prognosezeitraum auf dem Markt zu bleiben. Zu den Hauptakteuren auf dem Markt gehören IHS Towers (IHS Holdings Ltd), Helios Towers PLC, American Tower Corporation, Eskom Holdings Limited usw.

- Im März 2023 ging Helios eine Partnerschaft mit Mobilfunknetzbetreibern (MNOs) in Südafrika ein, um aufgrund der anhaltenden Stromkrise des Landes, das über 13.500 Telekommunikationsmaststandorte in acht afrikanischen Ländern besitzt und unterhält, Power-as-a-Service für seine Standorte bereitzustellen.

- Im Februar 2023 startete ZESCO Limited eine erneuerte Kernideologie und eine geplante Investition von 6 Milliarden US-Dollar in der gesamten Wertschöpfungskette des Energieversorgers von Erzeugung, Übertragung, Verteilung und Versorgung. Das Unternehmen ist stets bestrebt, seinen Kundenstamm zu vergrößern. Das Unternehmen nutzt marktgerechte Gebühren für alle neuen Stromanschlüsse, um seinen Kunden einen effektiven und effizienten Service zu bieten. Die Verbindungsentgelte wurden nicht erhöht oder geändert, sondern sind marktorientiert. Das Unternehmen nimmt weitere Projekte in Angriff, um seine regionale Präsenz auszubauen.

- Im Oktober 2022 unterzeichnete die afrikanische Geschäftseinheit ATC Africa von American Tower einen mehrjährigen Mehrproduktvertrag mit Airtel Africa. Im Rahmen der Vereinbarung würde Airtel Africa die Kommunikationsstandorte von ATC in Kenia, Niger, Nigeria und Uganda nutzen, um den Netzwerkausbau von Airtel zu unterstützen.

Marktführer für afrikanische Telekommunikationstürme

IHS Towers (IHS Holdings Ltd)

American Tower Corporation

Helios Towers plc

Eskom Holdings Limited

ZESCO Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für afrikanische Telekommunikationstürme

- April 2023 Egbin Power PLC gibt den Bau seines Kraftwerks in Lagos, Nigeria, mit einem 1.900 MW gasbetriebenen Kraftwerk bekannt. Das Projekt befindet sich derzeit in der Genehmigungsphase. Es wird in einem einzigen Schritt erstellt. Die Entwicklung des Projekts wird voraussichtlich im Jahr 2024 beginnen, der kommerzielle Betrieb beginnt im Jahr 2025.

- März 2023 AxianTelecom gibt einen Vertrag zur Modernisierung seines Netzwerks in der madagassischen Einheit Telma mit Ericsson bekannt. Ericsson kündigte an, dass die einzusetzenden Lösungen Madagaskar landesweit mit schnelleren und zuverlässigeren Mobilfunkdiensten versorgen, den Energieverbrauch senken und das 5G-Ökosystem verbessern würden.

Branchensegmentierung der afrikanischen Telekommunikationstürme

Die Marktstudie zu Telekommunikationstürmen untersucht die installierte Basis von Telekommunikationstürmen in ganz Afrika. Die Studie bietet eine Marktaufschlüsselung nach Kraftstofftyp, Eigentümer und Region. Im Rahmen der Studie werden Marktdynamik, Marktattraktivität und wichtige Entwicklungen behandelt. Der Umfang der Studie wurde auf der Grundlage der Eigentumsverhältnisse (Betreiberbesitz, Joint Venture, Privatbesitz und MNO-Eigentum) und der Kraftstoffart (erneuerbar und nicht erneuerbar) in ganz Afrika segmentiert.

Die Telecom Power-Marktstudie untersucht die Umsatzchancen für Stromversorger in Afrika. Der Umfang der Studie wurde auf der Grundlage der Stromabrechnung (Erzeugung und Verteilung) und der Erzeugungsquelle (erneuerbare Energie, Wasserkraft und andere Erzeugungsquellen) in ganz Afrika segmentiert.

Der Africa Telecom Towers and Allied Market ist segmentiert nach Telekommunikationsturmmarkt (Besitz (Betreiberbesitz, Joint Venture, Privatbesitz, MNO Captive), nach Brennstoffart (erneuerbar, nicht erneuerbar), nach Land (Algerien, Nigeria, Südafrika, Tansania, Marokko, übriges Afrika), nach afrikanischem Strommarkt (Typ (Erzeugung, Verteilung), nach Erzeugungsquelle (erneuerbare Energie, Wasserkraft), nach Land (installierte Kapazität in GW) (Algerien, Nigeria, Südafrika, Tansania, Marokko). , Rest von Afrika)). Die Marktgrößen und Prognosen werden in Bezug auf Einheiten und installierte Stromkapazität (MW) für Telekommunikationsturmsegmente bzw. Energiesegmente bereitgestellt.

| Betreibereigentum |

| Joint Venture |

| Privatbesitz |

| MNO-Captive |

| Verlängerbar |

| Nicht erneuerbar |

| Algerien |

| Nigeria |

| Südafrika |

| Tansania |

| Marokko |

| Rest von Afrika |

| Durch Eigentum | Betreibereigentum |

| Joint Venture | |

| Privatbesitz | |

| MNO-Captive | |

| Nach Kraftstoffart | Verlängerbar |

| Nicht erneuerbar | |

| Nach Land | Algerien |

| Nigeria | |

| Südafrika | |

| Tansania | |

| Marokko | |

| Rest von Afrika |

Häufig gestellte Fragen zur Marktforschung für Telekommunikationstürme in Afrika

Wie groß ist der Africa Telecom Towers And Allied Market?

Die Größe des Africa Telecom Towers And Allied Market wird im Jahr 2024 voraussichtlich 208,31 Tausend Einheiten erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,63 % auf 261,21 Tausend Einheiten wachsen.

Wie groß ist der Africa Telecom Towers And Allied Market derzeit?

Im Jahr 2024 wird die Größe des Africa Telecom Towers And Allied Market voraussichtlich 208,31 Tausend Einheiten erreichen.

Wer sind die Hauptakteure auf dem afrikanischen Markt für Telekommunikationstürme und Verbündete?

IHS Towers (IHS Holdings Ltd), American Tower Corporation, Helios Towers plc, Eskom Holdings Limited, ZESCO Limited sind die größten Unternehmen, die in Africa Telecom Towers And Allied Market tätig sind.

Welche Jahre deckt dieser Africa Telecom Towers And Allied Market ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des afrikanischen Marktes für Telekommunikationstürme und verwandte Produkte auf 199,09 Tausend Einheiten geschätzt. Der Bericht deckt die historische Marktgröße des afrikanischen Marktes für Telekommunikationstürme und verwandte Produkte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des afrikanischen Marktes für Telekommunikationstürme und verwandte Produkte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu afrikanischen Telekommunikationstürmen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Africa Telecom Towers im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Africa Telecom Towers umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.