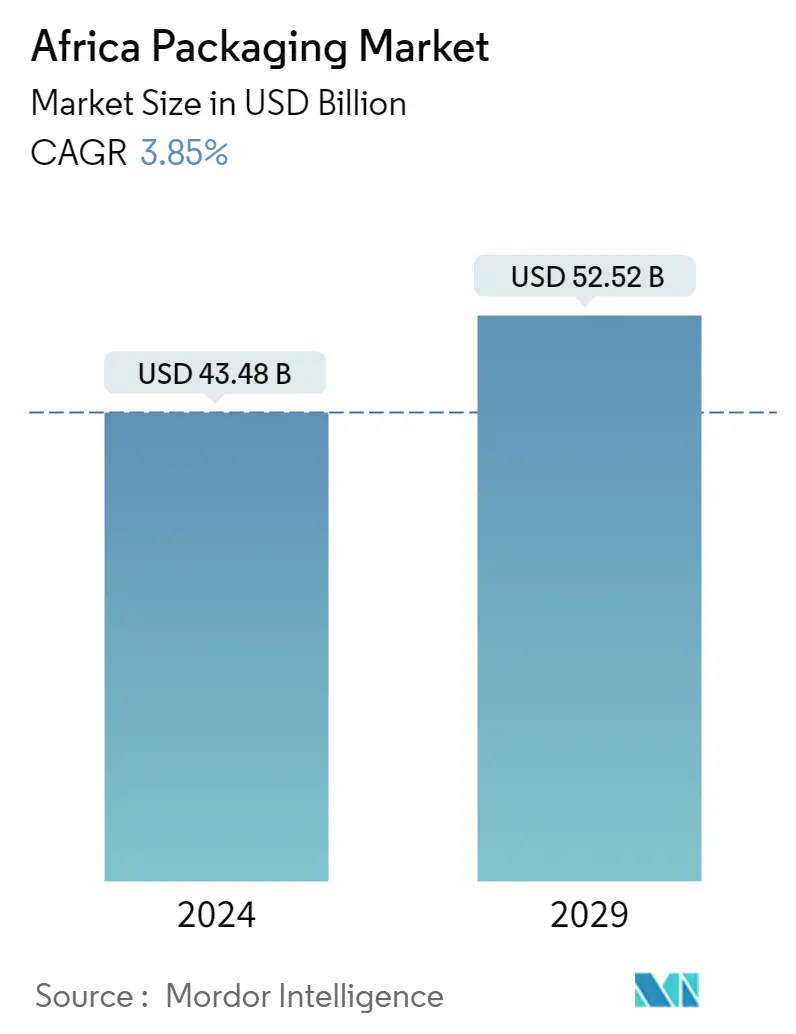

Größe des afrikanischen Verpackungsmarktes

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 43.48 Milliarden |

| Marktgröße (2029) | USD 52.52 Milliarden |

| CAGR(2024 - 2029) | 3.85 % |

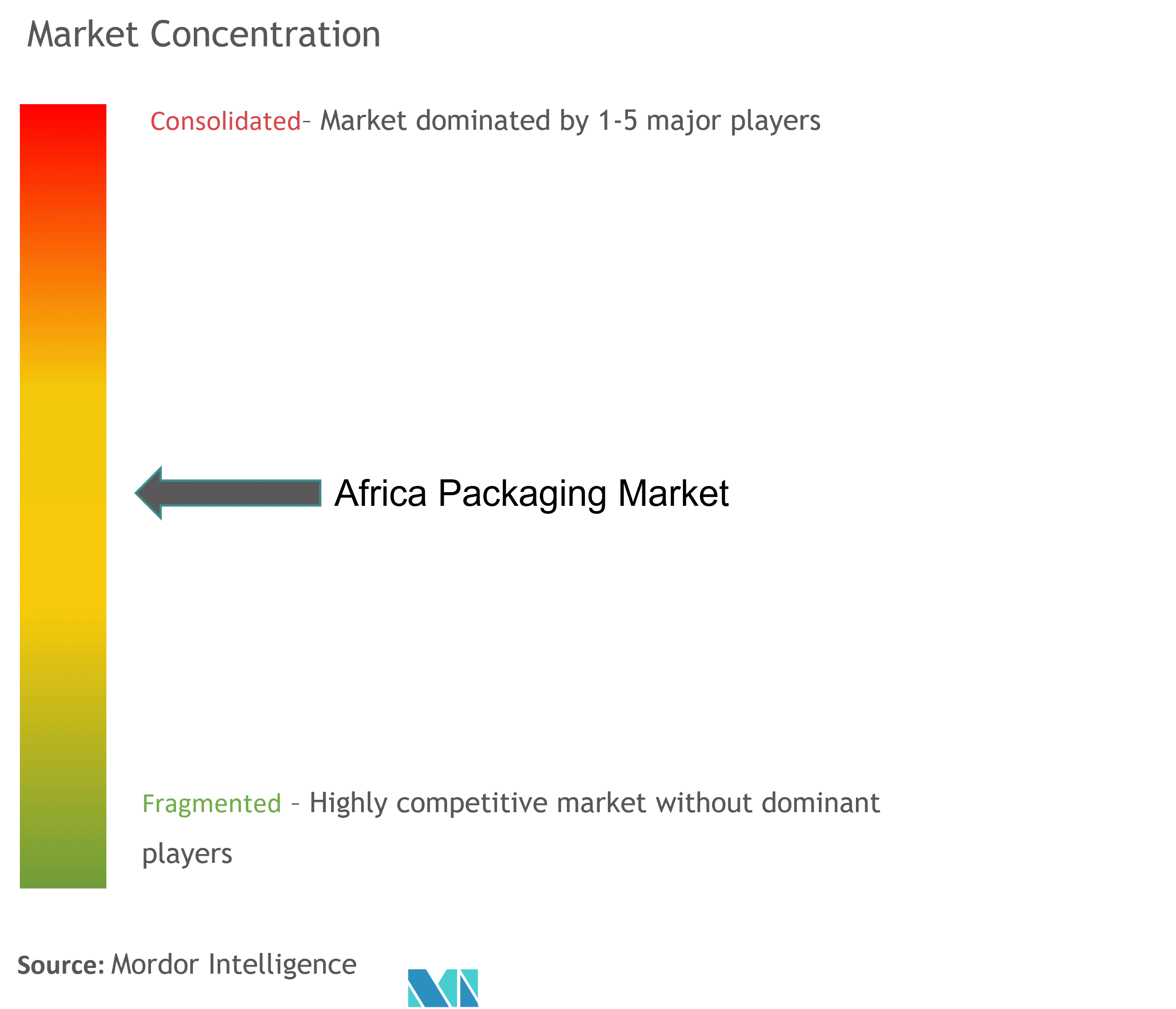

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Verpackungen in Afrika

Die Größe des afrikanischen Verpackungsmarkts wird im Jahr 2024 auf 43,48 Milliarden US-Dollar geschätzt und soll bis 2029 52,52 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,85 % im Prognosezeitraum (2024–2029) entspricht.

- Eine zunehmende Zahl junger Verbraucher treibt den Markt an, steigert die Nachfrage nach Konsumgütern, steigert die individuellen Einkommen und expandiert die Binnenwirtschaft, insbesondere in Ost- und Westafrika.

- Angesichts der zunehmenden Urbanisierung und Mobilität suchen afrikanische Verbraucher nach Produkten, die das beste Preis-Leistungs-Verhältnis bieten, wie zum Beispiel Großpackungen, reduzierte Produkte und kleinere Packungen. Für Anbieter kann es von Vorteil sein, auf attraktive Verpackungen zu setzen, um den Verkauf anzuregen und anzukurbeln. Darüber hinaus treibt die wachsende Besorgnis über die Verpackung von Lebensmitteln, Getränken, Arzneimitteln und anderen Haushaltsprodukten den Markt für Glasbehälter und -flaschen voran, da sie den Menschen einen ästhetischen Reiz bieten und recycelbar sind.

- Darüber hinaus sind Unternehmen bereit, bessere Technologie, technisches Fachwissen und Geduld mitzubringen, um lokale Partner zu finden. Beispielsweise erweiterte die in Österreich ansässige Alpla Group, ein internationaler Spezialist für Kunststoffverpackungen und Recycling, im Oktober 2022 ihre Präsenz in Südafrika durch den Bau einer neuen Anlage in Lanseria, Provinz Gauteng, in der Nähe von Johannesburg.

- Eine der größten Herausforderungen, die das Wachstum des Verpackungsmarktes behindern, sind die hohen Herstellungskosten für Verpackungen. Papierzellstoff ist ein Hauptrohstoff für die Herstellung von Papierverpackungen. Es wird unter anderem bei der Herstellung von Wellpappschachteln, Kartons, Faltschachteln und Papiertüten häufig verwendet. Der Preis für Papierzellstoff schwankt ständig. Auch die Kunststoffverpackungsindustrie ist auf Rohöl angewiesen und die Rohölpreise sind ebenfalls volatil. Darüber hinaus hat der Krieg zwischen Russland und der Ukraine Auswirkungen auf das gesamte Verpackungsökosystem.

- Mit dem Ausbruch von COVID-19 waren Verpackungshersteller in vielen Teilen Afrikas mit Unterbrechungen der Lieferkette und einem Produktionsrückgang an den Standorten konfrontiert. So kündigte das Papier- und Verpackungsunternehmen Mondi die vorübergehende Einstellung der Produktion in seinem Werk Merebank in Südafrika an, das über eine Produktionskapazität von 270.000 Tonnen pro Jahr verfügt.

Trends auf dem Verpackungsmarkt in Afrika

Glasflaschen sollen das Marktwachstum vorantreiben

- Glasbehälter und -flaschen werden häufig von Endverbraucherindustrien wie Pharmazeutika, Lebensmitteln und Getränken sowie Wein verwendet. Da sich immer mehr Menschen in der Region umweltfreundlichen Lösungen zuwenden, um ihren Beitrag zu steigern, wird erwartet, dass Glasverpackungen in der Region wachsen werden. Darüber hinaus gelten Glasverpackungen als endlos recycelbare Alternative zu Kunststoffverpackungen. Glas kann zu 100 % recycelt und wiederverwendet werden, ohne an Qualität zu verlieren.

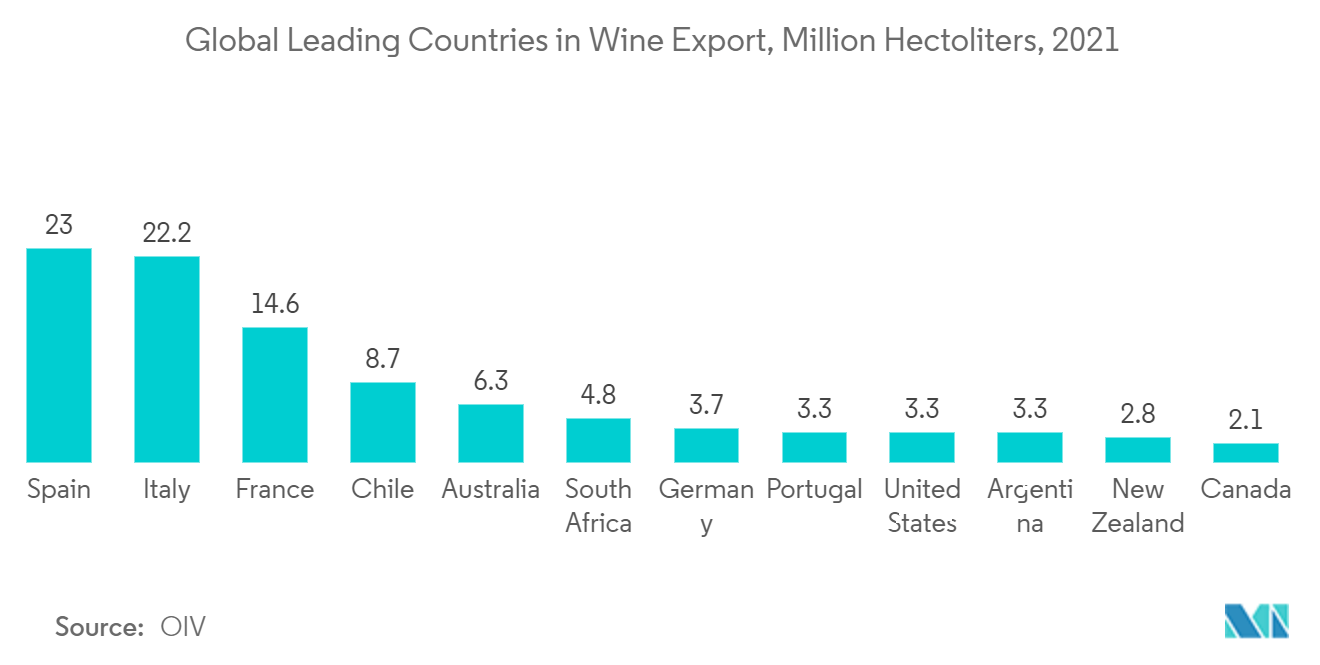

- Südafrika ist ein Wein konsumierendes Land. Obwohl sich der internationale Trend hin zu Wein in Dosen verschiebt, wird erwartet, dass das Land noch für längere Zeit ein starker Glasmarkt bleiben wird, bevor er folgen kann.

- Der afrikanische Markt für Glasflaschen und -behälter ist hart umkämpft und die Akteure, denen es nicht gelingt, ihre Abläufe zu rationalisieren, ziehen sich aus dem Geschäft zurück. Nampak, ein in Südafrika ansässiger, diversifizierter Verpackungshersteller, war aufgrund hoher Fixkosten und Ausgaben gezwungen, sein Glasgeschäft zu verkaufen, was zu unzureichenden finanziellen Erträgen führte. Es wurde für 1,5 Milliarden ZAR (125 Millionen US-Dollar) an Isanti Glass (im Besitz von Kwande Capital) verkauft.

- Einer der wesentlichen Treiber für Glasflaschen ist das wachsende Bestreben der lokalen Tourismusbranche, auf die Verwendung von Plastikflaschen zu verzichten. Es wird erwartet, dass dies eine enorme Chance für Unternehmen zur Glasproduktion in der Region schaffen wird. Darüber hinaus beträgt die aktuelle Glasrecyclingquote in Südafrika nach Angaben der Glass Recycling Company (TGRC) 44 %, was das Marktwachstum weiter steigert.

- Darüber hinaus ist die Weinindustrie in Südafrika auf mehrere Anbaugebiete verteilt. Nach Angaben des Branchenverbandes South African Wine Industry Information Systems (SAWIS) wird die Weintraubenernte im Jahr 2022 auf 1.378.737 Tonnen geschätzt. Das ist 5,5 % weniger als die Ernte für 2021, aber höher als die fünfzig Tonnen. Jahresdurchschnitt von 1.346.024 Tonnen.

- Die südafrikanische Wein- und Brandyindustrie baut sich nach zwei Jahren schwerer Störungen aufgrund inländischer Verkaufsverbote und globaler Handelshemmnisse weiter auf. Die Branche hat ihren strategischen Plan (WISE) bis 2025 überarbeitet, der einen besonderen Fokus auf globalen und lokalen Marktzugang, Transformation und Nachhaltigkeit beinhaltet. Der Rahmen und die wichtigsten Leistungsindikatoren sind auch im kürzlich unterzeichneten Masterplan für Landwirtschaft und Agrarverarbeitung (AAMP) enthalten. Dies kann ein weitaus günstigeres Produktions- und Handelsumfeld für Wein im gesamten Agrarsektor gewährleisten. Nach Angaben von Vinpro stieg das gesamte Weinexportvolumen Südafrikas im Jahr 2021 um 22 % auf 388 Millionen Liter.

Getränkeindustrie soll das Marktwachstum anführen

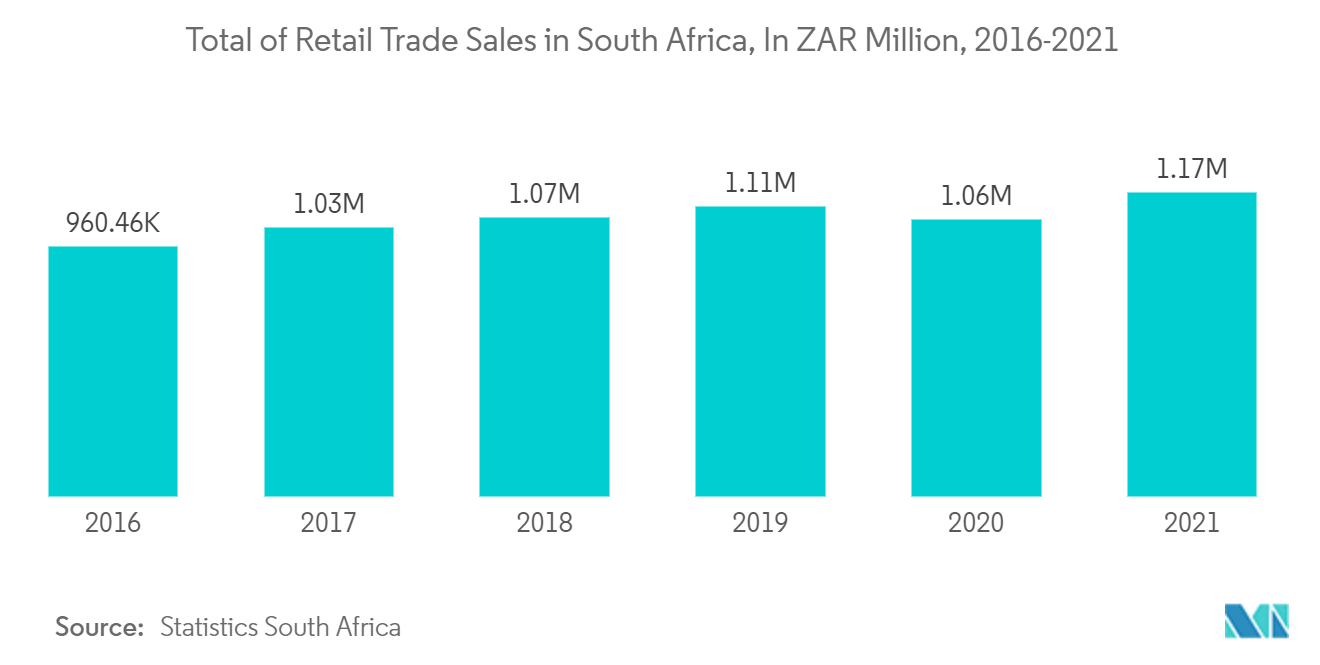

- Getränke haben im untersuchten Markt den größten Marktanteil. Da die Verbraucher zunehmend darauf achten, was sie konsumieren und welches Material verpackt ist, wird der Fokus verstärkt auf die Verpackung gelegt, was das Marktwachstum weiter vorantreibt.

- Nach Angaben der Weltgesundheitsorganisation (WHO) gehören die Alkoholkonsumenten in der Region zu den stärksten Trinkern weltweit, was das Marktwachstum ankurbelt. Darüber hinaus trägt die steigende Nachfrage von Softdrink-Anbietern dazu bei, dass Anbieter von Flaschenverpackungslösungen und Verpackungslieferanten ihre Kapazitäten in der Region erhöhen können.

- Darüber hinaus erproben Marktteilnehmer in der Region verschiedene Innovationen für Getränkeverpackungen. Beispielsweise führte Voltic Ltd, die Tochtergesellschaft von Coca-Cola Beverages Africa (CCBA), im September 2022 die Marke Choco Malt von Hollandia in Ghana ein. Malzgetränke mit Milch werden in aseptischen Kartons verkauft, das Unternehmen plant auch den Verkauf in Dosen mit moderner Grafik und Branding.

- Der Absatz von Energy-Drinks wächst deutlich schneller als der von kohlensäurehaltigen Getränken. Die Nachfrage nach alkoholarmen oder alkoholfreien Getränkeersatzprodukten, kalorien- und zuckerarmen Optionen, Gesundheitsgetränken und nachhaltigen Verpackungen steigt, was zur Einführung von Fruchtsaftmischungen in Mehrwegglasflaschen und Dosenwasser führt.

- Zahlreiche Akteure konkurrieren um die Spitzenposition im riesigen Lebensmittel- und Getränkeeinzelhandel. Marktteilnehmer im Lebensmittel- und Getränkeeinzelhandel untersuchen verschiedene Aspekte wie Änderungen des Lebensstils, sich entwickelnde Getränkepräferenzen und die Vorlieben von Menschen in einem bestimmten Gebiet und entwickeln entsprechend Lebensmittel- und Getränkeartikel. Dieser Aspekt ermöglicht es den Spielern, viel Geld zu verdienen.

Überblick über die afrikanische Verpackungsindustrie

Der afrikanische Verpackungsmarkt ist mäßig wettbewerbsintensiv. Die Marktteilnehmer konzentrieren sich kontinuierlich darauf, ihren Kundenstamm in den Ländern Afrikas zu erweitern und strategische Kooperationsinitiativen zu nutzen, um ihren Marktanteil zu erhöhen und ihre Rentabilität zu steigern. Einige der wichtigsten Entwicklungen auf dem Markt sind:.

Im Juli 2022 gab Ardagh Glass Packaging Africa die Inbetriebnahme einer 1,5 Milliarden ZAR (95 Millionen US-Dollar) teuren Erweiterung seiner Nigel-Produktionsanlage in Gauteng, Südafrika, bekannt. Die Investition verdoppelte die Kapazität der Anlage zur Bereitstellung nachhaltiger Glasverpackungen, um das aktuelle und prognostizierte Nachfragewachstum der Kunden des Unternehmens zu unterstützen, und umfasst einen neuen Ofen und neue Produktionslinien.

Im März 2022 schloss Elopak ASA die Übernahme von Naturepak Beverage, einem führenden Anbieter von Giebelkartons für frische Flüssigkeiten und Verpackungssystemen in der MENA-Region, von Naturepak Limited, einer hundertprozentigen Tochtergesellschaft der Gulf Industrial Group, und Evergreen Packaging International LLC, einer hundertprozentigen Tochtergesellschaft, ab Tochtergesellschaft von Pactiv Evergreen Inc.

Marktführer für afrikanische Verpackungen

-

Astrapak Ltd (RPC Group)

-

Nampak Limited

-

Mondi Group

-

Mpact Pty Ltd

-

Foster Packaging

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum afrikanischen Verpackungsmarkt

- Juni 2022 Dow weitet die Initiative zum Recycling flexibler Verpackungen auf neue afrikanische Märkte aus. Dow gab bekannt, dass seine Initiative zum Recycling flexibler Verpackungen, das Projekt REFLEX, auf Ägypten und Guinea ausgeweitet wird. Die Ausweitung des Projekts REFLEX nach Ägypten begann im Dezember 2021, als Dow eine 18-monatige Partnerschaft mit der internationalen Nichtregierungsorganisation WasteAid einging, die Kompetenzen in den Bereichen Abfallmanagement und Recycling mit Ländern mit niedrigem und mittlerem Einkommen teilt. WasteAid wird mit Dow zusammenarbeiten, um die Abfallverwertung und das Recycling in Assuan, einer Stadt im Süden Ägyptens, voranzutreiben.

- April 2022 Die Ardagh Group gibt den Abschluss der Übernahme von Consol Holdings Proprietary Limited bekannt, einem führenden Hersteller von Glasverpackungen auf dem afrikanischen Kontinent. Die Übernahme für 1 Milliarde US-Dollar, einschließlich der von Consol übernommenen Nettoschulden, stellt eine erhebliche Auslandsinvestition in Südafrika und andere Märkte dar, in denen Consol tätig ist, mit einem weiteren Investitionsprogramm in Höhe von 3 Milliarden ZAR (200 Millionen US-Dollar) in zwei neue Hochöfen.

Afrika-Verpackungsmarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Analyse der Branchenwertschöpfungskette

4.3 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.3.1 Verhandlungsmacht der Lieferanten

4.3.2 Verhandlungsmacht der Verbraucher

4.3.3 Bedrohung durch neue Marktteilnehmer

4.3.4 Wettberbsintensität

4.3.5 Bedrohung durch Ersatzspieler

4.4 Bewertung der Auswirkungen von COVID-19 auf den Markt

4.5 Überblick über den globalen Verpackungsmarkt

5. MARKTDYNAMIK

5.1 Marktführer

5.1.1 Glasflaschen sollen das Marktwachstum vorantreiben

5.1.2 Getränkeindustrie soll das Marktwachstum anführen

5.2 Marktbeschränkungen

5.2.1 Schwankungen der Rohstoffpreise können das Wachstum des Marktes behindern.

6. MARKTSEGMENTIERUNG

6.1 Nach Material

6.1.1 Papier und Pappe

6.1.2 Plastik

6.1.3 Metall

6.1.4 Glas

6.2 Nach Produkttyp

6.2.1 Plastikflaschen

6.2.2 Glasflaschen

6.2.3 Wellpappe-Schachteln

6.2.4 Metall Dosen

6.2.5 Andere Anwendungen

6.3 Nach Endverbraucherbranche

6.3.1 Getränk

6.3.2 Essen

6.3.3 Arzneimittel

6.3.4 Haushalt und Körperpflege

6.3.5 Andere

6.4 Nach Land

6.4.1 Ägypten

6.4.2 Nigeria

6.4.3 Kenia

6.4.4 Südafrika

6.4.5 Rest von Afrika

7. WETTBEWERBSFÄHIGE LANDSCHAFT

7.1 Firmenprofile

7.1.1 Astrapak Ltd (RPC Group)

7.1.2 Nampak Limited

7.1.3 Mondi Group

7.1.4 Mpact Pty Ltd

7.1.5 Foster Packaging

7.1.6 Consol Glass (Pty) Ltd.

7.1.7 East African Packaging Industries Ltd (EAPI)

7.1.8 Constantia Afripack (Pty) Ltd

7.1.9 Tetra Pak SA

7.1.10 Bonpak (Pty) Ltd.

7.1.11 Frigoglass South Africa (Pty) Ltd.

8. INVESTITIONSANALYSE

9. ZUKUNFT DES MARKTES

Segmentierung der afrikanischen Verpackungsindustrie

Die Verpackungsindustrie ist von größter Bedeutung und spielt eine entscheidende Rolle im internationalen Warenhandel. Verpackungen können nach ihrer Verwendungsart klassifiziert werden Primärverpackung, Sekundärverpackung, Tertiärverpackung und Hilfsverpackung. Es wird auch nach der Art der verwendeten Materialien wie Kunststoff, Papier und Pappe, Glas und Metall getrennt. Verpackungen werden in verschiedenen Endverbrauchersektoren in einer Vielzahl von Industriezweigen eingesetzt, beispielsweise in der Lebensmittel- und Getränkeindustrie, im Gesundheitswesen, in der Kosmetikindustrie und in anderen Endverbrauchersektoren. Die Studie verfolgt die Nachfrage auf dem Markt anhand der Einnahmen, die durch den Wert (in Mio. USD) des Verbrauchs von Verpackungslösungen in Afrika erzielt werden.

Der afrikanische Verpackungsmarkt ist nach Material (Papier und Pappe, Kunststoff, Metall, Glas), Produkttyp (Plastikflaschen, Glasflaschen, Wellpappschachteln, Metalldosen) und Endverbraucherindustrie (Getränke, Lebensmittel, Pharmazeutika, Haushalt und Privatpersonen) segmentiert Pflege) und Geographie (Ägypten, Nigeria, Kenia, Südafrika, übriges Afrika).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben.

| Nach Material | ||

| ||

| ||

| ||

|

| Nach Produkttyp | ||

| ||

| ||

| ||

| ||

|

| Nach Endverbraucherbranche | ||

| ||

| ||

| ||

| ||

|

| Nach Land | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Verpackungen in Afrika

Wie groß ist der afrikanische Verpackungsmarkt?

Es wird erwartet, dass der afrikanische Verpackungsmarkt im Jahr 2024 ein Volumen von 43,48 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 3,85 % bis 2029 auf 52,52 Milliarden US-Dollar wachsen wird.

Wie groß ist der afrikanische Verpackungsmarkt derzeit?

Im Jahr 2024 wird die Größe des afrikanischen Verpackungsmarktes voraussichtlich 43,48 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem afrikanischen Verpackungsmarkt?

Astrapak Ltd (RPC Group), Nampak Limited, Mondi Group, Mpact Pty Ltd, Foster Packaging sind die wichtigsten Unternehmen, die auf dem afrikanischen Verpackungsmarkt tätig sind.

Welche Jahre deckt dieser afrikanische Verpackungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des afrikanischen Verpackungsmarktes auf 41,87 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des afrikanischen Verpackungsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des afrikanischen Verpackungsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der afrikanischen Verpackungsindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Verpackungen in Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Africa Packaging umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.