Größe des südafrikanischen Foodservice-Marktes

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | USD 8.91 Milliarden |

|

|

Marktgröße (2029) | USD 17.22 Milliarden |

|

|

Marktkonzentration | Niedrig |

|

|

Größter Anteil nach Gastronomietyp | Schnellrestaurants |

|

|

CAGR(2024 - 2029) | 14.09 % |

|

|

Am schnellsten wachsend nach Gastronomietyp | Wolkenküche |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des südafrikanischen Foodservice-Marktes

Die Größe des südafrikanischen Foodservice-Marktes wird im Jahr 2024 auf 8,91 Milliarden US-Dollar geschätzt und soll bis 2029 17,22 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 14,09 % im Prognosezeitraum (2024–2029) entspricht.

Die zunehmende Beliebtheit von Lebensmittellieferplattformen wie Mr.D und Uber Eats kurbelt das Marktwachstum an

- Schnellrestaurants halten einen bedeutenden Marktanteil. Während des Untersuchungszeitraums wird für das Segment der Schnellrestaurants eine durchschnittliche jährliche Wachstumsrate von 7,61 % erwartet. Das Wachstum von Essenslieferdiensten wie Mr. D Food und Uber Eats in Südafrika hat es QSRs leichter gemacht, Kunden zu erreichen, die ihre physischen Verkaufsstellen nicht besuchen können. Mr. D Food kontrolliert 30 % der südafrikanischen Essenslieferbranche, während Uber Eats einen Anteil von 25 % hält. Dies hat die Fähigkeit von QSRs erhöht, ihre Lieferkapazitäten zu erweitern und mehr Kunden zu erreichen. Verarbeitetes Hühnchen, Burger, verarbeiteter Fisch, Pizza und Sandwiches sind unter anderem einige der wichtigsten Fastfood-Artikel, die auf dem südafrikanischen Markt an Popularität gewinnen.

- FSR hält den zweitgrößten Marktanteil. Im FSR-Segment wächst das Untersegment der asiatischen Küche und wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate von 13,58 % verzeichnen. Südafrika ist ein vielfältiges Land mit einer multikulturellen Bevölkerung. Diese Präsenz hat die Wertschätzung und Nachfrage nach asiatischen Aromen und Gerichten erhöht. Es gab eine Zunahme der Migration nach Südafrika aus asiatischen Ländern wie China und Indien. Indische Südafrikaner machen im Jahr 2023 etwa 2,5 % der südafrikanischen Bevölkerung aus, was etwa 1,6 Millionen Menschen entspricht. Diese Migration hat zur Eröffnung weiterer asiatischer Restaurants in Südafrika geführt.

- Für Cloud Kitchens wird im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate von 18,76 % erwartet. Cloud Kitchens bieten eine große Auswahl an Gerichten, um den unterschiedlichen Geschmäckern der südafrikanischen Verbraucher gerecht zu werden. Beliebte Cloud Kitchens wie Kitchens Dot Com, das in Johannesburg und Kapstadt tätig ist, und GhostKitchenZA haben sich mit etablierten Restaurants zusammengetan, um ausschließlich Liefermenüs unter verschiedenen Markennamen anzubieten.

Steigende Tourismusausgaben treiben den Umsatz in der Gastronomie an

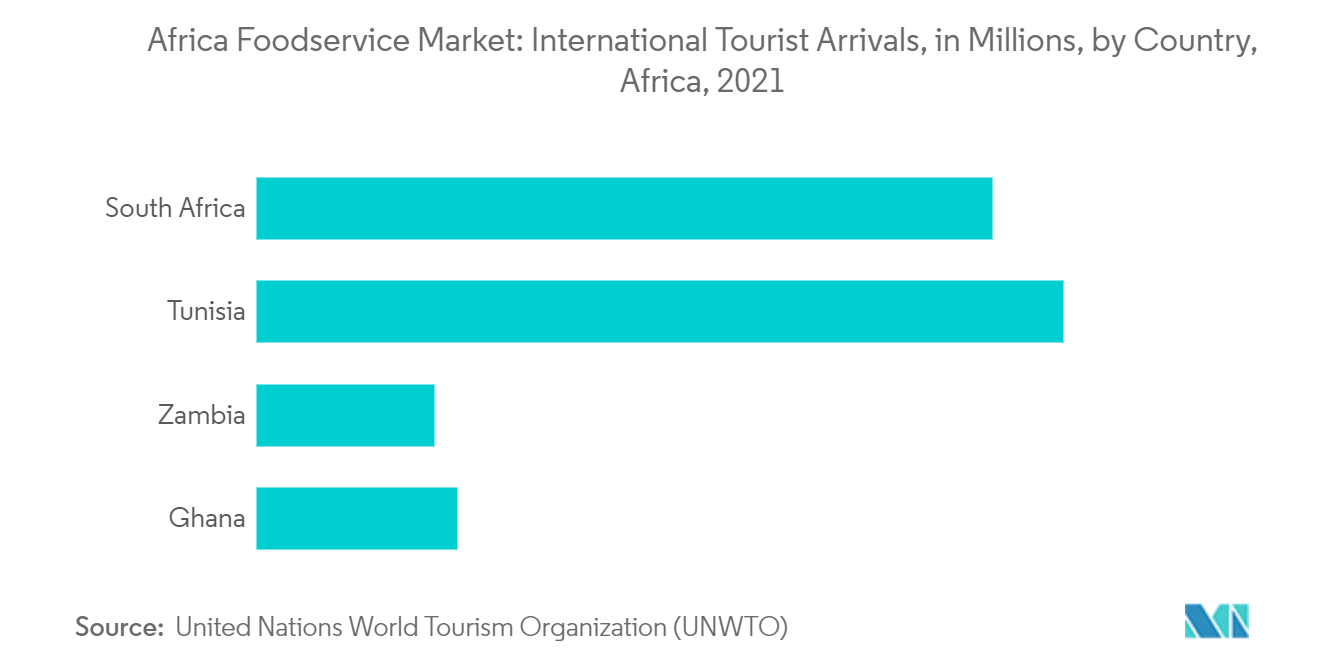

Der Freizeittourismus ist für einen großen Teil der Tourismusausgaben in Afrika verantwortlich. Im Jahr 2021 wuchs die Gastronomie durch Freizeittourismus rasant, insbesondere in Destinationen wie Marokko und Südafrika, wo der Tourismus eine schnell wachsende Branche ist. Auch die Nachfrage nach internationalen Restaurantketten und Full-Service-Restaurants wird im Prognosezeitraum voraussichtlich steigen. Zusammen mit dem Anstieg des Tourismus waren die Feier des lokalen Essens als Teil des Tourismus und die Erleichterung der Handelsbeziehungen zwischen Hotels, Restaurants und lokalen Anbietern ein integraler Bestandteil des afrikanischen Tourismus, der die Tourismusausgaben in die Gastronomie trieb. Laut dem UNWTO World Tourism Barometer sind die Touristenankünfte in Afrika im Jahr 2021 im Vergleich zu 2020 um 12 % gestiegen. Sie waren jedoch immer noch um 74 % niedriger als im Jahr 2019 und trieben den regionalen Foodservice-Markt an.

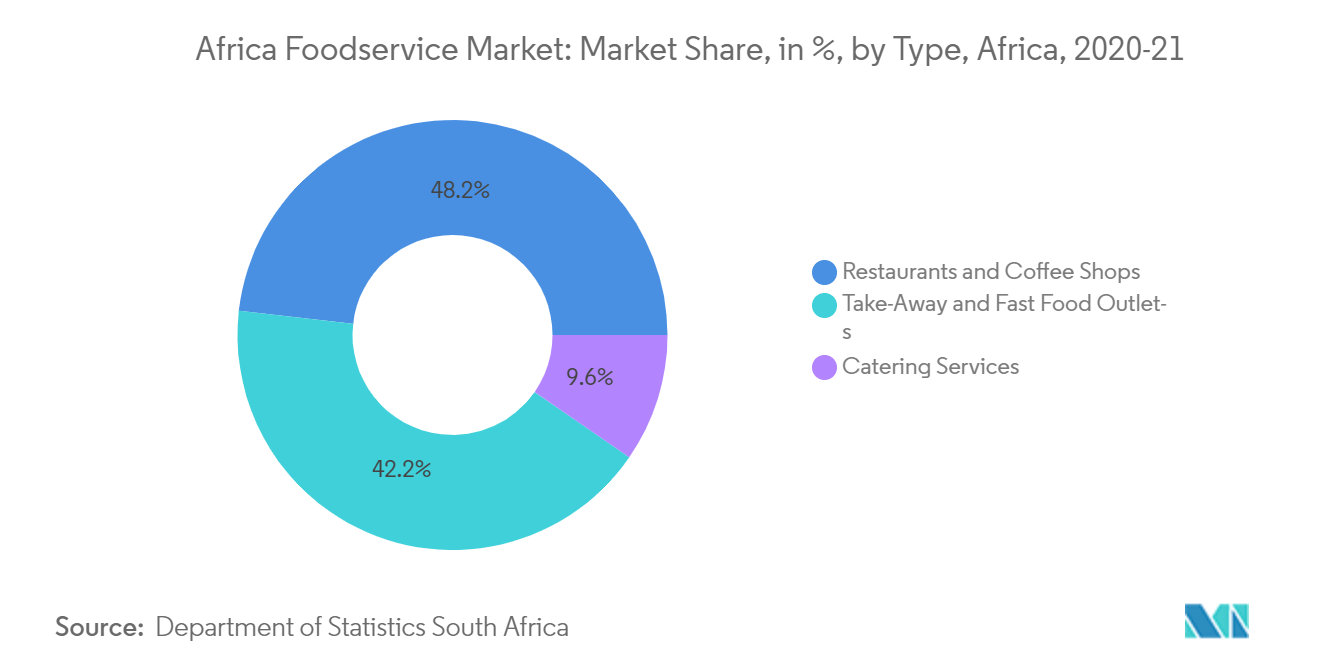

Schnellrestaurants halten einen prominenten Anteil

Der afrikanische Markt erlebte den Zustrom einer noch nie dagewesenen Anzahl von Schnellrestaurants, insbesondere Fast-Food-Betreibern, nach der Eröffnung des ersten Fast-Food-Outlets in Nigeria im Jahr 1986 durch Mr. Bigg's, eine Tochtergesellschaft von UAC Nigeria PLC. Es wird erwartet, dass die Rolle der Technologie die Zukunft afrikanischer Schnellrestaurants prägen wird, da führende Unternehmen High-Tech-Ketten eröffnen und Online-Apps für die Bestellung von Lebensmitteln im Einklang mit der Marktnachfrage auf den Markt bringen. Einige der führenden Quick-Service-Marken des Landes sind Pizza Hut, Chicken Republic, Mr. Bigg's und Tastee Fried Chicken.

Der Eintritt verschiedener nationaler und internationaler Akteure in das Quick-Service-Segment hat den verketteten Markt für Schnellservice-Fast-Food-Outlets aufgrund der schnell wachsenden Mittelschicht, der Urbanisierung, der gestiegenen Ausgaben der Jugend, einer wachsenden Zahl von Kleinfamilien und besserer Lieferdienste durch die eigenen und App-basierten Lieferpartner der Marken erheblich erweitert. Im September 2021 hat beispielsweise KFC South Africa, ein Fast-Food-Restaurant, einen hauseigenen Lieferservice namens KFC Delivery Plus eingeführt, der es Kunden ermöglicht, ihre Bestellungen über die mobile KFC-App oder -Website aufzugeben und sich den Zugang zu exklusiven Angeboten zu sichern.

Überblick über die südafrikanische Foodservice-Branche

Der südafrikanische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 29,04 % einnehmen. Die Hauptakteure auf diesem Markt sind Famous Brands Limited, McDonald's Corporation, Restaurant Brands International Inc., Spur Corporation Limited und Yum! Brands Inc. (alphabetisch sortiert).

Marktführer im südafrikanischen Foodservice-Bereich

Famous Brands Limited

McDonald's Corporation

Restaurant Brands International Inc.

Spur Corporation Limited

Yum! Brands Inc.

Other important companies include Domino's Pizza Inc., Laudian Franchise Management One Pty Ltd, Roman's Pizza, Vida e Caffè Holdings (Pty) Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Südafrikanische Foodservice-Marktnachrichten

- Juli 2022 Spur Corporation plant, bis zum 30. Juni 2023 32 neue Restaurants in Südafrika und neun Geschäfte international zu eröffnen.

- Juli 2022 KFC eröffnet eine neue Filiale in Pinelands, Westkap, die hochmodern ist und über die neueste Restauranttechnologie verfügt. Das Geschäft verfügt über digitale Menütafeln in jedem der zweispurigen Drive-in-Bereiche. Es verfügt außerdem über spezielle Selbstbedienungskioske für Laufkundschaft, ein eigenes Fenster für Lieferfahrer und digitale Menütafeln.

- Juni 2021 Spur Corporation eröffnet sein erstes Drive Thru in der Heinrich Ave, Karenpark, Pretoria, um seinen Kunden einen einfachen Zugang zu ermöglichen.

Südafrika Foodservice-Marktbericht – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

Angebote melden

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Anzahl der Verkaufsstellen

2.2. Durchschnittlicher Bestellwert

2.3. Gesetzlicher Rahmen

2.3.1. Südafrika

2.4. Menüanalyse

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Gastronomietyp

3.1.1. Cafés und Bars

3.1.1.1. Nach Küche

3.1.1.1.1. Bars und Kneipen

3.1.1.1.2. Cafés

3.1.1.1.3. Saft-/Smoothie-/Dessertriegel

3.1.1.1.4. Spezialisierte Kaffee- und Teeläden

3.1.2. Wolkenküche

3.1.3. Full-Service-Restaurants

3.1.3.1. Nach Küche

3.1.3.1.1. asiatisch

3.1.3.1.2. europäisch

3.1.3.1.3. Lateinamerikanisch

3.1.3.1.4. Naher Osten

3.1.3.1.5. nordamerikanisch

3.1.3.1.6. Andere FSR-Küchen

3.1.4. Schnellrestaurants

3.1.4.1. Nach Küche

3.1.4.1.1. Bäckereien

3.1.4.1.2. Burger

3.1.4.1.3. Eiscreme

3.1.4.1.4. Fleischbasierte Küche

3.1.4.1.5. Pizza

3.1.4.1.6. Andere QSR-Küchen

3.2. Auslauf

3.2.1. Verkettete Verkaufsstellen

3.2.2. Unabhängige Outlets

3.3. Standort

3.3.1. Freizeit

3.3.2. Unterkunft

3.3.3. Einzelhandel

3.3.4. Eigenständige

3.3.5. Reisen

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. Domino's Pizza Inc.

4.4.2. Famous Brands Limited

4.4.3. Laudian Franchise Management One Pty Ltd

4.4.4. McDonald's Corporation

4.4.5. Restaurant Brands International Inc.

4.4.6. Roman's Pizza

4.4.7. Spur Corporation Limited

4.4.8. Vida e Caffè Holdings (Pty) Ltd

4.4.9. Yum! Brands Inc.

5. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- ANZAHL DER VERKAUFSEINHEITEN NACH FOODSERVICE-KANÄLEN, SÜDAFRIKA, 2017–2029

- Abbildung 2:

- DURCHSCHNITTLICHER BESTELLWERT NACH FOODSERVICE-KANÄLEN, USD, SÜDAFRIKA, 2017 VS 2022 VS 2029

- Abbildung 3:

- SÜDAFRIKANISCHER LEBENSMITTELMARKT, WERT, USD, 2017 – 2029

- Abbildung 4:

- WERT DES LEBENSMITTELSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 5:

- WERTANTEIL DES FOODSERVICE-MARKTES, %, NACH LEBENSMITTELSERVICE-TYP, SÜDAFRIKA, 2017 VS. 2023 VS. 2029

- Abbildung 6:

- WERT DES FOODSERVICE-MARKTES FÜR CAFES BARS NACH KÜCHE, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 7:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR CAFES BARS NACH KÜCHE, %, SÜDAFRIKA, 2017 VS 2023 VS 2029

- Abbildung 8:

- WERT DES FOODSERVICE-MARKTES ÜBER BARS PUBS, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 9:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR BARS PUBS NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 10:

- WERT DES FOODSERVICE-MARKTES ÜBER CAFES, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 11:

- WERTANTEIL DES CAFES-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 12:

- WERT DES FOODSERVICE-MARKTES ÜBER SAFT-/SMOOTHIE-/DESSERTBARS, USD, SÜDAFRIKA, 2017–2029

- Abbildung 13:

- WERTANTEIL DES SAFT-/SMOOTHIE-/DESSERT-BARS-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 14:

- WERT DES FOODSERVICE-MARKTES ÜBER SPEZIALISIERTE KAFFEE- UND TEESHOPS, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 15:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR KAFFEE- UND TEEGESCHÄFTE NACH Filialen, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 16:

- WERT DES CLOUD KITCHEN FOODSERVICE-MARKTES, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 17:

- WERTANTEIL DES CLOUD KITCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 18:

- WERT DES FOODSERVICE-MARKTES FÜR FULL-SERVICE-RESTAURANTS NACH KÜCHE, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 19:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR VOLLSTÄNDIGE RESTAURANTS NACH KÜCHE, %, SÜDAFRIKA, 2017 VS 2023 VS 2029

- Abbildung 20:

- WERT DES ASIATISCHEN LEBENSMITTELMARKTS, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 21:

- WERTANTEIL DES ASIATISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 22:

- WERT DES EUROPÄISCHEN FOODSERVICE-MARKTES, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 23:

- WERTANTEIL DES EUROPÄISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 24:

- WERT DES LATEINAMERIKANISCHEN LEBENSMITTELMARKTS, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 25:

- WERTANTEIL DES LATEINAMERIKANISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 26:

- WERT DES LEBENSMITTELMARKTS IM NAHEN ÖSTLICHEN, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 27:

- WERTANTEIL DES FOODSERVICE-MARKTES IM NAHEN ÖSTLICHEN NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 28:

- WERT DES NORDAMERIKANISCHEN LEBENSMITTELMARKTS, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 29:

- WERTANTEIL DES NORDAMERIKANISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 30:

- WERT DES ANDEREN FSR-CUISINES-MARKTES, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 31:

- WERTANTEIL ANDERER FSR-CUISINES-FOODSERVICE-MÄRKTE NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 32:

- WERT DES QUICK-SERVICE-RESTAURANTS-FOODSERVICE-MARKTES NACH KÜCHE, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 33:

- WERTANTEIL DES LEBENSMITTELMARKTES FÜR SCHNELLSERVICE-RESTAURANTS NACH KÜCHE, %, SÜDAFRIKA, 2017 VS 2023 VS 2029

- Abbildung 34:

- WERT DES BÄCKEREI-FOODSERVICE-MARKTES, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 35:

- WERTANTEIL DES BÄCKEREI-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 36:

- WERT DES BURGER-FOODSERVICE-MARKTES, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 37:

- WERTANTEIL DES BURGER-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 38:

- WERT DES EISCREME-FOODSERVICE-MARKTES, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 39:

- WERTANTEIL DES EISCREME-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 40:

- WERT DES FOODSERVICE-MARKTES FÜR FLEISCHBASIERTE KÜCHEN, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 41:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR FLEISCHBASIERTE KÜCHEN NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 42:

- WERT DES PIZZA-FOODSERVICE-MARKTES, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 43:

- WERTANTEIL DES PIZZA-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 44:

- WERT ANDERER QSR-CUISINES-FOODSERVICE-MARKT, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 45:

- WERTANTEIL AN ANDEREN QSR-CUISINES-FOODSERVICE-MÄRKTEN NACH VERKAUFSSTELLEN, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 46:

- WERT DES FOODSERVICE-MARKTES NACH Filiale, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 47:

- WERTANTEIL DES FOODSERVICE-MARKTES, %, NACH VERKAUFSSTELLE, SÜDAFRIKA, 2017 VS. 2023 VS. 2029

- Abbildung 48:

- WERT DES FOODSERVICE-MARKTES ÜBER VERKAUFSKETTEN, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 49:

- WERTANTEIL DES LEBENSMITTELSERVICE-MARKTES NACH LEBENSMITTELSERVICE-ART, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 50:

- WERT DES FOODSERVICE-MARKTES ÜBER UNABHÄNGIGE VERKAUFSSTELLEN, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 51:

- WERTANTEIL DES UNABHÄNGIGEN FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 52:

- WERT DES FOODSERVICE-MARKTES NACH STANDORT, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 53:

- WERTANTEIL DES FOODSERVICE-MARKTES, %, NACH STANDORT, SÜDAFRIKA, 2017 VS 2023 VS 2029

- Abbildung 54:

- WERT DES FOODSERVICE-MARKTES ÜBER FREIZEITSTANDORT, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 55:

- WERTANTEIL DES LEISURE-FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 56:

- WERT DES FOODSERVICE-MARKTES ÜBER UNTERKUNFTSLAGE, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 57:

- WERTANTEIL DES UNTERKUNFT-FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 58:

- WERT DES LEBENSMITTELMARKTES NACH EINZELHANDELSSTANDORT, USD, SÜDAFRIKA, 2017 - 2029

- Abbildung 59:

- WERTANTEIL DES LEBENSMITTELSERVICE-EINZELHANDELSMARKTES NACH LEBENSMITTELSERVICE-TYP, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 60:

- WERT DES FOODSERVICE-MARKTES ÜBER EINEN EIGENSTÄNDIGEN STANDORT, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 61:

- WERTANTEIL DES EIGENSTÄNDIGEN LEBENSMITTELSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 62:

- WERT DES FOODSERVICE-MARKTES ÜBER DEN REISESTANDORT, USD, SÜDAFRIKA, 2017 – 2029

- Abbildung 63:

- WERTANTEIL DES REISE-FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, SÜDAFRIKA, 2022 VS 2029

- Abbildung 64:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMGEBUNGEN, ANZAHL, SÜDAFRIKA, 2019 – 2023

- Abbildung 65:

- MEIST ANWENDETE STRATEGIEN, ANZAHL, SÜDAFRIKA, 2019 – 2023

- Abbildung 66:

- WERTANTEIL DER WICHTIGSTEN SPIELER, %, SÜDAFRIKA, 2022

Segmentierung der südafrikanischen Gastronomiebranche

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Schnellrestaurants halten einen bedeutenden Marktanteil. Während des Untersuchungszeitraums wird für das Segment der Schnellrestaurants eine durchschnittliche jährliche Wachstumsrate von 7,61 % erwartet. Das Wachstum von Essenslieferdiensten wie Mr. D Food und Uber Eats in Südafrika hat es QSRs leichter gemacht, Kunden zu erreichen, die ihre physischen Verkaufsstellen nicht besuchen können. Mr. D Food kontrolliert 30 % der südafrikanischen Essenslieferbranche, während Uber Eats einen Anteil von 25 % hält. Dies hat die Fähigkeit von QSRs erhöht, ihre Lieferkapazitäten zu erweitern und mehr Kunden zu erreichen. Verarbeitetes Hühnchen, Burger, verarbeiteter Fisch, Pizza und Sandwiches sind unter anderem einige der wichtigsten Fastfood-Artikel, die auf dem südafrikanischen Markt an Popularität gewinnen.

- FSR hält den zweitgrößten Marktanteil. Im FSR-Segment wächst das Untersegment der asiatischen Küche und wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate von 13,58 % verzeichnen. Südafrika ist ein vielfältiges Land mit einer multikulturellen Bevölkerung. Diese Präsenz hat die Wertschätzung und Nachfrage nach asiatischen Aromen und Gerichten erhöht. Es gab eine Zunahme der Migration nach Südafrika aus asiatischen Ländern wie China und Indien. Indische Südafrikaner machen im Jahr 2023 etwa 2,5 % der südafrikanischen Bevölkerung aus, was etwa 1,6 Millionen Menschen entspricht. Diese Migration hat zur Eröffnung weiterer asiatischer Restaurants in Südafrika geführt.

- Für Cloud Kitchens wird im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate von 18,76 % erwartet. Cloud Kitchens bieten eine große Auswahl an Gerichten, um den unterschiedlichen Geschmäckern der südafrikanischen Verbraucher gerecht zu werden. Beliebte Cloud Kitchens wie Kitchens Dot Com, das in Johannesburg und Kapstadt tätig ist, und GhostKitchenZA haben sich mit etablierten Restaurants zusammengetan, um ausschließlich Liefermenüs unter verschiedenen Markennamen anzubieten.

| Gastronomietyp | ||||||||||

| ||||||||||

| Wolkenküche | ||||||||||

| ||||||||||

|

| Auslauf | |

| Verkettete Verkaufsstellen | |

| Unabhängige Outlets |

| Standort | |

| Freizeit | |

| Unterkunft | |

| Einzelhandel | |

| Eigenständige | |

| Reisen |

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen