Marktanalyse für Unterhaltung und Telekommunikation in Afrika

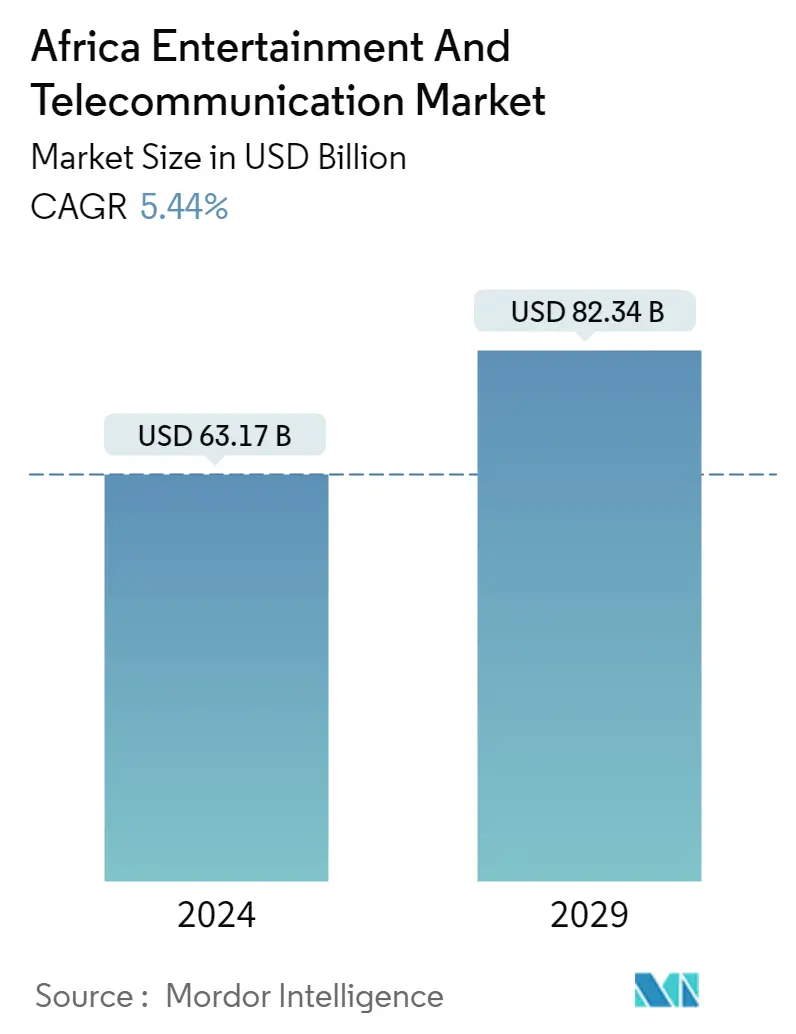

Die Größe des afrikanischen Unterhaltungs- und Telekommunikationsmarkts wird im Jahr 2024 auf 63,17 Milliarden US-Dollar geschätzt und soll bis 2029 82,34 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,44 % im Prognosezeitraum (2024–2029) entspricht.

Da in den meisten afrikanischen Märkten ein Wachstum der Online-Videoeinnahmen prognostiziert wird, ist das Wachstum des digitalen Konsums in der Region eines der höchsten weltweit. Eine große junge Bevölkerung, eine sich schnell verbessernde mobile Konnektivität und eine Flut neuer Streaming-Plattformen auf dem Markt werden dieses Wachstum vorantreiben. Dadurch wird der digitale Anteil des Videoumsatzes steigen, was zu einem Wachstum des Unterhaltungsmarktes in Afrika führen wird.

- Afrika hat eine junge und schnell wachsende Bevölkerung, die einen einzigartigen Markttreiber für die Unterhaltungs- und Telekommunikationsbranche darstellt. Mit der wachsenden Jugendbevölkerung steigt die Nachfrage nach Unterhaltungsinhalten und Kommunikationsdiensten. Darüber hinaus trägt das steigende verfügbare Einkommen der Mittelschicht in Afrika zu höheren Ausgaben für Unterhaltungs- und Telekommunikationsdienste bei.

- Nach Angaben der Vereinten Nationen hat Afrika die jüngste Bevölkerung der Welt, wobei über 60 % der Bevölkerung jünger als 25 Jahre sind. Diese junge Bevölkerungsgruppe stellt einen bedeutenden Markttreiber dar, da die Jugend begeisterte Konsumenten von Unterhaltungsinhalten ist und neue Inhalte frühzeitig anwendet Telekommunikationstechnologien. Die Nachfrage nach mobilen Daten, Streaming-Diensten, Spielen und Social-Media-Plattformen steigt und bietet der Branche Möglichkeiten, diese wachsende Verbraucherbasis zu bedienen.

- Die Afrikanische Entwicklungsbank berichtet, dass die Mittelschicht in Afrika wächst und das verfügbare Einkommen erheblich zunimmt. Dieser Anstieg des verfügbaren Einkommens führt zu höheren Ausgaben für Unterhaltungs- und Telekommunikationsdienste. Verbraucher sind bereit, in hochwertige Inhalte, mobile Datentarife, Breitbandverbindungen und Mehrwertdienste zu investieren, was das Wachstum des Unterhaltungs- und Telekommunikationsmarktes in Afrika vorantreibt.

- Der rasante Ausbau der Mobiltechnologie und der digitalen Transformation sind ein weiterer einzigartiger Markttreiber in Afrika. Die Mobilfunkdurchdringungsraten nehmen zu, und der Kontinent erlebt einen Mobile-First-Ansatz, bei dem Smartphones und Mobilgeräte die wichtigsten Mittel für den Zugriff auf Unterhaltungs- und Kommunikationsdienste sind. Die digitale Transformation verschiedener Branchen, darunter Medien und Telekommunikation, treibt die Nachfrage nach innovativen Content- und Konnektivitätslösungen voran.

- Bis Ende Juni 2021 gab es in dieser Region sieben kommerzielle 5G-Netze in fünf Märkten in der gesamten Region. Die 5G-Abdeckung ist weiterhin auf Großstädte beschränkt. Solche Faktoren könnten den in der Region tätigen Unterhaltungsunternehmen schaden. MTN berichtete, dass es im Jahr 2021 über 1.000 5G-Standorte in mehreren Frequenzbändern verfügte und Pläne für eine deutliche Erweiterung um ein 3,5-GHz-Spektrum besteht.

- Darüber hinaus ist in den letzten Jahren in der afrikanischen Region eine Trendwende zu beobachten, bei der sich Telekommunikationsunternehmen durch Sale-and-Leaseback-Vereinbarungen von Mobilfunkmasten mit Mobilfunkmastenunternehmen dem Asset-Light- oder Mobile Virtual Network Operator (MNVO)-Modell zuwenden. Kurz gesagt sind MVNOs Anbieter von drahtlosen Kommunikationsdiensten, die nicht Eigentümer der drahtlosen Netzwerkinfrastruktur sind, über die sie ihren Kunden Dienste bereitstellen. Airtel und MTN gehören zu den beiden großen Telekommunikationsdienstleistern, die den Trend in der afrikanischen Region anführen.

- Beispielsweise betrat MTN im Oktober 2021 als erstes afrikanisches Unternehmen das Virtual-Reality-Metaversum mit digitalem Land, indem es Land in Africarare kaufte. Durch seine Präsenz im Metaversum beabsichtigt MTN, seine Kundenattraktivität durch eine Reihe von Erlebnissen zu steigern, die mit Leidenschaftspunkten der Verbraucher kombiniert werden, um die digitalen Erlebnisse und das Engagement der Verbraucher zu verstärken, wie z. B. Spiele und Musik.

- In vielen Teilen Afrikas ist der Zugang zu zuverlässigem und erschwinglichem Internet c

Markttrends für Unterhaltung und Telekommunikation in Afrika

Datenzugriff und Verfügbarkeit von Internetzugang zur Förderung des Wachstums

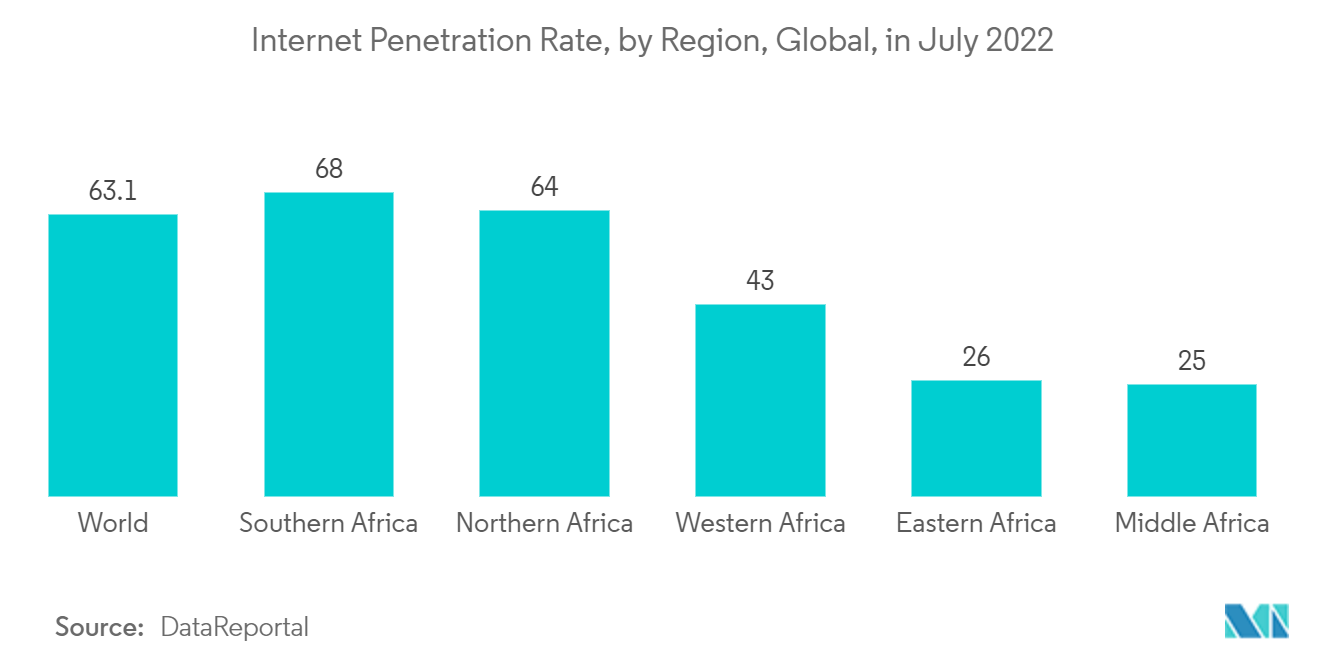

- Afrikanische Telekommunikationsbetreiber verzeichneten seit 2018 ein positives, wenn auch gedämpftes Wachstum, da die Gesamtzahl der Abonnements, der Gerätebesitz, die Internetdurchdringung und die Datennutzung weiter zunehmen. Die zunehmende Betonung von Flexibilität, Freiheit und Bequemlichkeit, wann, wo und wie sie mit ihren bevorzugten Inhalten interagieren, treibt das Wachstum der Unterhaltungs- und Telekommunikationsbranche in der Region voran. Laut dem GSMA-Bericht State of Mobile Internet Connectivity 2022 ist Afrika südlich der Sahara die einzige Region, in der die Kosten für 1 GB Daten als Prozentsatz des monatlichen Pro-Kopf-BIP 2 % übersteigen.

- Die zunehmende Verfügbarkeit kostengünstiger Smartphones und die verbesserte Abdeckung von 3G- und 4G-Netzen treiben die Nachfrage nach Datenkonnektivität und die Einführung digitaler Dienste voran. Investitionen in feste drahtlose und Glasfasertechnologien werden auch dazu beitragen, die Einführung fester Breitbandverbindungen in der Region voranzutreiben. Durch die zunehmende Weiterentwicklung der Telekommunikationsinfrastruktur ergeben sich für die Unterhaltungsbranche weitere Chancen hinsichtlich größerer Reichweite und Neukundengewinnung. Laut Internet World Stats hatten beispielsweise im Dezember 2021 etwa vier von zehn Menschen in Afrika einen Internetzugang.

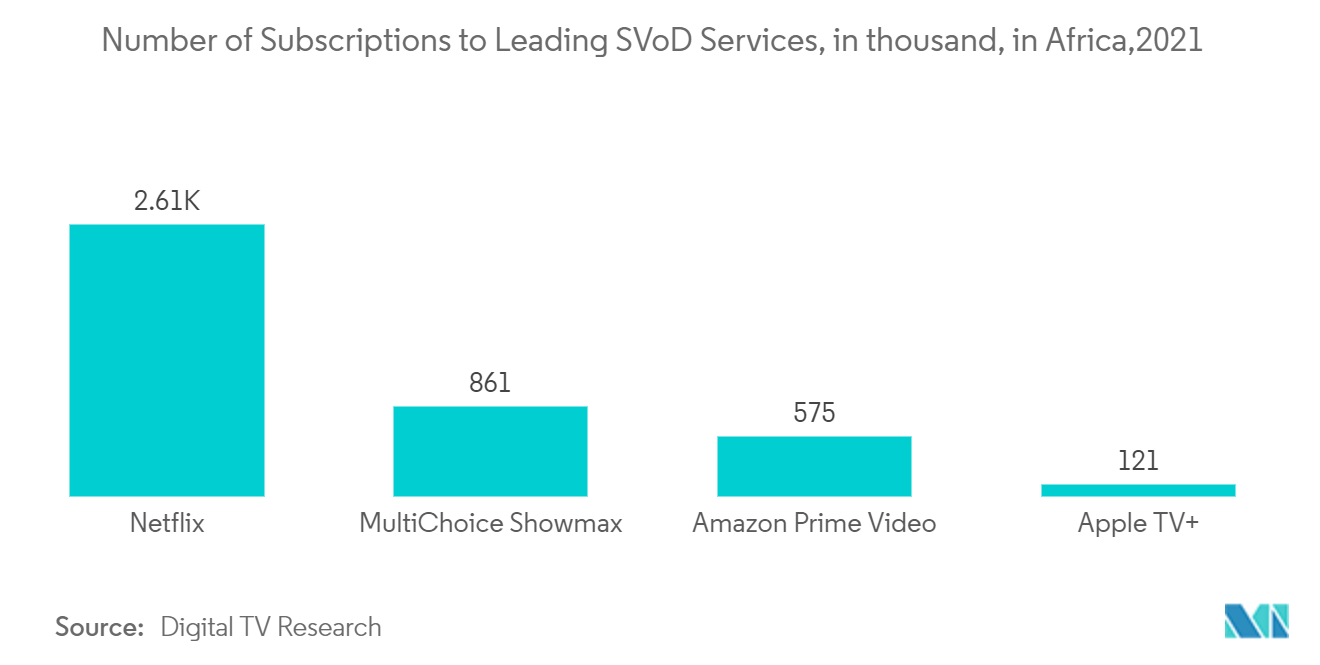

- Mit dem Aufkommen des digitalen Verhaltens spielen Abonnementmodelle eine vorrangige Rolle bei der Monetarisierung der digitalen Plattform mit sich entwickelnden Technologien und schaffen so Möglichkeiten für Unternehmen in der Medien- und Unterhaltungsbranche, eine höhere betriebliche Effizienz zu erzielen. Beispielsweise prognostiziert Digital TV Research im Februar 2022 13,72 Millionen SVOD-Abonnements bis 2027, gegenüber 4,89 Millionen Ende 2021. Während Netflix bis 2027 47 % der SVOD-Abonnements der Region ausmachen wird. Da es in Afrika keine Amazon Prime-Länder gibt, ist Amazon Prime Es wird prognostiziert, dass Video bis 2027 2,18 Millionen zahlende Abonnenten haben wird.

- Lokale Unternehmen, ausländische Investoren und Global Player haben alle erhebliche Investitionen auf dem Kontinent getätigt. Die gemeinsame Nutzung inländischer Infrastruktur, grenzüberschreitende und inländische Fusionen sowie die Reaktion der Regierungen auf die Möglichkeit, Frequenzen und Lizenzen zu regulieren und zu versteigern, sind einige der Hauptfaktoren, die für das Wachstum des Telekommunikations- und Unterhaltungsmarktes in der Region eine Rolle spielen.

Es wird erwartet, dass die über das Smartphone-Segment konsumierten Daten einen großen Marktanteil haben werden

- Afrika ist die einzige Region der Welt, in der die Jugendbevölkerung zunimmt. Bis 2050 wird die Zahl der jungen Menschen in Afrika, also der Menschen im Alter zwischen 0 und 24 Jahren, um fast 50 Prozent zunehmen. Afrika wird die größte Zahl junger Menschen haben. Die Jugend Afrikas ist für die Zukunft des Kontinents von entscheidender Bedeutung, wenn es um den Konsum von Unterhaltungs- und Telekommunikationsdiensten insgesamt geht. Smartphones werden zu den bequemsten Geräten für den Zugriff auf verschiedene Arten von Unterhaltung, da die Zahl der Menschen, die ein Smartphone besitzen, rasant zunimmt.

- Das Aufkommen sozialer Medien verändert die Branche und die Akteure wechseln von traditionellen zu digitalen Plattformen. Diese Veränderungen erhöhen ihre Werbeausgaben für die digitalen Medien, wodurch die Branche erheblich von digitalen Tools und Plattformen profitiert. Solche Veränderungen ermöglichen eine effiziente Produktion, Verteilung und Nutzung von Inhalten über Mobiltelefone und revolutionieren das Marktwachstum.

- Allerdings können sich zusätzliche Steuern, die Internetnutzern in ganz Afrika für die Nutzung sozialer Medien, IP-Kommunikation oder einfach nur die allgemeine Datennutzung auferlegt werden, sowie der Streit zwischen OTT-Anbietern und Mobilfunkbetreibern über Steuern und Vorschriften, der zu unlauterem Wettbewerb führt, negativ auf die Unterhaltungs- und Telekommunikationsbranche in der Region auswirken Zukunft.

- Bedeutende SVOD-Anbieter führen als Teil ihrer Strategien Paketlaufzeiten und Beutelpreise ein, um die Abonnementraten zu erhöhen und sicherzustellen, dass Verbraucher zu geringen Kosten auf bevorzugte Sendungen zugreifen können. Dieser Schritt kann dazu beitragen, dass OTT-Plattformen in der preissensiblen Region Südafrika deutlich an Akzeptanz gewinnen. Im Dezember 2021 kündigte TelkomONE, ein Akteur im südafrikanischen Streaming-Markt, die Aufnahme von Premium-Linearkanälen und Video-on-Demand-Inhalten (VOD) von an die WarnerMedia-Bibliothek. Alle WarnerMedia-Kanäle, darunter Boing Africa, der führende Hollywood-Filmkanal des Kontinents, TNT Africa, die Heimat der Superhelden-Action für anspruchsvolle junge Menschen, und Toonami Africa, der unterhaltsame Videospielplatz für Kinder unter 14 Jahren, sind jetzt streambar.

Überblick über die afrikanische Unterhaltungs- und Telekommunikationsbranche

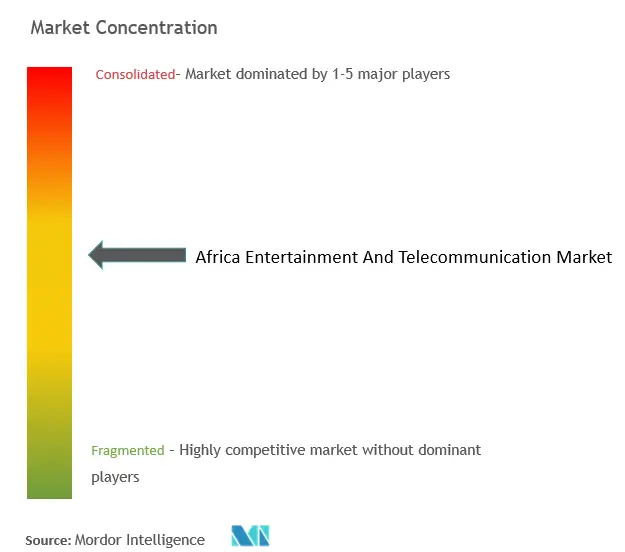

Die Medien- und Unterhaltungsmarktlandschaft ist hart umkämpft und besteht aus einigen der führenden Akteure der Branche. Gemessen am Marktanteil dominieren derzeit einige der großen Player den Markt. Mit der Weiterentwicklung der aufkommenden Netzwerktechnologie (5G) bei den OTT-Diensten erhöhen jedoch neue Akteure ihre Marktpräsenz und erweitern damit ihre Geschäftspräsenz in der gesamten Region.

- Oktober 2022 – Eine mehrjährige Mehrproduktvereinbarung zwischen den afrikanischen Niederlassungen der American Tower Corporation (American Tower) (ATC Africa) und Airtel Africa plc (Airtel Africa oder die Gruppe) wurde bekannt gegeben. Diese Vereinbarung wird den Netzwerkausbau von Airtel Africa unterstützen, indem das umfangreiche Portfolio an Kommunikationsstandorten und neuen Standort- und Produktentwicklungskapazitäten von ATC Africa in den gesamten Niederlassungen in Kenia, Niger, Nigeria und Uganda genutzt wird. Die Unternehmen hoffen, durch ihre gemeinsamen Anstrengungen die Verbindungen auf dem gesamten Kontinent erheblich zu verbessern, die digitale Inklusion auf marginalisierte Gemeinschaften auszudehnen und ihre gemeinsamen Ziele zur Reduzierung der Treibhausgasemissionen (THG) zu erreichen.

- Juni 2022 – Mobile Telephone Networks Proprietary Limited (MTN SA), einer der führenden Mobilfunkanbieter in Südafrika, verkaufte 5.701 Türme an IHS Holding Limited (IHS Towers), einen der größten unabhängigen Eigentümer, Betreiber und Entwickler gemeinsam genutzter Kommunikationsinfrastruktur weltweit nach Anzahl der Türme (die Transaktion). Gemäß dem Vertrag bot IHS Towers MTN SA auch Energiemanagementdienste an über 13.000 Standorten in ganz Südafrika an, einschließlich des Kaufportfolios.

Marktführer im Bereich Unterhaltung und Telekommunikation in Afrika

264 Cru

Sony Music

Iflix

MTN Nigeria Communications PLC

Safaricom

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum afrikanischen Unterhaltungs- und Telekommunikationsmarkt

- August 2022 – SkyMax Network Limited (SkyMax) und Ericsson haben ein Memorandum of Understanding (MoU) unterzeichnet, um eine Partnerschaft für den Aufbau eines 5G-Breitbandnetzes der nächsten Generation in Subsahara-Afrika (SSA) zu bilden eine Plattform für die Bereitstellung digitaler Dienste. Das MoU, das Ergebnis einer zweijährigen Partnerschaft zwischen den beiden Parteien, ist der Ausgangspunkt für weitere Gespräche, Austausch und zukünftige Partnerschaften.

- Durch das MoU wird Ericsson der zuverlässige Partner von SkyMax für verwaltete Dienste sowie Netzwerkbereitstellung, -einführung und -optimierung. Ericsson wird Joint-Venture-Möglichkeiten bei End-to-End-Geschäfts- und Technologielösungen prüfen, beispielsweise Lösungen für die Funkzugangs- und Mobiltransportnetze, Kernnetz- und Bereitstellungssysteme, Geschäftsunterstützungssysteme und verwaltete Dienste, beispielsweise Netzwerkoptimierungen durch kognitive Software und Unternehmensberatungsunterstützung.

- Februar 2022 – Das Debüt von 5G-Diensten in Harare, Simbabwe, durch Econet Wireless Zimbabwe und Ericsson markierte einen wichtigen Wendepunkt für den an der simbabwischen Börse notierten Mobilfunknetzbetreiber sowie für die laufende digitale Transformation von Econet. Mit seinem neuesten Radio Access Network (RAN) und der 5G Evolved Packet Core (EPC)-Technologie wird Ericsson Econet bei der Einführung von 5G in Harare, der Hauptstadt des Landes, unterstützen. Die viel besseren Netzwerkgeschwindigkeiten der Lösungen – bis zu zehnmal schneller als die 4G-Technologie – werden die Kapazität und das Benutzererlebnis von Econet erhöhen.

Segmentierung der afrikanischen Unterhaltungs- und Telekommunikationsindustrie

Mit der zunehmenden Digitalisierung der Verbraucher haben sich auch ihre Medien- und Unterhaltungskonsum- und Kaufgewohnheiten vom Multitasking beim Fernsehen zum Zugriff auf Informationen über mehrere Geräte entwickelt. Dies bringt für Unternehmen in dieser Branche sowohl Herausforderungen als auch Chancen im Zusammenhang mit der Verbreitung und Nutzung sowohl gedruckter als auch digitaler Inhalte mit sich. Das Nutzererlebnis und deren Einbindung in die Medienbranche sind nach wie vor das primäre Geschäftsziel bei Investitionen in diesem Sektor. Der Markt ist nach Art der Telekommunikationsdienste (Sprache (Festnetz und Mobilfunk), Daten (Festnetz und Mobilfunk)) und nach Land segmentiert. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Bezug auf den Wert (in Milliarden US-Dollar) angegeben.

| PC |

| Smartphone |

| Tablets |

| Spielekonsole |

| Heruntergeladen/Box-PC |

| Browser-PC |

| Nigeria |

| Äthiopien |

| Ägypten |

| Marokko |

| Kenia |

| Algerien |

| Zimbabwe |

| Nach Plattform | PC |

| Smartphone | |

| Tablets | |

| Spielekonsole | |

| Heruntergeladen/Box-PC | |

| Browser-PC | |

| Nach Geographie | Nigeria |

| Äthiopien | |

| Ägypten | |

| Marokko | |

| Kenia | |

| Algerien | |

| Zimbabwe |

Häufig gestellte Fragen zur Marktforschung für Unterhaltung und Telekommunikation in Afrika

Wie groß ist der afrikanische Unterhaltungs- und Telekommunikationsmarkt?

Es wird erwartet, dass die Größe des afrikanischen Unterhaltungs- und Telekommunikationsmarkts im Jahr 2024 63,17 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 5,44 % auf 82,34 Milliarden US-Dollar wachsen wird.

Wie groß ist der afrikanische Unterhaltungs- und Telekommunikationsmarkt derzeit?

Im Jahr 2024 wird die Größe des afrikanischen Unterhaltungs- und Telekommunikationsmarktes voraussichtlich 63,17 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem afrikanischen Unterhaltungs- und Telekommunikationsmarkt?

264 Cru, Sony Music, Iflix, MTN Nigeria Communications PLC, Safaricom sind die wichtigsten Unternehmen, die auf dem afrikanischen Unterhaltungs- und Telekommunikationsmarkt tätig sind.

Welche Jahre deckt dieser afrikanische Unterhaltungs- und Telekommunikationsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des afrikanischen Unterhaltungs- und Telekommunikationsmarktes auf 59,91 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des afrikanischen Unterhaltungs- und Telekommunikationsmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des afrikanischen Unterhaltungs- und Telekommunikationsmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der afrikanischen Unterhaltungs- und Telekommunikationsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Unterhaltung und Telekommunikation in Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Unterhaltung und Telekommunikation in Afrika umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.